Rassegna Stampa

www.esternalizzati.it

fonte: http://web.rifondazione.it/home/index.php/prima‐pagina/21365‐smontiamo‐i‐luoghi‐comuni‐3‐il‐keynesismo‐e‐inattuale‐a‐causa‐

degli‐elevati‐debiti‐pubblici?utm_source=newsletter203_2013gen22&utm_medium=email&utm_campaign=RifondaNewsletter Smontiamo i luoghi comuni (3): il keynesismo

è inattuale a causa degli elevati debiti

pubblici?

di Keynesblog

Gli elevati debiti pubblici hanno origini differenti. In paesi vittime delle bolle, essi sono cresciuti

poiché gli Stati hanno acquistato i debiti privati nel momento in cui hanno salvato le banche.

Secondo la Banca Mondiale, mediamente i salvataggi sono costati il 12,8% del PIL delle nazioni

coinvolte.

In Italia, invece, l’origine del debito pubblico è in gran parte addebitabile al divorzio tra Tesoro e

Banca d’Italia agli inizi degli anni ’80, che ha comportato l’aumento dei tassi di interesse. Questa

origine, come è evidente, non ha nulla a che vedere con le proposte di politica economica di Keynes

e anzi è il risultato di teorie opposte, che vedono l’inflazione come un fenomeno di origine

esclusivamente monetaria e quindi controllabile tenendo a freno l’offerta di moneta. Tali teorie, di

origine monetarista, prescrivono

pertanto l’indipendenza della

banca centrale e sconsigliano la

monetizzazione

dei

deficit

pubblici. Lo statuto della BCE è

l’espressione più radicale di

questo assunto.

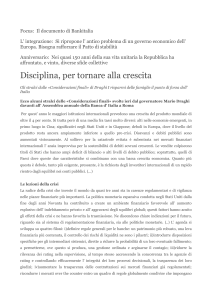

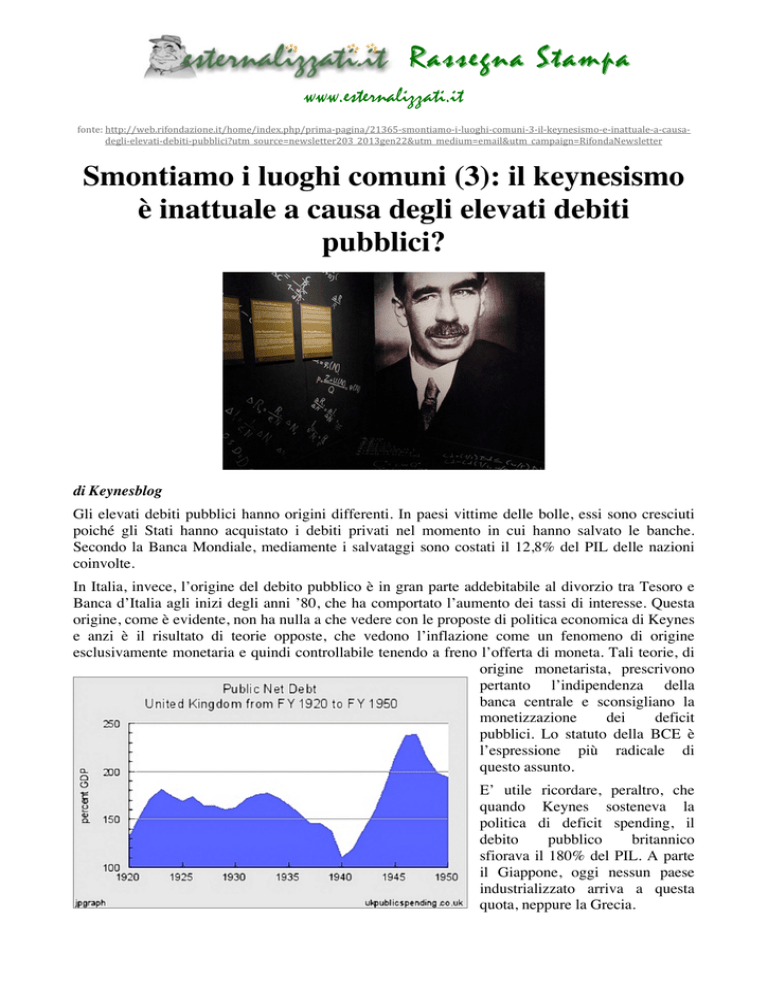

E’ utile ricordare, peraltro, che

quando Keynes sosteneva la

politica di deficit spending, il

debito

pubblico

britannico

sfiorava il 180% del PIL. A parte

il Giappone, oggi nessun paese

industrializzato arriva a questa

quota, neppure la Grecia.

Rassegna Stampa

Il Giappone ha un rapporto tra debito e Pil oltre il 220%, tuttavia il tasso d’interesse sui titoli di Stato del Sol Levante è bassissimo, circa l’1%, in discesa dal 2006 (quando raggiungeva il 2%). I motivi sono principalmente due: 1) la Banca centrale giapponese, a differenza della BCE, compra titoli di stato; 2) il 95% del debito pubblico è detenuto da soggetti giapponesi. In altre parole il debito dello Stato è quasi solo debito con i cittadini, le imprese e le banche del paese, oppure con la Banca Centrale e altre organizzazioni governative, quindi in definitiva con se stesso. Questo non significa che il Giappone sia in buone condizioni, al contrario è in declino da molti anni, ma anche con un debito pubblico “stellare”, i suoi problemi di solvibilità sono giudicati dai mercati molto remoti. E’ degno di nota il fatto che, per risolvere il declino giapponese, il nuovo governo del premier conservatore Shinzo Abe ha recentemente deciso di attuare politiche di spesa di stampo keynesiano e imposto alla Banca Centrale di perseguire politiche monetarie espansive, elevando il target d’inflazione. In una situazione simile si trovano ora gli USA, con un debito crescente ormai intorno al 100% del PIL, ma con tassi di interesse sui titoli ai minimi storici, anche grazie all’intervento della Banca centrale (la Federal Reserve). Debito/PIL e tassi di interesse nominali sui titoli di stato USA Debito/PIL (blu) e tassi di interesse nominali sui titoli di stato a lunga scadenza (rosso) negli USA Il debito pubblico dei PIIGS è invece un problema poiché questi paesi non controllano la propria moneta, ma sono in una Unione monetaria dove la Banca centrale subisce enormi freni normativi e politici alla monetizzazione dei debiti pubblici. L’accumulo di debito con l’estero, in particolare con la Germania, è denominato in una valuta non sotto il controllo degli Stati, perciò tecnicamente “estera”. La situazione è estremamente simile a quella dei paesi in via di sviluppo che, durante i decenni passati, si sono pesantemente indebitati in valuta estera. Infine, la controprova: le politiche di rigore imposte ai paesi periferici europei non hanno ridotto il rapporto debito/PIL, poiché il PIL è tornato a scendere in conseguenza dei tagli alla spesa pubblica e dell’aumento delle tasse, come ha ammesso anche il Fondo Monetario Internazionale. L’Europa si ritrova oggi in una situazione peggiore che nel 2010, quando invece sembrava essere iniziata la ripresa. Lo stesso si può dire della Gran Bretagna che si è autoimposta una politica fiscale fortemente restrittiva, facendo tornare l’economia in recessione (anche se ha adottato una politica monetaria espansiva). Rassegna Stampa

In conclusione, torna quindi di attualità il monito di Keynes nel 1933: “E’ un grossolano errore credere che le politiche per aumentare l’occupazione e quelle per portare il bilancio in equilibrio siano incompatibili. E’ vero piuttosto il contrario. Non c’è possibilità di equilibrare il bilancio eccetto che con l’aumentare il reddito nazionale, che corrisponde in gran parte ad un incremento di occupazione” L’ideale sarebbe costruire un largo bilancio europeo, ben superiore all’attuale 1% del PIL, e un tesoro europeo che possa finanziarsi presso la banca centrale, come avviene in tutti gli stati federali. Questa soluzione tuttavia trova per ora insuperabili resistenze nella Germania e nei paesi del “centro”. Per questo, in mancanza di una soluzione che vada oltre l’intervento della BCE, i paesi periferici potrebbero valutare negativamente il rapporto costo/benefici dell’Euro, inducendo gli investitori a temere nuovamente l’instabilità dell’eurozona. In conclusione, il problema del debito pubblico è marginale nella crisi europea. Al contrario, è proprio l’austerità, cioè la politica economica opposta a quella keynesiana, che sta aggravando la crisi e, potenzialmente, mette in dubbio la tenuta dell’area euro.