Giocare in borsa con la matematica

di Cristiano Armellini ([email protected])

Molti matematici ritengono che l'analisi tecnica (tanto cara agli economisti e alle banche) non sia un valido

strumento di previsione. Forse hanno ragione, forse no.

L'idea è allora quella di proporre (algoritmi un po' strani e fantasiosi) che però potrebbero essere efficaci in

molte situazioni

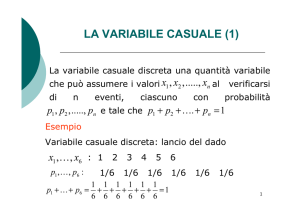

Supponiamo di considerare che X sia una variabile casuale. X rappresenta il valore di una certa azione al

variare del tempo. Consideriamo i valori di X per circa 30 sedute di borsa consecutive (un mese e mezzo

di contrattazioni).

Calcoliamo la media e lo scarto quadratico medio di X cioè , . Questa può in effetti essere una

forzatura ma possiamo accettare l'ipotesi valida. Per giustificarla potremmo dire che in un

determinato periodo temporale (periodo che comprende anche le previsioni a breve ovvero

periodo totale = periodo dati + periodo previsione) la variabile casuale X assumerà dei valori

x1.....xN, con probabilità p1........pN tale che la somma delle probabilità pi sia pari a 1.

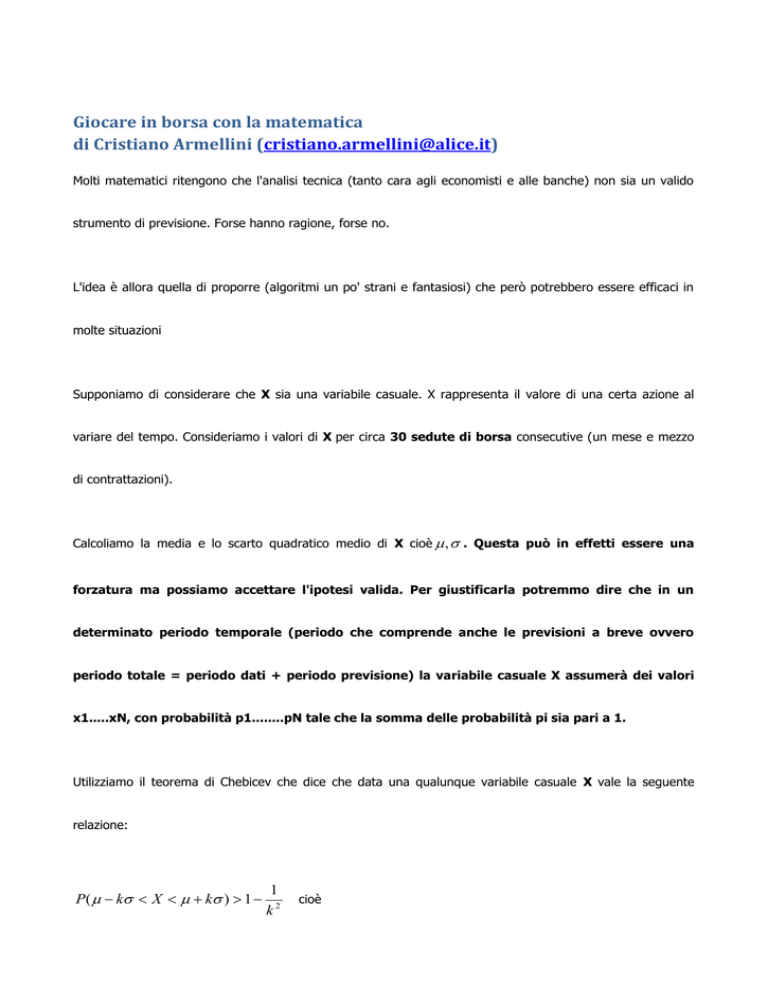

Utilizziamo il teorema di Chebicev che dice che data una qualunque variabile casuale X vale la seguente

relazione:

P( k X k ) 1

1

k2

cioè

P(| X | k )

i

1

k >0

k2

xi

n

( xi ) 2

n

i

2

Ove P è la probabilità che la variabile casuale X assuma certi valori in un intervallo di dati.

Impostiamo il livello di affidabilità al 95% cioè 1

1

0.95 e troviamo K (possiamo fare altre scelte dl

k2

tipo 90% o 98%, troveremo valori di k differenti). Più aumentiamo il livello di affidabilità più aumenta anche

il range cioè l'intervallo in cui il valore della nostra azione può oscillare per il prossimo mese di contrattazioni.

Diminuendo la percentuale si rischia di fare previsioni poco attendibili.

Con queste considerazioni stimiamo che il valore della nostra azione oscillerà nel prossimo mese di

contrattazioni in un determinato intervallo a < X < b con una certa probabilità.

Ovvio che la previsione del valore del titolo deve essere limitata nel tempo in quanto i parametri della

variabile casuale andrebbero ricalcolati alla fine di ogni giornata borsistica. Ma tanto per semplificare

supponiamo di fare una previsione per un periodo temporale di circa un mese

se si potesse stimare la probabilità p che un titolo scenda o salga in un ben determinato periodo (o q la

probabilità opposta p+q =1) non sarebbe una idea malvagia considerare la distribuzione di Bernulli e dire

che la probabilità che in n sedute di contrattazioni ci siano k rialzi del titolo è:

n

Pn,k p k q n k

k

ove p+q = 1, e dove la variabile casuale ha media = np e varianza = npq. Se riusciamo a ben stimare

p e q riapplicando il teorema di Chebicev possiamo avere delle informazioni in più sul possibile andamento

del nostro titolo. Possiamo calcolare p e q supponendo di studiare il titolo per 30 sedute di borsa consecutive

p = numero di sedute positive /30, q = numero di sedute negative / 30, la media è facilmente calcolabile

np 3 X np 3

np 3 npq X np 3 npq

Posso considerare un portafoglio finanziario formato da n titoli, impostare un valore C da investire e cercare

le quantità che devo acquistare di ogni singolo titolo in modo da massimizzare il mio investimento (problema

di ricerca operativa)

I piani di accumulo del capitale

Molte strategie di investimento si basa sui piani di accumulo del capitale. L'idea che voglio proporre è quella

di usare la serie geometrica per progettare un piano di accumulo. Di solito i tradizionali piani prevedono un

investimento costante, usando la serie aritmetica o quella geometrica possiamo considerare interessanti

varianti

S = somma da investire

n = numero delle sedute di borsa da considerare = periodo di investimento

a = valore iniziale da investire

1 q n1

S a aq aq .... aq a

1 q

2

n

G1 aq i (termine ennesimo)

ad ogni seduta investirà il termine:

a Gi b a cui impongo dei limiti fissati

Se penso che la tendenza si al rialzo una strategia prudente è 0<q<1 (se ci fossero delle chiusure in

"negativo" la perdita sarebbe limitata)

Se penso che la tendenza sia al ribasso una strategia prudente è q>1 (al primo "rimbalzo tecnico" si

recuperano tutte le perdite)

Nel caso delle progressioni aritmetiche:

S a (a q) (a 2q) .... (a nq)

(n 1)( 2a nq)

2

Gi a id

il vero problema è come scegliere i parametri in modo da ottimizzare i guadagni e ridurre la perdite

supponendo di sapere la "tendenza del mercato". L'argomento merita un approfondimento. Non tutti sono

concordi con queste teorie ed esistono comunque pareri discordi.

Il Lotto e la matematica

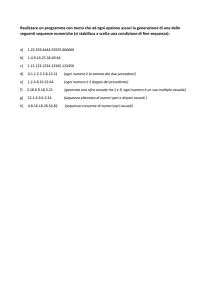

Non esistono teoria sicure sul gioco del lotto. Qui vogliamo presentare un semplice programma in Visual

Basic .Net per la generazione di numeri casuali per giocare al Lotto e tentare la fortuna. Chi vende i numeri

"fortunati" spesso altro non fa che usare sistemi come questo (sistemi che non garantiscono in nessun caso

vincite)- Il listato si può modificare per adattarlo anche ad altri linguaggi di programmazione come il C/C++.

LISTATO IN VISUAL BASIC .NET

Module Module1

Sub Main()

Dim generator As New Random

Dim arr(30) As Integer

Dim randomValue As Integer

Dim ruota As String

Dim i As Integer

Console.WriteLine("inserisci la ruota")

ruota = Console.ReadLine()

Console.WriteLine(ruota)

For i = 0 To 4

randomValue = generator.Next(1, 90)

arr(i) = randomValue

Console.Write(arr(i))

Console.Write("-")

Next

Console.ReadLine()

End Sub

End Module