CYCLICAL OUTLOOK

Ottobre 2015

AUTORI

Adam Bowe, CFA

Executive Vice President

Gestore

Una fragile transizione

sostenuta da una (ulteriore)

espansione monetaria

Nell’intervista che segue i gestori Adam Bowe, Isaac

Meng e Tadashi Kakuchi illustrano le conclusioni

del Cyclical Forum trimestrale di PIMCO, durante il

quale i professionisti dell’investimento della società

hanno discusso delle prospettive per le economie e i

mercati globali. Nello specifico, Bowe, Meng e Kakuchi

presentano le nostre previsioni economiche e le loro

implicazioni per l’investimento nella regione

Asia-Pacifico per i prossimi 12 mesi.

D: Nel descrivere l’economia globale, PIMCO descrive un percorso di crescita a velocità

differenziate. Come si inseriscono le prospettive per l’Asia in questo contesto?

Isaac Meng, CFA

Senior Vice President

Gestore

Tadashi Kakuchi

Executive Vice President

Gestore

Bowe: L’Asia ricade senza dubbio nella corsia lenta del mondo a velocità differenziate di PIMCO.

Sebbene i livelli assoluti di crescita di paesi come la Cina rimangano relativamente elevati, la regione

nel complesso è interessata da una fragile transizione nella quale molte economie evidenziano una

decelerazione e/o un’espansione persistentemente inferiore al potenziale. Mentre la Cina è alle prese

con la propria transizione interna, allontanandosi da una crescita trainata dalle esportazioni e dagli

investimenti, gli altri paesi della regione stentano ad adattare i propri modelli di espansione

economica a un nuovo contesto. La Cina è diventata un fattore d’ostacolo anziché d’impulso, in

quanto i suoi continui progressi verso la liberalizzazione finanziaria provocano episodi di volatilità

sui mercati azionari e valutari.

Questa fragile transizione sfocerà probabilmente in un ulteriore allentamento monetario nella regione,

poiché le autorità punteranno a sostenere la crescita ciclica attraverso la riduzione dei tassi di interesse,

l’indebolimento delle valute o una combinazione di entrambi. Persino in Giappone, dove il prossimo

anno ci attendiamo un miglioramento della crescita grazie alla ripresa dei consumi dopo l’aumento

dell’imposta sul valore aggiunto nel 2014, l’inflazione stabilmente contenuta e l’impatto della

decelerazione della crescita e della svalutazione in Cina accrescono la probabilità di un’espansione

dell’Abenomics sull’orizzonte ciclico.

D: Potete dirci di più sulle previsioni di PIMCO riguardo alla Cina nell’orizzonte ciclico? Quali

sono le implicazioni del crollo dei mercati azionari e della svalutazione dello yuan?

Meng: L’economia cinese sta attraversando una fase di adeguamento alla Nuova normalità che durerà

diversi anni. La crescita è destinata inevitabilmente a decelerare, giacché le autorità sono impegnate a

riorientare l’economia dagli investimenti ai consumi, gli imprenditori eccessivamente indebitati sono

2

Ottobre 2015 Cyclical Outlook: Asia-Pacific

intenti a risanare i propri bilanci e i

prezzi delle attività iniziano ad

assestarsi, pur restando volatili.

ricorrere allo stimolo fiscale. I rischi di

ulteriori shock economici e di mercato

sono elevati.

In effetti, l’assestamento si è fatto

particolarmente brusco nel terzo

trimestre, quando la bolla azionaria

alimentata dal credito è scoppiata e il

mercato delle A-share cinesi ha perso il

40% circa dal picco del 12 luglio. Ciò

ha provocato gravi ripercussioni

attraverso i canali della ricchezza, delle

aspettative e dei bilanci. PIMCO stima

che il crollo dei mercati azionari

sottrarrà alla crescita del PIL fino a un

massimo di 100 punti base (pb) nei

prossimi 12 mesi.

In tali circostanze, il nostro scenario di

riferimento per la Cina prevede nei

prossimi quattro trimestri un tasso di

crescita del PIL compreso tra il 5,5% e

il 6,5%, un livello inferiore di 25 pb

rispetto alla nostra previsione di marzo

e nettamente più basso rispetto alle

stime di consenso. Ci attendiamo un

ulteriore indebolimento della spesa al

consumo privato e dei prezzi degli

immobili, con potenziali ricadute

negative sull’occupazione e la spesa per

consumi; tali effetti deleteri saranno

solo in parte controbilanciati da un

modesto miglioramento delle

esportazioni nette e dallo stimolo

proveniente da investimenti pubblici

limitati. Riteniamo che l’inflazione

complessiva si attesterà tra l’1,5% e il

2,5%. A fronte di tali condizioni, ci

attendiamo una significativa reazione

di politica monetaria da parte della

PBOC, tra cui un taglio di 75 punti

base del tasso sui depositi, una

riduzione di 200 pb del coefficiente di

riserva obbligatoria e una svalutazione

dello yuan al livello di 6,80 sul dollaro.

L’11 agosto la Banca popolare cinese

(PBOC) ha rimosso l’ancoraggio

parziale dello yuan al dollaro, un

intervento che è stato seguito da una

svalutazione del 4% circa in una

settimana. Per quanto ciò abbia

contribuito a correggere la moderata

sopravvalutazione dello yuan, con

modeste ricadute positive sulle

esportazioni, il cambiamento inatteso

del regime valutario ha fatto temere per

una perdita di efficacia della politica

monetaria e per il rischio di svalutazioni

competitive. Ciò ha amplificato gli

shock negativi e prodotto ripercussioni

su altri mercati emergenti, sulle materie

prime e sulle prospettive economiche

globali. I deflussi di capitali si sono

intensificati e la PBOC è stata costretta a

intervenire con determinazione per

stabilizzare la valuta.

Chiaramente, è molto arduo gestire un

rallentamento graduale e un

cambiamento strutturale in

un’economia caratterizzata da un

indebitamento elevato e da una

volatilità dei prezzi delle attività. La

PBOC, ad esempio, incontrerà

difficoltà nel trasmettere la propria

politica monetaria nell’ambito di un

regime valutario rigido, mentre la

necessità di un consolidamento dei

conti pubblici delle autorità locali (il

cui debito si attesta in alcuni casi al

40% del PIL) limiterà la possibilità di

D: Come influiscono sulle

prospettive per l’Australia i recenti

sviluppi in Cina?

Bowe: Gli sviluppi in Cina e nell’Asia

emergente nel suo insieme influiscono

sull’Australia attraverso tre canali. In

primo luogo, tramite un potenziale

indebolimento dei prezzi delle materie

prime, che incide negativamente sulle

ragioni di scambio e sulla crescita del

reddito nazionale australiani. In

secondo luogo, attraverso i volumi

delle esportazioni, in quanto l’Australia

è l’economia sviluppata maggiormente

esposta all’Asia emergente (Cina

inclusa). Infine, tramite condizioni

finanziarie che a oggi sono state sia

positive (grazie al deprezzamento del

dollaro australiano) che negative (per

via della flessione dei mercati

azionari). L’impatto netto delle

ripercussioni provenienti da questi tre

canali è stato indubbiamente

sfavorevole per l’Australia; ecco perché

le nostre previsioni sulla crescita e

l’inflazione nel paese sono inferiori alle

stime di consenso.

Tuttavia, è importante ricordare che

l’Australia è ancora alle prese con le

proprie difficoltà interne dovute

all’abbandono di un modello di crescita

basato sul settore delle risorse. Tale

ribilanciamento è chiaramente iniziato,

sia pur lentamente, ed è la ragione

fondamentale che ci ha dissuaso dal

formulare previsioni più pessimistiche.

Il ribilanciamento è palese a livello

geografico, in quanto gli stati minerari

sono interessati da una contrazione

mentre i maggiori stati non minerari

crescono al ritmo più rapido degli

ultimi anni. Il ribilanciamento è visibile

anche nel mercato del lavoro, dove alle

perdite di occupazione nel settore

minerario fa da contraltare un aumento

dei posti di lavoro in altri comparti,

come il turismo. In effetti, la crescita

complessiva dell’occupazione sino ad

agosto di quest’anno si è attestata al 2%,

il livello più elevato registrato in tale

periodo a partire dal 2011. Infine, si può

notare un ribilanciamento in atto anche

nella composizione degli investimenti

privati e nella crescita della domanda

esterna, poiché il valore delle

esportazioni di servizi ha superato

quello delle esportazioni di minerale di

ferro per la prima volta dal 2011.

Pertanto, le nostre prospettive per

l’Australia prevedono una

prosecuzione del lento ribilanciamento

da una crescita trainata dalla

produzione mineraria, in un contesto

nel quale una banca centrale riluttante

sarà probabilmente chiamata a fornire

ulteriore sostegno nell’orizzonte ciclico.

Le nostre previsioni inferiori al

consensus per la Cina, che

rispecchiano la correzione azionaria e

il cambio di regime valutario osservati

di recente, mantengono nettamente

orientati al ribasso i rischi

macroeconomici nel loro insieme.

Ottobre 2015 Cyclical Outlook: Asia-Pacific

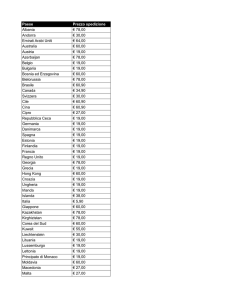

PREVISIONE

PIL REALE

INFLAZIONE COMPLESSIVA*

Attuale**

T3’15 – T3’16

Attuale**

T3’15 – T3’16

Stati Uniti

2,7%

2,25% – 2,75%

1,8%

1,75% – 2,25%

Area euro

1,5%

1,5% – 2,0%

0,2%

1,0% – 1,5%

Regno Unito

2,6%

2,25% – 2,75%

0,0%

1,25% – 1,75%

Giappone

0,8%

1,25% – 1,75%

0,6%

1,0% – 1,5%

Cina

7,0%

5,5% – 6,5%

1,5%

1,5% – 2,5%

Australia***

2,0%

2,0% – 2,5%

2,2%

2,0% – 2,5%

BRIM****

0,3%

2,0% – 3,0%

8,4%

5,0% – 6,0%

Mondo*****

2,7%

2,5% – 3,0%

2,1%

2,0% – 2,5%

*Le previsioni sull’inflazione statunitense e australiana sono basate sul CPI core e quelle relative all’inflazione giapponese

sull’indice dei prezzi al consumo al netto di alimenti freschi e rettificato per la variazione delle aliquote IVA

**I dati attuali relativi al PIL reale e all’inflazione si riferiscono ai quattro trimestri terminati nel T2 2015

***Le previsioni relative all’Australia sono prodotte dal team di gestione di portafoglio di PIMCO con sede a Sydney

****BRIM = Brasile, Russia, India, Messico

*****”Mondo” indica la media ponderata per il PIL dei paesi elencati nella tabella precedente

Fonte: Bloomberg, calcoli PIMCO.

D: E il Giappone? Come sarà

influenzata l’economia giapponese

dal rallentamento della crescita

dell’Asia emergente e quale sarà la

probabile reazione delle autorità?

Kakuchi: Come l’economia australiana,

anche quella giapponese risente di

molteplici difficoltà derivanti dalla

decelerazione dell’espansione dell’Asia

emergente, e ravvisiamo una crescente

probabilità di un ulteriore intervento

espansivo della Banca del Giappone

(BOJ) nel nostro orizzonte ciclico.

Più della metà delle esportazioni

nipponiche prende la via dei mercati

emergenti asiatici, per cui un calo delle

vendite di beni finali in questa regione

si ripercuote naturalmente sulla crescita

dell’export. Un altro rischio al ribasso

proviene inoltre da una diminuzione

della competitività giapponese. In

passato, a seguito di una svalutazione

dello yuan, le valute dell’Asia emergente

si sono deprezzate più dello yen

“La fragile transizione

asiatica sfocerà

probabilmente in un

ulteriore allentamento

monetario nella regione.”

giapponese. In particolare, un

rafforzamento della divisa nipponica

rispetto al won coreano porrà un

ulteriore freno alle esportazioni del

Giappone, data la loro somiglianza con i

beni prodotti in Corea. Pertanto, lo

shock della domanda proveniente dalla

regione e il calo della competitività

avranno un effetto negativo

sull’economia giapponese.

L’inflazione sarà inoltre più contenuta.

Circa la metà delle importazioni

giapponesi proviene dall’Asia

emergente, e il deprezzamento delle

divise della regione creerà spinte

deflazionistiche nell’economia

nipponica. È vero che quasi il 70% dei

beni importati è denominato in dollari

USA, ma le società saranno

probabilmente inclini a ridurre i prezzi

all’esportazione per via dell’ingente

livello delle scorte, come dimostrato dal

settore siderurgico cinese.

Quanto alla probabile reazione delle

autorità, sul fronte della politica di

bilancio ci attendiamo l’adozione di un

orientamento più accomodante al fine

di attutire l’impatto degli shock

negativi esterni. Inoltre, in vista delle

elezioni per la Camera alta che

dovrebbero tenersi nel mese di luglio,

l’amministrazione del Primo ministro

Shinzo Abe ha un forte incentivo ad

adottare provvedimenti più espansivi.

Per quanto riguarda la politica

monetaria, la BOJ ha già varato un

3

programma di QE molto aggressivo,

acquistando quasi il doppio delle

emissioni annue nette di titoli di Stato

giapponesi. Il nostro scenario di

riferimento prevede che la banca

centrale nipponica manterrà l’attuale

politica estremamente accomodante,

anche se ravvisiamo una crescente

probabilità di un ulteriore

allentamento dato che il contesto

esterno pone maggiori rischi al ribasso

per il PIL e l’inflazione giapponesi.

D: Quali sono le implicazioni delle

prospettive cicliche di PIMCO

relative all’Asia per gli investimenti?

Bowe: Il nostro posizionamento in

Asia rispecchia la nostra previsione di

politiche e condizioni monetarie più

accomodanti nella regione. In termini

di duration, puntiamo su un

appiattimento della curva dei

rendimenti giapponesi, poiché il

rischio di un’ulteriore espansione del

bilancio della BOJ è aumentato. Ci

attendiamo un ampliamento del

programma di quantitative e

qualitative easing che imporrebbe alla

banca centrale di focalizzare gli

acquisti di obbligazioni sul tratto a

lunga della curva, provocando così un

appiattimento della struttura a termine

dei tassi giapponesi.

Nonostante le nostre prospettive

prudenti sull’Australia, abbiamo un

posizionamento di duration

relativamente neutrale nel paese, dato

che il mercato sconta già un ulteriore

allentamento monetario da parte della

RBA, e preferiamo esprimere i rischi

macro al ribasso tramite posizioni

corte sul dollaro australiano. Ci

attendiamo inoltre un’ulteriore

svalutazione dello yuan. Ciò acuirà le

pressioni al ribasso sulle valute dei

paesi emergenti asiatici che risentono

già della debolezza della domanda

mondiale e di una crescita anemica

delle esportazioni. Siamo posizionati

in vista di tale sviluppo attraverso un

paniere di posizioni corte su valute

quali il won sudcoreano, il ringgit

malese, il baht thailandese, il

dollaro di Singapore e il nuovo

dollaro taiwanese.

Tutti gli investimenti comportano rischi e possono subire perdite di valore.

La panoramica della strategia presentata sopra intende illustrare i principali temi per il periodo indicato. Non si garantisce in

alcun modo che un qualsiasi specifico conto, prodotto o strategia adotti tutti o alcuni dei temi summenzionati. Si consiglia agli

investitori di rivolgersi al proprio professionista dell’investimento prima di qualsiasi decisione di investimento. Il presente

documento riporta le opinioni del gestore, che possono essere soggette a variazioni senza preavviso. È stato divulgato con

finalità puramente informative. Le previsioni, le stime e talune informazioni contenute nel presente documento sono basate su

ricerche proprietarie e non devono essere considerate alla stregua di una consulenza di investimento o di una raccomandazione

in favore di particolari titoli, strategie o prodotti di investimento. Le informazioni contenute nel presente documento sono state

ottenute da fonti ritenute attendibili, ma non si rilascia alcuna garanzia in merito. PIMCO fornisce servizi solo a istituzioni e

investitori qualificati. Questa non è un’offerta rivolta a persone in qualsiasi giurisdizione in cui essa sia illegale o vietata. | PIMCO

Europe Ltd (Società n. 2604517), PIMCO Europe, Ltd Amsterdam Branch (Società n. 24319743) e PIMCO Europe Ltd - Italy

(Società n. 07533910969) sono autorizzate e regolamentate dalla Financial Conduct Authority (25 The North Colonnade,

Canary Wharf, Londra E14 5HS) nel Regno Unito. Le filiali di Amsterdam e italiana sono inoltre regolamentate rispettivamente

dall’AFM e dalla CONSOB ai sensi dell’Articolo 27 del Testo Unico Finanziario italiano. | Nessuna parte del presente documento

può essere riprodotta in alcuna forma o citata in altre pubblicazioni senza espressa autorizzazione scritta. PIMCO è un marchio

depositato o marchio registrato di Allianz Asset Management of America L.P. negli Stati Uniti e nel resto del mondo. THE NEW

NEUTRAL e YOUR GLOBAL INVESTMENT AUTHORITY sono marchi depositati o marchi registrati di Pacific Investment

Management Company LLC negli Stati Uniti e nel resto del mondo. ©2015 PIMCO.

Leggere il prospetto prima dell’adesione.

Londra

PIMCO Europe Ltd

11 Baker Street

Londra W1U 3AH, Inghilterra

+44 20 3640 1000

Amsterdam

PIMCO Europe Ltd, Amsterdam Branch

Schiphol Boulevard 315, Tower A6

1118 BJ Luchthaven Schiphol, Paesi Bassi

+31 20 655 4710

Milano

PIMCO Europe Ltd - Italy

Corso Matteotti 8

20121 Milano, Italia

+39 02 9475 5400

Monaco di Baviera

PIMCO Deutschland GmbH

Seidlstraße 24-24a

80335 Monaco, Germania

+49 89 26209 6000

Zurigo

PIMCO (Schweiz) GmbH

Brandschenkestrasse 41

8002 Zurigo, Svizzera

+41 44 512 4910

Hong Kong

Newport Beach Sede centrale

New York

Rio de Janeiro

Singapore

Sydney

Tokyo

Toronto

italy.pimco.com

15-1020-IT