UNIVERSITA’ DEGLI STUDI DI PADOVA

DIPARTIMENTO DI SCIENZE ECONOMICHE ED AZIENDALI

“M. FANNO”

DIPARTIMENTO DI AFFERENZA RELATORE:

DIRITTO PRIVATO E CRITICA DEL DIRITTO

CORSO DI LAUREA MAGISTRALE IN

ECONOMIA E DIREZIONE AZIENDALE

TESI DI LAUREA

LA S.R.L. A CAPITALE “MARGINALE”

RELATORE:

CH.MO PROF. MAURIZIO DE ACUTIS

LAUREANDO: FABIO BORGATO

MATRICOLA N. 1056929

ANNO ACCADEMICO 2015 – 2016

Il candidato dichiara che il presente lavoro è originale e non è già stato sottoposto, in tutto o in

parte, per il conseguimento di un titolo accademico in altre Università italiane o straniere.

Il candidato dichiara altresì che tutti i materiali utilizzati durante la preparazione

dell’elaborato sono stati indicati nel testo e nella sezione “Riferimenti bibliografici” e che le

eventuali citazioni testuali sono individuabili attraverso l’esplicito richiamo alla pubblicazione

originale.

Firma dello studente

_________________

3

4

Indice

Introduzione .............................................................................................................................. 7

Capitolo I – La s.r.l. a capitale “marginale” ........................................................................ 11

1.1. La società a responsabilità limitata semplificata ........................................................... 11

1.1.1. La seconda versione di s.r.l.s.: la L. 27/12 .............................................................. 14

1.2. La società a responsabilità limitata a capitale ridotto .................................................... 15

1.3. Il D.L. 76/13 e le nuove s.r.l. a capitale marginale ........................................................ 20

1.3.1. La s.r.l. ordinaria a capitale marginale .................................................................... 23

1.4. Dubbi sulla qualità dell’iter legislativo.......................................................................... 26

1.4.1. L’inutilità di due varianti di s.r.l. a capitale marginale ........................................... 30

1.5. Esperienze europee in tema di costituzione “a basso costo” di s.r.l. (cenni) ................. 32

1.5.1. L’ordinamento francese, tedesco e spagnolo .......................................................... 34

1.6. I nuovi modelli di s.r.l.: tipi autonomi o sottotipi? ........................................................ 37

Capitolo II – La costituzione di una s.r.l.s. ........................................................................... 43

2.1. L’atto costitutivo della s.r.l.s.......................................................................................... 43

2.1.1. L’inderogabilità dell’atto costitutivo....................................................................... 48

2.2. Caratteristiche e funzionamento di una s.r.l.s ................................................................ 53

2.2.1. Requisiti soggettivi della compagine sociale .......................................................... 54

2.2.2. I conferimenti .......................................................................................................... 59

2.2.3. Le partecipazioni sociali ......................................................................................... 63

2.2.4. Amministrazione e controllo ................................................................................... 64

2.2.5. Decisioni dei soci, denominazione sociale e durata della s.r.l. semplificata .......... 70

2.3. Il ruolo del notaio ........................................................................................................... 72

5

2.4 Benefici e svantaggi di una s.r.l.s. .................................................................................. 75

2.2 Le s.r.l. start-up innovative ............................................................................................. 79

Capitolo III – La disciplina del capitale ............................................................................... 83

3.1. La funzione del capitale sociale ..................................................................................... 84

3.2. Le operazioni sul capitale sociale .................................................................................. 89

3.2.1. L’aumento di capitale “a pagamento” in una s.r.l. a capitale marginale ................. 90

3.2.2. L’evoluzione “progressiva” .................................................................................... 95

3.2.2.1. Le trasformazioni in una s.r.l. a capitale marginale e le fusioni ...................... 98

3.2.3. Le riduzioni del capitale sociale in una s.r.l. a capitale marginale........................ 101

3.2.3.1. La riduzione volontaria del capitale sociale ................................................... 101

3.2.3.2. La riduzione per perdite del capitale sociale .................................................. 104

3.2.4. La riduzione del capitale sociale in una s.r.l. “tradizionale” ................................. 107

3.2.5. Le trasformazioni “regressive” e le scissioni ........................................................ 113

3.3. La riserva legale ........................................................................................................... 114

3.3.1. L’applicabilità della disciplina della riserva legale alle s.r.l. semplificate ........... 117

3.3.2. La “disponibilità” della riserva legale ................................................................... 118

Conclusioni ............................................................................................................................ 123

Bibliografia ............................................................................................................................ 127

6

Introduzione

La società a responsabilità limitata nel nostro ordinamento risulta essere uno dei tipi societari

maggiormente diffusi nella prassi1. Questo grazie soprattutto alla sua adattabilità e

utilizzabilità in contesti molti diversi fra loro, il che rende tale tipo societario utilizzabile sia

in attività economiche di modeste dimensioni, come ad esempio società familiari o piccole

imprese, sia in ambiti più ampi, come nei gruppi di società.

Ciò è stato reso possibile grazie alla normativa stessa, la quale non prevede limitazioni

all’area di applicazione del modello.

L’intervento legislativo di maggior rilievo è rappresentato sicuramente dalla riforma del 2003.

Nel modello codicistico del 1942, infatti, la disciplina della s.r.l. era recuperata per rinvio,

salvo pochissime eccezioni, all’analoga disciplina prevista per la società per azioni. La

differenza sostanziale fra i due tipi era data dalle caratteristiche delle partecipazioni sociali,

poiché nella s.r.l. queste non potevano essere rappresentate da azioni, o comunque da titoli

destinati alla circolazione. Questa disciplina “per rinvio” aveva tuttavia suscitato perplessità e

problematicità, dati i diversi interessi ed esigenze che i due tipi potevano presentare.

L’intento del legislatore quindi, con la riforma del 2003, fu quello di affrancare la s.r.l. dalla

sua sudditanza storica nei confronti della s.p.a., rendendola un tipo a tutti gli effetti autonomo,

e permettendole di tornare ad avere quella che doveva essere la sua destinazione originaria,

ossia di essere la forma giuridica per l’esercizio collettivo di imprese medio-piccole. Inoltre,

la grande elasticità che la legge ha voluto concedere a tale modello ha fatto sì che la s.r.l.

possa avere utilizzazioni diverse rispetto a quella naturale, potendosi infatti adattare anche ad

imprese di grandi dimensioni.

L’attuale disciplina è volta infatti da un lato ad enfatizzare la figura dei singoli soci,

attribuendo loro ampi poteri (potendo inoltre partecipare attivamente alla gestione della

società), e dall’altro lato ad accentuare il ruolo dell’autonomia negoziale e dei rapporti

contrattuali tra i soci medesimi.

La s.r.l. è quindi caratterizzata da un’ampia flessibilità, dovuta alla presenza di una

molteplicità di norme dispositive che lasciano ampi margini discrezionali all’autonomia

negoziale.

1

M. CIAN (a cura di), Diritto commerciale – Vol .II ,Torino, Giappichelli Editore, 2014, pag. 563. Per maggiori

dettagli relativi ai dati, si veda O. CAGNASSO, La società a responsabilità limitata, in G. COTTIMO (a cura

di), Trattato di Diritto Commerciale, Vol. V, Tomo 1°, Cedam, 2014, pag. 2 e ss.; G. ZANARONE, Della

società a responsabilità limitata, in F. D. BUSNELLI (a cura di), Il codice civile – Commentario, Giuffrè

Editore, 2010, pag. 123 e ss.

7

Questo rende il modello in esame polifunzionale, ben potendosi infatti porre in concorrenza

con la s.p.a., ma anche con le società di persone, a seconda dell’orientamento seguito dai soci

nel modellare la società.

Proprio in virtù dell’ampia flessibilità della s.r.l. e della sua diffusione nella prassi, il

legislatore è recentemente intervenuto in materia, attraverso numerose disposizioni, tutte volte

a facilitare l’apertura di nuove imprese. Gli ultimi anni sono stati infatti testimoni di una

produzione legislativa particolarmente intensa in riferimento alla materia trattata, dopo anni di

assoluta staticità per quanto riguarda il quadro delle forme societarie disponibili

nell’ordinamento giuridico italiano.

L’iter legislativo qui analizzato ebbe inizio nel 2012, anno nel quale furono introdotte nel

nostro diritto societario la s.r.l. semplificata (s.r.l.s.) e la s.r.l. a capitale ridotto (s.r.l.c.r.,

successivamente abolita).

La s.r.l. semplificata ha visto la luce nel panorama giuridico grazie all’art. 3 del D.L. 24

gennaio 2012, n°1 (il cosiddetto “D.L. Sviluppo”, convertito poi in L. 24 marzo 2012, n°27),

il quale ha inserito un nuovo articolo all’interno del codice civile, ossia l’art. 2463-bis, norma

contenente la disciplina costitutiva della s.r.l. semplificata.

Successivamente, grazie all’art. 44 del D.L. 22 giugno 2012, n°83 (il cosiddetto “D.L.

Crescita”), è stata introdotta la s.r.l. a capitale ridotto, la quale tuttavia non fu collocata, a

differenza della s.r.l.s., nel codice civile, ma disciplinata, oltre che dalla sua norma costitutiva,

dalle disposizioni della s.r.l. ordinaria.

Caratteristica comune di questi due modelli risiede nella possibilità di potersi costituire con

un capitale sociale minimo pari ad un euro, in deroga al tradizionale limite di 10.000 euro

previsto all’art. 2463 c.c., da cui deriva l’appellativo, per queste nuove fattispecie, di s.r.l. a

capitale marginale.

La scelta operata dal legislatore nell’introduzione di queste due varianti di s.r.l. affonda le sue

radici nel tentativo di rispondere ad una crisi economico-finanziaria che ha portato ad una

contrazione della capacità produttiva e della competitività del nostro Paese, cercando di

stimolare l’avvio di nuove iniziative economiche2.

La normativa è stata, infine, nuovamente modificata con il D.L. 28 giugno 2013 n°76

(convertito poi in L. 9 agosto 2013, n°99), il quale ha portato alla fusione delle due “varianti”,

che vennero incorporate nella fattispecie “s.r.l. semplificata”.

In sede di conversione, inoltre, è stata modificata anche la disciplina delle s.r.l. ordinarie

(s.r.l.o.), attraverso l’inserimento, all’art. 2463 c.c., di due ulteriori commi. Il quarto comma

2

M. CIAN, S.r.l., s.r.l. semplificata, s.r.l. a capitale ridotto. Una nuova geometria o un sistema disarticolato?,

Riv. trSoc, 2012, 6, 1101.

8

di suddetto articolo permette anche a quest’ultime di potersi costituire con un capitale

inferiore rispetto al minimo legale previsto tradizionalmente. Perciò anche le s.r.l. ordinarie

possono ora essere “a capitale marginale”.

Risulta essere chiaro, fin da questa presentazione preliminare, una produzione legislativa

alquanto confusionaria ed incerta, e ciò ha generato numerosi dubbi interpretativi e problemi

di coordinamento rispetto alla normativa previgente.

Numerose sono state le criticità riscontrate in dottrina, in particolar modo con riferimento al

rapporto tra s.r.l.s., s.r.l. ordinarie a capitale marginale e s.r.l. tradizionali; criticità dovute a

norme opache, dettate più da un necessità emergenziale di rilanciare l’imprenditoria italiana,

anziché frutto di un attento esame del diritto societario e delle norme regolatrici della società a

responsabilità limitata. Si presenta, quindi, l’esigenza innanzitutto di ricostruire l’iter

legislativo che ha caratterizzato il breve periodo dal 2012 fino ad oggi, rappresentando questo

il punto di partenza fondamentale per poter far luce sull’ “intricata matassa delle nuove

s.r.l.3”.

Nel primo capitolo, quindi, dopo l’esposizione cronologica dei vari interventi, ove verranno

esposte anche le motivazioni che spinsero il legislatore a modificare la disciplina delle s.r.l.,

sulla base anche di quanto già previsto negli ordinamenti esteri, si esporrà il rapporto esistente

tra i modelli a capitale marginale e il tipo s.r.l., ossia si cercherà di comprendere se le s.r.l.s.

costituiscano tipi autonomi o “sub-modelli” del tipo più generale.

Nel proseguo dell’elaborato verrà analizzata dettagliatamente la disciplina della s.r.l.

semplificata, caratterizzata da norme speciali per ciò che riguarda la fase di costituzione.

Dopo aver presentato le principali caratteristiche della forma “semplificata”, ci si focalizzerà

in particolar modo sull’atto costitutivo previsto dal legislatore per le s.r.l.s., il quale deve

essere redatto “in conformità al modello standard” previsto dal D.M. 138/12 e le cui

“clausole […] sono inderogabili”.

Il dibattito dottrinale generatosi intorno all’interpretazione di queste previsioni costituirà il

focus del secondo capitolo, poiché sulle base delle conclusioni che verranno tratte, verrà

analizzato il rapporto fra le disposizioni dell’art. 2463-bis, le clausole dell’atto costitutivo e la

disciplina generale del tipo s.r.l.

Verranno inoltre brevemente esposte le caratteristiche delle cosiddette “start-up innovative” e

il rapporto tra queste e le s.r.l. semplificate.

3

Cit. A. BARTOLACELLI, L’insostenibile leggerezza delle s.r.l.s. Nell’intricata “matassa” delle “nuove” s.r.l:

ricercare un bandolo o tagliare un filo?(online), in Atti di: V convegno annuale dell'associazione italiana dei

professori universitari di diritto commerciale "Orizzonti del diritto commerciale", Roma, 21-22 febbraio 2014,

disponibile al sito http://associazione.orizzontideldirittocommerciale.it/media/24002/bartolacelli_a.pdf.

9

Infine, la possibilità per le s.r.l. ordinarie di potersi costituire con un capitale inferiore al

tradizionale limite legale di 10.000 euro ha portato ulteriori dubbi riguardanti la disciplina

generale del capitale prevista per le s.r.l., a causa di un mancato coordinamento tra le recenti

novità legislative e l’istituto delle operazioni sul capitale.

Nel terzo capitolo perciò, dopo aver brevemente esposto quale sia il ruolo del capitale

nominale e come l’introduzione delle s.r.l. a capitale marginale si inserisca all’interno del

dibattito venutosi a generare intorno alla funzione del capitale sociale, verranno analizzate le

norme riguardanti gli aumenti di capitale, sia gratuiti che a pagamento, e quelle concernenti le

riduzioni, sia facoltative che per perdite, in riferimento sia ai modelli recentemente introdotti,

sia alle s.r.l. tradizionali. La trattazione verterà in particolar modo su quale sia oggi il limite

minimo del capitale sociale per una s.r.l., argomento che ha acceso un dibattito ancora in

corso in dottrina e a cui si tenterà di dare una risoluzione, sulla base dell’attuale assetto

normativo. In tal senso verranno anche esposti i “passaggi” da una s.r.l. a capitale marginale

ad una ordinaria e viceversa e le operazioni straordinarie (ossia trasformazioni, fusioni e

scissioni) da e verso una s.r.l. “da un euro”.

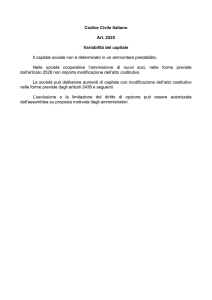

Verranno inoltre esaminate le nuove regole relative alla riserva legale, previste al quinto

comma dell’art. 2463 c.c., di recente introduzione, e il ruolo attribuito a tale riserva in

presenza di un capitale “simbolico”.

Scopo del presente elaborato è perciò quello di esporre e di far chiarezza sulle numerose

questioni sovraesposte e ciò avverrà sulla base delle varie correnti dottrinali che si sono

generate intorno alle varie problematicità qui considerate.

10

Capitolo I

La s.r.l. a capitale marginale

SOMMARIO: 1.1. La società a responsabilità limitata semplificata – 1.1.1. La seconda versione di s.r.l.s.: la L. 27/12 – 1.2.

La società a responsabilità limitata a capitale ridotto – 1.3. Il D.L. 76/13 e le nuove s.r.l. a capitale marginale – 1.3.1. La s.r.l.

ordinaria a capitale marginale – 1.4. Dubbi sulla qualità dell’iter legislativo – 1.4.1. L’inutilità di due varianti di s.r.l. a

capitale marginale – 1.5. Esperienze europee in tema di costituzione “a basso costo” di s.r.l. (cenni) – 1.5.1. L’ordinamento

francese, tedesco e spagnolo – 1.6. I nuovi modelli di s.r.l.: tipi autonomi o sottotipi?

Premessa

L’introduzione, nel nostro ordinamento, di società a responsabilità limitata il cui capitale

potesse essere inferiore al minimo di 10.000 euro previsto tradizionalmente dall’art. 2463, 2°

comma, n. 4), c.c., è avvenuta gradualmente, con provvedimenti legislativi caratterizzati da un

elevato livello di urgenza, e da notevoli problemi di coordinamento tra i vari interventi, a

causa dell’eccessiva estemporaneità degli stessi.

Stante questa prolificazione e stratificazione di norme in un lasso di tempo particolarmente

limitato (basti pensare che nell’arco di un biennio vi sono stati ben sei interventi legislativi), si

rende necessario ricostruire le tappe percorse dal legislatore, nel comporre la disciplina delle

s.r.l. a capitale marginale, da un punto di vista prima di tutto cronologico.

1.1. La società a responsabilità limitata semplificata

La prima tappa del processo di riforma delle s.r.l. è data dall’introduzione della società a

responsabilità limitata semplificata. Questa nasce grazie al D.L. 24 gennaio 2012 n.1, recante

“Misure urgenti per la concorrenza, lo sviluppo delle infrastrutture e della competitività”.

Tale previsione fu inserita con l’intento dichiarato di favore l’imprenditoria giovanile, tant’è

che l’art. 3 del suddetto decreto legge, indicante per l’appunto la possibilità di costituzione

della s.r.l.s., è nominato “Accesso dei giovani alla costituzione di società a responsabilità

limitata”.

Nella relazione che accompagnò il decreto legge4, si possono rinvenire, con un maggior

dettaglio, le motivazioni che spinsero il legislatore ad introdurre la s.r.l. semplificata.

Sancendo l’impossibilità di un intervento pubblico a favore della crescita economica, a causa

della necessaria tutela delle finanze pubbliche, il Governo intervenne nella direzione della

4

Disponibile al sito http://www.leggioggi.it/wp-content/uploads/2012/01/liberalizzazionirelaz.pdf .

11

liberalizzazione

dell’economia,

per

stimolare

l’iniziativa

imprenditoriale

privata

all’avviamento di nuove attività. Questo obiettivo venne perseguito soprattutto attraverso

l’eliminazione degli ostacoli amministrativi e burocratici che avrebbero potuto scoraggiare i

cittadini all’avvio di nuove imprese.

Dal momento che, secondo il legislatore, i principali danneggiati dalla crisi erano i giovani, il

decreto intese favorire quest’ultimi, attraverso la possibilità, fra le altre, di costituire una s.r.l.

semplificata.

La legge in esame introdusse un nuovo articolo nel Codice Civile, ossia l’art. 2463-bis

(recante il titolo “Società semplificata a responsabilità limitata”), dove sono presenti le

caratteristiche peculiari del modello analizzato.

Nella sua prima versione, la s.r.l. semplificata poteva essere costituita solo da persone fisiche

che non avessero compiuto i 35 anni d’età5 (al primo comma dell’art. 3 del D.L. 1/12 era

previsto infatti che “La società semplificata a responsabilità limitata può essere costituita con

contratto o atto unilaterale da persone fisiche che non abbiano compiuto i trentacinque anni

di età alla data di costituzione”), evidenziando l’intenzione del legislatore di introdurre nel

nostro ordinamento un modello societario destinato ai giovani.

La legge stabiliva inoltre che “quando il singolo socio perde il requisito d’età […], se

l’assemblea convocata senza indugio dagli amministratori non delibera la trasformazione

della società, è escluso di diritto e si applica in quanto compatibile l’articolo 2473-bis. Se

viene meno il requisito di età in capo a tutti i soci gli amministratori devono, senza indugio,

convocare l’assemblea per deliberare la trasformazione della società, in mancanza si applica

l’articolo 2484”. Quest’ultimo fu opportunamente modificato, con l’inserimento, ad opera del

medesimo decreto, della seguente disposizione: “la società a responsabilità limitata si

scioglie, oltre che i motivi indicati nel primo comma, per il venir meno del requisito di età di

cui all’articolo 2463-bis, in capo a tutti i soci”.

Perciò fu chiaro il destino dei soci che avessero superato il requisito richiesto dalla legge,

ossia la decadenza dalla qualifica di socio. Per quanto riguardava il riferimento alla

trasformazione, questa doveva ovviamente avvenire in uno dei tipi previsti dalla legge, quindi

sia in una società di persone che in un altro dei tipi di società di capitali (quindi non era

necessario procedere al passaggio dalla forma semplificata a quella ordinaria, sebbene questa

rappresentasse la soluzione auspicabile6).

5

Tale scelta fu oggetto di critiche, in quanto l’avere una determinata età non è necessariamente sinonimo di

scarse disponibilità finanziarie. Non necessariamente quindi i giovani rappresentano la categoria meno abbiente

della nostra società.

6

In caso di passaggio da una s.r.l. semplificata ad una ordinaria, l’utilizzo del termine trasformazione potrebbe

apparire improprio, poiché, come si vedrà più avanti nel testo, si tratta prima di tutto di capire se la s.r.l.s., così

12

Ciò che si poté ricavare dalla norma fu che il legislatore non volesse autorizzare la

prosecuzione della società, nella forma semplificata, da parte di coloro che non avessero

rispettato più i requisiti d’età7 (a maggior sostegno, probabilmente, della destinazione di tale

fattispecie ai giovani).

Per quanto concerne l’atto costitutivo, questo doveva essere redatto per scrittura privata e

doveva contenere, fra l’altro, l’indicazione dell’ammontare del capitale sociale, il quale

doveva essere “non inferiore ad un euro (n. 3, 2° comma, art. 2463-bis, così come stabilito

dal decreto), senza alcun riferimento ad un tetto massimo del capitale.

La completa attuazione della previsione normativa era comunque subordinata all’emanazione

di un decreto ministeriale che avrebbe tipizzato lo statuto standard della società8 (infatti, al

secondo comma dell’art.3 del D.L. 1/12, era previsto che “con decreto ministeriale emanato

dal Ministro della Giustizia di concerto con il Ministro dell’Economia e delle Finanze e con il

Ministro dello Sviluppo Economico, entro sessanta giorni dall’entrata in vigore della legge di

conversione del presente decreto, viene tipizzato lo statuto standard della società e sono

individuati i criteri di accertamento delle qualità soggettive dei soci”). Di conseguenza, fino

all’emanazione del decreto, non fu possibile costituire una s.r.l. semplificata.

Ulteriore peculiarità del modello era la necessità di indicare “negli atti, nella corrispondenza

della società e nello spazio elettronico destinato alla comunicazione collegato con la rete

telematica ad accesso pubblico” “la denominazione di società semplificata a responsabilità

limitata, l’ammontare del capitale sottoscritto e versato, la sede della società e l’ufficio del

registro delle imprese presso cui questa è iscritta […]”.

Infine, all’ultimo comma del medesimo si precisò che, per quanto non espressamente previsto

dall’art. 2463-bis, “si applicano alla società semplificata a responsabilità limitata, le

disposizioni di questo capo (ossia il Capo V, intitolato per l’appunto “Della società a

responsabilità limitata”) in quanto compatibili”.

come la s.r.l.c.r., sia un sotto-tipo del più generale modello della s.r.l. (ed in caso di risposta affermativa, non si

parlerebbe di trasformazione), o se sia un tipo autonomo, ed in tal senso si potrebbe parlare opportunamente di

trasformazione. Lo stesso dicasi in caso di passaggio da una s.r.l.s. ad una s.r.l.c.r.

7

I. LUCATI, Una s.r.l. semplificata per giovani imprenditori, Obbligazioni e Contratti, 2012, 6.

8

Si noti tuttavia che nel testo dell’art. 3 del D.L. 1/12 non fu prevista la redazione dell’atto costitutivo in

conformità al modello standard, come invece stabilito successivamente. Tuttavia il rispetto del modello standard

era desumibile dal 2 comma dell’art. 3 del D.L. 1/12, e tale rispetto avrebbe in qualche modo giustificato la

redazione per scrittura privata.

13

1.1.1. La seconda versione di s.r.l.s.: la L. 27/12

In sede di conversione, il D.L. 1/12 fu profondamente modificato, e la disciplina della s.r.l.s.

venne pressoché integralmente riscritta9.

La legge di conversione 24 marzo 2012, n.27, stabilì alcuni punti cardine della disciplina che

permangono ancora oggi.

Il primo profilo di innovazione attenne alla previsione che “l’atto costitutivo deve essere

redatto per atto pubblico in conformità al modello standard tipizzato con decreto del Ministro

della Giustizia, di concerto con il Ministro dell’Economia e delle Finanze e con il Ministro

dello Sviluppo economico”. Fu mantenuta la volontà di emanare il decreto entro sessanta

giorni dall’entrata in vigore della legge, anche se nella realtà questo fu emanato solo a giugno.

Fu espressamente previsto il divieto di trasferimento delle quote sociali a soggetti non

rispettanti i requisiti legali (persone fisiche ultra 35enni), e il relativo atto sarebbe stato

conseguentemente nullo. Non fu più possibile la redazione dell’atto di trasferimento delle

quote per scrittura privata, presente nel testo originale, dovendosi quindi applicare fin da ora

la disciplina della s.r.l. ordinaria sul trasferimento delle quote, prevista all’art. 2470, 2°

comma, c.c., in quanto compatibile.

Furono eliminati tutti i riferimenti alla trasformazione obbligatoria in caso di mancato rispetto

del requisito anagrafico e scomparve la disposizione che prevedeva all’art. 2484 c.c. lo

scioglimento della società nel momento in cui i soci avessero superato il limite anagrafico.

Per quanto concerne il capitale sociale, fu stabilito (e lo è tutt’ora) che esso debba essere “pari

almeno ad un euro” ma soprattutto “inferiore all’importo di 10.000 euro previsto all’articolo

2463, secondo comma, numero 4)” (intendendosi così che il limite massimo fosse di 9.999,99

euro).

È da sottolineare che questa fu la prima volta che venne introdotto, nel nostro ordinamento, il

concetto di “capitale massimo10” nel sistema delle società di capitali. Come conseguenza, non

può essere qualificata come s.r.l.s. una società il cui capitale, in sede di costituzione, abbia un

valore nominale superiore al predetto importo, e la stessa qualificazione si viene a perdere nel

caso in cui, nel corso della sua vigenza, si trovi a superare, sempre nel suo valore nominale

(quindi per effetto di apposite modifiche statutarie) il limite previsto.

9

BOGGIALI-RUOTOLO, Le nuove s.r.l., in http://www.ilsole24ore.com/art/norme-e-tributi/2013-12-16/studionuove-srl-notariato-221538.shtml?uuid=ABFdcTk.

10

M. MAROCCHI, Le recenti novità in tema di s.r.l. ordinaria ed s.r.l. semplificata, in Studium Iuris, 2014, 3,

267. Inoltre, secondo BUSANI-BUSI, La s.r.l. semplificata (s.r.l.s.) e a capitale ridotto (s.r.l.c.r.), Soc., 2012,

12, 1305, tale previsione introdusse “la stranezza, senza precedenti, di questo “capitale massimo”, in violenta

contrapposizione alla ricorrente denuncia circa il nanismo delle società italiane in quanto alla loro

capitalizzazione”.

14

In assenza di questa precisazione, si sarebbe potuto ritenere ammissibile la possibilità di

ricorrere alla forma semplificata, e quindi alle agevolazioni conseguenti, anche con un

capitale non idoneo a giustificare i benefici della s.r.l.s.

La legge confermò quindi ulteriormente la finalità della semplificata, destinata ad essere

utilizzata solo nella fase di star-up, auspicando un’evoluzione fisiologica verso il modello

ordinario.

Risulta quindi evidente il processo di avvicinamento della s.r.l. alle società di persone11,

avviata con la riforma del diritto societario del 2003.

Infine, il capitale sociale deve essere sottoscritto ed interamente versato alla data di

costituzione, ed il conferimento deve farsi in denaro e deve essere versato all’organo

amministrativo.

Si confermò dal precedente testo legislativo la necessità di scelta degli amministratori fra i

soci ed infine fu stabilito che “l’atto costitutivo e l’iscrizione del registro delle imprese sono

esenti da diritto di bollo e di segreteria e non sono dovuti onorari notarili12”.

Tuttavia, anche per l’utilizzo di questa “nuova” s.r.l. semplificata, si dovette attendere

l’emanazione del decreto ministeriale che avrebbe definito il modello standard di atto

costitutivo.

1.2. La società a responsabilità limitata a capitale ridotto

Pochi mesi dopo il D.L. 1/2012, il mondo delle s.r.l. subì un’ulteriore scossa con

l’introduzione delle società a responsabilità limitata a capitale ridotto (s.r.l.c.r.), che si

affacciarono nel panorama giuridico grazie all’art. 44 del D.L. 22 giugno 2012, n°83 (recante

“Misure urgenti per la crescita del Paese, poi convertito in L. 7 agosto 2012, n°134).

Nella Relazione illustrativa del decreto emergono con chiarezza quali sono state le spinte che

hanno portato all’introduzione della s.r.l. a capitale ridotto. Si legge infatti che la proposta

emendativa avrebbe dovuto contribuire a “migliorare la posizione del nostro Paese nella

classifica del Doing Business13”, specificando che “la sola rimozione del vincolo anagrafico

consentirebbe di uniformarsi al benchmark dei nostri competitors Ue, garantendo un

11

G. MARASA’, La nuova società a responsabilità limitata a capitale ridotto e semplificata, Nuove leggi Civ.

Comm., 2013, 1. L’autore sostiene, inoltre, che tale processo sia qualificabile anche come “emarginazione” delle

società di persone.

12

Nel testo precedente, non fu necessario includere tale previsione, in quanto la redazione per scrittura privata

dell’atto costitutivo non richiedeva l’intervento del notaio, e quindi sarebbe stata inutile una previsione in tal

senso.

13

Consultabile on line all’indirizzo www.doingbusiness.org.

15

avanzamento di ben 6 posti nella classifica generale14”. Il legislatore quindi non si discostò

dall’iniziale “obiettivo primario di favorire la nascita, la crescita e la competitività delle

imprese”, soprattutto in riferimento all’ambito comunitario, dove la competizione rileva

significativamente in relazione ai tipi assimilabili alla nostra s.r.l.15.

Tuttavia, nonostante la seppur nobile volontà di facilitare l’avviamento di attività

imprenditoriali in forma di s.r.l., la velocità con cui fu introdotta questa ulteriore fattispecie

avrebbe probabilmente richiesto una maggiore riflessione sulla ratio di questi nuovi modelli

societari e sulla coerenza di questi con la disciplina generale.

La genesi del provvedimento è stata comunque controversa. Infatti, nel giugno del 2012, poco

prima dell’approvazione del D.M. 183/2012, il Consiglio dei Ministri sembrava intenzionato

ad ampliare il novero dei legittimati alla costituzione di una s.r.l. a capitale marginale (e

quindi, al momento, di una semplificata), eliminando il requisito anagrafico previsto

precedentemente16. Tuttavia la soluzione preferita dal governo fu invece quella della

creazione di un nuovo modello ad hoc, ossia la s.r.l. a capitale ridotto, piuttosto che optare per

l’apertura del modello della s.r.l.s.17

In ogni caso, le norme regolatrici la s.r.l.c.r. non furono inserite, a differenza della s.r.l.s.,

all’interno del codice civile, ma al di fuori di esso, dovendoci basare quindi esclusivamente su

quanto contenuto del D.L. sopracitato (e alla relativa legge di conversione).

La nascita del modello a capitale ridotto fu dovuta, oltre che alle motivazione prettamente

economiche sovraesposte, probabilmente anche alle critiche mosse al legislatore al momento

dell’introduzione della semplificata. Critiche dovute alla mancata comprensione della

destinazione esclusiva ai giovani di un modello a capitale marginale, poiché tale limite

avrebbe potuto sollevare problemi di legittimità costituzionale, per contrasto con il precetto

relativo alla libertà di iniziativa economica previsto dall’art. 41 Cost., oltre all’assurdità del

criterio discriminante utilizzato. Di conseguenza, si può notare come ci siano state numerose

14

Al momento del decreto, l’Italia occupava la posizione n. 77 nella specifica voce “Starting a business”,

principalmente a causa dei costi di avviamento dell’impresa. Nell’elaborazione di tale classifica, tuttavia, non

furono prese in considerazione le s.r.l.s., in quanto limitate agli infra 35enni, impendendo quindi di poter

osservare i benefici derivanti dall’introduzione di tale formula societaria.

15

R. GUIDOTTI, E. PEDERZINI, La società a responsabilità limitata a capitale ridotto, in IlCaso.it.

16

Tale indicazione fu riportata anche dalla stampa quotidiana specializza (si veda, a titolo di esempio, l’articolo

de Il Sole 24 Ore, dal titolo “Il CdM approva il decreto Sviluppo: fondo unico da 2 miliardi per le imprese. Srl

semplificate anche per over 35”, pubblicato il 15 giugno 2012, quindi una settimana prima del decreto che

introdusse le s.r.l.c.r. Tale conclusione fu dedotta grazie ad una bozza di decreto non più disponibile presso

nessun sito governativo ufficiale, dove era contenuta la previsione secondo la quale la parte del primo comma

del’art. 2463-bis relative all’età dei soci sarebbe stata soppressa, e che l’esenzione dai costi di costituzione

sarebbe spettata solo ai soggetti di età inferiore ai 35 anni).

17

A. BARTOLACELLI, L’insostenibile leggerezza delle s.r.l.s. Nell’intricata “matassa” delle “nuove” s.r.l:

ricercare un bandolo o tagliare un filo?, in Atti di: V convegno annuale dell'associazione italiana dei professori

universitari di diritto commerciale "Orizzonti del diritto commerciale", Roma, 21-22 febbraio 2014, disponibile

al sito http://associazione.orizzontideldirittocommerciale.it/media/24002/bartolacelli_a.pdf

16

spinte, sia da un punto di vista economico che prettamente giuridico, che portarono il

legislatore ad aprire a tutti la possibilità di costituire una società a capitale marginale.

Ritornando comunque all’analisi del dato legislativo, caratteristica peculiare della s.r.l. a

capitale ridotto era che essa dovesse avere un capitale compreso tra 1 e 9.999,99 euro (come

nella s.r.l.s., stante il richiamo all’art. 2463-bis), ma che tale facoltà era concessa a soggetti

persone fisiche che avessero compiuto i 35 anni d’età (si leggeva, infatti, all’art. 44 che “La

società a responsabilità limitata a capitale ridotto può essere costituita con contratto o atto

unilaterale da persone fisiche che abbiano compiuto i trentacinque anni di età alla data della

costituzione”).

Pur in assenza di un esplicito divieto di “cessione delle quote a soci non aventi i requisiti”, si

riteneva che quanto già previsto per le s.r.l. semplificate trovasse applicazione analogica,

mutatis mutandis, anche nelle s.r.l. a capitale ridotto18. Quindi, in primo luogo, si dedusse il

medesimo divieto di cessione delle quote a soggetti diversi dalle persone fisiche, e il relativo

atto sarebbe stato conseguentemente nullo.

In secondo luogo, si presentò il problema relativo al trasferimento delle partecipazioni sociali

a persone fisiche infra 35enni.

Nel caso in cui si fosse ritenuta possibile tale fattispecie, da ciò sarebbe derivata una

compresenza, all’interno della compagine sociale, di soci under 35 e over 34 (eventualità

questa a partire dalla quale si sarebbe sostenuta la tesi secondo cui la s.r.l.c.r. poteva essere

intesa come la “naturale” evoluzione della s.r.l.s., nel momento in cui uno dei soci di

quest’ultima avesse compiuto i 35 anni d’età19). Tuttavia, l’argomento secondo cui “nulla di

male ci sarebbe ad ammettere la presenza di soci under 35 nella s.r.l.c.r.20” si scontrava

contro il dettato letterale della norma, la quale imponeva, come già detto, la costituzione della

forma a capitale ridotto solo da parte di soci che abbiano compiuto i 35 anni d’età21. In realtà

l’art. 44 faceva riferimento solo alla fase di costituzione, quindi si poteva presumere che, dopo

18

Massima n°129 del 5 marzo 2013 della Commissione Società del Consiglio Notarile di Milano.

Sebbene nulla sembrerebbe vietare la prosecuzione della società nella forma semplificata.

20

BUSANI-BUSI, op. cit., pag. 14.

21

Di diverso avviso è PETRELLI, Rassegna delle recenti novità normative di interesse notatile, Primo semestre

2012,

pag.

12,

in

http://www.gaetanopetrelli.it/catalog/documenti/00000520/Novita%20normative%20primo%20semestre%20201

2.pdf, dove l’Autore afferma che “non sembra sussistere alcuna apprezzabile ragione per escludere la

costituzione di società “miste” tra giovani e meno giovani”. Infatti, sostiene l’Autore, essendo la disciplina

essenzialmente identica, il limite d’età funge principalmente da elemento discriminante per accedere alle speciali

agevolazioni disposte per la s.r.l. semplificata, ma questo non precluderebbe l’accesso ai giovani alla forma a

capitale ridotto. Si sottolinea inoltre che “sembra che la partecipazione di una o più persone

infratrentacinquenni alla s.r.l. a capitale ridotto non leda alcun interesse”. Tuttavia, sebbene la legge tacesse sul

trasferimento delle quote agli under 35enni, facendo presumere una validità dell’atto di cessione, l’autore fa

esplicitamente riferimento, probabilmente erroneamente, anche alla fase di costituzione, dove invece la legge fu

molto chiara nell’indicare tale possibilità esclusivamente agli over 34.

19

17

l’avvio della società nel rispetto delle condizioni di legge, fosse possibile l’ingresso nella

stessa da parte di soggetti persone fisiche più giovani22.

La legge di conversione aggiunse tuttavia, dopo il 4° comma dell’art.44, il seguente: “4-bis.

Al fine di favorire l’accesso di giovani imprenditori al credito, il Ministro dell’economia e

delle finanze promuove, senza nuovi o maggiori oneri a carico della finanza pubblica, un

accordo con l’Associazione bancaria italiana per fornire credito a condizioni agevolate ai

giovani di età inferiore a trentacinque anni, che intraprendono attività imprenditoriale

attraverso la costituzione di una società a responsabilità limitata a capitale ridotto23”.

La norma, pur in netto contrasto con il primo comma del medesimo articolo, rimasto

immutato, sembrò portare a ritenere che la s.r.l.c.r. potesse essere costituita pressoché da

qualunque soggetto persona fisica, senza alcuna limitazione anagrafica24 (tesi questa che

rappresentava l’opinione prevalente). D’altro canto, le intenzioni dello stesso legislatore

sembrarono orientate in tal senso, dal momento che si volle, con la forma a capitale ridotto,

semplicemente mettere a disposizione un ulteriore strumento per potersi avvalere del modello

organizzativo della s.r.l., con un impegno, in termini di capitale, inferiore, senza aver

necessariamente compiuto una determinata età.

Quindi, accettando la tesi secondo cui la s.r.l.c.r. potesse essere fondata da qualunque soggetto

persona fisica, si ammetteva anche la possibilità di trasferimento delle quote a chiunque, a

prescindere dal requisito anagrafico, risolvendo perciò il problema sorto con la prima versione

della legge.

Ulteriore differenza fondamentale, rispetto alla semplificata, fu che la società non doveva

necessariamente essere costituita con un atto costitutivo standard, tipizzato con decreto

(caratteristica invece peculiare nella s.r.l.s.). Da ciò derivava, almeno da un punto di vista

applicativo, la non esenzione dei diritti di bollo e di segreteria, ed in particolar modo

22

Dello stesso avviso sono GUIDOTTI & PEDERZINI, op. cit., pag. 16, sebbene indichino come giustificazione

all’assenza di alcun limite al trasferimento il mancato rinvio dell’art. 44 del D.L. 83/2012 all’art. 2463-bis,

comma 4, c.c. (“è fatto divieto di cessione delle quote a soci non aventi i requisiti d’età […] e l’eventuale atto è

conseguentemente nullo”). In realtà il primo comma della legge richiamava proprio l’articolo citato, senza

specificazione dei commi da ritenere applicabili nella s.r.l.c.r., portando quindi a dubitare della soluzione

proposta dagli autori.

23

È invero curioso che condizioni agevolate per l’accesso al credito sia state inizialmente previste solo per la

s.r.l.c.r. e non per la s.r.l.s., ritenuta, a questo punto, non meritevole di poter usufruire di tale opportunità.

L’esenzione da alcuni costi in sede di costituzione non sembrava giustificare tale esclusione, dal momento che

entrambi i modelli di società condividevano la medesima disciplina del capitale, e quindi, in linea teorica,

presentavano le stesse tutele nei confronti dei creditori.

24

In tal senso si è espresso anche il Ministero dello Sviluppo Economico, con il Prot. 0182223 del 30 agosto

2012, disponibile al sito http://www.sviluppoeconomico.gov.it/images/stories/impresa/mercato/Srlunder35.PDF.

A favore della tesi anche G. FERRI jr., Prime osservazioni in tema di società a responsabilità limitata

semplificata e di società a responsabilità limitata a capitale ridotto, Riv. Dir. Comm., 2013, II, 135 ss.,ed in tal

senso anche la Massima n. 129 della Commissione società del Consiglio Notarile di Milano.

18

l’obbligatorietà del pagamento degli oneri notarili, ed era solo richiesta la redazione dell’atto

costitutivo per atto pubblico.

In realtà, sia al primo comma (“Fermo quanto previsto dall’art. 2463-bis”) che al secondo

(“L’atto costitutivo … deve indicare gli elementi di cui al secondo comma dell’art. 2463bis”), l’art.44 indicava esplicitamente, nell’indicazione del contenuto dell’atto costitutivo,

l’art. 2463-bis, il quale prevedeva la necessaria conformità dell’atto costitutivo al modello

standard. Il legislatore avrebbe fatto meglio a specificare inequivocabilmente l’esclusione del

modello standard in caso di s.r.l.c.r., ma si poté ritenere, come sostenne l’opinione prevalente,

che tale rinvio dovesse essere letto solo in riferimento all’elencazione di una serie di elementi

specifici (denominazione sociale, sede, oggetto, ecc.) che dovevano essere contenuti nell’atto

costitutivo, essendo questi i requisiti minimi imprescindibili ai fini della costituzione, i quali

possono essere integrati dai soci fondatori nel pieno esercizio dell’autonomia statutaria (in

conseguenza a ciò, fu chiara la necessità del controllo notarile e la mancata esenzione dei

relativi oneri)25.

È chiaro perciò che si fu di fronte ad una variante molto più vicina alla s.r.l. ordinaria, rispetto

alla forma semplificata, da cui derivò una mancata comprensione sul perché non fosse la

s.r.l.c.r. ad essere contenuta nel codice civile, anziché la semplificata.

Occorre poi sottolineare come l’amministrazione potesse essere affidata, con indicazione

nell’atto costitutivo, a una o più persone fisiche, le quali potevano essere scelte al di fuori

della compagine sociale (“[…]per disposizione dello stesso atto costitutivo l’amministrazione

della società può essere affidata ad una o più persone fisiche anche diverse dai soci”, 2°

comma, art.44), come già previsto dalla disciplina generale26. Per quanto concerne i sistemi di

amministrazione, si applicavano le disposizioni della s.r.l. ordinaria, in quanto compatibili.

Infine, così come per le s.r.l.s., anche per le s.r.l.c.r., “La denominazione di società a

responsabilità limitata a capitale ridotto […]deve(devono) essere indicato(indicati) negli atti,

nella corrispondenza della società e nello spazio elettronico […]”, escludendo quindi che la

società dovesse riportare la denominazione “semplificata”, ma, più opportunamente, la

qualificazione “a capitale ridotto”.

Riassumendo quindi, la s.r.l.c.r. si caratterizzava per la presenza di un capitale compreso tra

uno e 9.999,99 euro, l’obbligo di effettuare il conferimento in denaro e versarlo all’organo

amministrativo (elementi questi che la accumunavano al modello semplificato e la

distinguevano dalla s.r.l. ordinaria) e la nomina di amministratori persone fisiche. Tuttavia,

25

GUIDOTTI & PERDERZINI, op. cit., pag. 16.

La specificazione fu d’obbligo, poiché, in caso contrario, stante il richiamo all’art. 2463-bis, avrebbe trovato

applicazione la disposizione che prevedeva la necessità di individuare fra i soci gli amministratori.

26

19

per il resto, la s.r.l. a capitale ridotto non presentava altra differenza rispetto al modello

“generale”, trovando infatti applicazione tutte le norme contenute del Capo V del codice

civile, ad eccezion fatta di quelle derogate dalla legge speciale.

1.3. Il D.L. 76/13 e le nuove s.r.l. a capitale marginale

Il 2013 è stato testimone del cambio di Governo, a seguito delle elezioni del febbraio dello

stesso anno. In una situazione di crescente disoccupazione e di forte crisi economica,

inevitabile è stato un nuovo intervento legislativo, per favorire la crescita e la ripresa. Tale

intervento ha nuovamente portato ad una modificazione della disciplina della s.r.l.,

probabilmente per dare una maggiore certezza del diritto, e stabilire regole chiare e omogenee

che facilitassero la costituzione di nuove società.

Di fondamentale importanza per l’istituto è stato il D.L. 28 giugno 2013 n°76 (il cosiddetto

“D.L. Lavoro”, recante “Primi interventi urgenti per la promozione dell’occupazione, in

particolare giovanile, della coesione sociale, nonché in materia di Imposta sul valore aggiunto

e altre misure finanziarie urgenti”).

L’art. 9 del decreto citato, ai commi 13, 14 e 15, ritornò sull’art. 2463-bis c.c. (riguardante le

s.r.l.s.), perseguendo, fin dalle prime battute, una linea di condotta contrapposta rispetto al

precedente legislatore.

Si legge infatti che “All’art. 2463-bis del codice civile, sono apportate le seguenti

modificazioni:

a) al comma 1, le parole “che non abbiano compiuto i trentacinque anni d’età alla data

della costituzione” sono soppresse;

b) al comma 2, punto 6), le parole: “,i quali devono essere scelti fra i soci” sono

soppresse;

c) il comma 4 è soppresso”.

Quindi, la prima importante modifica introdotta riguarda le caratteristiche dei soci di una

s.r.l.s.: è infatti disposto che i soci (o l’unico socio) persone fisiche possono avere una

qualsiasi età, essendo stato infatti abolito il requisito anagrafico. Di conseguenza, i requisiti di

accesso ad una s.r.l.s. sono gli stessi della s.r.l. a capitale ridotto27.

Come conseguenza, è stato correttamente abolito anche il divieto di cedere le quote di

partecipazione al capitale sociale della s.r.l. semplificata a persone ultra 35enni28 (previsto

27

Previsione necessaria, visto che, come si vedrà fra poco, la s.r.l. a capitale ridotto è stata incorporata nella

figura della semplificata.

28

BUSANI, La nuova società a responsabilità semplificata e la nuova s.r.l. con capitale inferiore ai 10mila

euro”, Società, 2013,10. L’Autore fa notare l’obsolescenza del punto 4 del “modello standard” definito dal D.M.

20

appunto dal quarto comma dell’art. 2463-bis), ripristinando quindi il regime di diritto comune

del libero trasferimento.

È rimasto invece in vigore il divieto di partecipazione di soggetti diversi da persone fisiche,

sia durante la costituzione, sia nel corso della sua esistenza29.

La nomina degli amministratori non deve infine più avvenire fra i soci, ma possono essere

scelti anche soggetti esterni30.

Le novità apportate dalla nuova legge non riguardano solo le s.r.l. semplificate, ma hanno

coinvolto anche la “variante” a capitale ridotto.

Il comma 14, dell’art. 9 del decreto infatti stabilisce che “All’articolo 44 del decreto-legge 22

giugno 2012, n.83 […] sono apportate le seguenti modificazioni:

a) i commi 1,2,3 e 4 sono soppressi;

b) al comma 4-bis le parole: “società a responsabilità limitata a capitale ridotto” sono

sostituite dalle seguenti: “società a responsabilità limitata semplificata”.”

Si è quindi in presenza della soppressione della s.r.l. a capitale ridotto, con l’incorporazione di

questa forma nella s.r.l. semplificata. Si specifica sin da subito il destino delle s.r.l.c.r. già

costituite. Infatti la legge prosegue, al comma 15, prevedendo che “La società a

responsabilità limitata a capitale ridotto iscritte al registro delle imprese […], alla data di

entrata in vigore del presente decreto, sono qualificate società a responsabilità limitata

semplificata”.

Sebbene sia apprezzabile questo tentativo di una effettiva semplificazione del sistema, anche

in risposta agli orientamenti dottrinali emersi precedentemente, sorgono anche qui in maniera

preponderante dubbi interpretativi e problemi di coordinamento fra le discipline di non facile

risoluzione.

Nel tentativo di ricostruire l’istituto, agevole punto di partenza è presentare ciò che risulta di

più semplice interpretazione. La nuova “qualificazione”, cosi chiamata dalla legge, non

richiede alcuna deliberazione assembleare per la modificazione dell’atto costitutivo, poiché

138/12, il quale prevedeva di inserire nell’atto costitutivo della s.r.l.s. la clausola secondo la quale “E’ vietato il

trasferimento delle quote, per atto tra vivi, a persone che abbiano compiuto i trentacinque anni di età alla data

della cessione trasferimento e l’eventuale atto è conseguentemente nullo”.

29

Con tutte le conseguenze già esposte nella presentazione della s.r.l. semplificata in tema di circolazione delle

quote. Per quel che riguarda il trasferimento a soggetti diversi dalle persone fisiche, si avrà modo di ritornare sul

punto nel secondo capitolo del presente elaborato.

30

Da cui deriva l’obsolescenza anche del punto 5 del “modello standard” del D.M. 138/12, ove si prescriveva di

inserire nell’atto costitutivo una clausola secondo la quale “L’amministrazione della società è affidata a uno o

più soci scelti con decisione dei soci”. Di conseguenza il modello, inderogabile, non prevede la possibilità di

amministratori non soci. Probabilmente sarebbe stato più corretto rimodellare l’atto costitutivo tipizzato in

accordo con le nuove previsioni di legge.

21

tale conversione viene compiuta d’imperio dal Registro delle imprese, a prescindere da

qualsiasi richiesta dell’organo amministrativo della s.r.l.c.r.31

Stante quindi questa “conversione automatica” delle società già iscritte nel Registro delle

imprese, rimarrebbe in questo caso aperto l’eventualità (anche se prettamente teorica) di una

società a capitale ridotto costituita prima dell’entrata in vigore del D.L. 76/13, ma non ancora

iscritta al Registro delle Imprese. In questa ipotesi comunque non sembra ricavabile una

soluzione diversa rispetto alla conversione automatica sovra presentata, conseguendone che

l’ufficio del Registro dovrebbe iscrivere la società con la denominazione “semplificata”

(ritenendo eccessivo il caso di non accettazione della domanda di iscrizione), da cui

deriverebbe l’onere per i soci di modificare l’atto costitutivo della “vecchia” s.r.l.c.r. per poter

ottenere l’iscrizione32.

Resta infine in vita, anche se riferita alle s.r.l.s., la disposizione che prevede la promozione di

un accordo tra il Ministero dell’Economia e delle Finanze e l’Associazione bancaria italiana,

senza maggiori o ulteriori oneri a carico della finanza pubblica, per fornire credito agevolato

ai giovani di età inferiore ai 35 anni, che adottino la forma semplificata per avviare la propria

attività33.

Fino a questo momento, infine, sembrò che per poter costituire una s.r.l. a capitale marginale,

l’unica soluzione fosse quella di adottare la forma semplificata, costringendo i soci ad

adeguarsi all’atto costitutivo tipizzato, non esistendo più alternative per “aggirare” tale

costrizione.

Ma il legislatore, particolarmente prolifico in questo periodo storico, intervenne nuovamente

con la legge di conversione del D.L. 76/13, andando ulteriormente ad appesantire l’intero

quadro normativo. La L. 99/13, la quale ha inoltre modificato ulteriormente la disciplina della

s.r.l. semplificata, attraverso la previsione di inderogabilità delle clausole dell’atto costitutivo,

è andata a introdurre importanti novità anche in materia di s.r.l. “ordinaria”.

La nuova legge aggiunse prima di tutto il comma 15-bis all’art. 9, ai sensi dei quale è

previsto: “All’art. 2464, quarto comma, del codice civile sono apportate le seguenti

modificazioni:

a) al primo periodo, le parole “presso una banca” sono sostituite dalle seguenti:

“all’organo amministrativo nominato nell’atto costitutivo”;

31

Gli amministratori dovrebbero, tutt’al più, provvedere a depositare una versione aggiornata dello statuto,

recante la sostituzione, in qualsiasi parte sia presente, dell’espressione “società a responsabilità limitata a

capitale ridotto” con l’espressione “società a responsabilità limitata semplificata”.

32

Ipotesi presentata da BUSANI, op. cit., pag. 20.

33

S.

CINIERI,

S.r.l.

sempificata:

scompare

il

limite

dei

35

anni

d’età,

in

http://www.ipsoa.it/documents/bilancio-e-contabilita/bilancio/quotidiano/2013/08/26/s-r-l-semplificatascompare-il-limite-dei-35-anni .

22

b) dopo il primo comma è inserito il seguente: “I mezzi di pagamento sono indicati

nell’atto”.

La nuova disciplina dei conferimenti nella s.r.l. ordinaria viene integrata da quanto in parte

già previsto per la s.r.l. semplificata. L’unica differenza fra le due permane nella possibilità,

per la s.r.l.o., di poter versare, al momento della sottoscrizione dell’atto costitutivo, il 25% del

totale dei conferimenti in denaro, oltre all’eventuale sovraprezzo (mentre nella s.r.l.s. è

obbligatorio il versamento integrale del capitale), e la possibilità di conferimenti di beni in

natura e crediti e di prestazioni d’opera o di servizi (preclusi nella semplificata). La

disposizione aveva già sollevato dubbi nel momento in cui era stata prevista per le s.r.l.s.,

perciò sorprende questa ostinazione del legislatore nel continuare a emanare regole di difficile

applicazione, dopo che erano inoltre già stati sollevati dubbi in merito alla materia, soprattutto

quando ciò avviene perseguendo lo scopo della semplificazione delle procedure

burocratiche34.

Viene poi specificato che tale pagamento deve essere effettuato nelle “mani” degli

amministratori, i quali quindi dovranno essere presenti al momento della sottoscrizione

dell’atto costitutivo35.

1.3.1. La s.r.l. ordinaria a capitale marginale

Il legislatore tuttavia non terminò qui il suo excursus normativo, introducendo, con il comma

15-ter, dell’art. 9 della L. 99/13 la novità probabilmente più importante per le s.r.l. in tema di

società a capitale marginale.

È stabilito infatti che “all’art. 2463 del codice civile, dopo il terzo comma, sono aggiunti i

seguenti:

L’ammontare del capitale sociale può essere determinato in misura inferiore ai

diecimila euro, pari almeno un euro. In tal caso i conferimenti devono farsi in danaro

e devono essere versati per intero alle persone cui è affidata l’amministrazione”.

Perciò, anche per le s.r.l. ordinarie è ora possibile costituirsi con un capitale minimo inferiore

al limite legale dei 10.000 euro36. Tale soluzione era già stata prospettata nel 2012, anche se

poi accantonata a favore della variante s.r.l. a capitale ridotto. Le ultime due norme presentate

34

Si avrà modo di ritornare sull’argomento nel secondo capitolo del presente elaborato.

Si rinvia ad A. BUSANI, op. cit., pag. 20, per l’analisi dell’eventualità in cui gli amministratori non siano

presenti al momento della costituzione, e le relative conseguenze, non ritenendosi opportuno approfondire tale

tematica in questa sede.

36

È stata inoltre introdotta una disciplina speciale della riserva legale al quinto comma dell’art. 2463 c.c., che

verrà analizzata dettagliatamente nel terzo capitolo del presente elaborato.

35

23

comunque rendono la s.r.l.o. molto vicina alla ormai abrogata s.r.l.c.r., viste anche le novità

introdotte in tema di conferimenti.

In ogni caso, la previsione di derogabilità del capitale minimo, cosi come fissato dall’art. 2463

c.c., anche da parte delle s.r.l.o., riduce significativamente la ragion d’essere delle s.r.l.

semplificate, poiché la scelta fra l’una e l’altra risiede esclusivamente nella possibilità di poter

godere o meno delle agevolazioni durante la fase costitutiva, anziché nella realizzazione di

uno dei presupposti necessari per poter accedere al regime di irresponsabilità delle

obbligazioni sociali ove i conferimenti non raggiungano la soglia dei diecimila euro37.

Inoltre, considerando anche che tali agevolazioni sono di modeste entità, e che il “prezzo” da

pagare è il rispetto del modello tipizzato dal ministero, con conseguente limitazione

dell’autonomia statutaria, la semplificata diviene molto meno appetibile rispetto al passato.

Appare opportuno evidenziare come di fatto la s.r.l. a capitale ridotto sia stata integrata nella

s.r.l. ordinaria (sebbene l’intenzione del legislatore fosse quella di incorporare le due

“varianti” a capitale marginale, è chiaro che la nuova s.r.l. sia pressoché identica alla

“vecchia” s.r.l.c.r., tant’è che alcuni commentatori la definiscono la “nuova s.r.l.c.r.38”).

Considerando quanto previsto dal precedente decreto, non è comprensibile la scelta di

prevedere la “conversione” d’imperio della qualificazione della forma a capitale ridotto nel

modello della semplificata, se si stava procedendo all’introduzione di questa nuova società a

capitale marginale, stante i numerosi punti di contatto fra le due.

La ragione probabilmente è da ricercarsi nella volontà di favorire l’ingresso dei giovani nel

mondo imprenditoriale, attraverso agevolazioni al credito, possibili solo a favore della

semplificata e non della s.r.l. ordinaria. Quindi la nuova denominazione di semplificata

permetterebbe ai soci di continuare a godere di questa facilitazione (tant’è che

originariamente era prevista per le s.r.l. a capitale ridotto); condizione invece esclusa per le

s.r.l. ordinarie, per quanto dotate di un capitale di consistenza ridotta.

La permanenza del comma 4-bis dell’art. 44 del D.L. 83/12, in aggiunta ai costi ridotti di

costituzione, potrebbe perciò attrarre maggiormente la compagine sociale ad utilizzare per la

loro impresa la forma semplificata39.

In ogni caso, con il sopravvenuto abbattimento del capitale sociale minimo per tutte le s.r.l.,

sembrerebbe venir meno la necessità di indicare, negli atti e nella corrispondenza della

società, la denominazione o meno di semplificata, essendo sufficiente a questo punto

37

G. MARASA’, op. cit., pag. 15.

Come, ad esempio, BUSANI, op. cit., pag. 20.

39

Tale ragionamento dovrebbe ritenersi valido solo nei confronti di soggetti infra 35enni, ossia gli unici

beneficiari della disposizione. Nel caso in cui i soci abbiano un’età maggiore, non si comprende perché la loro

società debba essere qualificata come semplificata, anziché come normale s.r.l.

38

24

l’indicazione del capitale. Ricordandosi che per tale modello non vi è, in deroga alla

disciplina generale dell’art. 2250, la necessità di indicare l’ammontare del capitale sociale

risultante dall’ultimo bilancio negli atti e nella corrispondenza della società, la denominazione

“semplificata” poteva risiedere nel segnalare ai terzi il fatto che si trattasse di una società il

cui capitale, almeno nell’immediato, non potrà mai essere pari o superiore ai 10.000 euro40.

Ma ora, visto che anche le s.r.l.o. possono costituirsi con capitale marginale, il nomen di per

sé non è più utile per tale scopo. La denominazione “semplificata” potrebbe comunque

derivare dal fatto che per le s.r.l. ordinarie è previsto un percorso di avvicinamento al tetto

legale dei 10.000 euro41, sancendo quindi una situazione di temporaneità di una dotazione

patrimoniale ridotta, mentre invece nelle semplificate questa fattispecie non è esplicitamente

presente (ed inoltre per quest’ultime non viene imposto alcun limite di durata in tale forma, da

cui consegue che esse possano mantenere un capitale marginale a tempo indeterminato).

Più spinosa è invece la questione, a questo punto, della “riqualificazione” della s.r.l.c.r. in

s.r.l.s.,, poiché tale riqualificazione dovrebbe indicare l’applicazione alle s.r.l. a capitale

ridotto delle norme imperative previste per la semplificata. In particolare l’introduzione del

principio di inderogabilità delle clausole dell’atto costitutivo tipizzato fa sorgere dubbi di

coerenza rispetto all’operazione in esame, stante la non necessità di utilizzo del modello

standard per la s.r.l.c.r.

A conti fatti, il vero comun denominatore dei due modelli era semplicemente il tetto di

capitale massimo, ma se questo è il caso, il legislatore avrebbe dovuto prevedere

l’assimilazione della s.r.l.c.r. alla s.r.l. ordinaria, soprattutto in virtù della libertà

dell’autonomia statutaria che accumuna i due modelli42. Il legislatore ha tuttavia optato per la

comunanza derivante dal tetto massimo di capitale, scelta che, seppur non senza perplessità,

ha comunque ragion d’essere.

Occorre infine sottolineare le differenze fondamentali fra una s.r.l. semplificata ed una

ordinaria a capitale marginale. Per le prime è previsto il rispetto di un modello standard di atto

costitutivo, con le dovute conseguenze, e il divieto di trasferimento delle quote a persone

giuridiche43. Tali disposizioni sono invece assenti nel secondo modello, potendo la compagine

sociale essere costituita da persone giuridiche, e vi è la garanzia di un’autonomia statutaria

40

BARTOLACELLI, op. cit., pag. 16. Inoltre, a questo proposito, era inutile la previsione di una norma ad hoc

per indicare la denominazione sociale, essendo stato sufficiente applicare l’art. 2250. Inoltre tale ragionamento

faceva venir meno anche la necessità di distinguere tra semplificata e capitale ridotto, avendo un capitale

soggetto ai medesimi limiti quantitativi.

41

La L. 99/13 ha infatti aggiunto un comma all’art. 2463 c.c., relativo ad una disciplina speciale della riserva

legale. Il tema verrà approfondito nel terzo capitolo.

42

In questo modo si sarebbe risolto l’assurdo di s.r.l.s. con modelli statutari differenziati.

43

Tuttavia alcuni sostengono che, in particolari condizioni, ciò sia possibile. Il tema verrà comunque

approfondito nel secondo capitolo del presente trattato.

25

piena. Per quanto riguarda invece il rapporto con la disciplina generale propria del tipo, non vi

sono dubbi che essa debba essere applicata integralmente alla s.r.l. ordinaria a capitale

marginale, mentre nella semplificata tale applicazione deve passare il vaglio della

“compatibilità”.

Volendo quindi riassumere l’attuale assetto delle società a responsabilità limitata a capitale

marginale, possiamo dire che, in seguito al D.L. 76/13 e la L. 99/13, gli imprenditori che

volessero dare vita ad una s.r.l. possono:

1. costituire una s.r.l. ordinaria con capitale superiore ai 10.000 euro, regolate secondo il

regime precedente la nuova legge;

2. costituire una s.r.l. ordinaria con un capitale il cui valore nominale sia inferiore ai

10.000 euro, secondo le previsioni del terzo comma dell’art. 2463 c.c. 44, la quale però

gode della medesima disciplina di una “normale” s.r.l., eccezion fatta la formazione

della riserva legale e l’obbligo di versamento

integrale dei conferimenti

(necessariamente in denaro);

3. una s.r.l. semplificata, disciplinata dall’art. 2463-bis, la cui peculiarità risiede nella

mancanza pressoché totale di autonomia statutaria, a causa dell’imposizione del

rispetto del “modello standard”, e nell’esenzione di alcuni costi in sede di costituzione.

1.4. Dubbi sulla qualità dell’iter legislativo

I vari interventi legislativi hanno tuttavia portato numerose difficoltà interpretative dovute a

leggi poco chiare e problemi di coordinamento fra le varie disposizioni e la disciplina

generale della s.r.l.

I commentatori delle riforme qui presentate hanno molto spesso criticato duramente l’operato

del legislatore nella definizione di regole che finiscono inevitabilmente per creare più

problemi di quelli che dovrebbero risolvere, considerato che di opportunità per sanare i dubbi

ve n’erano, visto i sei stadi di sviluppo45 (tre decreti leggi più tre leggi di conversione) della

disciplina.

44

È opportuna notare come la legge non richieda una denominazione sociale diversa per la s.r.l. con capitale

sotto la soglia dei diecimila euro, ma entrambe sono definite semplicemente società a responsabilità limitata

dalla legge (qualche commentatore, come ad esempio BUSANI, op. cit., pag. 20, definisce le s.r.l. con capitale

sotto la soglia ordinaria come le “nuove” s.r.l. a capitale ridotto, ma questo non ha alcuna incidenza sulla

denominazione ufficiale). Si avrà comunque occasione di tornare sul punto.

45

M. CIAN, La società di capitali (a r.l.) “quasi capitalizzate”: spunti per una ricostruzione sistematica e della

disciplina, Nuove leggi Civ. Comm., 2014, 4.

26

Al di là dell’analisi del dato testuale, è qui opportuno soffermarsi sulla qualità della

produzione normativa degli ultimi anni46, cercando di comprendere le intenzioni perseguite

dal legislatore, anche attraverso un inquadramento storico della situazione in cui siffatta

produzione è avvenuta.

Molto brevemente, come noto, nel 2011 in Italia la recessione finanziaria iniziata nel 2008

portò alla crisi del debito pubblico italiano e lo spread, ossia il differenziale tra i tassi di

rendimento dei Bund tedeschi e dei BTP italiani, schizzò alle stelle, portando il nostro Paese

vicino al rischio di default. Dopo la caduta del Governo in carica, subentrò quello c.d. “dei

tecnici”, chiamato a risolvere una situazione considerata disastrosa, e a rilanciare l’economia

italiana per stimolare la competitività sia interna che nei confronti dei competitors europei ed

internazionali.

Nell’ambito del diritto societario, per rispondere a questa contrazione “improvvisa” della

nostra capacità produttiva, il legislatore optò per l’inserimento, nel nostro ordinamento della

s.r.l. semplificata (prima) e a capitale ridotto (dopo), le cui caratteristiche principali, come già

detto, consisterono nella riduzione ad un euro della soglia minima di capitale, ritenendo che

una previsione del genere potesse, da sola, bastare a stimolare l’economia.

La scelta di andare a modificare la disciplina della s.r.l. e non, ad esempio, quella della s.p.a.,

nel perseguire gli obiettivi istituzionali, derivò probabilmente dal fatto che la

regolamentazione del modello a responsabilità limitata in generale permette una maggior

flessibilizzazione della disciplina ad opera del legislatore italiano, stante la non necessaria

applicazione delle previsioni della seconda direttiva comunitaria

in materia societaria

(77/91/CE e successive modifiche).

Inoltre la s.r.l., nel tessuto imprenditoriale del nostro Paese, rappresenta il modello societario

maggiormente diffuso, sia in ambiti ristretti, sia in relazione ad imprese di più grandi

dimensioni o caratterizzati da una composizione societaria maggiormente articolata (ossia i

gruppi di società). Per cui, intervenire sulla disciplina delle s.r.l., attraverso miglioramenti in

termini di flessibilità, semplificazioni ed agevolazioni, avrebbe dovuto portare con sé

significativi effetti positivi sul reddito nazionale e sulla produttività imprenditoriale47.

In ogni caso, la linea di condotta seguita fu sicuramente coerente con l’obiettivo, dichiarato

molte volte, di scalare il ranking “Doing Business” elaborato annualmente dalla Banca

Mondiale, riferendoci qui alla voce “Starting a business48”.

46

Soffermandoci ovviamente sulla sola disciplina delle s.r.l. a capitale marginale.

M. BIANCHINI, Le nuove società a responsabilità limitata, questioni interpretative della nuova disciplina,

intervento

alla

Giornata

di

Studi

Le

nuove

società

a

responsabilità

limitata,

in

http://www.assonime.it/AssonimeWeb2/dettaglio.jsp?id=245553&idTipologiaDettaglio=375 .

48

Sono presenti nel report infatti altre voci, ma nel nostro caso è utile soffermarci solo su quest’aspetto.

47

27

Nel report predisposto specificatamente per l’Italia nel 201349, è possibile leggere che

“facilitare il processo di avvio di un’impresa e renderlo poco costoso offre vantaggi al

sistema economico nel suo complesso50” e che “avviare un’impresa in Italia è rapido, ma

costoso51”. Il legislatore molto probabilmente si è ispirato a queste due principali linee guida

e, ricomprendendo nei costi di avvio di un’impresa il capitale sociale, ha ritenuto che tale

versamento iniziale costituisse più che altro un onere che scoraggiasse aspiranti imprenditori,

piuttosto che una misura posta, oltre che per sostenere l’avvio effettivo dell’attività, almeno in

parte, a tutela dei creditori. Questi, come è logico che sia, richiederanno una garanzia per i

loro finanziamenti, ed in caso di società da un euro, tale garanzia ovviamente non viene

offerta; a ciò si aggiunge anche il fatto che il legislatore non abbia posto alcuna regola 52 a

favore dei creditori, i quali quindi potranno continuare a far valere i loro diritti solo sul

capitale della società53, che in questo caso può essere anche irrisorio.

Va da sé che quindi i soci, i quali intendano avviare un’attività basata sul modello in esame,

avranno molte più difficoltà a reperire esternamente i necessari mezzi per il sostentamento

della loro impresa54, a meno che non procedano a conferimenti più corposi o non optino, in un

secondo momento, per finanziamenti da parte degli stessi soci ex art. 2467 c.c.55.

Si potrà certo contestare tale tesi, sostenendo che in altri Paesi europei siano già presenti

modelli di società a capitale marginale, ma sarebbe doveroso dimostrare che questi modelli

abbiano effettivamente portato benefici alle economie nazionali, a prescindere da altre

politiche introdotte per migliorare lo scenario economico56, ed in ogni caso non è detto che

49

Il riferimento al 2013 è necessario poiché non è stato elaborato un report simile per l’anno 2012 né tanto meno

per l’anno 2011, probabilmente più utile al fine qui perseguito. Tuttavia i caratteri salienti del documento

esaminato possono ritenersi validi anche negli anni precedenti. Il report è disponibile anche in italiano alla

pagina

http://italian.doingbusiness.org/~/media/GIAWB/Doing%20Business/Documents/SubnationalReports/DB13-Italia.pdf.

50

Ibidem, Pag. 28.

51

Ibidem, pag. 30. Non si intende qui presentare la procedura seguita per stilare la classifica, rilevando solo che

la posizione viene calcolata grazie ad un indicatore che tiene conto dei tempi, dei costi e della misura di capitale

minimo versato, necessario per avviare un’impresa. Per un esame più accurato, si rinvia al suddetto report.

52

Ad eccezion fatta di quella prevista per la riserva legale.

53

In M. SPOLIDORO, Una società a responsabilità limitata da tre soldi (o da un euro?), Rivista delle società,

fasc. 6, 2013, pag. 1085, l’autore fa notare che i creditori bisognevoli di tutela sono soprattutto coloro i quali non

hanno la possibilità di richiedere adeguate garanzie su base contrattuale.

54

Al proposito, una generalizzazione di tale ipotesi non sarebbe completamente corretta, in quanto bisognerebbe

comunque valutare, caso per caso, il tipo di attività e il rischio d’impresa soggiacente. Nella realtà economica

esistono anche settori in cui non è richiesta una dotazione patrimoniale iniziale particolarmente consistente,

anche se è possibile affermare che nella generalità dei casi difficilmente questa situazione si verifichi.

55

Entrambe le ipotesi avrebbero comunque poco senso in una s.r.l. a capitale marginale, poiché se il socio fosse

costretto ad apportare conferimenti di valore consistente, sarebbe a quel punto conveniente costituire

un’ordinaria s.r.l., da cui deriverebbe una maggior facilità nel reperire finanziamenti all’esterno.

56

L’operazione sarebbe certamente possibile, ma richiederebbe un’analisi econometrica per poter valutare

l’impatto delle società a capitale marginale sull’economia nazionale. Tuttavia non è questa la sede per tali

valutazioni.

28

soluzioni individuate negli altri Stati siano applicabili, o siano destinati ad avere successo,

nella realtà italiana.

Quello che è possibile affermare è che il legislatore, nell’introdurre la s.r.l. semplificata, a cui

seguì un ripetuto intervento sulla disciplina, abbia perseguito finalità e obiettivi piuttosto

vaghi, rispondendo più ad esigenze esterne che prendendo in considerazione i reali problemi

dell’Italia.

Alcuni evidenti indicatori di questa “confusione” risiedono indubbiamente nei vari slogan

propagandistici continuamente sbandierati al fine di giustificare scelte che sulla carta

potevano anche sembrare giuste, ma che nella loro fase attuativa hanno presentato più

problemi di quelli risolti. Frasi come “ce lo chiede l’Europa” o “largo ai giovani” hanno in

qualche modo accompagnato l’introduzione della s.r.l.s. Con la prima infatti si pose la scusa

dell’Europa per replicare nel nostro paese soluzioni adottate da altri, senza tenere conto delle

evidenze empiriche del nostro Paese. Con la seconda si introdusse il limite dei 35 anni d’età

nella forma semplificata (propaganda pura e semplice, visto che la possibilità di costituire una

s.r.l. “da un euro” è stata estesa a tutti, grazie alla s.r.l.c.r., introdotta pressoché

contemporaneamente al decreto che permetteva la costituzione di una semplificata).

In riferimento al confronto con il contesto europeo, non è questa la prima volta che il

legislatore si adegua a standard fissati da altri Paesi dell’Eurozona, come già successe

nell’innalzamento dei livelli minimi di capitale per le s.r.l. e le s.p.a. alla fine degli anni ‘7057.

Certamente il contesto attuale è profondamente cambiato rispetto a quarant’anni fa, poiché al

giorno d’oggi la competizione è ormai su scala globale, tale da rendere necessario che i nostri

modelli societari siano in concorrenza con quelli di altri ordinamenti58 (c.d. concorrenza

orizzontale). È ormai opinione condivisa che si stia assistendo ad una vera e propria

“competizione” fra i vari ordinamenti, con lo scopo di attrarre sempre più investitori,