24.5.2013

LA FINANZA IN TEMPO DI CRISI: QUANDO L’AZIENDA “BRUCIA” CASSA MA VUOLE

“CONTINUARE” AD ESISTERE

di Andrea Ferri, commercialista

Sommario: 1. I sintomi: non sempre vengono riconosciuti dall’organo amministrativo - 2. La finanza in

tempo di crisi - 3. Metodi di approccio alla ristrutturazione del debito - 4. Ipotesi di ristrutturazione del

debito bancario a medio lungo termine - 5. Nuovi strumenti legislativi per la gestione giudiziaria delle crisi

aziendali, anche alla luce delle recenti disposizioni (Decreto Sviluppo n. 83/2012) - 6. Linee operative per la

continuità delle imprese in crisi - 7. Elementi caratteristici dei finanziamenti ex art. 182-quinquies - 8.

Possibili linee d’azione per la concessione di finanziamenti

1. I sintomi: non sempre vengono riconosciuti dall’organo amministrativo

Molto spesso la storia delle crisi aziendali è caratterizzata da una serie di percezioni

errate da parte di chi gestisce l’azienda, che sottovaluta i segnali di crisi o li nega,

coscientemente o inconsciamente, sperando che le soluzioni arrivino da una ripresa

del mercato o da qualche evento esterno (una nuova “banca” interessata a

finanziare l’impresa ad es.).

Spesso mi sento chiedere dai colleghi che svolgono a “tempo pieno” il ruolo di

revisore legale nelle PMI , quale è il metodo o il criterio scientifico per monitorare la

“continuità aziendale”, al fine di certificarne la cessazione e non incappare, così, in

azioni risarcitorie di responsabilità in caso di successivo fallimento.

La risposta che mi sento di fornire è la seguente: innanzi tutto bisogna

costantemente monitorare il “patrimonio netto” inteso come sommatoria degli

elementi del capitale netto contabile: capitale sociale, riserve, versamenti in conto

capitale ecc.; il revisore virtuoso effettua un check e un monitoraggio continuo degli

assets patrimoniali (soprattutto se si tratta di intangibles al fine di certificarne

eventuali, troppo disinvolte, mancate svalutazioni che possano incidere

negativamente sul valore del patrimonio netto - sino ad arrivare all’eccedenza delle

passività sulle attività).

Una volta tranquillizzato l’Organo di controllo circa la consistenza del patrimonio

netto ci si deve porre una serie di brevi e semplici domande: l’azienda è ancora

1

vitale? I contratti, i clienti principali, le maestranze più efficienti, i manager capaci,

la rete di vendita…..insomma gli elementi di forza sono ancora attivi ? Ed infine: fino

a quando avrò disponibilità di cassa?

Ecco, la deadline è rappresentata proprio dalla cassa: quando il direttore

amministrativo non sarà più in grado di pagare gli stipendi, probabilmente nessun

concordato in bianco, concordato in continuità o accordi ex art. 182-bis potranno

salvare l’impresa. E la continuità sarà estinta.

Vediamo come non arrivare a questo limite o, quanto meno, come monitorare

questo punto “di non ritorno”.

1.1 I sintomi che allarmano le banche e determinano la “restrizione” degli

affidamenti

Possono così concretizzarsi nel tempo:

1.

Saturazione delle linee di credito

2.

Episodiche irregolarità di pagamenti di forniture

3.

Frequenti sconfinamenti di fido

4.

Strutturali irregolarità di pagamenti di forniture

5.

Revoche negli affidamenti e richieste di rientro

6.

Irregolarità nei pagamenti vs/erario e dipendenti

7.

Segnalazione «a revoca» in centrale rischi

8.

Segnalazione “a sofferenza” in centrale rischi

9.

Azioni ingiuntive ed esecutive

2. La finanza in tempo di crisi

In realtà la difficoltà finanziaria è solo un “rivelatore” di crisi, giammai la causa;

l’analista del bilancio può interpretare in negativo anche ratios finanziari che

rappresentano politiche di governance virtuose, soprattutto se ragiona nel contesto

Italia ove, in economia, regnano recessione e inflazione, cioè stagflazione. La

contrazione del fatturato e l’aumento vertiginoso dei prezzi delle materie prime e

dei servizi rappresentano gli “elementi scatenanti” che trascinano l’impresa

nell’insolvenza.

Mai, comunque, da sola, la tesoreria implica criticità a meno che non si tratti di

distrazioni o sottrazioni; utilizzando un’efficace eufemismo del Dott. Panizza

(esperto risanatore specializzato nella redazione del piano industriale) “ci si ammala

di Conto Economico ma si muore di Stato Patrimoniale” (nel concreto la patologia

finanziaria nasce dalla mancanza di marginalità che è conseguenza, a sua volta, di

carenze manageriali nella governance ).

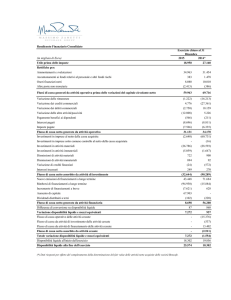

Quali sono i modelli predittivi dei flussi di cassa da adottare a cura della direzione

amministrativa?

2

Eccoli:

Valutazione del ciclo di tesoreria collegato con le singole componenti del

CCN (attività correnti-passività correnti).

Misurazione dell'EBIDTA (generato e prospettico): per la garanzia di

sostegno di qualsiasi piano di ristrutturazione del debito si vada ad

ipotizzare, nella logica di un adeguato indice di copertura delle passività,

l'EBIDTA dovrebbe avere un valore di 1,3-1,5 rispetto al DSCR (Debt Service

Coverage Ratio). Tale rapporto utilizza il servizio del debito quale capacità di

rimborso delle quote di capitale a breve e a medio lungo, e la totalità degli

interessi pagati sulle passività aziendali; questo nell'assunto che vi sia

adeguata capacità di copertura a breve con l'autoliquidante.

Il Debt Service Cover Ratio (DSCR) è pari al rapporto, calcolato per ogni

periodo dell’orizzonte temporale previsto per la durata dei finanziamenti, fra

il flusso di cassa operativo dell’impresa (per semplificazione assimilato al

valore EBITDA) ed il servizio del debito comprensivo di quota capitale e

quota interessi.

DSCR = FCO / DFt + It

Dove:

FCO = flusso di cassa operativo relativo all’esercizio t-esimo

DFt = quota capitale da rimborsare nell’esercizio t-esimo

It = quota interessi da corrispondere nell’esercizio t-esimo 1

Il valore esuberante, rispetto a 1, auspicabile intorno all’1,3/1,5 permette,

per la differenza, il pagamento dei dividendi agli azionisti.

3. Metodi di approccio alla ristrutturazione del debito

Il debitore si trova di fronte ad un bivio:

a) Trattativa diretta con i singoli soggetti creditori in via stragiudiziale (Fornitori

e Banche in Primis)

b) Trattativa mediata da professionisti avvalendosi, o meno, delle procedure

concorsuali previste (dalle più semplici alle più invasive).

L'obiettivo, in ogni caso, deve essere quello di poter effettuare una valutazione

economica dell'azienda (ante manovra di ristrutturazione) che dovrà essere

migliorata alla fine del processo di ristrutturazione al netto dei costi sostenuti per

attuarlo.

Sarà necessario elaborare una strategia che identifichi tre distinti momenti

dell'intero piano di risanamento e, paradossalmente, sarà tanto più credibile per il

sistema dei creditori quanto più sarà conservativo ed impegnativo per l'Azienda.

Andranno, quindi, elaborate le valutazioni per la messa in sicurezza dei futuri flussi

di cassa lavorando su un concreto sviluppo del Cash Flow atteso e, quindi,

1

Fonte: Prof. R. Moro Visconti, Cover Ratio e altri indici di bancabilità, L’Impresa 5/2006).

3

redigendo un severo piano industriale di recovery eventualmente avvalendosi delle

tecniche aziendalistiche agendo, in termini strutturali, anche con operazioni

straordinarie : conferimenti - affitto rami d'azienda - creazione di società operative

snelle (NewCo che permettono una rapida vendibilità), ecc..

Sinteticamente le tre fasi sono:

emergenza => finalizzata alla sopravvivenza per far riemergere flussi di cassa

positivi

assestamento => ritorno all'equilibrio finanziario ed all'autofinanziamento

sviluppo => si rientra in una logica di business plan con nuovi sbocchi di

mercato ecc.

Quali potrebbero essere le azioni “efficaci” e quali strumenti utilizzare?

Ipotesi di ristrutturazione del debito bancario a medio lungo termine

Ipotesi di riorganizzazione del debito bancario a breve

Ipotesi di riorganizzazione del debito verso fornitori

4. Ipotesi di ristrutturazione del debito bancario a medio lungo termine

Può avvenire avvalendosi della moratoria (recupero flussi cassa per blocco rimborso

capitale) secondo la convenzione ABI-MEF del 28.2.2012 (ultima versione

prorogata).

In caso di non applicabilità della convenzione ABI-MEF occorre sempre valutare la

convenienza dell’operazione in termini di:

Incremento del tasso per il periodo interessato dalla moratoria

Incremento del tasso complessivo dell’operazione

Incremento dell’ammontare delle garanzie richieste al debitore

rinegoziazione del debito allungando i termini di scadenza e riducendo

l'impatto di cassa annuale per il rimborso dello stesso (in questo caso molto

utile sarà l'appoggio di un consorzio di garanzia che condivida il rischio con la

banca); si rammenta che nei casi di intervento di nuovi soggetti terzi

finanziatori o garanti, si rende necessario accedere alla protezione di cui

all’art. 67 l. fall. contro i rischi di revocatoria.

4.1 Ipotesi di riorganizzazione del debito bancario a breve

valutazione dell'adeguatezza delle linee a disposizione con privilegio per le

linee di anticipo fatture e/o sbf che dovranno essere utilizzate

coerentemente con lo scopo per cui sono state erogate (flussi mercantili)

avendo bene a mente che un utilizzo disinvolto di tali linee che non trovi

coerenza fra l'anticipo e la estinzione dello stesso con incassi commerciali

avrà delle ripercussioni negative in Centrale Rischi tali da amplificare il

4

fattore negativo sulle valutazione che le banche esprimono dell'azienda

(RATING).

in presenza di un magazzino sovradimensionato (ma vendibile) sia esso

composto da materie prime piuttosto che prodotti finiti, sarà possibile

eventualmente negoziare una linea di cassa a breve (un anno) utile ad

anticiparne i “ritorni” finanziari

in presenza di un portafoglio ordini adeguato o di commesse acquisite con

stati di avanzamento lavori futuri , potranno essere negoziate altresì forme

di finanziamento per cassa su contratto in cui, a mano a mano che saranno

emesse le fatture, verranno traslate nelle normali linee di SBF o anticipo

fatture.

4.2 Ipotesi di riorganizzazione del debito verso i fornitori

Il controllo del fabbisogno di circolante è drammaticamente imperativo nelle fasi di

crisi ed è per tale ragione che andrebbe sottoscritto un accordo selettivo, fornitore

per fornitore, finalizzato a minimizzare il rischio di azzerare la cassa .

Dal punto di vista operativo viene elaborata un'analisi evidenziando gli aspetti

quantitativi, l'anzianità del debito e la presenza di solleciti e/o azioni legali - decreti

ingiuntivi e/o azioni esecutive (che vanno transatte e rateizzate nell’immediato).

Dal punto di vista qualitativo va attentamente misurata la strategicità del fornitore

e la sua “confidence” verso l'azienda redigendo, quindi, una gradualità di

“pressione” cui far fronte.

Una volta svolta questa analisi i fornitori vengono divisi in gruppi cui sarà

presentato, con livelli di dettaglio diversamente articolati, e comunque non nella

forma presentata al sistema banche, un piano di ristrutturazione e di sviluppo allo

scopo di raggiungere un accordo sui piani di rientro.

Tali piani dovranno tenere rigorosamente conto delle effettive disponibilità di cassa

su cui si potrà contare valutando, anche, il non pieno accoglimento di quanto

chiesto al sistema creditizio.

Vi potranno essere, poi, fra le relazioni di carattere commerciale (clienti e fornitori)

dei soggetti che potrebbero ritenere utile un processo di integrazione con l'azienda

e, quindi, si aprirebbe ad ipotesi di carattere straordinario come le M & A, volte a

permettere al competitors di “mettere piede” dentro ad una società per mirare al

suo controllo.

5. Nuovi strumenti legislativi per la gestione giudiziaria delle crisi aziendali, anche

alla luce delle recenti disposizioni (Decreto Sviluppo n. 83/2012)

Il pre-concordato ex art. 161, comma 6, l. fall. costituisce senz’altro la novità del

momento grazie all’immediata tutela e protezione del debitore (automatic stay)

5

non appena trascritto dal Tribunale, a registro imprese, il decreto di ammissione; se

la proposta accorpa già all’interno del fascicolo una pre-attestazione, il piano

industriale e vengono stipulate prima del deposito le operazioni straordinarie

prodromiche alla continuità (ad es. gli atti d’affitto d’azienda con obbligo di acquisto

prevedendo però lo scioglimento immediato “ad nutum” da parte del Tribunale),

allora grazie alla “previsione di cassa” (piano industriale e piano finanziario) sarà

possibile negoziare con gli Istituti bancari coinvolti “nuova finanza” necessaria per

far “ripartire” l’azienda soprattutto se la proposta viene presentata quale

“prenotativa” di un concordato ex art. 186-bis (c. in continuità).

Il piano di ristrutturazione e risanamento deve essere attestato secondo le

disposizioni dell’art. 67, comma 3, lettera d), l.fall. circa l’astratta idoneità a

consentire il risanamento dell’impresa e la concreta realizzabilità secondo le

circostanze in cui si trova l’impresa stessa.

La valutazione dell’esperto, circa la sussistenza dei due presupposti e la coerenza

degli atti indicati dal piano rispetto all’obiettivo del risanamento, fa scattare il

giudizio di fattibilità degli atti compiuti in esecuzione del piano, giudizio che resiste

anche nell’eventualità di insuccesso e di fallimento (nel quale gli atti in questione

resteranno comunque inattaccabili). Se le finalità sembrano chiare, la legge non

disciplina tuttavia alcun profilo relativamente al contenuto del piano. In particolare,

nulla si dice in ordine alla predisposizione del piano e quale debba essere il suo

contenuto per poter essere attestato dal professionista.

L’obiettivo è quello di redigere piani che abbiano la maggiore probabilità di successo

e che, in caso di insuccesso, proprio per la loro scientificità, possano proteggere gli

atti compiuti in loro esecuzione dall’azione revocatoria, anche di fronte ad un

sindacato del giudice giustamente rigoroso. L’insuccesso del piano, benché sia

sempre possibile, è un’eventualità che l’impresa ed i suoi advisors devono stimare

per evitarne le conseguenze.

Il piano di risanamento (comprensivo sia del piano finanziario che di quello

industriale) deve essere costruito utilizzando le prassi professionali per la redazione

dei business plan.

Il piano contiene l’esplicitazione delle ipotesi poste a base dell’analisi, delle fonti

informative utilizzate nonché tutti i riferimenti metodologici che consentono

all’attestatore e ai terzi di verificare la correttezza e la congruità dei calcoli posti in

essere per l’elaborazione quantitativa soprattutto finanziaria (quando finisce la

cassa ed il debitore necessita della finanza ponte e nuova finanza).

L’arco temporale del piano, entro il quale l’impresa deve raggiungere una

condizione di equilibrio economico-finanziario, non si deve estendere oltre i 3/5

anni, secondo le raccomandazioni di Assonime (v. Assonime, CNDCEC e Università di

Firenze, Linee-guida per il finanziamento delle imprese in crisi, prima edizione

2010).

Il piano contiene specifiche analisi di sensitività che permettono di valutare la

solidità dei risultati economico-finanziari indicati.

6

Il piano contiene un dettagliato diagramma di flusso di cassa con indicazioni

esplicite di specifiche “milestones” qualitative e quantitative anche volte a

consentire ai creditori un voto informato.

Il piano indica espressamente gli atti, i pagamenti e le garanzie che verranno posti

in essere in sua esecuzione.

E’ necessario che l’andamento del piano sia costantemente monitorato

dall’imprenditore per verificare il puntuale raggiungimento delle “milestones”.

Quando le condizioni giustifichino i relativi costi, può essere opportuno investire del

monitoraggio anche un soggetto terzo od un comitato tecnico costituito ad hoc, al

fine di fornire ai creditori e ai terzi interessati al successo del piano un adeguato

flusso informativo.

6. Linee operative per la continuità delle imprese in crisi

L’erogazione di finanziamenti, concessione di garanzie e in genere atti

potenzialmente revocabili devono essere effettuati nell’ambito di un piano

attestato ex art. 67 l. fall. o di un accordo di ristrutturazione dei debiti ex art. 182bis l. fall.

L’arco temporale del piano, entro il quale l’impresa deve raggiungere una

condizione di equilibrio economico e finanziario non deve estendersi

preferibilmente oltre i 3 anni per il miglior grado di certezza possibile.

Il piano deve contenere specifiche analisi di sensitività che permettono di valutare

la solidità dei risultati indicati (anche tramite la prospettazione di best case e worst

case e di stress test).

7. Elementi caratteristici dei finanziamenti ex art. 182-quinquies

Tutti i finanziamenti concessi all’impresa in crisi in esecuzione del concordato

preventivo omologato o autorizzati dal Tribunale nel periodo di pre-concordato

sono opponibili e non revocabili in caso di successivo fallimento, godendo anche

della prededucibilità ex art. 111-bis l. fall.

Il potenziale finanziatore gode dell’esenzione dalla falcidia fallimentare.

La finalità dei finanziamenti prededucibili dovrebbe essere indirizzata, nell’oggetto

della delibera bancaria, al finanziamento del capitale circolante, senza estendersi al

finanziamento di investimenti, se non quelli assolutamente indifferibili per la

prosecuzione dell’attività, e sempre che si tratti di spese di importo contenuto in

relazione al passivo accumulato.

7

8. Possibili linee d’azione per la concessione di finanziamenti

Cessione di crediti, sia quelli anteriori non ceduti, sia quelli che matureranno in

corso di procedura, a scopo di garanzia e con l’espressa facoltà di compensare

quanto incassato con il finanziamento concesso.

Forme di asset-based financing, quali la creazione di una società-veicolo, di nuova

costituzione, cui cedere e far gestire il magazzino dell’impresa. Si offrirebbe così al

finanziatore il vantaggio di avere un debitore:

a) liberamente aggredibile;

b) non in procedura.

8