L’approccio parametrico

o delle varianze-covarianze

Slides tratte da:

Andrea Resti

Andrea Sironi

Rischio e valore

nelle banche

Misura, regolamentazione, gestione

Egea, 2008

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

AGENDA

• Il VaR nell’ipotesi di distribuzione normale dei rendimenti

• La sensibilità delle posizioni in portafoglio ai fattori di mercato

• Il mapping delle posizioni di rischio

• Limiti e riepilogo

• Esercizi

© Resti e Sironi, 2008

2

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La misurazione dei rischi di mercato

• L’approccio varianze-covarianze è quello più diffuso presso le istituzioni

finanziarie per la misurazione dei rischi di mercato, per una serie di motivi:

semplicità in termini di onerosità dei calcoli

è la versione originale dei modelli VaR

presenza di una banca dati (RiskMetrics originariamente sviluppata dalla

banca statunitense J.P. Morgan), che si basa sull’approccio in esame

• Tale approccio presenta però diversi svantaggi, legati alle ipotesi teoriche alla

base dell’intera metodologia:

la distribuzione dei rendimenti dei fattori di mercato;

la sensibilità delle posizioni in portafoglio al variare dei fattori di mercato.

© Resti e Sironi, 2008

3

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

Data

1-giu-98

2-giu-98

3-giu-98

4-giu-98

5-giu-98

8-giu-98

9-giu-98

10-giu-98

11-giu-98

12-giu-98

15-giu-98

16-giu-98

17-giu-98

18-giu-98

19-giu-98

22-giu-98

23-giu-98

24-giu-98

25-giu-98

26-giu-98

29-giu-98

30-giu-98

1-lug-98

2-lug-98

3-lug-98

rt

0,01%

0,21%

-0,96%

1,11%

1,72%

0,17%

0,24%

-0,55%

-1,60%

0,39%

-2,01%

0,98%

1,78%

-0,07%

-0,52%

0,24%

1,46%

1,19%

-0,32%

0,35%

0,47%

-0,41%

1,29%

-0,19%

0,47%

Data

6-lug-98

7-lug-98

8-lug-98

9-lug-98

10-lug-98

13-lug-98

14-lug-98

15-lug-98

16-lug-98

17-lug-98

20-lug-98

21-lug-98

22-lug-98

23-lug-98

24-lug-98

27-lug-98

28-lug-98

29-lug-98

30-lug-98

31-lug-98

3-ago-98

4-ago-98

5-ago-98

6-ago-98

7-ago-98

© Resti e Sironi, 2008

rt

0,47%

-0,23%

1,01%

-0,67%

0,50%

0,07%

1,06%

-0,24%

0,78%

0,23%

-0,22%

-1,62%

-0,09%

-2,11%

0,09%

0,57%

-1,50%

-0,45%

1,56%

-1,97%

-0,74%

-3,69%

0,86%

0,76%

-0,02%

Data

10-ago-98

11-ago-98

12-ago-98

13-ago-98

14-ago-98

17-ago-98

18-ago-98

19-ago-98

20-ago-98

21-ago-98

24-ago-98

25-ago-98

26-ago-98

27-ago-98

28-ago-98

31-ago-98

1-set-98

2-set-98

3-set-98

4-set-98

7-set-98

8-set-98

9-set-98

10-set-98

11-set-98

rt

-0,58%

-1,32%

1,42%

-0,86%

-1,14%

1,95%

1,60%

-0,29%

-0,59%

-0,95%

0,64%

0,43%

-0,80%

-3,91%

-1,49%

-7,04%

3,79%

-0,38%

-0,83%

-0,86%

2,51%

2,45%

-1,70%

-2,62%

2,90%

Data

14-set-98

15-set-98

16-set-98

17-set-98

18-set-98

21-set-98

22-set-98

23-set-98

24-set-98

25-set-98

28-set-98

29-set-98

30-set-98

1-ott-98

2-ott-98

5-ott-98

6-ott-98

7-ott-98

8-ott-98

9-ott-98

12-ott-98

13-ott-98

14-ott-98

15-ott-98

16-ott-98

rt

2,03%

0,77%

0,75%

-2,58%

0,12%

0,37%

0,56%

3,48%

-2,22%

0,19%

0,38%

0,03%

-3,10%

-3,06%

1,63%

-1,41%

-0,40%

-1,42%

-1,16%

2,57%

1,34%

-0,29%

1,07%

4,09%

0,85%

Rendimenti

logaritmici

giornalieri

di un indice

di borsa

(Mib30)

relativi ad

un periodo

di 100

giornate

4

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• I rendimenti sono calcolati come:

St St

rt ln St ln St 1 ln

Valore dell’indice al giorno t

St 1 St 1

• Alcuni dati riassuntivi:

Media

Deviazione standard ()

Asimmetria

Curtosi in eccesso

Numero di giorni in cui |rt| >

Numero di giorni in cui rt < -

Massimo

Minimo

-0,03%

1,65%

-0,69

-0,13

23

12

4,09%

-7,04%

• Con una posizione lunga sul mercato azionario, in ben 12 giorni su 100 si

sarebbero conseguite perdite superiori alla deviazione standard

© Resti e Sironi, 2008

5

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• La distribuzione di probabilità dei rendimenti logaritmici, attraverso un grafico

a istogrammi:

Come si

vede, non è

irragionevole

ipotizzare

che i dati in

questione

provengano

da una

distribuzione

normale

25

20

Effettiva

Normale

15

10

5

0

© Resti e Sironi, 2008

6

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• La distribuzione normale si caratterizza per due soli parametri: la media e la

deviazione standard.

• La funzione di densità di probabilità di una variabile casuale x distribuita

normalmente è data da:

media

nx; ,

1

2

deviazione standard

2

• La funzione di ripartizione della normale (probabilità che x assuma valori

inferiori o uguali ad una certa soglia u) è data da:

2

x

u

N (u; , ) n x; , dx

u

1

2 2

e

2

e

x

2

dx

• Tale formula è molto utile per calcolare la probabilità associata ad un livello dei

rendimenti. La probabilità che rt sia inferiore a u=1,62% si dovrebbe calcolare:

N (u; , ) N (1,62%;0,03%,1,65%)

© Resti e Sironi, 2008

84,12%

7

2

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• E’ possibile calcolare le probabilità associate a una data soglia anche facendo

ricorso alla distribuzione normale standard (cioè con media 0 e deviazione

standard 1) ed alla sua funzione di densità cumulata N(zα;0,1):

u

u

N (u; , ) N

;0,1 N

N ( z )

Per utilizzare la funzione di

densità cumulata standard è

necessario sostituire u con zα:

z

u

u z

• Utilizzare la funzione di ripartizione normale standard è vantaggioso perché essa

dipende solo da α.

• C’è quindi una corrispondenza biunivoca tra i valori di zα ed i corrispondenti

livelli della probabilità, indipendentemente da μ e σ della variabile considerata

© Resti e Sironi, 2008

8

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• La distribuzione normale dei rendimenti consente di tradurre un livello di

probabilità (α) in un fattore z, cui corrisponde una soglia massima u per rt

Probabilità, ≡N(z)

99,99%

99,98%

99,97%

99,87%

99,90%

99,50%

99,38%

99,00%

98,00%

97,72%

97,50%

97,00%

96,00%

95,00%

93,32%

84,13%

© Resti e Sironi, 2008

3,719

3,500

3,432

3,000

3,090

2,576

2,500

2,326

2,054

2,000

1,960

1,881

1,751

1,645

1,500

1,000

Ad esempio la

probabilità di ottenere

un rendimento inferiore

alla media, aumentata

di tre volte la deviazione

standard è pari al

99,87%; di

conseguenza, la

probabilità di ottenere

un rendimento

superiore a tale soglia è

circa pari a 0,13%.

9

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• Se la finalità è determinare le perdite potenziali ogni posizione è esposta solo a

metà degli eventi racchiusi nella sua distribuzione.

• Le posizioni lunghe sono esposte al rischio di rendimenti inferiori a quelli attesi

(metà sinistra della distribuzione), mentre le posizioni corte sono esposte al

rischio di rendimenti superiori a quelli attesi (metà destra della distribuzione).

• Ad esempio se si vuole isolare il α=5% di rendimenti più bassi, si sceglierà

zα -1,65 e quindi il valore soglia è

u = +z 0,03% 1,65 1,65% 2,69%

Si tratta dunque della massima perdita probabile,

in un arco di tempo pari a un giorno (gli rt sono giornalieri),

al livello di confidenza 1-α del 95%.

Var al 95%

© Resti e Sironi, 2008

10

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

Il VaR è stato espresso in termini

di perdita percentuale: per

conoscere la perdita assoluta

sarebbe sufficiente

moltiplicarlo per il valore

di mercato, VM, del

portafoglio di azioni

del Mib30 posseduto

=N(z)=5%

(probabilità)

dalla banca

VaR95%

=-2,72%

uz

2,69%

(soglia)

© Resti e Sironi, 2008

=E(rt)=+0,03%

(rendimento

atteso)

11

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• L’approccio varianze-covarianze viene sovente utilizzato ipotizzando che i

rendimenti dei fattori di mercato abbiano media nulla

• Con riferimento a orizzonti temporali giornalieri, studi empirici dimostrano che

la miglior previsione del rendimento futuro non è il rendimento medio storico

ma un valore nullo

• Poiché i rendimenti passati non sono indicativi dei rendimenti futuri, è più

ragionevole affidarsi a stime indipendenti dai dati storici.

• Si può quindi imporre uguale al tasso risk-free o, per orizzonti temporali brevi, si

può ipotizzare che sia pari a zero

• Anche se si ritiene media μ diversa da zero, ci si può concentrare solo sulla

perdita inattesa

In ogni caso u diventa

© Resti e Sironi, 2008

u 0 z z z

12

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Var nell’ipotesi di distribuzione normale dei rendimenti

• Nel nostro esempio (slide 10-11), ipotizzando una media nulla si ottiene:

u 0 z z 1,64 1,65% 2,72%

• Se VM fosse pari a 1000 euro, il VaR al 95% sarebbe 27,2 euro

• In generale il VaR è così ottenibile:

VaR VM z VM z

Il VaR è quindi il prodotto di tre elementi:

1. il valore di mercato della posizione (VM);

2. un fattore scalare |z| che consente di ottenere una misura

di rischio corrispondente al livello di confidenza desiderato;

3. la volatilità stimata dei rendimenti del fattore di mercato ().

© Resti e Sironi, 2008

13

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta del livello di confidenza

• Si è visto che maggiore è l'intervallo di confidenza 1-α, maggiore risulta essere

|zα| e, a parità di altre condizioni, il valore a rischio

• Se la banca si dota di una quantità di capitale proprio pari al VaR, un livello di

confidenza elevato implica ovviamente un grado di protezione maggiore

Minor probabilità di ottenere

perdite superiori al capitale

• La variabile critica nella scelta dell'intervallo di confidenza è il grado di

avversione al rischio della singola istituzione finanziaria.

Maggiore l’avversione al

rischio, più sarà elevato |zα |

• Tale scelta condurrà a scartare numerose alternative di investimento,

caratterizzate da un VaR eccessivo rispetto al rendimento atteso e il premio

al rischio richiesto dagli azionisti sarà minore

© Resti e Sironi, 2008

14

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta del livello di confidenza

• Un’interessante modalità di determinazione dell’intervallo di confidenza è quella

proposta dalla Bank of America e riconosciuta dagli organi di vigilanza

• Bank of America ha deciso di detenere una quantità di capitale, quantificata

attraverso un modello VaR, sufficiente per preservare il proprio rating AA3

(probabilità annua media di insolvenza = 0,03%)

Classe di

Moody’s

Aaa

Aa1

Aa2

Aa3

A1

A2

A3

Baa1

Baa2

Baa3

Ba1

Ba2

Ba3

B1

B2

B3

rating Probabilità di insolvenza a 1

anno ()

0,001%

0,01%

0,02%

0,03%

0,05%

0,06%

0,09%

0,13%

0,16%

0,70%

1,25%

1,79%

3,96%

6,14%

8,31%

15,08%

© Resti e Sironi, 2008

Livello di confidenza

(1-)

99,999%

99,99%

99,98%

99,97%

99,95%

99,94%

99,91%

99,87%

99,84%

99,30%

98,75%

98,21%

96,04%

93,86%

91,69%

84,92%

Il livello di

confidenza sarà

quindi pari a 99,97%

e |zα| sarà 3,43

Livelli di confidenza

impliciti nelle

probabilità di

insolvenza a un anno

relative alle diverse

classi di rating

15

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta del livello di confidenza

• Le banche caratterizzate da un rating migliore dovrebbero dotarsi, a parità di

altre condizioni, di maggiore patrimonio

Rabobank

Rating (Standard & Poor's)

AAA

AA+

BoS

Bnp

Santander

Natixis

ING

SG

HSBC BBVA

Intesa SP

HBOS Calyon

RBS Lloyds

Deutsche

Unicredit

AA

AAA+

A

Commerz

6,00

7,00

8,00

9,00

10,00

11,00

Come si vede dalla figura

a fianco tale relazione

vale per i principali

gruppi bancari europei

non in modo “esatto”

Il giudizio delle agenzie di

rating può essere

influenzato anche da

altre variabili

(ad esempio, le

aspettative circa un

possibile sostegno

pubblico in caso di crisi)

Tier 1 capital

© Resti e Sironi, 2008

16

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta dell’orizzonte temporale di riferimento

• Per la scelta dell'orizzonte temporale devono essere presi in considerazione tre

fattori:

1. il grado di liquidità del mercato di riferimento della singola

posizione. Il VaR rappresenta una perdita massima solo se la posizione

può essere ceduta entro l’orizzonte di rischio

2. la dimensione della posizione assunta. La possibilità di liquidare un

investimento senza subire perdite dovute all’ampliamento del bid/ask

spread dipende anche dalla sua dimensione

3. holding period della singola posizione. Le posizioni di trading

devono essere valutate con un orizzonte temporale più breve delle

posizioni considerate di investimento

© Resti e Sironi, 2008

17

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta dell’orizzonte temporale di riferimento

• La stima della volatilità per intervalli di tempo prolungati comporta problemi

dovuti alla scarsità di dati. Ad esempio per un orizzonte temporale di un anno

occorrerebbe un campione sia sufficientemente ampio di 20 o 30 osservazioni

annuali.

Impossibilità di reperire i dati o

scarsa significatività degli stessi

• È possibile utilizzare la volatilità giornaliera per stimare la volatilità di periodi

più prolungati, ipotizzando che i rendimenti giornalieri rg siano variabili

2

casuali indipendenti e identicamente distribuite, con media g e varianza g

rT

T

r

g

g 1

Rendimento relativo a un periodo di T

giorni, distribuito normalmente con

2

2

media T T g e varianza T T g

• La deviazione standard è quindi

T g T

© Resti e Sironi, 2008

18

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta dell’orizzonte temporale di riferimento

• La volatilità mensile può essere ottenuta da quella giornaliera:

T G 22

giorni di mercato aperto

• Tale formula è basata sull’ipotesi di indipendenza seriale dei T rendimenti

giornalieri, cioè la variazione verificatasi il giorno t è indipendente da quella

relativa al giorno t-1 e non influenza quella relativa al giorno t+1

• Spesso le variazioni dei fattori di mercato sono caratterizzate da un fenomeno

di autocorrelazione, in particolare nelle fasi di tensione dei mercati, per diversi

motivi:

1. in caso di fluttuazioni fra quotazioni denaro e lettera, si può registrare una

correlazione seriale negativa, senza che il prezzo di equilibrio subisca alcuna

variazione;

2. discontinuità nelle negoziazioni (correlazione positiva);

3. i fattori strutturali di alcuni mercati influenzano il modo in cui le

informazioni si riflettono nei prezzi.

© Resti e Sironi, 2008

19

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La scelta dell’orizzonte temporale di riferimento

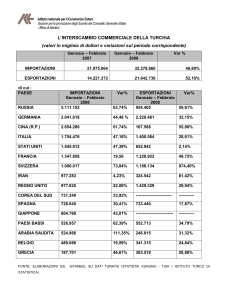

S&P Mib

Effettiva

Stimata

Errore

CAC40

Effettiva

Stimata

Errore

S&P500

Effettiva

Stimata

Errore

FTSE100

Effettiva

Stimata

Errore

Volatilità

giornaliera

Volatilità

settimanale

Volatilità

mensile

0.73%

1.54%

1.63%

-0.09%

2.69%

3.24%

-0.55%

0.86%

1.74%

1.92%

-0.18%

2.78%

3.65%

-0.86%

0.69%

1.42%

1.53%

-0.12%

2.12%

2.97%

-0.85%

0.69%

1.41%

1.54%

-0.13%

2.04%

2.96%

-0.92%

Verifica basata sulle ultime 1.000 quotazioni giornaliere (corrette

per gli split e i dividendi) disponibili al 1 giugno 2007

© Resti e Sironi, 2008

• Nella tabella sono riportate le stime

della deviazione standard giornaliera,

settimanale e mensile relative ai

rendimenti di cinque indici azionari

nel biennio 1995-1996.

• Vengono

stimate le deviazioni

standard settimanali e mensili sulla

base dei dati di rendimento

settimanali e mensili e le si confronta

con quelle ottenute dalla volatilità

giornaliera

• I risultati sono accettabili per quanto

riguarda la volatilità settimanale, gli

errori sono più evidenti nel caso della

volatilità mensile

20

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La sensibilità delle posizioni ai fattori di mercato

• Il fattore di rischio può non coincidere con il rendimento di portafoglio e la

sensibilità delle variazioni di valore della posizione al fattore di mercato può

non essere unitaria.

• Il VaR è quindi:

VaR VM z

VaR VM z VM z1

Se è positivo

coefficiente rappresentativo della sensibilità del valore di

mercato della posizione a variazioni del fattore di mercato

© Resti e Sironi, 2008

21

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La sensibilità delle posizioni ai fattori di mercato: un esempio

• Misuriamo il VaR di una posizione in buoni del Tesoro decennali con valore

nominale pari a 1 milione di euro e prezzo pari a 105

• Utilizziamo come fattore di mercato (rt) le variazioni giornaliere assolute (non

logaritmiche) del tasso interno di rendimento (yield to maturity, y) dei titoli

di Stato decennali (Δy)

• In realtà normalmente le banche usano come fattore di rischio l’intera curva

dei tassi zero coupon

α=1%

• Livello di confidenza selezionato = 99%

|zα| = 2,326

• Volatilità del tasso interno di rendimento

VM VM DM y

© Resti e Sironi, 2008

*

σΔy = 0,15%

Una variazione di Δy si trasmette

al valore della posizione

attraverso la duration modificata

22

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

La sensibilità delle posizioni ai fattori di mercato: un esempio

• Il VaR della posizione è quindi:

VaR VM DM z y VM DM z y

VaR 1.050.000 (7) 0,15% (2,326) 25.644,15

•Il coefficiente di sensibilità δ è dato da –DM, cioè dalla duration modificata

cambiata di segno

•Questa misura di rischio non solo riflette la sensibilità del prezzo dei titoli a

variazioni dei tassi di interesse, ma anche la volatilità di tali variazioni.

© Resti e Sironi, 2008

23

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il VaR di portafoglio

• È necessario tenere conto non solo delle volatilità dei singoli rendimenti, ma

anche delle covarianze

• Ipotizzando che ogni i-esima posizione risenta di un diverso i-esimo fattore di

mercato, la variazione percentuale del valore di tale posizione sarà:

VM i

vmi i ri

VM i

• La sua volatilità sarà:

vm i i

i

• La covarianza sarà invece:

2vm , vm i , j vm vm i , j i i j j

i

© Resti e Sironi, 2008

j

i

j

24

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il VaR di portafoglio

• Consideriamo un portafoglio P comprendente N posizioni, dove VMi è la

consistenza della i-esima posizione

N

N

2VM VM i VM j 2vm , vm

VM P VM i vmi

P

i 1

variazione percentuale

varianza

deviazione standard delle

variazioni (assolute) di

valore del portafoglio P

N

N

2

VM P

i

j

N

VM i VM j i , j i i j j

VM

P

i 1 j 1

i 1 j 1

N

N

VM

i 1 j 1

i

VM j i , j i i j j

• Poiché i fattori di rischio sono, per ipotesi, distribuiti normalmente, anche la

variazione di valore del portafoglio è distribuita secondo una normale

© Resti e Sironi, 2008

25

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il VaR di portafoglio

• Il VaR associato ad un certo livello di confidenza c può dunque essere ricavato

moltiplicando

VM

VaRP z VM P

N

N

VM

i 1 j 1

i, j

i

P

VaRP z VM P

per un opportuno |zα|:

N

N

i 1 j 1

z VM i VM j i , j i i j j

2

z i i VM j z j j

N

N

i 1 j 1

i, j

VaRi VaR j

j

i

VaR j

• In presenza di delta negativi: VaRP i , j VaRi

i

j

i 1 j 1

• Se tutti i fattori di rischio fossero perfettamente correlati il VaR complessivo

N

N

coinciderebbe con la somma dei VaR individuali.

N

Dato che

ρi,j 1

© Resti e Sironi, 2008

VaRP VaRi

i 1

Il VaR calcolato con

l’approccio parametrico è una

misura di rischio subadditiva.

26

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il VaR di portafoglio – Un esempio

• Si supponga di voler stimare il VaR connesso a due posizioni in valuta, una lunga

in dollari USA (€ 50 milioni ) e una corta in yen giapponesi (€ 10 milioni).

• Volatilità dei tassi di cambio EUR/USD ed EUR/YEN pari a 2% e 3%, coefficiente

di correlazione 0,6

• VaR della posizione lunga in dollari in milioni di euro (livello di confidenza

99.5%):

VaRUSD VMUSD USD z USD 50 1 2,576 2% 2,576

• VaR della posizione corta in yen in milioni di euro (livello di confidenza 99.5%):

VaRYEN VMYEN YEN z YEN 10 (1) (2,576) 3% 0,773

• δ = -1 perché, essendo una posizione corta, un aumento del fattore di mercato,

ossia un apprezzamento dello yen, conduce ad una perdita

© Resti e Sironi, 2008

27

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il VaR di portafoglio – Un esempio

VaR di portafoglio:

VaRP 2,576 2 (0,773) 2 2 2,576 (0,773) 0,6 2,201

Si tiene in esplicita considerazione il segno delle due

posizioni. Infatti se l’euro si apprezza sul dollaro, creando una

perdita, è probabile (il coefficiente di correlazione è positivo) che

l’euro si apprezzi anche rispetto allo yen, mitigando la perdita su

dollari.

Il terzo termine sotto radice, quello legato alla covarianza tra

guadagni/perdite sulle due posizioni, è infatti negativo

© Resti e Sironi, 2008

28

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Approccio delta-normal e asset-normal

• L’approccio delta-normal parte dalla distribuzione delle variazioni dei fattori di

mercato e la “collega” alla distribuzione delle variazioni di valore delle posizioni

in portafoglio attraverso opportuni coefficienti di sensibilità lineari

1

1

2

v 2

N

N

VaR1

VaR2

VaRN

© Resti e Sironi, 2008

Vettore dei VaR relativi alle singole posizioni

Matrice

delle

correlazioni

fra i

rendimenti

dei fattori

di mercato

VaRP vCv

1

2 ,1

C

N ,1

1, 2

...

1

...

...

...

1, N

2, N

1

VaR di portafoglio

29

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

L’approccio delta-normal e asset normal

La distribuzione di probabilità delle variazioni di prezzo delle

posizioni in portafoglio risulta normale, ed il VaR può essere

calcolato utilizzando un opportuno multiplo a della deviazione

standard

Alternativamente è possibile utilizzare come fattori di rischio

esclusivamente le variazioni logaritmiche dei prezzi delle attività

finanziarie presenti nel portafoglio

Ciò equivale a imporre che i prezzi delle attività in portafoglio

seguano una distribuzione lognormale

È l’approccio asset normal seguito da RiskMetrics

© Resti e Sironi, 2008

30

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

L’approccio delta-normal e asset normal

• Nell’approccio asset-normal, nel caso ad esempio di una posizione

in bond, si dovrebbe utilizzare come fattore di rischio non le

variazioni dello yield to maturity, bensì le variazioni logaritmiche

del prezzo dell’obbligazione sul mercato secondario

• Non viene così utilizzato alcun coefficiente delta per calcolare il

VaR

Rispetto all’approccio delta-normal,

l’approccio asset-normal presenta il vantaggio di

semplificare l’analisi, limitandosi a considerare come

fattori di rischio i rendimenti unitari delle diverse posizioni

© Resti e Sironi, 2008

31

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni a rischio

• Può accadere che il valore di mercato delle posizioni sia funzione di più variabili

di mercato

• Ad esempio nel caso di una banca tedesca che acquista un Treasury bond

decennale statunitense.

Il valore della posizione dipende da:

tasso di cambio EUR/USD

livello dei tassi di rendimento del dollaro

• La stima del VaR nell’approccio varianze-covarianze prevede che le singole

posizioni vengano scomposte in componenti elementari, tali che il loro valore

dipenda dalle variazioni di un solo fattore di mercato.

• Il rischio dell’intera posizione viene poi determinato aggregando i rischi delle

componenti elementari sulla base delle correlazioni

© Resti e Sironi, 2008

32

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping dei titoli obbligazionari in valuta

• POSIZIONE

una banca tedesca investe 100 milioni di euro

in un’ obbligazione in dollari USA avente

duration modificata pari a 7 anni

• La banca è esposta al rischio di cambio e al rischio di tasso sui dollari

• POSIZIONI ELEMENTARI:

una posizione a pronti (in contanti)

in dollari per 100 milioni di euro

una posizione in obbligazioni USA

priva di rischio di cambio

• I VaR delle due posizioni, immaginando che la volatilità delle variazioni del tasso

di cambio EUR/USD sia pari al 2% e che il tasso d’interesse in dollari abbia una

volatilità del 1%:

VaR1 VM z 100 1 2,576 2% 5,152

VaR2 VM (MD) z 100 (7) (2,576) 1% 18,031

© Resti e Sironi, 2008

33

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping dei titoli obbligazionari in valuta

• Immaginando una correlazione positiva pari al 30%

VaRP 5,1522 (18,031)2 2 5,152(18,031) 0,3 17, 202

VaR della posizione

• E’ possibile dare una spiegazione più rigorosa dell’equivalenza tra l’investimento

in un’obbligazione in valuta e le due componenti elementari

• Il valore di mercato di una posizione di questo tipo rappresenta una funzione di

due variabili: FX (il tasso di cambio euro/dollaro) e y (yield to maturity sulle

obbligazioni in dollari)

VM f ( FX , y)

• Le variazioni di valore della posizione sono approssimabili, linearmente, con un

espansione in serie di Taylor di primo grado:

FX

FX f yy f FX

FX

VM f FX

f yy

FX

© Resti e Sironi, 2008

34

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping dei titoli obbligazionari in valuta

VM

f FX

FX

f y VM DM

la sensibilità di una posizione in valuta a variazioni

percentuali nel tasso di cambio è data dal controvalore

della posizione espresso in valuta stranera

la sensibilità di una posizione in obbligazioni alle

variazioni nel tasso d’interesse è data dal valore di

mercato, cambiato di segno, moltiplicato per la duration

• Vale quindi che:

VM

FX

FX

dVM

FX

VM DM r VM

VM DM y

FX

FX

FX

• Le componenti in cui la variazione di valore su un’obbligazione è scomponibile

corrispondono, in definitiva:

alla variazione di valore

su una posizione in valuta

estera per contanti

© Resti e Sironi, 2008

alla variazione di valore su una

posizione in obbligazioni USA detenuta

da un intermediario statunitense

35

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in valuta a termine

• POSIZIONE

una banca francese acquista un milione di dollari a 6 mesi

• La banca è esposta a 3 diversi fattori di mercato: il tasso di cambio a pronti e i

tassi di interesse delle due valute relativi alla scadenza dell’operazione a termine

• POSIZIONI ELEMENTARI:

3. Un acquisto di dollari a

pronti, che annulla i flussi

delle prime due operazioni

Tasso di cambio a pronti

euro/dollaro (S)

0,8

Tasso di interesse

sull’euro a 6 mesi (id)

3,50%

Tasso di interesse sul

dollaro a 6 mesi (if)

2,00%

Tasso di cambio

euro/dollaro a 6 mesi (FT) 0,806

© Resti e Sironi, 2008

1. Un indebitamento in euro con

scadenza pari a 6 mesi, che produce

un uscita a termine di 1 milione di euro

2. Un investimento in dollari che produce a

6 mesi il capitale di 1 milione di dollari

Dati delle variabili mercato

Fattore di mercato

Tasso di cambio spot EUR/USD*

Volatilità

3%

Correlazione con

EUR/USD

id

if

1

-0,2 +0,4

Tasso di interesse EUR a 6 mesi (id)**

1,5%

-0,2

1

+0,6

Tasso di interesse USD a 6 mesi (if)**

1,2%

+0,4

0,6

1

*variazioni logaritmiche; **variazioni assolute

36

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in valuta a termine

• Il valore delle tre componenti elementari

in cui può essere scomposto l’acquisto

di dollari a termine è il seguente:

1) VM 1 1.000.000 990.099 dollari

1 0,02 0,5

2)VM 2 VM1 S 990.099 0,8 792.079 euro

3) VM 3 VM 1 990.099 dollari

• Il VaR connesso alle singole componenti

elementari è il seguente:

VaR1 990.099 (0,490) (2,326) 1,2% 13.549

VaR2 792.079 0,483 (2,326) 1,5% 13.353

VaR3 990.099 1 (2,326) 3% 69.099

© Resti e Sironi, 2008

37

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in valuta a termine

• La prima posizione ha delta negativo, perché un investimento vale di meno in

presenza di un rialzo dei tassi, mentre la seconda e la terza hanno delta positivo

• Il primo e il terzo valore sono espressi in dollari, e devono dunque essere

convertiti in euro al tasso a pronti ottenendoVaR1=10.839 e VaR2 55.280.

• Il VaR complessivo è quindi:

VaRP

VaR12 VaR22 VaR32 2 VaR1 (VaR2 ) 1,2

2 VaR1VaR3 1,3 2 (VaR2 )VaR3 2,3

10.8392 13.3532 55.280 2 2 (10.839) 13.353 0.6

2 (10.839) 55.280 0.4 2 13.353 55.280 ( 0.2)

Posizione

Investimento USD

Indebitamento EUR

Acquisto USD a pronti

© Resti e Sironi, 2008

VM

990.099

792.079

990.099

1,20%

1,50%

3,00%

| z|

2,326

2,326

2,326

i

2,00%

3,50%

-

Duration

0,5

0,5

-

DM

0,490

0,483

-

66.040

VaR

13.549

13.343

69.099

38

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping dei forward rate agreements

• POSIZIONE

un FRA a tre mesi di 1 milione di euro con decorrenza tra tre

mesi, sottoscritto il primo agosto 2007, tasso forward 5,136%

Montante finale: 1.000.000 * (1 + 0,05136 * 92/365) = 1.012.946 euro

• È un contratto che obbliga una controparte a versare, tra tre mesi, la somma di 1

milione di euro all’altra controparte, che si impegna a restituirla, tre mesi dopo,

maggiorata di interessi al tasso forward concordato

• POSIZIONI ELEMENTARI:

1. Debito a tre mesi con montante

finale pari a un milione di euro

2. Investimento per sei mesi del capitale ottenuto dall’operazione sub 1

• In generale, se il FRA decorre al tempo f e termina al tempo m, è possibile

“mapparlo” in due componenti elementari date da

un debito da oggi a f,

il cui montante corrisponde

al capitale investito nel FRA

© Resti e Sironi, 2008

un investimento da oggi a m,

il cui montante corrisponde

al montante del FRA

39

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping dei forward rate agreements

investimento

1m

1,013m

1,013m

1m

1-8-2007

debito

1-11-2007

1-2-2008

f

m

• Immaginando che i tassi spot a tre e a sei mesi siano pari, rispettivamente, al 5%

e al 5,10% su base semplice, le componenti elementari saranno:

Flussi di cassa

oggi

f

m

tasso

durata (gg)

01/08/2007

01/11/2007

01/02/2008

1. Debito

5,00%

92

+987.554

-1.000.000

2. Investimento

5,10%

184

-987.554

+1.012.946

1 + 2 = FRA

92

0

-1.000.000

1.012.946

• Per calcolare il VaR del FRA sarà necessario calcolare VaR1 e VaR2 e combinarli

conoscendo la correlazione storica tra le variazioni del tasso spot a tre mesi

(primo fattore di rischio) e quelle a sei mesi (secondo fattore di rischio)

© Resti e Sironi, 2008

40

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in titoli azionari

• Una posizione azionaria presenta un valore di mercato sensibile a un solo fattore:

il prezzo del titolo

• Considerando ogni singolo prezzo azionario come un fattore di rischio si otterrebbe,

nel caso di un portafoglio, un elevato numero di fattori di mercato dei quali stimare

volatilità e correlazioni.

• Le posizioni vengono aggregate sulla base della comune sensibilità a un unico

fattore di mercato

La singola posizione in un titolo azionario viene ricondotta a una posizione

virtuale nei confronti del relativo mercato di borsa

• La posizione i-esima viene “mappata” al relativo mercato azionario j-esimo sulla

base del proprio coefficiente beta

VM VM i i , j

*

i

Valore della posizione virtuale sull’indice di borsa associata al valore

di mercato VMi della posizione effettiva nel titolo i-esimo

© Resti e Sironi, 2008

41

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in titoli azionari

• ll VaR relativo alla posizione nel titolo azionario i-esimo diventa quindi:

VaRi VM i i , j z j VM z j

*

i

Deviazione standard delle variazioni

(logaritmiche) dell’indice del mercato

Coefficiente di sensibilità

• Aggregando tutti i titoli quotati sul mercato j, si ha:

VM j

VM i*

i j

VM

i

i, j

i j

VaR j VM j z j z j

posizione virtuale complessiva

VM

i

i, j

VaR complessivo

i j

• Per valutare vantaggi e limiti di questa metodologia di mapping, nella slides

successive verrà calcolato il VaR di un portafoglio sia utilizzando il mapping che

considerando come fattori di rischio i titoli stessi componenti il portafoglio

© Resti e Sironi, 2008

42

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in titoli azionari

• Il livello di confidenza selezionato per l’esempio è 99%, a cui si associa uno

| zα| = 2,326

• Dati relativi a volatilità e correlazioni dei singoli titoli

Titolo A

Titolo B

Titolo C

Valore di Mercato (€ m)

10

15

20

Beta

Posizione virtuale nell’indice (€

m)

1,4

1,2

0,8

Volatilità

Indice Portafoglio

45

-

1,067

14

18

16

15,0%

12,0%

10,0%

48

7%

-

Correlazioni tra rendimenti logaritmici

Titolo A

1

0,5

0,8

Titolo B

0,5

1

0

Titolo C

0,8

0

1

© Resti e Sironi, 2008

43

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in titoli azionari

• Calcoliamo ora il VaR nelle due modalità (in milioni di euro)

VaR j z j VM i i , j 2,326 0,07 48 7,817

Con mapping

i j

Senza mapping

VaRP VaRA2 VaRB2 VaRC2 2VaRAVaRB A, B 2VaRAVaRC A,C 2VaRBVaRC B ,C 9,589

• Il VaR ottenuto applicando la metodologia di mapping (€7.817.000) risulta

inferiore a quello fondato sulle volatilità dei rendimenti dei singoli titoli e sulle

relative correlazioni (€9.589.000).

VaR dei singoli titoli

VaR del portafoglio

Titolo A

Titolo B

Titolo C

Con il mapping

Con volatilità e correlazioni

3,490

4,187

4,653

7,817

9,589

© Resti e Sironi, 2008

44

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping delle posizioni in titoli azionari

• La tecnica mapping descritta si fonda sull’ipotesi che la variabilità del

rendimento di ogni singolo titolo azionario possa essere interamente spiegata

dalla variabilità del rendimento dell’indice di mercato

il rischio di un titolo

azionario è dato dal solo

rischio sistematico

il rischio sistematico può essere colto

adeguatamente mediante il beta, cioè tramite

un modello unifattoriale quale il CAPM

Possibili errori di stima nel caso in cui:

• Il portafoglio in esame abbia un limitato numero di i titoli

(la diversificazione non è sufficiente a eliminare il rischio specifico dei titoli)

• Il rischio sistematico di un titolo azionario è più correttamente colto da un

modello multifattoriale come l’APT

© Resti e Sironi, 2008

45

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Il Mapping dei titoli obbligazionari

• Il rischio di un titolo obbligazionario può essere modellato utilizzando lo

Yield to Maturity come unico fattore di rischio (coefficiente di sensibilità

duration modificata)

• Una banca che detiene nel proprio portafoglio molte obbligazioni

dovrebbe dunque utilizzare un numero assai elevato di fattori di rischio

• Normalmente le banche preferiscono non utilizzare come fatto di rischio

i tassi interni di rendimento, bensì i tassi zero coupon legati ad un

insieme predeterminato di scadenze, che rappresenta la term structure

• Ciò significa che un Treasury bond va scomposto nei suoi flussi di cassa

elementari che vanno successivamente tradotti (clumping) , in flussi di

cassa “fittizi” associati ai nodi della term structure.

© Resti e Sironi, 2008

46

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

L’approccio varianze-covarianze: riepilogo e principali limiti

• L’approccio parametrico ipotizza che le variazioni dei fattori di rischio

siano distribuite secondo una normale con varianza nulla e

volatilità stabile nel tempo; nell’approccio asset normal tale ipotesi è

applicata direttamente alle variazioni dei prezzi

• Le variazioni di valore delle posizioni vengono derivate da quelle dei

fattori di rischio attraverso coefficienti lineari (delta) le posizioni

complesse vengono suddivise in componente elementari tramite le

tecniche di mapping

• Le variazioni di valore di un portafoglio di posizioni e/o componenti

elementari sono ottenute in modo parametrico, utilizzando la matrice

delle correlazioni tra le variazioni dei fattori di rischio. Di conseguenza

anche il VaR è ottenuto in modo parametrico, moltiplicando la

deviazione standard per un coefficiente |zα|

© Resti e Sironi, 2008

47

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

L’approccio varianze-covarianze: riepilogo e principali limiti

I limiti di tale approccio sono 3:

16%

14%

azioni

% di casi

12%

materie prime

10%

8%

6%

4%

607

543

479

415

351

288

224

96

32

160

-32

-96

-160

-224

-288

-351

-415

-479

-543

0%

-607

2%

cambi

2. Portafoglio:

Sono definiti come

variazioni dei prezzi

(asset normal) come

variazioni nelle variabili di

mercato (delta normal) e la

loro distribuzione è

ipotizzata normale.

Le singole posizioni

vengono mappate ai fattori

di rischio sulla base di

flussi di cassa virtuali e di

coefficienti lineari (delta).

Il rischio di portafoglio è

stimato in base alla

matrice delle correlazioni

© Resti e Sironi, 2008

indipendenza

seriale della

distribuzione

dei rendimenti

dei fattori di

mercato

•Linearità dei

Variazioni di valore del portafoglio (euro, valore centrale)

tassi

1. Fattori di rischio:

•Ipotesi di

3. Misure di rischio:

Il VaR è generato

rapidamente come

multiplo (|z|) della

deviazione standard.

profili di

payoff delle

posizioni di

rischio

•Distribuzione

normale dei

rendimenti dei

fattori di

mercato

48

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

• Le distribuzioni empiriche dei rendimenti presentano generalmente delle code

più spesse ("fat tails") di quelle di una distribuzione normale.

leptocurtosi

La probabilità che si verifichino variazioni di prezzo lontane dal valore medio è più

elevata di quella implicita in una distribuzione normale

• Le variazioni di prezzo delle attività finanziarie sono distribuite in modo non

perfettamente simmetrico:

negative skewness

Si possono riscontrare più osservazioni all’estremo sinistro

della distribuzione rispetto che all’estremo destro

• Il problema delle fat tails è forse il più serio fra quelli menzionati:

La probabilità di conseguire perdite superiori al VaR

parametrico calcolato, ad esempio, con livello di

confidenza del 99% è in realtà superiore all’1%.

© Resti e Sironi, 2008

49

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

• In ogni caso i rendimenti di un portafoglio diversificato il cui valore dipende da

un numero elevato di fattori di mercato fra loro indipendenti sono comunque

distribuiti secondo una normale

I fattori di mercato però non sono, in generale, indipendenti e tendono a muoversi

in modo correlato

Soluzioni

sostituire la

distribuzione normale

con altre distribuzioni,

ad esempio con la

distribuzione t di Student

e le misture di normali

© Resti e Sironi, 2008

le misure di VaR parametriche

basate sulla normale vengano

corrette per tenere conto della

skewness e della curtosi della

distribuzione empirica dei

rendimenti

50

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

• La distribuzione t di Student è caratterizzata da code più spesse rispetto alla

distribuzione normale

Migliore approssimazione dei movimenti del mercato

• La distribuzione t di Student è una distribuzione con media zero, varianza

unitaria, interamente definita da un parametro ν, denominato “gradi di libertà”,

che controlla il grado di leptocurtosi.

Minori sono i gradi di libertà, maggiore è lo spessore delle code

Livello di

Percentili associati al livello di confidenza

confidenza

t di Student con v gradi di libertà

Normale

c

standard, zc v = 10 v = 9 v = 8 v = 7 v = 6 v = 5

99,99%

3,72

6,21 6,59 7,12 7,89 9,08 11,18

99,50%

2,58

3,58 3,69 3,83 4,03 4,32 4,77

99,00%

2,33

3,17 3,25 3,36 3,50 3,71 4,03

98,00%

2,05

2,76 2,82 2,90 3,00 3,14 3,36

97,50%

1,96

2,63 2,69 2,75 2,84 2,97 3,16

95,00%

1,64

2,23 2,26 2,31 2,36 2,45 2,57

90,00%

1,28

1,81 1,83 1,86 1,89 1,94 2,02

© Resti e Sironi, 2008

v=4

15,53

5,60

4,60

3,75

3,50

2,78

2,13

A parità di media e

deviazione standard,

una distribuzione t

di Student produce

stime di VaR più

elevate di quelle di

una distribuzione

normale

51

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

• Un'altra distribuzione di probabilità alternativa alla normale è la combinazione

di più distribuzioni normali (“mixture of normals”), caratterizzate dalla

medesima media ma con varianze differenti

• La mistura di normali risulta idonea per catturare gli eventi eccezionali o estremi

che una sola distribuzione normale non coglie adeguatamente,

Risolve il problema delle fat-tails

• E’ possibile utilizzare due distribuzioni normali, entrambe a media nulla, la

prima con varianza modesta ( 12 ), la seconda con varianza assai più elevata

( 22 > 12 ).

• Per ottenere la mixture of normals si attribuisce alle due distribuzioni una

probabilità, attribuendo ai rendimenti del fattore di mercato una diversa

probabilità di essere estratti da una delle due distribuzioni

© Resti e Sironi, 2008

52

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

Probabilità che il rendimento sia estratto dalla prima distribuzione

r p r1 (1 p) r2

Probabilità che il rendimento sia

estratto dalla seconda distribuzione

Variabile distribuita

come normale a media

2

zero e varianze pari 2

Variabile distribuita come normale a media zero e varianze pari

12

• Distribuzione mista che considera adeguatamente gli eventi estremi

caratterizzati da una bassa probabilità di accadimento

• La volatilità delle variabili finanziarie risulta influenzata da due tipi di fattori

Fattori strutturali: incidono

in modo permanente sul

livello di volatilità

© Resti e Sironi, 2008

Fattori ciclici influenzano più raramente

il livello della volatilità: ad esempio i

fenomeni di stacco dei dividendi

53

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

• Alternativamente si può correggere le misure di VaR basate sulla normale, per

renderle più coerenti con la distribuzione empirica dei rendimenti r

Metodologia originariamente proposta

da Cornish & Fisher nel 1937

• Il percentile z a viene corretto come segue:

1 2

1 3

1

z z z 1 S z 3z K 2 z3 5 z S 2

6

24

36

*

excess kurtosis

skewness

n

S

r r

i

i 1

s (n 1)

3

n

3

K

r r

i

i 1

s ( n 1)

4

4

3

deviazione standard campionaria

© Resti e Sironi, 2008

la media

(campionaria)

dei rendimenti)

54

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di distribuzione normale

• Considerando i dati della slide 4, il VaR al 99% è:

VaR z 2,33 1,65% 3,85%

• I dati sono caratterizzati da una skewness negativa, -0,69 e un excess

kurtosis positivo 2,87.

Correggendo za si ottiene:

*

z

1

1

2

3

2,33 2,33 1 (0, 69)

2,33 3 2,33 2,87

6

24

1

3

2 2,33 5 2,33 (0, 69) 2 3,32

36

• Il VaR al 99% diventa:

© Resti e Sironi, 2008

VaR z* 3,32 1,65% 5,50%

55

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’indipendenza seriale dei rendimenti

dei fattori di mercato

• La volatilità dei rendimenti giornalieri può essere utilizzata per stimare la

volatilità di orizzonti di rischio più prolungati, moltiplicando la prima per

la radice quadrata del numero di giorni compresi nel nuovo

orizzonte di rischio.

• Questa soluzione è corretta se si assume che l’evoluzione dei fattori di mercato

sia rappresentata da un moto browniano geometrico:

variazione istantanea percentuale del fattore di mercato

variazione infinitesimale del tempo

dSt

dt dWt

St

un processo di Wiener, ossia una

variabile aleatoria normale con

media nulla e varianza pari a dt

Volatilità del fattore di mercato

tasso di variazione annuo atteso del fattore di mercato

© Resti e Sironi, 2008

56

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’indipendenza seriale dei rendimenti

dei fattori di mercato

• Proprietà del moto browniano geometrico:

1. il fattore di rischio S segue un percorso casuale coerente con l'ipotesi di

efficienza debole del mercato (processo di Markov), ma

caratterizzato da un rendimento atteso (drift) non nullo, pari a μ;

2. i rendimenti relativi a intervalli temporali diversi sono fra loro

indipendenti (ipotesi di indipendenza seriale) e normalmente

distribuiti;

3. la volatilità rappresenta un “disturbo”, o “noise”, di quello che

altrimenti sarebbe un processo guidato unicamente dalla variazione

attesa ;

4. il rendimento dell'attività finanziaria considerata ha una varianza

costante, proporzionale al tempo (

© Resti e Sironi, 2008

2

dt).

57

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’indipendenza seriale dei rendimenti

dei fattori di mercato

• Le ipotesi della slide precedente sono spesso smentite dal comportamento reale

delle variabili finanziarie:

la varianza varia nel tempo

l’indipendenza seriale dei

rendimenti è ben di rado

verificata (si veda la slide 20)

© Resti e Sironi, 2008

58

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di linearità dei payoff e l’approccio delta-gamma

• L’ipotesi di una relazione lineare fra le variazioni dei fattori di mercato e le

variazioni del valore della posizione è scarsamente credibile

Un caso tipico è quello dei titoli obbligazionari,

dove l'ipotesi di linearità

equivale a trascurare la convessità

• Può essere resa più precisa l’approssimazione della funzione che lega il valore di

mercato delle singole posizioni al valore dei fattori di rischio

• Ciò equivale ad arrestare al secondo ordine, e non al primo, l’approssimazione in

serie di Taylor della funzione

Nel caso delle posizioni in opzioni

si include anche il cosiddetto

coefficiente “gamma” dell’opzione

© Resti e Sironi, 2008

Nel caso dei titoli obbligazionari,

si considera non solo la duration

ma anche la convessità;

Approccio “delta-gamma”

59

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di linearità dei payoff e l’approccio delta-gamma

• Consideriamo la funzione VM(S), che lega il valore di mercato di una posizione al

valore di un fattore di rischio S:

dVM

Approssimazione del primo ordine

VM

S

dS

dVM

1 d 2VM

2

2

VM

S

(

S

)

S

(

S

)

dS

2 dS 2

2

Sviluppo del secondo ordine

• È come se il valore di mercato della posizione fosse una funzione di due distinti

fattori di rischio, ΔS ed il suo quadrato

• L’aumento di precisione ottenuto con l’approssimazione delta/gamma è tanto

maggiore quanto maggiore è lo shock del fattore di mercato e quanto maggiore è

il grado di “curvatura” della posizione

© Resti e Sironi, 2008

60

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di linearità dei payoff e l’approccio delta-gamma

• Anche se lo sviluppo del secondo (o del terzo) ordine migliora la qualità

dell’approssimazione, esso è comunque a una stima soggetta a errore

• Nel caso delle opzioni la stima degli effetti di variazioni delle variabili di mercato

si basa sui coefficienti delta, gamma, vega e rho

Tali coefficienti sono meno

efficaci in presenza di shock

congiunti di più variabili

Payoff

Y

A

E

X

W

© Resti e Sironi, 2008

B

Prezzo

dell’attività

sottostante

Nel caso di posizioni con

payoff non-lineare,

non-derivabile e

non-monotòno,

l’applicazione dell’approccio

delta-gamma può condurre a

risultati errati

61

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di linearità dei payoff e l’approccio delta-gamma

• La figura della slide precedente mostra uno straddle

acquisto di due opzioni, una call e una put, al medesimo prezzo di

esercizio per un’aspettativa di aumento della volatilità

• Immaginiamo che il valore corrente del fattore di rischio sia pari ad A (si veda la

figura della slide precedente)

• Il metodo delta-gamma coincide con un’approssimazione lineare, visto che la

derivata seconda è nulla

• In questo caso le perdite più elevate che il portafoglio può registrare non

corrispondono a movimenti estremi dei fattori di mercato.

La massima perdita si verifica se a scadenza l’attività sottostante

l’opzione ha un valore pari al prezzo di esercizio, indicato con E

© Resti e Sironi, 2008

62

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Limiti: l’ipotesi di linearità dei payoff e l’approccio delta-gamma

• Un aumento del prezzo fino a E determinerebbe quindi una perdita pari (Y-X)

Una variazione del prezzo di mercato

dell’attività sottostante di entità

doppia, da A a B, non comporterebbe

una perdita doppia, bensì una

perdita nulla

• La perdita stimata con l’approccio delta normal (Y-W) sovrastimerebbe il VaR

• Nel caso dell’approssimazione delta-gamma, la distribuzione delle variazioni del

valore della posizione deriva dalla combinazione di ΔS (normale) ΔS2 (non

normale e se ΔS è normale, è una Chi-quadro con un grado di libertà)

la combinazione lineare tra le due

distribuzioni è non normale

© Resti e Sironi, 2008

63

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Alcuni pregi dell’approccio parametrico

• Efficienza computazionale: il tempo di stima è molto

limitato

• Non richiede di esplicitare i modelli di pricing relativi a

ogni strumento in portafoglio: non si basa sulla

rivalutazione piena delle posizioni

• Può essere applicato anche se i fattori di rischio non

sono distribuiti normalmente, a condizione che essi siano

sufficientemente numerosi e relativamente indipendenti fra loro

© Resti e Sironi, 2008

64

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Esercizi/1

1. Un

trader di una banca francese ha appena acquistato a

termine yen giapponesi, contro euro, con consegna tra sei mesi.

Quale tra le seguenti alternative rappresenta un mapping

corretto della sua posizione?

a)

b)

c)

d)

Acquisto spot di euro contro yen, indebitamento a sei mesi

in yen, investimento a sei mesi in euro.

Acquisto spot di yen contro euro, indebitamento a sei mesi

in yen, investimento a sei mesi in euro.

Acquisto spot di yen contro euro, indebitamento a sei mesi

in euro, investimento a sei mesi in yen.

Acquisto spot di euro contro yen, indebitamento a sei mesi

in yen, investimento a sei mesi in euro.

© Resti e Sironi, 2008

65

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Esercizi/2

2. Usando l’approccio parametrico, trovate il VaR del portafoglio

rappresentato nella tabella seguente…

a)

b)

c)

… nell’ipotesi di correlazioni nulle;

… nell’ipotesi di perfetta correlazione;

… usando le correlazioni indicate nella tabella.

Attività

VaR

Azioni (A)

50.000

Valute (V)

20.000

Obbligazioni (B)

80.000

© Resti e Sironi, 2008

(A,V) (A,O) (V,O)

0,5

0

-0,2

66

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Esercizi/3

3. Usando i dati mostrati nella tabella seguente, trovate il VaR

parametrico, a un livello di confidenza del 99%, di un

portafoglio composto da tre azioni (A, B e C), utilizzando

alternativamente i seguenti tre approcci:

a)

b)

c)

usate le volatilità e le correlazioni dei rendimenti delle

singole azioni;

usate la volatilità del rendimento del portafoglio nel suo

complesso (approccio portfolio normal);

usate la volatilità dell’indice di mercato e i beta delle

singole azioni (basati sul CAPM).

© Resti e Sironi, 2008

67

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Esercizi/3

Commentate quindi le differenze tra i risultati ottenuti.

Azione Azione Azione Portafoglio Indice di

A

B

C

mercato

Valore di mercato (milioni di €)

15

15

20

50

-

Beta

1.4

1.2

0.8

1.1

1

Volatilità

15%

12%

10%

9%

7%

Correlazione con A

1

0,5

0,8

-

-

Correlazione con B

0,5

1

0

-

-

Correlazione con C

0,8

0

1

-

-

© Resti e Sironi, 2008

68

Rischio e valore nelle banche

L’approccio parametrico o delle varianze-covarianze

Esercizi/4

4. Una banca italiana ha acquistato a termine, con consegna a tre

mesi, un milione di franchi svizzeri contro euro. Usando i dati

di mercato sui tassi di cambio e di interesse (semplici) indicati

nella tabella seguente, trovate le posizioni virtuali – e i

rispettivi ammontari – a cui potrebbe essere mappato questo

acquisto a termine.

Cambio a pronto euro/franco svizzero

0,75

Tasso a tre mesi sull’euro

4,25%

Tasso a tre mesi sul franco svizzero

3,75%

© Resti e Sironi, 2008

69

![2 [6] Una compagnia di assicurazione ritiene che gli assicurati](http://s1.studylibit.com/store/data/002416903_1-3377a891909164cbe7bb266e8421813f-300x300.png)