Il framework di riferimento del costo

del capitale

Commento

Antonio Roma

Dipartimento di Economia Politica e

Statistica

Università di Siena

Valore come flusso atteso attualizzato

V = (1+k1)−1 E(C1)+(1+k2)−2 E(C2)+···+(1+kn)−n E(Cn)

Ma molto spesso si semplifica:

V =(1+k ̄)−1E(C1)+(1+k ̄)−2E(C2)+···+(1+k ̄)−nE(Cn)

dove k ̄ è un tasso “medio” (in un senso che andrebbe

precisato).

Valore come flusso atteso attualizzato

Precisazioni:

I tassi kt non sono costanti

I flussi da attualizzare sono I flussi attesi, anche se il

valore atteso non coincide con nessuna delle possibili

realizzazioni

Definizione dei flussi da scontare

I flussi sono incerti

I business plan non sono in genere compilati in

termini di flussi attesi.

Usare lo scenario più probabile rende le

valutazioni incoerenti

Definizione dei tassi

Tassi con cui attualizzare flussi incerti (rischiosi)

Il premio per il rischio è usualmente definito in un

contesto uniperiodale che si ripete nel tempo

Capital Asset Pricing Model

E(rv)= rf + β ρM

ρM è il premio per il rischio di mercato

Valida se il “beta” è cacolato nei confronti di un

portafoglio efficiente in Media-Varianza

(il “portafoglio di mercato” è efficiente in M-V)

Approccio alternativo alla SML

rv = a + β f + εv

f rappresenta il rischio (fattore) comune non

diversificabile

εv rappresenta il rischio idiosincratico

dell’investimento, diversificabile

(più altre assunzioni)

Struttura del rischio

Rischio non diversificabile “nascosto”

rv = a + β1 f1 +β2 f2+ εv

Altri rischi, oltre al “mercato” sono significativi rispetto

all’investimento

Rischio sistematico aggiuntivo

Se il modello non ha catturato il rischio

sistematico e ne è rimasta una parte nei residui

εv

Dato il CAPM

E(rv)= rf + σv/σM corr(rv,rM) ρM

Correggere con corr(rv,rM) =1 ?

Probabilità risk neutral

V = ERN(C)/ (1+rf )t

E’ possibile solo quando il flusso da valutare può essere

replicato mediante altri investimenti di cui si conosce

già il prezzo di mercato. Questo accade per i “derivati”,

la cui esistenza è già implicita nel mercato.

La probabilità risk neutral viene ricavata dalle

condizioni di replicabilità (anche in condizioni “ideali”)

La probabilità risk neutral è diversa

ERN(C) = Ca × qa +Cb ×(1−qa) = Ca × pa +Cb ×(1−pa)+L

che richiede:

qa = pa + L/(Ca-Cb) = 0, 75 − 15, 49/40

qa = 36, 275%

qb = 63, 725%

La probabilità risk neutral è slegata da quella

“vera”

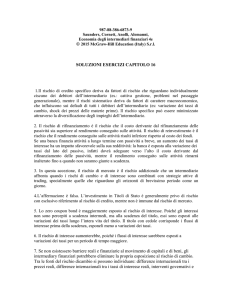

Titolo 1

Titolo 2

Risk free asset

Prezzo

Flusso nello

scenario a

Flusso nello

scenario b

?

V0

1

Ca

Va

1+rf

Cb

Vb

1+rf

Ciò è sufficiente per determinare

V= 1/(1+rf) (Ca ×qa +Cb ×(1−qa) )