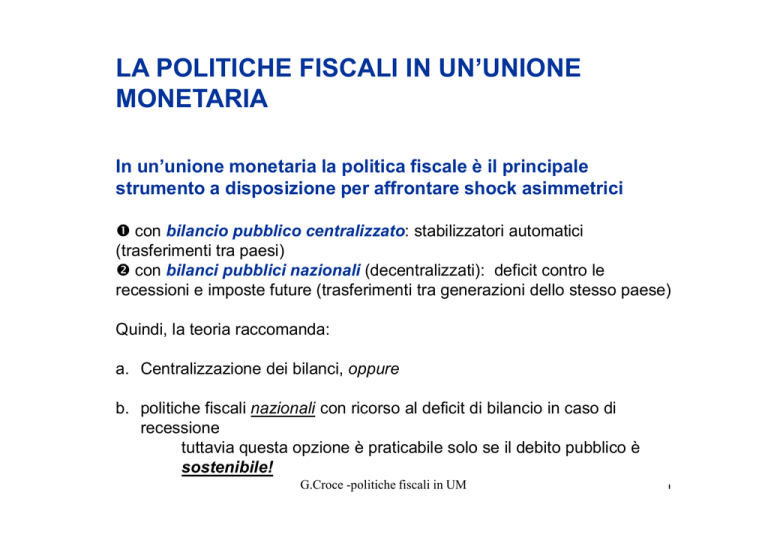

LA POLITICHE FISCALI IN UN’UNIONE

MONETARIA

In un’unione monetaria la politica fiscale è il principale

strumento a disposizione per affrontare shock asimmetrici

con bilancio pubblico centralizzato: stabilizzatori automatici

(trasferimenti tra paesi)

con bilanci pubblici nazionali (decentralizzati): deficit contro le

recessioni e imposte future (trasferimenti tra generazioni dello stesso paese)

Quindi, la teoria raccomanda:

a. Centralizzazione dei bilanci, oppure

b. politiche fiscali nazionali con ricorso al deficit di bilancio in caso di

recessione

tuttavia questa opzione è praticabile solo se il debito pubblico è

sostenibile!

G.Croce -politiche fiscali in UM

1

Il problema della sostenibilità del debito pubblico /1

Il ricorso al deficit (nel caso di bilanci decentralizzati) può causare

l’insostenibilità del debito pubblico: in realtà la politica fiscale è soggetta a

limiti stringenti.

Vincolo di bilancio del governo:

G −T + rB = ∆B / ∆t + ∆M / ∆t

G

T

r

B

M

spesa pubblica primaria

entrate fiscali

tasso di interesse nominale

debito pubblico

∆B/∆t variazione di B nel tempo

base monetaria

∆M/∆t variazione di M nel tempo

G.Croce -politiche fiscali in UM

2

Il problema della sostenibilità del debito pubblico /2

Il debito pubblico diviene insostenibile quando l’andamento previsto delle

variabili in gioco lascia temere che il paese non sarà in grado di rimborsare

il debito.

Questa valutazione non si basa sul valore assoluto del debito (B) ma sul

suo valore relativo in rapporto al Pil dell’economia (b=B/Y).

Dal vincolo di bilancio (assumendo ∆M/ ∆ t=0) si ricava l’equazione

dinamica del debito

b& = (g − t ) + (r − x)b

g

t

x

spesa pubblica primaria in rapporto al Pil

entrate fiscali in rapporto al Pil

tasso di crescita nominale del Pil =

tasso di crescita reale del PIL + tasso di inflazione

Il rapporto debito/Pil è aumentato dal deficit primario (g-t) e dalla

spesa per interessi (rb) mentre è diminuito dalla crescita del Pil

moltiplicata per il rapporto stesso (xb)

G.Croce -politiche fiscali in UM

3

Un approfondimento. Ricaviamo l’equazione che descrive la

dinamica del rapporto debito pubblico / PIL

Rapporto debito/PIL : b = B / Y → B = bY

faccio la derivata rispetto al tempo t

B& = b&Y + b Y&

dove B& = ∆ B / ∆ t , b& = ∆ b / ∆ t , Y& = ∆ Y / ∆ t

sostituisc o a B& il vincolo del bilancio pubblico (con ∆ M / ∆ t = 0 )

B& = ∆ B / ∆ t = G − T + rB

e ottengo

G − T + rB = b&Y + b Y&

divido per Y e ho l' equazione della dinamica del rapporto debito/PIL

b& = (g − t ) + (r − x )b

G.Croce -politiche fiscali in UM

4

Il problema della sostenibilità del debito pubblico /3

Per stabilizzare il rapporto debito/Pil (cioè per mantenerlo costante nel tempo) è

necessario che l’avanzo primario (t-g) sia esattamente sufficiente a pagare gli

interessi sul debito al netto della crescita del Pil (r-x)b

t-g = (r − x)b ⇒

b& = 0

Se invece l’avanzo primario è insufficiente a pagare gli interessi sul debito al

netto della crescita, il rapporto debito/PIL aumenta

t − g < (r − x)b ⇒ b& > 0

Se il rapporto b continua a crescere per più periodi il debito può diventare

insostenibile

NOTA: l’avanzo primario t-g corrisponde a -(g-t)

G.Croce -politiche fiscali in UM

5

Il problema della sostenibilità del debito pubblico /4

Dati i valori dell’avanzo primario (t-g) e della differenza tra tasso di interesse e

tasso di crescita dell’economia (r-x), in base alla condizione

t-g = (r − x)b ⇒

b& = 0

possiamo ricavare il valore del rapporto b di lungo periodo nel modo seguente:

t-g

b=

r−x

se si raggiunge questo valore, il rapporto debito/Pil smette di crescere e rimane

costante nel tempo.

G.Croce -politiche fiscali in UM

6

Esempio 1

Domanda.

All’inizio dell’anno si ha b=120%, r=5%, x=2,5%.

a) Se si verifica un disavanzo primario del 4%, quale sarà il valore di b a fine anno?

b) Se invece il governo vuole ridurre il valore di b a 110% entro l’anno, quale dovrà

essere il valore del saldo primario (in rapporto al Pil)?

Soluzione.

a) Utilizzando l’equazione della dinamica del debito

b& = 4% + (5% − 2,5% )1,20 = 4% + 3% = 7%

Il rapporto debito/Pil aumenta del 7% e arriva a 127%.

b) L’obiettivo del governo implica una riduzione di b pari a -10%, quindi

-10=(g-t)+(5-2,5)x1,20 (g-t)=-10-2,5x1,20=-13

Il governo dovrà realizzare un avanzo primario pari al 13% del Pil.

NB: (g-t) misura il disavanzo, quindi se ha valore negativo indica un avanzo di bilancio.

G.Croce -politiche fiscali in UM

7

Esempio 2

Domanda

In un paese si realizzano i seguenti valori g-t=2%, r=3,5%, x=6%.

Dati questi valori (e assumendo che rimangano costanti nel tempo), quale sarà il valore di lungo

periodo di b?

Soluzione

b=

t−g

−2%

=

= 0,80

r − x (3,5% − 6% )

Il rapporto debito/Pil compatibile con un disavanzo primario del 2%, dati gli altri valori, è pari all’80%.

Esempio 3

Domanda

In un paese si realizzano i seguenti valori r=5,8%, x=2,4%, b=120%.

Se il governo si prefigge di mantenere stabile nel tempo il rapporto debito/Pil al valore corrente, quale

saldo primario dovrà realizzare?

Soluzione

b=

t−g

= 1,20 → t − g = (5,8% − 2,4% )× 1,20 = 4,08%

(5,8% − 2,4% )

Per mantenere stabile il rapporto debito/Pil è necessario un avanzo primario del 4,08%, che serve a

G.Croce -politiche fiscali in UM

8

pagare la spesa per interessi sul debito.

Esempio 4. I parametri del Trattato di Maastricht

Il Trattato di Maastricht stabilisce che il disavanzo non possa superare il 3% e il

debito non possa superare il 60% del Pil.

Se un paese volesse mantenersi stabilmente esattamente a questi valori, quale

tasso di crescita dell’economia dovrebbe realizzare?

Il valore del 3% si riferisce al disavanzo complessivo, comprensivo della spesa

per interessi, pertanto in condizioni di stabilità di b vale

(g − t ) + rb = xb

dove il termine a sinistra rappresenta il disavanzo complessivo. Sostituendo si

ottiene

3% = x × 0,60

da cui risulta che il tasso di crescita deve rimanere costantemente al 5%.

G.Croce -politiche fiscali in UM

9

Esempio 5. Italia, Germania e Finlandia

Consideriamo i valori di disavanzo, debito e crescita del 2010, i tassi di interesse sui

titoli del debito pubblico di luglio 2011 (e un tasso di inflazione pari al 2% per

ricavare la crescita nominale del Pil): come variano i rapporti debito/Pil in questi tre

paesi?

g-t

r

x

b

Variazione

di b

Italia

4,5

5,5

3=1+2

1,20

7,5

Germania

3,5

2,75

5,5=3,5+2

0,85

1,16

Finlandia

2,5

3,20

5,5=3,5+2

0,50

1,35

b& = 4 , 5 + ( 5 , 5 − 3 )1 , 20 = 7 , 5

Germania

b& = 3 , 5 + ( 2 , 75 − 5 , 5 ) 0 , 85 = 1 ,16

Finlandia

b& = 2 , 5 + ( 3 , 2 − 5 , 5 ) 0 , 50 = 1 , 35

Italia

G.Croce -politiche fiscali in UM

10

Deficit o surplus pubblico (% del Pil)

Fonte:

http://epp.eurostat.ec.europa.eu/portal/page/portal/statistics/themes

ITALIA, GERMANIA, FINLANDIA

G.Croce -politiche fiscali in UM

11

Tassi di interesse a lungo termine sui titoli pubblici

Fonte:

http://epp.eurostat.ec.europa.eu/portal/page/portal/statistics/themes

ITALIA, GERMANIA, FINLANDIA

G.Croce -politiche fiscali in UM

12

Tasso di crescita (reale) del Pil

ITALIA, GERMANIA, FINLANDIA

Fonte:

http://epp.eurostat.ec.europa.eu/portal/page/portal/statistics/themes

(dati 2011 e 2012 sono previsioni)

G.Croce -politiche fiscali in UM

13

Debito pubblico

Fonte:

http://epp.eurostat.ec.europa.eu/portal/page/portal/statistics/themes

ITALIA, GERMANIA, FINLANDIA

G.Croce -politiche fiscali in UM

14

La disciplina di bilancio

Nell’unione monetaria europea i bilanci pubblici sono rimasti

decentralizzati, ma per evitare i problemi di sostenibilità del debito sono

state poste delle regole attraverso il Trattato di Maastricht e il Patto di

stabilità e crescita

Patto di stabilità e crescita:

-Il bilancio pubblico deve essere in pareggio nel medio periodo (nell’arco di

un intero ciclo economico)

-Se si verifica un deficit >3% del Pil il paese va incontro a sanzioni (multe)

-Deficit superiori al limite sono ammessi in circostanze eccezionali (eventi

imprevedibili, fasi economiche avverse)

G.Croce -politiche fiscali in UM

15

Spillovers negativi delle politiche fiscali nazionali

Se le politiche fiscali di un paese avessero effetti solo sul paese stesso non

vi sarebbe motivo di regole fiscali a livello di unione.

Tuttavia, il deficit di un paese può causare spillovers (effetti negativi) sugli

altri paesi dell’unione.

In particolare, un aumento persistente del rapporto debito/pil (b) in un paese

può causare:

• un aumento del tasso di interesse a livello di unione, e di conseguenza:

• pressioni sulla banca centrale per adottare politiche monetarie espansive

• un possibile apprezzamento della valuta comune, con conseguenze

negative per le esportazioni di tutti i paesi dell’unione

Se poi il paese con alto b presentasse un elevato rischio di insolvenza si

potrebbe avere una fuga di capitali dal paese con un forte deprezzamento

del cambio della valuta comune

G.Croce -politiche fiscali in UM

16

Imperfetto funzionamento dei mercati finanziari

Se i mercati finanziari funzionassero in modo efficiente non vi sarebbe bisogno di

regole fiscali a livello di unione poiché i tassi di interesse sui debiti di ciascun

governo sarebbero proporzionali al rispettivo rischio di insolvenza: i paesi con più

alto rapporto debito/pil (b) dovrebbero pagare interessi più alti.

Tuttavia, non sempre i mercati finanziari valutano correttamente il rischio: prima

del 2010 per molti anni i tassi di interesse dei paesi dell’area euro con alto e

basso debito sono rimasti molto vicini!

Inoltre, in realtà il rischio di insolvenza di un paese non rimane isolato ma si

riflette sugli altri paesi:

- l’insolvenza del governo di un paese può compromettere la stabilità del sistema

finanziario degli altri paesi (contagio) (ad es. tramite banche)

- il timore del contagio spinge gli altri paesi a intervenire a sostenere il debito

pubblico del paese a rischio di insolvenza: così i costi e i rischi del debito di un

paese si trasmettono agli altri e i tassi di interesse non incorporano i rischi in

misura adeguata

G.Croce -politiche fiscali in UM

17

- La presunzione di interventi di salvataggio (garanzia implicita) a favore del

paese insolvente crea un problema di azzardo morale. Per evitare ciò gli accordi a

livello di unione possono formalmente vietare tali interventi (clausola di nonsalvataggio). Tuttavia, questo divieto potrebbe non essere del tutto credibile: in

caso di crisi grave i paesi possono avere un interesse molto forte a evitare la

bancarotta di un paese

Problemi di applicazione delle regole fiscali

L’esistenza di spillovers negativi e il rischio di contagio giustificano l’imposizione di

regole fiscali a livello di unione (Patto di stabilità e crescita).

Alcuni paesi hanno in proposito di inserire un vincolo di pareggio del bilancio

pubblico nella loro Costituzione.

L’esperienza (Stati Uniti, Unione monetaria europea) però mostra che queste

regole sono difficili da applicare, vengono spesso aggirate e non risultano molto

efficaci nel controllo dei disavanzi.

G.Croce -politiche fiscali in UM

18

La partecipazione a un’unione monetaria diminuisce o aumenta la

disciplina fiscale ?

Indipendentemente dalle regole fiscali, entrando in un’unione monetaria un paese

tende ad avere deficit di bilancio più larghi o più contenuti?

La risposta non è univoca a priori poiché esistono argomenti a sostegno di

entrambe le possibilità.

a. Diminuisce la disciplina

il singolo paese membro dell’unione non può svalutare quindi il tasso di

interesse sul suo debito pubblico incorpora il rischio-insolvenza ma non più il

rischio-svalutazione: quindi il tasso è inferiore a quello che pagherebbe al di

fuori dell’unione e questo può allentare la disciplina fiscale

b. Aumenta la disciplina

se l’unione pone un divieto assoluto di finanziamento monetario del deficit, il

singolo paese è indotto a maggiore disciplina fiscale

G.Croce -politiche fiscali in UM

19

La crisi del debito pubblico nei paesi europei.

Come ne usciremo?

Come noto, nel 2010-11 in alcuni paesi dell’unione monetaria, si è manifestata una

crisi di sostenibilità del debito pubblico causata dal forte aumento dei deficit

pubblici a seguito della crisi finanziaria del 2008-09:

nel 2007 il deficit pubblico nell’area dell’euro nel suo insieme era dell’1% del Pil,

mentre nel 2010 è diventato del 6% (in Irlanda del 32% e in Grecia del 15% già nel

2009).

Ora, le possibili soluzioni sono riconducibili a quattro ipotesi (o a una loro

combinazione):

a. Si creano strumenti (es. fondi salva-Stati, eurobond) con cui tutti i paesi dell’area

euro aiutano i paesi in difficoltà: significa creare un embrione di bilancio

pubblico europeo, per realizzare quell’assicurazione pubblica che finora non

esisteva.

Ma questa ‘unione fiscale’ implica il trasferimento di una parte dei poteri di

politica fiscale dagli stati nazionali ad un’autorità europea: poteri di controllo per

evitare l’azzardo morale, che tanto preoccupa la Germania, ma eventualmente

anche di indirizzo, di prelievo, di spesa, di emissione del debito. E, di

conseguenza, impone anche una maggiore unione politica. Questo significa

sottomettere questa autorità al controllo democratico da parte dei cittadini

europei, mediante elezioni.

G.Croce -politiche fiscali in UM

20

b. Si allargano i compiti della BCE consentendole di agire come prestatore di

ultima istanza anche nei confronti degli stati per frenare un eventuale rialzo

eccessivo dei tassi di interesse sul loro debito nei mercati finanziari ed evitare il

loro fallimento.

Anche in questo caso di pone il problema di prevenire l’azzardo morale, e

quello di mantenere l’indipendenza della BCE. A questo scopo dovrebbe

affiancarsi un’autorità europea con poteri di controllo sulle politiche fiscali. E

questo, di nuovo, richiede una maggiore unione politica

c. Si coordinano le varie politiche dell’area dell’euro: i paesi in crisi devono

risanare i loro bilanci pubblici combinando politiche fiscali restrittive e politiche

per il rilancio della competitività (bassa crescita salariale e dei prezzi e/o

aumento della produttività) cioè deprezzamento del cambio reale.

Ma allo stesso tempo, il riequilibrio deve essere realizzato anche dai paesi,

come le Germania, con un eccesso di competitività, che dovrebbero far

crescere i loro salari e ridurre il loro surplus di partite correnti, anche adottando

politiche fiscali più espansive.

La BCE dovrebbe facilitare questo riaggiustamento con politiche meno

restrittive.

G.Croce -politiche fiscali in UM

21

d. Se non si accetta nessuna delle ipotesi sopra, il paese in crisi dovrà fare

affidamento soltanto su politiche nazionali: riduzione di spesa pubblica,

aumento delle imposte, politiche per favorire la crescita. Ovviamente queste

politiche sono necessarie anche sub a. e b., ma in questo caso non vi

sarebbero né aiuti né il coordinamento delle politiche europee. (Rimane

possibile l’aiuto del Fondo monetario internazione (FMI).

Drastiche politiche di rigore fiscale, però, possono avere effetti recessivi e

aggravare la crisi del debito. Tanto più se sono adottate contemporaneamente

da più, o al limite da tutti i paesi.

Scegliere questa ipotesi significa ammettere la possibilità di un fallimento di

uno stato aderente all’unione monetaria e, soprattutto, la sua temporanea o

definitiva fuoriuscita dall’euro

Non si può escludere che questo comporti la rottura della stessa unione

monetaria e la fine dell’esperienza dell’euro così come finora l’abbiamo

conosciuta.

G.Croce -politiche fiscali in UM

22