Economia e organizzazione aziendale II

Domande di riepilogo

Domande di riepilogo

UNITÁ A – ANALISI DI BILANCIO: IL CAPITALE

Lezione 5 Analisi del capitale nell’ottica bancaria

La struttura del capitale

Domanda 1

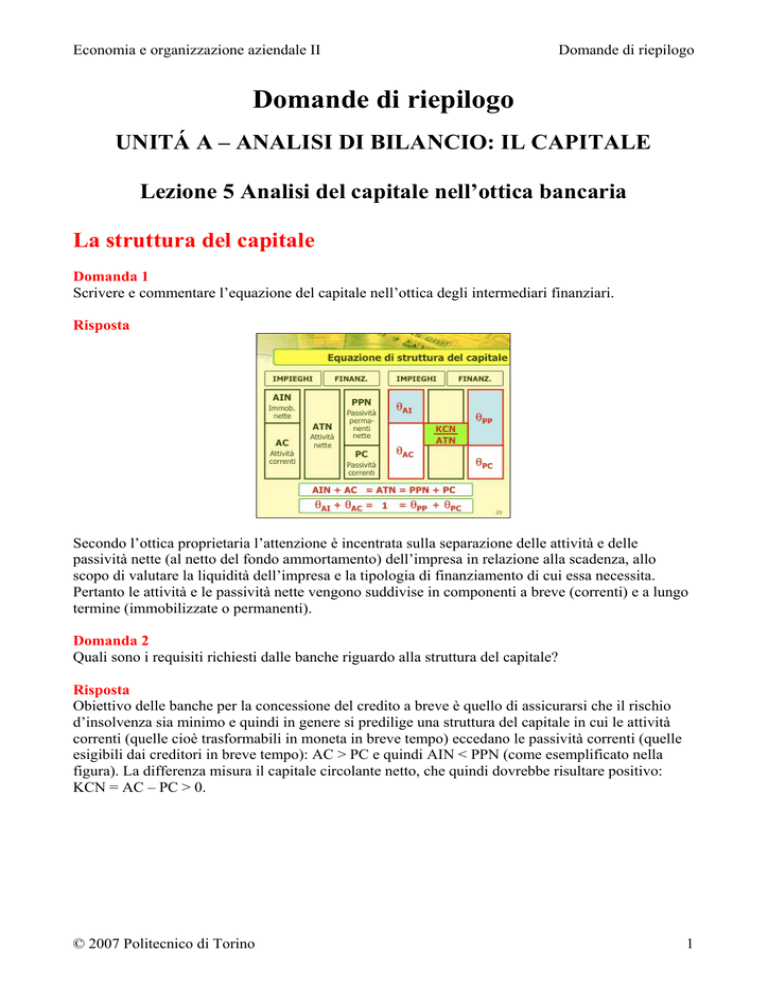

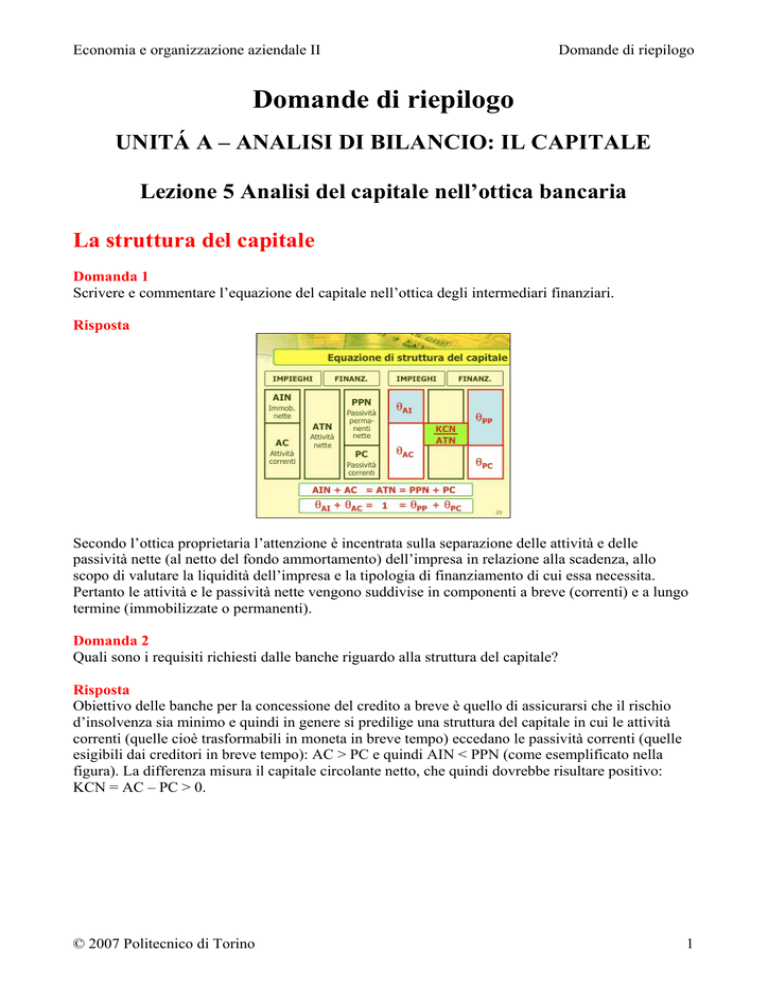

Scrivere e commentare l’equazione del capitale nell’ottica degli intermediari finanziari.

Risposta

Secondo l’ottica proprietaria l’attenzione è incentrata sulla separazione delle attività e delle

passività nette (al netto del fondo ammortamento) dell’impresa in relazione alla scadenza, allo

scopo di valutare la liquidità dell’impresa e la tipologia di finanziamento di cui essa necessita.

Pertanto le attività e le passività nette vengono suddivise in componenti a breve (correnti) e a lungo

termine (immobilizzate o permanenti).

Domanda 2

Quali sono i requisiti richiesti dalle banche riguardo alla struttura del capitale?

Risposta

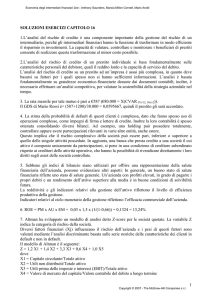

Obiettivo delle banche per la concessione del credito a breve è quello di assicurarsi che il rischio

d’insolvenza sia minimo e quindi in genere si predilige una struttura del capitale in cui le attività

correnti (quelle cioè trasformabili in moneta in breve tempo) eccedano le passività correnti (quelle

esigibili dai creditori in breve tempo): AC > PC e quindi AIN < PPN (come esemplificato nella

figura). La differenza misura il capitale circolante netto, che quindi dovrebbe risultare positivo:

KCN = AC – PC > 0.

© 2007 Politecnico di Torino

1

Economia e organizzazione aziendale II

Domande di riepilogo

I rapporti per la concessione del credito

Domanda 1

Definire i rapporti utilizzati per valutare la liquidità di un’impresa.

Risposta

Liquidità corrente o current ratio o indice di disponibilità: RLC = AC/PC = 1 + KCN/PC

Rapporto di liquidità veloce o acid test o quick ratio: RLV = (AC–MG)/PC = RLC – MG/PC

Rapporto di liquidità immediata: RLI = RLV – (CC+AA)/PC = AFC/PC

Rapporto di liquidità netta: RLN = KOC/DBN.

Domanda 2

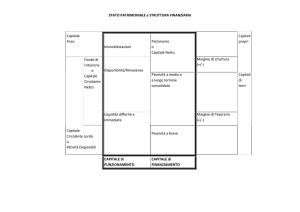

Definire i margini lordi e netti di tesoreria e il margine di struttura.

Risposta

Il margine lordo di tesoreria corrisponde alle attività correnti, depurate del magazzino: AC – MG.

Il margine netto di tesoreria corrisponde al margine lordo, depurato delle passività correnti:

AC – MG – PC = KCN – MG.

Il margine di struttura è invece espresso dalla differenza tra capitale netto e attività immobilizzate

nette: MS = KN – AIN. In termini percentuali si ottiene: MS/AIN = KN/AIN – 1, ove KN/AIN è

definito indice di autocopertura.

Domanda 3

Definire i requisiti ottimali di liquidità e di struttura che la prassi bancaria suggerisce per la

concessione del credito a breve e a lungo termine.

Risposta

La prassi bancaria suggerisce (come nella figura) un rapporto di liquidità corrente maggiore di 1,5 e

un rapporto di liquidità veloce maggiore di 1 (RLC > 1,5; RLV > 1), ma nella realtà i rapporti di

liquidità dipendono dalle caratteristiche settoriali e dalle strategie manageriali finalizzate a

minimizzare il costo del capitale circolante operativo.

Per quanto concerne i margini di struttura la prassi bancaria suggerisce un indice minimo di

autocopertura pari a 0,75 e quindi un margine di struttura non inferiore a –0,25, anche se

l’erogazione del credito a lungo termine dipende dalle caratteristiche settoriali, dalle dimensioni

aziendali e dal rischio specifico dell’impresa.

© 2007 Politecnico di Torino

2

Economia e organizzazione aziendale II

Domande di riepilogo

Liquidità, solvibilità e margini di struttura in Italia

Domanda 1

Riguardo alla liquidità come si caratterizzano le grandi e le medie imprese in Italia?

Risposta

Come risulta dalla figura le medie imprese presentano una situazione vicina all’equilibrio e

decisamente migliore di quella delle grandi imprese, ma queste ultime danno alle banche maggiori

garanzie di solidità e quindi beneficiano di un più facile accesso al credito.

Domanda 2

Riguardo all’autocopertura e al margine di struttura come si caratterizzano le grandi e le medie

imprese, le imprese industriali e le imprese di servizi di pubblica utilità?

Risposta

Come risulta dalla figura le medie imprese e le imprese industriali (quelle più soggette a rischio di

fallimento) presentano una situazione sostanzialmente equilibrata (le industriali sono ai limiti) e

decisamente migliore di quella delle grandi imprese e delle public utilities, ma queste ultime hanno

maggiore potere contrattuale, in quanto le banche percepiscono un minor rischio di fallimento.

© 2007 Politecnico di Torino

3