IL MERCATO DEGLI STRUMENTI DERIVATI

Negli ultimi 30 anni, i Derivati sono divenuti sempre più importanti nel mondo della

finanza. Essi rappresentano l’espressione più avanzata del processo di innovazione

finanziaria dei mercati internazionali.

L’evolversi delle modalità di gestione delle tesorerie aziendali e del portafoglio delle

attività finanziarie ha sollecitato gli operatori a porre attenzione oltre al prezzo corrente

espresso dal mercato, anche al valore che una certa attività finanziaria o reale assumerà

ad una data successiva al momento della stipula dell’accordo contrattuale.

Al fine di soddisfare tale specifica esigenza sono nati i mercati a termine delle attività

finanziarie e si sono sviluppate tipologie particolari di contratti finanziari. Rispetto agli

strumenti tradizionali, il cui scopo è quello normalmente di trasferire rischi e valori fra gli

operatori, i nuovi strumenti mirano essenzialmente al trasferimento nel tempo e nello

spazio di un rischio di natura finanziaria e solo in via subordinata il passaggio della

proprietà delle attività finanziarie.

Uno dei risultati più interessanti di questo processo è rappresentato dall’applicazione di

tecniche che hanno come obiettivo la trasformazione di un titolo dalle caratteristiche

predefinite in uno strumento finanziario avente caratteristiche diverse da quelle

originarie. Il risultato finale di tale operazione è un prodotto ottenuto per via di sintesi,

attraverso la scomposizione degli elementi fondamentali esistenti che vengono rielaborati

e combinati per dare origine a strumenti, altrimenti non reperibili sui mercati, che

assicurano alle imprese una più efficiente ed efficace copertura dei rischi finanziari.

La crescente variabilità dei prezzi, dei tassi d’interesse, dei cambi, dei corsi di titoli

azionari, delle materie prime ha reso la tesoreria aziendale spesso non gestibile dalle

stesse imprese. Il ricorso al mercato dei derivati, attuabile quasi esclusivamente attraverso

l’intervento di intermediari finanziari, offre alle imprese la possibilità di trasferire al

mercato nel presente e nel futuro i rischi finanziari.

In definitiva i derivati sono utilissimi strumenti finanziari volti a far fronte alle

incertezze causate dall’instabilità dell’andamento dei mercati e dalle cause che ne

determinano la loro variabilità. Essi vengono attivamente negoziati in moltissimi mercati

regolamentati come le borse di tutto il mondo, ma soprattutto in mercati non

regolamentati, i cosiddetti Over the Counter (OTC).

Un'ampia varietà di contratti derivati viene ora regolarmente trattata dalle istituzioni

finanziarie, dai gestori dei fondi, e dalle società di mercati fuori borsa. Spesso vengono

aggiunti a emissione obbligazionarie, utilizzate nei pacchetti retributivi per i dirigenti,

incorporati in progetti di investimento, e così via.

1

Mercati di borsa.

Le borse sono mercati in cui vengono negoziati contratti standard definiti dalle stesse.

Le borse americane per lo scambio dei derivati sono le più sviluppate ma anche le più

antiche: il Chicago Board of Trade (CBOT) fu istituito nel 1848 per riunire agricoltori e

mercanti e scambiare i primi contratti con lo scopo principale di standardizzare quantità

e qualità del grano negoziato. Solo successivamente nel 1973 è nato il Chicago Board

Option Exchange (CBOE) che ha messo ordine nel sistema di scambio dei contratti di

opzione e ha standardizzato le posizioni e i requisiti, dando maggiore stabilità al mercato.

Il CBOE è la prima borsa delle opzioni al mondo, dove vengono scambiate oltre il 50%

delle opzioni statunitensi e il 90% di quelle su indice.

In Italia il mercato italiano degli strumenti derivati, ossia il luogo dove avvengono le

negoziazioni è chiamato IDEM (Italian Derivatives Market) istituito nel 1994.

(L'attività sottostante uno strumento derivato deve presentare caratteristiche di liquidità,

continuità delle negoziazioni, reperibilità di tutte le informazioni rilevanti, disponibilità di

prezzi ufficiali. Qualora l'attività sottostante sia costituita da indici, gli stessi devono

garantire la trasparenza nei metodi di calcolo e di diffusione.)

Attualmente nel segmento Idem Equity si negoziano contratti Futures e Options

aventi come sottostante l'indice FTSE Mib e i titoli azionari; mentre nel segmento Idex si

negoziano i Futures su energia elettrica.

Nei contratti negoziati sull'Idem, la Clearing House italiana, chiamata Cassa di

Compensazione e Garanzia CC&G, assume automaticamente il ruolo di controparte di

tutte le transazioni, divenendo garante per ciascun aderente.

Mercati fuori borsa.

Non tutte le negoziazioni si svolgono in borsa. Un’importante alternativa alle borse è

rappresentata dai mercati fuori borsa- Over the Counter Markets- che in termini di

quantità scambiate, sono diventati molto più grandi delle stesse borse. I mercati OTC

sono “reti” di dealers (mediatori) in cui di solito le parti sono traders (negoziatori) che

lavorano per delle istituzioni finanziarie.

Spesso per prodotti più diffusi, le istituzioni finanziarie agiscono da market makers

pronte a quotare sia un “prezzo denaro” (bid price) al quale si impegnano ad acquistare,

sia un “prezzo lettera” (ask price) al quale si impegnano a vendere.

Un vantaggio di questi mercati è rappresentato dal fatto che le condizioni contrattuali

non devono necessariamente corrispondere a quelle fissate dalle borse. Chi vi opera è

libero di negoziare qualunque tipo di contratto.

Uno svantaggio invece è rappresentato dal rischio di credito poiché non prevedono la

presenza di una Clearing House a fare da garanzia, e dal fatto di avere un grado di

trasparenza e di liquidità generalmente inferiore a quello dei mercati regolamentati.

2

Al riguardo, molte controparti bancarie utilizzano alcuni Master Agreement di larga

diffusione (c.d. ISDA - International Swaps and Derivatives Association), finalizzati tra

l’altro a ridurre il rischio di controparte grazie all’introduzione di clausole di netting dei

flussi finanziari generati dai contratti.

Dimensione dei mercati.

Attualmente secondo la Banca dei Regolamenti Internazionale (BRI o BIS) –

ammontano nel mondo a 638 mila miliardi di dollari. Si tratta di circa 9 volte più del Pil

del mondo intero. Cioè il 7% in più rispetto ai livelli del 2007.

Nell'ultimo decennio c'è stato un vero e proprio abuso: i derivati sono proliferati come

funghi, perdendo troppo spesso la loro vocazione originaria (strumenti di copertura dei

rischi) per assumerne una nuova (strumenti per speculare). Sono diventati, come disse il

finanziere Warren Buffett, strumenti «di distruzione di massa».

Esistono banche che hanno in bilancio così tanti derivati da superare, da sole, il Pil del

mondo. JP Morgan, secondo i dati dell'Office of the Controller, ha in pancia derivati per

70 mila miliardi di dollari. Bank of America per 65 mila miliardi. Citigroup per 51 mila

miliardi. Per non parlare delle innumerevoli truffe ai danni di Enti locali o dei "buchi"

che ogni tanto si scoprono qua e là nei bilanci delle banche.

La Definizione e le Caratteristiche peculiari degli Strumenti Derivati.

Gli strumenti derivati sono contratti a termine così denominati perché il loro valore

"deriva" dall'andamento del prezzo di un Asset sottostante (rappresentato da un titolo

azionario, da una valuta, da un tasso di interesse, da un indice, da una materia prima).

Nella misura in cui varia il valore dell'attività sottostante, varia anche il valore del

derivato: tale legame è l'aspetto che contraddistingue tutti gli strumenti derivati.

L'acquirente del contratto a termine è colui che si impegna alla scadenza a

corrispondere il prezzo di consegna per ricevere il sottostante, apre una posizione lunga

(long position); mentre il venditore è colui che si impegna alla scadenza a consegnare il

sottostante per ricevere il prezzo di consegna, apre una posizione corta (short position).

Le variazioni del valore del sottostante determinano il profilo di rischio/rendimento di

un contratto a termine.

- Per l'acquirente del contratto il rischio è rappresentato dal deprezzamento del bene.

Egli sarebbe comunque costretto a pagare il prezzo già fissato nel contratto per un bene

il cui valore di mercato è minore del prezzo da pagare: se l'acquirente non fosse

vincolato dal contratto, potrebbe più vantaggiosamente acquistare il bene sul mercato ad

un prezzo minore. Per la ragione opposta, in caso di apprezzamento del sottostante, egli

maturerà un guadagno, in quanto acquisterà ad un certo prezzo ciò che vale di più.

3

- Per il venditore del contratto il rischio è rappresentato dall'apprezzamento del bene.

L'impegno contrattuale, infatti, lo costringe a vendere il bene a un prezzo inferiore a

quello che realizzerebbe sul mercato. Conseguirà invece un guadagno in caso di

deprezzamento del sottostante, in quanto, grazie al contratto stipulato venderà il bene a

un prezzo superiore a quello di mercato.

Classificazione.

a) Una prima classificazione dei derivati può essere compiuta suddividendoli in:

- strumenti simmetrici: vincolanti entrambi le parti contraenti, con modalità di

esecuzione completamente prefissate al momento della stipula del contratto. (Futures,

Swap)

- strumenti asimmetrici: vincolanti per il solo venditore del contratto per i quali le

modalità di esecuzione del contratto dipendono dalla scelta effettuata dal compratore

(Options). Mentre l'acquirente di opzioni a scadenza (o entro la scadenza per le opzioni

americane) ha la facoltà di non esercitare il diritto, il venditore ha sempre l'obbligo di

onorare l'impegno previsto dal contratto di opzione.

b) Una seconda classificazione riguarda i mercati nei quali i derivati sono negoziati. Si

distinguono in strumenti scambiati in mercati regolamentati, come Futures e Options, e

strumenti negoziati fuori borsa (Over the Counter derivatives- OTC), come gli Swap, i

Forward Rate Agreements e alcuni tipi di opzioni quali Cap, Floor e Collar.

La caratteristica principale degli strumenti negoziati sui mercati regolamentati è la

standardizzazione degli elementi contrattuali: tipo di strumento sottostante, dimensione

dei contratti, data di scadenza, modalità di negoziazione, modalità di liquidazione. La

presenza di una Cassa di Compensazione e Garanzia e la standardizzazione dei contratti

comportano una maggiore garanzia e liquidità nei contratti negoziati sui mercati

regolamentati. (Gli investitori possono quindi chiudere facilmente la propria posizione

realizzando sul mercato un'operazione di segno opposto, senza dover necessariamente

attendere la scadenza del contratto.)

Nei mercati OTC la definizione dei termini contrattuali dei derivati è lasciata alla prassi

operativa, visto che i contratti sono di natura bilaterale e personalizzata, non è prevista

una regolamentazione ufficiale e un sistema uniforme di garanzie.

c) Un'ultima distinzione in riferimento alla natura dell'attività sottostante, è possibile

distinguere i derivati delle attività reali - commodity derivatives- legati al prezzo del

petrolio, dell'oro, del grano, del caffè, e derivati finanziari - financial derivatives - il cui

sottostante è costituito da tassi di interesse, valute, ed indici azionari.

Copertura o Hedging: si intende proteggere il valore di una attività o di un bene da

variazioni indesiderate nei prezzi di mercato. L'utilizzo di un derivato in questo caso

consente di neutralizzare l'andamento avverso del mercato, bilanciando le

4

perdite/guadagni sul mercato a pronti (o mercato spot) con i guadagni/perdite sul

mercato dei derivati.

Speculazione (investimenti speculativi): i derivati consentono ad un operatore di

assumere una specifica posizione di rischio, in funzione delle aspettative sull'evoluzione

dei prezzi di un determinato mercato. Se le attese si verificano si consegue un guadagno,

se non si verificano si sostengono delle perdite. In tal caso, senza che vi sia alcuna

posizione a pronti sull'attività sottostante, chi assume una posizione di acquisto (long

position) implica una speculazione al rialzo del derivato e quindi del sottostante; chi

assume una posizione di vendita (short position) implica una speculazione al ribasso del

derivato e quindi del sottostante. (Un aumento del prezzo dello strumento derivato

genera profitti per chi assume una posizione lunga, e perdite per chi assume una

posizione corta).

Arbitraggio: se si entra simultaneamente in transazioni su due o più mercati, sfruttando

un temporaneo disallineamento dei prezzi, si sta facendo un'operazione di arbitraggio. In

tal modo si realizza un profitto certo, privo di rischio, ma ciò è possibile quando ad

esempio il prezzo Future di un'attività è disallineato rispetto al prezzo spot. V'è da dire

tuttavia, che per la stessa presenza degli arbitraggisti, i prezzi quotati nella maggior parte

dei mercati finanziari si prestano solo a limitate opportunità di arbitraggio.

Il FORWARD

Un contratto Forward è un accordo mediante il quale due controparti si impegnano a

scambiarsi un'attività sottostante a una data futura Tk e a un prezzo F (definito prezzo a

termine o forward) fissato alla data T0 di stipula del contratto.

Elementi caratteristici:

- le due controparti sono entrambe obbligate a dar luogo al futuro scambio: l'acquirente

a termine è obbligato a comprare l'attività sottostante al prezzo pattuito, mentre il

venditore a termine è obbligato a vendere l'attività sottostante ricevendo in cambio il

prezzo F;

- lo scambio che ha luogo necessariamente a un tempo futuro Tk avviene a un prezzo

che viene fissato già in T0 alla data di stipula del contratto; ciò permette di affermare che

il prezzo F al quale l'attività verrà scambiata, viene fissato in anticipo;

- lo scambio dell'attività sottostante può aver luogo esclusivamente alla data di scadenza

del contratto e quindi non è prevista la possibilità che lo scambio abbia luogo in un

tempo intercorrente tra T0 e Tk;

- le due controparti, al fine di entrare in un contratto Forward non sono obbligate al

pagamento di alcun premio. (Il premio rappresenta il prezzo pagato per acquisire la

facoltà di dar luogo o meno all'operazione di scambio.)

I contratti Forward si caratterizzano per un'importante proprietà: essi sono sempre

negoziati nei mercati non regolamentati (OTC) (non esistono quindi contratti Forward

5

scambiati nei mercati ufficiali), che assumono la struttura organizzativa di mercati di

dealer i quali agiscono come price setter, ovvero fissano i prezzi forward denaro-lettera

ai quali sono disposti a stipulare i contratti.

La natura OTC del mercato di negoziazione fa sì che i contratti Forward non siano

soggetti ad alcuna forma di standardizzazione: le controparti possono cioè definire in

piena libertà tutti gli elementi contrattuali. Nella pratica, un soggetto economico che

contatta un dealer può costruire l'operazione definendo liberamente:

- la natura dell'attività sottostante (azioni, obbligazioni, valute, merci);

- la dimensione del contratto (l'esatto ammontare del sottostante);

- il luogo e le condizioni di consegna (per i soli Forward su merci);

- la durata del contratto.

La possibilità di definire gli elementi contrattuali identifica un pregio: se la stipula di un

Forward è motivata dalla necessità di effettuare la copertura di un portafoglio azionario,

la dimensione del contratto e l'attività sottostante possono essere definite in modo da

garantire una copertura perfetta del portafoglio azionario.

Gli elementi di debolezza invece, in assenza di un mercato regolamentato, produce due

conseguenze indesiderate:

- l'esposizione al rischio di insolvenza della controparte;

- l'impossibilità di chiudere l'operazione prima della sua scadenza contrattuale.

I FUTURES

Il Future è uno strumento finanziario derivato, in base al quale compratore e venditore

si impegnano rispettivamente a comprare e vendere una attività sottostante (underlying)

a una data futura prestabilita, e ad un prezzo prefissato (prezzo Future) al momento della

stipulazione del contratto.

Si tratta di un contratto bilaterale non dissimile da un contratto a termine Forward:

l'unica rilevante differenza è identificabile nel mercato di negoziazione; pertanto il Future

può essere visto come un contratto a termine quotato su un mercato regolamentato.

In base alla natura dell'attività sottostante, si distinguono:

- Commodity Futures, riferiti ad attività reali;

- Financial Futures, il cui sottostante può essere rappresentato da titoli azionari, indici di

borsa, valute estere, titoli obbligazionari o depositi interbancari; essi si suddividono in:

> Interest Rate Futures (IRS), ossia Futures sui tassi di interesse a breve o a lungo

termine come un'obbligazione nozionale a tasso fisso (Btp 10y);

> Stock Index Futures, la cui attività sottostante è rappresentata da un portafoglio di

titoli che compongono un dato indice azionario (S&P 500, FTSE MIB)

> Stock Futures, la cui attività sottostante è costituita da titoli azionari;

6

> Currency Futures, nei quali l'oggetto di riferimento è rappresentato da valute estere.

I Futures sono operazioni di compravendita a termine negoziati sui mercati

regolamentati, caratterizzate da un elevato grado di standardizzazione di tutti gli elementi

contrattuali: la natura dell'attività sottostante, la dimensione e la durata del contratto, gli

orari e le regole di negoziazione, il luogo e le condizioni di consegna, le modalità di

liquidazione prefissate, il movimento minimo di prezzo (tick) e i limiti alle sue variazioni.

Data la natura standardizzata, tali derivati non sempre assumono una struttura

perfettamente coerente con le esigenze degli operatori economici.

Sono altresì strumenti simmetrici, poiché impegnano entrambi i contraenti ad adempiere

all'obbligazione assunta.

Normalmente, i contratti Futures si estinguono prima della loro scadenza naturale

mediante un'operazione di compensazione resa possibile dalle condizioni di liquidità e di

negoziabilità dei mercati regolamentati: gli operatori possono chiudere la propria

posizione, in qualsiasi momento compreso tra l'apertura della posizione stessa e la

scadenza del contratto, semplicemente negoziando una transazione opposta all'originaria

sulla stessa scadenza e su uno stesso numero di contratti. Una posizione di acquisto

viene chiusa con un contatto di vendita, viceversa una posizione di vendita viene chiusa

con un contratto d'acquisto. Il risultato dell'operazione è determinato dalla differenza tra

i prezzi negoziati (liquidazione differenziale).

Tale comportamento è giustificato dalla natura economica dei contratti Futures, che

consiste principalmente nella gestione del rischio finanziario e non nello scambio degli

strumenti sottostanti.

Se il contratto giunge a scadenza, la liquidazione può avvenire secondo due sistemi

alternativi:

- con consegna fisica: mediante lo scambio dell'attività sottostante il derivato, nel luogo,

alla data e al prezzo pattuito nel contratto.

- con il regolamento per cassa (cash settlement): il controvalore del contratto viene

liquidato in denaro, la cui entità dipende dalla differenza tra il controvalore del contratto

al momento della stipulazione e quello al momento della scadenza.

Nel caso dei financial Futures è raro che il contratto si concluda con la consegna

dell'attività sottostante. Generalmente si procede alla chiusura della posizione con la

liquidazione in denaro del differenziale tra il prezzo di stipulazione del contratto e il suo

prezzo di liquidazione. In particolare, nel caso dei Futures su indici, data la natura

intangibile dell'attività sottostante, le parti si impegnano a liquidarsi, una somma pari al

prodotto tra il valore assegnato convenzionalmente a ciascun punto indice e la differenza

tra il valore dell'indice, stabilito al momento della stipula del contratto, e il valore

dell'indice nel giorno della scadenza.

La negoziazione sui mercati ufficiali. La Clearing House.

Due sono gli elementi di forza associabili alla negoziazione sui mercati regolamentati:

7

- i contraenti non sono soggetti al rischio di insolvenza della controparte;

- i contraenti possono chiudere l'operazione prima della sua scadenza contrattuale.

1) L'assenza nel mercato dei Futures del rischio di insolvenza è legata alla presenza di

un istituto fortemente capitalizzato, definito Clearing House o Cassa di Compensazione

(in Italia la CC&G), che opera come controparte di qualsiasi contratto Future.

2) Il secondo vantaggio riconducibile alla presenza di mercati regolamentati è legata

alla possibilità di chiudere l'operazione prima della scadenza: una controparte che ha

acquistato un Future su una certa attività, se non vuole più procedere all'acquisto della

stessa, può semplicemente vendere il medesimo Future.

La Clearing House, infatti, riconoscendo la presenza di due contratti Future di segno

opposto con la medesima controparte, chiude entrambe le posizioni, per cui il

contraente non deve temere le conseguenze dell'indisponibilità della controparte di

chiudere anticipatamente il contratto.

Al fine di tutelare la Clearing House e indirettamente di salvaguardare il funzionamento

del mercato dei Futures, è stato istituito un “sistema dei margini”, il quale ha il pregio di

evitare che l'insolvenza di un contraente possa avere conseguenze economiche per la

Cassa di Compensazione.

Quando un soggetto economico stipula un contratto Future, deve versare alla Clearing

House un deposito definito "margine iniziale". La finalità è quella che in caso di

insolvenza della controparte, vi si debba attingere per recuperare quanto dovuto

dall'insolvente.

Per conservare la funzione di garanzia, il margine iniziale versato non deve scendere al

di sotto di un valore prestabilito e definito "margine di mantenimento". Qualora ciò si

verifichi, la controparte deve versare un secondo margine definito "margine di

variazione" che permette di ricostruire il deposito iniziale.

LE OPTIONS

L'Option è un contratto finanziario a termine che conferisce al possessore, a fronte

del pagamento di un premio iniziale, il diritto, ma non l'obbligo, di acquistare o vendere

ad una data futura e ad un prezzo prefissato (prezzo di esercizio o strike price), una

determinata quantità di attività reale o finanziaria sottostante (titoli azionari e

obbligazionari, indici, tassi di interesse, crediti, valute, materie prime, prodotti agricoli,

merci).

Il soggetto che versa il premio e si riserva la facoltà di eseguire l'operazione è detto

compratore (holder) dell'opzione; il soggetto che incassa il premio e rimane vincolato alla

decisione della controparte è detto venditore (writer).

8

L'Option è pertanto un contratto asimmetrico che implica rischi e pay-off diversi per

l'acquirente e il venditore.

Esistono due tipologie di contratti di opzione: la Call Option che conferisce il diritto di

acquistare, e la Put Option che conferisce il diritto di vendere. Il contratto di opzione

deve altresì stabilire il momento in cui è possibile esercitare la facoltà acquisita; in tal

caso si distinguono:

- le opzioni europee, le quali conferiscono al possessore il diritto di acquistare o vendere

l'attività sottostante soltanto a una data precisa, coincidente con la scadenza dell'opzione

stessa;

- le opzioni americane, in cui il diritto incorporato nell'opzione può essere esercitato in

ogni momento compreso tra la stipula del contratto e la data di scadenza prefissata.

La maggior parte delle opzioni negoziate sulle Borse degli Stati Uniti è rappresentata

da opzioni americane. In Italia, le opzioni sull'indice FTSE MIB sono di tipo europeo,

mentre quelle aventi come sottostante singoli titoli azionari sono di tipo americano.

Come implicito nella definizione, gli elementi da prendere in considerazione per la

comprensione delle caratteristiche di un'opzione sono:

- l'attività sottostante al contratto;

- la quantità del bene (il “taglio” del contratto);

- il prezzo di esercizio dell'opzione (strike price) indicante il prezzo a cui l'investitore,

esercitando il diritto incorporato nell'opzione, compra o vende il sottostante, a seconda

che sia in possesso di una Call o di una Put;

- la scadenza dell'opzione (che definisce il periodo di tempo per il quale l'opzione può

essere esercitata, se è di tipo americana, o la data di esercizio se è di tipo europea);

- il premio o prezzo dell'opzione, ossia il prezzo che viene pagato all'acquisto della

Option e che non è restituibile all'investitore sia che venga esercitata o meno;

- il momento della liquidazione dell'opzione (che può avvenire a pronti oppure a

termine).

L'esercizio o il non esercizio dell'opzione alla scadenza dipendono dal prezzo di

mercato dell'attività sottostante rispetto allo strike price. Nella terminologia corrente, a

seconda della posizione dello strike price rispetto al prezzo corrente del sottostante, le

Option si definiscono:

-"Out of the money", quando l'esercizio dell'opzione non è conveniente: il valore di

mercato del sottostante è inferiore al prezzo di esercizio di una Call Option (ovvero il

valore di mercato del sottostante è superiore al prezzo di esercizio nel caso di una Put

Option).

-"In the money", quando il possessore ha convenienza ad esercitare l'opzione: il valore di

mercato del sottostante è superiore al prezzo di esercizio di una Call Option (ovvero il

valore di mercato del sottostante è inferiore al prezzo di esercizio nel caso di una Put

Option).

-"At the money", quando il valore dell'attività sottostante e il prezzo di esercizio

coincidono.

9

Le Call Options

Garantisce al possessore il diritto di ricevere a scadenza (o entro la scadenza) e ad un

prezzo prefissato il sottostante oppure, quando non è possibile come per le opzioni su

indici, il corrispettivo in denaro.

Nel caso di una Call Option, l'esercizio del diritto avrà senso solo se il prezzo di

mercato del sottostante S sarà maggiore dello strike price X, (S>X): per il possessore

infatti sarà più conveniente acquistare il sottostante ad un prezzo pari allo strike price

quando sul mercato tale sottostante avrà un valore maggiore ed il profitto sarà pari alla

differenza S-X, piuttosto che acquistarlo direttamente sul mercato.

Le Put Options

Garantisce al possessore il diritto di vendere a scadenza (o entro la scadenza) il

sottostante ad un prezzo prefissato.

Nel caso di una Put Option, il diritto verrà esercitato quando il prezzo di mercato del

sottostante S sarà inferiore allo strike price X, (S<X): per il possessore infatti sarà più

conveniente vendere il sottostante ad un prezzo pari allo strike price quando sul mercato

tale sottostante avrà un valore inferiore ed il profitto sarà pari alla differenza X-S, mentre

verrà abbandonata nel caso opposto quando sarà possibile vendere il sottostante ad un

prezzo maggiore dello strike price.

Esercizio o vendita del contratto?

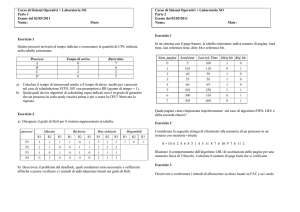

Supponiamo che un investitore abbia acquistato 500 opzioni Call di tipo americano al

prezzo di 0,4 € ciascuna, con strike price pari a 5 € e scadenza tra sei mesi. Si supponga

che il titolo azionario sottostante si apprezzi raggiungendo quota 6 €.

In questa ipotesi il possessore dell'Option potrebbe sentirsi incentivato ad esercitare

immediatamente il contratto, che, nel frattempo seguendo il sottostante, abbia raggiunto

un valore pari a 1,4 €.

L'investitore se decidesse di esercitare l'opzione, realizzerebbe un guadagno netto pari

a: (6 - 5) x 500 - 200 = 300 €.

In tal modo il soggetto monetizza solamente il valore intrinseco dell'opzione pari a 1 €

(6 - 5), mentre il valore temporale è 0,4 €.

Se diversamente l'investitore decidesse di vendere l'opzione, monetizzerebbe sia il

valore intrinseco sia il valore temporale, incassando un importo superiore, pari a:

(1,4 - 0,4) x 500 = 500 €.

Tale importo è maggiore di quanto otterrebbe se esercitasse l'opzione di acquisto del

sottostante.

10

I fattori che influenzano il prezzo di un'opzione

Prima della scadenza, il valore dell'opzione dipende da sei importanti fattori:

- Il prezzo del sottostante: al crescere del prezzo del sottostante aumenta il valore

intrinseco di una Call Option, mentre diminuisce il valore intrinseco di una Put Option.

- Il prezzo d'esercizio: la fissazione di uno strike price relativamente alto tende a

deprimere il valore di un'opzione Call, mentre per la Put vale il contrario.

- Il tempo di scadenza: sia per le opzioni Call sia per le opzioni Put, il valore si riduce

all'avvicinarsi della scadenza dell'opzione, in quanto si riduce il valore temporale. Il

trascorrere del tempo è pertanto un fattore che gioca a sfavore dell'investitore.

- La volatilità: la variabilità del prezzo del sottostante (vale a dire lo scarto quadratico

medio del rendimento del sottostante) ha un effetto positivo sul prezzo dell'opzione. La

volatilità di un titolo misura la frequenza e la dimensione delle oscillazioni di prezzo,

indipendentemente dalla sua direzione.

- Il livello del tasso di interesse privo di rischio: in generale, ad un aumento di tassi di

interesse aumenta il prezzo di una opzione Call e diminuisce il prezzo di una opzione

Put.

- I dividendi nel periodo di validità dell'opzione: il pagamento del dividendo riduce il

valore dell'azione per un ammontare pari al dividendo stesso. La riduzione del valore

dell'azione ha un impatto negativo sulle opzioni Call mentre incrementa il valore di una

Put.

Le Options sui tassi di interesse. Cap - Floor - Collar

L'interest rate Cap, l'interest rate Floor e l'interest rate Collar rappresentano le

applicazioni più significative delle Options offerte dalle istituzioni finanziarie, negoziati

sui mercati non regolamentati (OTC), che attribuiscono al compratore la facoltà di

ricevere un importo determinato in relazione all'andamento del tasso di interesse, a

condizioni che quest'ultimo sia superiore/inferiore a un livello prefissato (strike price).

L'interest rate Cap

Consiste in un accordo in base al quale, contro il pagamento di un premio rapportato

percentualmente all'ammontare nominale di riferimento, l'acquirente ha il diritto di

ricevere dal venditore, per la durata del contratto e alle scadenze prestabilite, la

differenza -se positiva- tra un tasso variabile di riferimento prescelto e un tasso fisso

prefissato (strike rate).

Fintanto che il livello del parametro variabile è inferiore o uguale a quello del tasso

fisso predeterminato, nessun pagamento viene effettuato dal venditore del Cap. Mentre

per valori del parametro variabile superiore al valore del tasso massimo prefissato (strike

rate), il venditore è tenuto a corrispondere la differenza tra il valore assunto dal

parametro e lo strike rate; d'altra parte però ha incassato il premio del Cap.

11

(Verranno scambiate i differenziali sulla base di un capitale nozionale che non sarà

oggetto di scambio).

Gli elementi costitutivi di un interest rate Cap sono:

- ammontare nominale di riferimento;

- tasso massimo predeterminato (strike rate);

- tasso variabile di riferimento;

- durata del contratto;

- durata dei periodi validi per il regolamento del differenziale di interessi (trimestrale o

semestrale);

- periodo di rilevamento del tasso di interesse variabile;

- importo del premio corrisposto dall'acquirente del Cap al venditore, che generalmente

viene pagato una tantum alla data di stipula dell'accordo e raramente a rate alle date di

regolamento del differenziale di interessi.

In ragione delle strategie di copertura che intendiamo realizzare possiamo porci in

posizione di acquisto o di vendita: l'acquisto di un interest rate Cap può essere impiegato

come protezione da un rialzo dei tassi di interesse.

In particolare l'impresa può ad esempio:

- prefissare il costo massimo di un finanziamento a tasso variabile;

- prefissare il margine minimo garantito tra un investimento a tasso fisso e un

finanziamento a tasso variabile.

Il vantaggio che consegue colui che acquista un Cap consiste nel poter predeterminare

un livello massimo del costo delle fonti di finanziamento.

In vendita il Cap può essere utilizzato in funzione di aspettative di ribasso o costanza

dei tassi di interesse. Se il livello del tasso di interesse variabile non supera il tasso

massimo predeterminato, il venditore non dovrà nulla all'acquirente, e otterrà un ricavo

pari all'ammontare del premio pagato dall'acquirente del Cap.

Il rischio che corre un operatore che vende il Cap perché si verifichi un indesiderato

aumento dei tassi di interesse: se il livello del tasso di interesse variabile supera il tasso

massimo predeterminato, il venditore dovrà all'acquirente tale differenza.

(L'esborso sarà tanto maggiore quanto più alto risulterà il livello del tasso variabile e

potrà vanificare i vantaggi derivanti dall'incasso del premio.)

L'interest rate Floor

A differenza dall'interest rate Cap, è un accordo in cui l'acquirente del Floor, contro

pagamento del premio, ha il diritto di ricevere alle scadenze prestabilite e per l'intera

durata del contratto, la differenza -se positiva- tra il tasso prefissato (strike rate) e il tasso

variabile. Qualora la differenza sia nulla o negativa, il venditore non deve corrispondere

alcuna somma all'acquirente, per cui a fronte del premio percepito, la prestazione avrà

luogo solo se il valore del parametro variabile di riferimento scende al di sotto del valore

12

del tasso fisso predeterminato. (L'acquirente dell'interest rate Floor deve detrarre il

premio da quanto eventualmente riceve.)

Gli elementi costitutivi di un interest rate Floor sono:

- ammontare nominale di riferimento;

- tasso minimo predeterminato (strike rate);

- tasso variabile di riferimento;

- durata del contratto;

- durata dei periodi validi per il regolamento del differenziale di interessi (trimestrale o

semestrale);

- periodo di rilevamento del tasso di interesse variabile;

- importo del premio corrisposto dall'acquirente del Floor al venditore, che generalmente

viene pagato una tantum alla data di stipula dell'accordo e raramente a rate alla data di

regolamento del differenziale di interessi.

Nel caso di acquisto dell'interest rate Floor ci si assicura una protezione contro un

ribasso dei tassi di interesse ma, poiché non sono previsti flussi di pagamento se la

differenza tra il tasso fisso e il tasso variabile è nulla o negativa, l'acquirente non deve

eventualmente rinunciare ai benefici di un rialzo dei tassi.

L'impresa può ad esempio:

- prefissare il rendimento minimo di un investimento a tasso variabile (titoli, crediti);

- prefissare il margine minimo garantito tra un investimento a tasso variabile e un

finanziamento a tasso fisso.

In caso di vendita, l'interest rate Floor risulta particolarmente utilizzato da coloro che

nutrono aspettative di rialzo dei tassi di interesse.

I parametri variabili di riferimento nelle opzioni sui tassi di interesse sono il Libor

(l'interbancario lettera su Londra, l'Euribor (il tasso sui depositi interbancari nei paesi

operanti nell'area Euro), il prime rate Usa, il tasso sulle commercial paper, quello sui

Treasury Bills, etc.

L'interest rate Collar

L'innovazione finanziaria è andata ben oltre i semplici contratti di Cap è Floor e ha

proposto numerose sofisticate varianti, sempre per la finalità di copertura e riduzione del

rischio di variazioni dei tassi di interesse.

L'opzione Collar è data dalla combinazione di due differenti opzioni: un Cap e un

Floor, uno in acquisto e l'altro in vendita. Pertanto il premio per l'acquisto del Collar è la

differenza tra il premio pagato per il Cap e quello incassato per Floor. (Tale valore netto

può essere positivo, nullo o negativo in funzione del prezzo dei relativi premi).

Un'impresa può porsi sia come acquirente sia come venditrice di un interest rate Collar:

- In caso di acquisto essa desidera proteggere una passività a tasso variabile (ad esempio

un finanziamento) da un rialzo dei tassi di interesse al di sopra del tasso massimo del

13

Collar, rinunciando nel contempo alla riduzione degli oneri finanziari, qualora i tassi di

interesse scendano al di sotto del tasso minimo del Collar.

- In caso di vendita invece, essa può proteggere un'attività a tasso variabile (un credito,

un titolo) da un ribasso dei tassi di interesse al di sotto del tasso minimo del Collar ma

nello stesso tempo rinuncia a potenziali ricavi qualora il tasso di interesse sia superiore al

tasso massimo del Collar.

Gli SWAPS

Gli Swaps sono contratti derivati in cui due soggetti si accordano per scambiarsi, per

un determinato periodo di tempo e date definite, i flussi di cassa periodici calcolati in

funzione di un parametro sottostante e di un capitale nozionale. Le modalità di

determinazione dei flussi, le date in cui sono scambiati e le scadenze dello Swap sono

stabilite al momento della stipula del contratto.

Lo Swap nasce sostanzialmente sul mercato monetario internazionale come contratto

di riporto in cambi: esso si compone di un'operazione a pronti e di un'operazione a

termine di segno opposto. Così strutturato, lo Swap è stato frequentemente impiegato

dalle imprese per la copertura del rischio di cambio che può manifestarsi in seguito

all'assunzione di attività o passività denominate in una valuta diversa da quella utilizzata

per la redazione del bilancio di esercizio.

Questi contratti si sono sviluppati notevolmente per andare incontro all'esigenza di

attenuare o neutralizzare del tutto i rischi non associati con le attività caratteristiche delle

aziende stesse. In particolare la difficoltà di mantenere allineate le rispettive durate

finanziarie dell'attivo e del passivo e l'esigenza di bilanciare entrate e uscite denominate

in differenti valute.

In altre parole, la necessità di correggere tali forme di disallineamento finanziario

(mismatching) delle poste di bilancio, hanno contribuito in maniera determinante allo

sviluppo di mercato degli interest rate Swaps (IRS) e dei currency Swaps.

Sebbene si faccia riferimento agli Swaps quali strumenti volti a ridurre il grado di

mismatching che spesso caratterizza il bilancio dell'impresa, tali strumenti finanziari

adempiono ad una seconda importante funzione sul mercato dei capitali: consentono

infatti di reperire capitali a costi inferiori attraverso lo sfruttamento di vantaggi

comparati.

Si è osservato quindi che lo Swap consiste in una transazione finanziaria mediante la

quale due controparti si accordano per scambiarsi i flussi di interesse per pagamenti

relativi a passività o attività equivalenti per ammontare e scadenza, oppure per scambiarsi

flussi di pagamento in valute diverse derivanti dai tassi di cambio delle valute stesse.

14

Nel caso di IRS il contratto prevede che un soggetto effettui pagamenti a tasso

variabile, determinati in funzione dell'andamento nel tempo di un prefissato indicatore di

riferimento, e riceva pagamenti a un tasso di interesse fisso, calcolati su un determinato

capitale. Il capitale è puramente nozionale e non viene mai scambiato tra le controparti;

esso funge semplicemente da base di calcolo per i pagamenti reciproci di interessi. Lo

scambio dei pagamenti avviene in via differenziale.

Il compratore dello Swap quindi, si impegna ad effettuare pagamenti a tasso fisso in

cambio di pagamento a tasso variabile: egli in posizione corta sul fisso e lunga sul

variabile. Egli beneficia pertanto di un flusso netto positivo quando i tassi di interesse

aumentano.

Simmetricamente il venditore dello Swap si impegna ad effettuare il pagamento a tasso

variabile in cambio di pagamenti a tasso fisso; egli ha una posizione lunga sul fisso e

corta sul variabile. Sei i tassi diminuiscono, il venditore dello Swap beneficia di un flusso

netto negativo.

Il currency Swap (o Swap su valute) prevede invece lo scambio periodico di flussi

monetari denominati in valute diverse: i flussi vengono sempre corrisposti sottoforma di

interessi, calcolati tuttavia su capitali espressi in valute diverse. A differenza dell'IRS,

inoltre, lo Swap su valute prevede lo scambio effettivo di capitali in valuta a pronti, su

cui verranno successivamente calcolati gli interessi da corrispondere, e prevede a

scadenza la restituzione reciproca dei capitali inizialmente scambiati, secondo il

medesimo tasso di cambio fissato alla data di stipulazione del contratto.

Il fattore di successo dello Swap va individuato nella flessibilità e duttilità delle

caratteristiche dello strumento. Considerando la forte personalizzazione del contratto,

nelle negoziazioni è sempre risultato importante il ruolo svolto dagli intermediari,

chiamati a "conciliare" le esigenze contrapposte decidue contraenti.

Il ruolo delle banche o delle istituzioni finanziarie in genere in questi tipi di contratti è

molto rilevante: essi possono operare come semplici intermediari e mettere in contatto

due controparti mediante le proprie filiali, fungendo talvolta da controparte per ognuno

di essi; oppure possono agire come market makers mediante l'apertura di posizioni, con

o senza operazioni di segno opposto, o coprendosi nel frattempo tramite altri strumenti

finanziari. Allo stesso modo possono operare come le imprese con l'obiettivo di

diminuire gli squilibri delle proprie poste di bilancio, e ricercare un'impresa terza per

concludere l'operazione.

L'intervento della banca come intermediario è auspicabile per la copertura dei rischi

propri delle operazioni di Swap su interessi, in particolare il rischio di credito inteso

come il rischio di inadempienza della controparte per il mancato pagamento del flusso

differenziale. L'esposizione nel caso degli IRS risulta limitata all'importo dei differenziali

nel flusso dei pagamenti periodici e non al totale del capitale di riferimento.

15

Nel momento in cui si verifica l'intervento della banca nella stipula dello Swap tale

rischio ricade su di essa, assicurando anche in caso di inadempienza della controparte, la

corresponsione dei flussi.

Il mercato degli Swap è come il mercato delle valute, un mercato di grandi dimensioni

aperto a tutti i principali operatori internazionali, ma non regolamentato. Esso è un

mercato over the counter: mancano pertanto gli accorgimenti tipici di un mercato

regolamentato quali la standardizzazione dei contratti, la prima presenza di una clearing

house, le quotazioni ufficiali - che limitano il rischio di inadempienza e favoriscono

l'agevole reperimento delle controparti. (Esiste tuttavia l'ISDA, l'associazione mondiale

che funge da portavoce per il settore: essa stabilisce i codici di comportamento degli

standard contrattuali, terminologia, disposizioni contrattuali e documentazione per i

contratti Swaps.)

Per ridurre il rischio connesso a uno Swap possono essere prese anche alcune

precauzioni:

- Rigorose analisi dei crediti e massima accortezza nella scelta delle controparti (che siano

finanziariamente forti, in modo da ridurre la possibilità di inadempienza).

- Prevedere degli accordi generali (master agreements come l'ISDA) di standardizzazione

dei contratti seppur non esista un mercato regolamentato degli Swaps. In tal modo sono

definite le linee guida a cui è possibile ricorrere in sede di contrattazione di uno Swap.

- Garanzie (collateralization). Talvolta negli Swaps viene richiesta una garanzia collaterale

rappresentata da titoli negoziabili.

- Migliore documentazione di modo da prevedere un'azione di rimedio anteriormente a

un'inadempienza effettiva, tramite ulteriori clausole contrattuali.

- Richiedere liquidazioni nette giornaliere (ovvero lo scambio dei differenziali e non

dell'intero importo) per minimizzare il rischio di perdite in caso di inadempienza della

controparte.

I Currency Swap

Un currency Swap consiste in un accordo in virtù del quale due controparti si

scambiano nel tempo flussi di pagamento denominati valute differenti: l'operazione si

sostanza nello scambio a pronti di una certa quantità di valuta e in un contestuale

scambio di segno opposto ma della stessa entità a una data futura prefissata, nonché

nello scambio periodico degli interessi sulla valuta.

Il tasso di cambio viene stabilito al momento dell'accordo iniziale e viene mantenuto

costante per tutto il periodo contrattuale; esso nel caso può essere rettificato in base al

differenziale di interesse tra le due valute.

Elementi caratteristici sono:

- Il tasso di cambio, già noto alla stipula del contratto;

- Il capitale sottostante al contratto Swap, determinato sulla base del tasso di cambio a

pronti, che viene scambiato all'inizio e alla fine della transazione.

16

I currency swaps sono spesso usati dalle imprese che godono, ad esempio, di un

particolare vantaggio nell'acquisire fondi in un determinato mercato e nella relativa

valuta, ma che necessitano di indebitarsi in una valuta diversa. Ricorrendo agli Swaps

infatti, gli operatori possono convertire l'indebitamento contratto nella valuta propria, in

una valuta di cui si necessita. Durante la vita dello Swap quindi, ognuna delle parti si

impegna a pagare gli interessi maturati sull'indebitamento contratto dalla controparte,

come se si trattasse del mutuatario diretto della somma che invece è stata acquistata

tramite lo Swap.

Gli Interest Rate Swap (IRS)

Negli IRS le parti si scambiano flussi di interesse riferiti a un identico capitale; le parti

provvedono per tutta la durata del contratto unicamente alla liquidazione dei differenziali

tra i due tassi di interesse che emergono a ogni scadenza contrattuale, senza che il

capitale di riferimento debba mai essere movimentato (tale contratto riguarda il mero

scambio di flussi di interesse, indipendentemente da implicazioni di carattere valutario

come invece accade per i currency Swaps).

La negoziazione di operazioni di questo tipo permette di trasformare un tasso fisso in

un tasso variabile o viceversa, relativi a una posizione debitoria (liability Swap) o

creditoria (asset Swap), garantendo la realizzazione di una struttura di flussi di cassa tale

da immunizzare la posizione di bilancio soggetta al rischio di oscillazioni dei tassi di

interesse. L'obiettivo pertanto è quello di ottimizzare la struttura finanziaria riducendo il

grado di mismatching, oppure, ed è l'intento opposto, quello si esporsi al rischio

finanziario a fronte di precise aspettative riguardo l'andamento futuro dei tassi di

mercato.

Esistono sostanzialmente due tipologie di swap sui tassi di interesse:

- coupon Swap: scambio di flussi di pagamenti per interessi da tasso fisso a tasso

variabile, in cui né le date né la frequenza dei pagamenti devono essere necessariamente

uguali per entrambe le parti;

- basis Swap: scambio di flussi di pagamenti per interessi fra tassi variabili.

Il CREDIT DEFAULT SWAP (CDS)

La recente crisi finanziaria che è sfociata in un'ondata di fallimenti societari ha portato

all'attenzione uno degli ultimi prodotti dell'ingegneria finanziaria, i Credit Default Swaps.

Proprio per l'eccezionale crescita dei CDS scambiati nei mercati OTC, privi di

regolamentazione e controllo da parte delle autorità di vigilanza, essa viene indicata come

una delle cause principali della crisi finanziaria.

In altre parole i CDS rappresentano la tipologia più diffusa all'interno dei derivati di

credito, consistente in un contratto bilaterale con il quale una parte, pagando un premio,

si assicura contro il rischio di fallimento o di altri eventi collegati al deterioramento del

merito creditizio di un determinato ente.

17

La novità dei derivati creditizi risiede nella separazione del rischio di credito dalle altre

componenti di rischio caratterizzanti un'attività e della possibilità di effettuare un

trasferimento di questo rischio stesso sul mercato.

La logica alla base di questo prodotto è quella di conciliare le esigenze tra due diversi

soggetti, in particolare, tra un operatore che desidera alleggerire la sua posizione nei

confronti di determinate possibili insolvenze, con una controparte che intende accollarsi

quello stesso rischio.

Il rischio di credito viene quindi valutato e negoziato, realizzando una gestione più

dinamica e flessibile delle relative esposizioni: questa è un'opportunità interessante se si

considera che, nonostante la globalizzazione dei mercati finanziari, molti rischi di credito

sono tuttora "ancorati" ad economie locali e/o nazionali, causando una concentrazione

elevata del portafoglio e quindi condizioni non ottimali di gestione delle attività.

Deve essere comunque chiaro che quando si afferma che i derivati sul credito sono

strumenti per la gestione del rischio di credito, non si intende con ciò dire che si riduce

la probabilità di insolvenza del debitore; per questo problema, per esempio per una

banca, l'unica soluzione possibile rimane l'implementazione ex ante di una corretta

politica di selezione del portafoglio prestiti.

Con i Credit Derivatives è possibile realizzare un trasferimento del rischio da una

controparte all'altra: trasferimento che può assumere le connotazioni e le caratteristiche

più diverse, ma che non implica mai l'eliminazione totale del rischio stesso. I Credit

Derivatives hanno la capacità di isolare e trasferire il rischio di credito, ma essi

naturalmente non sono in grado di eliminarlo.

Il derivato creditizio è per definizione uno strumento il cui valore dipende da quello di

una sottostante (underlying), ma che non influisce in alcun modo sulle caratteristiche del

sottostante stesso: Credit Derivatives e sottostante rimangono due entità completamente

distinte.

Il CDS è un contratto finanziario bilaterale nel quale una parte (protection buyer) paga

una premio come commissione periodica (generalmente espressa in punti base fissi sulla

montare nozionale), contro l'eventuale pagamento della controparte (protection seller o

swapper) al verificarsi di un credit event su un determinato soggetto terzo (reference

entity).

(Un basis point = un centesimo dell' 1% ossia allo 0,01%)

Con l'espressione credit event si fa riferimento sia a eventi che esprimono un leggero

peggioramento del merito creditizio, sia all'instaurazione di procedure concorsuali che

coinvolgono il soggetto terzo.

(È importante notare la differenza che esiste tra il CDS e le forme più comuni di Swaps:

la posizione sottostante nei CDS è una sola, quella tra debitore e finanziatore; non v'è

18

biunivocità dei flussi differenziali. Lo Swap classico è per definizione insensibile alle

vicende dei rapporti e degli eventi che coinvolgono le posizioni sottostanti, non

influiscono sui relativi obblighi contrattuali. Il CDS, al contrario, è per definizione un

contratto destinato a reagire al verificarsi del credit event che investe il rapporto

contrattuale).

Per il protection buyer l'operazione assume una valenza principalmente protettiva: egli

trasferisce una quota di profitto della propria attività al protection seller, ricevendo in

cambio la copertura, parziale o totale, del relativo rischio di credito. Il protection seller

realizza, invece, un'operazione di pura speculazione. Così, mentre il primo si espone a

una perdita certa (la percentuale di rendimento) per garantirsi un eventuale indennizzo, il

secondo si procura un profitto certo esponendosi a una perdita incerta.

Gli elementi chiave del contratto

Il CDS è un contratto altamente personalizzato ed è necessario porre particolare

attenzione ad alcuni aspetti. I termini chiave che devono essere necessariamente definiti

affinché il contratto possa perfezionarsi sono i seguenti:

- determinazione del premio;

- definizione del credit event ;

- durata del contratto;

- meccanismo di regolamento nel caso in cui si verifichi il credit event.

Determinazione del premio

Gli elementi principali che si dovrebbero teoricamente considerare per la

determinazione del premio sono:

1. il tasso di recupero del reference asset, ovvero dell’asset sottostante il rapporto tra reference

entity e protection buyer;

2. il merito creditizio dell’emittente e quindi la probabilità che si verifichi il credit event;

3. il rischio di credito della controparte.

1. Il tasso di recupero, o recovery rate, è generalmente un'incognita fino a molti mesi o

persino anni dopo il default, perciò determinare a priori il tasso di recupero di un

investimento non costituisce certo un'operazione agevole. Esso dipende dal valore di

liquidazione dell'asset di riferimento, dall'entità di eventuali garanzie collaterali e dal

tempo necessario per il recupero parziale del credito. Il problema principale è costituito,

tuttavia, dalla forte volatilità che lo caratterizza.

2. La probabilità del verificarsi dell'evento costituisce un altro elemento difficile da

valutare e controllare. Le frequenze di default pubblicate dalle agenzie di rating possono

essere adottate efficacemente per le obbligazioni negoziate nei mercati. Nel caso dei

prestiti bancari, invece, per i quali manca il giudizio di mercato sulla rischiosità e sulle

prospettive dell'impresa, occorre procedere per analogia; in tal caso, però, si

introdurrebbe un elemento di soggettività che potrebbe inficiare la qualità dei risultati.

19

3. Nell’ambito della determinazione del premio, colui che fornisce la protezione ha

un’importanza rilevante. In generale, a parità di condizioni, il costo dello swap è

inversamente collegato alla correlazione che esiste fra il rischio di credito del protection

seller e quello del debitore principale. Per l’acquirente della protezione, infatti, l’effettivo

rischio di perdita finale è subordinato al verificarsi di un duplice default: quello del

debitore principale, in primis, e quello della controparte dello swap.

Definizione del credit event

Nel credit default swap l’aspetto più delicato riguarda la definizione precisa di credit event,

vale a dire dell’evento futuro e incerto che esprime il deterioramento del profilo

creditizio e che fa scattare la protezione. L'obbligo di pagamento da parte dello swapper

non opera incondizionatamente al verificarsi di qualsivoglia inadempienza, ma solo nei

casi specificatamente previsti nel contratto. La manifestazione del credit event deve essere

puntualmente definita, basata su eventi pubblicamente verificabili. Inoltre, affinché il

pagamento sia dovuto, il verificarsi di uno degli eventi menzionati deve essere

accompagnato da un significativo deterioramento del valore del titolo di riferimento.

Questa clausola, nota come materiality, serve a garantire che il pagamento venga

effettuato solo se l'evento dannoso risulti sostanziale. Per questo motivo, al fine di

ridurre al minimo gli elementi discrezionali di giudizio, si ricorre alle cosiddette “soglie di

rilevanza” che fanno scattare il pagamento solo dopo significative variazioni della qualità

del credito (trascurando le piccole variazioni di valore che possono verificarsi nel corso

del tempo o inadempienze tecniche che non intaccano il merito creditizio del soggetto).

Durata del contratto swap

La scadenza varia da uno ai dieci anni, anche se la maggior parte delle negoziazioni è

concentrata sulle scadenze brevi.

Meccanismo di regolamento del contratto

L’inadempienza del debitore provoca, oltre all’obbligo di rimborso da parte dello swapper,

l’estinzione dell’operazione. L’ammontare da versare nel caso di realizzazione del credit

event viene calcolato ricorrendo alternativamente a diverse procedure

- pagamento di una somma di denaro prestabilita (binary payout);

- pagamento della differenza fra prezzo nozionale e prezzo di mercato post-default del

reference entity;

- pagamento del prezzo nozionale contro consegna dell’asset.

20