Capitolo 13

Gestione rischi finanziari mediante

strategie di “Hedging” e

“Diversification”

I contratti derivati sono dei contratti il cui il risultato economico o valore è funzione del valore

beni/attività sottostanti chiamati/e “underlying assets”. Gli “underlying assets” possono essere:

- Azioni, obbligazioni, indici di borsa, tassi di cambio, tassi d’interesse: cd. derivati finanziari;

- Materie prime o semilavorati (ad es. oro, seta, petrolio ecc.).

Tali contratti sono dei contratti a termine dove la prestazione è differita rispetto al momento della

stipulazione degli stessi.

Le finalità di questi contratti sono:

- La copertura dei rischi finanziari (hedging):

- La speculazione

- Operazioni di arbitraggio

I contratti derivati si possono distinguere secondo tre tipologie di contratti:

- Le options

- I futures

- Gli swaps

I contratti derivati scambiati sui mercati regolamentati (futures ed alcuni tipi di options) hanno

caratteristiche standardizzate in relazione a:

-

Lo strumento sottostante

Le unità di sottostante scambiabile (cd.lotto minimo)

La scadenza

La modalità di contrattazione

La modalità di fissazione del prezzo

La modalità di liquidazione dei contratti

Mentre i contratti negoziali fuori borsa (Over The Counter, OTC) si caratterizzano per:

- La mancanza di una regolamentazione ufficiale

- La presenza di clausole contrattuali standardizzate ma preventivamente discusse e concordate(

-

quindi questi strumenti possono essere adatti di volta in volta alle specifiche esigenze dei

contraenti)

La mancanza di un sistema uniforme di garanzie

I principali contratti derivati negoziali OTC sono gli swaps

Pag. 1

Capitolo 13 – Gestione rischi finanziari mediante strategie di “Hedging” e “Diversification”

Le option Call e Put

L’opzione è un contratto in cui l’acquirente (cd. buyer), dietro un pagamento di un prezzo (premio),

acquista la facoltà di acquistare (opzione call) o di vendere (opzione put) una determinata attività

sottostante, ad un prezzo prefissato (prezzo di esercizio o exercise price) e ad una data prefissata

(opzione europea) o entro una certa data (opzione americana).

A sua volta il venditore dell’opzione (cd. seller) riceve il pagamento del premio ma resta vincolato

alle decisioni del compratore.

A fronte della stessa attività sottostante sussistono diversi contratti di opzione Call oppure Put a

seconda del prezzo di esercizio.

Se l’opzione call (put) in cui il prezzo di mercato dell’attività sottostante S è maggione (minore) del

prezzo di esercizio K; conviene esercitare il diritto.

Se l’opzione call (put) in cui il prezzo di mercato dell’attività sottostante S è minore (maggiore) del

prezzo di esercizio K; non conviene esercitare il diritto.

Se l’opzione call (put) in cui il prezzo di mercato dell’attività sottostante S è uguale del prezzo di

esercizio K; è indifferente per il compratore esercitare il diritto.

Un contratto di opzione da al compratore il diritto, ma non l’obbligo, di fare qualcosa e ciò

differenzia questo contratto dagli altri contratti a termine dove sia il compratore che il venditore si

impegnano a comprare o vendere l’attività sottostante.

Il contratto di opzione estingue generalmente gli obblighi del compratore al momento della

stipulazione con il pagamento del premio. Successivamente, il compratore non ha più obblighi ma

soltanto la facoltà di esercitare il suo diritto. Per questo motivo il detentore di un’opzione beneficia

della possibilità di guadagni teoricamente illimitati mentre può subire perdite limitate (al massimo

possono essere pari al premio pagato). I profitti illimitati derivano, per esempio per un’opzione

Call, dal fatto che chi detiene l’opzione, se decide di esercitarla (e cioè quando il valore dell’attività

sottostante e’ maggiore del prezzo d’esercizio) e’ in grado, rivendendo subito l’attività sottostante ai

prezzi di mercato, di guadagnare la differenza tra il valore dell’attività sottostante ed il prezzo di

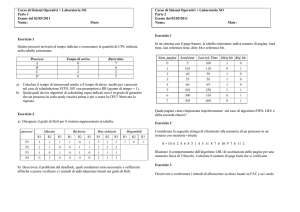

esercizio pagato. Questa asimmetria nella distribuzione dei pay-off (evidenziata nella figura di

seguito) è la caratteristica principale che distingue le opzioni da tutti gli altri strumenti derivati.

Pag. 2

Capitolo 13 – Gestione rischi finanziari mediante strategie di “Hedging” e “Diversification”

Pay-off put option

3

2

1

Compratore

0

12

12,5

13

-1

13,5

14

14,5

15

15,5

16

16,5

17

Venditore

Sottostante a scadenza

-2

-3

Un contratto derivato con opzione call fa si che l’acquirente riceva un beneficio (pay-off positivo)

se il valore dell’underlying asset supera il valore di una soglia prefissata. Tale beneficio aumenta

linearmente al crescere del valore del bene sottostante; non vi alcun beneficio se il valore

dell’underlying asset è sotto il prezzo di esercizio.

Pay-off Call option

3

2

1

Compratore

0

12

-1

12,5

13

13,5

14

14,5

15

15,5

16

16,5

17

Venditore

Sottostante a scadenza

-2

-3

La situazione è simmetricamente opposta se la si guarda dal punto di vista del venditore della option

Pag. 3

Capitolo 13 – Gestione rischi finanziari mediante strategie di “Hedging” e “Diversification”

E’ importante soffermarsi brevemente sui principali fattori che influenzano il prezzo di un’opzione:

-

L’intervallo di tempo a scadenza

Il livello del tasso di interesse privo di rischio (es. titoli di Stato)

La volatilità del prezzo dell’attività sottostante

I dividendi eventualmente distribuiti nel periodo di validità

La differenza tra prezzo di mercato dell’attività sottostante e il prezzo di esercizio

I contratti futures e forward

Il future è uno strumento finanziario derivato in base al quale il venditore e compratore si

impegnano a vendere (posizione short) e a comprare (posizione long) una determinate attività

sottostante a una data futura prestabilita ed a un prezzo prefissato (prezzo future).

I futures, pur essendo uno strumento a termine, si distingue dal contratto forward in quanto viene

negoziato in mercati regolamentati. L’esistenza di organi di controllo e di regole di funzionalità

garantisce la solvibilità degli agenti del mercato. Il contratto a termine, al contrario, prevede il

contatto diretto e non istituzionalizzato degli operatori.

Il contratto future si estingue secondo le seguenti modalità:

- Prima della scadenza mediante stipula di un contratto di segno opposto (offsetting)

- Alla naturale scadenza mediante:

- Consegna del bene sottostante a determinate date (cheapest to delivery)

- Oppure, liquidazione per contanti (cash settement)

Le caratteristiche principali dei contratti future sono:

- La simmetria dei pay-offs legata al vincolo, da entrambi le controparti, di ottemperare agli

-

obblighi contrattuali

L’effetto leva che rende il contratto future uno strumento efficiente (vantaggioso per la

copertura; rendimenti multipli rispetto a quello che si avrebbe sul bene/attività sottostante) ma

anche rischioso (perdite multiple)

La standardizzazione legata ai mercati regolamentati (presenza di una Cassa di Compensazione

o Clearing House che seleziona gli aderenti del mercato, come anche raccoglie i margini di

garanzia)

Giorno per giorno si rivalutano le posizioni aperte ai prezzi di mercato (sistema market to

market)

Pag. 4

Capitolo 13 – Gestione rischi finanziari mediante strategie di “Hedging” e “Diversification”

Ricalcando quanto visto per le options i pay-offs avranno tali andamenti:

Pay-off di posizioni LONG e SHORT

3

2

1

Compratore

0

12

-1

12,5

13

13,5

14

14,5

15

15,5

16

16,5

17

Venditore

Sottostante a scadenza

-2

-3

Il compratore dell’attività sottostante, ad una data prestabilita ed ad un prezzo prefissato, avrà

prospettive di guadagni illimitati a fronte di perdite limitate inferiormente. Diversamente al

venditore si prospetterà una situazione simmetrica.

La copertura mediante i futures è vantaggiosa perché meno onerosa in termini di costi di transizione

e di realizzabilità più rapida (si noti, comunque, che la stipula di un contratto futures non costa

nulla, l’acquisto di un contratto di opzione comporta un costo: il premio).

Tra le forme di hedging, quindi, si può scegliere tra:

- Una posizione long per coprirsi da aumenti indesiderati di prezzo di attività che si intende

-

acquistare

Una posizione short per proteggere il valore delle attività che si detengono in portafoglio da

ribassi di prezzo

Tuttavia, sono rare le cosiddette coperture perfette (perfect hedge), vale a dire operazioni di hedging

che eliminano completamente il rischio, infatti tra i limiti di una copertura tramite contratti futures

ricordiamo:

- Non è possibile acquistare o vendere l’esatto numero di contratti futures necessario per la

-

copertura

L’attività da coprire può non coincidere con l’attività sottostante il future

L’incertezza sulla esatta scadenza dell’operazione di copertura.

Il basis risk, legato al manifestarsi di andamenti parzialmente discosti tra prezzo future e quello

dell’attività sottostante.

Pag. 5

Capitolo 13 – Gestione rischi finanziari mediante strategie di “Hedging” e “Diversification”

I contratti swaps

Gli swaps sono delle operazioni di natura finanziaria con la quale due operatori si accordano per

scambiarsi una serie flussi monetari per un certo periodo di tempo secondo delle regole

predeterminate.

Tra le principali categorie di swaps si ricordano:

- Gli Interest Rate Swaps (IRS)

- I Currency Swaps

I payoffs, a differenza degli altri strumenti derivati, che si generano non hanno un solo profilo,

bensì una serie di profili durante l’intera durata contrattuale. Ciascun profilo dipende dalla

differenza tra il prezzo di mercato dell’attività sottostante e il prezzo prefissato.

Ad esempio per i contratti di swaps su IRS si genera un accordo tra due parti per scambiarsi

reciprocamente, flussi di cassa aventi natura di interesse calcolati sulla base di tassi predefiniti e di

un capitale nozionale (o di riferimento, in quanto funge da base di calcolo e non costituisce oggetto

di trasferimento).

Il compratore dello swap si impegna a pagamenti a tasso fisso in cambio di pagamenti in tasso

variabile

Il venditore dello swap si impegna a effettuare pagamenti a tasso variabile in cambio di pagamenti a

tasso fisso.

Tra i vari strumenti visti per la copertura/riduzione dei rischi si è accennato soprattutto ai prodotti

derivati. Si evidenzia però anche la possibilità di poter controllare i rischi anche tramite la

diversificazione delle operazioni economiche, interne ed esterne, che un’impresa è soggetta a fare.

Una delle ragioni che spinge un’azienda alla diversificazione delle operazioni economiche è quella

di ridurre la variabilità dei flussi finanziari

Pag. 6

Capitolo 13 – Gestione rischi finanziari mediante strategie di “Hedging” e “Diversification”

Confronto tra contratti derivati e contratti derivati

Alla luce di quanto analizzato in questo capitolo, si possono notare delle similitudini, tra i pay-offs

degli strumenti derivati e quelli dei contratti di assicurazione studiati nei precedenti capitoli.

Ciò che differenzia un contratto derivato ad una polizza di assicurazione sta nelle caratteristiche del

rischio che si vuole ridurre o eliminare. Infatti, un contratto derivato è utilizzato per coprire il

rischio derivante dai cambiamenti dei prezzi di mercato degli underlying assets - interessando

contemporaneamente più soggetti economici - mentre la polizza di assicurazione può garantire la

copertura di rischi specifici legati ad eventuali perdite del singolo o, al più, di qualche assicurato.

Inoltre la presenza del basis risk, legato al manifestarsi di andamenti parzialmente discosti nei

prezzi è molto più alto nei contratti derivati in quanto non direttamente connesso ai risultati del

singolo soggetto economico come ad esempio può essere un’impresa di assicurazione.

In generale, i costi legati ai contratti risultano essere decisamente più alti nelle polizze di

assicurazione rispetto ai contratti derivati. Principalmente perché nei primi l’assicuratore tiene conto

dei costi derivanti dal diffuso fenomeno del moral hazard da parte dell’assicurato, nonché dei costi

dovuti al fenomeno della selezione avversa dello stesso; di non secondaria importanza sono anche i

maggiori costi legati al capitale di cui l’impresa di assicurazione deve disporre per sostenere sia il

pagamento dei sinistri sia per remunerare il capitale degli azionisti.

Pag. 7