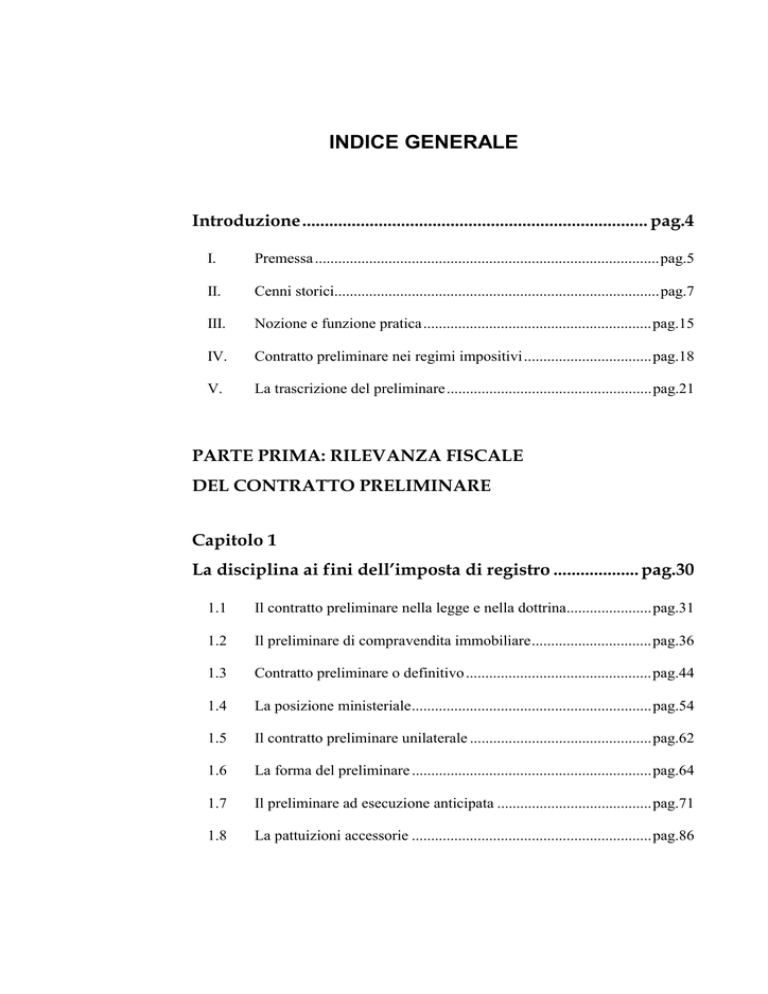

INDICE GENERALE

Introduzione............................................................................. pag.4

I.

Premessa .........................................................................................pag.5

II.

Cenni storici....................................................................................pag.7

III.

Nozione e funzione pratica...........................................................pag.15

IV.

Contratto preliminare nei regimi impositivi .................................pag.18

V.

La trascrizione del preliminare.....................................................pag.21

PARTE PRIMA: RILEVANZA FISCALE

DEL CONTRATTO PRELIMINARE

Capitolo 1

La disciplina ai fini dell’imposta di registro ................... pag.30

1.1

Il contratto preliminare nella legge e nella dottrina......................pag.31

1.2

Il preliminare di compravendita immobiliare...............................pag.36

1.3

Contratto preliminare o definitivo ................................................pag.44

1.4

La posizione ministeriale..............................................................pag.54

1.5

Il contratto preliminare unilaterale ...............................................pag.62

1.6

La forma del preliminare ..............................................................pag.64

1.7

Il preliminare ad esecuzione anticipata ........................................pag.71

1.8

La pattuizioni accessorie ..............................................................pag.86

1.9

La risoluzione del preliminare....................................................pag.101

Capitolo 2

La disciplina ai fini dell’imposta sul valore aggiunto pag.104

2.1

Operazioni immobiliari soggetta ad Iva: dubbi e quesiti............pag.105

2.2

Il preliminare unilaterale ............................................................pag.108

2.3

Il preliminare bilaterale ..............................................................pag.109

2.4

Il preliminare ad esecuzione anticipata ......................................pag.114

2.5

Agevolazione prima casa e note di variazione ...........................pag.125

2.6

Le pattuizioni accessorie del preliminare ...................................pag.128

2.7

La risoluzione del preliminare....................................................pag.139

Capitolo 3

La disciplina ai fini delle imposte sui redditi ............... pag.141

3.1

Contratto preliminare e occultamento di corrispettivo nella

compravendita di fabbricati........................................................pag.142

3.2

Contraente promittente l’acquisto ..............................................pag.145

3.3

Contraente promittente la vendita e “reddito d’impresa”...........pag.149

3.4

Contraente promittente la vendita e “redditi diversi”.................pag.154

3.5

Contratto preliminare e trasferimento di quote sociali ...............pag.167

3.6

Il contratto preliminare di cessione d’azienda............................pag.170

3.7

Le pattuizioni accessorie del preliminare ...................................pag.173

2

PARTE SECONDA: RILEVANZA FISCALE

DELLE VARIAZIONI SOGGETTIVE

DEL CONTRATTO PRELIMINARE

Capitolo 4

Il contratto preliminare per persona da nominare ....... pag.181

4.1

La rilevanza fiscale della figura e la prassi contrattuale ............pag.182

4.2

La disciplina nell’imposta di registro .........................................pag.190

4.3

La disciplina nell’imposta sul valore aggiunto...........................pag.198

4.4

La disciplina nell’imposizione sui redditi ..................................pag.213

Capitolo 5

Altre due ipotesi di variazioni soggettive: la cessione

ed il contratto preliminare a favore di terzi ................... pag.220

5.1

La rilevanza fiscale della cessione del contratto preliminare.....pag.221

5.2

Le modalità di applicazione dell’imposta di registro .................pag.223

5.3

Le modalità di applicazione dell’imposta sul valore aggiunto...pag.227

5.4

Contratto preliminare a favore di terzo ......................................pag.231

Conclusioni........................................................................... pag.237

Bibliografia..................................................................................................pag.243

3

INTRODUZIONE

4

Premessa.

Il titolo assegnato a questa tesi e le finalità del lavoro di ricerca effettuato

impongono di porre l’accento sulle articolazioni della contrattazione preliminare

negli aspetti che rivestono rilevanza fiscale nell’odierno sistema tributario

italiano.

L’interesse per il contratto preliminare nasce principalmente in

considerazione dell’importanza che esso assume quale strumento cui sovente gli

operatori economici – nella prassi italiana – ricorrono soprattutto nel campo del

commercio immobiliare. E’ – addirittura – raro il caso in cui la compravendita di

un immobile sia direttamente conclusa, senza essere preceduta da un contratto

preliminare, con il quale le parti si siano già obbligate a perfezionarla in futuro.

L’imposta che colpisce il contratto preliminare svolge la funzione di

consentire la conoscenza attenta dei patrimoni e, indirettamente, dei redditi dei

cittadini. “E’ noto come i preliminari di vendita costituiscano preziose fonti di

informazioni per stabilire i veri valori venali degli immobili e per accertare le

eventuali occultazioni di prezzo poste in essere dalle parti negli atti definitivi”25.

La rilevanza tributaria della stipulazione di un preliminare ha un duplice

aspetto:

1)

l’impatto fiscale dato dalle imposte che gravano sul

preliminare in quanto tale;

25

Berliri Antonio, L’imposta di registro sulle promesse di vendita, in Scritti scelti di diritto

tributario, 1990, Giuffrè editore, pag.407.

5

2)

l’impatto fiscale che discende dall’essere il contratto

preliminare un’anticipazione del contratto definitivo di cui,

comunque, precisa già il contenuto e – quindi – anche il

prezzo.

Con l’introduzione della normativa sulla trascrivibilità del contratto

preliminare (Legge n.30 del 28/02/97) avrebbe dovuto acquistare un’importanza

particolare il prezzo da indicare nell’atto, in quanto esso ha riflessi fiscali non

trascurabili per le parti, visto che il valore indicato nel preliminare deve essere

mantenuto anche nel successivo contratto definitivo.

Nella prassi, purtroppo, si cerca di evitare la registrazione (nonostante

l’obbligatorietà) e la trascrizione del preliminare a causa degli alti costi fiscali e

notarili e la necessità di dichiarare il prezzo reale del bene: tali aspetti – infatti –

annullano i possibili vantaggi di un preliminare trascritto. Accade, pertanto, che il

prezzo reale pattuito dai contraenti non sia poi quello indicato successivamente

nell’atto di compravendita, rimanendo, quindi, ignoto all’Erario. Le parti indicano

nel contratto definitivo solitamente un prezzo inferiore ma sufficiente –

comunque – a mettere al riparo da qualsiasi contestazione fiscale, salvo il rischio

di incorrere in sanzioni per occultamento di corrispettivo.

Avendo questa tesi il compito di trattare degli aspetti tributariamente

rilevanti della contrattazione preliminare, è stata fatta la scelta di ricostruire il

quadro delle disposizioni normative che contemplano tale negozio giuridico dal

punto di vista fiscale, illustrare le operazioni fiscalmente rilevanti attivate dal

6

contratto preliminare, ma non tralasciando di evidenziare gli eventuali

meccanismi fiscali elusivi resi operanti tramite tale tipologia contrattuale.

Si è ritenuto opportuno affrontare sia problemi teorici sia pratici del

contratto preliminare guardando, dunque, anche alla concreta prassi dell’istituto e

alle sue applicazioni giurisprudenziali.

L’esposizione che segue è strutturata in due parti. Nella prima la

trattazione svilupperà – nell’ordine - la disciplina del contratto preliminare

nell’imposta di registro, nell’imposta sul valore aggiunto e nell’imposta sui

redditi, analizzando in particolar modo i seguenti aspetti: preliminare unilaterale,

preliminare bilaterale, il cosiddetto “preliminare ad esecuzione anticipata”, le

pattuizioni accessorie del preliminare (caparra confirmatoria, clausola penale,

caparra penitenziale e multa penitenziale) e la risoluzione del preliminare.

Nella seconda parte la tesi riguarderà le variazioni soggettive della

contrattazione preliminare e la loro rilevanza fiscale: contratto preliminare per

persona da nominare, cessione del contratto preliminare e contratto preliminare a

favore di terzi.

Cenni storici.

Le vicende del contratto preliminare sono caratterizzate dal continuo

intreccio del dato civilistico con il dato fiscale.

Nel primo ordinamento tributario italiano (Legge 21 aprile 1862 n.585) si

stabilisce espressamente l’equiparazione di trattamento fiscale tra la “promessa di

compravendita di immobili” e la “vendita”. Il primo codice civile dell’Italia

7

unificata, risalente al 1865, non prevede – invece - espressamente il contratto

preliminare26.

La prima legge di registro del 1897 assoggetta la promessa di vendita alla

stessa imposta della vendita per un unico motivo: vale a dire la sostanziale

identità tra vendita e promessa di vendita. L’articolo 5, Tariffa allegata alla

successiva legge di Registro 30 dicembre 1923 n.3269, ripete letteralmente la

norma che proviene dalla suddetta prima legge di registro e dispone che “le

promesse di vendita, se esiste consenso delle parti sulla cosa e sul prezzo” sono

soggette alla stessa tassa di cui ai precedenti artt.1, 2 e 3, vale a dire alle tasse di

trasferimento stabilite per le vendite rispettivamente di beni immobili, di beni

mobili e di navi.

Ma la suddetta norma, secondo cui le promesse di vendita sono soggette

all’imposta proporzionale di trasferimento, non ha mai ricevuto pratica

applicazione e le relative pronunce giurisprudenziali27 presentano tutte un

orientamento uniforme e costante: la promessa di vendita non può essere

assoggettata alla tassa proporzionale di registro. Nella promessa di vendita

26

Berliri Antonio, L’imposta di registro sulle promesse di vendita, in Scritti scelti di diritto

tributario, 1990, Giuffrè editore, pag.413: “In relazione al Codice civile del 1865 e al ricordato

orientamento dottrinale, appare chiaro che il legislatore tributario, posto di fronte alla promessa

di vendita, in virtù della quale le parti si obbligano reciprocamente a trasferire la cosa e a pagare

il prezzo, volle assoggettare tale negozio a contenuto obbligatorio al regime tributario previsto

con lo stesso rapporto a contenuto traslativo, perché in virtù di tale contratto il venditore è

sempre tenuto a trasferire il bene e il compratore è sempre tenuto a pagare il prezzo e pertanto il

contratto di vendita deve necessariamente seguire”.

27

Berliri Antonio, L’imposta di registro sulle promesse di vendita, in Scritti scelti di diritto

tributario, 1990, Giuffrè editore, pag.409: Corte d’Appello di Catania, 14/10/1907, in Giur.

Catanese, 1907, pag.183 – Cassazione Firenze, 22/4/1915, in Foro Veneto, 1915, pag.289 e Corte

d’Appello di Milano, 12/3/1925, in Mon. Trib., 1926, n.36.

8

occorre un nuovo atto di volontà perché si operi il passaggio di proprietà, e in ciò

consiste la sostanziale differenza tra questo contratto e la vendita28.

Proprio sulla scorta di questi rilievi e della valutazione della causa

economico-giuridica del preliminare su cui si fonda il positivo riconoscimento da

parte dell’ordinamento, la giurisprudenza perviene a sostenere in campo fiscale la

non assoggettabilità all’imposta proporzionale di registro. Il tutto nonostante la

normativa allora vigente (art.5 e 28 Tabella A R.D. 30 dicembre 1923 n.3269)

equiparasse i preliminari di vendita ai corrispondenti definitivi.

Anche il Ministero delle Finanze sembra adeguarsi all’orientamento

giurisprudenziale con la Risoluzione del 06/02/1926: “Se l’Autorità Giudiziaria,

in contraddittorio delle parti, ha accertato che un atto contiene una promessa di

vendita e non una vendita, tale accertamento fa stato nei confronti della Finanza

la quale, pertanto, non può pretendere di applicare a tale atto la tassa di

trasferimento”.

28

Gabrielli Giovanni, Il contratto preliminare, Giuffrè, 1970, pag.19: “Al solo scopo di mettere

ancora in evidenza l’incertezza dominante in materia, può essere opportuno anche ricordare che

lo stesso legislatore, in una branca dell’ordinamento cui la prassi è particolarmente sensibile,

pare aver obliterato la netta distinzione fra preliminare e definitivo e rinnegato quindi

riconoscimento di un valore effettivamente negoziale al definitivo stesso; in una parola, pare

essersi posto in contraddizione con i principi cui, secondo la concezione dominante, si ispirano le

norme contenute nel codice civile. Mi riferisco al diritto tributario, nel cui ambito le norme degli

artt.5 e 28 r.d.l. 30 dicembre 1923, n.3260 equiparano, agli effetti dell’imposta di registro, i

preliminari di vendita e di mutuo ai corrispondenti contratti definitivi. Ma, neppure in questo

campo, la chiara lettera della legge è valsa a troncare un dibattito che ripete le sue ragioni, come

ormai risulta con tutta evidenza, dalla soluzione che si ritiene di dare ad un problema dommatico

di rilevante interesse, come è quello della natura del definitivo; ed infatti giurisprudenza e

dottrina prevalenti manifestano la tendenza a disapplicare le ricordate norme fiscali proprio in

quanto apertamente contrastanti con l’interpretazione dominante della legge civile”.

9

La contrapposizione delle due diverse posizioni è stata – dunque - fonte di

un alterno contenzioso, fino a quando ha prevalso la soluzione dell’immunità

fiscale del preliminare di vendita nella giurisprudenza della Corte di Cassazione

che con sentenza del 23 maggio 1930 ha disposto che l’art.5 della tariffa di

registro torna applicabile solo quando si sia in presenza di una promessa di

vendita impropria, cioè di un contratto traslativo, e non già quando si sia in

presenza della vera e propria promessa di vendita, cioè di un contratto preliminare

con efficacia meramente obbligatoria.

Di fatto, il dibattito è stato animato, da un lato, dai sostenitori

dell’imposizione tributaria secondo gli effetti economici degli atti e, dall’altro, dai

difensori dell’opposta tesi cosiddetta “formale-giuridica”: in materia di disciplina

fiscale del preliminare hanno la meglio i giuristi rispetto agli economisti.

I giuristi ritengono che il preliminare è comunque uno strumento con cui

“ci si obbliga meno” rispetto al definitivo precisando che esso esprime un

obbligazione di intensità minore rispetto al definitivo, giacché l’esistenza di

questo e perciò anche la vitalità delle clausole già concretate e fissate con

l’accordo preparatorio rimanevano subordinate a nuovi accordi sulle clausole

ulteriori o anche alla successiva constatazione, ma sempre con nuovo e autonomo

accordo. In altre parole, il preliminare esauriva ogni ragione e funzione ove il

definitivo fosse stipulato.

Gli economisti sostengono – invece – la pratica equipollenza del

preliminare al definitivo: al momento della promessa bilaterale di vendita esisteva

10

già il valido consenso delle parti sulla cosa e sul prezzo, e perciò quella promessa

valeva vendita.

Quest’ultima tesi è avallata dall’avvento della cosiddetta “teoria civilistica

novatrice” che considera il preliminare come effettivo precetto negoziale

costituente il vero definitivo, riducendo di fatto il definitivo a mera forma

esecutiva del primo: “Nel preliminare, che non può non individuare gli elementi

essenziali del definitivo e su questi esprimere l’accordo delle parti, è già presente

tutto quel che basta al diritto obiettivo per dare giuridicità al privato negozio, e

l’atto definitivo, in quanto ulteriore espressione di quello stesso accordo su

quegli stessi elementi, è una mera forma che nulla vieta alle parti di utilizzare per

il più conveniente svolgimento dei rapporti contrattuali e la più certa ed agevole

loro esecuzione, ma non può essere invocata a pretesto per sottrarsi alla

giuridica traduzione, nel diritto obiettivo, del consenso già raggiunto e

validamente manifestato, del vincolo già stretto di fronte alla legge”29.

Trattasi dell’opinione dottrinale che nega al contratto definitivo natura

negoziale, per considerarlo come mera “riproduzione confessoria”, in forma

diversa, del consenso già prestato con la stipulazione del contratto preliminare. Di

conseguenza, solo il preliminare sarebbe un negozio giuridico in senso stretto,

mentre la stipula del definitivo sarebbe un mero atto dovuto, attesa la sua

funzione meramente riproduttiva e l’assenza di una manifestazione spontanea di

29

Montesano Luigi, Obbligazione e azione da contratto preliminare, in Rivista trimestrale di diritto

e procedura civile, 1970 pag.1179.

11

volontà. In altre parole, tale apprezzabile ma minoritario contributo dottrinario30 è

giunto a negare natura negoziale al contratto definitivo (ridotto a mera forma

giuridica e quindi a semplice requisito di efficacia del primo contratto) il cui

ruolo sarebbe limitato a quello di atto dovuto, non negoziale, consequenziale ad

un contratto preliminare al quale riconoscere ruolo prevalente.

Un articolato studio in campo tributario sulla difficoltà di distinguere e

qualificare gli effetti propri del contratto preliminare e del definitivo proviene da

Fedele Andrea, autore dell’articolo “Unicità o pluralità di disposizioni nel

contratto preliminare di vendita con anticipazione del pagamento del prezzo”31.

Il suo non è un tentativo di verificare i riflessi sull’applicazione dell’imposta di

registro dell’accoglimento delle posizioni teoriche che negano, nella sostanza, al

contratto definitivo rilevanza negoziale in ordine alla costituzione degli effetti.

Tuttavia, gli preme sottolineare che “tanto la posizione tradizionale, accolta dalla

giurisprudenza, quanto quella assunta da parte autorevole della dottrina,

concordano e convergono nell’accentuare la strettissima connessione fra le due

fattispecie, del preliminare e del definitivo, la loro rispondenza ad un programma

30

Montesano Luigi, “Obbligazione e azione da contratto preliminare”, in Rivista trimestrale di

diritto e procedura civile, 1970, pag.1178: “Da queste premesse la dottrina e soprattutto la

giurisprudenza precedenti alla vittoria della teoria elaborata da L. Coviello dedussero che, al

momento della promessa bilaterale di vendita esisteva già, per usar le parole dell’art.1589 del

code civil, il valido consenso delle parti sulla cosa e sul prezzo, e che perciò quella promessa

“valeva vendita”, vigendo da noi gli stessi principi che sorreggevano il detto art.1589 e che, dato

il loro carattere generale, consentivano di trarre analoghe conclusioni per ogni contratto

preliminare esprimente, nei sensi e nei modi già chiariti, l’accordo sugli elementi essenziali del

contratto definitivo”.

31

In Rivista di diritto finanziario e scienza delle finanze, 1984, n.II, pag.226.

12

negoziale unitario, l’unitarietà anche soprattutto sotto il profilo della rilevanza

economica, della vicenda effettuale tramite essi realizzata”.

Alla più autorevole dottrina32 appare – comunque - decisiva la distinzione

tra preliminari con contenuto meramente obbligatorio e preliminari con contenuto

traslativo. Da qui deriva l’assoggettabilità alla tassa fissa di cui all’art.111 Tariffa

allegata A annessa alla legge di registro 30 dicembre 1923 n.3269 dei contratti

preliminari a carattere meramente obbligatorio che era già stata ammessa non

solo dalla giurisprudenza ma anche dall’Amministrazione Finanziaria con il

D.M.30/12/1934 che rappresenta un’interpretazione autentica dell’art.111 e, a

contrariis, dell’art.5 della tariffa33.

Solo tornando alle origini dell’attuale dottrina italiana si può – dunque –

ricostruire il percorso che porta oggi a negare la pretesa equipollenza tra contratto

preliminare e contratto definitivo e a sostenere la conclusiva scelta legislativa

dell’esenzione dall’imposta proporzionale di registro che si ha con l’abrogazione

del Regio Decreto 30 dicembre 1923 n.3269 ad opera della riforma tributaria

degli anni 1971/73 (art.10 Tariffa, parte I, allegato A, D.P.R.634/72)

32

Berliri Antonio, L’imposta di registro sulle promesse di vendita, in Scritti scelti di diritto

tributario, 1990, Giuffrè editore, pag.420.

33

Decreto Ministero delle Finanze 30 dicembre 1934, in Scritti scelti di diritto tributario”, 1990,

Giuffrè editore, pag.420: “Le parti potranno produrre regolare compromesso di compravendita di

data non anteriore a quella di entrata in vigore del R.G.L. 3 dicembre 1934, n.1951, sempreché

trattasi di compromesso registrato a tassa fissa a norma dell’art.111 della tariffa allegato A

annessa alla legge di registro 30 dicembre 1923, n.3269, qualora abbia contenuto obbligatorio e

sia privo di efficacia reale, ovvero con la tassa proporzionale d’obbligo di cui all’art.28 della

stessa tariffa qualora sia accompagnato da clausola penale o da caparra con carattere

penitenziale o multa di recesso”.

13

perfezionatasi successivamente col vigente testo unico (art.10 Tariffa, parte I,

D.P.R.131/86).

Per assurdo, un contributo decisivo al nuovo regime fiscale lo hanno dato

proprio “gli economisti” che hanno messo in risalto la causa economico-giuridica

del preliminare: fermare l’affare per concedere al “contraente debole” una pausa

di cautela e garanzia con l’introduzione della sequenza preliminare-definitivo. In

tal modo, la dottrina civilistica ha identificato il connotato peculiare del

preliminare sul piano economico, suscettibile di un’autonoma valutazione

patrimoniale che lo differenzia funzionalmente dal definitivo34.

La dottrina dominante ha individuato il contenuto caratteristico del

preliminare: ogni qualvolta ci si trovi di fronte ad una fattispecie contrattuale che

presenti un impegno a concludere un futuro contratto (o, più genericamente, un

impegno ad emettere una futura manifestazione negoziale) la fattispecie stessa

dovrà essere qualificata e disciplinata come contratto preliminare.

34

Gabrielli Giovanni, Il contratto preliminare, Giuffrè editore, 1970, pag.142. “Evidentemente,

l’esigenza di predisporre una composizione destinata, per così dire, a farsi attuale soltanto in

futuro nasce dalla naturale tendenza dell’uomo a prevedere e programmare. Per tale tendenza i

soggetti pensano assai spesso a soddisfare bisogni non ancora attuali dei quali avvertono solo la

probabile successiva insorgenza. Non è neppur necessario, anzi, che il bisogno sia soltanto futuro

per entrambi i soggetti che desiderano comporre il conflitto: basta che in tale situazione si trovi

uno solo di essi e che quest’ultimo sia posto dalle condizioni di fatto in una posizione di

preminenza tale, da far prevalere senz’altro la sua volontà di predisporre subito la soluzione,

differendone però l’ingresso in vigore. Può, per esempio, benissimo accadere che, in tempo di

sovrabbondanza dell’offerta di un certo tipo di alloggi, un proprietario sia indotto a concludere

subito la locazione con una persona che abbia bisogno dell’alloggio solo dopo un certo tempo:

dal timore di perdere l’occasione presentatasi il proprietario viene indotto a fermare subito

l’affare, sopportando che per un certo tempo il bene resti infruttifero e accettando quindi

un’introduzione dilazionata del regolamento d’interessi”.

14

Nozione e funzione pratica.

Il contratto preliminare è un accordo caratterizzato dalla peculiare natura

del regolamento mediante esso posto in essere, ossia dall’impegno, bilateralmente

od anche soltanto unilateralmente assunto (contratto preliminare unilaterale), di

emettere in futuro una determinata manifestazione negoziale, di regola

contrattuale (contratto definitivo), ma in qualche caso anche unilaterale35.

E’ evidente la funzione strumentale (preparatoria) che il contratto

preliminare assolve nei confronti del negozio definitivo in esso previsto, essendo

appunto il contratto preliminare esclusivamente preordinato alla creazione di

quest’ultimo.

Il preliminare – infatti - è il contratto da cui nasce l’obbligo per le parti di

addivenire ad un successivo contratto, il cui regolamento di interessi è già stato

predisposto nel preliminare stesso. Vi è – quindi – una scissione tra il momento

della predisposizione (stipula del preliminare) ed il momento di attuazione

(stipula del definitivo) del regolamento di interessi.

Sono molteplici i motivi pratici che inducono le parti a concludere in un

primo tempo un contratto preliminare, in vista del futuro negozio definitivo.

Può accadere che non sia ancora materialmente o giuridicamente possibile

stipulare subito il negozio definitivo e nonostante tutto le parti abbiano interesse a

vincolarsi immediatamente al futuro negozio. Il che può avvenire quando

35

Forchielli Paolo, voce Contratto preliminare, in Novissimo Digesto Italiano, vol. IV, 1959,

pag.683.

15

l’oggetto dell’affare non sia disponibile, oppure non siano noti i dati catastali,

oppure quando trattandosi di beni immobili, chi compra per rivendere abbia

interesse ad evitare il doppio passaggio di proprietà e le relative spese facendo

entrare in un secondo momento – nel contratto definitivo – direttamente il proprio

avente causa.

Si evidenzia che il contratto preliminare unilaterale, oltre che le finalità

proprie di ogni contratto preliminare bilaterale, può assolvere la funzione di

permettere il rinvio dell’affare definitivo e nel contempo di vincolare

immediatamente una delle parti, restando nel frattempo la controparte libera di

meditare ancora sulla convenienza dell’affare stesso.

Non sembra superfluo precisare che l’effetto scissorio preliminaredefinitivo è in linea di massima ipotizzatile con riferimento a qualsiasi tipo

contrattuale. Secondo la dottrina prevalente l’unico carattere veramente

essenziale e tipico della figura del contratto preliminare è rappresentato

dall’impegno assunto da uno o da entrambi i contraenti di dar vita in futuro,

mediante apposita manifestazione, al negozio definitivo: “Il contratto preliminare

è costruito tradizionalmente come contratto che ha per oggetto l’obbligo

reciproco delle parti a stipulare un successivo contratto definitivo; la prestazione

è considerata di fare, consistente nel consentire al nuovo contratto”36.

36

Mirabelli Giuseppe, Dei contratti in generale, Commentario al codice civile, Libro IV, Tomo II,

Torino 1961, pag.199.

16

La stipulazione di un contratto preliminare è generalmente ritenuta non

ammissibile solo per la donazione37, in quanto l’attribuzione gratuita è atto

spontaneo, che non può costituire adempimento di un obbligo precedentemente

assunto e non può contenere l’obbligo a formare un negozio unilaterale, visto che

con esso viene prevista una futura attività di tutte le parti di un contratto38.

In sintesi, sono quattro le funzioni del preliminare:

1)

funzione dilatoria: le parti con la scissione sopra descritta,

tenderebbero a differire nel tempo la conclusione del contratto;

2)

tesi processualista: la funzione sarebbe riproduttiva o ripetitiva

del regolamento di interessi già predisposto, e tale funzione

tenderebbe a soddisfare l’esigenza di riprodurre in forma più

adeguata il regolamento predisposto (solo il preliminare

sarebbe un negozio giuridico in senso stretto);

3)

funzione novativa: le parti vogliono estinguere il regolamento

di interessi predisposto con il preliminare sostituendolo con

quello definitivo;

4)

funzione di controllo delle sopravvenienze (tesi prevalente in

dottrina e giurisprudenza): i contraenti vogliono ponderare

37

Contra, Forchielli Paolo, Contratto preliminare, in Novissimo Digesto Italiano, 1959, vol. IV,

pag.688: “Non sembra affatto che il prospettare una futura donazione rappresenterebbe realmente

un attentato alla spontaneità della liberalità, se è vero che la spontaneità ricorrerebbe comunque

all’atto del perfezionamento del contratto preliminare”.

38

Mirabelli Giuseppe, Dei contratti in generale, Commentario al codice civile, Libro IV, Tomo II,

Torino 1961, pag.212-213.

17

ulteriormente la convenienza dell’affare e cautelarsi da un

mutamento sfavorevole delle circostanze.

Contratto preliminare nei regimi impositivi.

La disciplina tributaria della contrattazione preliminare si ricostruisce in

modo diverso a seconda delle imposte interessate.

Ai fini dell’imposta di Registro, il Testo Unico (D.P.R.131/86) disciplina

espressamente l’obbligo di registrazione del contratto preliminare. L’art.10 della

Tariffa – Parte prima – allegata al D.P.R. n.131 del 26 aprile 1986 dispone che ai

contratti preliminari si applica l’imposta fissa di Registro pari ad Euro 129,11. Se

il preliminare prevede la dazione di somme a titolo di caparra confirmatoria su

tale importo si applica l’aliquota proporzionale dello 0,50%; se prevede il

pagamento di acconti di prezzo non soggetti all’imposta sul valore aggiunto su

queste somme si applica l’aliquota del 3%. In entrambi i casi l’imposta pagata è

imputata all’imposta principale dovuta per la registrazione del contratto

definitivo.

Nell’ambito dell’imposta sul valore aggiunto – avuto riguardo al

contenuto obbligatorio e non traslativo dei contratti preliminari – queste scritture

non comportano, ai sensi dell’art.6 D.P.R.633/72, il sorgere dell’obbligazione

tributaria. Per le cessioni di immobili soggette ad IVA il momento generativo

dell’obbligo tributario coincide con la stipulazione dell’atto di compravendita, in

quanto solo quest’ultimo ha effetti traslativi. Rivestono – invece – rilevanza

fiscale ai fini IVA le anticipazioni totali o parziali del prezzo effettuate prima

18

della stipulazione del contratto definitivo (contratto preliminare ad esecuzione

anticipata), in quanto in questo caso l’operazione si considera effettuata

limitatamente all’importo pagato, alla data del pagamento (art.6, comma 4,

D.P.R.633/72).

Per quel che concerne l’imposta sui redditi, anche se bisogna distinguere

l’attività reddituale a seconda che rientri nella categoria del “reddito d’impresa”

oppure in quella residuale dei “redditi diversi”, il risultato non cambia: il

contratto preliminare non ha rilevanza fiscale. Nell’ambito del reddito d’impresa

vige il principio di competenza per cui i ricavi devono essere imputati

all’esercizio in cui sono conseguiti, vale a dire quando si verifica lo scambio con i

terzi. Ed in particolare, i corrispettivi delle cessioni di immobili e di aziende si

considerano conseguiti alla data di stipulazione dell’atto, ma, se è successiva, vale

la data in cui si verifica l’effetto traslativo della proprietà. Per la categoria dei

“redditi diversi” vige – invece - il principio di cassa per cui la stipulazione del

contratto preliminare non costituisce di per sé realizzo della plusvalenza poiché la

fattispecie diviene imponibile solo nel momento dell’incasso del corrispettivo

monetizzante la plusvalenza stessa. E poiché si attribuisce importanza

fondamentale al concetto di “vendita” come sinonimo di “cessione” quale

requisito per la nascita della plusvalenza (art.81 D.P.R.917/86), anche con il

contratto preliminare ad esecuzione anticipata in cui è previsto il versamento di

acconti sul prezzo, una “cessione” si formalizzerà solo con la stipulazione del

contratto definitivo e ancora una volta non si ha alcun effetto fiscale ai fini

dell’imposta sui redditi.

19

Il contratto preliminare – inoltre - assume peculiare importanza per

l’imposizione sui redditi in relazione alla categoria di alcuni “redditi diversi” per

un aspetto particolare: l’evasione fiscale. Grazie alla mancata registrazione del

contratto preliminare avente – ad esempio - ad oggetto un fabbricato, non emerge

la reale plusvalenza realizzata al di fuori dell’esercizio di impresa nell’ambito di

una cessione avvenuta entro cinque anni dall’acquisto o costruzione del bene

(art.81, comma1 lett.b), D.P.R.917/86).

Oggi – dunque - il negozio giuridico del contratto preliminare – ai fini di

un’analisi organica della sua rilevanza fiscale – deve essere collocato in un

ordinamento tributario, quale è quello vigente, concepito come un “sistema a

imposte molteplici”, cioè come un insieme di imposte in regime tendenzialmente

coordinato di concorso o di alternatività tra loro. “Ne risulta così spostato l’asse

della ricerca rispetto alla concezione tradizionale, imperniata unicamente sulla

disciplina dell’imposta di registro. L’incidenza di quest’ultima si è infatti

notevolmente ridotta a seguito dell’introduzione dell’imposta sul valore aggiunto,

a cui vantaggio gioca la regola di alternatività tra le due imposte, secondo cui

“per gli atti relativi a cessioni di beni e prestazioni di servizi soggetti all’IVA,

l’imposta di registro si applica in misura fissa (art.40, comma 1,

D.P.R.131/86)”39.

39

Pennasilico Mauro, “Il contratto per persona da nominare”, Giuffrè 1999, pag.669.

20

La trascrizione del preliminare.

L’ultima novità legislativa relativa al contratto preliminare è costituita dal

D.L. 31 dicembre 1996 n.669, convertito, con modificazioni, dalla Legge 28

febbraio 1997 n.30, che contiene una sola disposizione rilevante ai fini fiscali e

cioè l’art.3, comma 10, in base al quale per la trascrizione del contratto

preliminare è dovuta l’imposta ipotecaria in misura fissa (Euro 129,11).

Dispone ora l’art.2645-bis del codice civile che i contratti preliminari

aventi ad oggetto una compravendita immobiliare ovvero un altro dei contratti

minori di cui ai primi quattro numeri dell’art.2643 c.c., devono essere trascritti se

redatti nella forma dell’atto pubblico ovvero della scrittura privata autenticata o

accertata giudizialmente40.

Il legislatore - disponendo la trascrivibilità del preliminare immobiliare –

ha, in tal modo, introdotto nell’ordinamento giuridico norme di tutela a beneficio

principalmente

del

promissario

acquirente,

storicamente

considerato

il

“contraente debole”, contro eventuali comportamenti illegittimi del promittente

venditore. Nella relazione al D.L. n.669/1996 si afferma che nei contratti di

compravendita immobiliare mentre si realizzano immediatamente gli interessi del

venditore promittente (che resta nella piena disponibilità del bene) la posizione

40

La trascrizione – in particolare - si riferisce ai preliminari dei contratti che trasferiscono la

proprietà di beni immobili, che costituiscono, trasferiscono o modificano il diritto di usufrutto su

beni immobili, il diritto di superficie, i diritti del concedente e dell’enfiteuta, che costituiscono la

comunione dei diritti ora menzionati, che costituiscono o modificano servitù, il diritto d’uso e di

abitazione.

21

del promissario acquirente è meno tutelata41. Può accadere che nelle more della

stipulazione del contratto definitivo il promittente venditore alieni l’immobile a

terzi (il cui acquisto diverrebbe “inattaccabile” se trascritto), ovvero contragga un

altro contratto preliminare, avente il medesimo oggetto, ma con termini di

stipulazione del definitivo più breve. Ulteriori rischi sono, poi, quelli legati ad un

eventuale fallimento del promittente venditore. Nel caso in cui oggetto

dell’accordo sia un immobile da costruire o in corso di costruzione, la non

trascrivibilità del preliminare consentiva al costruttore di ottenere un mutuo con

garanzia ipotecaria o, anche, sull’erigendo fabbricato senza alcuna salvaguardia

per il promissario acquirente.

Per apprezzare maggiormente lo sforzo del legislatore occorre – infatti –

ricordare che il settore degli edifici in corso di costruzione è quello nel quale più

estesa e più complessa è stata la patologia conseguente alla contrattazione.

Invece, la normativa introdotta dal D.L.669/96 definisce – con apposite previsioni

modificative del codice civile e della legge fallimentare – come crediti privilegiati

sull’immobile oggetto del contratto preliminare trascritto quelli del promissario

acquirente, sia in caso di mancata esecuzione del contratto preliminare sia in caso

di fallimento del venditore ove il curatore scelga di non stipulare il contratto

definitivo.

“La trascrizione del preliminare produce, sostanzialmente, i seguenti

effetti favorevoli per il promissario acquirente:

41

Arnao Gaspare, Manuale dell’imposta di registro, Ipsoa 1999, pag.117.

22

1)

la trascrizione del contratto definitivo esplicherà la sua

efficacia dalla data di trascrizione del preliminare;

2)

in caso di mancata esecuzione del contratto preliminare, il

credito del promissario acquirente è garantito da un privilegio

speciale;

3)

il promissario acquirente può limitare la propria responsabilità

alla quota di mutuo che si è accollato (in sede di stipula del

preliminare o con atto successivo) qualora la trascrizione del

preliminare sia anteriore alla iscrizione dell’ipoteca concessa

dal costruttore a favore dell’istituto di credito erogatore del

mutuo edilizio;

4)

nel caso in cui fallisca il promittente venditore prima della

stipula del definitivo, e sempre che il curatore fallimentare opti

per lo scioglimento del preliminare, il promissario acquirente

può far valere il proprio credito privilegiato nel passivo

fallimentare"42.

E’ pur vero che alla contrattazione preliminare è accordata l’esecuzione in

forma specifica dell’obbligo di contrarre sorgente dal preliminare ai sensi

dell’art.2932 c.c. proprio per tutelare l’interesse del privato all’osservanza di certe

obbligazioni: in questa ipotesi la parte adempiente può rivolgersi all’autorità

42

Iannello Barbara, “Aspetti civilistici e fiscali del contratto preliminare”, in Corriere tributario,

2001, n.46, pag.3460.

23

giudiziaria ed ottenere una sentenza in forza della quale si producono a carico e a

vantaggio delle parti gli effetti del trasferimento.

Ma al promittente venditore – senza la trascrizione del preliminare - resta

integra la facoltà di liberarsi del bene disponendone a favore di terzi: può – come

abbiamo visto – venderlo ad un terzo compratore ed al promissario acquirente

non è certo possibile ottenere una sentenza anche a danno del terzo. “Proprio in

ordine a tale facoltà si è esercitato il blitz del decreto legge. Con la trascrivibilità

del contratto preliminare, infatti, disposto ora dall’art.2645 bis, si è data la

possibilità alla parte interessata di ottenere che il potere di disporre del

proprietario venga eliminato, così impedendo l’acquisto del terzo. In tal modo,

anche l’ultimo avamposto delle difese proprietarie è stato espugnato dagli

aspiranti acquirenti che si definiscono, con termine enfatico, consumatori. Si è

così chiuso, dunque, si può dire, il ciclo di “normalizzazione” del preliminare”43.

Con la trascrizione – infatti – si può fruire fin dalla stipulazione del

contratto preliminare, che dovrà avvenire per atto pubblico o scrittura privata

autenticata o accertata giudizialmente, della tutela pubblicitaria. La trascrizione

effettuata prevarrà sulle trascrizioni ed iscrizioni eseguite successivamente ad

essa contro il promittente alienante ma a condizione che entro un anno dalla data

convenuta dalle parti per l’esecuzione del preliminare e comunque non oltre tre

anni dalla trascrizione del preliminare, venga trascritto il contratto definitivo.

43

Di Majo Adolfo, “La normalizzazione del preliminare”, in Il Corriere giuridico, 1997, n.2.

24

Il maggiore gravame che la nuova disposizione normativa comporta in

materia di imposta ipotecaria (prevista, comunque, in misura fissa) avrebbe

dovuto essere compensato dalle maggiori garanzie che derivano alla parte

acquirente. Un’altra conseguenza positiva doveva consistere nella circostanza che

mentre prima la “gestione fiscale” del contratto preliminare avveniva tra le parti

contraenti, con la trascrizione potrebbe verificarsi un maggior coinvolgimento del

notaio e della sua opera professionale.

Ma – di fatto – la trascrizione del contratto preliminare non ha avuto alcun

seguito nella prassi a causa dei non trascurabili riflessi fiscali per i contraenti e,

principalmente, per il promissario acquirente. Oltre alle spese notarili necessarie

data la forma che l’atto deve rivestire per la trascrizione, vi sono gli oneri tributari

che le parti devono sostenere al momento della stipula di un preliminare da

trascrivere: l’imposta ipotecaria e l’imposta di registro ciascuna in misura fissa di

Euro 129,11. Le eventuali clausole accessorie del preliminare che prevedono la

corresponsione di somme al promittente venditore (acconti e caparre) sono –

invece – soggette all’imposta di registro con aliquota proporzionale.

Non va – poi – trascurato il fatto che successivamente il contratto

definitivo è soggetto ad un’imposizione elevata ed il cui peso dipende in buona

sostanza dalla entità del corrispettivo indicato nell’atto che non deve differire da

quanto indicato nel preliminare. Il compratore – in particolare – deve

corrispondere l’imposta di Registro proporzionale sul prezzo dichiarato (aliquota

7% se l’atto ha per oggetto fabbricati e relative pertinenze, aliquota 8% se l’atto

ha per oggetto beni immobili in genere ed aliquota 15% se l’atto ha per oggetto

25

terreni agricoli e relative pertinenze) e le imposte ipotecarie e catastali con

aliquote proporzionali sul prezzo, rispettivamente del 2% e dell’1%.

Le imposte dovute sull’atto definitivo si applicano sul prezzo

effettivamente pattuito dai contraenti. Ma nella pratica, le parti potrebbero anche

dichiarare nell’atto un prezzo inferiore purché almeno pari al cosiddetto “valore

automatico” che, ai sensi dell’art.52 del Testo Unico dell’imposta di Registro si

ottiene:

a)

per i fabbricati, moltiplicando per 100 il reddito

risultante in Catasto rivalutando le rendite del 5% (per

la categoria catastale A/10 e D il moltiplicatore è 50,

per la categoria catastale C/1 ed E il moltiplicatore è

34);

b)

per i terreni agricoli, moltiplicando per 75 il reddito

dominicale (rivalutato del 25%).

L’Amministrazione finanziaria non procede a rettifiche del valore

dichiarato quando quest’ultimo non è inferiore al valore automatico.

Premesso che il contratto definitivo dovrebbe indicare l’effettivo prezzo

pattuito dalle parti, non si può ignorare la prassi – passata e presente – di indicare

nel preliminare non registrato il prezzo reale, e nella compravendita definitiva un

prezzo prossimo al valore automatico che è – comunemente – molto più basso

rispetto al valore commerciale del bene.

26

E nella pratica si riscontra una convergenza di interessi tra promittente

venditore44 e promissario acquirente ad occultare una parte del prezzo per

risparmiare sulle imposte dovute all’Erario. La situazione non è – infatti –

cambiata con l’introduzione della trascrivibilità del contratto preliminare visto

che la tutela che essa accorda al promissario acquirente dipende in parte dal

prezzo indicato nell’atto.

Ai sensi dell’art.2775-bis del codice civile, qualora il preliminare non

trovi esecuzione per i più vari motivi, i crediti che il promissario acquirente può

vantare verso la controparte (di norma per acconti e caparra) sono garantiti da

privilegio speciale sull’immobile oggetto della promessa. In tal modo, il

promissario acquirente, pur non potendo ottenere l’immobile che gli era stato

promesso, ha comunque la possibilità di recuperare le somme anticipate,

infruttuosamente, al promittente. Una tutela analoga è prevista dall’art.72, comma

5, della Legge Fallimentare per l’ipotesi in cui il promittente fallisca ed il curatore

opti per lo scioglimento del preliminare.

Ma se il preliminare registrato indica un prezzo inferiore a quello pattuito,

risulteranno proporzionalmente inferiori anche gli eventuali versamenti già

effettuati dal promissario acquirente. Di conseguenza, anche la tutela privilegiata

44

Verna Giuseppe, “Preliminari rinforzati e variazioni Iva da insolvenze. Ovvero gli

sconfinamenti del legislatore tributario”, in Bollettino tributario, 1997, n.7, pag.515: “Il

promittente dovrà valutare gli inconvenienti che possono derivare dall’inadempimento del

promissario e dalla sua indisponibilità ad addivenire ad una cancellazione consensuale della

trascrizione del compromesso ex art.1-bis, comma 3, D.L. citato. E’ evidente infatti che in tale

situazione, per la durata di tre anni dalla trascrizione del compromesso, l’immobile sarà

difficilmente vendibile per il rischio che corrono eventuali acquirenti, con riferimento agli effetti

prenotativi del preliminare, il cui venir meno non sempre può essere dimostrato o comunque

ritenuto pacifico”.

27

di cui dispone il promissario acquirente sarà limitata al più basso importo dei

versamenti risultanti dal preliminare.

Riassumendo, gli alti costi fiscali e notarili e la necessità di dichiarare il

prezzo effettivo annullano i possibili vantaggi di un preliminare trascritto45.

Tuttora, raramente il contratto preliminare viene registrato dalle parti contraenti

vista l’impossibilità di dichiarare nel definitivo un prezzo inferiore a quello

effettivamente concordato: la pubblicità derivante dalla trascrizione riguarda

anche il prezzo pattuito, che è pertanto a tutti noto, Fisco compreso46. E in ogni

caso, se venisse dichiarato nel compromesso un prezzo inferiore, l’acquirente più

furbo potrebbe anche approfittarne ed ottenere un trasferimento coattivo al prezzo

così espresso47.

45

Rebecca Giuseppe e Simoni Massimo, “Preliminari di compravendita immobiliare quale

prezzo?”, in La Settimana Fiscale, 1999, n.12, pag.22: “Il promissario acquirente preferisce

rinunciare alla tutela della trascrizione piuttosto di dichiarare il prezzo reale e pagare così più

imposte. D’altro canto, ove decida, per motivi di convenienza fiscale, di dichiarare un prezzo più

basso, la scelta del preliminare trascritto perde di significato poiché viene a ridursi quella tutela

che è la ragion d’essere della trascrizione del preliminare. La prassi ha effettivamente evitato la

trascrizione del preliminare (preferendo la forma della scrittura semplice), ovvero non si è rivolta

affatto al preliminare. Salvo eventuali modifiche legislative, questo è il destino del preliminare.

Per risollevarne le sorti il legislatore dovrebbe consentire di dichiarare nell’atto il prezzo

effettivo, applicando però le imposte sul valore automatico; sulla differenza si potrebbe chiedere il

pagamento al massimo dell’1%”.

46

Cassazione, sentenza n.5750 del 07/11/79, in Foro italiano, Repertorio 1979, pag.570, n.262:

“La clausola del contratto preliminare di vendita, con la quale si conviene di indicare nell’atto

pubblico di trasferimento un prezzo inferiore a quello convenuto, è nulla ai sensi degli art.60 e 70

del d. pres. rep. 26 ottobre 1972, n.634, ma non è sostituita ai sensi dell’art.1419, 2° comma c,c,

dalla norma imperativa risultante dal combinato disposto dei cit. art., in quanto tale norma manca

dell’elemento rigidamente predeterminato destinato a sostituirsi alla clausola contrattuale,

affidandosi comunque alle parti contraenti la quantificazione e l’indicazione dell’esatto

corrispettivo”.

47

Di Majo Adolfo, “La normalizzazione del preliminare”, in Il Corriere giuridico, 1997, n.2: ”Tale

effetto di “normalizzazione” avrà come prevedibile conseguenza che la stipulazione di (veri)

contratti preliminari si collocherà un po’ più a monte, così da spingere le parti ad addivenire a

preliminari di preliminari, non bisognosi dunque delle forme di cui all’art.2657 c.c. Ma, in tal

28

Per fare “emergere” definitivamente il contratto preliminare c’è chi non

vede altra soluzione che un alleggerimento del carico fiscale inerente la

compravendita immobiliare ed una semplificazione normativa: “E’ ora che il

legislatore spezzi, così come più volte chiesto anche da nostri autorevoli organi

di categoria, almeno per quel che concerne la tassazione del trasferimento degli

immobili, il nesso oggi esistente tra corrispettivo e base imponibile e ciò sia per il

Registro ed ancor di più per l’IVA, facendola coincidere solo ed esclusivamente

con il cosiddetto valore catastale o parametrato, perché fin quando ciò non

avverrà, il preliminare, anche con la novella L.30/97, rimarrà nel regno del

sommerso nel quale fino ad oggi è stato relegato”48.

modo, l’inseguimento tra legislatore e parti contraenti finirà col rivestire i caratteri di una storia

infinita”

48

Liotti Pasquale, “La trascrizione del preliminare: aspetti fiscali”, in Rivista del notariato, 1998,

n.3, pag.453.

29

CAPITOLO 1

LA DISCIPLINA AI FINI

DELL’IMPOSTA DI REGISTRO

30

1.1 Il contratto preliminare nella legge e nella dottrina.

Il contratto preliminare è quel contratto con cui le parti si obbligano

reciprocamente a concludere un contratto definitivo. Nell’imposta di Registro –

unico tributo che lo considera espressamente – il contratto preliminare è indicato

con formula molto vasta, facendo riferimento ai “contratti preliminari di ogni

specie” nell’art.10 Tariffa Allegata, parte I, D.P.R.131/86: la norma prevede

l’assoggettamento dei contratti preliminari all’imposta fissa di registro (Euro

129,11), restando il solo definitivo soggetto alla più gravosa imposta

proporzionale.

Una parte della dottrina dà una prima spiegazione della ragione di tale

regime impositivo, negando contenuto patrimoniale agli effetti obbligatori del

negozio: “Proprio in virtù della riconosciuta idoneità di tale negozio ad esplicare

effetti meramente obbligatori privi di contenuto patrimoniale, il preliminare è

soggetto all’imposta di registro in misura fissa” 49.

E poiché è il contratto definitivo l’atto traslativo di ricchezza con effetti

reali allo stesso si applica successivamente l’imposta proporzionale di registro.

Un’opposta tesi – invece - attribuisce natura patrimoniale al contenuto

dell’obbligazione, ma la ritiene non valutabile in termini monetari e di

conseguenza soggetta ad imposizione in misura fissa50.

49

Uckmar Victor e Dominici Remo, “Registro”, in Novissimo Digesto Italiano, Appendice VI,

Torino 1986, pag.592.

50

Braccini Raffaello, voce Contratto preliminare, II) Diritto tributario, in Treccani Giuridica,

pag.7: “In base alla regola generale per cui ogni atto che sia fonte di prestazioni a contenuto

31

Oggetto del contratto preliminare non è un dare ma esclusivamente un

facere, vale a dire la prestazione del consenso per giungere alla stipulazione del

contratto definitivo. Vi sono alcuni elementi che possono aiutare ad individuare la

presenza di un contratto preliminare:

1) la dizione “prometto di vendere” in più occasioni utilizzata nel contesto

dell’atto;

2) il differimento alla successiva fase di stipulazione della determinazione

precisa delle clausole contrattuali;

3) la previsione di un’ulteriore negoziazione degli accordi già chiariti, purché

non si tratti di elementi puramente accidentali e secondari;

4) la presenza di clausole (come la caparra) per la liquidazione dei danni

derivanti dall’inadempimento dell’obbligo di prestare il consenso all’atto

della stipulazione del definitivo;

5) l’accordo circa la decorrenza dalla data di stipula dell’ipotetico

preliminare dei soli effetti economici del futuro contratto definitivo e non

di quelli giuridici51.

patrimoniale è attratto nell’orbita dell’imposta proporzionale di registro, sarebbe di per sé

soggetta a tale tipo di imposizione anche l’attribuzione patrimoniale cui dà luogo l’assunzione

dell’obbligazione di stipulare il contratto futuro. Tesi – peraltro – avvalorata dalla norma

specifica (che ben si adatterebbe al preliminare bilaterale) relativa ai “contratti che importano

l’assunzione di una obbligazione di fare in corrispettivo… dell’assunzione di altra obbligazione di

fare” (art.43, 1° comma, lett.c) D.P.R.131/86). Ciò nonostante, pur essendo teoricamente certa la

natura patrimoniale della prestazione consistente nell’obbligazione di concludere un contratto,

risulta grandemente difficile la valutazione in termini monetari. Questo è il motivo fondamentale

per cui la legge tributaria – in deroga implicita alle richiamate disposizioni – non assoggetta il

contratto preliminare ad imposizione proporzionale in quanto atto di obbligazione ex sua natura”.

51

Uckmar Victor e Dominici Remo, “Registro”, in Novissimo Digesto Italiano, Appendice VI,

Torino 1986, pag.592: “Secondo l’oramai concorde giurisprudenza della Suprema Corte, infatti,

32

Da qui emerge la cosiddetta “funzione meramente preparatoria” del

preliminare, in quanto si limita a vincolare le parti ad un futuro facere tipico52 e la

funzione del contratto definitivo che ha “una prevalenza logica ed effettuale in

quanto è da questo, e soltanto da questo, che scaturisce l’eventuale spostamento

di valori nel campo patrimoniale”53.

Con il preliminare, i normali effetti di un contratto non si producono tutti

immediatamente poiché tale è l’intento delle parti: “Anzi, se ne produce uno solo,

che è di indole essenzialmente formale e strumentale: l’obbligazione a stipulare

fra le medesime parti, un futuro contratto – esso sì provvisto di contenuto e di

effetti sostanziali economici – e che si chiama contratto definitivo. Pertanto, il

contratto preliminare esercita una funzione meramente preparatoria: quella di

gettare le basi di un successivo contratto”54.

Dato che ai fini tributari rileva l’attribuzione patrimoniale compiuta con il

contratto, il preliminare è sottoposto ad imposta di registro in misura fissa ad

eccezione delle ipotesi indicate nella nota dell’art.10 Tariffa Allegata – Parte I –

al D.P.R.131/86: la previsione di un acconto sul prezzo (non soggetto all’imposta

non è incompatibile con la volontà diretta a porre in essere un contratto preliminare di vendita la

consegna del bene o l’assunzione degli oneri ad esso inerenti e nemmeno il pagamento totale o

parziale del prezzo”.

52

In senso conforme, Cassazione sentenza n.2165 del 18/07/74: “Con il contratto preliminare gli

stipulanti si obbligano a concludere un contratto definitivo del quale indicano gli elementi

essenziali. Peraltro, il collegamento fra i detti negozi non fa venir meno al preliminare la figura di

un contratto autonomo, con la conseguenza che in esso le parti possono concordare particolari

condizioni da osservare prima della stipulazione del contratto definitivo”, in Giurisprudenza

italiana, Repertorio 1974, pag.2588, n.115.

53

Mirabelli Giuseppe, Dei contratti in generale, Commentario al codice civile, Libro IV, Tomo II,

pag.200.

54

Messineo Francesco, “Contratto preliminare, contratto preparatorio e contratto di

coordinamento”, in Enciclopedia del diritto, vol.X, 1962, pag.167.

33

sul valore aggiunto) e/o di una caparra confirmatoria (si applica, rispettivamente,

l’aliquota proporzionale del 3% e dello 0,50%).

Le parti possono assumere l’obbligo a contrarre qualsiasi tipo di

definitivo: sia consensuale che reale, sia con prestazioni corrispettive che a carico

di una sola parte, sia ad effetti reali che obbligatori.

La distinzione più importante è, comunque, quella nascente dalla prassi tra

contratto preliminare semplice e preliminare complesso: il primo si esaurisce

nell’assunzione dell’obbligo di prestare il futuro consenso; il secondo si compone

di ulteriori statuizioni (immediata consegna del bene, obbligo di pagare una parte

del prezzo).

Dei benefici reali del preliminare ne fa un dettagliato elenco Francesco

Messineo55 tenuto conto che l’interesse che possono avere le parti è molto vario:

§

“In generale, il preliminare serve a vincolare una parte (cioè, il

promittente) se il preliminare sia unilaterale – ovvero entrambe le

parti se il preliminare sia bilaterale – in un momento in cui non è

possibile materialmente o giuridicamente stipulare il definitivo: il

bene (ad esempio, un edificio in costruzione) oggetto del contratto e

del trasferimento non esiste ancora in rerum natura; o è una

situazione in cui le parti non hanno convenienza (o intenzione) di

55

“Contratto preliminare, contratto preparatorio e contratto di coordinamento”, in Enciclopedia del

diritto, vol.X, 1962, pag.169.

34

stipulare il definitivo (questo, in special modo, quando si tratti di

contratto traslativo o anche costitutivo di diritti reali).

§

Può darsi, altresì, che la cosa, che è oggetto del diritto, non sia

disponibile subito o di essa (se è cosa immobile) non siano noti i dati

catastali; o si tratti di cosa non ancora nel patrimonio dell’alienante;

o che le parti non abbiano l’agio di celebrare un atto regolare e

compiuto e via dicendo.

§

In altra ipotesi, il preliminare può servire a non impegnare

definitivamente una delle parti, o entrambe, se la situazione, in vista

della quale dovrebbe addivenirsi al contratto definitivo, non si

realizzerà.

§

Uno speculatore può, in previsione di un rialzo di prezzi, “fissare”,

mediante un preliminare unilaterale, il prezzo di una cosa immobile, o

di una merce, assicurandosi il diritto di acquistarla a quel dato

prezzo, anche se tale prezzo aumenti: egli nel frattempo, potrà

liquidare l’affare, rivendendo ad altri, a mezzo di un secondo

preliminare, la cosa, o la merce, a prezzo superiore. A quel primo

vantaggio, si accoppia l’altro di evitare il doppio trapasso di

proprietà e le doppie spese contrattuali (quivi comprese quelle di

bollo e di registro), poiché il contratto definitivo passerà fra

l’originario venditore e il definitivo compratore, fra i quali lo

speculatore si è inserito.

35

§

Inoltre, può darsi che il preliminare sia impiegato, per impegnare il

debitore a fornire, a richiesta del creditore, il titolo per l’iscrizione

dell’ipoteca a garanzia del credito (già esistente), in favore del

creditore medesimo (preliminare di ipoteca).

§

Altro caso di contratto preliminare è dato dalla locazione

immobiliare, con promessa accessoria unilaterale (del proprietariolocatore) di futura vendita, dove il locatario si riserva di saggiare la

convenienza, o meno, di acquistare l’immobile.

§

C’è – infine – il caso del preliminare a contratto reale, del quale la

stessa legge dà un esempio, col disciplinare il contratto preliminare (o

promessa) di mutuo, ma che può avere altre applicazioni nel

preliminare di comodato, di deposito, di pegno, di riporto; casi tutti,

nei quali, il preliminare, conforme alla sua natura, è contratto

obbligatorio, mentre il corrispondente contratto definitivo è reale”.

1.2 Il preliminare di compravendita immobiliare.

La fattispecie di preliminare in concreto più indagata in sede fiscale è

quella del preliminare di vendita che è certamente la forma più utilizzata di

contratto nella pratica degli affari avente per oggetto beni immobili. Il contratto

preliminare, infatti, assolve adeguatamente la funzione di soddisfare l’interesse

delle parti a “bloccare l’affare” per assumerlo nel futuro.

Il ricorso al contratto preliminare immobiliare è frequente perché tramite

esso le parti costituiscono subito un vincolo obbligatorio in ordine all’alienazione

36

di un bene, riservando ad un successivo atto il trasferimento della proprietà. La

dottrina non ha lesinato interventi sullo scopo dell’adozione di tale negozio

giuridico. “E’ stato autorevolmente affermato che la scissione preliminare dal

definitivo adempie … a funzioni pratiche di primaria importanza: un contraente

preferisce impegnarsi a comprare, anziché comprare, quando, volendo cautelarsi

contro gli inadempimenti, i vizi, i difetti di qualità, e così via e volendo nel

contempo affrettare la formazione di un vincolo giuridico, preferisca rinviare gli

effetti reali al momento in cui lo stato di fatto o di diritto del bene gli sia meglio

cognito, in modo che un’eventuale contestazione lo trovi legittimato passivo ad

un’azione di adempimento piuttosto che legittimato attivo di un’azione di

risoluzione”56.

L’esistenza di un negozio giuridico che produce solo effetti obbligatori

non ha portato ad una sua immediata definizione sul piano tributario. Al riguardo,

giova ricordare che, l’art.5, Tariffa, allegato A, R.D. n.3269 del 1923,

configurava espressamente la promessa di vendita come atto ad effetti traslativi

assoggettandola alla stessa tassa prevista per la vendita; l’art.10 della Tariffa del

D.P.R.634/72, del tutto identico all’attuale (art.10 Tariffa allegata, parte prima,

D.P.R.131/86), non dettava alcuna specifica disposizione, limitandosi alla

56

Coggi Fiammetta, “Il contratto preliminare negli ultimi dieci anni di giurisprudenza”, in

Quadrimestre, 1987, pag.693.

37

generica previsione dell’assoggettamento alla tassa fissa di registro dei

preliminari di ogni specie57.

La conseguenza dell’ampia formulazione normativa è stata la nascita di

dubbi circa la qualificazione giuridica di questo contratto ed il conseguente

inquadramento fra le varie categorie di atti di cui alla Tariffa allegata al Testo

Unico dell’imposta di Registro. In particolare, c’era chi sosteneva che il

preliminare doveva scontare l’imposta fissa di registro essendo riconducibile

nell’ambito dell’art.10 Tariffa parte prima: in tal senso la Decisione n.1597 del

25/03/1982 della Commissione tributaria centrale58 che fa riferimento al

contenuto meramente obbligatorio, e quindi non traslativo della proprietà, delle

promesse di vendita.

Altri ipotizzavano il suo assoggettamento alle aliquote proporzionali

proprie degli atti produttivi di effetti traslativi (oggi artt.1 e 2 Tariffa Allegata Parte prima – al D.P.R.131/86) come la Corte di Cassazione che nella sentenza

n.6759 del 22/12/198159 sosteneva che tale schema negoziale (promessa di

vendita) viene spesso adoperato per attribuire al compratore immediatamente la

proprietà del bene, rinviando ad un momento successivo la formazione dell’atto

57

Masi Giuseppe, “Il compromesso di vendita nell’imposta di registro”, in Commissione

tributaria centrale, Anno 1983, volume II: “Entrando nel vivo dell’argomento, bisogna subito far

nota la posizione, agli effetti fiscali considerati, del preliminare o compromesso di vendita che,

contenendo semplicemente l’impegno a prestare il consenso alla stipula del negozio definitivo di

compravendita immobiliare e non rivestendo, perciò, neppure potenzialmente, efficacia traslativa,

non può che scontare solamente un’imposta fissa, all’atto della registrazione”.

58

In Commissione tributaria centrale, 1982, I, pag.503.

59

In Commissione tributaria centrale, 1982, II, pag.269.

38

pubblico, avente mera funzione riproduttiva e ricognitiva di un trasferimento già

perfetto.

Per un corretto inquadramento della questione, decisiva è stata

l’individuazione della natura giuridica e degli effetti giuridici del contratto in

esame. Leggendo attentamente gli articoli della Tariffa allegata al Testo Unico

dell’imposta di registro, è possibile rilevare che la promessa di compravendita è

compresa nei “contratti preliminari di ogni specie” contemplati dall’art.10 della

Tariffa allegata, parte prima, D.P.R.131/86 e assoggettati all’imposta fissa di

Registro, in quanto il contratto in esame deve essere considerato come un atto

meramente obbligatorio e perciò non traslativo di beni. Si opera – in tal modo – in

aderenza al principio contenuto nell’art.53 della Costituzione in base al quale

ognuno concorre alle spese pubbliche in ragione della propria capacità

contributiva. Il cittadino – infatti – deve pagare i tributi in relazione ad indici che

esprimono una reale ed effettiva attitudine a subire determinati prelievi: la

normativa fiscale non individua nel contratto preliminare alcun indice di capacità

contributiva e rivelatore di ricchezza60.

60

Formica Franco, “Il contratto preliminare di vendita nell’imposizione di registro e sul valore

aggiunto”, in La casa di abitazione tra normativa vigente e prospettive, III, Aspetti finanziari e

tributari, Milano 1986, pag.628: “In aderenza al principio generale portato dall’art.53 della

Costituzione, inteso correttamente nel senso, indicato dalla migliore dottrina tributarista, e dalla

stessa Corte Costituzionale, che l’Ente impositore non può imporre prelevamenti di ricchezza a

carico dei singoli, se non con riferimento a manifestazioni o ad indici di “capacità contributiva”:

assunta quest’ultima non nel senso obiettivo di proprietà di beni con cui il singolo può adempiere

al suo dovere nei confronti dello Stato, bensì nella idoneità di esso a concorrere alle spese

pubbliche, in quanto certi presupposti di fatto (percezione di redditi, proprietà di un patrimonio,

stipulazione di un contratto, successione mortis causa, ecc.) sono manifestazione della concreta

utilità che il singolo riceve dal complesso dei servizi dell’Ente impositore o da taluno dei servizi

stessi. Correttamente quindi la recente normativa fiscale non individua alcun indice di capacità

39

La dottrina dominante61 ha individuato il contenuto caratteristico del

contratto preliminare: ogni qualvolta ci si trovi di fronte ad una fattispecie

contrattuale che presenti un impegno a concludere un futuro contratto (o, più

genericamente, un impegno ad emettere una futura manifestazione negoziale) la

fattispecie dovrà essere qualificata e disciplinata come contratto preliminare.

“Vale quindi ai fini fiscali lo stesso discrimen fondato sulla volontà dei contraenti

che sul piano civilistico serve a distinguere il contratto preliminare dal definitivo,

di talché nel primo l’introduzione del regolamento di interessi programmato è

fatta dipendere dalla futura manifestazione di consenso che le parti si obbligano

a prestare col definitivo”62.

E’ stato – in particolare – affermato che il criterio discriminante tra

vendita – negozio soggetto a tassa proporzionale di Registro – e mera promessa di

vendita – negozio sottoposto a tassa fissa – insiste nella diversa specificazione del

consenso che nella prima si pone nell’attuale volontà traslativa, con efficacia

immediata o differita, mentre nella seconda consiste nell’assunzione di

un’obbligazione di fare, cioè di attuare una successiva espressione volitiva di

trasferimento del bene.

contributiva e rivelatore di ricchezza in un mero programma contrattuale, quale il contratto

preliminare, in attesa di divenire un concreto assetto di interessi, esso sì indice di contribuzione

fiscale”.

61

Messineo Franco, “Contratto preliminare, contratto preparatorio e contratto di coordinamento”,

in Enciclopedia del diritto, vol.X, 1962, pag.167; Forchielli Paolo, voce Contratto preliminare, in

Novissimo Digesto Italiano, vol.IV, 1959, pag.683; Mirabelli Giuseppe, Dei contratti in generale,

Commentario al codice civile, Libro IV, Tomo II, pag.200; Masi Giuseppe, “Il compromesso di

vendita nell’imposta di registro”, in Commissione tributaria centrale, Anno 1983, vol.II, pag.1067.

62

Braccini Raffaello, voce Contatto preliminare, II) diritto tributario, in Treccani Giuridica, pag.6.

40

Quello dell’interpretazione degli atti soggetti all’imposta di Registro

(attesa la diversità di aliquote d’imposta a seconda che si tratti dell’uno o

dell’altro tipo di atto) al fine di pervenire al loro esatto criterio di tassazione, è un

argomento molto dibattuto, soprattutto in giurisprudenza. La regola stabilita in

proposito è quella dettata dall’art.20 del D.P.R. 26 aprile 1986 n.131 per il quale

“L’imposta è applicata secondo la intrinseca natura e gli effetti giuridici degli atti

presentati alla registrazione, anche se non vi corrisponda il titolo o la forma

apparente”.

La materia ha interessato e incuriosito anche la dottrina: “Infatti,

l’espressione “intrinseca natura”, riferita all’atto, sta a sottolineare l’aspetto

oggettivo dell’appartenenza dell’atto medesimo ad un tipo piuttosto che ad un

altro, appartenenza che è determinata direttamente da una costruzione propria

dell’ordinamento giuridico, sia pure mediante il concorso della volontà delle

parti, con la conseguenza che la natura dell’atto informata a detto criterio è

destinata a prevalere sugli elementi esteriori, quali il titolo o la forma apparente,

attribuiti all’atto dalle stesse parti”63.

Si richiama l’attenzione – quindi – sul fatto che l’imposta deve essere

applicata non avendo riguardo all’intitolazione dell’atto od alla forma apparente

dello stesso, ma alla sua natura ed agli effetti giuridici che l’atto stesso produce.

63

Ferraro Giovanni, “L’intepretazione del negozio giuridico agli effetti dell’imposta di registro

alcune fattispecie negoziali di dubbio inquadramento”, in Rivista dei dottori commercialisti, 1986,

n.8, pag.631.

41

E’ più utile spiegarsi con un esempio su una fattispecie che molto spesso

viene portata all’esame degli Uffici finanziari.

L’aliquota dell’imposta di Registro sulla compravendita immobiliare è

attualmente del 7% se l’atto ha per oggetto fabbricati e relative pertinenze,

dell’8% se l’atto ha per oggetto beni immobili in genere e atti traslativi e

costitutivi di diritti reali immobiliari di godimento, e del 15% se l’atto ha per

oggetto terreni agricoli e relative pertinenze. Per il contratto preliminare si applica

– invece – l’imposta fissa di Euro 129,11. Accade spesso che fra le parti vengono

stipulate delle scritture private, intitolate “contratto preliminare” le quali – però –

contengono nelle varie disposizioni tutti gli elementi della compravendita. “In

simili casi, l’ufficio non può soffermarsi alla intitolazione dell’atto, ma deve

tenere conto della sua effettiva essenza che è quella di una compravendita e non

già di un contratto preliminare e, non può che applicare l’imposta proporzionale

di cui sopra a nulla rilevando il titolo del contratto indicato in epigrafe”64.

Sono state sopra indicate le aliquote dell’imposta di Registro da applicare

alla base imponibile di un atto di compravendita immobiliare. A ciascuna di esse

– dipende dal tipo di immobile oggetto di trasferimento - bisogna sommare

l’aliquota del 2% relativa all’imposta ipotecaria e l’aliquota dell’1% relativa

all’imposta catastale. Per l’acquirente ne scaturisce – dunque - un rilevante onere

tributario che di solito viene immediatamente “autoridotto” con l’indicazione

nell’atto definitivo di compravendita di un corrispettivo inferiore a quello

64

Donnamaria Giovanni, “L’imposta di registro nel testo unico”, Giuffrè editore, 1987, pag.49.

42

effettivamente pattuito (in tal modo, la base imponibile risulta sensibilmente

diminuita).

L’occasione dell’occultamento di corrispettivo sul trasferimento dei diritti

reali su immobili si offre alle persone fisiche non imprenditori, tramite la non

registrazione del contratto preliminare che può essere formato con scrittura

privata non autenticata ed in cui viene – invece – indicato il corrispettivo reale.

Successivamente, nell’atto di compravendita si dichiara un valore in misura pari o

leggermente

superiore

al

cosiddetto

“valore

automatico”,

equivalente

all’ammontare della rendita catastale dell’immobile moltiplicata per un

coefficiente pari a 105. Infatti, ai sensi dell’art.52, comma 4, D.P.R.131/86 il

potere di rettifica dell’Amministrazione finanziaria non è esercitabile nei casi in

cui il valore o il corrispettivo, per gli immobili iscritti in catasto con attribuzione

di rendita, siano stati dichiarati in misura non inferiore all’ammontare risultante

dall’applicazione del criterio valutativo automatico, ancorato alle rendite catastali.

In tal modo, le condizioni reali del contratto – in particolare il prezzo non vengono manifestate, tenuto anche conto dei rischi minimi in cui potrebbero

incorrere i contraenti nel caso di successiva scoperta dell’operazione da parte

dell’Amministrazione finanziaria: si tratta delle sanzioni previste per omissione

della richiesta di registrazione del preliminare (art.69 D.P.R.131/86) e per

occultazione di corrispettivo (art.72 D.P.R.131/86).

La mancata registrazione del contratto preliminare di compravendita

immobiliare - nell’ambito dell’imposta di registro - comporta:

43

a)

l’evasione dell’imposta fissa di registro sul preliminare e

dell’imposta proporzionale di registro sulla eventuale caparra

e/o acconto di prezzo (artt.6, 9 e 10 della Tariffa, Parte prima,

D.P.R.131/86);

b)

l’evasione dell’imposta di registro sul prezzo effettivo rispetto a

quello dichiarato nel contratto definitivo;

c)

in caso di contratto preliminare per persona da nominare,

l’evasione dell’imposta di registro per effetto della presunzione

di doppio trasferimento a seguito di scioglimento della riserva

di nomina oltre i termini (art.32 D.P.R.131/86).

1.3 Contratto preliminare o definitivo.

Gli uffici dell’Agenzia delle Entrate (già uffici del Registro) - nella loro

attività di tassazione degli atti presentati alla registrazione – non possono limitarsi

a considerare la denominazione data dalle parti al contratto presentato per la

registrazione, né esclusivamente la formulazione delle disposizioni in esso

contenute, tenuto conto che, ai fini dell’applicazione dell’imposta di registro, non

rileva il nomen iuris o la terminologia utilizzata ma la “natura intrinseca e gli

effetti giuridici prodotti” (art.20 D.P.R.131/86). Per intrinseca natura deve

intendersi la ricostruzione giuridica dell’atto risultante dall’esame del suo

contenuto, mentre per effetti giuridici devono intendersi le modificazioni che

l’atto stesso produce nelle situazioni giuridiche dei soggetti coinvolti.

44

Numerose

pronunce

giurisprudenziali

affrontano

il

problema

dell’interpretazione del contratto preliminare e della sua distinzione rispetto ad

altre figure affini e al contratto definitivo in particolare.

Secondo la Cassazione (sentenza n.9079 del 21/06/2002)65 nel valutare se

le parti abbiano concluso un contratto definitivo di compravendita o un semplice

preliminare è necessario ricercare “l’effettiva volontà delle parti, al di là della

qualificazione attribuita al contratto stesso”. In particolare, non è incompatibile