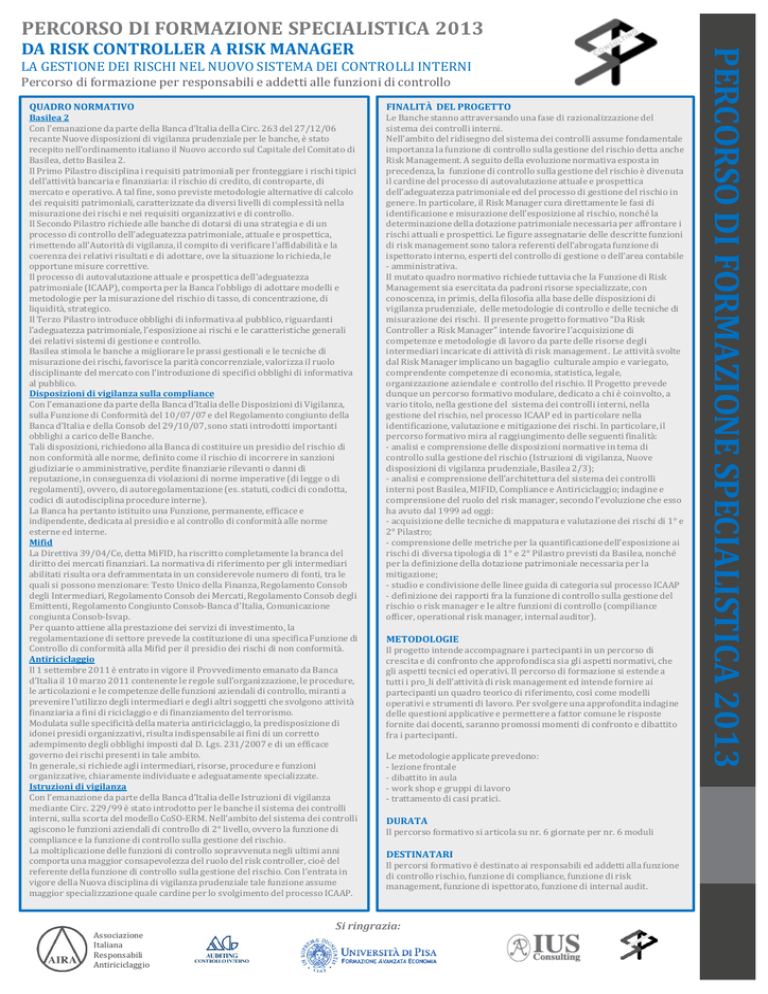

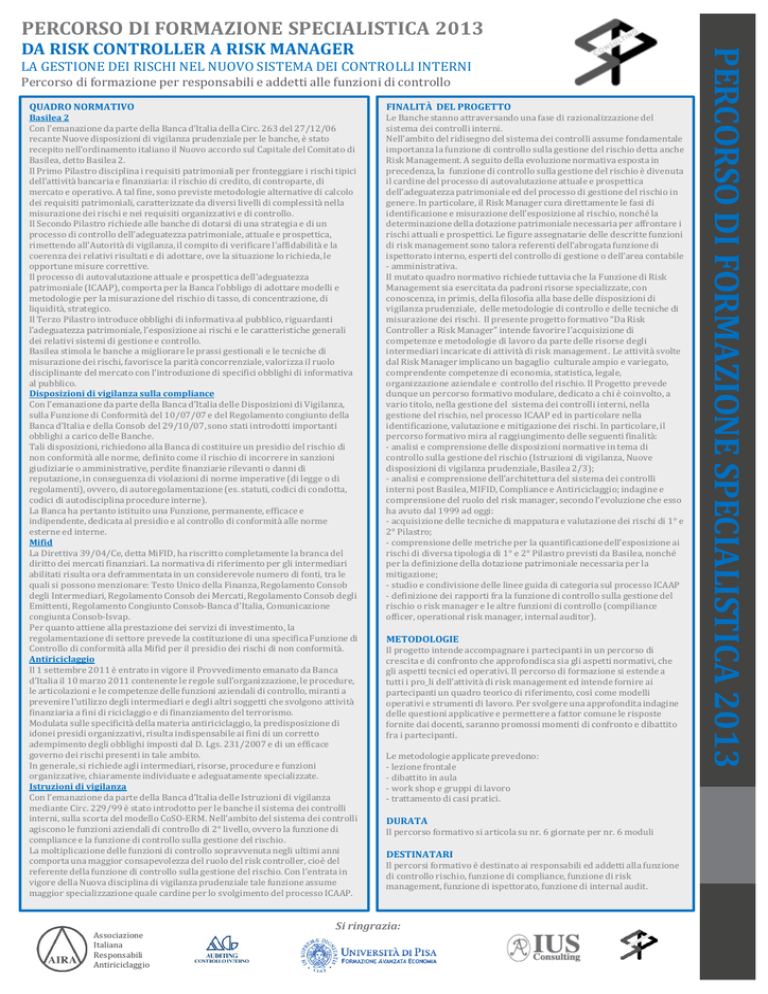

PERCORSO DI FORMAZIONE SPECIALISTICA 2013

LA GESTIONE DEI RISCHI NEL NUOVO SISTEMA DEI CONTROLLI INTERNI

Percorso di formazione per responsabili e addetti alle funzioni di controllo

QUADRO NORMATIVO

FINALITÀ DEL PROGETTO

Basilea 2

Con l’emanazione da parte della Banca d’Italia della Circ. 263 del 27/12/06

recante Nuove disposizioni di vigilanza prudenziale per le banche, è stato

recepito nell’ordinamento italiano il Nuovo accordo sul Capitale del Comitato di

Basilea, detto Basilea 2.

Il Primo Pilastro disciplina i requisiti patrimoniali per fronteggiare i rischi tipici

dell’attività bancaria e finanziaria: il rischio di credito, di controparte, di

mercato e operativo. A tal fine, sono previste metodologie alternative di calcolo

dei requisiti patrimoniali, caratterizzate da diversi livelli di complessità nella

misurazione dei rischi e nei requisiti organizzativi e di controllo.

Il Secondo Pilastro richiede alle banche di dotarsi di una strategia e di un

processo di controllo dell’adeguatezza patrimoniale, attuale e prospettica,

rimettendo all’Autorità di vigilanza, il compito di verificare l’affidabilità e la

coerenza dei relativi risultati e di adottare, ove la situazione lo richieda, le

opportune misure correttive.

Il processo di autovalutazione attuale e prospettica dell’adeguatezza

patrimoniale (ICAAP), comporta per la Banca l’obbligo di adottare modelli e

metodologie per la misurazione del rischio di tasso, di concentrazione, di

liquidità, strategico.

Il Terzo Pilastro introduce obblighi di informativa al pubblico, riguardanti

l’adeguatezza patrimoniale, l’esposizione ai rischi e le caratteristiche generali

dei relativi sistemi di gestione e controllo.

Basilea stimola le banche a migliorare le prassi gestionali e le tecniche di

misurazione dei rischi, favorisce la parità concorrenziale, valorizza il ruolo

disciplinante del mercato con l’introduzione di specifici obblighi di informativa

al pubblico.

Disposizioni di vigilanza sulla compliance

Con l’emanazione da parte della Banca d’Italia delle Disposizioni di Vigilanza,

sulla Funzione di Conformità del 10/07/07 e del Regolamento congiunto della

Banca d’Italia e della Consob del 29/10/07, sono stati introdotti importanti

obblighi a carico delle Banche.

Tali disposizioni, richiedono alla Banca di costituire un presidio del rischio di

non conformità alle norme, definito come il rischio di incorrere in sanzioni

giudiziarie o amministrative, perdite finanziarie rilevanti o danni di

reputazione, in conseguenza di violazioni di norme imperative (di legge o di

regolamenti), ovvero, di autoregolamentazione (es. statuti, codici di condotta,

codici di autodisciplina procedure interne).

La Banca ha pertanto istituito una Funzione, permanente, efficace e

indipendente, dedicata al presidio e al controllo di conformità alle norme

esterne ed interne.

Mifid

La Direttiva 39/04/Ce, detta MiFID, ha riscritto completamente la branca del

diritto dei mercati finanziari. La normativa di riferimento per gli intermediari

abilitati risulta ora deframmentata in un considerevole numero di fonti, tra le

quali si possono menzionare: Testo Unico della Finanza, Regolamento Consob

degli Intermediari, Regolamento Consob dei Mercati, Regolamento Consob degli

Emittenti, Regolamento Congiunto Consob-Banca d’Italia, Comunicazione

congiunta Consob-Isvap.

Per quanto attiene alla prestazione dei servizi di investimento, la

regolamentazione di settore prevede la costituzione di una specifica Funzione di

Controllo di conformità alla Mifid per il presidio dei rischi di non conformità.

Antiriciclaggio

Il 1 settembre 2011 è entrato in vigore il Provvedimento emanato da Banca

d’Italia il 10 marzo 2011 contenente le regole sull’organizzazione, le procedure,

le articolazioni e le competenze delle funzioni aziendali di controllo, miranti a

prevenire l’utilizzo degli intermediari e degli altri soggetti che svolgono attività

finanziaria a fini di riciclaggio e di finanziamento del terrorismo.

Modulata sulle specificità della materia antiriciclaggio, la predisposizione di

idonei presidi organizzativi, risulta indispensabile ai fini di un corretto

adempimento degli obblighi imposti dal D. Lgs. 231/2007 e di un efficace

governo dei rischi presenti in tale ambito.

In generale, si richiede agli intermediari, risorse, procedure e funzioni

organizzative, chiaramente individuate e adeguatamente specializzate.

Istruzioni di vigilanza

Con l’emanazione da parte della Banca d’Italia delle Istruzioni di vigilanza

mediante Circ. 229/99 è stato introdotto per le banche il sistema dei controlli

interni, sulla scorta del modello CoSO-ERM. Nell’ambito del sistema dei controlli

agiscono le funzioni aziendali di controllo di 2° livello, ovvero la funzione di

compliance e la funzione di controllo sulla gestione del rischio.

La moltiplicazione delle funzioni di controllo sopravvenuta negli ultimi anni

comporta una maggior consapevolezza del ruolo del risk controller, cioè del

referente della funzione di controllo sulla gestione del rischio. Con l’entrata in

vigore della Nuova disciplina di vigilanza prudenziale tale funzione assume

maggior specializzazione quale cardine per lo svolgimento del processo ICAAP.

Le Banche stanno attraversando una fase di razionalizzazione del

sistema dei controlli interni.

Nell’ambito del ridisegno del sistema dei controlli assume fondamentale

importanza la funzione di controllo sulla gestione del rischio detta anche

Risk Management. A seguito della evoluzione normativa esposta in

precedenza, la funzione di controllo sulla gestione del rischio è divenuta

il cardine del processo di autovalutazione attuale e prospettica

dell’adeguatezza patrimoniale ed del processo di gestione del rischio in

genere. In particolare, il Risk Manager cura direttamente le fasi di

identificazione e misurazione dell’esposizione al rischio, nonché la

determinazione della dotazione patrimoniale necessaria per affrontare i

rischi attuali e prospettici. Le figure assegnatarie delle descritte funzioni

di risk management sono talora referenti dell’abrogata funzione di

ispettorato interno, esperti del controllo di gestione o dell’area contabile

- amministrativa.

Il mutato quadro normativo richiede tuttavia che la Funzione di Risk

Management sia esercitata da padroni risorse specializzate, con

conoscenza, in primis, della filosofia alla base delle disposizioni di

vigilanza prudenziale, delle metodologie di controllo e delle tecniche di

misurazione dei rischi. Il presente progetto formativo “Da Risk

Controller a Risk Manager” intende favorire l’acquisizione di

competenze e metodologie di lavoro da parte delle risorse degli

intermediari incaricate di attività di risk management . Le attività svolte

dal Risk Manager implicano un bagaglio culturale ampio e variegato,

comprendente competenze di economia, statistica, legale,

organizzazione aziendale e controllo del rischio. Il Progetto prevede

dunque un percorso formativo modulare, dedicato a chi è coinvolto, a

vario titolo, nella gestione del sistema dei controlli interni, nella

gestione del rischio, nel processo ICAAP ed in particolare nella

identificazione, valutazione e mitigazione dei rischi. In particolare, il

percorso formativo mira al raggiungimento delle seguenti finalità:

- analisi e comprensione delle disposizioni normative in tema di

controllo sulla gestione del rischio (Istruzioni di vigilanza, Nuove

disposizioni di vigilanza prudenziale, Basilea 2/3);

- analisi e comprensione dell’architettura del sistema dei controlli

interni post Basilea, MIFID, Compliance e Antiriciclaggio; indagine e

comprensione del ruolo del risk manager, secondo l’evoluzione che esso

ha avuto dal 1999 ad oggi:

- acquisizione delle tecniche di mappatura e valutazione dei rischi di 1° e

2° Pilastro;

- comprensione delle metriche per la quantificazione dell’esposizione ai

rischi di diversa tipologia di 1° e 2° Pilastro previsti da Basilea, nonché

per la definizione della dotazione patrimoniale necessaria per la

mitigazione;

- studio e condivisione delle linee guida di categoria sul processo ICAAP

- definizione dei rapporti fra la funzione di controllo sulla gestione del

rischio o risk manager e le altre funzioni di controllo (compiliance

officer, operational risk manager, internal auditor).

METODOLOGIE

Il progetto intende accompagnare i partecipanti in un percorso di

crescita e di confronto che approfondisca sia gli aspetti normativi, che

gli aspetti tecnici ed operativi. Il percorso di formazione si estende a

tutti i pro_li dell’attività di risk management ed intende fornire ai

partecipanti un quadro teorico di riferimento, così come modelli

operativi e strumenti di lavoro. Per svolgere una approfondita indagine

delle questioni applicative e permettere a fattor comune le risposte

fornite dai docenti, saranno promossi momenti di confronto e dibattito

fra i partecipanti.

Le metodologie applicate prevedono:

- lezione frontale

- dibattito in aula

- work shop e gruppi di lavoro

- trattamento di casi pratici.

DURATA

Il percorso formativo si articola su nr. 6 giornate per nr. 6 moduli

DESTINATARI

Il percorsi formativo è destinato ai responsabili ed addetti alla funzione

di controllo rischio, funzione di compliance, funzione di risk

management, funzione di ispettorato, funzione di internal audit.

Si ringrazia:

Associazione

Italiana

Responsabili

Antiriciclaggio

PERCORSO DI FORMAZIONE SPECIALISTICA 2013

DA RISK CONTROLLER A RISK MANAGER

PERCORSO DI FORMAZIONE SPECIALISTICA 2013

MODULO NR. 1 IL NUOVO SISTEMA DEI CONTROLLI INTERNI E IL PROCESSO DI GESTIONE DEL RISCHIO

MODULO NR. 2 LA FUNZIONE DI COMPLIANCE

MODULO NR. 3 IL PROCESSO DI AUTOVALUTAZIONE DELL’ADEGUATEZZA PATRIMONIALE - ICAAP

MODULO NR. 4 MODELLI ORGANIZZATIVI, STRUMENTI E OBIETTIVI DEL RISK MANAGEMENT

MODULO NR. 5 METODOLOGIE E METRICHE DI GESTIONE DEL RISCHIO (OPERATIVO, CREDITO, CONCENTRAZIONE)

MODULO NR. 6 METODOLOGIE E METRICHE DI GESTIONE DEL RISCHIO ( MERCATO, TASSO DI INTERESSE, LIQUIDITA’)

MODULO NR. 1

IL NUOVO SISTEMA DEI CONTROLLI INTERNI E IL

PROCESSO DI GESTIONE DEL RISCHIO

PRINCIPI GENERALI

Introduzione al sistema dei controlli interni

Cos’è il processo di gestione del rischio

Quali sono i rischi a cui la Banca si espone

Cambiamenti di scenario dell’ultimo decennio

Evoluzione della normativa di vigilanza

QUADRO NORMATIVO

Nuovo Accordo sul Capitale c.d. Basilea 2

Circ. 263/07 Banca d’Italia

Istruzioni di vigilanza

Disposizioni di vigilanza sulla conformità normativa

Regolamento Congiunto Banca d’Italia e Consob

Disposizioni di vigilanza sull’organizzazione e il governo

societario

ORGANI AZIENDALI E POLITICHE DI RISCHIO

Organo con funzione di supervisione strategica

Organo con funzione di gestione

Organo con funzione di controllo

Definizione delle politiche di rischio

Reporting e flussi informativi fra funzioni aziendali e

organi aziendali

IL PROCESSO DI GESTIONE DEL RISCHIO

Individuazione dei rischi, tecniche di self assessment

Mappatura e classificazione dei rischi

Rischi misurabili e non misurabili

Metodologie di misurazione e di valutazione

Attenuazione del rischio

Sistemi di monitoraggio e sorveglianza dei rischi

Reporting e comunicazione aziendale

Processo gestione del rischio nel modello organizzativo

LE FUNZIONI AZIENDALI DI CONTROLLO

Funzione di conformità

Funzione di controllo di conformità alla mifid

Funzione di gestione del rischio

Funzione di revisione aziendale

Ispettorato interno

Risk controller

Reporting e flussi informativi

SISTEMA DEI CONTROLLI INTERNI

Unità organizzative aziendali e rischi prodotti

Processi aziendali e rischi connessi

Il controllo e tecniche per lo svolgimento

Controlli di linea o di primo livello

Controlli sulla gestione del rischio o di secondo livello

Controlli di conformità

Revisione interna o audit

Modelli organizzativi, evoluzione dei progetti di categoria

AUTOVALUTAZIONE DELL’ADEGUATEZZA

PATRIMONIALE

Requisiti patrimoniali

Rischi di primo pilastro e determinazione del capitale

interno

Rischi di secondo pilastro e determinazione del capitale

interno

Fasi del processo Icaap

Reporting e flussi informativi

CONTROLLO DI CONFORMITÀ

Importanza della conformità normativa

Funzione di controllo di conformità alla mifid

Funzione di conformità globale

Reporting e flussi informativi

MODELLI ORGANIZZATIVI

Il progetto controlli interni

Esternalizzazione della funzione di audit

Esternalizzazione della funzione di conformità

Attività in capo alla Banca e rapporti con gli outsourcers

RIDISEGNARE IL PROPRIO SISTEMA DEI CONTROLLI

INTERNI

Punti di forza

Aree di miglioramento

Separatezza fra funzioni di controllo e funzioni di

business

Come rivisitare le check list

Approntare un sistema di analisi e reporting

MODULO NR. 2

LA FUNZIONE DI COMPLIANCE

QUADRO NORMATIVO

Nuovo accordo sul capitale e rischio di non conformità

Paper comitato di Basilea sulla compliance

Disposizioni di vigilanza emanate da Banca d’Italia

Regolamento congiunto Banca d’Italia - Consob

Compliance e assetto sanzionatorio

LA CONFORMITÀ ALLE NORME E I RISCHI CONNESSI

Rischio di non conformità

Rischio legale

Rischio operativo

Rischio reputazionale

CONFORMITÀ NEL SISTEMA DEI CONTROLLI

Raccordo fra istruzioni di vigilanza e disposizioni sulla

compliance

Tipologie di controlli di conformità

Controlli di compliance di primo livello

Controlli di compliance di secondo livello

Compiti dell’Internal audit in tema di conformità

Verifiche del collegio sindacale

COMPITI DEL CONSIGLIO DI AMMINISTRAZIONE, DEL

COLLEGIO SINDACALE

Supervisione del sistema di gestione del rischio di non

conformità

Nomina del responsabile della funzione di conformità

Valutazione di adeguatezza della funzione di conformità

POLITICHE DI GESTIONE DEL RISCHIO DI NON

CONFORMITÀ

Modello organizzativo e linee guida sulla compliance

Perimetro normativo di riferimento

Strategia di compliance

Governo del processo di conformità

Relazione fra organi e funzioni aziendali di controllo

FUNZIONE DI CONFORMITÀ

Conformità come funzione aziendale

Conformità come processo

Obiettivi della funzione e attività tipiche

Fasi del processo e unità organizzative aziendali coinvolte

Prerogative del responsabile della funzione e rapporti

con gli organi aziendali

Reporting e flussi informativi

Esternalizzazione totale ed esternalizzazione parziale,

compiti del referente aziendale

RAPPORTI CON I VERTICI E RESPONSABILITÀ

Ruolo, responsabilità e obiettivi della funzione di compliance

Ruolo del referente o responsabile interno nei modelli di

esternalizzazione

Le garanzie di indipendenza e autorevolezza, sviluppo del

commitment

Compiti del direttore generale e relazioni con il resp. della

funzione di conformità

Il ruolo dei vertici dell’esecutivo e il dovere di supportare il

compliance officer

RAPPORTI FRA FUNZIONE DI COMPLIANCE E FUNZIONI

DI CONTROLLO

Relazione con la funzione di audit

Relazione con la funzione di risk management

Relazione con la funzione di ispettorato

Relazione con la funzione di asset liability manager

Funzione di compliance e responsabile antiriciclaggio

D.Lgs. 231/07

Funzione di compliance e organismo di vigilanza D.Lgs.

231/01

COMPLIANCE E INTERNAL AUDIT: COMPETENZE,

RESPONSABILITÀ, OPERATIVITÀ

Ruolo della funzione di compliance e dell’internal audit nel

nuovo sistema dei controlli interni

Competenze, obiettivi e metodologie reciproche

Affinità e diversità fra i controlli di secondo e terzo livello in

tema di conformità

Il reporting ai vertici, contenuto e frequenza

Buone pratiche e modelli operativi per la collaborazione

fra funzioni (protocollo AIIA)

RAPPORTI FRA FUNZIONE DI COMPLIANCE E ALTRE

FUNZIONI AZIENDALI

Analisi normativa e protocolli collaborativi con la funzione

legale

Verifiche di conformità ex ante / ex post ed i controlli sul

business

Collaborazione con le unità organizzative di linea

Verifica dei processi operativi e autoregolamentazione:

collaborazione con la funzione organizzazione

Progettazione di interventi formativi: collaborazione con la

funzione di gestione delle risorse umane

Valutazione di conformità del sistema incentivante:

collaborazione con la funzione gestione risorse umane

Attività del referente o responsabile interno della conformità

nei modelli organizzativi di esternalizzazione

IL PERIMETRO DI ATTIVITÀ

Indagine sui temi normativi connessi all’attività della banca

Ricognizione sulle norme rilevanti

Ricognizione sulle prassi di mercato rilevanti

Dai vecchi controlli a norma al processo di conformità

COMPLIANCE E COMPLIANCE MIFID: PROFILI DI

CONTATTO E MOMENTI DI DISTANZA

Somiglianze e differenze fra la funzione di compliance

globale e la funzione di compliance Mifid

Rischi generati dalla prestazione dei servizi di investimento e

natura del controllo di conformità

Attività della funzione di controllo di conformità alla Mifid

Approccio e schemi operativi per la funzione di controllo di

conformità alla Mifid

Le modalità di gestione del rischio di non conformità

connesso al processo finanza

La possibile coincidenza delle funzioni

Ipotesi dei protocolli di collaborazione fra funzioni

MODULO NR. 3

IL PROCESSO DI AUTOVALUTAZIONE

DELL’ADEGUATEZZA PATRIMONIALE - ICAAP

QUADRO NORMATIVO

Il nuovo accordo sul capitale

Da Basilea 1 a Basilea 2

Recepimento dell’accordo nelle nuove disposizioni di

vigilanza prudenziale

Parti del NAC di interesse per la Banca

ORGANI AZIENDALI E POLITICHE DI RISCHIO

Organo con funzione di supervisione strategica

Organo con funzione di gestione

Organo con funzione di controllo

Definizione degli orientamenti strategici e delle politiche di

rischio

Piano strategico, budget, piano patrimoniale e gestione dei

rischi

Reporting e flussi informativi fra funzioni aziendali e organi

aziendali

IL PROCESSO ICAAP

Fasi del processo ICAAP

SREP

Revisione prudenziale e modelli valutativi di Banca d’Italia

Il processo ICAAP nel regolamento di categoria

PRIMO PILASTRO

Rischi del primo pilastro e misurazione standard

Capitale interno e valutazione del rischio di credito

Capitale interno e valutazione del rischio di mercato

Capitale interno e valutazione del rischio operativo

Posizionamento della Banca sui rischi di primo pilastro

Politica di gestione degli strumenti di CRM

SECONDO PILASTRO

I rischi misurabili del secondo pilastro

I rischi non misurabili del secondo pilastro

Self assessment e tecniche di attenuazione

IMPLEMENTAZIONE DELL’ICAAP

Natura e significato del processo Icaap

Fasi del processo e output

Ruolo del risk controller

Ruolo della funzione di pianificazione e controllo di gestione

Risk aggregation

Stress testing

IMPATTI ORGANIZZATIVI DELL’ICAAP

Enforcement dell’Icaap

Maturità del sistema dei controlli interni

Adeguamento del sistema dei controlli interni ai fini ICAAP

Problematiche organizzative e di coordinamento

nell’ICAAP

Interconnessioni fra unità di controllo

Interconnessioni fra unità di controllo e unità di business

Sviluppo dell’ICAAP nel continuo e flussi informativi

Reporting verticale e orizzontale

PROFILI APPLICATIVI SULLA GESTIONE DEI RISCHI

Gestione integrata dei rischi e allocazione del capitale

Performance corrette per il rischio

Allocazione del capitale nell’Icaap e nella prassi

gestionale della Banca

Il rischio di modello e il costo opportunità dello sviluppo

dell’ALM nella Banca

Linee guida di categoria: i modelli e le indicazioni

gestionali

Allocazione del capitale e valutazione delle unità

operative

Sistema dei limiti operativi

IL RESOCONTO ICAAP

Natura del resoconto

Contenuto del resoconto ( discrezionalità o

prescrittività?)

Interpretazione dello schema Banca d’Italia

Documenti connessi e allegati

Il processo di formazione del resoconto ICAAP

I passi del Consiglio di amministrazione

I passi del Collegio sindacale

IMPATTI DELL’ICAAP SUL GOVERNO AZIENDALE

Cultura aziendale e cultura organizzativa nelle banche

minori

Limiti e opportunità legati al fattore dimensionale

Evoluzione dei processi di risk management

Qualità della governance e gestione del rischio

Problematiche e prospettive

MODULO NR. 4

MODELLI ORGANIZZATIVI, STRUMENTI E OBIETTIVI

DEL RISK MANAGEMENT

CATEGORIE E NOMENCLATURE

Risk management

Asset liability manager

Risk controller

Ispettore

Compliance officer

Internal auditor

Risk owners

INDIRIZZI SUL RISK MANAGEMENT NELLA

NORMATIVA DI VIGILANZA

Il nuovo sistema dei controlli interni

Trasversalità dei rischi e del processo di gestione

Risk aggregation

Riconduzione ad unità del sistema dei controlli

Obiettivi di gestione integrata dei rischi

IL MESTIERE DEL RISK MANAGER

La linea di confine fra controllo, misurazione e

attenuazione dei rischi

Le variabili di contesto: scenario economico-finanziario e

scenario normativo

Modello organizzativo di categoria per il risk

management

SISTEMA DEI CONTROLLI INTERNI E RISK

MANAGEMENT

La linea di confine fra controllo, misurazione e

attenuazione dei rischi

Le variabili di contesto: scenario economico-finanziario e

scenario normativo

Modello organizzativo di categoria per il risk

management

ICAAP E RISK MANAGEMENT

Gestione integrata dei rischi e allocazione del capitale

Performance corrette per il rischio

Allocazione del capitale nell’Icaap e nella prassi

gestionale della Banca

Il rischio di modello e il costo opportunità dello sviluppo

dell’ALM nella Banca

Allocazione del capitale e valutazione delle unità

operative

I limiti operativi

IL NUOVO PROCESSO DI PIANIFICAZIONE

STRATEGICA

Piano strategico

Piano operativo o budget

Piano patrimoniale

Orizzonte temporale dell’Icaap, riconciliazione con il

piano

strategico ed il budget

Gestione dell’attivo e del passivo per ottimizzare il trade

off

rischio/rendimento

Disposizioni di Banca Italia in tema di pianificazione del

capitale

RISCHI E RUOLO DEL CAPITALE

Coordinamento fra politiche di assunzione dei rischi e

modelli di ALM

Gestione integrata dei rischi e allocazione del capitale

Performance corrette per il rischio

Allocazione del capitale nell’Icaap e nella prassi

gestionale della Banca

Il rischio di modello e il costo opportunità dello sviluppo

dell’ALM

Disposizioni di Banca Italia sulla pianificazione del

capitale

Utilizzo del capitale economico e reporting

COMPLIANCE E RISK MANAGEMENT: OBIETTIVI,

PROCESSI E STRUMENTI DI LAVORO

Analisi del rischio di non conformità

Morfologia, manifestazioni, misurabilità

La produzione di valore ad opera della funzione di

compliance

Misure di redditività corretta per il rischio e

pianificazione

strategica compliance oriented

Indagine sugli strumenti di gestione del rischio di non

conformità

Flussi informativi fra compliance officer e risk manager

Linee guida per l’elaborazione di accordi di servizio fra

compliance officer e funzioni aziendali

IL RISK MANAGEMENT E L’ASSET LIABILITY

MANAGEMENT

Adeguatezza del capitale e adeguatezza dell’assetto

organizzativo Risk management per area di business

Vantaggi e svantaggi dei modelli standard per la

misurazione dei rischi

Integrazione fra misure di Var e utili a rischio

Dal comitato alm al comitato risk management

Accentramento e decentramento decisionale

Problemi aperti nel coordinamento dei processi di

gestione del rischio

IL RISK MANAGEMENT RIPARTITO FRA FUNZIONI

AZIENDALI

Collocamento organizzativo del risk management e

dell’asset liability management

Dialettica fra funzioni di controllo e funzioni di gestione

dell’asset liability management

Organigramma tipo della Banca

Decentramento e accentramento della funzione ALM e RM

Organismi consultivi della Direzione: il comitato di

direzione e rischi

Raccordo fra risk management e funzione finanza

Raccordo fra risk management e funzione di pianificazione

e controllo

Raccordo fra risk management e funzione di contabilità e

bilancio

IMPLEMENTAZIONE DEL RISK MANAGEMENT

Papers comitato di Basilea

Alm operativo e alm strategico

Le best practices per la funzione di risk management

Strumenti di lavoro, sistema dei limiti

Armonizzazione delle misure di rischio per tutte le

business unit

Coerenza fra processo di risk management e altri processi

gestionali

Ruoli e responsabilità dei vertici aziendali

MODULO NR. 5

METODOLOGIE E METRICHE DI GESTIONE DEL

RISCHIO ( OPERATIVO, CREDITO, CONCENTRAZIONE)

PRINCIPI GENERALI

Il ruolo del risk manager tra crisi e Basilea 3

Obiettivi del risk management

Fasi del risk management

Gestione integrata dei rischi

Normativa di riferimento

RISCHIO DI CREDITO

Definizione e differenza con il rischio di controparte

Fattori di rischio

Perdita attesa ed inattesa

Normativa di vigilanza

Normativa di vigilanza (metodo Standardizzato)

Normativa di vigilanza (metodo IRB)

CRM – premessa

CRM - garanzie reali finanziarie

CRM - garanzie personali

PD e rating:

•

fasi per la costruzione del modello

•

trattamento dei dati

•

analisi univariata

•

analisi multivariata

•

integrazione dei moduli elementari

•

test del modello

•

rating e calibrazione

LGD:

•

calcolo

•

segnalazione verso Banca d’Italia

RISCHIO DI CONCENTRAZIONE SUL PORTAFOGLIO

CREDITI

Definizione

Indice di Herfindahl e GA

Modello ABI per la concentrazione geo-settoriale

RISCHI OPERATIVI

Definizione e peculiarità

Modelli di misurazione

Approcci di misurazione : BIA

Approcci di misurazione: TSA

Approcci di misurazione: AMA

Gestione del rischio

Esempi pratici ed esercitazioni

MODULO NR. 6

METODOLOGIE E METRICHE DI GESTIONE DEL

RISCHIO ( MERCATO, TASSO DI INTERESSE,

LIQUIDITA’)

MISURAZIONE DEI RISCHI DI MERCATO

Normativa di vigilanza:

•

premessa

•

metodologia standardizzata

•

Rischio di posizione generico titoli di debito

•

Rischio cartolarizzazioni

•

Rischio di posizione su titoli di capitale

•

Rischio di posizione su OICR

•

Rischio gamma/vega

•

modelli interni

Modelli VaR:

•

premessa

•

il processo di calcolo

•

i fattori di rischio

•

i fattori di rischio (stima della varianza)

•

fattori di rischio multipli

•

valorizzazione del portafoglio

•

calcolo

RISCHIO DI TASSO DI INTERESSE

Definizione

Modelli di misurazione

Repricing gap

Maturity-adjusted gap

Duration gap

Cash flow mapping:

•

metodo della vita residua e vita residua modificata

clumping

Modello della vigilanza

RISCHIO DI LIQUIDITÀ

Definizione

Funding risk

Maturity Ladder

Riserve di liquidità

Indici di liquidità

Vecchie regole di trasformazione delle scadenze

Gestione delle crisi

Novità Basilea 3:

•

LCR

•

NSFR

Esempi pratici ed esercitazioni

www.spconsulting.name

PERCORSO DI FORMAZIONE SPECIALISTICA 2013

DA RISK CONTROLLER A RISK MANAGER

ARTICOLAZIONE DEL PERCORSO: