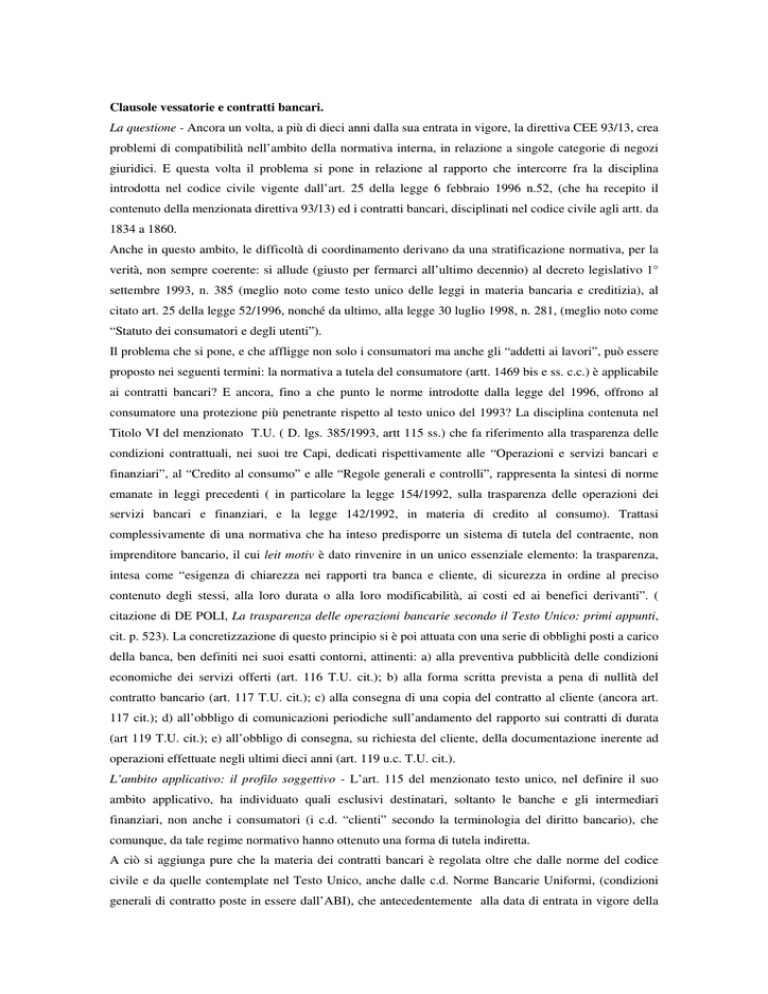

Clausole vessatorie e contratti bancari.

La questione - Ancora un volta, a più di dieci anni dalla sua entrata in vigore, la direttiva CEE 93/13, crea

problemi di compatibilità nell’ambito della normativa interna, in relazione a singole categorie di negozi

giuridici. E questa volta il problema si pone in relazione al rapporto che intercorre fra la disciplina

introdotta nel codice civile vigente dall’art. 25 della legge 6 febbraio 1996 n.52, (che ha recepito il

contenuto della menzionata direttiva 93/13) ed i contratti bancari, disciplinati nel codice civile agli artt. da

1834 a 1860.

Anche in questo ambito, le difficoltà di coordinamento derivano da una stratificazione normativa, per la

verità, non sempre coerente: si allude (giusto per fermarci all’ultimo decennio) al decreto legislativo 1°

settembre 1993, n. 385 (meglio noto come testo unico delle leggi in materia bancaria e creditizia), al

citato art. 25 della legge 52/1996, nonché da ultimo, alla legge 30 luglio 1998, n. 281, (meglio noto come

“Statuto dei consumatori e degli utenti”).

Il problema che si pone, e che affligge non solo i consumatori ma anche gli “addetti ai lavori”, può essere

proposto nei seguenti termini: la normativa a tutela del consumatore (artt. 1469 bis e ss. c.c.) è applicabile

ai contratti bancari? E ancora, fino a che punto le norme introdotte dalla legge del 1996, offrono al

consumatore una protezione più penetrante rispetto al testo unico del 1993? La disciplina contenuta nel

Titolo VI del menzionato T.U. ( D. lgs. 385/1993, artt 115 ss.) che fa riferimento alla trasparenza delle

condizioni contrattuali, nei suoi tre Capi, dedicati rispettivamente alle “Operazioni e servizi bancari e

finanziari”, al “Credito al consumo” e alle “Regole generali e controlli”, rappresenta la sintesi di norme

emanate in leggi precedenti ( in particolare la legge 154/1992, sulla trasparenza delle operazioni dei

servizi bancari e finanziari, e la legge 142/1992, in materia di credito al consumo). Trattasi

complessivamente di una normativa che ha inteso predisporre un sistema di tutela del contraente, non

imprenditore bancario, il cui leit motiv è dato rinvenire in un unico essenziale elemento: la trasparenza,

intesa come “esigenza di chiarezza nei rapporti tra banca e cliente, di sicurezza in ordine al preciso

contenuto degli stessi, alla loro durata o alla loro modificabilità, ai costi ed ai benefici derivanti”. (

citazione di DE POLI, La trasparenza delle operazioni bancarie secondo il Testo Unico: primi appunti,

cit. p. 523). La concretizzazione di questo principio si è poi attuata con una serie di obblighi posti a carico

della banca, ben definiti nei suoi esatti contorni, attinenti: a) alla preventiva pubblicità delle condizioni

economiche dei servizi offerti (art. 116 T.U. cit.); b) alla forma scritta prevista a pena di nullità del

contratto bancario (art. 117 T.U. cit.); c) alla consegna di una copia del contratto al cliente (ancora art.

117 cit.); d) all’obbligo di comunicazioni periodiche sull’andamento del rapporto sui contratti di durata

(art 119 T.U. cit.); e) all’obbligo di consegna, su richiesta del cliente, della documentazione inerente ad

operazioni effettuate negli ultimi dieci anni (art. 119 u.c. T.U. cit.).

L’ambito applicativo: il profilo soggettivo - L’art. 115 del menzionato testo unico, nel definire il suo

ambito applicativo, ha individuato quali esclusivi destinatari, soltanto le banche e gli intermediari

finanziari, non anche i consumatori (i c.d. “clienti” secondo la terminologia del diritto bancario), che

comunque, da tale regime normativo hanno ottenuto una forma di tutela indiretta.

A ciò si aggiunga pure che la materia dei contratti bancari è regolata oltre che dalle norme del codice

civile e da quelle contemplate nel Testo Unico, anche dalle c.d. Norme Bancarie Uniformi, (condizioni

generali di contratto poste in essere dall’ABI), che antecedentemente alla data di entrata in vigore della

legge del 1996 recavano non poche clausole ritenute difformi nel senso indicato dall’art. 1469 bis c.c..

Tuttavia, nonostante i dubbi e le perplessità relative alla applicabilità della disciplina della tutela del

consumatore del 1996, l’ABI, con la circolare del 23 febbraio 1996, n. 17 ha provveduto ad indicare alle

banche una serie di clausole da modificare alla luce della normativa in esame. Il problema della tutela del

consumatore però, ancor prima delle entrata in vigore della legge 52/1996, era stato preso in

considerazione anche dalla Banca d’Italia, che con il provvedimento n. 12/94, ha sottolineato la necessità

di non inserire nei contratti bancari, clausole “che determinano un assetto significativamente non

equilibrato degli interessi delle parti contraenti”. E nella stessa prospettiva si è mossa pure l’ABI che, con

la circolare n. 739 del 3 febbraio 1995, ha dato alle sue associate una serie di direttive volte ad eliminare

dalle condizioni generali dei contratti bancari, tutte le clausole che in qualche modo potevano considerarsi

vessatorie. Il problema dell’applicabilità degli artt. 1469 bis e ss. c.c. ai contratti bancari deriva dal fatto

che non è sempre agevole identificare la persona del “consumatore” (definito dall’art. 1469 bis 1° co. c.c.,

e dall’art. 1 della legge 281/1998) con quella del “cliente”, o ancora con quella di “risparmiatore”. Se

infatti le nozioni di cliente e di risparmiatore, adoperate nel testo unico del 1993, si considerano più

ristrette rispetto a quella di consumatore, la logica conseguenza è che la normativa applicabile ai contratti

bancari è (e resta) solo quella contemplata nel citato testo unico ( oltre ovviamente quella del codice

civile): resterebbe esclusa quella della novella del 1996, che costituirebbe pertanto norma generale e

perciò stesso destinata ad arretrare (quantunque posteriore) in virtù del principio lex specialis derogat

generali. Tale questione interpretativa viene però risolta nel senso che la disciplina indicata nel testo

unico del 1993 si applica a tutti i contratti bancari, mentre quella contenuta negli artt. 1469 bis ss., si

applica invece ai soli contratti (quindi anche quelli bancari) conclusi dai consumatori, vale a dire da quei

soggetti (persone fisiche) che agiscono per scopi estranei all’attività imprenditoriale o professionale

eventualmente svolta ( cfr anche art. 2 l.281/1998).

Seguendo questa linea interpretativa, si riesce a superare l’antinomia che intercorre fra le definizioni di

“cliente”, “risparmiatore” e “consumatore”, ed in questa prospettiva, può ritenersi applicabile anche ai

contratti bancari la disciplina generale posta a tutela del consumatore (artt. 1469 bis ss. c.c.).

L’ambito applicativo: il proflilo oggettivo - C’è poi un secondo problema, questa volta di carattere

oggettivo. Dalla lettura dell’art. 1469 bis 1° co. c.c., non si rinvengono ostacoli particolari ai fini della

applicazione di tale norma ai contratti bancari ( che rientrano nel genus “contratti aventi ad oggetto la

cessione di beni o la prestazione di servizi”). Tuttavia, al quarto comma del menzionato articolo, si fa

riferimento alla categoria dei contratti aventi ad oggetto “la prestazione di servizi finanziari” lasciando

intendere che per questa è previsto un regime normativo speciale, diverso da quello contemplato nel

primo comma. Sulla scorta di questa interpretazione quindi, l’ambito applicativo si restringe, atteso che la

normativa in esame (art. 1469 bis 4° co.) trova applicazione soltanto per quei contratti bancari

caratterizzati dalla prestazione di un servizio finanziario. Va quindi smentita l’equazione secondo cui

tutti i contratti bancari sono assimilabili sic et simpliciter ai contratti aventi ad oggetto la prestazione di

servizi finanziari. Secondo l’orientamento prevalente, devono ritenersi tali (scilicet: contratti bancari

aventi ad oggetto la prestazione di servizi finanziari), il contratto di apertura di credito, il contratto di

sconto bancario, le operazioni di fido, quelle di deposito, nonché (ma la questione non è pacifica) il

contratto di conto corrente, atteso che, nonostante il fatto che esso solo indirettamente può essere messo

in relazione con una prestazione di carattere finanziario, ammette comunque la possibilità di realizzare

uno scoperto o un’apertura di credito.

In sintesi, per capire se ad un contratto bancario si applica il sistema delle deroghe previsto dall’art. 1469

bis 4° co. c.c., è giocoforza prendere in considerazione il carattere della prestazione di un servizio

finanziario che si può rinvenire nell’ambito di una singola fattispecie contrattuale. Tale connotato, se

sussiste, risponde genericamente sempre ad uno di questi tre schemi: a) danaro - tempo – danaro, quindi

in principio operazioni creditizie; b) danaro

- spazio – danaro, quindi in principio operazioni di

trasferimento di danaro o operazioni di pagamento; c) danaro – danaro, quindi operazioni di cambio.

Se in contratto bancario, quindi ricorre, sia pure incidentalmente, un siffatto schema, a questo è

applicabile (ferma restando la sussistenza dei requisiti soggettivi di cui sopra) non solo la disciplina

contemplata dall’art. 1469 bis commi primo e secondo ( e quella genericamente prevista a tutela del

consumatore) ma anche quella contemplata dai commi terzo e quarto.

Conclusioni operative – La qualificazione della fattispecie concreta, come contratto bancario tout court,

ovvero come contratto bancario avente ad oggetto la prestazione di servizi finanziari, ha implicazioni

tutt’altro che teoriche, atteso che il regime normativo applicabile alla seconda ipotesi (contratto bancario

avente ad oggetto prestazioni di servizi finanziari) attribuisce al professionista ( la banca) il potere di

modificare (sempre che ovviamente, vi sia un giustificato motivo) senza preavviso, in aperta deroga a

quanto stabilito ai numeri 12 e 13 del terzo comma dell’art. cit., il tasso di interesse o l’importo di

qualunque altro onere relativo alla prestazione finanziaria originariamente convenuta, dandone in ogni

caso immediata comunicazione al consumatore (“cliente”) al quale però, è attribuito il diritto di recedere

dal contratto. Inoltre, se il contratto (bancario) che ha ad oggetto la prestazione di un servizio finanziario,

è a tempo indeterminato, la banca può recedere, qualora vi sia un giustificato motivo, senza alcun

preavviso, dandone immediata comunicazione al consumatore, ovvero può modificare le condizioni del

contratto (sempre sussistendo un giustificato motivo) dando al consumatore entro un congruo termine, un

preavviso nel quale si precisa che questi ha diritto di recedere.

Francesco Marescalco

(avvocato civilista e specialista in diritto dei consumi)