INVESTMENT

STRATEGY

Del team Research & Investment Strategy

17 giugno 2016

Prevalgono i timori per la Brexit, crescita ancora

fragile

Le politiche monetarie divergenti non basteranno a dare impulso agli

asset rischiosi

Punti chiave

Nessuna modifica all’asset allocation: visto

il clima di incertezza, confermiamo una

strategia prudente, con esposizione

underweight sull’azionario e una view positiva

sul credito. Continuiamo a raccomandare di

coprire il rischio di una possibile Brexit.

L’impatto immediato di una vittoria del "leave"

sugli asset rischiosi sarebbe forte, sebbene

non ai livelli del periodo della crisi finanziaria.

Non possiamo inoltre escludere ripercussioni

negative più persistenti tra mercati, economie

e a livello politico in Europa.

Riteniamo più probabile una vittoria del voto

per rimanere nell’UE, che andrebbe a

innescare un relief rally di breve durata,

spingendo al rialzo i rendimenti dei Gilt. Le

valutazioni elevate dei mercati azionari

dovrebbero limitare il potenziale di rialzo.

Il referendum ha scoperchiato un vaso di

Pandora di incertezze politiche in Europa, che

vanno dalla balcanizzazione a una maggiore

integrazione.

Le nostre previsioni di crescita globale per il

2016 rimangono al 2,8%. Eppure, la crescita

resta fragile. La debolezza del comparto

manifatturiero US è bilanciata da una lieve

accelerazione nell’Area Euro e in Giappone.

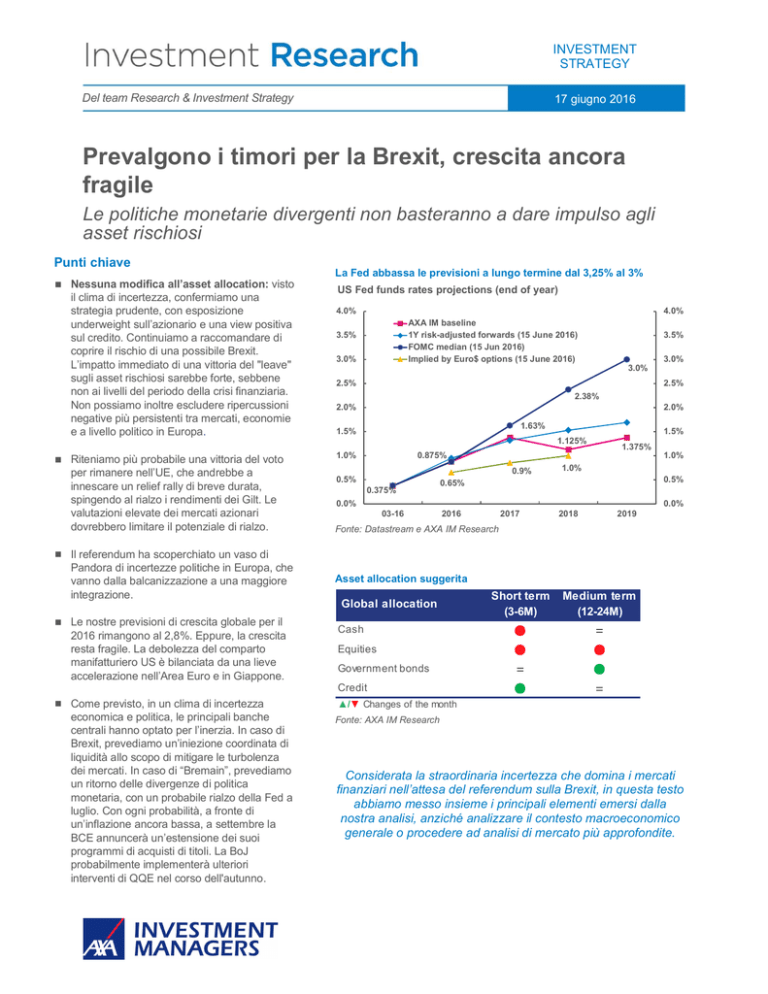

Come previsto, in un clima di incertezza

economica e politica, le principali banche

centrali hanno optato per l’inerzia. In caso di

Brexit, prevediamo un’iniezione coordinata di

liquidità allo scopo di mitigare le turbolenza

dei mercati. In caso di “Bremain”, prevediamo

un ritorno delle divergenze di politica

monetaria, con un probabile rialzo della Fed a

luglio. Con ogni probabilità, a fronte di

un’inflazione ancora bassa, a settembre la

BCE annuncerà un’estensione dei suoi

programmi di acquisti di titoli. La BoJ

probabilmente implementerà ulteriori

interventi di QQE nel corso dell'autunno.

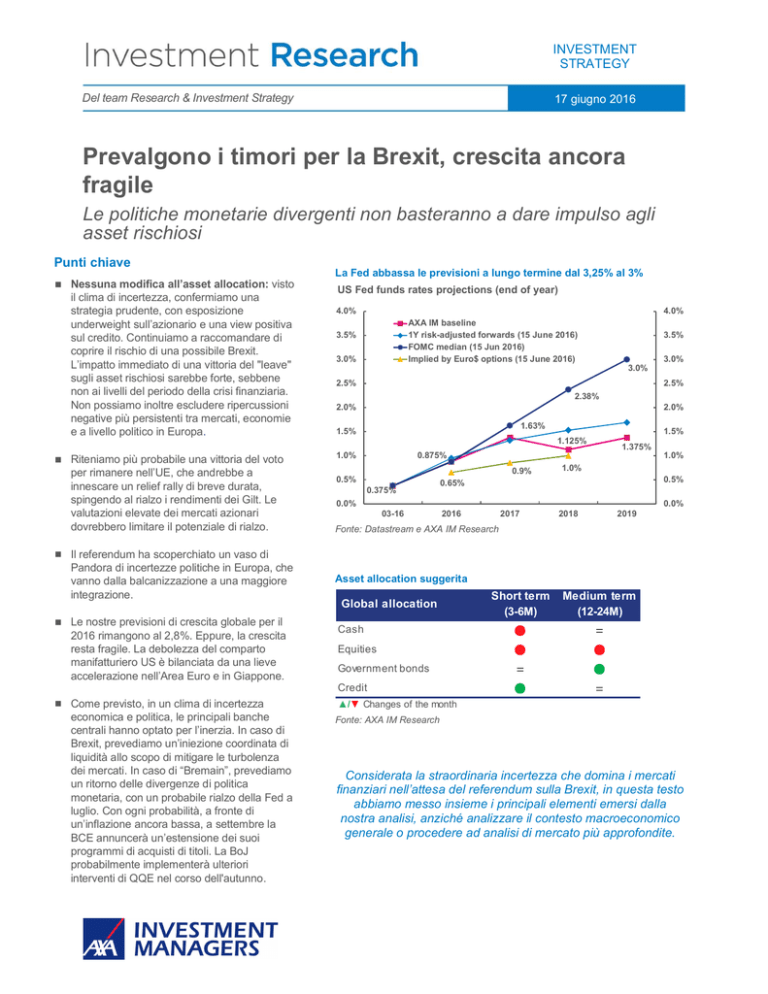

La Fed abbassa le previsioni a lungo termine dal 3,25% al 3%

US Fed funds rates projections (end of year)

4.0%

3.5%

3.0%

2.5%

1.63%

1.5%

1.0%

0.0%

3.5%

3.0%

2.38%

2.0%

0.5%

4.0%

AXA IM baseline

1Y risk-adjusted forwards (15 June 2016)

FOMC median (15 Jun 2016)

Implied by Euro$ options (15 June 2016)

0.875%

0.375%

03-16

0.9%

0.65%

2016

Fonte: Datastream e AXA IM Research

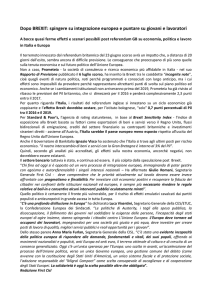

Asset allocation suggerita

Global allocation

Cash

Equities

Government bonds

Credit

▲/▼ Changes of the month

2017

1.125%

3.0%

2.5%

2.0%

1.375%

1.0%

1.5%

1.0%

0.5%

2018

2019

Short term

(3-6M)

Medium term

(12-24M)

●

●

=

●

=

●

●

=

0.0%

Fonte: AXA IM Research

Considerata la straordinaria incertezza che domina i mercati

finanziari nell’attesa del referendum sulla Brexit, in questa testo

abbiamo messo insieme i principali elementi emersi dalla

nostra analisi, anziché analizzare il contesto macroeconomico

generale o procedere ad analisi di mercato più approfondite.

Abbiamo scritto molto sul potenziale impatto che l’ormai

imminente referendum sulla Brexit potrebbe avere

sull’economia del Regno Unito1 e sul resto dell’UE2.

Considerando i possibili futuri scenari che si prospettano

per l’UE dopo il referendum3, siamo convinti che la

questione più pressante per l'Unione Europea sia

costituita dalle conseguenze politiche nel tempo.

Abbiamo considerato anche l’impatto del referendum

sulle principali asset class europee4. In questo articolo

abbiamo sintetizzato tutte le ricerche condotte e abbiamo

inserito dei link per potere accedere agevolmente ai

documenti sottostanti.

Nel Regno Unito il PIL potrebbe perdere dal 2

al 7%, la sterlina potrebbe avere una flessione

del 10% e i titoli azionari britannici potrebbero

subire perdite del 10 - 15%

In base alla nostra valutazione del potenziale impatto

della Brexit sull’economia britannica abbiamo concluso

che, se il Regno Unito dovesse uscire dall’UE, il PIL

nazionale entro il 2030 potrebbe calare del 2 - 7%.

Come previsto, quasi tutte le asset class nel Regno Unito

hanno

evidenziato

oscillazioni

sincronizzate

e

idiosincratiche, in linea con l’aumento o l’attenuazione

dei timori sulla Brexit. La sterlina si è dimostrata il

barometro più sensibile del sentiment in relazione alla

Brexit e prevediamo che possa subire un deprezzamento

del 10% vs l’USD. In conclusione, ci aspettiamo che i

mercati sconteranno la probabilità di un ulteriore

allentamento della politica monetaria in caso di uscita

dall’UE. I mercati obbligazionari sono stati in balia di

forze opposte: la prospettiva di un allentamento

monetario e il rischio di fughe di capitali. Queste forze

contrastanti hanno in linea di massima neutralizzato

l’impatto sulle scadenze a dieci anni.

Le prospettive per quanto concerne gli asset rischiosi ci

sembrano più preoccupanti5. La debolezza dell’attività a

livello nazionale potrebbe fare insorgere qualche timore

per gli utili, nonostante gli elevati proventi derivanti dagli

scambi internazionali, che sarebbero favoriti dal previsto

deprezzamento della sterlina. In caso di decisione pro

uscita dall’Unione Europea, le valutazioni sul mercato

azionario britannico a nostro avviso registrerebbero una

correzione del 10%-15% e il credito IG denominato in

sterline guadagnerebbe 50 bps.

1

Page, D., “Brexit”, AXA IM Research, 19 febbraio 2016.

Alimi, M., “L’impatto economico della Brexit sulla UE”, AXA IM

Research, 31 maggio 2016

3 Alimi, M., “Europe after the UK referendum”, AXA IM Research, 1

giugno 2016

4 Wenzel, F., “Brexit impact on European asset markets”, e

Venizelos, G., “Brexit and credit”, AXA IM Research, 10 giugno

2016

5 Page, D., “Brexit impact on UK asset markets”, AXA IM Research,

25 maggio 2016

2

Impatto limitato sulla crescita dell’Area Euro

Il risultato del referendum si farà probabilmente sentire

anche nel resto dell’UE. A nostro parere l’impatto

economico diretto della Brexit sull'economia dell’Area

Euro sarà probabilmente negativo, ma non di grande

entità: si limiterà a circa lo 0,5% del PIL, distribuito su più

anni.

L'impatto più evidente e preoccupante del referendum

sarebbe il suo effetto sulla politica europea e sulle future

sorti dell’Unione. Attualmente a nostro avviso l’UE è

istituzionalmente debole, incapace di ridare impulso alla

crescita, di influire sulla globalizzazione o di affrontare in

modo efficace le questioni migratorie. Per questa

ragione, qualunque sia l’esito del referendum nel Regno

Unito, ne deriveranno rischi e opportunità per il futuro

dell’UE; potrebbe ad esempio tornare in auge il “rischio

di ridenominazione” e si potrebbe ripresentare la

possibilità di un’Area Euro di dimensioni ridotte.

L’esatta natura degli accordi commerciali post-Brexit

sarà importante per gli scambi tra Area Euro e Regno

Unito, che rappresentano il 5% del PIL. L’atteso

rallentamento del PIL e il deciso deprezzamento della

sterlina con ogni probabilità ridurranno l’attuale surplus

commerciale. Tuttavia, l’attività commerciale nell’Area

Euro potrebbe essere favorita dal rimpatrio di servizi

finanziari, con una riduzione delle importazioni dal Regno

Unito. Il ribilanciamento delle attività post-Brexit, ad

esempio per quanto riguarda i servizi finanziari, potrebbe

anche comportare un reindirizzamento degli investimenti

esteri diretti dal Regno Unito, attualmente loro principale

destinazione per l’UE, verso il resto dell’Area Euro. Ad

ogni modo, la preoccupazione generale per l’Area Euro

in seguito alla Brexit potrebbe frenare gli afflussi,

soprattutto nel breve termine. La fiducia nelle economie

dell’UE potrebbe affievolirsi, anche se un impatto di

questo genere dipenderebbe molto dal tipo di reazione

delle autorità dell’UE, e in particolare di quelle dell’Area

Euro, in caso di vittoria dei fautori del "leave".

Flessione della crescita nell’Europa centroorientale dello 0,3 - 0,9%

La Brexit potrebbe anche avere un impatto diretto sulle

economie dell’Europa centro-orientale6, attraverso

quattro diversi canali di trasmissione: attività

commerciale, investimenti esteri diretti, contributi UE alla

regione e pagamento delle rimesse. Il surplus

commerciale dei Paesi dell’Europa centro-orientale, ad

esempio, potrebbe risentire del rallentamento del PIL nel

Regno Unito e dell’atteso deprezzamento della sterlina.

Repubblica Ceca, Polonia e Ungheria registrano un

surplus commerciale bilaterale con il Regno Unito pari,

rispettivamente, al 2%, all’1% e all’1% del PIL. I flussi di

investimenti esteri diretti dal Regno Unito verso i Paesi

dell’Europa centro-orientale oscillano tra il 2% e il 10%

del PIL, con l’Ungheria che si aggiudica il 10%. Il

rallentamento dell'attività nel Regno Unito potrebbe

6

Davradakis, M., “Brexit and Central Easter Europe”, AXA IM

Research, 10 giugno 2016

2 AXA INVESTMENT MANAGERS - INVESTMENT RESEARCH - 17/06/2016

anche ridurre o portare a un’inversione di questi flussi di

investimenti, soprattutto dove si predilige la forma del

portafoglio di investimenti (Ungheria e Bulgaria). La

Brexit potrebbe provocare una contrazione del bilancio

dell’UE, al quale attualmente il Regno Unito contribuisce

per il 10%. Ciò a sua volta ridurrebbe gli afflussi di fondi

verso i maggiori Paesi dell’Europa centro-orientale, che

attualmente ricevono fondi dall’UE per circa il 2%-6% del

PIL. Infine, le economie dell’Europa centro-orientale

potrebbero registrare un calo delle rimesse dal Regno

Unito a causa del rallentamento dell'attività economica,

seppure un effetto di questo tipo dovrebbe essere di

entità modesta. Tenendo conto di tutti questi fattori, ci

aspettiamo un impatto negativo sulle maggiori economie

dell’Europa centro-orientale intorno allo 0,3-0,9% del PIL.

È inoltre probabile che le economie dell’Europa centroorientale (non appartenenti all’area dell’euro) abbiano un

ruolo determinante nel quadro di incertezza politica che

mina la sacralità del concetto di mercato unico. Le

relazioni tra l’UE e alcune importanti economie di

quest'area, come la Polonia e l’Ungheria, negli ultimi

anni hanno avuto un forte sviluppo. Questi e altri Paesi

potrebbero seguire l'esempio del Regno Unito,

introducendo riforme di portata nazionale e indicendo

consultazioni referendarie. I possibili scenari che ne

risulterebbero potranno variare in base alla reazione

dell’UE. Come nel caso del Regno Unito, ci

aspetteremmo che l’UE tenga fede ai suoi principi

cardine e rifiuti di accettare un’ulteriore diluizione delle

sue istituzioni democratiche. Anche in caso di

consultazioni referendarie, i Paesi dell’Europa centroorientale dovranno poi considerare la perdita del

supporto di politica economica che l’appartenenza

all’Unione assicura alle loro economie, e si dovranno

preoccupare della possibilità di entrare nella sfera

d’influenza della Russia una volta lasciata l’Unione

Europea. Questa eventualità potrebbe aumentare il costo

percepito dell’uscita dall’UE per questi Paesi. È

interessante osservare che, se da un lato dai recenti

sondaggi condotti in Polonia e Ungheria emerge un 40%

di favorevoli ai referendum, relativamente bassa (pari,

rispettivamente al 22% e al 29%) è la percentuale di

coloro che si dicono pronti a votare a favore dell’uscita

dall’Europa.

I mercati dell’UE: modalità risk-off, ribassi

azionari compresi tra il 10 e il 15%, rendimenti

dei Bund in territorio negativo

Gli asset rischiosi dell’Area Euro risentirebbero

negativamente della Brexit. L’impatto diretto sugli utili

societari dell’Area Euro è relativamente contenuto, in

quanto i proventi esposti al Regno Unito rappresentano

meno del 5% dell’esposizione totale. Ciò nonostante, la

correlazione tra i due mercati è stata forte e le

preoccupazioni di ordine politico giustificano in larga

misura il beta di 1,1 delle quotazioni azionarie dell’Area

Euro rispetto alle azioni del Regno Unito. A nostro

avviso, in caso di Brexit i valori azionari dell’Area Euro

perderanno fino al 10-15%. Anche i mercati del credito

dell’Area Euro risentirebbero di una vittoria del “leave”,

che potrebbe portare a un sostanziale ampliamento degli

spread. Un impatto di questo tipo dovrebbe comunque

essere direttamente attenuato dal programma di acquisti

di titoli (CSPP) della Banca centrale europea (BCE). Gli

spread del credito IG dovrebbero guadagnare 10-20 bps,

dai 5-10 bps dei titoli non finanziari che potrebbero

rientrare nel CSPP ai 30-40 bps per i titoli finanziari

subordinati. Riteniamo che il probabile impatto sul credito

US sarà limitato per ragioni legate al flight to quality.

L’ondata di avversione al rischio che la Brexit

provocherebbe in tutta l’Area Euro potrebbe comportare

una riduzione dei tassi nei paesi ‘core’. Ciò si

manifesterebbe con l’impatto combinato di un

deterioramento del sentiment sul rischio e di crescenti

aspettative di ulteriori stimoli monetari. Per quanto

riguarda il deterioramento dell’appetito per il rischio, in

caso di Brexit prospettiamo una flessione dei rendimenti

sui Bund a 10 anni fino a 25 bps.

Una tale incertezza politica sarebbe di ostacolo all'attività

economica e perturberebbe i mercati finanziari. Ciò fa

lievitare il rischio di un deciso peggioramento delle

condizioni finanziarie dopo il voto, che andrebbe ad

aggravare le difficoltà di crescita dell’UE. In anticipazione

di un esito di questo tipo, ci aspettiamo che le autorità

dell’UE e dell’Area Euro reagiscano prontamente a

un’eventuale vittoria dei favorevoli alla Brexit, affermando

unità e integrazione e discutendo delle misure

necessarie per sostenere nell’immediato l’Unione

Europea e creare prospettive positive per il suo futuro.

Sicuramente non sarà facile.

AXA INVESTMENT MANAGERS - INVESTMENT RESEARCH - 17/06/20163

Per scoprire tutte le pubblicazioni di AXA IM su mercato e prodotti,

visita il nostro Financial Lab ed iscriviti alla newsletter settimanale: su blog.axa-im.it

AVVERTENZE LEGALI

Prima dell’adesione leggere il Prospetto Informativo. Il presente documento è destinato unicamente a soggetti collocatori ed investitori professionali, e non può essere in alcun

modo diffuso al pubblico o consegnato ad investitori che non posseggano tale qualifica. Le informazioni, i dati finanziari e le raccomandazioni formulate da AXA Investment

Managers non possono in alcun caso essere interpretate come un offerta d acquisto, di vendita o di sottoscrizione di strumenti finanziari, né come un offerta per la vendita di

fondi comuni di investimento, né come un offerta di servizi di investimento. AXA Investment Managers declina ogni responsabilità per l uso che potrebbe essere fatto di queste

informazioni e delle conseguenze che potrebbero derivarne. Ogni riproduzione, copia, duplicazione, trasferimento, eseguita con qualunque mezzo, riguardante in tutto o in

parte le informazioni, i dati finanziari e le raccomandazioni formulate da AXA Investment Managers sono rigorosamente vietate. Le analisi e le raccomandazioni contenute in

questo documento esprimono la strategia globale di AXA Investment Managers. L applicazione di tale strategia è adatta per ciascun portafoglio al fine di ottimizzare i vincoli di

gestione che lo caratterizzano. Il presente documento ha scopo esclusivamente informativo e non costituisce, da parte di AXA Investment Managers Paris, offerta all acquisto o

alla vendita, sollecitazione o consulenza d investimento. E stato elaborato sulla base di dati, proiezioni, anticipazioni e ipotesi di natura soggettiva. Le analisi e le conclusioni ivi

contenute esprimono un opinione, basata sui dati disponibili ad una data specifica. In conseguenza della natura soggettiva e indicativa di queste analisi, attiriamo la Vostra

attenzione sul fatto che la reale evoluzione delle variabili economiche e i valori dei mercati finanziari potrebbero differire significativamente dalle indicazioni (proiezioni,

previsioni, anticipazioni e ipotesi) fornite nel presente documento. Inoltre, per esigenze di semplificazione, le informazioni contenute nel presente documento possono essere

considerate esclusivamente soggettive. Il presente docuento può essere modificato senza preavviso e AXA Investment Managers Paris ha facoltà di, ma non l obbligo, di

aggiornare o rivedere il medesimo. Tutte le informazioni contenute nel presente documento sono state formulate sulla base di dati resi pubblici da provider ufficiali di statistiche

economiche e di mercato. AXA Investment Managers Paris declina ogni responsabilità riguardo eventuali decisioni basate sul presente documento. Inoltre, in conseguenza

della natura soggettiva delle suddette analisi ed opinioni, i dati, le proiezioni, le previsioni, le anticipazioni e/o le opinioni contenute nel presente documento non sono

necessariamente utilizzate o seguite dai team di gestione di AXA IM Paris o dai suoi affiliati che potrebbero agire sulla base delle proprie opinioni e in qualità di dipartimenti

indipendenti all interno della Società. Accettando tali inormazioni, i destinatari del presente documento concordano che utilizzeranno le informazioni stesse esclusivamente per

valutarne il potenziale interesse nelle strategie ivi descritte e per nessun altro scopo e non divulgheranno nessuna delle suddette informazioni a parti terze. Ogni riproduzione,

totale o parziale, delle informazioni contenute nel presente documento, salvo espressa autorizzazione da parte di AXA IM, è severamente vietata. Né l MSCI né parti terze

coinvolte nella compilazione, computazione o creazione dei dati MSCI offrono garanzia esplicita o implicita riguardo ai dati stessi (o ai risultati ottenibili tramite il loro impiego) e

nessuno dei soggetti di cui sopra si assume alcuna responsabilità in merito all originalità, accuratezza, completezza, commerciabilità o adeguatezza al perseguimento di un fine

specifico di tali dati. Salvo quanto di cui sopra, in nessun caso l MSCI, sue sussidiarie o altre parti terze coinvolte nella compilazione, computazione o creazione dei dati

saranno ritenute responsabili per eventuali danni diretti, indiretti, specifici, punitivi, conseguenti o altro (inclusa la perdita di profitti) anche se debitamente informate della

possibilità di tali danni. Nessuna ulteriore distribuzione dei dati MSCI è consentita senza esplicito consenso scritto da parte di MSCI stessa.

Editor : AXA INVESTMENT MANAGERS, a company incorporated under the laws of France, having its registered office located at C ur Défense Tour B La Défense 4, 100,

Esplanade du Général de Gaulle 92400 Courbevoie, registered with the Nanterre Trade and Companies Register under number 393 051 826

© AXA Investment Managers 2016. Tutti i diritti riservati.

www.axa-im.com