Your Global Investment Authority

Tutto sui bond: I’ABC dei

mercati obbligazionari

Mortgage-backed

securities

Mortgage-backed

securities

Chi ha ottenuto un prestito per acquistare un’abitazione forse ignora che molto probabilmente il suo mutuo

funge da garanzia per un titolo quotato in borsa. Un’elevata percentuale dei mutui ipotecari privati erogati da

banche e altri finanziatori viene aggregata e utilizzata come collaterale per l’emissione di mortgage-backed

securities (MBS) che successivamente vengono venduti agli investitori.

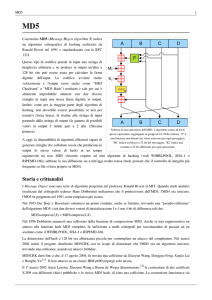

Cosa sono i mortgage-backed securities?

Come indica il loro nome inglese, i mortgage-backed securities sono obbligazioni garantite da pool di prestiti

ipotecari. Nella tipologia più elementare di MBS, i pagamenti legati ai mutui ipotecari residenziali vengono

trasferiti al detentore dell’obbligazione, ossia quest’ultimo riceve pagamenti mensili che includono sia il capitale

che gli interessi. Questa caratteristica rappresenta una differenza sostanziale tra gli MBS e altre obbligazioni, come

i titoli del Tesoro, che prevedono il pagamento degli interessi con frequenza semestrale e rimborsano il capitale in

un’unica soluzione alla scadenza.

La creazione di un MBS si articola in diverse fasi.

1.Un istituto di credito ipotecario, ad esempio una banca, concede un mutuo all’aquirente di un’abitazione.

2.In seguito, l’istituto erogatore vende il prestito a una Government-sponsored enterprise (GSE), ossia a un organismo

di emanazione governativa come Fannie Mae o Freddie Mac (cfr. di seguito per ulteriori informazioni sulle GSE,

definite anche “Agenzie”) oppure a un ente privato, come una banca o una società finanziaria. L’istituto erogatore

può continuare ad amministrare il mutuo, rendendo questo processo invisibile al proprietario dell’abitazione.

3.L’Agenzia o l’ente privato accorpa diversi dei mutui ipotecari che ha acquistato in un “pool”, che può essere

composto da un numero ridotto di prestiti o da migliaia di mutui. Tale pool genera un flusso di pagamenti

regolare, in virtù dei pagamenti mensili effettuati dai proprietari delle abitazioni.

4.Successivamente, l’Agenzia o l’ente privato vende il diritto a ricevere tale flusso di pagamenti sotto forma di

titoli (obbligazioni) agli investitori. Dopo il collocamento iniziale, gli MBS vengono negoziati sul mercato.

5.I pagamenti dei mutui, costituiti dal capitale e dagli interessi, vengono trasferiti lungo l’intera catena che va

dall’amministratore del mutuo al detentore dell’obbligazione.

Chi emette i mortgage-backed securities?

Gli MBS sono emessi o garantiti dal governo statunitense, da una GSE o da un ente privato. La maggior parte

delle emissioni di MBS viene effettuata da tre grandi GSE: la Government National Mortgage Association (GNMA,

nota come Ginnie Mae), la Federal National Mortgage Association (FNMA, detta Fannie Mae) e la Federal Home

Loan Mortgage Corporation (FHLMC, detta Freddie Mac).

I mortgage-backed securities emessi da tutte e tre queste GSE hanno un rating elevato pari ad AAA, ma Ginnie

Mae, che appartiene al Department of Housing and Urban Development statunitense, è sempre stata gestita e di

proprietà del governo USA. Gli interessi e il capitale degli MBS da essa emessi hanno sempre beneficiato

esplicitamente della piena garanzia del governo degli Stati Uniti, pertanto la qualità creditizia di tali obbligazioni è

uguale a quella dei Treasury.

Nel settembre 2008 Fannie Mae e Freddie Mac sono state messe in amministrazione controllata dal governo, che

si è impegnato a farsi carico di qualsiasi ammanco nel bilancio delle due Agenzie. Attualmente sono amministrate

da un’autorità di regolamentazione di nuova creazione, la Federal Housing Finance Agency. Il Dipartimento del

Tesoro USA ha annunciato che assicurerà che entrambe le Agenzie mantengano saldi positivi e onorino tutti i loro

obblighi finanziari. Questo impegno del governo a garantire gli obblighi di Fannie Mae e Freddie Mac conferma

l’affidabilità dei rating elevati degli MBS emessi da entrambe le Agenzie.

1

2013 | Mortgage-backed securities

In precedenza, gli MBS di Fannie Mae e Freddie Mac non erano esplicitamente garantiti dal governo statunitense,

ma il mercato ha ritenuto a lungo che lo Stato non avrebbe lasciato fallire queste Agenzie, in virtù della loro

importanza per il settore dei mutui ipotecari negli Stati Uniti e dell’ampia diffusione degli MBS e del debito da loro

emessi. Naturalmente, ciò ha trovato conferma nell’effettivo intervento del governo lo scorso autunno.

Oltre che dalle Agenzie, gli MBS sono emessi anche da enti privati. Generalmente questi MBS “private label” sono

emessi da imprese edilizie o istituzioni finanziarie tramite loro controllate e sono garantiti da mutui residenziali

non conformi ai requisiti delle Agenzie. Tali titoli vengono valutati dalle agenzie di rating e spesso presentano

forme di supporto al credito (c.d. “credit enhancement”), come la sovracollateralizzazione o lettere di credito,

concepite per proteggere gli investitori da insolvenze o da perdite sui mutui sottostanti.

Perché gli MBS possono offrire rendimenti più elevati rispetto alle analoghe obbligazioni di

qualità elevata?

I mortgage-backed securities emessi dalle Agenzie hanno un rating elevato poiché sono garantiti dalla proprietà

immobiliare sottostante, dall’Agenzia emittente e attualmente di fatto anche dal governo statunitense. Tuttavia,

storicamente gli MBS hanno offerto rendimenti più elevati rispetto a quelli delle obbligazioni di qualità analoga,

come i Treasury.

I rendimenti più elevati mirano a compensare gli investitori per l’incertezza causata dal rifinanziamento dei mutui

ipotecari. Un investitore che acquista un Treasury trentennale può detenerlo e ricevere gli stessi pagamenti

d’interessi per 30 anni. Chi acquista un MBS garantito da un pool di mutui trentennali, invece, riceverà il tasso

d’interesse pattuito per un periodo di tempo incerto, poiché solo alcuni proprietari di abitazioni mantengono il

proprio mutuo per l’intera durata: alcuni lo rimborsano anticipatamente quando i tassi d’interesse calano, mentre

altri vendono le proprie abitazioni entro i primi dieci anni. In entrambi i casi, i mutui vengono rimborsati e gli

investitori in MBS garantiti da tali mutui ipotecari ricevono il capitale in via anticipata.

Dal momento che i rimborsi anticipati dei mutui aumentano in genere nelle fasi di flessione dei tassi d’interesse,

gli investitori in MBS possono essere costretti a reinvestire i propri capitali in un contesto di tassi più bassi. Per

contro, in caso di aumento dei tassi d’interesse, i rimborsi anticipati tendono a diminuire e quando i tassi di

reinvestimento sono relativamente elevati gli investitori ricevono rimborsi anticipati inferiori alle aspettative. Per

ricompensare gli investitori in MBS di questa incertezza, nel prezzo e nel rendimento degli MBS è incorporato il

livello atteso dei pagamenti anticipati, in base ai dati storici.

Le tipologie di mortgage-backed securities

I mortgage-backed securities possono essere strutturati in diversi modi, ma i più frequenti sono i seguenti.

Pass-through

I titoli pass-through, noti anche come certificati di partecipazione, sono i mortgage-backed securities più semplici

e sono garantiti da pool di mutui ipotecari con caratteristiche simili. Per la maggior parte sono emessi o garantiti

da Ginnie Mae, Fannie Mae o Freddie Mac. Come suggerisce la denominazione, il flusso di pagamenti derivante

dai mutui sottostanti viene trasferito al detentore dell’MBS.

Collateralized mortgage obligation (CMO)

Non tutti gli investitori desiderano ricevere i pagamenti mensili di capitale e interessi offerti dagli MBS passthrough. Di conseguenza, i flussi di pagamenti da essi derivanti vengono spesso accorpati e strutturati in più

categorie di titoli con scadenze e strutture dei pagamenti diverse, dando origine alle collateralized mortgage

obligations (CMO). Le CMO possono essere garantite da pool di titoli pass-through e/o di mutui ipotecari e

generalmente presentano tre o più classi di obbligazioni, definite “tranche”. Ciascuna di esse ha una propria

scadenza attesa e una propria struttura dei pagamenti. Rispetto ai titoli pass-through, alcune CMO sono

investimenti stabili e a rischio contenuto, mentre altre sono più volatili e rischiose. La struttura dei pagamenti,

diversa per ciascuna tranche di una CMO, permette agli investitori di assumere un’esposizione mirata ai mutui

ipotecari al fine di conseguire diversi obiettivi d’investimento, poiché le diverse classi possono avere profili di

rischio/rendimento differenti.

2

2013 | Mortgage-backed securities

Gli MBS sono il maggiore segmento del mercato obbligazionario statunitense

Con un debito in essere pari a 8900 miliardi di dollari al 30 settembre 2008, i mutui ipotecari rappresentano il

maggiore segmento del mercato obbligazionario statunitense, pari al 26% del debito in circolazione.1 A titolo di

confronto, le obbligazioni societarie costituiscono il 18% del mercato, mentre i Treasury il 17%.

I mutui ipotecari sono inoltre tra i titoli più negoziati nel mercato statunitense del reddito fisso. In media nella

prima metà del 2008 i “primary dealer”, ossia le grandi banche autorizzate a operare direttamente con la Federal

Reserve, hanno negoziato MBS di Agenzie per oltre 360 miliardi di dollari al giorno. Nello stesso periodo i primary

dealer hanno negoziato in media 19 miliardi di dollari sotto forma di obbligazioni societarie con scadenze superiori

a un anno.

È importante sottolineare che le Agenzie Ginnie Mae, Fannie Mae e Freddie Mac sono attive soprattutto nel

mercato degli MBS “prime”, che comprende mutui ipotecari concessi a soggetti con un ottimo profilo di

solvibilità. Prima del 2007 numerose banche e società finanziarie avevano incrementato in misura significativa

l’erogazione di mutui ipotecari a soggetti con precedenti d’insolvenza o con trascorsi creditizi discutibili. Questi

mutui ipotecari “subprime” venivano accorpati per formare MBS, spesso raggruppati a loro volta in titoli noti

come collateralized debt obligations (CDO). Quando nel 2006 è iniziata la fase di contrazione del mercato

immobiliare statunitense, numerosi mutuatari subprime si sono rivelati insolventi e il mercato delle CDO è crollato,

causando perdite generalizzate agli investitori e innescando la crisi creditizia globale del 2007-2008. Benché

penalizzato dalle turbolenze causate dalla crisi del credito, in quel periodo il mercato degli MBS “prime” ha

continuato a operare, offrendo titoli di alta qualità agli investitori e credito ai proprietari di abitazioni.

Generalmente si ritiene che una moderata riduzione del merito di credito delle GSE abbia contribuito a rendere

necessari l’intervento e il sostegno del governo.

Conclusioni

I mortgage-backed securities, titoli garantiti da pool di prestiti ipotecari privati, sono emessi principalmente dalle

Agenzie: Fannie Mae, Freddie Mac e Ginnie Mae. L’elevata qualità creditizia di questi titoli e i rendimenti più

interessanti rispetto a quelli offerti da altre obbligazioni di alta qualità hanno favorito l’espansione degli MBS, che

attualmente rappresentano il maggiore segmento del mercato obbligazionario statunitense.

3

2013 | Mortgage-backed securities

Londra

PIMCO Europe Ltd

11 Baker Street

Londra W1U 3AH, Inghilterra

+44 20 3640 1000

Amsterdam

PIMCO Europe Ltd, Amsterdam Branch

Schiphol Boulevard 315, Tower A6

1118 BJ Luchthaven Schiphol, Paesi Bassi

+31 20 655 4710

Milano

PIMCO Europe Ltd - Italy

Largo Richini 6

20122 Milano, Italia

Monaco di Baviera

PIMCO Deutschland GmbH

PIMCO Europe Ltd, Munich Branch

Seidlstraße 24-24a

80335 Monaco, Germania

+49 89 1221 90

1

Stando ai dati raccolti dalla Securities Industry and Financial Markets Association (SIFMA)

PIMCO Europe Ltd (numero di iscrizione 2604517), PIMCO Europe Ltd Filiale di Monaco (numero di

iscrizione 157591), PIMCO Europe Ltd Filiale di Amsterdam (numero di iscrizione 24319743) e PIMCO

Europe Ltd – Italia (numero di iscrizione 07533910969) sono autorizzate e regolamentate nel Regno

Unito dalla Financial Conduct Authority (25 The North Colonnade, Canary Wharf, Londra E14 5HS). La

filiale di Amsterdam, la filiale in Italia e la filiale di Monaco di Baviera sono inoltre regolamentate

rispettivamente dall’AFM, dalla CONSOB ai sensi dell’art. 27 del Testo Unico Finanziario italiano e dal

BaFin ai sensi del sezione 53b della Legge Tedesca sul Settore Bancario.

I rendimenti passati non sono una garanzia né un indicatore attendibile dei risultati

futuri. L’investimento nel mercato obbligazionario è soggetto a taluni rischi, tra cui il rischio di

mercato, di tasso di interesse, di emittente, di credito e di inflazione. Gli MBS e gli ABS possono essere

sensibili alle fluttuazioni dei tassi d’interesse o esposti al rischio di pagamento anticipato e il loro

valore può variare in funzione della percezione del mercato dell’affidabilità creditizia dell’emittente.

Sebbene di norma beneficino in una certa misura di garanzie private o pubbliche, non è possibile

assicurare che i garanti privati facciano fronte ai loro obblighi. Le Collateralized Mortgage Obligation

(“CMO”) sono strumenti di debito multi-class garantiti da pool di titoli ipotecari pass-through o di

mutui ipotecari. L’investimento in CMO può comportare un rischio elevato. Tali titoli sono indicati

unicamente per investitori qualificati, in grado di comprendere i rischi connessi al loro acquisto.

Il presente documento riporta le opinioni attuali dell’autore ma non necessariamente quelle di PIMCO,

che possono essere soggette a variazioni senza preavviso. Questo materiale viene distribuito

unicamente a scopo informativo e non deve essere considerato alla stregua di una consulenza

d’investimento o di una raccomandazione in favore di particolari titoli, strategie o prodotti

d’investimento. Le informazioni contenute nel presente documento sono state ottenute da fonti

ritenute attendibili, ma non si rilascia alcuna garanzia in merito. Nessuna parte del presente

documento può essere riprodotta in alcuna forma o citata in altre pubblicazioni senza espressa

autorizzazione scritta.

Prima dell’adesione leggere il Prospetto.

13-0709-IT-17

Zurigo

PIMCO (Switzerland) LLC

Dreikoenigstrasse 31a

8002 Zurigo, Svizzera

+41 44 208 3867

Hong Kong

Newport Beach Sede centrale

New York

Rio de Janeiro

Singapore

Sydney

Tokyo

Toronto

italy.pimco.com

Ad uso esclusivo di investitori professionali