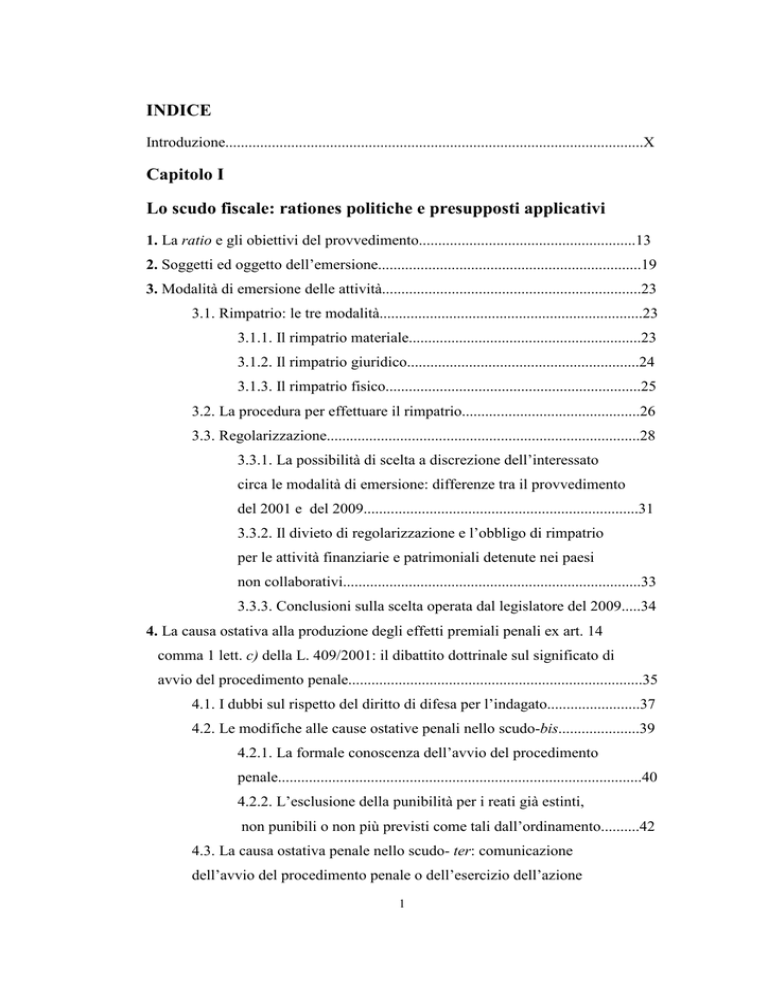

INDICE

Introduzione............................................................................................................X

Capitolo I

Lo scudo fiscale: rationes politiche e presupposti applicativi

1. La ratio e gli obiettivi del provvedimento........................................................13

2. Soggetti ed oggetto dell’emersione....................................................................19

3. Modalità di emersione delle attività...................................................................23

3.1. Rimpatrio: le tre modalità....................................................................23

3.1.1. Il rimpatrio materiale............................................................23

3.1.2. Il rimpatrio giuridico............................................................24

3.1.3. Il rimpatrio fisico..................................................................25

3.2. La procedura per effettuare il rimpatrio..............................................26

3.3. Regolarizzazione.................................................................................28

3.3.1. La possibilità di scelta a discrezione dell’interessato

circa le modalità di emersione: differenze tra il provvedimento

del 2001 e del 2009.......................................................................31

3.3.2. Il divieto di regolarizzazione e l’obbligo di rimpatrio

per le attività finanziarie e patrimoniali detenute nei paesi

non collaborativi.............................................................................33

3.3.3. Conclusioni sulla scelta operata dal legislatore del 2009.....34

4. La causa ostativa alla produzione degli effetti premiali penali ex art. 14

comma 1 lett. c) della L. 409/2001: il dibattito dottrinale sul significato di

avvio del procedimento penale............................................................................35

4.1. I dubbi sul rispetto del diritto di difesa per l’indagato........................37

4.2. Le modifiche alle cause ostative penali nello scudo-bis.....................39

4.2.1. La formale conoscenza dell’avvio del procedimento

penale..............................................................................................40

4.2.2. L’esclusione della punibilità per i reati già estinti,

non punibili o non più previsti come tali dall’ordinamento..........42

4.3. La causa ostativa penale nello scudo- ter: comunicazione

dell’avvio del procedimento penale o dell’esercizio dell’azione

1

penale? problemi di coordinamento tra le norme richiamate.....................44

4.3.1. Le soluzioni proposte nell’interpretazione dottrinale...........46

4.3.2. Soluzione preferibile.............................................................48

5. Brevi cenni sulla disciplina extrapenale dello scudo.........................................49

5.1. Gli effetti tributari ed amministrativi dello scudo fiscale....................49

5.2. Il problema degli imponibili non riconducibili ai capitali

rimpatriati: le due opposte interpretazioni ed il chiarimento

dell’Agenzia delle Entrate..........................................................................51

5.3. L’esclusione degli effetti premiali tributari ed amministrativi............54

6. L’anonimato fiscale............................................................................................56

6.1. La garanzia dell’anonimato fiscale per il rimpatrio nella

fase precedente all’azione accertatrice

dell’Amministrazione finanziaria...............................................................56

6.2. La garanzia dell’anonimato fiscale per il rimpatrio a

seguito di esercizio dell’azione accertatrice da parte

dell’Amministrazione finanziaria...............................................................59

6.3. L’anonimato fiscale nel caso di operazione di regolarizzazione.........62

2

Capitolo II

Effetti penali dello scudo fiscale

1. L’anonimato penale............................................................................................64

2. L’effetto di non punibilità: classificazione dogmatica.......................................67

2.1. Il problema nella vigenza del provvedimento del 2001......................68

2.2. Lo scudo fiscale come causa di esclusione della pena

ex art. 119 c.p............................................................................................68

2.3. Lo scudo fiscale come causa di estinzione del reato

ex art. 182 c.p.............................................................................................69

2.4. Il profilo di illegittimità costituzionale comune alla scelta,

nei due articoli del codice penale, di non estendere al

concorrente del reato la causa sopravvenuta di non punibilità o

l’effetto estintivo del reato.........................................................................70

2.5. Lo scudo fiscale: una moderna forma di impunità retroattiva.............71

2.6. Conclusioni riguardo la struttura del provvedimento..........................73

3. L’estensione della non punibilità.......................................................................75

3.1. L’estensione soggettiva della non punibilità ai concorrenti nel

reato............................................................................................................75

3.1.1. La storica sentenza della Corte Costituzionale, in

materia di estensione dei condoni tributari ai concorrenti

nel reato..........................................................................................76

3.1.2. Riflessi applicativi della sentenza della Corte in

tema estensione della non punibilità prevista dallo scudo fiscale

del 2001 ai concorrenti nel reato....................................................78

3.1.3. La soluzione adottata nello scudo- ter..................................80

3.2. L’estensione oggettiva della non punibilità: i reati coperti dallo

scudo...........................................................................................................81

3.2.1. I reati previsti nel primo scudo fiscale..................................81

3.2.2. Protezione penale priva di pericoli?.....................................85

3.2.3. I reati previsti nello scudo- ter..............................................90

3.2.3.1. L’operatività dello scudo fiscale per i reati

societari...............................................................................91

3

3.2.3.2. La tesi dell’incompatibilità tra i reati tributari e

i reati societari: assenza del nesso teleologico....................95

3.2.3.3. La differente scelta di politica criminale

riguardo i reati tributari previsti nel provvedimento del

2001 e nello scudo- ter: una scelta legittima....................100

3.2.3.4. L’introduzione dei reati di falso in bilancio nel

provvedimento del 2009: l’assenza di ratio

politico-criminale nella scelta...........................................103

4

Capitolo III

I perduranti rischi penali dello scudo fiscale

1. I rischi dell’uso illegittimo dello scudo..........................................................106

2. Il reato di falsa attestazione di detenzione fuori dal territorio

dello Stato di denaro o altre attività.....................................................................106

2.1 I rapporti tra il reato di falsa attestazione di detenzione

fuori dal territorio dello Stato di denaro o altre attività

e la truffa..................................................................................................107

2.1.1. La tesi del concorso apparente di norme............................108

2.1.2 La tesi del concorso formale di reati...................................109

2.1.3. La sentenza della Corte di Cassazione n. 12910,

29 marzo 2007..............................................................................109

3. I rapporti con la disciplina sul riciclaggio........................................................112

3.1. Il riciclaggio: breve analisi della fattispecie......................................114

3.2. Ricognizione normativa sulla disciplina antiriciclaggio

destinata ai soggetti incaricati dello svolgimento delle procedure

di emersione dei capitali: i tre obblighi richiamati...................................117

3.3. Gli obblighi di identificazione e registrazione alla luce

dell’attuale disciplina antiriciclaggio.......................................................119

3.4. La trasposizione degli obblighi identificazione e registrazione

nelle operazioni di scudo fiscale..............................................................122

3.5. Gli obblighi di segnalazione nella disciplina antiriciclaggio............124

3.6. La deroga all’obbligo di segnalazione disposta dal legislatore

nella normativa sullo scudo fiscale..........................................................125

3.6.1. Gli altri indici a disposizione degli intermediari per

attivare la segnalazione antiriciclaggio nelle operazioni di

scudo e i rilievi critici della dottrina sulla loro efficacia.............127

3.6.2. Riflessioni critiche..............................................................129

3.6.3. Il problema relativo all’operatività della deroga: quale

sicurezza ha l’intermediario che i capitali scudati provengano

da un reato coperto dallo scudo fiscale?.......................................132

5

3.6.4. Il problema della parcellizzazione delle somme scudate

per eludere la disciplina sugli obblighi antiriciclaggio.................133

3.7. La non punibilità del reato presupposto fa venire meno

la punibilità anche per il riciclaggio? La posizione della Corte

di Cassazione espressa in una recente sentenza.......................................135

3.8. Le sanzioni nei confronti degli intermediari e professionisti che

non rispettino la normativa antiriciclaggio nelle operazioni di

scudo fiscale: l’uso della minaccia coercitiva per supplire alla

mancanza di prevenzione.........................................................................136

6

Capitolo IV

Possibili profili di illegittimità dello scudo fiscale (in relazione alla

materia penale)

1. Premessa: lo scudo fiscale tra vincoli costituzionali e comunitari...................138

2. Lo scudo fiscale come “condono”: implicazioni costituzionali in relazione

all’art. 53 Cost..................................................................................................140

2.1. La posizione della Corte Costituzionale in riferimento

al condono...............................................................................................142

2.1.1. Il ragionamento svolto dalla Corte traslato

allo scudo fiscale..........................................................................144

3. Lo scudo fiscale e i rapporti con l’amnistia: implicazioni costituzionali

in relazione all’art. 79 Cost..................................................................................145

3.1. L’amnistia: breve ricostruzione storico-normativa

dell’istituto................................................................................................146

3.2. Le forme di amnistia disciplinate nel codice penale ed il

loro rapporto con lo scudo fiscale............................................................149

3.2.1. L’amnistia propria ed impropria.........................................149

3.2.1.1. Il confronto con lo scudo fiscale: la

“mediazione fattuale” come criterio distintivo

valido per distinguerlo dall’amnistia alla luce

del ragionamento svolto dalla Corte

Costituzionale nella sentenza n.369/1988.........................151

3.2.1.2. L’esiguità dell’importo dovuto come

indice di un avvicinamento dello scudo fiscale

verso forme di amnistia condizionata? Una breve

riflessione sul possibile impatto politicocriminale di un tipo di tassazione notevolmente

bassa rispetto al premio penale.........................................153

3.2.2. Amnistia condizionata e scudo

fiscale............................................................................................156

3.2.2.1. Le tesi dottrinali contrarie ad una qualificazione

dello scudo fiscale come una forma di

7

amnistia condizionata

“mascherata”.....................................................................157

3.2.2.2. Criticità nelle tesi riportate: la qualificazione

dello scudo fiscale come forma di

amnistia “mascherata”......................................................160

4. I profili di irragionevolezza ex art. 3 Cost. nella scelta di escludere le

società dal novero dei soggetti premiati dallo scudo fiscale................................160

4.1. Breve excursus sul criterio di ragionevolezza-uguaglianza..............161

4.2. L’applicazione del principio alla disciplina dello scudo fiscale

nel confronto con la disciplina della responsabilità amministrativa

delle società per gli illeciti amministrativi dipendenti da

reato..........................................................................................................164

5. Scudo fiscale e vincoli comunitari...................................................................166

5.1. Le riserve sullo scudo fiscale sollevate dalla Commissione

Europea e le risposte del governo.............................................................166

5.2 I perduranti dubbi di conformità comunitaria in relazione

all’art. 56 Trattato CE...............................................................................168

5.3. La possibile illegittimità dello scudo alla luce della pronuncia

della Corte di Giustizia sul condono iva del 2002....................................172

5.3.1. Le motivazioni delle contestazioni mosse dalla

Commissione e la difesa italiana..................................................174

5.3.2. L’intervento della Corte di giustizia europea in

materia di Iva: la sentenza C-132/06 e la ricezione dei

principi in essa contenuti da parte della Cassazione in

due recenti sentenze......................................................................176

5.3.3. Brevi cenni sugli effetti tributari ed

amministrativi delle sentenze ora richiamate sullo scudo

fiscale............................................................................................178

6. Gli effetti penali sullo scudo fiscale a seguito della possibile

illegittimità comunitaria.......................................................................................181

6.1. Le procedure atte a disciplinare il controllo da parte del

giudice nazionale sulla conformità della legge nazionale al

8

diritto europeo.........................................................................................183

6.2. Il principio fondamentale di riserva di legge come ostacolo

ad un’applicazione in malam partem della disciplina comunitaria e

gli orientamenti della Corte di Giustizia in merito...................................185

6.3. La possibile sindacabilità comunitaria in malam partem

in una recente sentenza della Corte Costituzionale..................................189

6.4. La crisi del principio di divieto di pronunce in

malam partem nella giurisprudenza della Corte

Costituzionale:quali riflessi sullo scudo fiscale?......................................191

9

Introduzione.

Il presente elaborato intende descrivere e affrontare le problematiche

connesse allo scudo fiscale, provvedimento di grande portata innovativa introdotto

dal legislatore nel contesto normativo dell’ultima decade; fin dal suo esordio in

effetti il provvedimento ha destato un acceso dibattito politico e dottrinale circa

l’opportunità del suo utilizzo e le ragioni sottostanti a tale scelta.

Mediante questa misura il legislatore ha fatto ricorso ad una tecnica di

politica criminale che è stata sperimentata con successo a partire dagli anni ’80

con i primi condoni con i quali in sostanza si perveniva ad una ridefinizione del

rapporto contributivo tra Stato e contribuente mediante pagamento da parte di

questo di una somma di danaro cui seguiva una remissione in tutto o in parte di

una sanzione da parte dello Stato.

Sostanzialmente la struttura dello scudo fiscale è simile a quella ora riferita

per i condoni; finalizzata ad incentivare il rientro di capitali illecitamente esportati

all’estero mediante violazioni della legge tributaria, amministrativa e penale, essa

si fonda su un’abdicazione della pretesa punitiva dello Stato che dietro pagamento

di una somma per regolarizzare la propria posizione, offre al contribuente

ravveduto strumenti premiali o parapremiali che mettono al riparo il soggetto che

scuda da una repressione delle condotte illecite perpetrate per esportare i capitali

all’estero.

Questi istituti premiali producono i loro effetti su tre settori del diritto: il

diritto amministrativo, tributario e penale; l’obiettivo della Tesi è quello di

analizzare i profili attinenti all’ultimo dei tre ambiti del diritto ora elencati, il

diritto penale. Ciò verrà fatto dopo un primo essenziale esame tecnico-giuridico

sul funzionamento e sui meccanismi di ricorrenza dello scudo che risponde

sostanzialmente alle domande inerenti ai soggetti, ai presupposti e alle modalità

previste per porre in essere lo scudo fiscale.

Questo si pone, da un punto di vista penalistico, come interessante materia

di studio sia per l’analisi delle tipologie dei reati coinvolti che sono stati oggetto

di accesi dibattiti dottrinali e giurisprudenziali inerenti alla loro struttura,

ridisegnata di recente dal legislatore delegato del 2000, sia per le problematiche di

carattere politico-criminali afferenti la scelta di ampliare nel corso della

10

riproposizione del provvedimento il novero dei reati protetti dall’ombrello penale.

(soprattutto in riferimento ai reati societari di falso in bilancio, per i quali ci si è

interrogati sull’efficacia di questa scelta).

Inoltre è interessante rilevare come questa possibilità offerta dal legislatore

inevitabilmente apra le porte ad un suo potenziale sfruttamento da parte di una

criminalità organizzata che nel corso degli anni ha evoluto e raffinato le proprie

tecniche di riciclaggio dei proventi delle attività illecite, sfruttando le possibilità

offerte dal diritto societario e dei mercati finanziari, mediante costituzione di

s.p.a., holding, società di intermediazione creditizia, e quant’altro, in guisa da

entrare nel mercato come operatore economico non più “parallelo” e nascosto allo

Stato, ma ben inserito in esso e difficilmente riconoscibile.

Bisognerà dunque interrogarsi sul come, sul se, e su fino a che punto il

legislatore abbia predisposto un sistema di tutela adeguato nei confronti delle

infiltrazioni della criminalità organizzata nella platea dei soggetti interessati e

legittimati all’uso dello scudo fiscale.

Illustrando brevemente i profili strutturali dell’elaborato, i maggiori

problemi interpretativi sono stati riassunti in tre macrocategorie: la prima, che

trova trattazione nel primo capitolo, riguarda la qualificazione dogmatica generale

dell’istituto e ivi ci si interroga sull’estensione dei riflessi penalistici di questo (i

reati coperti, le cause ostative alla produzione degli effetti di esso e la possibilità

di estensione dell’effetto premiale ai concorrenti nel reato) e su quale sia la sua

tenuta general preventiva dato che, essendo lo scudo fiscale stato riproposto più

volte nel tempo e con una tassazione talmente bassa da poter risultare

irragionevole, ha forse tradito le iniziali premesse sulle quali era basato; la

seconda, contenuta nel successivo capitolo, concerne i profili di rischio penale

connessi ad un uso illegittimo dello scudo e cerca di dare riposta al quesito

riguardo la possibilità o meno che con tale misura, come paventato da alcuni,

possano aprirsi le porte per il rientro di capitali (mediante il reato di riciclaggio) di

quell’economia nera frutto di reati gravissimi e non compresi sotto l’ombrello

protettivo dello scudo; la terza infine concerne i rapporti tra lo scudo fiscale e la

normativa costituzionale e comunitaria ed affronta le questioni di legittimità e

compatibilità dello scudo rispetto ad esse.

11

È importante infine ricordare come si è cercato di fornire un’analisi

dell’istituto strettamente connessa ai profili giuridici di questo; finalità

dell’elaborato è lo studio degli aspetti tecnici del provvedimento e le annesse

problematiche afferenti la disciplina penalistica dell’istituto.

I giudizi sull’ “ingiustizia” o meno del provvedimento, su possibili

“sovversioni dell’ordine democratico”, sui possibili “favori alla mafia e alla

criminalità organizzata” sono materia riservata all’analisi giornalistica e politica;

nel corso della Tesi si cercherà di esporre il punto di vista personale sulla misura,

evitando di utilizzare toni pletorici e presuntivamente apodittici che mal si

adattano al profilo equilibrato e razionale del giurista.

12

Capitolo I

Lo scudo fiscale: rationes politiche e presupposti applicativi

SOMMARIO: 1. La ratio e gli obiettivi del provvedimento. – 2. Soggetti ed oggetto

dell’emersione. – 3. Modalità di emersione delle attività. –3.1 Rimpatrio: le tre modalità. – 3.1.1. Il

rimpatrio materiale. – 3.1.2. Il rimpatrio giuridico. – 3.1.3. Il rimpatrio fisico. – 3.2. La procedura

per effettuare il rimpatrio. – 3.3. Regolarizzazione. – 3.3.1. La possibilità di scelta a discrezione

dell’interessato circa le modalità di emersione: differenze tra il provvedimento del 2001 e del

2009. – 3.3.2. Il divieto di regolarizzazione e l’obbligo di rimpatrio per le attività finanziarie e

patrimoniali detenute nei paesi non collaborativi. – 3.3.3. Conclusioni sulla scelta operata dal

legislatore del 2009. – 4. La causa ostativa alla produzione degli effetti premiali penali ex art. 14

comma 1 lett. c) della L. 409/2001: il dibattito dottrinale sul significato di avvio del procedimento

penale. – 4.1. I dubbi sul rispetto del diritto di difesa per l’indagato – 4.2. Le modifiche alle cause

ostative penali nello scudo-bis. – 4.2.1. La formale conoscenza dell’avvio del procedimento

penale. – 4.2.2. L’esclusione della punibilità per i reati già estinti, non punibili o non più previsti

come tali dall’ordinamento. – 4.3. La causa ostativa penale nello scudo- ter: comunicazione

dell’avvio del procedimento penale o dell’esercizio dell’azione penale? problemi di coordinamento

tra le norme richiamate. – 4.3.1. Le soluzioni proposte nell’interpretazione dottrinale. – 4.3.2.

Soluzione preferibile. – 5. Brevi cenni sulla disciplina extrapenale dello scudo. – 5.1. Gli effetti

tributari ed amministrativi dello scudo fiscale. – 5.2. Il problema degli imponibili non riconducibili

ai capitali rimpatriati: le due opposte interpretazioni ed il chiarimento dell’Agenzia delle entrate. –

5.3. L’esclusione degli effetti premiali tributari ed amministrativi. – 6. L’anonimato fiscale. – 6.1.

La garanzia dell’anonimato fiscale per il rimpatrio nella fase precedente all’azione accertatrice

dell’Amministrazione finanziaria. – 6.2. La garanzia dell’anonimato fiscale per il rimpatrio a

seguito di esercizio dell’azione accertatrice da parte dell’Amministrazione finanziaria. – 6.3.

L’anonimato fiscale nel caso di operazione di regolarizzazione.

1. La ratio e gli obiettivi del provvedimento.

La ratio complessiva del provvedimento si giustifica in base agli obiettivi

che il legislatore si è preposto sin dall’approvazione del primo provvedimento di

scudo fiscale e che sono rimasti i medesimi anche nelle successive versioni: lo

scudo fiscale, accordando una disciplina produttiva di effetti favorevoli dal punto

di vista penale e tributario, definita “premiale”, per il soggetto che ne fruisce, è

finalizzato per prima cosa ad ottenere il rientro di capitali frutto di reati penali e

penali tributari sottratti fraudolentemente al Fisco italiano ed esportati

illegalmente (mediante violazioni delle normativa sul monitoraggio fiscale) nel

corso degli anni nei paesi a regime fiscale privilegiato, inseriti nella c.d. “Black

list1”.

La Relazione al decreto legge 350/2001, riferimento anche per i successivi

provvedimenti del 2002 e del 2009, individua le cause di tale fenomeno in una

“serie strutturata di fattori eterogenei” che vanno “dai timori endemici di

1

Il cu elenco è stato di recente aggiornato dal D.M. 27 luglio 2010 pubblicato in G.U. del 4 agosto

2010.

13

instabilità politica, alla costante svalutazione della lira; dall’aumento senza

controllo del debito pubblico (si ricorda al lettore che l’Italia è la prima in Europa

e sesta al mondo per rapporto debito/Pil, che è a quota al 115%2), all’opportunità

o speranza di sfruttare, per di più nell’anonimato, differenziali fiscali positivi,

tanto sui flussi di reddito, quanto sugli stock di capitale”3; si aggiunga, da ultimo,

una percezione da parte del contribuente di un Fisco che a fronte di una tassazione

non indifferente, definita da alcuni in maniera colorita ma efficace “repressione

finanziaria4”, non eroga servizi adeguati agli importi versati e anzi spesso viene

percepito come scialacquatore di risorse.

Nell’ottica del ragionamento criminale i fattori ora indicati hanno prevalso

come beneficio netto sia sul costo delle possibili conseguenze sanzionatorie

prospettate dalle norme incriminatrici relative all’illecito trasferimento di valuta

all’estero, sostanzialmente rischio di indagini e procedimenti penali a carico dei

soggetti che avevano esportato i capitali frutto dei reati penali-tributari, sia sulle

conseguenze sfavorevoli in termini economici del deposito all’estero di tali

attività: minori rendimenti (come prezzo da pagare e/o subire per l’originaria

illegalità del capitale esportato), “perdita di valore del capitale stesso, prodotta

dai suoi limiti di utilizzo, ancora derivanti dalla sua origine “nera5”.

Il provvedimento del 20096 ha ulteriormente chiarito la ratio dello scudo

fiscale inserendo una novità relativa ai paradisi fiscali che rafforza l’obbiettivo ora

2

Secondo le stime contenute nel CIA world factbook 2010, consultabile on-line all’indirizzo

https://www.cia.gov

3

La relazione è consultabile al sito www.sba.unimi.it presso la banca dati online de Il sole 24 ore.

4

D. MASCIANDARO, Sotto lo scudo la fiducia nella stabilità, cit.

5

Idem.

6

Per un commento sullo scudo fiscale- ter si veda: L. TROYER - A. INGRASSIA, Le ricadute

penalistiche del nuovo scudo fiscale: la roulette russa della punibilità, in Rivista dei Dottori

commercialisti, n.4/2009; A. CISTERNA, Questioni sanzionatorie e procedurali nella manovra-ter

per il rientro dei capitali: dallo scudo fiscale a quello penale, in Dir. Pen e Processo, n.2/2010,

144 ss.; S. CAPOLUPO, Manovra anti-crisi (D.L. 1 luglio 2009, n.78, convertito) – La nuova

versione dello scudo fiscale, in il fisco, n.32/2009, 15261; I. BUFACCHI, Scudo fiscale e condono

obiettivi in parallelo, in Il sole 24 ore 5 luglio 2009, in banca dati online www.sba.unimi.it; P.M.

TABELLINI, Rientro dei capitali e “scudo fiscale”, Milano, Giuffrè, 2009; G.P. CHIEPPA, Scudo

fiscale e cause ostative penali, in il fisco, n.38/2009; I. CARACCIOLI, Per le violazioni penali

copertura a maglie larghe, in Il sole 24 ore, guide pratiche, n.4/2009; Circolare 43/E , 10 ottobre

2009, in bancadati online, www.sba.unimi.it.; S. PICCIOLI, Falso ideologico e falso materiale nei

reati tributari: profili di inquadramento sistematico, in Riv. dir. trib., 2009; A. CRISCIONE, Una

necessità per l’adesione, in Il sole 24 ore, 19 settembre 2009, in banca dati online,

www.sba.unimi.it.; A. BERNASCONI, I profili penali dello scudo fiscale nella cornice della

premialità, in Corr. trib., n. 42/2009; E. FIORE, Profili penali dello scudo fiscale- ter, in il fisco, n.

45/2009; G. POLO, Riflessioni su alcuni aspetti controversi della applicazione della normativa sul

14

indicato di lotta a tali regimi fiscali privilegiati: l’art. 12 del D.L. 78/2009

intitolato per l’appunto “lotta ai paradisi fiscali”, “per dare attuazione a questo

fine ambizioso7” ovvero “di migliorare l’attuale insoddisfacente livello di

trasparenza fiscale e di scambio di informazioni, nonché di incrementare la

cooperazione amministrativa tra Stati8”, dispone al comma secondo che tutte le

attività finanziarie detenute negli Stati o nei territori a regime fiscale privilegiato

“si presumono costituite, salva prova contraria, mediante redditi sottratti a

tassazione”. Il dato di novità consiste dunque in “una presunzione relativa (salvo

prova contraria) di provenienza da evasione fiscale dei capitali allocati nei paesi

di cui agli elenchi del ministero dell’Economia9” e per i quali lo scudo fiscale è

rappresentato come ultima opportunità per regolarizzare la situazione di illegalità

dei capitali medesimi.

La misura dunque interessa quei paesi “in cui esiste un regime fiscale

privilegiato la cui caratteristica consiste nell’avere un livello di tassazione basso

o addirittura nullo10” e si pone in linea con l’obbiettivo di politica economica di

invertire il fenomeno dell’illecita migrazione dei capitali italiani all’estero la cui

origine nel sistema economico della nazione è endemica e risalente; la fuga dei

capitali rappresentava e rappresenta una “ormai storica anomalia italiana nella

dinamica di allocazione dei portafogli di risparmio. Nei paesi “normali” le scelte

di portafoglio degli investitori tendono a privilegiare, a parità di altre condizioni,

il mercato domestico: è il cosiddetto homebias. In Italia, al contrario, si è

d. “scudo fiscale- ter”, in Boll. trib., n. 21/2009; C. DI GREGORIO – G. MAINOLFI, Scudo fiscale- ter

e adempimenti antiriciclaggio, in il fisco, n.44/2009; A. IORIO, Dallo scudo una tutela penale

(quasi) piena, in Il Sole 24 Ore, 28 settembre 2009; F. FALCONE - A. IORIO, Contrasto con il passo

doppio. Contro il riciclaggio sanzioni penali e obblighi amministrativi, in Il Sole 24 Ore, 28

settembre 2009; D. LIBURDI, L’attività di controllo sulla legittimità dello scudo fiscale, in il fisco,

n.46/2010; I. CARACCIOLI, Indagini finanziarie, normativa antiriciclaggio e reati tributari, in il

fisco, n.9/2009.; I. BUFACCHI- M. MOBILI, Scudo chiuso entro l’anno, in Il Sole 24 Ore, 30 gennaio

2009; M. PIAZZA, Rientro protetto per i soci, in Il Sole 24 Ore, 19 ottobre 2009; M. PIAZZA,

L’iniziativa “ripara” da sanzioni penali, in Il Sole 24 Ore, 19 ottobre 2009; L. MIELE, Lo stato

estero vincola l’immobile, in Il Sole 24 Ore, 12 ottobre 2009; M. PIAZZA, Esclusi dall’emersione i

rimpatri di inizio 2009, in Il Sole 24 Ore, 30 gennaio 2009; V. RUSSO, Si dice subito addio

all’anonimato, in Il Sole 24 Ore 12 ottobre 2009; G. MALINCONICO, Le indagini finanziarie

acquistano nuovi spazi, in Il Sole 24 Ore, 22 settembre 2009; A. BUSANI – F. VEDANA, Dalla

Svizzera scudo con trappole , in Il Sole 24 Ore, 7 dicembre 2009.

7

A. CISTERNA, Questioni sanzionatorie e procedurali nella manovra-ter per il rientro dei capitali:

dallo scudo fiscale a quello penale, cit., 144 ss.

8

Ibidem.

9

Ibidem.

10

Secondo la definizione presente in www.fiscooggi.it/accordi-e-convenzioni/black-list.

15

assistito, a partire almeno dagli anni 50, a una sorta di abroad bias: tanti singoli

risparmiatori decidevano di violare le legislazioni valutarie, indirizzando le

proprie scelte allocative all’estero11”.

Il primo obiettivo di politica economica ora descritto finalizzato ad

incentivare il rientro dei capitali mediante lotta ai paradisi fiscali è in linea con il

secondo, non meno importante, perseguito dal legislatore: “fare cassa”, recuperare

gettito fiscale per uno Stato che nel corso degli ultimi dieci anni ha subito una

grave recessione economica ed una trasformazione epocale del regime monetario

che ha influito pesantemente sull’intero assetto economico del Paese.

Il fattore scatenante che nel 2001 (anno di approvazione del primo scudo

fiscale) ha portato ad una grave recessione economica può individuarsi

nell’attacco terroristico alle torri gemelle avvenuto l’11 settembre a New York,

che ha colpito il cuore finanziario degli Stai Uniti cui è conseguita una globale

instabilità dei mercati finanziari già molto sensibili a livello europeo per la

situazione di transizione monetaria in corso consistente nel passaggio all’euro,

moneta unica che a partire dal primo gennaio 2002 ha sostituito le differenti

valute degli Stati appartenenti alla comunità europea. Lo scudo fiscale del 2001

infatti è inserito, come particolare misura, all’interno di un provvedimento

legislativo, la L. 409/2001, finalizzato a regolare la transizione monetaria verso la

valuta unica; non a caso infatti, il capo I della legge titolava: “Disposizioni per il

passaggio all’euro”.

Identico discorso può farsi in riferimento al terzo scudo del 2009, anno in

cui lo scoppio della bolla speculativa nei mercati finanziari statunitensi ha

prodotto conseguenze estremamente negative sulle economie europee e per

l’Italia, concretizzatesi in termini di forti tagli di spesa soprattutto su settori

dell’economia (istruzione, sanità, piccole e medie imprese ecc.) fondamentali per

la tenuta del sistema sociale di welfare state e per i quali lo scudo fiscale ad

avviso del legislatore può “offrire un sollievo apprezzabile nell’azione di

risanamento delle finanze pubbliche12” mirando ad “almeno nell’immediato a

11

D. MASCIANDARO, Sotto lo scudo la fiducia nella stabilità, Il sole 24 ore, 29 giugno 2002, in

banca dati online www.sba.unimi.it.

12

Relazione al D.L. 350/2001, consultabile al sito www.sba.unimi.it presso la banca dati online de

Il sole 24 ore.

16

porre a disposizione dei cittadini risorse finanziarie altrimenti non acquisibili13”

e presentandosi “come norma cuscinetto per attutire il peggioramento dei conti

pubblici14” e “gli effetti devastanti della recessione sui saldi di finanza

pubblica15”.

A dimostrazione dell’impatto positivo dello scudo sulle finanze pubbliche,

sul giungere del termine per effettuare l’operazione del primo scudo fiscale, nel

trarre i bilanci dell’operazione16, la stampa specializzata ha evidenziato come il

sistema scudo nonostante “era stato snobbato da molti17”, avesse portato per

l’anno 2001 “freschi e cospicui capitali, che ridaranno ossigeno e soprattutto

vivacità ad un settore (quello dei promotori finanziari) dopo il 2001 licenziato

come uno dei più difficili del decennio18”; la diversificazione degli investimenti

nelle reti bancarie, con conseguenti nuove opportunità per gli operatori che si

trovavano in difficoltà per la congiuntura economica che stava attraversando il

Paese nel 2001 e che si è riproposta con lo scoppio della bolla speculativa e della

crisi dei mercati finanziari nel 2009, è stato un importante effetto speculare

all’incremento di gettito ora descritto: questa diversificazione trovava origine

soprattutto, come osservato dalla stampa specializzata, nel fatto che “spesso chi

13

S. CAPOLUPO, Manovra anti-crisi (D.L. 1 luglio 2009, n.78, convertito) – La nuova versione

dello scudo fiscale, cit., 15261.

14

I. BUFACCHI, Scudo fiscale e condono obiettivi in parallelo, in Il sole 24 ore 5 luglio 2009, cit.

15

Ibidem..

16

Per un commento sugli esiti del provvedimento del 2001 e sulla successiva proroga del D.L.

12/2002 conv, con modifiche in L. 23 aprile 2002, n.73, si veda: L. INCORVATI, Grandi affari con

lo scudo fiscale, Il sole 24 ore, 2 febbraio 2002, in banca dati online www.sba.unimi.it; Scudo, per

Bankitalia febbraio boom, Il sole 24 ore, 22 marzo 2002, in banca dati online www.sba.unimi.it;

M. PERUZZI, Febbraio accende lo scudo fiscale, Il sole 24 ore, 29 marzo 2002, in banca dati online

www.sba.unimi.it; L. INCORVATI, Uno scudo a impatto limitato, Il sole 24 ore, 3 novembre 2001,

in banca dati online www.sba.unimi.it; M. MEAZZA, Scudo, l’ora della proroga, Il sole 24 ore, 14

febbraio 2002, in banca dati online www.sba.unimi.it; Scudo, la Ue apre alla proroga, Il sole 24

ore, 9 febbraio 2002, in banca dati online www.sba.unimi.it; Relazione al D.L. 12/2002

consultabile nella banca dati on line de il fisco, in www.sba.unimi.it; A. IORIO, Scudo fiscale,

ampliati i termini in G.U., Il sole 24 ore, 24 febbraio 2002, in banca dati online www.sba.unimi.it;

Circolare n. 37/E, in il fisco n. 19/2002; I. CARACCIOLI, Ultimi ritocchi allo “scudo fiscale” con

irrisolto il problema della confisca, in il fisco n. 22/2002; L. IMPERATO, i profili penali dello scudo

fiscale, cit., A. IORIO, Solo un atto formale sbarra la strada alla sanatoria, Il sole 24 ore, 4 maggio

2002, , in banca dati online www.sba.unimi.it; E. BLASIO, Aspetti problematici in tema di scudo

fiscale, in il fisco, n.18/2002, 12790 ss.; E. MIGNARRI, Rilevazione e tassazione dei redditi di fonte

estera: un quadro aggiornato dopo lo scudo fiscale, in il fisco n.30/2002, 14831 ss.; I. DELLA

VALLE, Reti, ancora positiva la raccolta in aprile, Il sole 24 ore, 28 maggio 2002, in banca dati

online www.sba.unimi.it; M. MEAZZA, Scudo, finale in ascesa, Il sole 24 ore 15 maggio 2002, in

banca dati online www.sba.unimi.it.

17

L. INCORVATI , Grandi affari con lo scudo fiscale, cit.

18

Ibidem.

17

deve far rientrare grossi capitali, un po’ per non dare nell’occhio, un po’ per

diversificare il rischio, ripartisce l’operazione su più intermediari. E questo

favorisce le reti19”.

Il secondo obiettivo dunque, se si passano brevemente in rassegna i dati

che descrivono l’ammontare dei capitali rientrati o regolarizzati nel corso della

proposizione dei vari provvedimenti pare essere stato raggiunto: il primo scudo

fiscale ha fruttato alle casse dello Stato “molto più di quanto previsto dal Governo

e di quanto registrato dall’Ufficio Italiano Cambi; 1,484 miliardi di euro rispetto

ai 980 milioni attesi, in virtù dei 59, 350 miliardi di euro emersi attraverso i

rimpatri e le regolarizzazioni contro i 40 miliardi messi in conto prudentemente

dal ministero dell’Economia e i 56,4 miliardi segnalati dall’U.i.c.20”. Con la

proroga avvenuta nel 2002, anche se il dato finale era “meno brillante21” rispetto

al precedente, lo scudo “ha chiuso i battenti22” con un totale “di 18,4 miliardi di

euro, con valori molto distanti tra rimpatri e regolarizzazioni: 54% è stato

rimpatriato, 45,9% regolarizzato23”; infine, con lo scudo-ter “le operazioni di

scudo fiscale perfezionate dal 15 settembre 2009 al 30 aprile 2010 hanno portato

all’emersione di attività per un valore complessivo pari a circa 104,5 miliardi di

euro24” con un “gettito dell’imposta straordinaria applicata sul valore di tali

operazioni pari a circa 5,4 miliardi di euro25”.

In termini economici, dunque l’importanza ed l’imponenza del gettito

fiscale derivante dai vari scudi ha consentito di superare degli iniziali scetticismi

sullo “scarso appeal del provvedimento26”, basati su “la difficile comprensione

del testo e le solita diffidenza dei risparmiatori italiani27” e su paventate

indiscrezioni per cui “molte banche elvetiche, oltre che a demonizzare il

provvedimento del Governo italiano, sarebbero disposte, pur di mantenersi stretti

i capitali di chi è intenzionato a regolarizzare la propria posizione, a versare al

19

Ibidem.

I. BUFACCHI, Scudo fiscale, centrato l’obiettivo 60 miliardi, in Il sole 24 ore 11 gennaio 2003, in

banca dati online www.sba.unimi.it.

21

M. MEA, Per lo scudo bis oltre 18 miliardi, in Il sole 24 ore 15 gennaio 2003, in banca dati

online www.sba.unimi.it.

22

Ibidem.

23

Ibidem.

24

Documento XXVII n.21 della camera dei deputati.

25

Ibidem.

26

L. INCORVATI, Uno scudo a impatto limitato, cit.

27

Ibidem.

18

20

posto del cliente il 2,5%28”: al fine di perseguire i risultati economici brevemente

ripercorsi, infatti il legislatore ha utilizzato diversi strumenti per rendere

appetibile il rientro; dal punto di vista prettamente economico e tributario del

provvedimento, questi ha assicurato una tassazione ridotta sui capitali rientrati o

regolarizzati che andava da un iniziale 2,5% del 2001 al 7% previsto con l’ultima

proroga nel 2010, percentuale molto bassa rispetto a possibili evasioni d’imposta

molto elevate, nonché, dal punto di vista penalistico, ma non per questo non meno

valido incentivo a fini economici per attirare il rientro dei capitali, una rinuncia a

perseguire determinati reati fiscali e non che nel seguito verranno illustrati in

maniera approfondita.

2. Soggetti ed oggetto dell’emersione.

La disciplina relativa allo scudo fiscale è stata introdotta con il D.L. 25

settembre 2001 n. 350, capo III, articoli da 11 a 21, convertito in L. 23 novembre

2001 n.40929, prorogata con il D.L. 22 febbraio 2002 n.12, convertito con

28

Ibidem.

Per un commento al decreto e alla legge di conversione si veda: I. CARACCIOLI, “Emersionismo”

e “scudo penale”, in il fisco, n. 34/2001, 11418; idem, Ma la regolarizzazione non copre la

frode,in “Il sole 24 ore” 25 settembre 2001, 25; S. CAPOLUPO, Lo scudo fiscale, modalità di rientro

dei capitali ed effetti fiscali, in il fisco, n.38/2001, 12489, L. SALVINI, Lo scudo fiscale, in il Fisco,

n.42/2001, 13577; G. IZZO, Rimpatrio di attività finanziarie e non punibilità dei delitti ex artt. 4 e 5

del D.lgs. n. 74/2001, in il fisco, n.45/2001, 14258; G. P. CHIEPPA, Le attività derivanti da reato.

Lessico normativo di politica fiscale negli emendamenti al decreto-legge sul rimpatrio dei

capitali, in il fisco, n.46/2001,14761; idem, Rientro dei capitali, “scudo penale” e poteri di

indagine del pubblico ministero, in il fisco, n.39/2001, 12845; L. TOSI, Lo scudo fiscale. Efficacia

ai fini dell’accertamento amministrativo e penale, in il fisco, n. 44/2001, 13931; C. DI GREGORIO, Il

monitoraggio fiscale dei trasferimenti di capitale: i poteri del Fisco e le opportunità per i

contribuenti alla luce del D.L. n.350/2001, in il fisco, n.46/2001, 14664; V. VISCO, un condono

fiscale mascherato, in Dir. e prat. trib., 2001; 919; P. ANELLO, Rimpatrio e regolarizzazione dei

capitali all’estero: adempimenti ed effetti, in Corr. trib., 2001, 3028; C. NOCERA, Emersione delle

attività all’estero: si amplia l’ambito applicativo delle disposizioni, in Corr. Trib., 2001, 3193; A.

GIOVANNINI, “Scudo” fiscale e anonimato, in Rass. trib., n.1/2002, 253; P. CORSO, Emersione di

attività detenute all’estero e “bonus penale”, in Corr. trib., n.2/2002, 101; S. DOVERE, “Lo scudo

fiscale”: struttura ed effetti di una nuova causa di non punibilità per i reati tributari, in Dir. pen. e

proc., n.6/2002, 765; G. GAFFURI, I requisiti soggettivi e oggettivi per il rimpatrio e la

regolarizzazione delle attività detenute all’estero, in Rass. trib., 2001, 14185; U. PERRUCCI,

Favorito il rientro dei capitali dei capitali esteri, in Boll. trib., 2001, 1453; S. STUFANO, Quanto è

solido lo scudo fiscale?, in Corr. trib., n.6/2002, 485; A. LANZI, Profili e risvolti penalistici dello

“scudo fiscale”, in il fisco, n.1/2001, 127; G. BERNONI, Scudo fiscale: tassazione dei redditi da

capitale detenuti all’estero,in il fisco, n.47/2001, 14921; idem, Residenti nei “paradisi fiscali” e

scudo fiscale, in il fisco, n.16/2001, 2356; G. PEZZUTO, Gli effetti e le possibili “sorprese dello

scudo fiscale”, in il fisco, n.45/2001,14185; A. MISFUD – M. MARIANO, Il rientro dei capitali

all’estero: preclusione al’azione accertatrice degli uffici finanziari e problematiche di

compatibilità con la manovra antiriciclaggio, in il fisco, n. 39/2001, 12758; A. MARTINI, Reati in

materia di finanze e tributi, Giuffrè editore, Milano, 2010, 82.

19

29

modiche dalla L. 23 aprile 2002, n.7330 e riproposta da ultimo con il D.L. 1 luglio

2009, n.78 convertito, con modifiche dalla L. 3 agosto 2009, n.102 e successive

modificazioni.

In primo luogo, l’art 11, comma 1, lettera a), individua e circoscrive

l’ambito di applicazione soggettiva della normativa a due categorie di soggetti31:

la prima, che può definirsi sostanziale, poiché è su di essa che si producono gli

effetti della norma, qualifica come “interessati” i soggetti abilitati allo scudo che

rientrano nella disciplina del cosiddetto “monitoraggio fiscale”, contenuta nel

D.L. 28 giugno 1990, n.167, convertito dalla L. 4 agosto 1990, n. 227 e successive

modificazioni: persone fisiche, enti non commerciali, società semplici ed

associazioni equiparate ai sensi dell’art. 5 del testo unico delle imposte sui redditi

(Tuir), approvato con D.P.R. 22 dicembre 1986, n. 917, fiscalmente residenti nel

territorio dello Stato.

Il riferimento alla normativa relativa al monitoraggio fiscale è di

fondamentale importanza, in quanto i soggetti ora riferiti, per poter fruire della

normativa in esame, dovevano avere esportato o detenuto all’estero capitali ed

attività in violazione dei vincoli valutari e tributari sanciti dalla disposizioni

relative al monitoraggio; la violazione di tale normativa dunque si pone, per i

soggetti interessati, come conditio sine qua non per l’applicazione del

provvedimento.

30

Si veda: L. INCORVATI, Uno scudo a impatto limitato, cit; M. MEAZZA, Scudo, l’ora della

proroga, cit.; Relazione al D.L. 12/2002, cit; A. IORIO, Scudo fiscale, ampliati i termini in G.U.,

cit; Circolare n. 37/E, cit; I. CARACCIOLI, Ultimi ritocchi allo “scudo fiscale” con irrisolto il

problema della confisca, cit; L. IMPERATO, i profili penali dello scudo fiscale, cit., A. IORIO, Solo

un atto formale sbarra la strada alla sanatoria, cit; G. GOLIA, Profili penali della sanatoria fiscale,

cit.; G. BERSANI, Gli effetti penali della legge finanziaria 2003, cit.; G. ANDREANI, Lo scudo fiscale

societario: contenuto e responsabilità, in il fisco, n. 4/2003, 1504; G. D’ABRUZZO, Emersione dei

redditi e delle attività estere: anatomia di una sanatoria costruita come un puzzle, cit.; L. DEL

FEDERICO, Condoni 2003: scudo fiscale e regolarizzazione dei redditi e degli imponibili detenuti

all’estero. Esame di un’ interessante ipotesi di lavoro, in il fisco, cit.; I. CARACCIOLI, Condono

fiscale: introdotto lo “scudo penale” dei managers, in il fisco, n.31/2003, E. MASTROGIACOMO,

Profili penali delle disposizioni in materia di concordato previste dalla legge finanziaria 2003, in

il fisco, n.12/2003, 11845; S. GENNAI, Effetti sul piano penale del cosiddetto scudo fiscale per le

società, in il fisco, n.10/2003, 11538; S. M. D’ARCANGELO – G. CHIARION CASONI, Emersione dei

redditi di fonte estera: scudo fiscale o dichiarazione integrativa semplice?, in il fisco, n.16/2003,

12465; E. BLASIO, Aspetti problematici in tema di scudo fiscale, cit.; E. MIGNARRI, Rilevazione e

tassazione dei redditi di fonte estera: un quadro aggiornato dopo lo scudo fiscale, cit.; I. DELLA

VALLE, Reti, ancora positiva la raccolta in aprile, cit; M. MEAZZA, Scudo, finale in ascesa,cit.

31

Per una ricognizione sui requisiti soggettivi si veda: G. GAFFURI, I requisiti soggettivi e oggettivi

per il rimpatrio, cit., 1637.

20

Il requisito della residenza fiscale nello Stato, per quanto riguarda le

persone fisiche, è soddisfatto se coincidente con la definizione che ne viene data

dall’art. 2, comma 2, del Tuir, in base alla quale si considerano residenti le

persone che per la maggior parte del periodo d’imposta sono iscritte nelle anagrafi

della popolazione residente o hanno nel territorio dello Stato il domicilio o la

residenza ai sensi del codice civile; inoltre, il successivo comma 2- bis del Tuir,

considera altresì residenti, salvo prova contraria del contribuente, i cittadini

italiani cancellati dalle anagrafi della popolazione residente ed emigrati in Stati o

territori aventi un regime fiscale privilegiato, individuati dal D.M. 4 maggio 1999.

Per le società semplici, le associazioni e gli enti non commerciali, gli artt.

5, comma 3, lett. d), e 87, comma 3, del Tuir, stabiliscono che si considerano

residenti coloro che per la maggior parte del periodo d’imposta hanno la sede

legale o la sede dell’Amministrazione o l’oggetto principale nel territorio dello

Stato.

Il differente trattamento rispetto alle società di persone che svolgono

attività commerciale e le società di capitali, che sono i soggetti esclusi dalla

disciplina dello scudo, trova “fondamento razionale (.....) nel fatto che ai predetti

soggetti collettivi non si applica la disciplina sul monitoraggio fiscale32”.

La seconda categoria di soggetti, citata dall’articolo 11, lettera b), della L.

409/2001, sono gli intermediari: le banche italiane, le società d’intermediazione

mobiliare previste dall’art. 1, comma 1, lettera e) del testo unico delle disposizioni

in materia di intermediazione finanziaria, di cui al d.lgs. 24 febbraio 1998, n. 58,

le società di gestione del risparmio previste dall’art.1, comma 1, lettera o), dello

stesso testo unico, limitatamente alle attività di gestione su base individuale di

portafogli di investimento per conto terzi, le società fiduciarie di cui alla legge 23

novembre 1939, n. 1966, gli agenti di cambio iscritti nel ruolo unico previsto

dall’art. 201 del predetto testo unico, le Poste italiane S.p.a., le stabili

organizzazioni in Italia di banche ed imprese di investimento non residenti; tali

soggetti riferiti dalla normativa possono definirsi come “procedimentali”, in

quanto deputati ad effettuare le operazioni di emersione.

32

S. CAPOLUPO,

Manovra anticrisi, cit., 15261.

21

Per quanto riguarda l’interrogativo su quali attività detenute all’estero

possano rimpatriarsi o regolarizzarsi, gli artt. 12 comma1 e 15 comma 1 della

legge fanno riferimento a somme di denaro ed attività finanziarie: in sostanza

“valute estere, finanziamenti a non residenti, azioni o quote di non residenti,

anche se non rappresentate da titoli, i titoli non rappresentativi di merce e i

certificati di massa emersi da non residenti indicati dall’art. 67, comma 1, lett. c)

del Tuir, le quote di partecipazioni a organismi esteri d’investimento collettivo, i

contratti derivati e gli altri rapporti finanziari previsti dall’articolo 67 del Tuir,

lettere c-quater e c) quinquies, se i contratti sono conclusi al di fuori del territorio

dello Stato, le polizze vita con società non residenti, i contratti di pronto termine,

riporto e prestito titoli, con controparti non residenti33”.

Per coloro che si avvalgono della procedura di regolarizzazione, oltre alle

somme di denaro ed attività finanziarie, è per di più possibile regolarizzare, ex art.

16 comma 1, anche “altri investimenti detenuti all’estero”: immobili, quote di

diritti reali, oggetti preziosi nonché opere d’arte; nel provvedimento del 2001 era

condizione imprescindibile per il rimpatrio e la regolarizzazione che gli oggetti

fossero detenuti in qualsiasi Paese europeo ed extraeuropeo, alla data prevista

dalla norma: 1 agosto 2001 per il rimpatrio o

27 settembre 2001 per la

regolarizzazione; per il provvedimento del 2009 ovviamente i termini cambiano,

prescrivendo il comma 6 dell’art. 13 della legge sullo scudo del 2009, che le

attività oggetto di rimpatrio e di regolarizzazione devono essere detenute fuori dal

territori dello Stato alla data del 31 dicembre 2008. A seconda dell’anno del

provvedimento variano anche i termini del periodo entro il quale effettuare

l’operazione di rimpatrio: il primo provvedimento, a seguito della proroga,

operava in un periodo compreso tra il 1 novembre 2001 ed il 15 giugno 2002, lo

scudo-bis dal 1 gennaio 2003 al 30 settembre 2003 e infine l’ultima versione dello

scudo ha dato la possibilità di rimpatriare o regolarizzare in un arco di tempo

compreso tra il 15 settembre 2009 e il 30 aprile 2010.

Nel caso di mancato rispetto dei termini ora visti, il rimpatrio o la

regolarizzazione sono preclusi e anzi “gli effetti del’emersione non possono

essere invocati con riferimento alle attività che, pur essendo indicate nella

33

V. RUSSO,

Decisivo il luogo delle attività, in Guida pratica de Il Sole 24 Ore, cit., 11.

22

dichiarazione riservata, non sono detenute all’estero alla predetta data34”;

l’agenzia delle Entrate ha specificato inoltre che “in considerazione della finalità

del provvedimento che è quella di consentire l’emersione di attività comunque

riferibili al contribuente35” le attività passibili di emersione non sono solo quelle

in possesso diretto del contribuente, ma possono riguardare anche “attività

intestate a società fiduciarie o possedute dal contribuente per il tramite di

interposta persona36”.

3. Modalità di emersione delle attività.

L’emersione delle attività detenute all’estero può effettuarsi secondo due

modalità alternative, la cui scelta è rimessa alla discrezionalità del soggetto

interessato; la prima è il rimpatrio, che consiste nel “far rientrare in Italia denaro

e attività di natura finanziaria37”, la seconda è la regolarizzazione, attraverso la

quale il soggetto continua a mantenere le proprie attività all’estero dichiarandone

l’esistenza al fisco italiano.

3.1. Rimpatrio: le tre modalità.

Il rimpatrio è disciplinato dall’articolo 12 della L. 409/2001: come sopra

riferito, condizione per effettuare il rimpatrio, consiste nell’aver detenuto il denaro

o le attività finanziarie senza l’osservanza delle disposizioni inerenti il

“monitoraggio fiscale”, contenute nel D.L. n.167 del 1990, convertito dalla L. 4

agosto 1990, n. 227.

3.1.1. Il rimpatrio materiale.

Una prima modalità di rimpatrio è il cosiddetto “rimpatrio effettivo o

materiale”: in tal modo “il contribuente interessato si reca in Italia presso un

intermediario abilitato (una banca, una Sim o una società fiduciaria) dove

sottoscrive un’apposita dichiarazione riservata (che resta cioè sconosciuta al

fisco italiano) e conferisce all’intermediario stesso l’incarico a ricevere il denaro

34

Circolare 85/2001, in il fisco n.37/2001, 12195.

Idem, 12191.

36

Idem, 12191.

37

Circolare n. 85/E, cit.; 12191.

23

35

e gli strumenti finanziari esistenti presso l’intermediario estero. L’intermediario

estero effettua poi il trasferimento a quello italiano su ordine del cliente38”; in

sostanza il rimpatrio materiale consiste nell’introduzione o reintroduzione delle

attività, finanziarie o patrimoniali, nel territorio dello Stato.

3.1.2. Il rimpatrio giuridico

È tuttavia possibile effettuare l’operazione di rimpatrio in modo tale da

non rendere necessario il trasferimento fisico delle attività detenute all’estero

mediante il ricorso al rimpatrio “giuridico” la cui procedura è stata chiarita dalla

circolare 9/E dell’Agenzia delle Entrate che così ha precisato: “affinché si realizzi

un’ipotesi di rimpatrio, è sufficiente che l’intermediario italiano assuma

formalmente in custodia, deposito, amministrazione o gestione le attività

depositate o esistenti all’estero, anche senza procedere al materiale afflusso nel

territorio dello Stato. È però necessario che, con l’operazione di rimpatrio,

l’interessato sia titolare soltanto di un rapporto di deposito, custodia,

amministrazione e gestione intrattenuto con l’intermediario residente e che,

all’estero, i conti di deposito (o sub deposito) siano aperti non più a nome

dell’interessato – che già ha proceduto al rimpatrio – ma a nome

dell’intermediario italiano che ha curato l’operazione di rimpatrio39”.

Al fine di rendere più semplice quanto ora riportato dalla circolare

dell’Agenzia, la dottrina40 ha efficacemente riassunto la procedura in cinque

operazioni:

1. Accensione di un contratto di amministrazione con un intermediario

residente;

2. Presentazione all’intermediario residente della dichiarazione riservata,

con costituzione del deposito delle attività rimpatriate;

3. Accensione di un contratto di sub- deposito tra intermediario italiano e

intermediario estero;

4. Chiusura del rapporto tra contribuente e intermediario estero;

38

39

A. BUSANI – F. VEDANA, Dalla Svizzera scudo con trappole, in Il Sole 24 Ore, 7

P. CEPPELLINI – R. LUGANO, Se il ritorno è solo giuridico, Guida pratica de Il

27.

40

Ibidem.

24

dicembre 2009.

Sole 24 Ore, cit.

5. E, infine, immissione delle attività nel sub deposito intestato

all’intermediario italiano.

I motivi che legittimano tale procedura possono rinvenirsi sostanzialmente

nel fatto che “in presenza di attività dematerializzate41” un trasferimento fisico

“avrebbe poco significato dal punto di vista operativo42”; pare potersi concordare

con quanto detto a suo tempo anche dall’Assofiduciaria, per cui “(...) la necessità

che, per effetto del rimpatrio, si verifichi un trasferimento fisico dei titoli - intesi

in senso materiale e documentale – dall’estero in Italia contrasterebbe con la

realtà, tenuto conto del fenomeno di dematerializzazione dei titoli e

dell’inclusione fra le attività rimpatriabili anche di quelle non incorporabili un

beni materialmente trasferibili (tipicamente le quote di società non azionarie)43”.

3.1.3. Il rimpatrio fisico.

L’Agenzia delle Entrate infine ha specificato una terza e ultima possibile

modalità per l’operazione di rimpatrio (“rimpatrio fisico”): questa “può essere

effettuata anche attraverso il trasporto al seguito del contante o delle attività

finanziare. In tal caso si applica, oltre alla normativa antiriciclaggio per

l’individuazione delle operazioni sospette, l’ordinaria disciplina in materia di

monitoraggio”44 la quale prevede all’art. 3 del D.L. 167/1990 l’obbligo a carico

del soggetto di dichiarare l’operazione di trasporto a seguito del contante e delle

altre attività finanziarie all’Ufficio Italiano dei Cambi all’atto del passaggio in

dogana, in caso di transiti extracomunitari, ovvero, nel caso di transiti da un Paese

dell’Unione europea, nelle quarantotto ore successive all’entrata; in quest’ultima

ipotesi, “la dichiarazione è depositata presso una banca, un ufficio doganale, un

ufficio postale o un comando delle Guardia di finanza, che trasmettono le

dichiarazioni ricevute all’Ufficio Italiano dei Cambi che provvede ad inviarli

all’Amministrazione finanziaria.”45

41

Ibidem.

Ibidem.

43

Circolare COM/100/2001 del 7 dicembre 2001, consultabile in banca dati online de Il Sole 24

Ore, www.sba.unimi.it.

44

Circolare 85/E, cit., 12192.

45

Circolare 85/E, cit., 12192.

25

42

In questo caso può concordarsi con chi ritiene che il contribuente “gioca a

volto scoperto46” poiché l’Amministrazione finanziaria viene a conoscenza del

rimpatrio e dell’identità del soggetto che rimpatria; l’obbligo di dichiarazione e

segnalazione sono imposti per evitare che i contribuenti utilizzino impropriamente

la facoltà concessa dal provvedimento, facendo emergere anziché attività detenute

all’estero, attività detenute in Italia, oggetto di violazioni di natura fiscale non

ancora accertate. Mediante le segnalazioni nominative invece, l’Amministrazione

è posta nelle condizioni di accertare la veridicità della dichiarazione di trasporto e

l’effettiva provenienza estera del denaro o altre attività.

Anche per l’ipotesi di rimpatrio con trasporto al seguito47 le relative

somme od attività vengono depositate presso l’intermediario al quale è presentata

la dichiarazione riservata; i soggetti che hanno ricevuto le dichiarazioni, a loro

volta sono tenuti a trasmetterne copia -ai sensi dell’art. 3-bis del D.L. 167/1990entro la fine del mese successivo all’UIC, che provvede ad inviarle

all’Amministrazione finanziaria. Come precisato dall’UIC48, le dichiarazioni di

passaggio doganale devono essere trasmesse dagli enti riceventi con plico a parte,

evidenziando la dicitura “Decreto Legge n.350/2001” (e “Decreto Legge

n.78/2009” per lo scudo- ter); anche in questo caso gli interessati che rimpatriano,

sulla base del disposto dell’art. 14 comma 5 del D.L. 350/2001, sono esonerati

dal’obbligo di indicazione degli importi rimpatriati nella dichiarazione dei redditi,

quadro RW, relativamente al periodo d’imposta in corso alla data di presentazione

della dichiarazione riservata.

3.2. La procedura per effettuare il rimpatrio.

Il conseguimento degli effetti premiali previsti dall’art. 14 della legge (che

in seguito verranno descritti) si verifica successivamente al compimento di uno

dei due atti prescritti dall’art. 12, comma 1 e comma 2, la scelta dei quali è

rimessa alla discrezione dell’interessato: questi infatti, ex comma 1 art. 12, può

conseguire i menzionati effetti o mediante il versamento di una somma che a

46

A. GIOVANNINI, Scudo fiscale e anonimato, cit., 255.

Si veda: C. DI GREGORIO, Il monitoraggio fiscale dei trasferimenti di capitale, cit., 14673.

47

Si veda: A. FELICIONI, Scudo fiscale, pronti i titoli ad hoc, in Italia Oggi, 30 ottobre 2001,

47

26

36.

seconda dei provvedimenti varati nel corso degli anni va da un iniziale 2,5 per

cento al 7% dell’importo dichiarato delle attività finanziarie, e che non è

deducibile, né compensabile, ai fini di alcuna imposta, tassa o contributo; una

prima differenza è da sottolineare in riferimento ai primi due scudi rispetto

l’ultima versione del 2009: i primi in alternativa al versamento del 2,5 per cento

permettevano il rimpatrio, ex comma 2 dell’art.12 della legge, attraverso la

sottoscrizione, per un importo pari al 12 per cento dell’ammontare delle attività

finanziarie rimpatriate, di titoli di Stato di cui all’art. 18 comma 2 della legge

409/2001, con tasso di interesse tale da rendere equivalente alla somma dovuta il

differenziale tra il valore nominale ed il valore di mercato 49. Il provvedimento del

2009 invece ha escluso questa seconda alternativa possibilità, a fronte di una tassa

più elevata da versare per l’operazione di emersione che parte dal 5% fino al 7%

dell’ultima finestra di proroga.

Per quanto concerne gli adempimenti necessari per l’operazione di

rimpatrio questi sono indicati nell’art. 13 della l. 409/2001, che individua al

comma 1, gli adempimenti gravanti sull’interessato: questi consistono nella

presentazione agli intermediari di una dichiarazione riservata del denaro e delle

attività finanziarie detenute all’estero, delle quali si dispone l’ingresso nel

territorio dello Stato, contenente l’incarico all’intermediario di ricevere in

deposito le attività provenienti dall’estero e di versare la somma di cui all’art.12

comma 1, nelle modalità previste dalle disposizioni contenute nel capo III del

decreto legislativo 9 luglio 1997, n.241, o di sottoscrivere i titoli di cui all’art.12

comma 2, versando alla Banca d’Italia le somme corrispondenti ai mandati alla

sottoscrizione dei titoli, entro il termine che era previsto dall’articolo 18 comma2

della legge 409/2001 (operazione non più possibile per lo scudo del 2009).

L’intermediario, una volta ricevuta la dichiarazione ed

effettuate le

procedure di versamento della somma, secondo quanto dispone il comma 3

dell’articolo

ora

richiamato,

deve

rilasciare

all’interessato

copia

della

dichiarazione riservata e comunicare all’amministrazione finanziaria, entro il

termine stabilito per la dichiarazione del sostituto d’imposta, l’ammontare

complessivo delle attività rimpatriate e delle somme versate, di cui all’art.12

49

Si veda: A. FELICIONI, Scudo fiscale, pronti i titoli ad hoc, in Italia Oggi, 30 ottobre 2001, 36.

27

comma 1, ovvero dei titoli sottoscritti, di cui all’art.12 comma 2; le caratteristiche

della “riservatezza” della dichiarazione sono individuate in forza della lettura del

combinato disposto dell’ultimo alinea del comma 3 dell’art. 13, che prevede

l’obbligo per l’intermediario di non indicare all’amministrazione finanziaria i

nominativi dei soggetti che hanno presentato la dichiarazione e del comma 2 art.

14, secondo alinea, che vieta agli intermediari di comunicare all’amministrazione

finanziaria, ai fini degli accertamenti tributari, dati e notizie concernenti le

dichiarazioni riservate, ivi compresi quelli riguardanti la somma e i titoli di cui

all’art. 12 commi 1 e 2, in deroga alla disposizione di carattere generale contenuta

nell’art.1 comma 3 del D.L. n.167/1990.

È dunque compito degli intermediari adottare le procedure necessarie per

garantire la completa riservatezza dei dati; tra queste, di particolare rilevanza è

quella indicata nella circolare 99/E del 4 dicembre 2001 dell’Agenzia delle

Entrate, ossia la costituzione di appositi conti destinati ad accogliere le somme e

le attività oggetto del rimpatrio; su tali conti ha precisato però l’Agenzia,

“potranno essere depositate esclusivamente le attività rimpatriate di cui alle

dichiarazioni riservate prodotte dai contribuenti interessati, rimanendo escluso

qualunque ulteriore accredito, tranne quello riguardante somme derivanti

dall’alienazione delle attività rimpatriate, fino a concorrenza dell’importo

indicato nella dichiarazione riservata”.50 L’Agenzia ha chiarito inoltre che il

regime della riservatezza sui conti “si ritiene applicabile, oltre l’importo indicato

nella dichiarazione riservata, anche ai redditi di capitale e alle plusvalenze

realizzate derivanti dal denaro e dalle attività finanziarie rimpatriate, a

condizione che si tratti di proventi assoggettati a tassazione definitiva da parte

dell’intermediario depositario”.51

3.3 Regolarizzazione.

La seconda modalità per l’emersione delle attività detenute all’estero è la

regolarizzazione52 prevista dall’art. 15 delle legge e che “disciplina il caso in cui

50

Circolare n.99/E del 4 dicembre 2001, in il fisco,n.46/2001, 14777.

Ibidem.

52

Si veda: L. MIELE, Lo stato estero vincola l’immobile, cit.; P. ANELLO, Rimpatrio e

regolarizzazione dei capitali all’estero: adempimenti ed effetti, cit; G. GAFFURI, I requisiti

soggettivi e oggettivi per il rimpatrio e la regolarizzazione delle attività detenute all’estero, cit.

28

51

il contribuente, in alternativa all’effettuazione dell’operazione di rimpatrio,

intenda avvalersi degli effetti dell’emersione pur continuando a mantenere

all’estero il denaro e le attività finanziarie53”.

In sostanza “la regolarizzazione consente agli interessati, che lo

preferiscano e siano legittimati a farlo, di profittare ugualmente degli effetti

premiali della sanatoria, mantenendo tali attività negli Stati nei quali esse sono

attualmente e procedendo alla corrispondente emersione mediante la loro

semplice

dichiarazione

ed

il

conseguente

pagamento

dell’imposta

straordinaria54”.

La norma in esame prevede che gli interessati che comunque detengono

all’estero attività finanziarie, possono conseguire gli effetti indicati dall’articolo

14, ad eccezione del comma 8, relativamente alle attività finanziarie mantenute

all’estero e regolarizzate, con il versamento della somma indicata nell’art. 12,

comma 1.

Il richiamo all’art. 12 della legge indica le modalità con cui conseguire gli

effetti di cui all’art. 14 delle legge: versamento di una somma pari al 2,5 per cento

(ma si ricorda che questa è variata nel corso della riproposizione dei

provvedimenti fino a raggiungere il 7% nel provvedimento del 2009) dell’importo

dichiarato delle attività finanziarie (comma 1 art. 12).

Il comma secondo dell’art. 15 prescrive anche per la regolarizzazione la

presentazione della dichiarazione riservata delle attività finanziarie agli

intermediari di cui all’art. 13; in aggiunta rispetto a quanto previsto per il

rimpatrio, il secondo alinea dell’art. 15 comma secondo prescrive di allegare alla

dichiarazione riservata una certificazione degli intermediari non residenti che

attesti che le attività corrispondenti agli importi in essa indicati siano in deposito

presso i medesimi intermediari. L’Agenzia delle Entrate ha precisato poi che “la

responsabilità circa la veridicità e la provenienza della certificazione ricade

sull’interessato e sul soggetto che l’ha rilasciata, che ne rispondono a tutti gli

effetti di legge, anche penali”55; quale esempio di possibile ricadute penalistiche

nel caso di certificazione alterata, la stessa Agenzia cita l’art. 485 del codice

53

Circolare 85/E, cit., 12193.

Rientro dei capitali e scudo fiscale, cit., 56.

55

Ibidem.

29

54

P. TABELLINI,

penale, che punisce con la reclusione da sei mesi a tre anni chiunque, al fine di

procurare per sé o per altri un ingiusto vantaggio o di recare ad altri danno, forma

in tutto o in parte una scrittura privata falsa, qualora ne faccia uso o lasci che altri

ne facciano uso.

Per gli intermediari che ricevono la dichiarazione riservata sono previsti

gli stessi obblighi di versamento della somma per il rimpatrio, come si evince dal

richiamo dell’art. 15 comma 3 all’articolo 13, comma 2, e le stesse modalità di

comunicazioni ed attestazioni previste per il rimpatrio, come risulta dal richiamo,

operato sempre dell’art. 15 comma 3, all’art. 13 commi 2, 3 e 4.

Analogamente a quanto dispone l’art. 14 comma 2, l’art. 15 comma 4

prescrive agli intermediari di effettuare le rilevazioni di cui all’art. 1, commi 1 e 2,

del decreto legge n. 167/ del 1990; tuttavia a differenza di quanto previsto dall’art.

14 comma 2 della legge, è previsto per gli intermediari che attuano l’operazione di

regolarizzazione l’obbligo di effettuare le comunicazioni di cui all’art. 1 comma 3

del D.L. n. 167/ del 1990. La differenza merita di essere sottolineata in quanto

comporta per il soggetto che regolarizza, come verrà meglio spiegato nei paragrafi

relativi all’anonimato fiscale e penale, la perdita dell’anonimato nei confronti

dell’amministrazione finanziaria che di conseguenza viene a conoscenza del

contenuto dell’attività finanziaria oggetto di regolarizzazione e dell’identità

dell’interessato, a differenza del rimpatrio per il quale al Fisco, come si è visto

precedentemente, non è comunicata l’identità dei soggetti a cui fanno riferimento

le somme e anzi possono essere comunicate solo le informazioni complessive sui

patrimoni segnalati.

Il successivo articolo 16 della legge prevede la possibilità per gli

interessati di regolarizzare gli investimenti e le attività finanziarie di natura

diversa da quelli di cui all’art. 15 della legge, con le modalità previste dall’art. 15

e nello stesso periodo di tempo previsto dall’art. 12 della legge, con un’importante

differenza: non è previsto per la regolarizzazione di tale attività l’obbligo di

certificazione degli intermediari non residenti che attesti che le attività

corrispondenti agli importi in essa indicati siano in deposito presso i medesimi

intermediari. Le procedure di versamento delle somme e dei titoli e di rilevazioni

30

e comunicazioni sono le medesime di quelle previste per la regolarizzazione di cui

all’art. 15 commi 3 e 4, stante il richiamo che ne viene fatto dall’art. 16 comma 2.

Brevemente, per quanto riguarda gli effetti della procedura di

regolarizzazione, sia l’art. 15 comma 1 sia l’art. 16 comma 1 richiamano

espressamente l’art. 14 della legge: identici effetti dunque all’operazione di

rimpatrio, ad eccezione di quanto previsto dal comma 8 dell’art. 14; questo

prescrive che non è possibile per il soggetto che regolarizza comunicare

all’intermediario, contestualmente alla dichiarazione riservata, i redditi derivanti

dalle attività regolarizzate al fine di evitare di indicare i predetti redditi nella

dichiarazione dei redditi relativa al periodo d’imposta in cui gli stessi erano

conseguiti.

3.3.1. La possibilità di scelta a discrezione dell’interessato circa le modalità di

emersione: differenze tra il provvedimento del 2001 e del 2009.

La scelta riservata alla volontà dell’interessato tra rimpatrio o

regolarizzazione è stata ridimensionata nell’ultima versione dello scudo fiscale del

2009.

L’art. 13 bis comma lett. b) del D.L.78/2009 dispone infatti che le attività

finanziarie e patrimoniali possono emergere a condizione che le stesse siano

rimpatriate in Italia da Stati non appartenenti all’Unione europea, ovvero

regolarizzate o rimpatriate perché detenute in Stati dell’Unione europea o aderenti

allo Spazio economico europeo che garantiscono un effettivo scambio di

informazioni fiscali in via amministrativa; la Circolare del 2009 ha rilevato come

“la precedente sanatoria lasciò all’interessato la facoltà di realizzare il

procedimento di emersione, mediante il rimpatrio oppure la regolarizzazione; e la

circ. 85/2001 precisò che era concessa ampia discrezionalità circa l’utilizzo dei

due strumenti, al punto che l’interessato avrebbe potuto utilizzare entrambi.

Quella attuale lascia all’interessato facoltà di scelta, fra rimpatrio e

regolarizzazione, solo quando le attività siano allocate in Stati aderenti allo

Spazio economico europeo che garantiscono un effettivo scambio di informazioni

31

fiscali in via amministrativa”; mentre impone il rimpatrio allorché le attività

siano allocate in Stati non appartenenti all’Unione Europea56”.

Se dunque per gli Stati dell’Unione vige una presunzione per cui “il

requisito dell’effettività dello scambio di informazioni si considera in ogni caso

sussistente57”, e pertanto permane per colui che scuda, come nelle precedenti

versioni, facoltà di scelta tra rimpatrio e regolarizzazione anche mediante utilizzo

di entrambe le modalità, diverso discorso va fatto tanto a riguardo degli Stati

aderenti alla SEE per i quali la sussistenza del requisito dell’effettività dello

scambio di informazioni “deve essere verificato58” e “attualmente, gli stati SEE

che rispettano detto requisito sono la Norvegia e l’Islanda59” quanto per gli Stati

extra-UE per i quali i tecnici del Ministero hanno puntualizzato che “si deve

ritenere possibile la regolarizzazione delle attività detenute anche nei Paesi extra

Ue con i quali è in atto un effettivo scambio di informazioni secondo il recente

standard ONU/OCSE. Pertanto, in aggiunta ai paesi della UE e alla Norvegia e

all’Islanda, la regolarizzazione è consentita da tutti i Paesi dell’OCSE che non

hanno posto riserve alla possibilità di scambiare informazioni bancarie60”; tale

puntualizzazione si è resa necessaria al fine di evitare le possibili censure in sede

comunitaria per una scelta che escludendo gli Stati extra- UE, senza previa

verifica del requisito dell’effettivo scambio delle informazioni finanziarie,

avrebbe prodotto un evidente contrasto con l’art. 56 del Trattato istitutivo della

Comunità europea, articolo che vieta qualsiasi restrizione ai movimenti di capitale

non solo tra Stati membri, ma anche tra Stati membri e paesi terzi.

Quid iuris per gli Stati che non soddisfano tale requisito, come il

Liechtenstein (facente parte della SEE) o per i paesi extra UE, quali, ad esempio,

la Svizzera, Montecarlo e San Marino? Per essi non resta altra via che il rimpatrio;