Il lease back è ora possibile e spesso conveniente

Massimo Regalli e Giulio Tagliavini, Università di Parma

Sulla base del nuovo orientamento giurisprudenziale ci si deve aspettare, anche in Italia, un avvio consistente

delle operazioni di lease back. Per il settore del leasing italiano, questo è stato per lungo tempo un campo minato, in

ragione dei dubbi e delle perplessità di ordine civilistico e fiscale. Le statistiche internazionali (vedi P. Drew, World

Leasing Yearbook 1999, Euromoney Publication) hanno da anni messo in luce che il mercato del leasing italiano è

articolato e profondamente radicato nella cultura finanziaria degli imprenditori; sembra ora possibile sviluppare anche il

segmento del lease back che, nell’esperienza estera, è di significativa rilevanza.

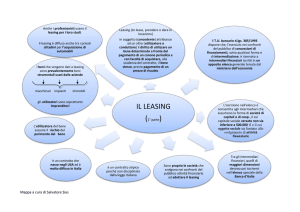

Con il termine lease back si è soliti identificare un’operazione di leasing finanziario con cui un'impresa vende

un bene (mobile o immobile) strumentale all’attività ad una società di leasing la quale ne paga il corrispettivo

diventandone proprietario e, contestualmente, lo concede in leasing alla stessa contro il pagamento di canoni periodici e

con il diritto di riscattarlo al termine del contratto ad un prezzo predeterminato. Come nel caso del leasing tradizionale

questa soluzione consente di sfruttare alcuni vantaggi fiscali; essa risponde a specifiche esigenze di finanziamento

dell’impresa e, inoltre, permette di raccogliere disponibilità liquide senza accrescere il proprio indebitamento

formalmente rilevato in bilancio.

L’individuazione nel lease back della combinazione di un contratto di finanziamento con un contratto di

vendita al solo scopo di costituire una garanzia reale ha portato, in passato, una parte della giurisprudenza ad assumere

una posizione ostile al lease back. Sotto un profilo civilistico si affermava che il contratto era nullo per violazione del

divieto del patto commissorio. Secondo questa parte della giurisprudenza (es. Trib. Milano 19.6.86) la perdita della

disponibilità del bene che il conduttore subirebbe in caso di inadempienza (o di mancato esercizio del diritto di riscatto)

violerebbe il divieto di patto commissorio (art. 2744 cc).

Un freno ancora maggiore per il ricorso a tale forma contrattuale era poi costituito dal timore di vedersi

contestare l’operazione dall’amministrazione finanziaria. L’elusività nasceva sempre dal fatto che il lease back veniva

considerato (secondo un orientamento del Secit espresso con la delibera del 22.11.88) un’operazione sostanzialmente

equivalente all’accensione di un mutuo garantita dal temporaneo trasferimento del bene. La maggiore convenienza

fiscale del lease back (data, in verità, per scontata) veniva quindi considerata la sola ragione della stipula del contratto

di lease back e l’operazione poteva essere dichiarata elusiva, dando così prevalenza alla sostanza sulla forma.

E’ solo negli anni più recenti che questo orientamento contrario al lease back comincia a vacillare. Importanti

in tal senso alcune sentenze della giurisprudenza che, negli ultimi anni, si oppongono alla tesi del Secit. Tra queste si

segnala in particolare la sentenza della Commissione Tributaria di II° di Roma - Sezione I del 17.1.96, n.1034, nella

quale si afferma che sono legittimamente detraibili le quote di ammortamento a fronte di un lease back.

Una sentenza decisiva sull’ammissibilità del lease back è stato fornita da una pronuncia della Corte di

Cassazione (7 maggio 1998, n.4612) nella quale viene rigettata l’impostazione contraria del Secit e viene affermata la

piena legittimità del lease back, considerata semplicemente come una operazione frutto della libertà contrattuale delle

parti: “lo schema socialmente tipico del cosiddetto lease back presenta autonomia strutturale e funzionale, quale

contratto di impresa, e caratteri peculiari di natura oggettiva e soggettiva che non consentono di ritenere che esso

integri, per sua natura e nel fisiologico operare, un’operazione di credito e finanziamento, fattispecie che, in quanto

realizzerebbe un’alienazione a scopo di garanzia, si risolverebbe in un negozio atipico, nullo per illiceità della causa”.

Pag. 1

Ammessa dunque la fattibilità del lease back, si tratta di compiere alcune osservazioni circa la precisa

convenienza del contratto. Tale convenienza può essere valutata sotto diversi profili e tra i più rilevanti vi è senz’altro

quello economico-finanziario. L’analisi sulla convenienza del lease back in Italia prende le mosse da un lavoro più

generale (Regalli M. – Tagliavini G., 1999, Il vantaggio fiscale del leasing, Egea, Milano) che ha portato ad identificare

una efficace metodologia per valutazione del problema.

La valutazione del contratto di leasing scaturisce dalla considerazione di diversi elementi. Fra gli elementi a

favore si segnala la durata del processo di ammortamento implicito del bene in leasing, il quale viene ad essere

governato dalle favorevoli regole della locazione finanziaria. Queste consentono di portare a costo il bene in modo

relativamente rapido. A svantaggio del leasing si registrano la mancata possibilità di effettuare l’ammortamento fiscale

del bene (anticipato in particolare) e l’effetto relativo al parziale mancato ammortamento del primo anno (che viene a

dipendere dal periodo dell’anno di stipula).

Per poter mettere in evidenza gli spazi di convenienza del leasing si tratta quindi di tenere conto almeno di

queste variabili. Si deve però considerare che il lease back si qualifica, rispetto al leasing tradizionale, in ragione di due

ulteriori aspetti:

a) la cessione del bene dal cliente alla società di leasing fa usualmente emergere una plusvalenza

imponibile o una minusvalenza deducibile da reddito; ciò può accadere in ragione della diversità tra prezzo storico

originario e prezzo di cessione alla società di leasing e/o in ragione del valore di libro del bene in capo al cliente in

conseguenza del processo di ammortamento;

b) la cessione del bene dal cliente alla società di leasing può far venir meno la possibilità di portare a

termine l’originario piano di ammortamento.

Da un lato, dunque, con il lease back emergono costi deducibili in quanto nei canoni del leasing sono compresi

oneri di natura finanziaria ed ammortamenti impliciti del bene; d’altra parte, il lease back può fare sorgere plusvalenze e

far venire meno ammortamenti in corso di deduzione. In sostanza, il lease back “ricarica”, per così dire, il processo di

ammortamento in corso o in fase di ultimazione; tale “ricarica” del processo di ammortamento si riflette però in una

plusvalenza imponibile, usualmente, in cinque anni.

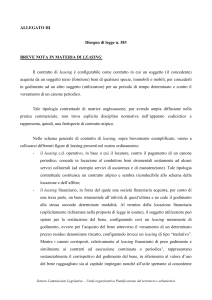

Le simulazioni che sono state sviluppate hanno l’obiettivo di verificare la convenienza del lease back

immobiliare. E’ noto che per questa tipologia di bene la soluzione del leasing, nella sua veste tradizionale, risulta

piuttosto conveniente in raffronto ad una soluzione di acquisto finanziato da un mutuo. Si tratta quindi di valutare se

tale convenienza si mantiene utilizzando la soluzione del lease back.

Si consideri un tradizionale contratto di leasing immobiliare per un bene del valore di 1000 al tasso lordo del

4,5% avente durata pari al minimo ammesso dalle norme fiscali (8 anni) e prezzo di riscatto pari al 10% del valore del

bene. Il tasso netto dopo le imposte di questa soluzione di finanziamento è, nella migliore delle ipotesi considerando i

vari elementi della stima, pari all’1,2%. La soluzione alternativa di finanziamento, il mutuo, a parità di tasso lordo (6%)

garantirebbe un tasso netto più elevato e pari al 2,8%. Si ha quindi modo di apprezzare l’estrema convenienza della

prima soluzione.

La domanda che ci si pone è quindi: tale convenienza viene mantenuta in ipotesi lease back ? Ovvero: c’è

convenienza ad effettuare il lease back immobiliare sui beni di proprietà ? Risposte chiare sono date dalla tabella

allegata dove vengono riassunti i risultati delle simulazioni condotte.

Se il bene è stato acquistato (o costruito) recentemente (casi e, h e m) si mantiene una forte convenienza.

Questa è però esattamente la stessa del leasing tradizionale solo nel caso in cui il costo di acquisto/costruzione sia lo

stesso del prezzo di cessione alla società di leasing. Qualora, invece, il prezzo originario sia più basso (caso h) la

Pag. 2

convenienza si riduce, mentre nel caso di costo storico più elevato del prezzo di cessione alla società di leasing (caso m)

la convenienza aumenta.

Se poi il bene è già stato consistentemente ammortizzato (caso a, b, f e g), ne deriva un peggioramento della

convenienza in ragione della plusvalenza immediatamente tassabile. Per ammortamenti cumulati superiori al 60% del

costo originario dell’immobile la convenienza diviene debole.

Solo quando il prezzo originario del bene risulti più elevato del prezzo di cessione alla società di leasing (casi i,

l e m), ipotesi da non escludere anche se comporta una riduzione del finanziamento ottenuto, ne deriva una

generalizzata convenienza del lease back, in quanto la minusvalenza è immediatamente portata a costo. Il punto di

ottimo, ovvero la situazione di maggiore convenienza, si ha quindi quando il bene ha un valore storico originario più

elevato del prezzo di cessione alla società di leasing e risulta poco ammortizzato. Le imprese hanno dunque la

possibilità pratica di mettere a fuoco uno schema di finanziamento particolarmente conveniente attraverso la riduzione

dell’importo del lease back.

Il grafico allegato (riferito ai casi a, b, c, d, e) dimostra, in linea generale, che la forte convenienza del lease

back è limitata ai casi in cui il processo di ammortamento non ha portato a costo una misura superiore a circa il 60% del

prezzo originario. Negli altri casi la plusvalenza è così forte da rendere relativamente poco conveniente l’operazione.

Una ipotesi, che potrebbe sembrare di scuola ma che invece verificata in un numero considerevole di casi per

imprese con un tax planning attento, è poi quella della società momentaneamente in perdita fiscale ma che ha

prospettive di utile fiscale negli esercizi seguenti. In tale casi sarebbe infatti molto conveniente realizzare la plusvalenza

e “ricaricare” il processo di ammortamento su una base più elevata

Le conclusioni delle simulazioni proposte sono dunque problematiche, ma interessanti. Sotto il profilo del

metodo di stima dei risultati, occorre sottolineare che non vi sono difficoltà a raggiungere risultati corretti se questi sono

desunti da un piano significativo dei flussi di cassa associati al lease back, con l’evidenziazione degli opportuni flussi di

cassa differenziali. Sotto il profilo sostanziale, occorre premettere che il leasing immobiliare è molto conveniente dal

punto di vista economico-finanziario, ma non è detto che tale convenienza si mantenga in una buona misura nella

formulazione lease back. Per beni poco ammortizzati è molto probabile che la convenienza si mantenga forte; per beni

con costo storico relativamente basso è più difficile rimanere in zona di pronunciata convenienza; per beni con costo

storico relativamente elevato è invece più facile essere in zona di convenienza.

Le regole operative che si possono mettere a fuoco sono, in sintesi, le seguenti:

a)

bene già consistentemente ammortizzato -> lease back poco conveniente;

b) bene relativamente poco ammortizzato -> lease back molto conveniente; in situazione di temporanea

perdita fiscale ancor di più per importi elevati del contratto di leasing in quanto non si paga l’imposta sulla

plusvalenza;

c)

bene relativamente poco ammortizzato e situazione di utile fiscale -> lease back conveniente; ancor di più

per importi ridotti del contratto di leasing in quanto la minusvalenza è immediatamente deducibile; in tale

caso, conviene sostituire al macrocanone una minusvalenza di vendita, al fine di conseguire sensibili

vantaggi.

Il lease back è naturalmente possibile, sotto un profilo di principio e anche dal lato pratico, anche per beni

strumentali qui non trattati. La relativa minore convenienza del tradizionale leasing strumentale restringe però

ulteriormente gli spazi di convenienza del connesso lease back, che viene quindi ad assumere un ruolo decisamente

marginale.

Pag. 3

I risultati delle simulazioni

Prezzo storico

dell’immobile

Caso

Quota

precedentemente

ammortizzata

Plusvalenza

(minusvalenza)

Tasso netto del

lease back

Prezzo di cessione alla società di leasing = 1000

1000

500

1500

a

100%

b

75%

c

50%

d

25%

e

0%

f

100%

g

50%

h

0%

i

33%

l

16,5%

m

0%

1.000

750

500

250

0

1.000

750

500

0

(250)

(500)

2,7%

2,5%

2,0%

1,5%

1,2%

2,7%

2,3%

1,7%

1,4%

1,1%

0,8%

Questo tasso coincide

con quello di un leasing

su un immobile non

precedentemente

posseduto

Il tasso netto del mutuo di riferimento (con lo stesso tasso lordo) è 2,8%

Profili di convenienza del lease back

3,0%

Tassi netti d'imposta

2,5%

2,0%

1,5%

1,0%

0,5%

0,0%

0%

10%

20%

30%

40%

50%

60%

70%

80%

Am m ortam ento già effettuato prim a del lease back

Tasso netto lease back

Tasso netto mutuo

Pag. 4

90%

100%