Edizione del 16 novembre 2015

Reg. Trib. Civile di Roma sez. stampa n. 371/2009

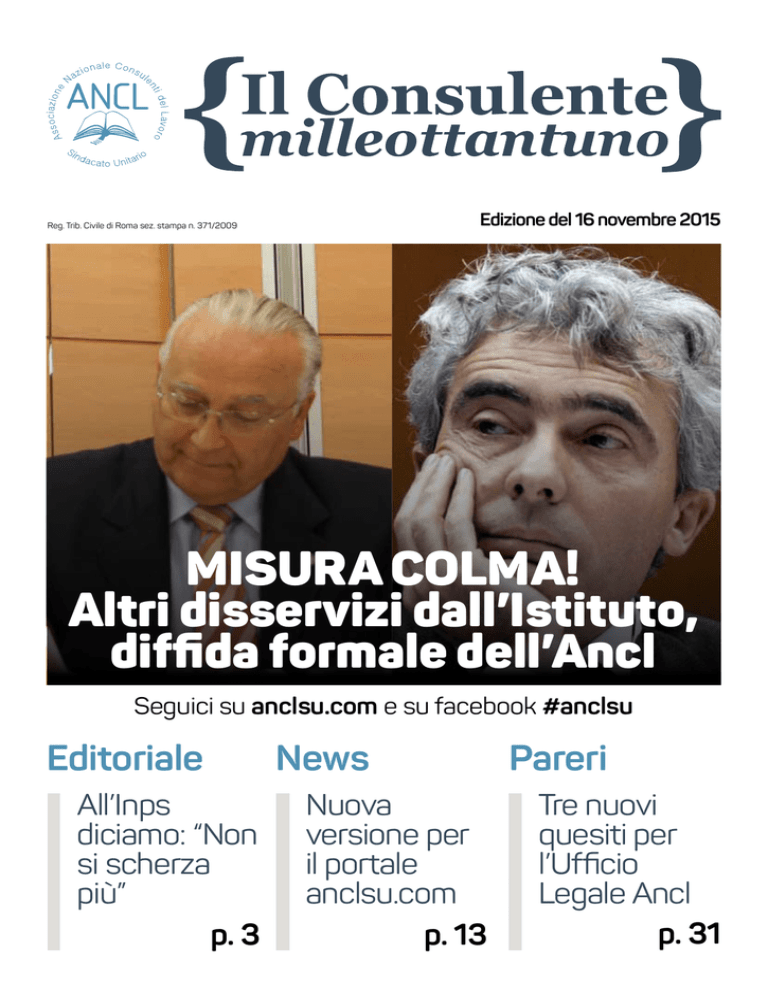

MISURA COLMA!

Altri disservizi dall’Istituto,

diffida formale dell’Ancl

Seguici su anclsu.com e su facebook #anclsu

Editoriale

All’Inps

diciamo: “Non

si scherza

più”

p. 3

News

Nuova

versione per

il portale

anclsu.com

p. 13

Pareri

Tre nuovi

quesiti per

l’Ufficio

Legale Ancl

p. 31

Redazione

Bollettino ufficiale

Associazione Nazionale Consulenti

del Lavoro - Sindacato Unitario

Anno 9 - Numero 12 (112)

Reg. Tribunale Civile di Roma

sezione stampa n. 371 del 19.11.2009

Sommario

EDIZIONE DEL

16 novembre 2015

EDITORIALE

Non si scherza più

pag. 3

Direttore Responsabile

Francesco Longobardi

NEWS

Così abbiamo diffidato l’Inps

pag. 6

Capo redattore

Paola Diana Onder

NEWS

Si rinnova il sito www.anclsu.com

pag. 8

Coordinatori di redazione

Silvia Bradaschia

Giuliana Della Bianca

Francesco Pierro

Antonella Scambia

Redazione e impaginazione

Solcom srl

via Salvatore Matarrese, 2/G

70124 Bari

Editore

Ancl - Segreteria Nazionale

via Cristoforo Colombo, 456

Scala B, I piano

00145 Roma

Contatti www.anclsu.com

[email protected]

[email protected]

Focus

Gli approfondimenti degli esperti

pag. 10

quesiti

Le risposte a cura del Centro Studi Ancl

pag. 12

PARERI

Le risposte a cura dell’Ufficio Legale

pag. 24

EVENTI

Convegni e incontri

p. 31

CHI SIAMO

Dirigenti e sedi

pag. 32

Tra consulenti del lavoro

Rel.co

Note

chiuso alle

ore 17.14

dell’11

ottobre

2015

edizione nr. 112 del

16 novembre 2015

editoriale

non si scherza più!

P. 3

All’Inps diciamo:

“La misura è colma”

Dobbiamo tutelare

i nostri associati

scrive

Francesco

Longobardi

presidente

nazionale

Ancl - Su

La misura è colma. I ripetuti disservizi

telematici dell’Inps che vengono riferiti da

tutto il territorio nazionale, non passeranno

più sotto silenzio. I Consulenti del Lavoro

sono chiamati da una parte ad ottemperare a numerosissimi adempimenti, dall’altra

sono intermediari inutili, e tuttavia, quando

per forza di cose devono intermediare, i

sistemi telematici non funzionano.

Questa è la condizione vera in cui migliaia

di professionisti sono costretti ad operare

tutti i giorni, erodendo risorse di tempo

ed economiche che potrebbero essere

dedicate a ben altri sviluppi professionali

invece di fare il telelavoratore per conto

della P.A.

A proposito della veste di intermediari, in

questi ultimi giorni abbiamo potuto raccogliere come categoria professionale il

pensiero positivo nei nostri confronti da

parte di concordi ed autorevoli voci, che

evidentemente conoscono più a fondo la

nostra opera quotidiana di quanti invece

vivono di presunzioni infondate. Con il

preventivo consenso interno all’Ancl, si è

provveduto a diffidare l’Inps con un atto

legale e formale ad adoperarsi affinché

sia posto immediato rimedio ai difetti

che provocano le interruzioni del servizio

telematico e ad adoperarsi comunque per

tenere esenti gli utenti dalle conseguenze

negative di tali problematiche, riservandosi,

qualora esse dovessero ulteriormente presentarsi, di denunciare tale comportamento alla competente Autorità Giudiziaria per

l’accertamento di tutte le ipotesi di reato

che la medesima vorrà ravvisarvi.

E’ opportuno a riguardo chiarire, che tale

atto di diffida non va intesa come una scaramuccia dettata dagli ultimi eventi di cui

l’Istituto si è reso pubblicamente protagonista, si tratta bensì dell’inizio di un’ azione

forte e ormai permanente per ristabilire

condizioni di parità e dignità: quando l’Inps

chiede un adempimento e il professionista sbaglia o non ottempera, non solo

emerge la responsabilità professionale, ma

l’azienda o il professionista stesso sono

assoggettati a sanzioni. Orbene, così deve

essere anche per l’amministrazione che

pretende l’adempimento: se sbaglia, che

sia chiamata a pagare, in termini di responsabilità ed in termini di danno arrecato.

Peraltro, come può essere immediatamente accertata la nostra responsabilità, è

altrettanto immediatamente accertabile in

sede giudiziaria la responsabilità dell’istituto: “il rischio inerente alle modalità di

trasmissione (degli atti di ogni genere alla

p.a. ndr.) non può far carico che alla parte

che unilateralmente aveva scelto il relativo

edizione nr. 112 del

16 novembre 2015

editoriale

P. 4

sistema e ne aveva imposto l’utilizzo [agli

utenti]; e se rimane impossibile stabilire se

vi sia stato un errore da parte del trasmittente, o piuttosto la trasmissione sia stata

danneggiata per un vizio del sistema, il

pregiudizio ricade sull’ente” (Cons. Stato,

Sez. III, 25.1.2013, n. 481).

Nella giurisprudenza più recente espressasi sull’argomento, si segnala anche

TAR Puglia, sede di Bari, 28 luglio 2015,

n. 01094 che, richiamando la testé menzionata sentenza del Consiglio di Stato,

aggiunge: “Il Collegio ritiene di condividere

integralmente questa impostazione giurisprudenziale, evidenziando anzitutto, in

linea generale, come le procedure informatiche applicate ai procedimenti amministrativi debbano collocarsi in una posizione

necessariamente servente rispetto agli

stessi, non essendo concepibile che, per

problematiche di tipo tecnico, sia ostacolato l’ordinato svolgimento dei rapporti fra

privato e Pubblica Amministrazione e fra

Pubbliche Amministrazioni, nei reciproci

rapporti.

Dalla natura meramente strumentale

dell’informatica applicata all’attività della

Pubblica Amministrazione discende altresì

il corollario dell’onere per la P.A. di doversi

accollare il rischio dei malfunzionamenti

e degli esiti anomali dei sistemi informatici di cui la stessa si avvale, essendo

evidente che l’agevolazione che deriva

alla P.A. stessa, sul fronte organizzativo

interno, dalla gestione digitale dei flussi

documentali, deve essere controbilanciata

dalla capacità di rimediare alle occasionali

possibili disfunzioni che possano verificarsi, in particolare attraverso lo strumento

procedimentale del soccorso istruttorio

(art. 46 D. Lgs. n. 163/2006 e art. 6 L. n.

241/1990).”

Le anzidette risoluzioni della giurisprudenza dicono tutto, senza necessità di poter

aggiungere altro. L’Ancl, per mestiere, deve

tutelare i legittimi interessi dei Consulenti

del Lavoro iscritti al Sindacato. Lo farà

decisamente con ogni mezzo.

E non siamo su scherzi a parte.

IN BREVE

Convenzione per

l’acquisto dei

manuali della

collana praticante

Sottoscritto un accordo per una

offerta dedicata agli iscritti Ancl

La collana Manuale del praticante consulente del Lavoro è realizzata da Wolters Kluwer in collaborazione

con il Centro Studi Nazionale Ancl e con il patrocinio

dell’Ordine dei Consulente del Lavoro.

Anche quest’anno, speciale offerta dedicata agli

iscritti Ancl per l’acquisto dei manuali della collana

praticante consulente del lavoro.

Per maggiori informazioni e dettagli i consulenti del

lavoro iscritti all’Ancl Su possono contattare il proprio

agente Ipsoa/Indicitalia di fiducia attraverso l’indirizzo

www.shopwki.it/agenziewki.

edizione nr. 112 del

16 novembre 2015

edizione nr. 112 del

16 novembre 2015

news

attività sindacale

P. 6

Così abbiamo diffidato l’Inps

“Difetti e ritardi sui servizi”

Il presidente Longobardi scrive all’Inps: “Ci tuteleremo,

anche chiedendo il risarcimento dei danni subiti”

Riportiamo qui l’atto formale di diffida sottoscritto dal presidente nazionale dell’Ancl

Francesco Longobardi e dall’Ufficio Legale Ancl avv. Francesco Stolfa, inviato al

presidente dell’Inps Tito Boeri, al direttore

generale Inps Massimo Cioffi, al presidente

Organismo Indipendente di valutazione

della performance Inps Antonio Antonellis,

al presidente del Consiglio Matteo Renzi, al

ministro del Lavoro e delle Politiche Sociali

Giuliano Poletti e al presidente del CNO

Marina Calderone in data 29 ottobre 2015.

Da moltissime sedi della nostra Associazione ci sono pervenute segnalazioni di

continui e intollerabili periodi di malfunzionamento o di non funzionamento dei vostri

servizi informatici che hanno materialmente impedito ai Consulenti del Lavoro nostri

associati di ottenere servizi assolutamente

essenziali per l’ordinario e ordinato svolgimento dell’attività di moltissimi loro clienti.

Tali disservizi si sono verificati, in particolare, nelle giornate del 28 e 29 ottobre uu.ss.

e hanno impedito ad es. di ottenere il Durc

on-line, il rilascio del codice aut. 4R per il

regime de minimis per assunzione apprendisti, la registrazione e quindi l’attivazione di voucher Inps, e tutti gli altri servizi

telematici.

Avendo codesto Istituto informatizzato

tutte le procedure non consentendo di assolvere diversamente ogni adempimento

previsto dalla legge a carico delle imprese, siamo a segnalarvi sin d’ora che ogni

inadempienza eventualmente intervenuta

in tali giornate e comunque intervenuta in

giorni in cui i vostri servizi telematici abbiano avuto anche brevi periodi di malfunzionamento non potrà minimamente essere

addebitata alle aziende né produrre alcun

tipo di addebito o di sanzione o comunque

conseguenza negativa a loro carico.

Tanto ai sensi di legge e in forza del costante e consolidato orientamento giurisprudenziale secondo cui “il rischio inerente alle modalità di trasmissione (degli

atti di ogni genere alla p.a. ndr.) non può far

carico che alla parte che unilateralmente

aveva scelto il relativo sistema e ne aveva

imposto l’utilizzo [agli utenti]; e se rimane

impossibile stabilire se vi sia stato un errore da parte del trasmittente, o piuttosto

la trasmissione sia stata danneggiata per

un vizio del sistema, il pregiudizio ricade

sull’ente” (Cons. Stato, Sez. III, 25.1.2013, n.

481). Nella giurisprudenza più recente

espressasi sull’argomento, si segnala

anche TAR Puglia, sede di Bari, 28 luglio

2015, n. 01094 che, richiamando la testé

edizione nr. 112 del

16 novembre 2015

news

P. 7

menzionata sentenza del Consiglio di Stato, aggiunge: “Il Collegio ritiene di condividere integralmente questa impostazione

giurisprudenziale, evidenziando anzitutto,

in linea generale, come le procedure informatiche applicate ai procedimenti amministrativi debbano collocarsi in una posizione

necessariamente servente rispetto agli

stessi, non essendo concepibile che, per

problematiche di tipo tecnico, sia ostacolato l’ordinato svolgimento dei rapporti fra

privato e Pubblica Amministrazione e fra

Pubbliche Amministrazioni, nei reciproci

rapporti.

Dalla natura meramente strumentale

dell’informatica applicata all’attività della

Pubblica Amministrazione discende altresì

il corollario dell’onere per la P.A. di doversi

accollare il rischio dei malfunzionamenti

e degli esiti anomali dei sistemi informatici di cui la stessa si avvale, essendo

evidente che l’agevolazione che deriva

alla P.A. stessa, sul fronte organizzativo

interno, dalla gestione digitale dei flussi

documentali, deve essere controbilanciata

dalla capacità di rimediare alle occasionali

possibili disfunzioni che possano verificarsi, in particolare attraverso lo strumento

procedimentale del soccorso istruttorio

(art. 46 D. Lgs. n. 163/2006 e art. 6 L. n.

241/1990)”.

Atteso, comunque, il ripetersi di tali spiacevoli disservizi questa Associazione, che

sono stati registrati anche anteriormente

in periodi recenti, diffida formalmente l’Istituto Nazionale della Previdenza Sociale, in

persona del suo Presidente e Legale Rap-

presentante pro-tempore, ad adoperarsi

affinché sia posto immediato rimedio ai

difetti che provocano le interruzioni del

servizio telematico e ad adoperarsi comunque per tenere esenti gli utenti dalle

conseguenze negative di tali problematiche, riservandosi, in mancanza, qualora

esse dovessero ulteriormente presentarsi, senza che codesto Istituto si adoperi

neanche per risolvere i disagi provocati

all’utenza, di denunciare tale comportamento alla competente Autorità Giudiziaria

per l’accertamento di tutte le ipotesi di

reato che la medesima vorrà ravvisarvi.

La nostra Associazione tutelerà inoltre

le ragioni di tutti i propri iscritti e dei loro

clienti mettendo a disposizione il nostro

Ufficio Legale anche per ottenere il risarcimento di tutti i danni subiti.

Coglie comunque l’occasione per segnalare al medesimo Presidente INPS, prof. Tito

Boeri, che simili situazioni smentiscono

clamorosamente le sue recenti affermazioni pubbliche in ordine alla volontà

dell’Istituto di ispirarsi a criteri di efficienza

e trasparenza tali da ottimizzare il rapporto

diretto con le aziende, rendendo addirittura superfluo il ruolo di ogni intermediario,

compresi i Consulenti del Lavoro.

Simili episodi, unitamente a tanti altri che

non mancheremo di segnalare anche in

futuro, rendono anzi evidente l’essenzialità

del ruolo di intermediazione e di tutela che

i Consulenti del Lavoro svolgono e (con

buona pace del prof. Boeri) continueranno

a svolgere in favore degli utenti dei servizi

Inps.

Commenta sulla pagina facebook Ancl Su

#AnclDiffidaInps

edizione nr. 112 del

16 novembre 2015

news

P. 8

Si rinnova il sito anclsu.com

Più interattività e servizi

Presentate in occasione dell’Assemblea di Cr e Up del 18

novembre le avanzate funzionalità del nuovo sistema

scrive

redazione

anclsu.com

La crescita costante in termini numerici,

di visibilità, competenza e attività dell’Ancl va di pari passo con la volontà della

stessa associazione di percorrere i tempi

nella maniera più moderna, tecnologica

e rispondente alle necessità formative e

informative dei suoi associati.

E’ per perseguire questo orientamento che

anche il sito www.anclsu.com cambierà

veste per trasformarsi in uno spazio nuovo, intuitivo, dinamico e moderno, ricco di

prestazioni al servizio degli utenti.

La nuova ed innovativa piattaforma verrà

presentata in occasione dell’Assemblea

dei dei CR e delle UP, indetta per mercoledì

18 novembre 2015, presso il Centro Congressi Oly Hotel di Roma.

Nell’occasione verranno illustrate tutte le

avanzate funzionalità del nuovo sistema:

dalla grafica accattivante ed essenziale,

all’uso intuitivo e smart; dai prodotti editoriali e dai contenuti variegati, interessanti

e di elevata professionalità, alla completa interazione e promozione dell’attività

formativa nazionale e territoriale. La nuova

impostazione del portale ufficiale dell’Ancl

permetterà, infatti, sia alla segreteria nazionale che alle Unioni provinciali e Consigli regionali, di poter accedere alle aree

specifiche e personalizzate per la pubblicazione di eventi, convegni, corsi formativi,

gestione delle presenze ed erogazione

di attestati, offrendo così a tutti i singoli

utenti la possibilità di controllare il proprio

percorso formativo, e personalizzare in

modo dinamico ed interattivo la propria

esperienza di fruizione del servizi messi a

disposizione dall’associazione sindacale di

categoria maggiormente rappresentativa

della categoria.

edizione nr. 112 del

16 novembre 2015

news

P. 9

FOTOGALLERY

Corsi di Fiesole:

le immagini del

secondo livello di

fine ottobre

Gallery completa disponibile sul

portale del sindacato anclsu.com

nella sezione formazione

Successo anche per il corso di secondo livello svoltosi il 30 e 31 ottobre presso Fiesole. Il programma

dei tre livelli organizzato e promosso da ormai 11

anni dal Centro Studi Nazionale coordinato da Paola

Diana Onder, mira a sviluppare competenze per tutti i

quadri della categoria, con particolare riferimento ai

giovani delle strutture regionali e provinciali, alfine di

rappresentare al meglio le richieste degli associati e

stimolare, favorire, creare, laddove inesistente, quella

comunicazione necessaria per portare le informazioni

dal nazionale al territorio, e viceversa.

La gallery completa è disponibile sul sito www.anclsu.

com nella sezione formazione.

edizione nr. 112 del

16 novembre 2015

focus

gli approfondimenti

P. 10

TRASFERTE E RIMBORSI

Dall’Agenzia delle Entrate

chiarimenti sull’imponibilità

del rimborso chilometrico

scrive

Francesco

Pierro

I redditi di lavoro dipendente sono determinati in base al principio di onnicomprensività sancito dall’art. 51, comma 1 del TUIR,

principio per il quale costituiscono reddito

tutte le somme ed i valori percepiti dal

dipendente a qualcunque titolo nel periodo

d’imposta, ivi comprese le erogazioni liberali ed i rimborsi spese, fatto salvo quanto

previsto dal comma 2 e seguenti.

In particolare, il comma 5 prevede un regime fiscale riservato alle trasferte o alle

missioni fuori dal territorio comunale che

non concorrono a formare il reddito per la

parte eccedente € 46,48 al giorno, elevate ad € 77,46 per le trasferte all’estero, al

netto delle spese di viaggio e di trasporto.

Difatti, in caso di trasferta extra comunale,

sono previsti 3 distinti regimi di tassazione:

• Rimborso analitico: con rimborso di tutte

le spese documentate, indennità chilometriche incluse (prestazioni lavorative al di

fuori del Comune in cui è situata la sede di

lavoro e calcolo in base alla tabella ACI).

• Indennità forfettaria: indennità di trasferta nei limiti giornalieri di esenzione;

• Sistema misto: con il rimborso analitico

del vitto o alloggio, l’indennità forfettaria

si riduce di 1/3, con il rimborso del vitto e

dell’alloggio, il limite si riduce di 2/3. In presenza di rimborso analitico delle spese per

trasferte o missioni fuori del territorio comunale non concorrono a formare il reddito i rimborsi di spese documentate relative

al vitto, all’alloggio, al viaggio e al trasporto,

nonchè i rimborsi di altre spese, anche non

documentabili, eventualmente sostenute

dal dipendente, sempre in occasione di

dette trasferte o missioni, fino all’importo

massimo giornaliero di € 15,49, elevate ad

€ 25,82 per le trasferte all’estero.

L’Agenzia delle Entrate, con la Risoluzione

in commento, ha chiarito che, laddove la

distanza percorsa dalla propria abitazione

alla sede di missione risultasse inferiore

rispetto a quella calcolata dalla sede di

lavoro il rimborso chilometrico è da considerarsi non imponibile. Diversamente,

nel caso in cui la distanza dalla propria

abitazione alla sede di missione risultasse

maggiore a quella calcolata dalla sede di

lavoro il maggior importo verrebbe ad essere considerato reddito imponibile.

In conlusione, l’interpretazione appare

corretta consentendo da un lato, al lavoratore di poter partire direttamente da casa,

dall’altro al datore di lavoro di veder meglio applicato in modo più funzionale alle

esigenze organizzative aziendali il proprio

interesse esclusivo alla trasferta.

edizione nr. 112 del

16 novembre 2015

focus

FONDO RESIDUALE

P. 11

Fondo di integrazione sociale,

le regole dall’1 gennaio 2016

scrive

Renzo

La Costa

Passata quasi sotto silenzio, la norma che

introduce nuove forme di contribuzione

per i datori di lavoro, dispiegherà i propri

effetti a breve, dal 1 gennaio 2016. La legge 92/2012 aveva introdotto il cd. Fondo

residuale, ovvero un fondo alimentato

dalla contribuzione delle aziende con più

di 15 dipendenti preposto ad assicurare ai

lavoratori dipendenti una tutela economica

in caso di sospensione dal lavoro. Tale fondo era tra l’altro costituito in forma sostitutiva, laddove aziende e rappresentanze

dei lavorati non fossero riusciti a costituirsi

fondi propri entro marzo 2014. Il sistema

di tutele così introdotto, riguardava esclusivamente le imprese non coperte dalla

normativa in materia d’integrazione salariale. Con successive circolari n. 99 dell’8

agosto e n. 100 del 2 settembre 2014,

l’Inps ha dettato le necessarie istruzioni

per la predetta contribuzione, individuando

anche le aziende tenute alla contribuzione.

Contribuzione che c’è stata da parte delle

aziende tenute, ma che non ha generato

alcun ritorno in forme di tutela economica

degli interessati, a causa dell’incompiuta

organizzazione e funzionamento del fondo

in questione.

Le prestazioni del Fondo di solidarietà allo

stato sono finanziate dai seguenti contributi:

• un contributo ordinario dello 0,50% della

retribuzione mensile imponibile ai fini previdenziali dei lavoratori dipendenti (esclusi i

dirigenti), di cui due terzi a carico del datore di lavoro (0,33%) ed un terzo a carico del

lavoratore (0,17%);

• un contributo addizionale totalmente a

carico del datore di lavoro che ricorra alla

sospensione o riduzione dell’attività lavorativa, calcolato in rapporto alle retribuzioni

perse nella misura del 3% per le imprese

che occupano fino a 50 dipendenti e del

4,50% per le imprese che occupano più di

50 dipendenti

Il Dlgs 148/2015 ha riscritto le regole della

gestione e funzionamento del Fondo (art.

28) prevedendo tra l’altro l’adeguamento

alle nuove disposizioni dal prossimo 1

gennaio 2016.

Ma da tale data decorre una ulteriore e

non secondaria variazione, dettata dal

successivo art. 29 del predetto dlgs. Il

fondo residuale assumerà la denominazione di “fondo di integrazione salariale” al

quale vanno ad aggiungersi nuovi soggetti tenuti al contributo. Infatti vengono

indicati quali soggetti alla disciplina del

fondo di integrazione salariale anche i

datori di lavoro che occupano mediamente

più di cinque dipendenti, appartenenti a

settori che non hanno costituito fondi di

solidarietà bilaterali. Il fondo di integrazione salariale, finanziato con i contributi dei

datori di lavoro appartenenti al fondo e dei

lavoratori da questi occupati, garantisce

l’assegno di solidarietà disciplinato dal

medesimo decreto in caso di sospensioni

dal lavoro. Variazione ancora non da poco,

sta nella nuova individuazione dei soggetti

tenuti alla contribuzione: non sono più le

“imprese” così come le aveva individuati la

legge 92/2012, ma divengono ora “i datori

di lavoro”.

Cosicchè, oltre ad essere ad esempio

attratte alla contribuzione anche organizzazioni non lucrative, rientreranno anche

quelle categorie di professionisti che non

hanno costituito fondi propri di solidarietà. Il resto di questa vicenda è ancora tutto

da scrivere.

edizione nr. 112 del

16 novembre 2015

quesiti

l’esperto risponde

P. 12

Ambulatorio con

due medici: a chi

spetta l’esonero

contributivo?

a cura di

Paola Diana

Onder

coordinatore

Centro Studi

nazionale

Domanda

Soluzione proposta

Due medici che svolgono la propria attività

presso un medesimo ambulatorio ma il

primo in orario antimeridiano e il secondo

in orario pomeridiano vorrebbero effettuare un’assunzione part-time di una dipendente addetta alla segreteria, che avrebbe

i requisiti soggettivi per poter permettere

al datore di lavoro di usufruire dell’esonero

contributivo previsto dalla Legge di Stabilità.

Uno dei requisti soggettivi del candidato

per l’eventuale esonero è che l lavoratore,

nel corso dei sei mesi precedenti l’assunzione, non risulti occupato, presso qualsiasi datore di lavoro, in forza di un contratto

di lavoro subordinato a tempo indeterminato, pertanto l’esonero si ritiene non

applicabile in capo ad entrambi in quanto

non si ritiene sostenibile che i due contratti siano stati sottoscritti contestualmente;

Premesso che i datori di lavoro vorrebbero

effettuare l’assunzione il medesimo giorno,

il primo per 20 ore settimanali e il secondo

altrettanto per lo svolgimento dell’attività

nella fascia pomeridiana. Entrambi i datori

di lavoro, possono usufruire dell’esonero

contributivo?

inoltre gli stessi modelli Unilav, con relativo

protocollo data e orario di invio, attesterebbero in modo inequivocabile l’inizio del

primo rapporto di lavoro a tempo indeterminato in capo ad uno dei due datori di

lavoro.

Risponde Paola Maschietto

Teoricamente, a mio parere, l’agevolazione spetterebbe al primo rapporto di lavoro, e non

anche al secondo, in quanto, si tratta di un’assunzione di una persona già occupata a

tempo indeterminato, che sottoscrive un secondo contratto a completamento dell’orario

settimanale.

Su tale aspetto non mi risultano però al momento indicazioni ufficiali.

edizione nr. 112 del

16 novembre 2015

quesiti

Convenzione tra

Italia e San Marino

per evitare doppie

imposizioni, un

caso particolare

Domanda

Un avvocato italiano ha reso, in Italia,

una prestazione per conto della Cassa di

Risparmio della Repubblica di San Marino.

Al momento del pagamento del compenso (nel 2014) è stata operata la ritenuta a

titolo d’imposta del 20%. Nel mod. unico

2015 il professionista dichiarerà il compenso percepito nel quadro re, assoggettandolo a tassazione ordinaria, ma come

potrà recuperare la ritenuta alla fonte

subita?

Soluzione proposta

Richiesta di rimborso.

P. 13

Risponde Giammaria Monticelli

Con riferimento al quesito proposto si precisa che la legge n.

88 del 19 luglio 2013, pubblicata sulla Gazzetta Ufficiale n. 177

del 30 luglio, ha avviato le procedure di ratifica ed esecuzione

dell’accordo per evitare le doppie imposizioni in materia d’imposte

sul reddito e prevenire le frodi fiscali. Tra la Repubblica Italiana e

la Repubblica di San Marino. LEGGE 19 luglio 2013, n. 88 Ratifica ed esecuzione della Convenzione tra la Repubblica italiana

e la Repubblica di San Marino per evitare le doppie imposizioni

in materia di imposte sul reddito e per prevenire le frodi fiscali,

con Protocollo aggiuntivo, fatta a Roma il 21 marzo 2002, e del

relativo Protocollo di modifica, fatto a Roma il 13 giugno 2012.

(13G00131) (GU Serie Generale n.177 del 30-7-2013)

A seguito della comunicazione formale da parte dello Stato italiano, dal 3 ottobre 2013 la Convenzione è entrata in vigore dopo

il perfezionamento delle procedure di scambio di notifiche tra i

due Paesi, come previsto e autorizzato dalla legge di ratifica ed

esecuzione. L’art. 14 di tale convenzione prevede che: 1. I redditi

che una persona fisica residente di uno Stato contraente ritrae

dall’esercizio di una libera professione o da altre attività analoghe

di carattere indipendente sono imponibili in detto Stato. Tali redditi sono imponibili anche nell’altro Stato contraente secondo la

propria legislazione interna. 2. L’espressione “libera professione”

comprende in particolare le attività indipendenti di carattere

scientifico, letterario, artistico, educativo o pedagogico, nonché’

le attività indipendenti dei medici, avvocati, ingegneri, architetti,

dentisti e contabili.”

L’art. 23 prevede le modalità per eliminare la doppia imposizione:

1. Si conviene che la doppia imposizione sarà eliminata in

conformità ai seguenti paragrafi del presente articolo. 2. Per

quanto concerne l’Italia: Se un residente dell’Italia possiede

elementi di reddito che sono imponibili a San Marino, l’Italia, nel

calcolare le proprie imposte sul reddito specificate nell’articolo 2

della presente Convenzione, può includere nella base imponibile

di tali imposte detti elementi di reddito, a meno che espresse disposizioni della presente Convenzione non stabiliscano

diversamente. In tal caso, l’Italia deve detrarre dalle imposte

così calcolate l’imposta sui redditi pagata a San Marino ma

l’ammontare della detrazione non può eccedere la quota di

imposta italiana attribuibile ai predetti elementi di reddito nella proporzione in cui gli stessi concorrono alla formazione del

reddito complessivo. Questo è il caso però del professionista che

presta la propria attività nel paese estero e non è il nostro caso.

Si ritiene pertanto che, essendo la prestazione svolta in Italia, la

ritenuta non doveva essere effettuata e comunque se effettuata

mancano i presupposti per poterla utilizzare in deduzione delle

imposte italiana perché non prevista dalla normativa italiana.

Si suggerisce di richiedere al committente il saldo della fattura.

edizione nr. 112 del

16 novembre 2015

quesiti

Lavoro notturno,

è necessaria la

consultazione

preventiva del

sindacato

Domanda

Un bar (CCNL Pubblici esercizi) vorrebbe

far lavorare i suoi dipendenti nel periodo

notturno (dalle 23 alle 6) per non più di 2

ore. Tali dipendenti non sarebbero quindi

definibili come lavoratori notturni, né ai

sensi di legge né a quelli del CCNL. L’art 12

del Dlgs 66/2003 dice che, per introdurre

il lavoro notturno, è necessaria la consultazione delle rappresentanze sindacali dei

lavoratori, interne o, in mancanza, esterne.

Nel caso da me prospettato è necessaria

tale consultazione preventiva?

Soluzione proposta

Secondo me, no. Il D lgs 66/2003 non

definisce il lavoro notturno, dà la definizione di “periodo notturno” e di “lavoratore notturno”. La definizione di “lavoro

notturno” si può quindi ottenere solo in

maniera indiretta, come “lavoro svolto dal

lavoratore notturno”. Quindi, dove non ci

sono lavoratori notturni, come nel caso da

me esposto, non c’è lavoro notturno e di

conseguenza non c’è bisogno di consultazione sindacale né di visite di idoneità per

tale tipo di lavoro.

P. 14

Risponde Antonio Stella

Per quanto attiene alle disposizioni sul lavoratore notturno,

occorre distinguere il periodo notturno ai fini legali da quello ai

fini contrattuali, cioè quello per il quale spetta la maggiorazione

retributiva. Preliminare al quesito è dunque la definizione di “lavoratore notturno”, che secondo l’art. 1, comma 2, lett. e), del D.Lgs.

66/2003individua:

1) qualsiasi lavoratore che durante il periodo notturno svolga

almeno tre ore del suo tempo di lavoro giornaliero impiegato in

modo normale;

2) qualsiasi lavoratore che svolga durante il periodo notturno

almeno una parte del suo orario di lavoro secondo le norme definite dalla contrattazione collettiva. In difetto di disciplina da parte

della contrattazione collettiva è considerato lavoratore notturno

qualsiasi lavoratore che svolga lavoro notturno per un minimo di

80 giorni lavorativi all’anno; il suddetto limite minimo è riproporzionato in caso di lavoro part-time.

Nel caso di specie, il CCNL Turismo – Pubblici Esercizi l’art. 301

prevede che “ Ai fini di cui al comma 1 dell’art. 121, il periodo

notturno comprende l’intervallo tra le ore 23:00 e le ore 6:00 del

mattino”, senza ulteriore specificazioni.

Dal combinato disposto della legge e della contrattazione collettiva, ne consegue che per quanto riguarda il primo paramento

lo status di lavoratore notturno spetta a quei lavoratori la cui

prestazione lavorativa si collochi per almeno 3 ore, nel periodo

notturno cosi come individuato dal contratto collettivo. Pertanto

il dipendente di azienda Turismo – Pubblici esercizi sarà considerato lavoratore notturno nel caso in cui svolga la prestazione

lavorativa di almeno 3 ore, tra le 23.00 e le 6.00.

Il secondo requisito, disciplina l’ipotesi in cui la prestazione lavorativa non si realizza in modo sistematico. Solo in difetto di contrattazione collettiva la norma definisce lavoratore notturno colui

che svolge “lavoro notturno” per un minimo di 80 giorni lavorativi

l’anno. Al riguardo appare coerente l’interpretazione secondo la

quale il “lavoro notturno” è una prestazione non inferiore a 3 ore

resa nel periodo notturno come sopra indicato.

In sintesi la consultazione sindacale sarà necessaria qualora il

lavoratore effettui la propria prestazione lavorativa in modo continuato per 3 ore dalle 23.00 alle 6.00 oppure in modo non sistematico per un minimo di 80 giorni annui una prestazione di durata

non inferiore a 3 ore nel medesimo arco temporale.

Così come commentato anche dalla Fondazione Studi dei Consulenti del Lavoro nella Circolare 5/2008 al punto 5, la definizione

di lavoro notturno non essendo definita dal D.lgs. 66/2003, si ottiene in via indiretta, considerando tale prestazione “inferiore a 3

ore nel periodo notturno”. In base al citato orientamento dottrinale nel caso considerato non si ritiene siano presenti le condizioni

che rendono necessaria la consultazione sindacale.

edizione nr. 112 del

16 novembre 2015

quesiti

Se l’azienda viene

ceduta, continua

a valere l’esonero

triennale

contributivo?

Domanda

Un’azienda ha dei lavoratori assunti con

l’esonero contributivo ex l. 190/2014.

L’azienda viene ceduta. Il cessionario può

continuare a usufruire dell’esonero, visto

e considerato che trattasi di trasferimento

e quindi il rapporto tra azienda e lavoratori

prosegue senza soluzione di continuità?

Per le agevolazioni ex L. 407/90 questa

possibilità era contemplata (Interpello Min.

Lav n. 20/2010) Posto che sia possibile,

il fatto che il cessionario sia fratello del

cedente può comportare problemi?

Soluzione proposta

Secondo me, considerando che il rapporto

prosegue senza interruzioni, è possibile

continuare a usufruire dell’esonero. Quando al rapporto di parentela, se la transazione è regolare e genuina non vedo che

problemi possa comportare tale rapporto.

P. 15

Risponde Paola Cogo

All’art. 2112 del Codice Civile si legge al quinto comma che :

“Ai fini e per gli effetti di cui al presente articolo si intende per

trasferimento d’azienda qualsiasi operazione che, in seguito a

cessione contrattuale o fusione, comporti il mutamento nella

titolarità di un’attività economica organizzata, con o senza scopo

di lucro, preesistente al trasferimento e che conserva nel trasferimento la propria identità a prescindere dalla tipologia negoziale o

dal provvedimento sulla base del quale il trasferimento è attuato

ivi compresi l’usufrutto o l’affitto di azienda.”

Già da questo primo assunto se ne deduce che in caso di trasferimento di azienda, sia nella sua interezza che in una sua frazione,

intesa come si usa oggi dire “ramo d’azienda” , muta il titolare

del complesso dei beni aziendali mentre l’entità sottostante al

vertice mantiene inalterata la propria identità, nella forma e nella

sostanza.

Dal lato Azienda cessionaria, la stessa non potrà che prendere

atto dello status quo dell’Azienda cedente, ivi compresi gli sgravi

contributivi acquisiti che vengono “ereditati” dal cessionario per

la parte residua e fino a scadenza.

Con l’interpello 20/2010, il Ministero del Lavoro ha chiarito quali

siano le condizioni che determinano il diritto a beneficiare di

sgravi e agevolazioni; vengono richiesti alcuni requisiti sia di

carattere soggettivo al lavoratore che oggettivo all’Azienda. Ai

fini del mantenimento degli sgravi contributivi risulta essenziale

che in capo al cessionario vengano mantenuti i requisiti richiesti

dalla norma, come nel caso specifico la 407/90 citata dal collega,

ovvero la permanenza in zone del Mezzogiorno o lo svolgimento

di attività artigiana o per la legge 190/2014 (art. 1 c. 118-119) ,

non aver prestato lavoro dipendente a tempo indeterminato nei 6

mesi precedenti l’assunzione.

Dal punto di vista del dipendente, non verificandosi quindi l’interruzione del rapporto di lavoro instaurato, non muta tipologia

contrattuale attribuita ab origine e nemmeno la propria condizione soggettiva richiesta per lo sgravio che viene verificata al

momento dell’assunzione.

Tutto ciò premesso, il fatto che nel caso prospettato nel quesito

il cessionario sia il fratello del cedente, pur non sapendo che tipo

di contratto venga applicato né il settore di appartenenza, non fa

che rafforzare quel principio di continuità dell’attività dell’azienda

nel suo complesso.

edizione nr. 112 del

16 novembre 2015

quesiti

P. 16

In ambito contributivo non

esiste transazione,

solo dilazione del debito

Domanda

Risponde Renzo La Costa

Stanti le attuali difficoltà creditizie, se al

fisco viene richiesta e proposta una transazione, l’imprenditore ottiene il vantaggio

della precisa individuazione del debito

tributario con conseguente anche possibilità di una proposta di concordato........... La

stessa cosa non esiste in ambito Assicurativo-Previdenziale?

In ambito contributivo, non sussiste la possibilità di transazione, ma unicamente quella della dilazione del debito contributivo,

comprensiva di sanzioni civili interessi di dilazione (6 punti oltre

il tasso ufficiale di riferimento). Condizione essenziale per l’autorizzazione alla dilazione è che l’istanza comprenda tutti i debiti

contributivi a carico dell’azienda. Altra e primaria condizione sta

nel fatto che l’azienda abbia comunque effettuato regolarmente

le denunce mensili pur non provvedendo al relativo pagamento, cosicché si configura unicamente l’omissione contributiva

e non invece l’evasione. Con la circolare nr 106/2010, l’Inps (in

esecuzione delle determinazioni del C.d.A. nr. 250/2009 e nr.

106/2010) ha inteso ridisciplinare l’Istituto delle dilazioni. Chi

intende chiedere la dilazione su cartella esattoriale deve:

1. presentare alla sede di competenza domanda di dilazione, reperibile presso ogni sede Inps, o scaricabile dal sito internet www.

inps.it (Moduli aziende e contributi);

2. nell’eventualità in cui vi sia la presenza di più cartelle di pagamento notificate, chiedere la rateazione per tutte le pendenze

presso l’esattoria;

3. allegare la quietanza di versamento non inferiore 1/12° del debito contributivo per ogni cartella esattoriale (al netto di eventuali

sanzioni o oneri accessori), effettuato presso l’esattoria o con

modello F35 presso istituti bancari o postali;

4. se si tratta di azienda con dipendenti, attestare l’avvenuto integrale pagamento delle quote a carico di quest’ultimi;

5. qualora la domanda non venga sottoscritta in presenza del

funzionario Inps, che ne certifica le generalità, allegare fotocopia

di un documento di identità (D.P.R. 445/2000 art. 35).

Nel caso in cui il debito sia in fase amministrativa, in fase legale

o già iscritto a ruolo ma non ancora notificato, la domanda deve

essere unica e comprendere tutti gli importi non pagati.

A tal proposito è opportuno che l’assicurato si rivolga alla sede

Inps di appartenenza affinché gli venga rilasciata una stampa con

l’indicazione del debito, delle sanzioni quantificate alla data di presunta presentazione della domanda ed i dati per la compilazione

del modello F24.

edizione nr. 112 del

16 novembre 2015

quesiti

P. 17

Azienda edile con dipendente

extra limiti quantitativi, può

assumere un altro part-time?

Domanda

Risponde Antonio Stella

Una nostra azienda, impresa edile artigiana

che applica il CCNL Edilizia artigianato, ha

un solo dipendente. Questo dipendente

è part time in quanto operaio altamente

specializzato di 4° livello, che non rientra

nei limiti quantitativi previsti dal CCNL

applicato. Ora l’azienda vorrebbe assumere

un operaio, questa volta manovale di 1°

livello, usufrendo della possibilità concessa dal CCNL di stipulare un solo contratto

contravvenendo i limiti, purchè limitato a

912 ore annue. Vorrei sapere se l’azienda

può stipulare questo contratto, avendo già

un lavoratore part time.

Secondo l’art. 97 del vigente CCNL Edili artigiano, “Fermo restando quanto previsto dalla legge, le parti stabiliscono che un’impresa edile non può assumere operai a tempo parziale per una

percentuale superiore al 3% del totale dei lavoratori occupati a

tempo indeterminato.

Soluzione proposta

A mio parere l’azienda può stipulare un

contratto di questo tipo, in quanto

l’altro part time è escluso dai limiti quantitativi e quindi non si computa,

e perciò viene rispettato il limite previsto,

pari a un solo lavoratore.

Resta ferma la possibilità di impiegare almeno un operaio a tempo

parziale, laddove non ecceda il 30% degli operai a tempo pieno

dipendenti dell’impresa.

Si concorda che, ferme restando le percentuali indicate ai commi

7 e 8, le imprese da 0 a 3 dipendenti possono assumere dipendenti operai a tempo parziale, per un periodo massimo temporale

del 30% del monte ore annuale degli addetti occupati nell’impresa […]Sono in ogni caso esenti dai limiti quantitativi di cui ai

commi 7, 8 e 9 i contratti a part-time stipulati con personale

impiegatizio, con personale operaio non adibito alla produzione

ad esclusione degli autisti, con personale operaio di 4° livello, con

personale operaio occupato in lavori di restauro ed archeologici,

con personale operaio che usufruisca di trattamento pensionistico, nonché le trasformazioni del rapporto di lavoro da tempo pieno a part-time motivate da gravi e comprovati problemi di salute

del richiedente, ovvero da necessità di assistenza del coniuge o

dei parenti di 1° grado per malattia o condizioni di disabilità che

richiedano assistenza continua, adeguatamente comprovate.”

Secondo il dettato normativo nulla osta all’ assunzione di un operaio part time, posto che il lavoratore già in forza presso l’azienda

è inquadrato al 4° livello e pertanto escluso dai limiti quantitativi.

edizione nr. 112 del

16 novembre 2015

quesiti

P. 18

Licenziata ad aprile 2015 con

preavviso fino a maggio 2015.

Va attribuita l’Aspi o la Naspi?

Domanda

Una dipendente di una Società mia cliente è stata licenziata in data 8 aprile 2015

con pagamento dell’indennità di preavviso

di 30 giorni di calendario che se lavorato

sarebbe scaduto l’8 maggio 2015. All’atto

della richiesta dell’indennità di disoccupazione si è vista rifiutare la NASPI e attribuire l’ASPI in quanto il rapporto si è risolto,

secondo i funzionari Inps, giuridicamente

l’8 aprile 2015. Ciò in contrasto con la circolare Inps nr 94/2015 che al p.to 2.6 lettera e. che recita …” data di fine del periodo

corrispondente all’indennità di mancato

preavviso ragguagliato a giornate”. Ciò in

relazione alla data di presentazione della

domanda. La dipendente ha intenzione

di ricorrere contro la decisione assunta

dall’Inps. In ragione di ciò si richiede se

ha possibilità di vittoria nel proponendo

contenzioso.

Risponde Giovambattista Vavalà

Com’è noto, l’art.1 del d.lgs. n.

22/2015 ha istituito, a decorrere dal 1° maggio 2015, la

“Nuova prestazione di Assicurazione Sociale per l’Impiego (NASpI)», come misura di

sostegno al reddito ai lavoratori

con rapporto di lavoro subordinato che abbiano perduto

involontariamente l’occupazione. La NASpI sostituisce le

prestazioni di ASpI e mini-ASpI

con riferimento agli “eventi di

disoccupazione verificatisi dal

1° maggio 2015”.

L’art. 6 dello stesso decreto

precisa che la domanda della

prestazione va effettuata in via

telematica entro il termine di

decadenza di sessantotto giorni “dalla cessazione del rapporto di lavoro”, e che il trattamento decorre “dall’ottavo giorno

successivo alla cessazione del

rapporto di lavoro”.

Per rispondere al quesito proposto, sembra dunque fondamentale stabilire quando possa

dirsi realizzata la condizione di

“disoccupazione” e quale debba

essere considerata la data di

“cessazione del rapporto di

lavoro”. Su tale ultimo punto,

lo stesso Inps ha fornito delle

indicazioni, richiamando, nella

circolare n. 94/2015, la giurisprudenza esistente in materia.

Innanzitutto, l’Istituto afferma

che “per evento di disoccupazione si intende l’evento di

cessazione dal lavoro che ha

comportato lo stato di disoccupazione”.

In altre parole, si dovrebbe

così intendere l’atto di notifica

del licenziamento che priva il

lavoratore del posto di lavoro,

rendendolo di fatto disoccupato. Si fa presente, tuttavia, che

(come da sempre sostenuto

dall’Inps, anche nella circolare

richiamata) la condizione di

disoccupato si realizza solo

allorché il lavoratore, dopo aver

perso il posto di lavoro, si presenta al Centro per l’impiego

per rendere la dichiarazione di

disponibilità all’occupazione, indispensabile per poter accedere alle varie forme di sostegno

al reddito, compresa la Naspi e

che, il più delle volte, la cessazione del rapporto è legata

allo svolgimento del periodo di

preavviso.

In secondo luogo, lo stesso

Istituto precisa che il termine

di sessantotto giorni per la

presentazione della domanda

decorre dalla data di ces-

edizione nr. 112 del

16 novembre 2015

quesiti

sazione dell’ultimo rapporto

di lavoro, intesa, nel caso di

licenziamento con preavviso,

come “la data di fine del periodo corrispondente all’indennità

di mancato preavviso ragguagliato a giornate”.

Coerentemente con tale assunto, al paragrafo 2.7.3 della

circolare citata viene precisato

che la prestazione decorre

“dall’ottavo giorno successivo

alle date di fine dei periodi di

maternità, malattia, infortunio

sul lavoro/malattia professionale o di mancato preavviso

del precedente paragrafo 2.6,

qualora la domanda sia stata presentata entro l’ottavo

giorno”.

Pare evidente, dunque, che

lo stesso Istituto consideri il

periodo di preavviso, anche

qualora non lavorato (e monetizzato), alla stregua di un

normale periodo di occupazione, durante il quale non solo il

rapporto rimane virtualmente

in essere, ma neppure può essere proposta la domanda, né

decorre la prestazione.

Aggiungiamo, anzi, che il problema non si sarebbe neppure

posto se il preavviso, invece

P. 19

di essere monetizzato, fosse

stato lavorato, in quanto la

data di cessazione del rapporto

sarebbe caduta dopo il primo

maggio; ma poiché la legge

consente pacificamente, in

luogo del preavviso, la corresponsione dell’indennità sostitutiva, che copre il medesimo

periodo, sia a livello retributivo

che contributivo, una disparità di trattamento fra le due

situazioni potrebbe risultare

ingiustificata.

Vale a dire che, in entrambi i

casi, la cessazione giuridica

del rapporto di lavoro potrebbe

essere considerata quella in cui

finisce il preavviso, e non quella

in cui cessa di fatto la prestazione.

Per concludere, sebbene il tenore letterale della disposizione

sembra dare maggiore rilevanza al momento dell’evento (la

notifica del licenziamento) che

crea la condizione di disoccupazione, sembra che, dal punto

di vista logico-sistematico, vi

siano i presupposti per poter

proporre ricorso avverso l’atto

di diniego della Naspi.

Pensionato oltre

65 anni e nuovo

regime forfettario,

come funziona?

Domanda

Artigiano pensionato, di età superiore ai 65

anni, continua la sua attività di sarto senza

dipendenti, versando i contributi INPS

artigiani sul minimale ridotti al 50%.

Dal 1/1/2015, ha tutti i requisiti, per accedere naturalmente al nuovo regime forfettario per le imprese minori introdotto dalla

legge di stabilità 2015 (articolo 1, c. da 54 a

89, legge 190/2014).

Per l’anno di imposta 2015 potrà continuare a versare i contributi ridotti al 50% data

l’età superiore a 65 anni?

Risponde Renzo Ghiotto

Le nuove regole, in vigore per chi sceglie il

nuovo regime fiscale forfetario, prevedono

due strade alternative: applicare il minimale contributivo e fruire dello sgravio del

50% dei contributi per artigiani o commercianti con più di 65 anni di età, già pensionati, oppure scegliere il nuovo regime (con

opzione da effettuare entro il 28 febbraio

dell’anno) che esclude l’applicazione del

minimale, ma elimina anche lo sconto del

50% indicato (si veda anche circolare INPS

n. 29 del 10 febbraio 2015).

Pertanto, l’artigiano pensionato di età

superiore ai 65 anni, che non opti per il

nuovo regime agevolato contributivo, potrà

continuare a beneficiare del dimezzamento dei contributi.

edizione nr. 112 del

16 novembre 2015

quesiti

P. 20

Bonus Irpef non corrisposto

o corrisposto in misura

inferiore, come funziona?

Domanda

A taluni Lavoratori nel corso dell’Anno non

è stato corrisposto o è stato corrisposto in

misura inferiore a quanto poi effetivamente spettante sulla base del reddito presunto dell’Anno 2014 il Bonus di cui al D.L.

66/2014. Si chiede se la rideterminazione

sulla base del reddito effettivamente percepito in sede di conguaglio fiscale riguardi

solo l’eventuale trattenuta dell’importo

erogato indebitamente o anche il rimborso

del non erogato ma spettante.

Soluzione proposta

Il Bonus è stato applicato sulla base del

reddito di lavoro dipendente presunto

relativo all’anno 2014 ed è soggetto ad

eventuale rideterminazione in sede di conguaglio fiscale di fine anno sulla base del

reddito effettivamente percepito nell’anno; quindi da trattenere eventuali somme

non spettanti e da corrispondere quanto

spettante al Lavoratore, con il cedolino di

conguaglio di fine anno.

Risponde Paola Maschietto

Il bonus Irpef spetta a tutti i

lavoratori dipendenti e a chi

percepisce redditi assimilati al

lavoro dipendente.

Per percepire il bonus il contribuente non deve fare alcuna

richiesta, in quanto questo

scatta in automatico e il sostituto d’imposta è tenuto a

versarlo nel momento in cui

quest’ultimo, dai calcoli effettuati ritiene che il contribuente

ne abbia diritto.

Vi sono comunque casi specifici in cui è prevista una

richiesta scritta da parte del

contribuente; ad esempio nel

caso di due o più rapporti di

lavoro part-time il contribuente che ritenga di avere diritto

al bonus può comunicarlo per

iscritto ai datori di lavoro e farsi

versare da solo uno dei titolari

il bonus; oppure nel caso di

diversi contratti a termine con

diversi titolari il contribuente

può chiedere all’ultimo titolare il

conguaglio del bonus spettante; lo stesso vale per i lavoratori

con contratti co.co.pro. o co.co.

co. con più committenti.

Particolare attenzione deve essere rivolta da coloro che percepiscono redditi da locazioni

assoggettati a cedolare secca:

in questo caso anche questo

reddito concorre al raggiungimento del limite annuo che da

diritto al bonus. Non concorrono al reddito totale che da

diritto al bonus Irpef, i redditi

soggetti all’imposta sostitutiva

per l’incremento di produttività.

Nel caso in cui il contribuente

si accorga che per effetto di

più redditi superi la soglia dei

24.000 o dei 26.000 €uro

deve comunicare al proprio

sostituto d’imposta di non

avere diritto al bonus ed eventualmente di voler restituire

la somma già indebitamente

percepita.

Sono invece esclusi dall’applicazione del bonus gli incapienti

ovvero coloro che possiedono un reddito fino a 8.000

euro. Questo perché l’imposta

prodotta dal reddito è già tutta

assorbita dalla detrazione per

lavoro dipendente spettante.

Diverso è il discorso per coloro

che risultano incapienti per effetto delle detrazioni carichi di

famiglia, nel qual caso il bonus

viene erogato ugualmente. Il

bonus non spetta ai pensionati,

i lavoratori autonomi e coloro

che hanno un reddito superiore

edizione nr. 112 del

16 novembre 2015

quesiti

a 26mila €uro.

In molti casi potrà accadere

che l’imponibile di fine anno

porti il lavoratore a perdere

il diritto per intero o in parte

del credito già percepito e a

costringere il datore di lavoro a

recuperarlo in fase di conguaglio. In questo caso, il lavoratore si troverebbe decurtata la

busta paga di somme importanti. Per evitarlo, il lavoratore

stesso, che non possa avere

certezza della fascia di reddito

in cui cadrà a fine anno, può

richiedere al datore di lavoro di

non applicare il bonus.

L’esempio caratteristico

riguarda coloro che hanno

un contratto di lavoro a tempo determinato o a progetto

con scadenza entro l’anno. In

questo caso il calcolo puntuale

del bonus terrà conto dei giorni

di lavoro e quindi sarà: (Bonus/365)* moltiplicato i giorni

effettivi di contratto.

Se il periodo di lavoro nell’anno

2014 è inferiore a 365 giorni,

l’importo del credito spettante,

come precedentemente determinato, deve essere parametrato al numero dei giorni

di lavoro dell’anno, calcolati

tenendo conto delle regole

P. 21

ordinariamente applicabili per

l’applicazione delle detrazioni

previste dall’art.13 del TUIR. Il

datore di lavoro a fine 2014,

avendo a disposizione tutti i

dati per il calcolo dell’imponibile fiscale complessivo, potrà

eseguire un controllo finale per

il corretto conteggio.

Nei casi in cui i lavoratori si siano avvalsi della facoltà di chiedere il conguaglio riassuntivo

all’ultimo datore di lavoro, questi avrà a disposizione anche il

modello Cud, rilasciato dal precedente sostituto di imposta,

da cui potrà ricavare il reddito

e l’ammontare del bonus che

i lavoratori hanno percepito

nel corso dell’altro rapporto di

lavoro. Il venir meno delle condizioni di spettanza del credito

obbligherà il sostituto di imposta che esegue il conguaglio al

recupero immediato di quanto

erogato in precedenza perché

non più spettante.

Esonero triennale,

info su lavoratori

comunitari ed

extracomunitari

Domanda

Spetta anche a lavoratori comunitari da

poco in Italia o per extracomunitari con

permesso di soggiorno recente ? E’ sufficiente una dichiarazione sostitutiva di atto

di notorietà degli stessi per accertare la

non occupazione a tempo indeterminato

nei sei mesi precdenti ?

Soluzione proposta

Spetta

Risponde Paola Maschietto

L’esonero contributivo in oggetto spetta

a condizione che, nei sei mesi precedenti

l’assunzione, il lavoratore non sia stato

occupato, presso qualsiasi datore di lavoro,

con contratto a tempo indeterminato.

I datori di lavoro potrebbero richiedere

al selezionando un dichiarazione di responsabilità ex DPR n. 445/2000 e, per

maggiore sicurezza, sarebbe comunque

opportuno acquisire, prima dell’assunzione,

il rilascio da parte dei centri per l’Impego

competenti, di una dichiarazione che convalidi i requisiti di iscrizione ed occupazionali relativi al semestre precedente.

edizione nr. 112 del

16 novembre 2015

quesiti

P. 22

Bonus 80 €, reddito lavoro

dipendente e pensione: cosa

succede se supera il limite?

Domanda

Si chiede conferma o meno

1) ai fini del limite del reddito complessivo fino a euro 26.000,00 si computano

anche i redditi di pensione

2) ai fini della spettanza del bonus si fa

riferimento ai soli redditi di lavoro dipendente Primo esempio : reddito di lavoro

dipendente 7.000,00 + reddito da pensione 10.000,00 = 17.000,00 Ai fini del

reddito complessivo spetterebbe il bonus

Ai fini del reddito di lavoro dipendente il

bonus non spetta Conclusione ; nel caso

il bonus non spetta nè dal datore di lavoro nè in sede di 730 Secondo esempio :

reddito di lavoro dipendente 20.000,00

capiente. Il bonus spetta. In sede di 730

viene sommato un reddito di pensione di

euro 10.000,00 che fa superare il reddito

di euro 26.000,00

Conclusione : nel secondo caso il bonus

non spetta e deve essere restituito.

Soluzione proposta

Come sopra

Risponde Paola Maschietto

Con la legge di stabilità il

bonus di 80 euro diventa

definitivo; anche per il 2015

il bonus in busta paga continuerà a essere erogato, se dal

reddito emergerà un’imposta

dovuta all’erario, dopo aver

applicato la sola detrazione

fiscale riconosciuta per i redditi

di lavoro dipendente. Il bonus

verrà dunque riconosciuto nel

rispetto delle condizioni poste dalla norma, a coloro che

hanno un reddito complessivo

formato da: redditi di lavoro

dipendente; redditi assimilati

a quelli di lavoro dipendente;

compensi percepiti dai lavoratori soci delle cooperative;

indennità e i compensi percepiti a carico di terzi dai lavoratori

dipendenti per incarichi svolti in

relazione a tale qualità; somme da chiunque corrisposte a

titolo di borsa di studio, premio

o sussidio per fini di studio o

addestramento professionale;

redditi derivanti da rapporti di

collaborazione coordinata e

continuativa; remunerazioni dei

sacerdoti; prestazioni pensionistiche, comunque erogate,

dai fondi di previdenza complementare; compensi per lavori

socialmente utili.

Secondo le regole oggi cono-

sciute, nella determinazione del

reddito si può escludere quello

dell’unità immobiliare adibita

ad abitazione principale e delle

relative pertinenze. Ai fini del

superamento della soglia reddituale non contano neppure

le somme percepite dal lavoratore a titolo di incremento della

produttività e che scontano

un’imposta sostitutiva del 10%.

La stessa legge di stabilità prevede che nel reddito che serve

per verificare il diritto a percepire il bonus di 80 euro, non

rientri l’eventuale liquidazione

in busta paga del trattamento di fine rapporto (così detta

monetizzazione mensile del Tfr)

introdotta in via sperimentale

per il periodo 1° marzo 201530 giugno 2018.

Nel maxi-emendamento

non c’è traccia dell’eventuale estensione degli 80 euro

ai pensionati, le partite Iva e

agli incapienti: non vi è stato

l’ampliamento a questa platea

di esclusi, anche se più volte

annunciata.

Restano invariate le regole per

i sostituti di imposta obbligati

a erogare il bonus dopo che

avranno verificato, in base

alle informazioni di cui sono a

edizione nr. 112 del

16 novembre 2015

quesiti

conoscenza, la spettanza

del bonus stesso.

Il datore di lavoro, il

committente, ovvero chi

erogherà i redditi la cui

percezione farà nascere

il diritto al bonus, riconosceranno il credito in

forma automatica.

P. 23

Resta ferma la possibilità per il percipiente di

comunicare, al sostituto,

l’assenza dei requisiti.

cepito tutti i mesi.

Coloro che non hanno

i requisiti per il ricevere il bonus, ad esempio

perché hanno un reddito

complessivo superiore

a 26mila euro per via

di altri redditi (diversi a

quelli erogati dal sostituto d’imposta), devono

comunicarlo al datore di

lavoro, che recupererà il

credito nelle successive

buste paga.

Il bonus non concorre alla

formazione del reddito,

non ha una scadenza, e

continuerà ad essere per-

Se un contribuente ha

percepito il bonus non

spettante, in tutto o in

parte, dovrà restituir-

lo nella dichiarazione

dei redditi. In caso di

mancanza del sostituto

d’imposta, il bonus Irpef

si può ottenere presentandone richiesta nella

dichiarazione dei redditi.

Riassumendo, il bonus

80 euro spetta a:

- lavoratori dipendenti

(contratti a tempo pieno e

contratti part-time);

- lavoratori con contratto

di collaborazione;

- lavoratori che percepiscono cassa integrazione, indennità di mobilità

o disoccupazione (per i

quali il bonus va calcolato

dall’ente che elargisce i

sussidi);

- alle categorie appena

elencate per intero se

aventi un reddito tra gli

8.000 ed i 24.000 euro

oppure riproporzionato se

il reddito supera i 24.000

e resta entro i 26.000

euro.

A chi non spetta il bonus

80 euro?

- redditi inferiori agli

8.000 e superiori ai

26.000 euro;

- titolari di partita iva;

- pensionati.

edizione nr. 112 del

16 novembre 2015

i pareri

dell’ufficio legale

Pareri ufficio legale

Il successo della

nuova rubrica,

exploit di richieste

P. 24

a cura di

Paola Diana

Onder

coordinatore

Centro Studi

nazionale

Quarta uscita della rubrica con i pareri dell’Ufficio Legale

Ben tre quesiti su benefici contributivi della legge 223/1991,

pagamento Aspi su cessione azienda e apprendistato

In questo quarto numero della rubrica “I pareri dell’ufficio legale” presentiamo ben tre quesiti distinti rivolti

all’Ufficio Legale Ancl con le risposte dell’avv. Francesco Stolfa. I temi sono vari e si concludono nella risposta

del nostro Ufficio Legale (e non hanno, come di consueto, gli allegati di approfondimento).

Ci sembrava giusto però inserire tutti i quesiti per rappresentare anche il successo della nuova rubrica de “Il

Consulente Milleottantuno” con l’exploit di richieste ricevute.

QUESITO 1

Benefici contributivi Legge 223/1991, è possibile cumularli in caso di

assunzione a tempo determinato prima e indeterminato poi?

Chiedo all’ufficio

IL PARERE DELL’UFFICIO LEGALE

legale se sia cona cura dell’avv. Francesco Stolfa

sentito per legge

Il datore di lavoro ha diritto ai benefici, ma occhio ai

sommare i benefici

cambiamenti

normativi introdotti dalla legge 92/2012

contributivi di cui

agli artt. 8, co. 2 e

25, co. 9 della L.

223/1991, assumendo il lavoratore

dapprima a tempo

determinato e, successivamente, assumendolo a tempo

indeterminato.

Il quesito posto dall’interrogante non appare di agevole soluzione soprattutto

per la scarsità di precedenti

giurisprudenziali. Preciso

preliminarmente che la

mia analisi, in ordine alla

quale mi riservo comunque

ulteriori approfondimenti, è

stata condotta esclusivamente sulla base dei testi

di legge e degli orientamenti giurisprudenziali (le

uniche fonti del diritto che

hanno rilevanza in caso di

contenzioso); ho tenuto comunque conto degli orientamenti Ministeriali e delle

circolari INPS che tuttavia

appaiono particolarmente

carenti nelle argomentazioni e motivazioni.

La questione non ha

trovato molta eco in giurisprudenza. Quando emerge

questo dato l’unica spiegazione possibile è che la

questione sia pacificamente risolta nel testo legislativo. E in effetti, mi pare

proprio che questa chiarezza letterale ricorra nel caso

che occupa.

edizione nr. 112 del

16 novembre 2015

pareri

Esaminando le due norme appare abbastanza evidente che esse prevedono benefici diversi che si

applicano a situazioni diverse e per finalità diverse. In

particolare, proprio la diversità delle finalità giustifica,

a mio parere, la possibilità di sommare i due sgravi. Il

primo beneficio pare infatti evidentemente finalizzato

a favorire le assunzioni a tempo determinato (sebbene si preveda anche una maggiorazione dello stesso

in caso di trasformazione a tempo indeterminato

nel corso del rapporto) mentre il secondo incentiva,

appunto, le assunzioni a tempo indeterminato e quindi

lo stabile e definitivo inserimento del lavoratore nella

compagine aziendale. In pratica, il legislatore prevede

l’investimento di risorse pubbliche per incentivare dei

comportamenti virtuosi delle aziende cui esse non

sono affatto obbligate. E le aziende non sono obbligate ad assumere a termine i lavoratori iscritti nelle

liste di mobilità né sono obbligate poi ad assumerli

definitivamente né nel corso né alla conclusione del

rapporto.

È, del resto, molto scorretto indurre le imprese a compiere tali atti per poi, “a sorpresa”, negare loro i benefici

sui quali avevano fatto affidamento. Ciò potrebbe persino ripercuotersi sulla stabilità di tali rapporti di lavoro

legittimando licenziamenti per giustificato motivo oggettivo (in ragione della imprevista maggiore onerosità

del contratto) o addirittura l’annullamento dei contratti

di lavoro per errore essenziale (art. 1427 ss. cod. civ.).

Come dicevo, la giurisprudenza non ha avuto occasione di esprimersi in modo rilevante sul punto. Non

mancano tuttavia le pronunce e sono tutte sfavorevoli

all’INPS.

Innanzitutto, occorre sottolineare che in numerose

sentenze, esaminando soprattutto le motivazioni

integrali, si nota che la Corte di Cassazione sembra

dare per scontata la possibilità di ottenere entrambi i

benefici: v., ex plurimis, Cassazione civile sez. lav., 28

gennaio 2009, n. 2164; Cassazione civile sez. lav., 20

giugno 2007, n. 14316.

P. 25

In quest’ultima pronuncia la Corte riconosce poi

espressamente all’azienda il beneficio di cui al co. 4

dell’art. 8 (contributo pari al 50% dell’indennità di mobilità non ancora goduta) anche in caso di precedente

assunzione a termine, successivamente trasformata

a tempo indeterminato. Ciò ritiene, la Suprema Corte,

in quanto la norma non esclude, nel suo testo letterale il cumulo: “In effetti, a ben vedere, l’incentivo

all’assunzione a tempo indeterminato è fornito dallo

speciale contributo previsto in favore del datore di

lavoro dall’art. 8, comma 4. E semmai la massima

utilizzazione del beneficio della riduzione contributiva

è usufruibile dal datore di lavoro che assuma a termine per dodici mesi e poi trasformi il contratto a tempo

indeterminato. In tal caso l’art. 8, comma 2, assicura il

godimento della riduzione contributiva per ventiquattro mesi, senza esclusione del cumulo con il trattamento di cui all’art. 8, comma 4.”

Fin troppo agevole rilevare che, per le medesime

ragioni, non vietandolo la legge (come vedremo ha

fatto, invece, la legge Fornero) deve essere consentito

anche il cumulo dei benefici contributivi di cui agli art.

8, co. 2 e 25, comma 9.

In un altro caso, Cassazione civile sez. lav., 13 maggio

2003, n. 7352, la Corte interviene in una fattispecie

in cui l’azienda aveva usufruito sia dei benefici di cui

all’art. 8, comma 2, sia di quelli di cui all’art. 8, co. 4

che di quelli di cui all’art. 25, co. 9 senza minimamente

mettere in discussione la loro possibile utilizzazione

in sommatoria (nel caso esaminato esclude tutti tali

benefici solo per coincidenza degli assetti societari

fra azienda che aveva licenziato e quella che aveva

assunto). In un’altra pronuncia più datata Cassazione

civile sez. lav., 17 dicembre 2001, n. 15949, così si

esprime: “Conseguentemente, non si era realizzata la

condizione alla quale il citato art. 25, c. 9 subordina il

beneficio della decontribuzione. Il motivo è fondato.

Giova premettere che, secondo la disposizione appena citata «per ciascun lavoratore iscritto nella lista di

mobilità assunto a tempo indeterminato, la quota di

edizione nr. 112 del

16 novembre 2015

pareri

contribuzione a carico del datore di lavoro è, per i primi

diciotto mesi, quella prevista per gli apprendisti dalla

legge 19 gennaio 1955, n. 25 e successive modificazioni».

Alla comune ratio che è quella di favorire la ripresa

dell’occupazione, attraverso l’incentivazione di iniziative imprenditoriali rivolte a creare nuovi posti di lavoro

e, in particolare a riammettere nel ciclo produttivo i

lavoratori collocati in mobilità, disoccupati o in cassa

integrazione guadagni, appartengono altre due disposizioni consimili della medesima legge n. 223 del 1991,

contenute nei commi 2 e 4 dell’art. 8.

La prima di queste due ultime disposizioni riconosce ai datori di lavoro che assumano a termine, per

una durata non superiore a dodici mesi, i lavoratori

in mobilità, il beneficio di una riduzione dei contributi

previdenziali ai livelli previsti per gli apprendisti. Tale

beneficio può essere prorogato di altri dodici mesi nel

caso in cui il precedente contratto venga trasformato

a tempo indeterminato”.

Anche in questo caso, come si vede, nessun cenno al

divieto di cumulo.

Gli orientamenti espressi sul tema dal Ministero e

dall’INPS, come dicevo in premessa, non appaiono

particolarmente motivati e argomentati. Sia il messaggio INPS n. 12957 del 2/8/2012 sia la risposta

all’interpello n. 11/2011 resa dal Ministero su istanza

della nostra Associazione appaiono davvero laconici,

limitandosi ad affermare il principio, senza alcuna adeguata spiegazione. In particolare, l’Interpello si limita

a rilevare che l’INPS propende per la incumulabilità e

che tale esegesi appare condivisibile in ragione della

presunta ratio dei due istituti.

Come rilevavo innanzi, invece, proprio la ratio delle

due norme deve far propendere per la possibilità di

sommare i due benefici. Quelli previsti dall’art. 8, co.

2, essendo finalizzati a incentivare le assunzioni a

P. 26

tempo determinato e, poi, le eventuali trasformazioni

a tempo indeterminato operate nel corso del rapporto

a termine. La seconda norma, invece, art. 25, comma

9, mirando a incentivare le assunzioni di lavoratori a

tempo indeterminato effettuate successivamente alla

conclusione del primo rapporto.

Non v’è motivo alcuno - comunque non se ne rinviene traccia nel testo legislativo - per escludere da tali

assunzioni definitive incentivate quei lavoratori che

siano stati in precedenza utilizzati a termine. Il legislatore, in altre parole, interviene per influire su tre distinti

processi decisionali, tutti consistenti nell’esercizio di

una facoltà del datore di lavoro: la decisione di assumere a termine; la decisione di trasformare il contratto

a termine nel corso del suo svolgimento; la decisione

di effettuare un’assunzione a tempo indeterminato

successiva alla conclusione del rapporto a termine.

L’unica obiezione che si potrebbe sollevare a questa

ricostruzione è che, sulla base di essa, i datori di lavoro sarebbero disincentivati dall’operare la trasformazione “interna” del rapporto a termine e preferirebbero

sempre attendere la conclusione del rapporto a termine, per poter usufruire di un maggio periodo di sgravio.

Non è chi non veda, tuttavia che trattasi di considerazione irrilevante dal punto di vista tecnico-giuridico e

comunque poco efficacie anche sul piano pratico.

Se il legislatore non avesse previsto una qualsiasi

delle tre ipotesi, infatti, ne sarebbe derivato un vulnus

nel sistema degli incentivi: ci si sarebbe chiesti perchè

non incentivare le assunzioni a termine o le trasformazioni o le assunzioni ex novo.

La verità evidente è invece che il legislatore ha voluto

intervenire su tutte le ipotesi possibili, senza poterne

trascurarne nessuna, perchè tutte e tre sono indispensabili in funzione di una effettiva incentivazione

dell’assunzione dei lavoratori in mobilità. Né si può

pensare di aggiustare a proprio piacimento il testo

legislativo prevedendo un “assorbimento” nel perio-

edizione nr. 112 del

16 novembre 2015

pareri

do di sgravio per le assunzioni definitive del periodo

eventualmente già goduto nella precedente fase a

tempo determinato per rimanere comunque nei limiti

di cui all’art. 8, co. 2: un’operazione, questa, che il testo

legislativo non consente minimamente.

Tenendo conto di tale complessiva situazione degli

orientamenti giurisprudenziali testè esposti, della povertà delle argomentazioni di fonte INPS o ministeriale, della ratio evidente che emerge dalla piana lettura

del testo legislativo, ritengo quindi ragionevolmente

sostenibile la tesi secondo cui il datore di lavoro abbia

diritto per intero ai benefici di cui all’art. 25, co. 9 della

L. 223/1991 anche quando abbia precedentemente

assunto quel medesimo lavoratore a tempo determinato, usufruendo dei benefici contributivi di cui all’art.

8.

Per completezza espositiva è il caso di aggiungere

che, con l’entrata in vigore della L. 92/2012 il quadro

normativo di riferimento è cambiato radicalmente.

Infatti, l’art. 4, al co. 12, dispone: “Al fine di garantire

un’omogenea applicazione degli incentivi all’assunzione, ivi compresi quelli previsti dall’articolo 8, comma 9,

della legge 29 dicembre 1990, n. 407, e dagli articoli

8, commi 2 e 4, e 25, comma 9, della legge 23 luglio

1991, n. 223, per i periodi di vigenza come ridefiniti

dalla presente legge, si definiscono i seguenti principi:”

Il successivo co. 13 aggiunge: “Ai fini della determinazione del diritto agli incentivi e della loro durata, si

cumulano i periodi in cui il lavoratore ha prestato l’attività in favore dello stesso soggetto, a titolo di lavoro

subordinato o somministrato; non si cumulano le prestazioni in somministrazione effettuate dallo stesso

lavoratore nei confronti di diversi utilizzatori, anche se

fornite dalla medesima agenzia di somministrazione di

lavoro, di cui all’articolo 4, comma 1, lettere a) e b), del

decreto legislativo n. 276 del 2003, salvo che tra gli

utilizzatori ricorrano assetti proprietari sostanzialmente coincidenti ovvero intercorrano rapporti di collegamento o controllo”.

P. 27

Con queste norme la situazione si ribalta, nel senso

che, in caso di assunzione a tempo indeterminato di

lavoratore in mobilità, dal periodo di godimento del

beneficio di cui all’art. 25 co. 9 occorre detrarre il periodo di godimento già fruito, ex art. 8, nel precedente

rapporto a tempo determinato.

Il fatto stesso, però, che il legislatore abbia sentito il bisogno di introdurre questa norma, finisce per

confermare indirettamente ma chiaramente l’interpretazione cui prima accennavo sulla base degli

orientamenti della Cassazione. Diversamente non vi

sarebbe stato bisogno di un intervento limitativo di

quel genere.

Infine, l’art. 2, co. 71 della medesima L. 92/2012

prevede che A decorrere dal 1° gennaio 2017, sono

abrogate le seguenti disposizioni: (omissis) b) articoli

da 6 a 9 della legge 23 luglio 1991, n. 223; (omissis)