I nuovi scenari dell’economia internazionale

Prof. Riccardo Fiorentini

Dipartimento di Scienze Economiche

Università di Verona

[email protected]

Ottobre 2012

1) Crisi e globalizzazione in prospettiva storica

Il momento di crisi e cambiamento che sta vivendo l’economia mondiale si colloca al

termine di una fase nella quale i processi di “globalizzazione” economica sono stati

molto intensi. La globalizzazione, definita come un processo di crescente integrazione

ed interdipendenza tra le economie dei diversi stati nazionali non è un fenomeno nuovo, essendo storicamente nata con la rivoluzione industriale e la diffusione del modo

di produzione capitalistico a livello mondiale. Gli storici dell’economia individuano

due grandi fasi della globalizzazione: la prima va dal 1820 al 1914, mentre la seconda,

iniziata nel 1950 prosegue tuttora (Lindert e Williamson, 2001).

Divise dalla lunga parentesi del periodo interbellico 1915-1945 nel quale le tendenze

centrifughe hanno prevalso, le due grandi fasi storiche della globalizzazione possono

essere paragonate facendo riferimento ai loro aspetti economici, tecnologici e politici.

Dal punto di vista tecnologico, la prima globalizzazione ha visto per la prima volta

nella storia l’applicazione sistematica all’attività economica dei risultati della ricerca

scientifica. L’invenzione della macchina a vapore e il suo utilizzo nella produzione

tessile ha dato l’avvio alla rivoluzione industriale, mentre nei trasporti lo sviluppo delle locomotive, delle ferrovie e delle navi a vapore ha enormemente ridotto i tempi necessari a collegare tra di loro città e paesi lontani. Senza la rivoluzione dei trasporti la

globalizzazione come la conosciamo non sarebbe stata possibile. Dal punto di vista

più strettamente economico, la globalizzazione dell’800 è stata segnata da imponenti

fenomeni migratori e da una già elevata integrazione finanziaria. Solo dopo il 1980 il

livello di integrazione finanziaria mondiale ha superato il livello che aveva raggiunto

poco prima dello scoppio della prima guerra mondiale.

Dal punto di vista politico, la prima globalizzazione è stata anche favorita

dall’abbondono delle politiche protezionistiche di stampo mercantilistico da parte

dell’Inghilterra, paese leader mondiale dell’epoca. Nella prima globalizzazione erano

invece assenti le istituzioni internazionali o sovranazionali tipiche del periodo contemporaneo e le relazioni politiche ed economiche internazionali erano quindi basate

sul confronto tra stati nazionali gelosi della propria sovranità.

Prendendo i differenziali internazionali di prezzo come un indicatore del livello di integrazione economica, possiamo dire che nella prima globalizzazione, la riduzione dei

costi di trasporto è stato il fattore che più di altri ha favorito la loro riduzione, mentre

più limitato è stato il ruolo dalle politiche attive di liberalizzazione commerciale.

Nel periodo della seconda globalizzazione, è proseguita la riduzione secolare dei costi

e dei tempi di trasporto, grazie soprattutto dello sviluppo del trasporto aereo, anche se

dal punto di vista tecnologico è la diffusione capillare della micro-elettronica associata alla rivoluzione informatica a dominare la nostra era. I flussi migratori sono presenti anche in questa fase ma la loro entità è decisamente inferiore a quella dell’800. Nei

mercati finanziari, negli ultimi trenta anni la progressiva liberalizzazione dei movimenti di capitale ha generato una integrazione talmente spinta dei mercati nazionali

da rendere, nel bene e nel male, la finanza l’elemento dominante dell’economia mondiale contemporanea. Per questo motivo si suddivide comunemente il periodo della

seconda globalizzazione in due parti. In una prima fase che va dal 1950 al 1980, i

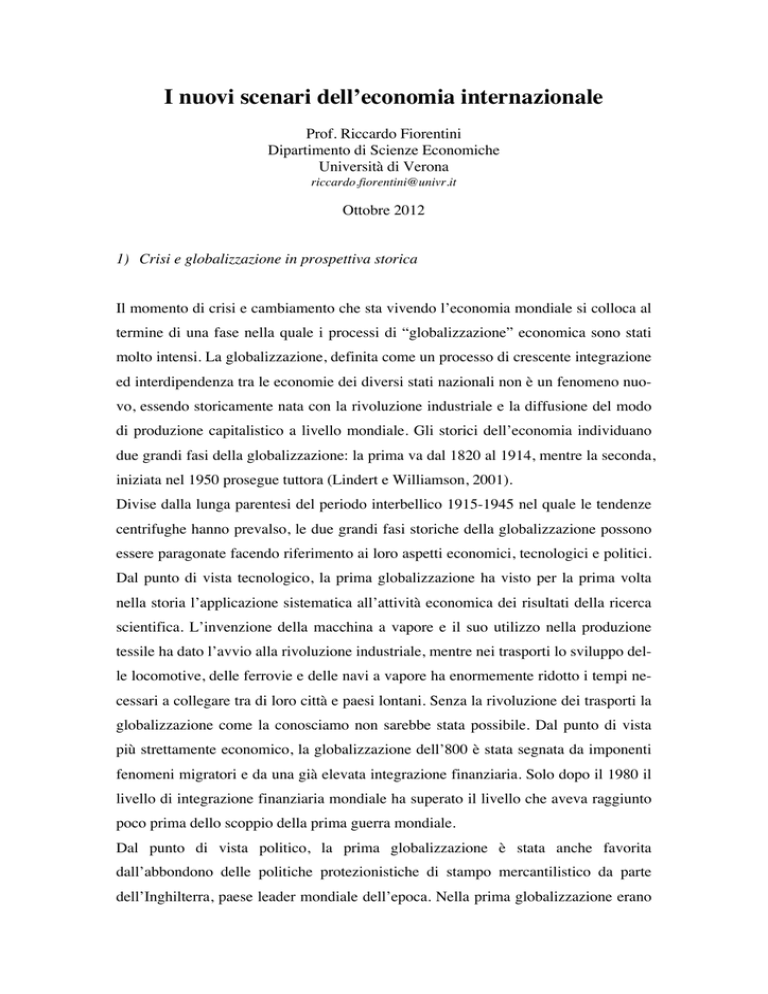

processi di integrazione mondiale sono stati largamente dominati dagli aspetti industriali e commerciali. La figura 1 che riporta l’andamento del volume del commercio

mondiale illustra chiaramente questo fenomeno. Dopo il 1980, come già detto sono

stati invece gli aspetti finanziari a prevalere. Se nel 1980 il valore del prodotto interno

lordo mondiale (Pil) e degli attivi finanziari internazionali erano all’incirca equivalenti, nel 2011 questi ultimi hanno superato il Pil mondiale di almeno tre volte (Gallino,

2011, Fmi, 2012; McKinsey Global Institute, 2011) Oggi, in sostanza, abbiamo un

unico mercato finanziario mondiale in costante attività che permette lo spostamento

istantaneo da un paese ad un altro di ingenti quantità di capitali.

Concludiamo questa breve panoramica storica osservando che, a differenza della prima, nella seconda globalizzazione il ruolo delle politiche di liberalizzazione economica e delle istituzioni internazionali create dopo la seconda guerra mondiale è stato decisivo. Il grande sviluppo del commercio mondiale non sarebbe stato possibile senza

gli accordi multilaterali di riduzione delle barriere protezionistiche siglati nell’ambito

dell’Organizzazione Mondiale del Commercio mentre le politiche di apertura dei

2 mercati finanziari interni sono state fortemente caldeggiate dal Fondo Monetario Internazionale (Fmi) e dalla Banca Mondiale (World Bank).

2) Verso un mondo multipolare

La geografia economica del mondo sta cambiando rapidamente. La recente crisi finanziaria ha colpito in primo luogo le tradizionali aree sviluppate del mondo (Nord

America, Europa) che ancora non sono state capaci di ritornare ai livelli di occupazione e produzione precedenti alla crisi. Per contro, i paesi “emergenti”, dopo un temporaneo arresto della loro crescita, sono ritornati sul loro sentiero di sviluppo caratterizzato negli ultimi dieci anni da tassi di crescita del Pil doppi rispetto quello dei paesi

“avanzati” (figura 2). La crisi non ha modificato queste dinamiche cosicché è ragionevole prevedere che nel giro di pochi anni il peso relativo delle diverse aree sia destinato a cambiare radicalmente. Infatti, se nel 2000 ben l’80% del Pil mondiale proveniva dai paesi avanzati, già nel 2010 questa quota era scesa al 66%. Le previsioni

del Fmi sono che nel 2016 il peso dei paesi avanzati si riduca ulteriormente scendendo al 59%. Le figure 3 e 4 mostrano in maggior dettaglio questo riequilibrio. Tra le

aree avanzate, gli Usa subiranno il maggior ridimensionamento, mentre tra i paesi

BRICS (Brasile, Russia, Cina, India, Sud Africa) spicca il balzo deciso della Cina.

Queste stime vanno ovviamente prese con cautela, ma vi sono altri elementi che portano a ritenere altamente probabile uno scenario multipolare di questo tipo. Secondo

la Banca Mondiale (World Bank, 2011), un numero crescente di paesi a medio reddito

sta assumendo il ruolo di “poli di sviluppo”. Si tratta, in altri termini, della capacità di

attivare la crescita di altri paesi su scala regionale e globale. Oltre ai paesi BRICS,

svolgono sempre di più questo ruolo la Turchia, l’Arabia Saudita, il Messico e la Malesia. Anche nel campo degli investimenti diretti esteri, i principali paesi emergenti

stanno ampliando la loro attività. Nel periodo 1997-2012, la Cina si è collocata al secondo posto dopo il Regno Unito per flussi di investimenti rivolti ad altri paesi in via

di sviluppo. Il Sud Africa ha superato in questo campo il Canada (World Bank, 2011).

I paesi avanzati come l’Italia devono prepararsi a vivere in questo nuovo contesto internazionale

3 3) L’aumento delle diseguaglianze nella distribuzione del reddito

Nel corso degli ultimi 20 anni a livello mondiale si è verificato un processo di concentrazione della ricchezza e del reddito che ha aumentato le diseguaglianze economiche

in tutti i paesi. Questo fenomeno è stato autorevolmente documentato da organizzazioni internazionali come l’OCSE (OECD, 2008, 2011) e l’Organizzazione Mondiale

del Lavoro (ILO, 2008). La diminuzione della quota del reddito del lavoro dipendente

a favore dei redditi da capitale e rendite finanziarie è parte di questo fenomeno, come

l’aumento del divario tra le retribuzioni più basse e più alte (wage gap). Nel 2003, tenendo conto di componenti salariali accessorie, quali le stock option e i bonus azionari, negli Usa i top manager guadagnavano circa 370 volte di più di un impiegato di

medio livello. Nel 2007, questo divario era salito a ben 521 volte (ILO, 2008). Come

si argomenterà più avanti, la stagnazione dei salari medi ha contribuito alla genesi

della crisi finanziaria del 2007/2008.

Statisticamente, la distribuzione del reddito viene descritta con l’aiuto dell’indice di

Gini, dal nome dello statistico italiano che propose questa tecnica. L’indice di Gini

può avere valori compresi tra zero e uno. Lo zero rappresenta una situazione di perfetta uguaglianza (tutti hanno lo stesso reddito), mentre uno indica la massima diseguaglianza che si ha quando un solo individuo ottiene tutto il reddito di un paese. Dopo

un lungo periodo di riduzione della diseguaglianza, dal 1980 la concentrazione del

reddito verso le fasce più ricche della popolazione è aumentato nella maggior parte

del mondo. La figura 5 documenta questo fenomeno per un gruppo selezionato di

paesi avanzati. Colpisce il fatto che gli Usa nel 2008, all’inizio della crisi finanziaria

globale erano tornati ad un livello di concentrazione del reddito paragonabile a quello

precedente la grande crisi degli anni ’30 del secolo scorso.

Considerando la distribuzione della ricchezza che comprende oltre al reddito anche i

patrimoni finanziari ed immobiliari, da un importante studio (Davies e altri, 2011)

studi emerge un livello di diseguaglianza ancora maggiore. Se a livello mondiale,

l’indice di Gini relativo alla distribuzione del reddito era mediamente pari a 0,4, quello relativo alla ricchezza valeva l’0,8. Questo valore elevatissimo indica un’enorme

concentrazione della ricchezza su scala globale. I dati riportati in tabella 1 mostrano

4 questa realtà. Nel 2010, il 10% più ricco della popolazione mondiale possedeva il

70% della ricchezza, l’1% più ricco oltre il 30%.

Il problema delle cause della diseguaglianza e dei suoi effetti sulla crescita economica

è complesso (Fiorentini e Montani, 2012) ma molti economisti e persino giornali di

tradizionale orientamento liberale-conservatore come l’Economist (15 ottobre 2012)

concordano nel pensare che un eccesso di diseguaglianza sia dannoso per la crescita

quando i divari nelle retribuzioni e nei redditi eccedono il giusto compenso per la differente produttività degli individui. Più di un indizio porta a ritenere che questo sia

avvenuto negli ultimi anni.

4) Le cause della crisi

Sulla crisi finanziaria globale molto è stato scritto e le cause immediate sono ampiamente note: lo scoppio della bolla immobiliare negli Usa e il fallimento di una delle

più importanti banche d’affari statunitensi, la Lehman Brothers. La crisi è però riconducibile all’interazione di tre squilibri sottostanti: la crescita delle diseguaglianze nella distribuzione del reddito, i persistenti squilibri commerciali e finanziari mondiali

(“global imbalances” o “squilibri globali”) e le asimmetrie del sistema monetario internazionale basato sul dollaro. Sulla crescita della diseguaglianza di reddito abbiamo

già detto. La figura 6 descrive invece il problema degli “squilibri globali”. Nella figura, la linea tratteggiata mostra che, con l’eccezione del 1991, gli Usa a partire dal

1982 hanno costantemente importato prodotti e servizi più di quanti ne abbiano esportato. Il disavanzo commerciale è cresciuto decisamente dalla fine degli anni ’90 e si è

parzialmente ridotto negli ultimi anni per effetto del calo dei consumi interni provocato dalla crisi. La linea intera mostra invece i finanziamenti che l’economia americana

ha ottenuto nello stesso periodo. L’attivo dei movimenti finanziari è speculare al passivo commerciale e rappresenta l’indebitamento estero degli Usa che hanno potuto

consumare al di sopra delle proprie possibilità grazie a prestiti crescenti provenienti

dai principali paesi emergenti e produttori di petrolio. Oggi gli Usa sono il principale

debitore estero a livello mondiale. I dati riportati in figura 6 riflettono la seguente situazione: paesi emergenti, Cina in primo luogo, hanno potuto crescere velocemente

negli ultimi anni esportando i loro prodotti negli Usa che, a loro volta, hanno potuto

5 mantenere il loro alto livello di consumo interno grazie al credito che il resto del

mondo è stato disposto a concedere. Per quale motivo i paesi esportatori in surplus

cronico (paesi asiatici, del Medio Oriente, Russia, Messico, Brasile…) sono fin qui

stati disposti a finanziare l’economia americana acquistano grandi quantità di titoli del

debito pubblico statunitense (treasury bills)? La risposta può essere trovata nel ruolo

particolare che il dollaro ha nell’economia mondiale a partire dalla seconda guerra

mondiale. La valuta Usa svolge infatti il ruolo di moneta mondiale utilizzata nella

gran parte delle transazioni commerciali e finanziarie. Tutte le materie prime, tra cui il

petrolio, sono quotate in dollari e il dollaro viene facilmente accettato in tutti i paesi

del mondo. Questa circostanza produce quella che molti definiscono “l’esorbitante

privilegio” di poter pagare le proprie importazioni stampando moneta al posto di

esportare altri beni (Eichengreen, 2011). I paesi esportatori pagati in dollari trovano

poi conveniente investire i loro guadagni nel mercato finanziario americano accumulando riserve valutarie a titolo di assicurazione contro possibili crisi internazionali del

tipo di quelle che hanno colpito, il Messico, la Russia e i paesi asiatici negli anni ’90.

Quanto fin qui detto porta a identificare una situazione di doppia debolezza: quella

degli Usa che per mantenere il loro livello di consumo hanno accumulato debiti verso

il resto del mondo e quella dei paesi emergenti che per crescere hanno avuto bisogno

del mercato di sbocco americano. Paesi come la Cina che finanziano una ampia quota

del debito pubblico statunitense sono nel contempo creditori ma sono anche legati alle

sorti dell’economia americana. Questa mutua dipendenza ha per molti anni garantito

lo sviluppo dell’economia mondiale ma è ora chiaramente insostenibile. Lo shock della crisi finanziaria ha costretto gli Usa a ridurre il consumo interno riducendo le importazioni, mentre la Cina deve modificare la proprio strategia di crescita puntando di

più sulla domanda interna.

Resta da chiarire un ultimo punto: perché gli Usa hanno consumato per molti anni a

credito? Per rispondere è necessario riprendere la questione della distribuzione del

reddito. Negli Usa, la crescente diseguaglianza ha comportato la stagnazione o la riduzione del reddito reale del ceto medio (Rajan, 2010; Reich, 2010). Nel contempo il

massiccio afflusso di finanziamenti dal resto del mondo ha contribuito a creare

un’offerta di credito interna a basso costo. In questo modo, con un risparmio prossimo

allo zero, le famiglie americane hanno rinviato nel tempo l’inevitabile riduzione del

loro standard di vita indebitandosi sempre di più. L’indebitamento è stato particolar-

6 mente vistoso nel settore immobiliare con le conseguenze negative che stiamo vivendo tutti ancora oggi. Resta un ultimo tassello da aggiungere alle cause di fondo della

crisi: la politica di deregolamentazione dei mercati finanziari che eliminando la distinzione tra banche commerciali e d’affari ha aumentato la fragilità sistemica del settore finanziario negli Usa e in altri paesi.

5) Dalla crisi finanziaria alla crisi del debito sovrano: il caso europeo

La risposta dei governi alla crisi finanziaria è stata, in primo luogo, un massiccio salvataggio del sistema bancario realizzato con fondi pubblici. Nei paesi dove questo è

stato fatto, il bilancio pubblico si è ovviamente deteriorato e il debito pubblico è aumentato. In breve tempo, il debito privato all’origine della crisi si è perciò trasformato

in debito pubblico. In Europa, a partire dal caso greco, il peggioramento dei conti

pubblici ha innescato una grave crisi economico-istituzionale che ha minacciato di

travolgere la stessa l’Unione Monetaria Europea. Il paradosso è che la finanza privata

ha iniziato a speculare contro gli stati con un più debito e deficit pubblico dopo che è

stata salvata dai governi che in questo modo hanno scaricato il costo della crisi sui bilanci pubblici stessi. Le figura 7 e 8 documenta il peggioramento della finanza pubblica europea dopo la crisi. Confrontando la UE con gli Usa, l’Europa esce però vincente in termini numerici.. I dati riportati in figura 9 rivelano infatti, che nel 2011 in

Europa il rapporto debito-Pil in media superava di poco l’80%, mentre negli Usa andava oltre il 100%. In base alla semplice logica dei numeri, pertanto, non è facile capire perché la speculazione internazionale abbia colpito l’Europa e non si sia rivolta

invece contro gli Usa.

La risposta va cercata nelle carenze politiche ed istituzionali dell’Unione Europea. È

vero che gli Usa hanno una finanza pubblica in condizioni peggiori di quella della UE

nel suo insieme, tuttavia gli Usa sono uno stato federale dove un’unione monetaria è

accompagnata da un governo dotato di un consistente bilancio federale. In Europa abbiamo una unione monetaria, una banca centrale, ma manchiamo di un governo federale e il Parlamento Europeo democraticamente eletto ha pochi poteri. Nella UE sono

mancati chiari meccanismi istituzionali per effettuare trasferimenti condivisi di risorse

verso paesi membri in difficoltà e la stessa Banca Centrale Europea ha un mandato

7 istituzionale più limitato di quello della Fed americana che le impedisce di agire come

un vero “prestatore di ultima istanza” capace di far fronte in modo illimitato a speculazioni contro l’area euro che scommettono sull’incapacità dei paesi più deboli (i cosiddetti paesi PIIGS, Portogallo, Irlanda, Italia, Grecia, Spagna) di rifinanziare il loro

debito pubblico. Solo ora, e faticosamente, la UE si è dotata di alcuni strumenti di intervento (Fiscal Compact, ESM o fondo “salva stati”) nati da accordi intergovernativi.

In assenza di una vera unione fiscale basata su regole condivise ha prevalso la logica

della “casa in ordine”. Questa si basa sull’idea che sia sufficiente che ogni stato “mette in ordine” i propri conti pubblici per superare la crisi. Il problema di questa prospettiva è che se, come sta avvenendo, tutti adottano politiche di rigore finanziario

con tagli alla spesa pubblica si provoca un calo della domanda che si somma a quella

già consistente dovuta crisi internazionale. Paradosalmente, le politiche di rigore possono aggravare la crisi per il loro impatto negativo sul reddito nazionale. Ma un calo

del reddito a sua volta riduce il gettito fiscale deteriorando il bilancio pubblico spingendo i governi ad ulteriori restrizioni fiscali in una spirale deflattiva perversa che

rende impossibile il successo della politica generalizzata della “casa in ordine”. Il riequilibrio dei conti pubblici è necessario ma deve essere accompagnato da politiche

coordinate a livello sovranazionale europeo che permettano il rilancio dell’economia

del nostro continente.

La crisi del debito sovrano in Europa ha rivelato l’esistenza di squilibri interni alla

UE con i paesi dell’area mediterranea nella scomoda posizione di paesi “debitori” con

problemi di bilancio pubblico e la Germania, assieme ad altri paesi del centro-nord

Europa nella posizione di creditori con bilanci pubblici in ordine. Questo squilibrio ha

creato divisioni politiche su come superare la crisi dell’area euro che è arrivata vicino

ad una pericolosa rottura. In realtà, il trattato di Maastricht che ha istituto l’Unione

Monetaria Europea non prevede la possibilità di uscita dall’Unione ma nei mesi passati si è invece fatta strada la possibilità che i paesi in maggiore difficoltà, come la

Grecia, potessero lasciare l’Unione Monetaria. Queste tesi, oltre a fornire munizioni

alla speculazione internazionale, non tengono conto degli enormi costi non solo economici ma anche politici della rottura dell’euro. Un simile evento, oltre al ritorno delle monete nazionali, segmenterebbe il mercato europeo e porterebbe con grande probabilità al sorgere di reciproche recriminazioni e pulsioni nazionalistiche che enormi

danni hanno già causato nel passato. Per impedire tutto questo gli stati europei do-

8 vrebbero procedere senza esitazione verso la realizzazione di un vero stato federale

europeo dotato di un bilancio proprio e basato su istituzioni democraticamente elette e

rappresentative di tutti i cittadini del nostro continente.

6) Quali prospettive per l’Europa e l’economia mondiale?

Non è chiaro quanto tempo servirà per uscire dall’attuale fase di crisi. Sono però chiare le misure da adottare per prevenire il ripetersi di crisi finanziarie globali tenendo

conto dei cambiamenti geopolitici in corso.

In primo luogo sono auspicabili maggiori controlli sui mercati finanziari, aumentando

i poteri di vigilanza delle banche centrali e degli organismi internazionali come il

Fondo Monetario Internazionale. Dovrebbe essere di nuovo introdotta una chiara demarcazione tra le attività delle banche commerciali e le banche di affari. I movimenti

speculativi di capitale dovrebbero essere scoraggiati introducendo qualche forma di

tassazione sulle transazioni finanziarie lungo le linee suggerite anni fa dal premio Nobel per l’economia Tobin (Belfiore e Brancaccio, 2002).

A livello del sistema monetario internazionale sarebbe auspicabile la creazione di una

moneta di riserva “sovranazionale” emessa dal Fondo Monetario Internazionale o dalla Banca dei Regolamenti Internazionale riprendendo le idee che Keynes aveva portato alla conferenza di Bretton Woods del 1944 che disegnò la struttura istituzionale

mondiale dopo la seconda guerra mondiale. Tale idea è stata recentemente ripresa dalla Cina e da altri paesi emergenti e avrebbe il pregio di eliminare una delle asimmetrie

che hanno portato alla crisi attuale, il ruolo privilegiato del dollaro e l’allentamento

dei vincoli esteri che questo conferisce agli Usa (Fiorentini e Montani, 2010).

Purtroppo poco è stato finora fatto. Negli Usa la legge di riforma del sistema bancario

e finanziario procede con fatica il suo iter parlamentare. Nessun paese ha introdotto la

“tobin tax” e il progetto di una moneta di riserva sovranazionale resta un’affascinante

ipotesi teorica.

In assenza di vere riforme dei mercati internazionali e di nuovi accordi sovranazionali

procederanno comunque le tendenze multipolare e la diffusione di processi di integrazione economica regionale (ASEAN, NAFTA, Unione Africana, Mercosur). La crisi

dell’economia statunitense e la rapida crescita della Cina fanno pensare che a livello

9 monetario il dollaro non potrà mantenere la sua attuale indiscussa predominanza, Se

l’UE riuscirà a superare questo momento di grave crisi economica ed istituzionale

rafforzando la sua unità politica, allora sarà prevedibile un mondo caratterizzato da

almeno tre valute di riferimento, il dollaro, l’euro e lo yuan cinese (World Bank,

2011). Resta purtroppo la sensazione che dopo la crisi finanziaria globale si stia perdendo una grande opportunità per rendere più solido e sicuro il nostro futuro.

10 Bibliografia

Belfiore R. e E. Brancaccio (2002), Il granello di sabbia. I pro e i contro della Tobin Tax, Milano, Feltrinelli. Davies, J. B., S. Sandstrom, A. Shorrocks and E. N. Wolf (2011). "The Level and Distribution of Global Household Wealth." The Economic Journal, 121(March), 223-­‐54. Eichengreen, B. (2011). Exorbitant Privilege. New York: Oxford University press. Fiorentini, R. and G. Montani (2010). "Global Imbalances and the Transition to a Symmetric World Monetary System." Perspective on Federalism, 2(1), 1-­‐42. ____ (2012). The New Global Political Economy: from Crisis to Supranational Integration. Cheltenham, UK and Northampton, MA: Edward Elgar. FMI (2012), World Economic Outlook, Washington, International Monetari Fund. Gallino L. (2011), Finanzcapitalismo: la civiltà del denaro in crisi, Torino, Einaudi. ILO (2008). World of Work Report 2008. Geneva: International Labour Organization. Lindert, P. H. and J. G. Williamson (2001). "Does Globalization Make the World More Unequal?" NBER Workin Paper Series, 8228. McKinsy Global Institute (2011), Mapping Global Capital Markets 2011, McKinsey&Company. OECD (2011a). Divided We Stand: Why Inequality Keep Rising. Paris: OECD. ____ (2011b). Growing Income Inequality in OECD Countries: What Drives It and How Can Policy Tackle It? Paris: OECD. Rajan, R. G. (2010). Fault Lines. How Hidden Fractures Still Threaten the World Economy Princeton and Oxford: Princeton University Press. Reich, R. B. (2010). Aftershock. New York: Alfred A. Knopf. World Bank (2011). Multipolarity: the New Global Economy. Washington: The World Bank. Siti web

Fondo Monetario Internazionale: www.imf.org

Banca Mondiale: www.worldbank.org

Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE): www.oecd.org

Organizzazione Mondiale del Lavoro: www.ilo.org

Unione Europea: europa.eu.int

Eurostat: ec.europa.eu/eurostat

11 Figura 1: valore del commercio mondiale dal 1948 (miliardi di dollari)

Commercio(mondiale(dal(1948((miliardi(di(dollari)(

18000"

16000"

14000"

12000"

10000"

8000"

6000"

4000"

2000"

0"

1948"1950"1952"1954"1956"1958"1960"1962"1964"1966"1968"1970"1972"1974"1976"1978"1980"1982"1984"1986"1988"1990"1992"1994"1996"1998"2000"2002"2004"2006"2008"2010"

Export"

Import"

Fonte: Fondo Monetario Internazionale

Figura 2: tassi di crescita del Pil

Fonte: Fondo Monetario Internazionale

12 Figura 3: quota sul Pil mondiale delle aree avanzate

Fonte: Fondo Monetario Internazionale; * *dato stimato

Figura 4: quota del Pil mondiale dei oaesi BRICS

Fonte: Fondo Monetario Internazionale; *dato stimato

13 Figura 5: quote del reddito dell’1% più ricco della popolazione in alcuni paesi avanzati

30

Australia

Canada

France

United9Kingdom

United9States

Sweden

23

15

8

19

15

19

20

19

25

19

30

19

35

19

40

19

45

19

50

19

55

19

60

19

65

19

70

19

75

19

80

19

85

19

90

19

95

20

00

0

Fonte: OCSE (2008)

Figura 6: gli squilibri globali e il disavanzo estero degli Usa

800 600 400 200 0 -­‐200 1980 1982 1984 1986 1988 1990 1992 1994 1996 1998 2000 2002 2004 2006 2008 2010 -­‐400 -­‐600 -­‐800 Current Account Financial Account Fonte: Fondo Monetario Internazionale e Bureau of Economic Activity (Usa)

14 0,0 -­‐5,0 -­‐10,0 Belgium Bulgaria Czech Republic Denmark Germany Estonia Ireland Greece Spain France Italy Cyprus Latvia Lithuania Luxembourg Hungary Malta Netherlands Austria Poland Portugal Romania Slovenia Slovakia Finland Sweden United Kingdom 180 160 140 120 100 80 60 40 20 0 Belgium Bulgaria Czech Republic Denmark Germany Estonia Ireland Greece Spain France Italy Cyprus Latvia Lithuania Luxembourg Hungary Malta Netherlands Austria Poland Portugal Romania Slovenia Slovakia Finland Sweden United Kingdom Figura 7: rapporto debito pubblico-Pil nella UE (2007-2011)

2007 2007 2011 Fonte: Eurostat

Figura 8: rapporto disavanzo pubblico-Pil nella UE (2007-2011)

2011 10,0 5,0 -­‐15,0 15 Figura 9: rapporto debito pubblico-Pil negli Usa e nella UE

140 120 100 80 2007 60 2011 40 20 0 EU Euro area Italia UK USA Fonte: Eurostat e Fondo Monetario Internazionale

Tabella 1: quote della ricchezza posseduta dalle fasce più ricche della popolazione

mondiale

Percentili più ricchi della popolazione

Quota della ricchezza al top della distribuzione

10%

70,7%

5%

56,7%

1%

31,6%

Fonte: Davies e altri (2011)

16