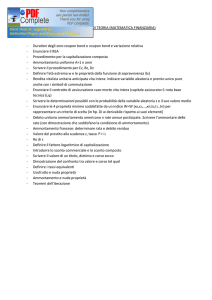

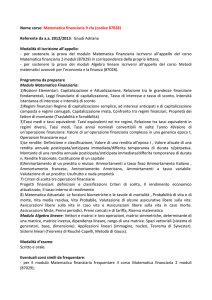

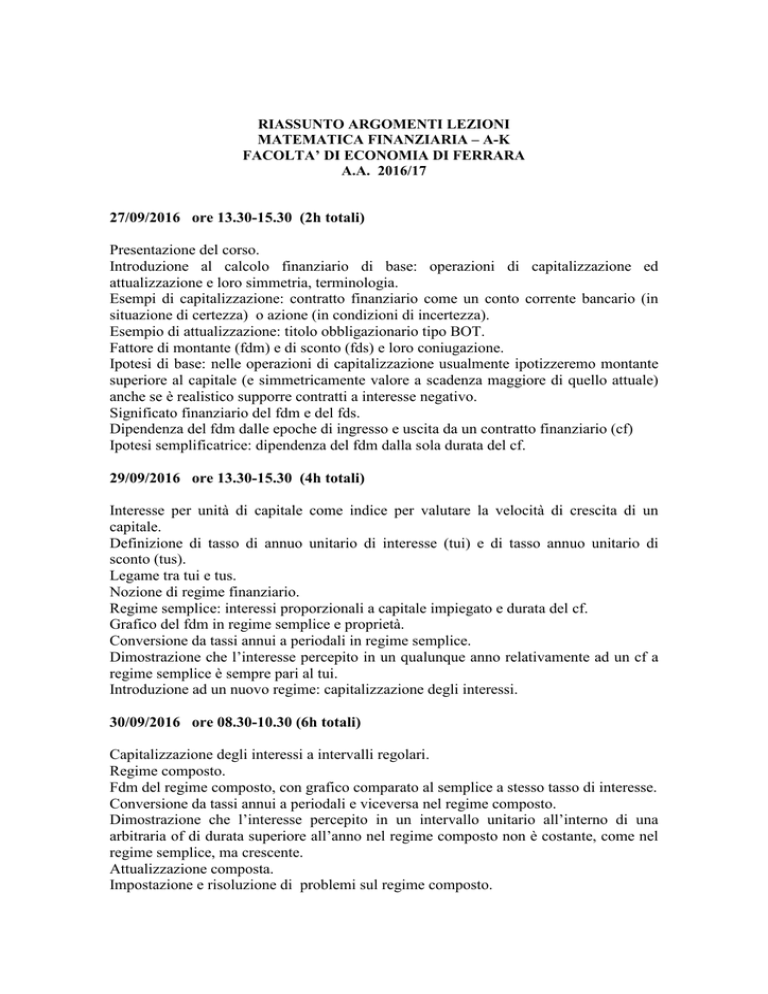

RIASSUNTO ARGOMENTI LEZIONI

MATEMATICA FINANZIARIA – A-K

FACOLTA’ DI ECONOMIA DI FERRARA

A.A. 2016/17

27/09/2016 ore 13.30-15.30 (2h totali)

Presentazione del corso.

Introduzione al calcolo finanziario di base: operazioni di capitalizzazione ed

attualizzazione e loro simmetria, terminologia.

Esempi di capitalizzazione: contratto finanziario come un conto corrente bancario (in

situazione di certezza) o azione (in condizioni di incertezza).

Esempio di attualizzazione: titolo obbligazionario tipo BOT.

Fattore di montante (fdm) e di sconto (fds) e loro coniugazione.

Ipotesi di base: nelle operazioni di capitalizzazione usualmente ipotizzeremo montante

superiore al capitale (e simmetricamente valore a scadenza maggiore di quello attuale)

anche se è realistico supporre contratti a interesse negativo.

Significato finanziario del fdm e del fds.

Dipendenza del fdm dalle epoche di ingresso e uscita da un contratto finanziario (cf)

Ipotesi semplificatrice: dipendenza del fdm dalla sola durata del cf.

29/09/2016 ore 13.30-15.30 (4h totali)

Interesse per unità di capitale come indice per valutare la velocità di crescita di un

capitale.

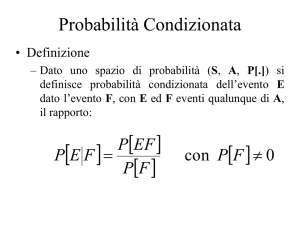

Definizione di tasso di annuo unitario di interesse (tui) e di tasso annuo unitario di

sconto (tus).

Legame tra tui e tus.

Nozione di regime finanziario.

Regime semplice: interessi proporzionali a capitale impiegato e durata del cf.

Grafico del fdm in regime semplice e proprietà.

Conversione da tassi annui a periodali in regime semplice.

Dimostrazione che l’interesse percepito in un qualunque anno relativamente ad un cf a

regime semplice è sempre pari al tui.

Introduzione ad un nuovo regime: capitalizzazione degli interessi.

30/09/2016 ore 08.30-10.30 (6h totali)

Capitalizzazione degli interessi a intervalli regolari.

Regime composto.

Fdm del regime composto, con grafico comparato al semplice a stesso tasso di interesse.

Conversione da tassi annui a periodali e viceversa nel regime composto.

Dimostrazione che l’interesse percepito in un intervallo unitario all’interno di una

arbitraria of di durata superiore all’anno nel regime composto non è costante, come nel

regime semplice, ma crescente.

Attualizzazione composta.

Impostazione e risoluzione di problemi sul regime composto.

04/10/2016 ore 13.30-15.30 (8h totali)

Introduzione alla capitalizzazione degli interessi su periodi arbitrari a partire da un

problema concreto.

Capitalizzazione degli interessi su periodi arbitrari a tasso costante: formula generale.

Regime misto.

Capitalizzazione degli interessi su periodi arbitrari a tasso non costante.

Regime dello sconto commerciale.

Grafico del fds in regime a sconto commerciale e proprietà.

Esercizio su confronto tra regime semplice e sconto commerciale.

Confronto tra regime semplice e composto con tassi annui unitari differenti.

06/10/2016 ore 13.30-15.30 (10h totali)

Studio di regimi finanziari arbitrari con esercizio.

Principio di non arbitraggio.

Regime scindibile, ossia che non viola il principio di non arbitraggio.

Unicità del regime composto come scindibile.

Obbligazioni: classificazione, terminologia e caratteristiche.

07/10/2016 ore 08.30-10.30 (12h totali)

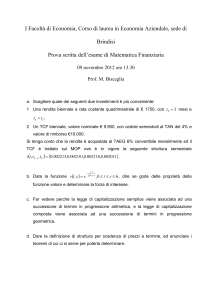

Esercizi riassuntivi sui regimi semplice e composto, capitalizzazione degli interessi a

tasso costante e non costante, confronto tra regimi e regime misto.

11/10/2016 ore 13.30-15.30 (14h totali)

Rendimento di un BOT attraverso il regime semplice nei casi senza (e con una)

compravendita.

Relazione tra i rendimenti di un BOT con e senza compravendita.

Rendimento netto con ritenuta d’acconto.

Definizione di rendita finanziaria.

Classificazione di una rendita: limitata- perpetua, periodica, posticipata-anticipata,

costante, differita.

Problema della valutazione di una rendita.

13/10/2016 ore 13.30-15.30 (16h totali)

Valore attuale di una rendita e motivazione del modello additivo.

Montante e valore intermedio di una rendita.

Importanza della scindibilità del regime adottato nella valutazione di una rendita.

Successioni reali: legge in forma chiusa o ricorsiva.

Successioni convergenti, divergenti od oscillanti.

Successione geometrica.

Successione delle somme parziali con termine geometrico.

14/10/2016 ore 08.30-10.30 (18h totali)

Somma infinita con termine geometrico.

Rendita periodica e costante (caso “standard”).

Valore attuale e montante di una rendita standard.

Variazioni al caso standard: caso della rendita anticipata, differita e perpetua.

Esercizi su rendite standard: risoluzione del caso in cui l’incognita sia la durata.

18/10/2016 ore 13.30-15.30 (20h totali)

Esercizi su rendite standard: tasso.

Esempi di esercizi su rendite non standard.

Ammortamento di un prestito: schema generale e collegamento con le rendite.

Debito residuo e scomposizione delle rate in quote in conto capitale e interesse.

Condizione di chiusura elementare.

Esempio di piano di ammortamento.

20/10/2016 ore 13.30-15.30 (22h totali)

Esercizi riassuntivi su regime a sconto commerciale, regimi arbitrari, rendimento di un

BOT e rendite.

21/10/2016 ore 08.30-10.30 (24h totali)

Piano di ammortamento su n epoche e n-1 gradi di libertà.

Le tre equazioni che governano la stesura di un piano di ammortamento su n epoche.

Condizione di chiusura finanziaria ed equivalenza con quella elementare.

Ammortamento all’italiana, con la dimostrazione delle formule per ricavare rata, quote

capitale, quote interesse e debito residuo in funzione dei dati di base.

Ammortamento alla francese con la dimostrazione delle formule per ricavare la rata in

funzione dei dati di base e delle quote di capitale.

25/10/2016 ore 13.30-15.30 (26h totali)

Ammortamento alla francese con la dimostrazione delle formule per ricavare quote

capitale, quote interesse e debito residuo in funzione dei dati di base.

Confronto tra ammortamento alla francese con quello all’italiana, sugli stessi dati di

base.

Ammortamenti a interesse anticipato.

Confronto tra piano posticipato e interesse anticipato, alle stesse condizioni di base

(tasso, rate e finanziamento netto iniziale).

03/11/2016 ore 13.30-15.30 (28h totali)

Ammortamento alla tedesca e confronto con quello alla francese.

Piani di ammortamento non periodico: formule generali e ripristino della periodicità con

inserimento di rate nulle, con reciproco confronto.

04/11/2016 ore 08.30-10.30 (30h totali)

Esercizi riassuntivi su vari piani di ammortamento: classici all’italiana e francese o con

variazioni di tasso e/o tempo o interruzioni con penali.

08/11/2016 ore 13.30-15.30 (32h totali)

Introduzione alla valutazione di progetti finanziari: concetto di cash-flow e di

investimento o finanziamento (classici).

Discounted cash-flow in funzione del tasso di interesse.

Regione finanziariamente significativa del tasso di interesse, inteso come svantaggioso

o vantaggioso a seconda dei sottodomini considerati.

Studio del Discounted cash-flow G(x) come funzione matematica del tasso nel caso di

un progetto finanziario arbitrario.

Studio del Discounted cash-flow G(x) come funzione matematica del tasso nel caso di

un investimento (in senso classico).

Introduzione al primo indice di valutazione.

Primo indice di valutazione: Valore Attuale Netto (VAN o NPV) .

10/11/2016 ore 13.30-15.30 (34h totali)

Formalizzazione del VAN rispetto ad un qualunque cash-flow attraverso il tasso di

attualizzazione (detto anche costo opportunità o tasso di mercato) pari a i.

Applicazione del VAN a due progetti finanziari.

Interpretazione del VAN su un investimento classico in funzione dell'unico punto in cui

il Discounted cash-flow si annulla.

Secondo indice, introdotto per la sola classe di investimenti (in senso classico): Tasso

Interno di Rendimento (TIR).

Confronto tra investimenti attraverso il loro TIR.

Esempi di calcolo del TIR e sua interpretazione in caso di investimenti finanziariamente

equivalenti con introduzione della nozione di outstanding capital.

11/11/2016 ore 08.30-10.30 (36h totali)

Formalizzazione del concetto di outstanding capital (standard).

Confronto tra TIR e VAN.

Limiti del modello VAN: dipendenza dal fattore esogeno, tasso di attualizzazione fisso

nel tempo.

Limiti del modello TIR: non esportabilità su progetti che non siano investimenti (o

finanziamenti) classici.

Due variazioni dell'indice VAN: VAN generalizzato a più tassi (GVAN) e APV in caso

di progetto di investimento non sostenuto interamente con capitale proprio.

Applicazione del TIR: indici TAN e TAEG nella normativa sul credito al consumo, con

problema applicativo.

15/11/2016 ore 13.30-15.30 (38h totali)

Esercizi su valutazione di investimenti attraverso l’uso del VAN o del TIR.

17/11/2016 ore 13.30-15.30 (40h totali)

Caratteristiche di un BTP: corso secco, corso tel quel e rateo.

Rendimento di un BTP.

Introduzione al problema della scomposizione del VAN di un investimento in quote di

periodo unitario.

Problema della scomposizione del VAN di un investimento in quote di periodo unitario

fondato sui seguenti principi:

i) ipotesi implicita di avere lo stesso capitale iniziale in ogni periodo;

ii) calcolo del VAN come attualizzazione del Valore Finale Netto, dato dalla differenza

di montanti;

iii) uso degli outstanding capitals.

22/11/2016 ore 13.30-15.30 (42h totali)

Scomposizione del VAN di un investimento con uso di outstanding capitals, sia in

forma standard che non standard, in quote di periodo unitarie.

Esercizi vari su titoli obbligazionari.

24/11/2016 ore 13.30-15.30 (44h totali)

Esercizio sulla scomposizione di GVAN in quote di periodo non annuali.

Teoria dell’immunizzazione finanziaria: determinazione del prezzo di un titolo

obbligazionario, rischio di tasso e reimpiego e dimostrazione della formula della

duration.

29/11/2016 ore 15.30-17.30 (46h totali)

Esercizi riassuntivi su valutazione di operazioni finanziarie, duration e duration di

portafogli, con spiegazione della nozione di quota di un titolo.

01/12/2016 ore 13.30-15.30 (48h totali)

Analisi delle caratteristiche del BTP Italia con esercizio.

06/12/2016 ore 13.30-17.30 (52h totali)

Simulazione di prova di esame.

07/12/2016 ore 13.00-17.00 (56h totali)

Correzione della simulazione di prova di esame.