I PRINCIPALI STRUMENTI DI

INVESTIMENTO

E FINANZIAMENTO

Classe 4^G ITC “Pertini” Varazze

A.S. 2015/2016

Tutti prima o poi, dovranno assumere scelte di

investimento e/o di finanziamento.

E’ quindi opportuno conoscere funzionamento e rischi

dei principali prodotti e/o strumenti bancari finanziari per

poter assumere scelte consapevoli e adatte alle proprie

esigenze

2

Educazione Finanziaria 4^G

Nel panorama nazionale operano diverse categorie di

intermediari: banche, società finanziarie, SIM e SGR,

assicurazioni e fondi pensione, Istituti di Pagamento e di

Moneta Elettronica, che assolvono funzioni diverse e

che sono controllati da diverse autorità di vigilanza:

Banca d’Italia e CONSOB.

Sono previsti particolari obblighi di trasparenza ma è

fondamentale l’autotutela di cui l’importanza

dell’educazione finanziaria

3

Educazione Finanziaria 4^G

ELEMENTI PRINCIPALI PER COMPIERE

UN IVESTIMENTO

Liquidabilità (soprattutto se la scadenza è protratta)

Tipo di rendimento (indeterminato, fisso, variabile)

Variabilità del prezzo (rischio di mercato)

Solvibilità dell’emittente (rischio controparte)

Costi accessori (di acquisto, gestione e vendita)

Trattamento fiscale

4

Educazione Finanziaria 4^G

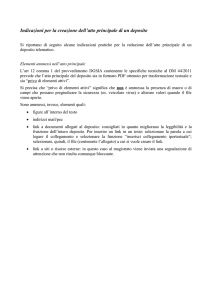

CONTI DI DEPOSITO

Il conto di deposito, detto anche conto di liquidità, prevede un’operatività di

conto ridotta.

Quando si apre un conto deposito le operazioni classiche che è possibile effettuare

tramite il conto corrente tradizionale non sono disponibili. Non è possibile:

accreditare lo stipendio o la pensione, effettuare versamenti, prelievi o bonifici,

disporre la domiciliazione delle bollette ed effettuare pagamenti tramite bancomat

o carta di credito.

Per aprire un conto deposito è necessario essere titolari di un conto corrente

classico

5

Educazione Finanziaria 4^G

Per depositare i risparmi sul conto di deposito bisogna

effettuare un bonifico in modo da trasferire dal conto

corrente la somma che si desidera investire. Per ritirare i

soldi depositati basta, invece, eseguire l’operazione

inversa, quindi trasferire il denaro che serve sul conto

corrente tradizionale.

6

Educazione Finanziaria 4^G

Perche’ investire

in

un conto di deposito ?

Si perché ..

E’ un investimento

sicuro: questo se le

banche che offrono conti

di deposito aderiscono al

Fondo Interbancario di

Tutela dei Depositi.

Si tratta di un fondo che

interviene nel caso di

dissesto finanziario della

banca presso il quale si è

depositato i soldi, con il

limite massimo di

100.000 Euro.

7

Educazione Finanziaria 4^G

No perché ..

I rischi connessi

all'apertura di un conto

di deposito consistono

nell'eventualità che la

Banca possa non essere

in grado di prestare fede

ai propri obblighi

contrattuali, cioè di

restituire ai correntisti il

capitale depositato e gli

interessi

contrattualmente

previsti (caso di

fallimento della banca).

Le Azioni

Le azioni sono quote di capitale sociale di una SPA o di una

SAPA. Chi acquista azioni diventa socio e quindi

comproprietario della stessa società. Con l’acquisto di

un’azione si acquisiscono determinati diritti

amministrativi (diritto di voto e partecipazione alle

assemblee, diritti di informazione circa la gestione della

società) e/o patrimoniali (diritto di partecipazione agli

utili o perdite, diritto di opzione e di rimborso nel caso la

società si sciolga).

8

Educazione Finanziaria 4^G

Investire in Azioni ?

Si perché ..

Investire in azioni significa prendere

partecipazione degli utili e delle

perdite di una società.

Ciò significa che nel caso si

verificasse un aumento del loro

valore, il proprietario potrebbe

ricavarne un profitto molto

soddisfacente.

9

Educazione Finanziaria 4^G

No perché ..

Si tratta comunque di titoli a

reddito variabile, e ciò significa che

il loro valore potrebbe sia

aumentare ma anche scendere nel

giro di pochi minuti, quindi oltre

non ricavarne un profitto si

potrebbe anche subire una

consistente perdita.

Le Obbligazioni

Le obbligazioni sono titoli di credito che attribuiscono al

possessore il diritto a riscuotere periodicamente un interesse

fisso e alla scadenza il capitale. Possono essere emesse dalle

SPA e dalle SAPA per un ammontare complessivo non

superiore al doppio del capitale sociale piu riserva legale piu

riserva disponibile risultante dall’ultimo bilancio.

1

0

Educazione Finanziaria 4^G

Obbligazioni ?

SI ..

Il vantaggio per la società

emittente deriva da tassi di

interesse solitamente inferiori

rispetto a quelli che sarebbe

costretta a pagare rivolgendosi

ad un finanziamento bancario di

eguale scadenza, mentre

l'investitore beneficia di un tasso

maggiore rispetto a quello di un

investimento in liquidità e ha la

possibilità di smobilizzare il

proprio investimento sul

mercato secondario.

1

1

Educazione Finanziaria 4^G

NO ..

Si ritiene spesso che l’investimento

sul mercato obbligazionario sia un

investimento con ridotta volatilità,

che permette di ottenere un flusso

di interessi costante, con ridotte

variazioni in conto capitale.

Questo tipo di approccio può

trarre in inganno, in quanto il

mercato obbligazionario e’ in

realtà un mercato molto

composito, che offre una varietà di

strumenti con caratteri molto

differenti tra loro.

TITOLI DI STATO: “BOT e BTP”

I BOT, Buoni Ordinari del Tesoro, sono titoli di credito emessi

dal Tesoro al fine di finanziare il debito pubblico nel breve

termine. Tali strumenti presentano una vita di 3, 6 o 12 mesi.

Alla scadenza l’investitore riceve una somma di denaro pari al

valore nominale complessivo dei titoli posseduti ovvero

l’incasso a scadenza è noto al momento dell’acquisto.

1

2

Educazione Finanziaria 4^G

Buoni del Tesoro Plueriennali

I BTP sono titoli a tasso fisso che pagano delle cedole

semestrali di importo costante. Il vantaggio dei BTP è

quello di non subire oscillazioni nell’importo degli

interessi che è costante e noto fin dall’inizio.

La durata lunga fa sì che il loro prezzo di mercato oscilli

molto nella misura inversa alla variazione nei tassi di

interesse.

1

3

Educazione Finanziaria 4^G

Se questi ultimi salgono durante il periodo di investimento

il prezzo dei BTP scenderà e lo farà tanto più quanto:

il rialzo nei tassi è ‘marcato’

la durata residua del titolo è lunga

ricorda sempre che i BTP al pari di tutti gli

altri titoli di stato alla scadenza rimborserà sempre

per intero il valore nominale.

Se dunque terrai i tuoi BTP fino alla scadenza sarai certo di

riprendere i tuoi soldi, a patto che la durata del titolo non

sia così lunga da costringerti a lasciarlo in eredità ai tuoi

nipoti

1

4

Educazione Finanziaria 4^G

ETF

ETF è l’acronimo di Exchange Traded Fund, un termine con il

quale si identifica una particolare tipologia di fondo

d’investimento o Sicav con due principali caratteristiche:

è negoziato in Borsa come un’azione;

ha come unico obiettivo d’investimento quello di replicare

l’indice al quale si riferisce (benchmark) attraverso una gestione

totalmente passiva.

Un ETF riassume in sé le caratteristiche proprie di un fondo e di

un’azione, consentendo agli investitori di sfruttare i punti di forza

di entrambi gli strumenti:

diversificazione e riduzione del rischio proprie dei fondi;

flessibilità e trasparenza informativa della negoziazione in tempo

reale delle azioni.

1

5

Educazione Finanziaria 4^G

Investire in ETF e non in fondi comuni

di investimento conviene davvero?

Tre Bugie per dissuaderti ad investire in questi fondi “quasi

perfetti”.

1. Gli ETF possono fallire

2. Gli ETF non seguono gli indici

3. Gli ETF scambiano poco

1

6

Educazione Finanziaria 4^G

POLIZZE ASSICURATIVE

Assicurazione: Polizza Vita

(Aviva Selection Plan New)

1

7

Educazione Finanziaria 4^G

È un piano di risparmio con il massimo della flessibilità.

E’ una polizza a premio unico con possibilità di versamenti

aggiuntivi per tutta la vita dell’investitore. Prevede anche

un Capitale Caso Morte aggiuntivo variabile fino a un

massimo di 50.000 euro in funzione dell’età.

1

8

Educazione Finanziaria 4^G

Investire in Polizze Assicurative ?

Si perché ..

• È un mezzo di risparmio semplice

•

•

•

•

1

9

ed efficace anche nel lungo

periodo

Essendo a vita intera si presta a

costituire la liquidità necessaria al

pagamento

delle

tasse

di

successione

Ideale per la costituzione di un

capitale destinato a future spese

scolastiche

Capitale garantito in caso di morte

Annualmente il profilo di rischio

può essere variato

Educazione Finanziaria 4^G

No perché ..

• Non è indicato per investimenti a

breve termine

• Non è indicato come versamento

unico, ma come piano di accumulo

(PAC) in quanto il rischio viene

molto ridotto con versamenti

multipli

• È riscattabile dopo i primi 3 anni

• Bisogna versare ogni anno presso

l’assicurazione un premio minimo

di 1200 euro

Cosa scegliere ?

Immedesimandosi in una famiglia di risparmiatori abbiamo

deciso di investire in polizze assicurative poiché si rendono

sicuramente più accessibili per un target come il nostro,

ed inoltre garantiscono sempre una copertura sul capitale

investito.

2

0

Educazione Finanziaria 4^G

SITOGRAFIA:

www.avivaitalia.it

www.borsaitaliana.it/notizie/sotto-la-lente/bot.htm

www.segretibancari.com

http://www.segretibancari.com/comeinvestire/investire-etf

-3-bugie-interessate/

Materiale fornito dalla Banca d’Italia

2

1

Educazione Finanziaria 4^G

Educazione Finanziaria

“Conoscere per Decidere”

Componenti del Gruppo “Principali strumenti di Investimento

e Finanziamento”

Camilla Arianna

D’Antuono Davide

De Lucis Clarissa

Femia Silvia

Fiore Claudia

Hoxhallary Xhenifer

2

2

Educazione Finanziaria 4^G