DENTRO GLI IRON CONDOR: LA VERITA’ SU

UNA DELLE PIU’ DIFFUSE STRATEGIE

NON DIREZIONALI SULLE OPZIONI

UNA ANALISI STATISTICA DI LUNGO PERIODO SU TRE

MERCATI EUROPEI SVELA LA LORO REALE PROFITTABILITA’

E-BOOK A CURA DI:

DOTT. DOMENICO DALL’OLIO

CULTORE DI FINANZA AZIENDALE, DIPARTIMENTO DI

SCIENZE DELL’INFORMAZIONE, UNIVERSITA’ DI BOLOGNA

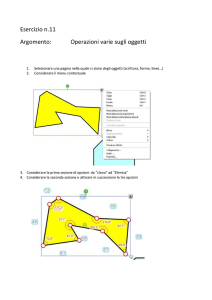

INDICE DEI CONTENUTI

INTRODUZIONE

3

CONSIDERAZIONI PRELIMINARI

4

L’ABC DELLE OPZIONI

5

LO STRIKE PRICE E LA MONEYNESS

6

SCADENZA, ESERCIZIO E STILE DELLE OPZIONI

7

LA DIMENSIONE DEL CONTRATTO E IL PREMIO

9

VALORE INTRINSECO E VALORE TEMPORALE

10

SOTTOSTANTE

13

STRIKE

14

VOLATILITA'

14

VITA RESIDUA

14

TASSO DI INTERESSE PRIVO DI RISCHIO

15

DIVIDENDI

15

UNO SGUARDO GLOBALE AI PARAMETRI QUANTIFICABILI

16

VALORE E PAYOFF A SCADENZA DELLE OPZIONI CALL

16

VALORE E PAYOFF A SCADENZA DELLE OPZIONI PUT

19

COMBINARE LE OPZIONI PER PRODURRE STRATEGIE COMPLESSE

24

L'IRON CONDOR

34

DISTRIBUZIONE DI PROBABILITA' DEI RENDIMENTI

36

2

METODO DI LAVORO

40

DAI RENDIMENTI GIORNALIERI ALLE PROBABILITA' DI SUCCESSO DI UN IRON CONDOR

43

GLI IRON CONDOR NELLA PRATICA

48

IL MOMENTO GIUSTO PER APRIRE LA STRATEGIA

50

GESTIONE DELL'IRON CONDOR

51

UNA DIVERSA METODOLOGIA DI APERTURA DELLA POSIZIONE

53

CONCLUSIONI

54

INTRODUZIONE

Uno dei tanti detti famosi nel mondo della Borsa è che per circa il 70% del tempo i mercati non si

muovono in modo sensibile dai valori precedenti; in altre parole è diffusa l’idea che per circa due

terzi abbondanti delle sedute di contrattazioni il mercato non faccia movimenti rilevanti rispetto alla

sessione precedente, sia essa della durata di un giorno, una settimana, o anche un’ora o cinque

minuti.

Mentre, in simili situazioni, gli investimenti tradizionali come le azioni, gli ETF e i fondi non

producono reddito per gli investitori (nemmeno perdite, a voler essere fiscali), vi sono strategie in

opzioni che permettono di trarre beneficio proprio da questo ‘dolce far niente’ dei mercati.

Una delle più diffuse è l’iron condor, che, come vedremo, è una semplice combinazione di due

spread verticali, a loro volta semplici combinazioni di due opzioni. Ciò che mi accingo a fare è

verificare - dati alla mano - la bontà di questa strategia nel tempo, ossia della sua applicazione

costante, mese dopo mese, anno dopo anno, come strategia di investimento di medio e lungo

termine.

Premesso che un grandissimo lavoro in questo senso è stato fatto – sul mercato statunitense - da

alcuni colleghi trader americani (si veda ad esempio Serenner E. & Phillips M., “Iron condor.

Neutral strategy for uncommon profit”, Marketplace Books, Glenelg, Maryland, 2010), è mia

intenzione ripercorrere studi simili su alcuni indici europei, onde verificare la bontà della strategia in

esame anche sul mercato italiano (indice FTSE Mib) e quelli europei (indici Eurostoxx e Dax).

La prima parte di questo lavoro è dedicata alla teoria sottostante l’iron condor; parlerò quindi

brevemente di opzioni call e put, di cosa significa comprarle piuttosto che venderle allo scoperto e

di come possano essere combinate per costruire alcune semplici strategie strutturate (gli spread

verticali); successivamente vedremo come combinare più strategie semplici per arrivare all’iron

condor e alle sue varianti più comuni (la butterfly, per esempio).

3

Consiglio di leggere la prima parte anche a coloro che ritengono di avere già sufficiente

conoscenza delle basi delle opzioni, perchè, ne sono convinto, troveranno interessanti spunti di

riflessione; e riprendere brevemente concetti noti non fa comunque mai male!

La seconda parte del lavoro sarà dedicata all'analisi della concreta applicabilità dell'iron condor

come strategia primaria sugli indici europei di cui sopra.

CONSIDERAZIONI PRELIMINARI

Fare analisi a posteriori sulle opzioni non è agevole per una serie di ragioni, prima fra tutte la

difficoltà di determinare prezzi di opzioni con diversi strike e scadenze nel passato (a meno di non

disporre dei dati storici ovviamente, ma parliamo di database di dimensioni enormi, date le molte

scadenze e i molti strike quotati in ogni istante); questa difficoltà è rappresentata soprattutto dal

problema della volatilità implicita che concorreva al prezzo di una qualsiasi opzione con un

qualsiasi strike price ad una qualsiasi data passata; vi è inoltre un problema che può verificarsi

nell’utilizzo di dati storici, laddove i prezzi rilevati non sono riferiti a reali scambi, bensì a

imputazioni basate sui prezzi denaro e lettera dei market maker in assenza di scambi effettivi.

In considerazione di tutto ciò la colonna portante dell’analisi qui riportata non sarà quella della

profittabilità monetaria delle strategie presentate, quanto più della loro profittabilità statistica

teorica. L’obiettivo di questo lavoro è dunque semplice: assegnare delle probabilità statistiche alla

profittabilità degli spread verticali e loro combinazioni, verificando, nel contempo, se sia possibile

portare tali probabilità a proprio vantaggio in qualche maniera.

La profittabilità statistica a prescindere da qualsiasi considerazione di carattere tecnico sul grafico

del titolo su cui si costruisce la strategia, come vedremo, è solo in parte legata alla distribuzione

probabilistica dei rendimenti del sottostante, poiché tale distribuzione non assume una forma fissa

nel tempo, bensì una forma variabile. Posto infatti che l’aspetto di massima di una curva dei

rendimenti di uno strumento finanziario sul lungo periodo è abbastanza simile alla Normale

(seppure con alcune evidenti differenze che analizzeremo), l’ampiezza della campana

probabilistica è variabile, in funzione della volatilità.

Ciò porta ad una assai maggiore probabilità delle cosiddette code, ossia degli eventi estremi a

probabilità solitamente molto ridotta, quando la volatilità è più alta della media; viceversa si verifica

una maggiore concentrazione dei rendimenti intorno alla media quando la volatilità è molto bassa,

con una conseguente forte riduzione della probabilità degli eventi estremi.

4

Un elemento che complica però l’analisi è che la forma distributiva dei rendimenti passati non è un

indice delle reali probabilità di successo di una strategia nel futuro, poiché la campana dei

rendimenti alla scadenza di tale strategia potrà differire anche sensibilmente dalla campana nota al

momento dell’apertura della posizione.

Questo comporta un’aura di incertezza che va tenuta in conto in qualsiasi analisi che abbia per

oggetto le opzioni finanziarie. Tutto ciò non è altro che un invito alla prudenza e a non considerare

i risultati riportati in questo lavoro come numeri immutabili nel tempo e quindi totalmente affidabili.

Come vedremo, l’iron condor ha mediamente alte probabilità di successo, ma le perdite che

derivano dalle seppur poche situazioni sfavorevoli, se non gestite al meglio possibile, possono

distruggere il lavoro di mesi, e portare a perdite molto elevate. Tutto ciò ne fa una strategia sì

perseguibile, ma non consigliabile a chiunque.

L’ABC DELLE OPZIONI

Le opzioni sono contratti finanziari che possono essere di due tipi: call o put. Un investitore che

acquista una opzione call acquista – dietro pagamento di un certo prezzo – il diritto di comprare

uno strumento finanziario (detto sottostante) definito dal contratto, ad una o entro una certa data

definita dal contratto e ad un certo prezzo (detto strike), definito anch’esso dal contratto.

Se, per esempio, il titolo xyz quota 10€ e io voglio acquistarlo a 10€ non oggi, ma entro i prossimi

tre mesi, allora posso comprare una opzione call strike 10€ sul titolo xyz con scadenza a 90 giorni,

pagando un prezzo per avere il diritto di fare ciò ad una qualsiasi data compresa tra oggi e i

prossimi 90 giorni, solo se per me sarà conveniente.

Il vantaggio principale dell’opzione è proprio quello appena visto: la facoltà per chi detiene il

contratto di scegliere se esercitare o meno il suo diritto, a seconda della convenienza di tale

esercizio.

Nel caso precedente, se il titolo xyz dovesse salire entro la scadenza dell’opzione, il possessore

dell’opzione call potrebbe decidere di esercitare il suo diritto acquistato, facendosi consegnare le

azioni xyz a 10€, quando magari valgono 11 o anche di più sul mercato.

Se invece alla scadenza il prezzo fosse inferiore allo strike, poniamo 9€, il possessore dell’opzione

call non avrebbe alcun vantaggio nel farsi consegnare le azioni a 10€; potrebbe quindi lasciar

scadere il contratto senza fare nulla e acquistare poi le azioni sul mercato a 9€ l’una, avendo perso

in questa operazione il solo costo del diritto acquistato all’inizio del periodo.

Stiamo dunque parlando di diritti. Diritti che il compratore dell’opzione acquisisce dietro

pagamento di una contropartita monetaria.

Un investitore che acquista una opzione put, invece, acquista, dietro pagamento di un prezzo, il

diritto di vendere un certo bene finanziario definito dal contratto, ad una o entro una certa data

5

definita dal contratto e ad un prezzo (detto strike) definito dal contratto al momento della stipula

dello stesso.

L’opzione put è tipicamente un contratto assicurativo che può essere impiegato, ad esempio, per

proteggersi dal rischio di discesa di un titolo che si possiede. Si supponga infatti di possedere le

azioni xyz a 10€ e che si desideri prefissare il rischio massimo di perdita a 1€ per azione. Con

l’acquisto di una put 9€ l’investitore acquisisce il diritto di cedere a terzi le sue azioni xyz al prezzo

di 9€ ciascuna entro una certa data futura, assicurandosi dunque dall’eventualità di crolli dei

prezzi.

Se alla scadenza dell’opzione il prezzo delle azioni xyz fosse, ad esempio, 5€ - cioè se le azioni

avessero perso la metà del loro valore – l’acquirente della put strike 9€ avrebbe il diritto di vendere

le sue azioni a 9€, limitando così al 10% (più il costo di questa assicurazione, pagato nel momento

dell’acquisto della opzione put) la sua perdita effettiva.

Tutto ciò vale per il compratore delle opzioni. E se il compratore di una opzione paga un prezzo

per avere dei diritti, allora il venditore di quella opzione incassa il prezzo e assume dei doveri…

Se infatti, da un lato, il compratore di una opzione, sia essa call o put, acquisisce, dietro

pagamento di una certa somma di denaro, il diritto di fare qualcosa entro una certa data futura, per

converso il venditore dell’opzione incassa il pagamento del compratore, ma acquisisce l’obbligo di

sottostare al volere di quest’ultimo.

Come vedremo, tuttavia, essere compratori di opzioni non è necessariamente meglio dell’essere

venditori, poiché ci sono vantaggi e svantaggi in entrambe le situazioni.

La posizione del compratore di opzioni è l’espressione di una aspettativa di movimento del titolo

sottostante in una specifica direzione entro una certa data futura. Il compratore di call si attende

un movimento rialzista da parte del titolo sottostante, il compratore di put si attende un movimento

ribassista (o magari lo teme, e desidera proteggersi da esso, vedi il caso dell’acquisto di put per

limitare il rischio di una posizione in azioni).

Sono dunque due le ipotesi implicite nel comportamento del compratore di opzioni: direzionalità del

prezzo, e tempo necessario e sufficiente perché tale direzionalità si verifichi.

Questa doppia ipotesi operativa implicita, come vedremo, è il nocciolo di tutta la disputa in materia

dell’opportunità di essere compratori piuttosto che venditori di opzioni.

Una gran parte della teoria delle opzioni si basa su una assunzione ben precisa: che le posizioni

vengano mantenute aperte fino alla scadenza; ciò non sempre avviene, poiché uno dei vantaggi di

questi strumenti è quello di essere fungibili, esattamente come le azioni e i futures, cioè le opzioni

possono essere comprate e rivendute – o vendute allo scoperto e ricoperte - in qualsiasi momento

prima della scadenza, senza dover aspettare di avere diritti da riscuotere o doveri da assolvere.

6

Tuttavia, per comprendere almeno le basi di funzionamento del contratto di opzione è necessario

ragionare avanti nel tempo, alla data di scadenza del contratto stesso, alla quale, come vedremo, il

risultato della posizione del compratore e del venditore sarà un fatto certo e ben definito, mentre

ad una qualsiasi data precedente la scadenza tale risultato può soltanto essere stimato.

LO STRIKE PRICE E LA MONEYNESS

Lo strike price è il primo tratto distintivo delle opzioni rispetto a qualsiasi altro strumento finanziario;

detto anche base o prezzo d’esercizio, è il prezzo - indicato nel contratto – al quale il compratore

dell’opzione può esercitare il suo diritto sul sottostante. Il compratore di opzioni call può quindi

esercitare il suo diritto di acquisto al prezzo d’esercizio, il compratore di opzioni put può esercitare

il suo diritto di vendita al prezzo d’esercizio.

L’acquisto di opzioni call strike 10€ sul titolo xyz dà il diritto di farsi consegnare (dunque di

acquistare) le azioni xyz a 10€ alla data di esercizio o entro la stessa; l’acquisto di opzioni put

strike 10€ sul titolo xyz dà il diritto di consegnare (dunque vendere) le azioni xyz a 10€ alla data di

esercizio o entro la stessa.

In base alla reciproca posizione tra prezzo strike e prezzo del sottostante le opzioni vengono

classificate in tre tipologie: in the money, at the money e out of the money.

Le opzioni sono in the money quando il loro obiettivo – lo strike price – è stato raggiunto e

superato; le call sono quindi in the money (o ITM) quando il prezzo del sottostante è maggiore

dello strike, at the money (o ATM) quando il prezzo del sottostante è in prossimità dello strike

(poco sopra, pari o poco sotto), out of the money (o OTM) quando il prezzo del sottostante è

inferiore allo strike price.

Il discorso va invertito per le put. Esse sono cioè in the money quando il sottostante è inferiore allo

strike, at the money quando il sottostante è circa uguale allo strike (di nuovo poco sopra, pari o

poco sotto), out of the money quando il sottostante è superiore allo strike.

In parole semplici, posto che una opzione call rappresenta una scommessa rialzista, allora se tale

scommessa è già vinta (nel senso che la condizione di successo è stata raggiunta), allora

l’opzione è in the money, se il prezzo è molto prossimo alla condizione di successo l’opzione è at

the money, altrimenti si dice che è out of the money, cioè deve ancora raggiungere il suo scopo.

Stesso discorso, mutatis mutandis, per le opzioni put.

SCADENZA, ESERCIZIO E STILE DELLE OPZIONI

7

Se ad un certo punto il prezzo del sottostante raggiunge e supera lo strike price il possessore

dell’opzione potrebbe trovare conveniente esercitare il diritto incorporato nell’opzione stessa e farsi

consegnare il sottostante al prezzo strike. Questo esercizio anticipato, come viene definito, può

avere luogo soltanto con alcune opzioni, mentre con altre è necessario attendere la scadenza per

poter godere del diritto incorporato.

L’esercitabilità di una opzione alla, o entro la, scadenza è solitamente legata alla possibilità fisica di

trasferire il bene controllato dal contratto. In questo ambito si inserisce il cosiddetto stile

dell’opzione, che può essere europeo o americano.

Le opzioni di stile americano possono essere esercitate in qualsiasi momento precedente la

scadenza, oppure alla scadenza stessa; le opzioni di stile europeo sono invece esercitabili soltanto

nel giorno di scadenza. Ciò che si rileva è che su sottostanti che possono essere effettivamente

scambiati tra soggetti (azioni, futures, merci, valute) si hanno opzioni di stile americano e a volte

anche europeo; su sottostanti che invece non possono essere fisicamente scambiati (ad esempio

gli indici di Borsa), si hanno invece opzioni di stile soltanto europeo.

Laddove vi è una consegna fisica il contratto si risolve con uno scambio effettivo del bene oggetto

del contratto; il compratore ha pagato un prezzo per assumere il diritto di esercizio e di ricevere

quindi il bene oggetto del contratto, il venditore ha incassato il prezzo pagato dal venditore e ha

assunto l’obbligo di consegnare ad esso il bene oggetto del contratto.

Laddove non vi è una consegna fisica di un bene, alla scadenza dei contratti vi è un regolamento

monetario dei saldi di debito/credito relativi alle due controparti del contratto, in funzione della

posizione relativa del prezzo del bene sottostante alla scadenza rispetto allo strike.

Volendo riassumere le posizioni del compratore e del venditore di una opzione call o put in uno

schema immediatamente consultabile si può costruire una tabella come la seguente:

CALL

PUT

LONG

Diritto di acquisto, cioè di farsi

consegnare il sottostante

Diritto di consegna (vendita)

del sottostante

SHORT

Obbligo di consegna (vendita)

del sottostante

Obbligo di acquisto del

sottostante

A proposito di esercizio anticipato - ove consentito - il possessore di una call strike 10€ sul titolo

xyz, ad esempio, potrebbe pensare che se il prezzo del titolo supera i 10€ portandosi, per dire, a

11€, allora potrebbe essere conveniente farsi consegnare le azioni xyz a 10€ così da avere in

portafoglio azioni acquistate a sconto sul loro vero valore corrente sul mercato.

Analogamente, il possessore di una put strike 10€ sul titolo xyz potrebbe pensare che se il prezzo

del titolo scende sotto i 10€ portandosi, per esempio, a 9€, allora potrebbe essere conveniente

esercitare il diritto, vendere allo scoperto le azioni (se non possedute, oppure consegnare alla

8

propria controparte le azioni possedute) a 10€ perché in questo momento valgono molto meno sul

mercato.

Sebbene sia possibile dimostrare matematicamente che l’esercizio di una opzione prima della sua

scadenza non è praticamente mai conveniente, esso è comunque una facoltà implicita nel

contratto, e a volte può avere luogo.

Va precisato, al riguardo, che l’esercizio delle opzioni in the money è facoltativo per il possessore

del diritto entro la scadenza del contratto, ma diviene una operazione automatica (se ne occupa il

proprio intermediario) quando si giunge alla scadenza del contratto: il possessore di opzioni call

strike 10€ sul titolo xyz, se alla scadenza il titolo quota oltre i 10€, si troverà le azioni xyz in

portafoglio, caricate a 10€ ciascuna, in quantità pari a quanto stabilito dal contratto.

Se non si desidera trovarsi le azioni in tasca alla scadenza della opzione call che finisce in the

money è necessario chiudere la posizione sull’opzione prima della scadenza stessa (anche un

minuto prima della scadenza, per intendersi), rivendendola sul mercato sul quale era stata

precedentemente acquistata.

Discorso analogo per il possessore di opzioni put che si trovano in the money alla scadenza: se

non intende cedere le proprie azioni sulle quali è scritta l’opzione o trovarsi con una posizione di

vendita allo scoperto sulle azioni stesse deve chiudere il contratto entro la scadenza,

semplicemente rivendendolo sul mercato sul quale lo aveva precedentemente acquistato.

LA DIMENSIONE DEL CONTRATTO E IL PREMIO

Abbiamo visto in precedenza che il compratore di una opzione, sia essa call o put, acquisisce un

diritto dietro pagamento di una contropartita.

Il prezzo di una opzione viene definito premio e può essere espresso in euro e frazioni di euro, in

misura correlata alla dimensione del contratto, oppure in punti, di valore variabile in funzione del

bene sottostante.

Sulle azioni italiane, ad esempio, le dimensioni contrattuali variano da titolo a titolo; su Eni il

numero di azioni controllate da una opzione è pari a 500 (cinquecento), su Generali è pari a 100

(cento), su Intesa San Paolo è pari a 1000 (mille), e così via; questi sono solo alcuni esempi

ovviamente.

Il valore totale dell’opzione su azioni è pari al prezzo che si rileva dal book moltiplicato per il lotto

minimo del contratto. Se quindi, per fare un esempio, una call su Eni quota un prezzo pari a 0,276

euro, allora il premio totale dell’opzione è 138 euro; se la stessa opzione fosse scritta su Generali

varrebbe 27,6 euro, mentre se fosse scritta su Intesa San Paolo varrebbe 276 euro.

9

La dimensione del contratto è pari alla dimensione che la posizione in opzioni avrebbe se venisse

trasformata in una posizione equivalente sul sottostante, esercitando il diritto incorporato

nell’opzione stessa, al prezzo strike. Se dunque, per esempio, il titolo abc quota 10€, le opzioni

hanno lotto 1000 azioni, e lo strike di una opzione è 12€, allora tale opzione controlla dodicimila

euro di controvalore, dietro pagamento del solo premio.

Le opzioni sugli indici hanno solitamente un prezzo espresso in punti indice; il nostro indice FTSE

Mib, ad esempio, ha un valore pari ai punti quotati moltiplicati per 5€ ciascuno; se quindi l’indice

quota, poniamo, 20mila punti, allora esso vale 100mila euro.

Le opzioni sull’indice FTSE Mib valgono 2,5 euro per punto, dunque la metà del valore dell’indice;

se dunque una opzione call quota, poniamo, 400 punti, allora il suo valore è pari a mille euro; se

quota 80 punti, allora vale 200 euro; e così via. La dimensione del contratto è invece pari a metà

del valore dell’indice.

Le opzioni sull’indice tedesco Dax30 valgono 5 euro a punto, un quinto del contratto futures (cioè

ci vogliono cinque opzioni per avere una dimensione equivalente a quella di un futures), mentre le

opzioni sull’indice Dow Jones Eurostoxx50 valgono 10 euro a punto, esattamente come il contratto

futures scritto sul medesimo sottostante. La dimensione contrattuale delle opzioni sul Dax è quindi

un quinto del valore dell’indice, valutato al prezzo strike dell’opzione considerata, mentre la

dimensione contrattuale delle opzioni sull’indice Eurostoxx50 è esattamente pari al valore

dell’indice sottostante, valutato allo strike dell’opzione considerata.

Tutte queste informazioni sono rintracciabili nei siti delle singole Borse, alle pagine relative alle

specifiche contrattuali dei contratti derivati.

VALORE INTRINSECO E VALORE TEMPORALE

Il premio di una opzione in ogni momento è l’espressione della somma di due componenti, una

legata a quello che dovrebbe essere il valore effettivo dell’opzione nel giorno della sua scadenza,

ossia come se fosse un diritto immediatamente fruibile, l’altra legata all’aspettativa che l’opzione

possa avere effettivamente un valore positivo alla scadenza stessa. Queste due componenti

vengono definite valore intrinseco e valore temporale.

Il valore intrinseco è positivo soltanto per le opzioni in the money, mentre viene arbitrariamente

fissato a zero per le opzioni at the money e out of the money.

Pertanto, per le opzioni call, il valore intrinseco è pari alla differenza tra il prezzo del sottostante e

lo strike price. Tale differenza è positiva soltanto quando il sottostante si trova oltre lo strike,

dunque soltanto quando l’opzione è appunto in the money. Quando il sottostante è pari allo strike

la differenza è nulla e tale è il valore intrinseco; quando invece il sottostante è inferiore allo strike la

differenza è negativa, ma come da specifiche contrattuali si pone pari a zero il suo valore.

10

Di nuovo, quindi, il valore intrinseco di una opzione può essere solo positivo o al limite nullo.

Per le opzioni put il discorso è speculare: posto che le put sono in the money quando il sottostante

è inferiore allo strike, il valore intrinseco di queste opzioni è pari alla differenza tra strike e

sottostante, dunque è positivo in tutti i casi in cui il sottostante è inferiore allo strike – i casi cioè in

cui la put è in the money – e nullo in tutti gli altri casi.

Volendo utilizzare una formula unica, facendo però attenzione ad applicarla alle sole opzioni in the

money, il valore intrinseco è pari al valore assoluto dello scarto tra sottostante e strike. In questo

modo si supera l’inversione dei due termini nel passaggio da una opzione call ad una opzione put

o viceversa. Ma di nuovo invito il lettore a ricordare che se si usa il valore assoluto è facile

confondersi e attribuire un premio maggiore di zero anche ad opzioni put out of the money; si

ricordi quindi che soltanto le opzioni in the money hanno un valore intrinseco positivo, mentre tutte

le altre hanno un valore intrinseco nullo per definizione.

Il valore intrinseco è la componente strettamente ‘logica’ del premio di una opzione. Supponiamo

ad esempio che il titolo xyz quoti 8€. La call strike 5 rappresenta un diritto di acquisto di azioni xyz

a 5 euro ciascuna, quando esse valgono molto di più sul mercato. Se io fossi un investitore

razionale quale prezzo minimo pretenderei dunque per cedere a terzi il diritto di acquistare - da me

- le azioni xyz a 5€ ciascuna? La risposta ovviamente è 3€ per azione! In questo modo infatti

azzererei il vantaggio dell’opzione rispetto all’acquisto diretto delle azioni sottostanti, e non correrei

il rischio di dover cedere le mie azioni a terzi ad un prezzo inferiore al loro valore corrente.

Un aspetto importante è che nell’esempio soprastante non si è parlato di scadenze: il valore

intrinseco non dipende infatti dall’orizzonte temporale dell’opzione, poiché il diritto di acquistare a

5€ un qualcosa che ne vale 8 ha un prezzo minimo logico di 3€ a prescindere da quando tale

diritto possa o intenda essere esercitato. Diciamo dunque che, a meno di casi particolari che

vedremo tra poco, il valore intrinseco di una opzione è invariante rispetto alla scadenza

dell’opzione stessa.

Supponiamo ora un caso inverso: il titolo abc quota 12€ sul mercato. La put strike 18 rappresenta

un diritto di vendere le azioni abc a 18€ ciascuna, quando sul mercato valgono molto meno. Quale

deve essere il prezzo minimo di quella put per azzerare un profitto ingiustificato per il compratore

di tale diritto? Ovviamente la risposta è 6€ per azione. Se infatti io esercito il diritto di vendere le

azioni abc a 18 euro ciascuna e per ottenere tale diritto ho speso 6 euro per azione, allora è come

se stessi vendendo le azioni a 12 euro ciascuna, proprio lo stesso prezzo che esse quotano ora

sul mercato.

Poco sopra ho parlato di possibili casi particolari. Quando un titolo paga un dividendo, tutte le

opzioni che scadono ad una data successiva a quella del pagamento del dividendo stesso devono

tenere conto di tale dividendo.

Posto infatti che come da specifiche contrattuali il possessore di opzioni call (cioè di diritti di

acquisto delle azioni ad una certa data) non ha diritto ad incassare il dividendo pagato entro la

11

scadenza delle opzioni stesse, e considerando il fatto che il dividendo comporta un deprezzamento

di pari valore del titolo nel giorno dello stacco, allora la presenza appunto di un dividendo si

traduce in un evidente svantaggio per il possessore di opzioni call, che quindi dovrebbe pagare un

prezzo ridotto per tali opzioni.

La riduzione applicata al prezzo delle opzioni call tiene effettivamente conto del valore del

dividendo che verrà pagato e della distanza temporale tra la data del calcolo e quella del

pagamento del dividendo stesso.

Per converso, in presenza di dividendi staccati ad una data precedente quella di scadenza delle

opzioni put, queste ultime hanno un prezzo maggiorato in funzione dell’entità del dividendo e del

tempo che separa la data del calcolo da quella del pagamento.

Riassumendo, in presenza di dividendi si hanno quindi premi maggiorati per le opzioni put e

decurtati per le opzioni call. Queste maggiorazioni e queste decurtazioni hanno effetto sul valore

intrinseco delle opzioni stesse.

La seconda componente che concorre al formarsi del premio totale di una opzione è quella

cosiddetta temporale. Questa componente è l’espressione numerica, in termini di costo, della

probabilità del verificarsi di un evento preciso: che il sottostante si trovi oltre lo strike dell’opzione

alla scadenza della stessa.

Questa quantificazione di una probabilità statistica è ovviamente una componente molto più

complessa di un semplice valore intrinseco, poiché può dipendere allo stesso tempo da fattori

oggettivi, immediatamente osservabili, e da fattori soggettivi: aspettative sul prossimo andamento

di alcuni parametri di controllo.

Gli elementi oggettivi, calcolabili, che incidono sul prezzo di una opzione sono sei: il prezzo del

sottostante, lo strike price, il tasso di interesse privo di rischio, il numero di giorni che mancano alla

scadenza, i dividendi (se presenti ovviamente), e la volatilità.

Ognuno di questi fattori incide sul prezzo di una opzione in modo diverso, e l’esperienza insegna

che è molto difficile isolare gli effetti delle variazioni di uno di essi dagli effetti concomitanti di tutti

gli altri.

Da quanto visto finora dunque emerge che in ogni istante il prezzo di una opzione è dato dalla

somma di due componenti. Il valore intrinseco non può assumere valori negativi, ma può essere

nullo anche molto tempo prima della scadenza. Anche il valore temporale non può assumere

valori negativi, ma per definizione esso può essere nullo solo ed esclusivamente alla scadenza,

quando non vi saranno più ipotesi formulabili sul prezzo del sottostante, né giorni o ore residui su

cui quantificare probabilità di eventi favorevoli alla posizione assunta.

Alla scadenza di una opzione dunque il prezzo, se positivo, è tutto e solo valore intrinseco. Prima

della scadenza invece il prezzo di una opzione può essere dovuto o alla somma di valore

intrinseco e valore temporale o esclusivamente a quest’ultimo. Ciò fa sì che anche opzioni con

12

prezzi strike molto lontani dal valore corrente del sottostante quotino prezzi non nulli in ogni istante

precedente la scadenza.

Se alla scadenza una opzione ha un valore intrinseco maggiore di zero allora essa ha raggiunto il

suo scopo: è in the money, dunque si è rivelata un investimento corretto.

Esempio

Supponiamo che il titolo abc quoti 22€ e che la call strike 25 con scadenza a tre mesi valga 0,5€.

Si tratta di tutto e solo valore temporale, cioè aspettativa, poiché il valore intrinseco è nullo

(negativo in effetti, poiché 22 – 25 = -3, dunque nullo). Se il prezzo del titolo abc a scadenza è

pari a 28€, la call 25 vale 3€per azione, e si tratta di tutto e solo valore intrinseco, poiché il valore

temporale alla scadenza è nullo (non ci può essere ormai alcuna aspettativa).

Sei dunque sono, come abbiamo visto, i parametri che incidono sulla valutazione quantitiva

dell’aspettativa che viene inclusa nei prezzi delle opzioni. Ora vedremo uno ad uno questi sei

fattori quantificabili e i loro effetti isolati sui prezzi delle opzioni.

Una premessa fondamentale: dipendendo da sei parametri, il prezzo di una opzione è descritto

graficamente da una cosiddetta ipercurva in uno spazio geometrico a sette dimensioni, che

ovviamente non può essere disegnato, bensì soltanto, e con fatica, immaginato.

Descrivere l’effetto di una singola variabile sul valore di tale curva immaginaria significa dunque

calcolare quella che matematicamente parlando viene definita una derivata prima parziale, ossia il

calcolo di quanto una piccola variazione in uno dei parametri indipendenti comporti in termini di

variazione sul valore della ipercurva, quando tutte le altre variabili indipendenti non si spostano di

una virgola.

In altri termini, isolare l’effetto di una piccola variazione di prezzo del sottostante sul valore di una

opzione è possibile soltanto immaginando che le altre cinque variabili non si muovano affatto.

Tutto quanto riportato nei paragrafi seguenti va dunque letto tenendo bene a mente tre concetti

fondamentali: il primo è che tutti gli altri parametri si considerano immobili; il secondo è che tale

ipotesi è una notevole distorsione della realtà del mercato, nel quale una variazione in uno dei

parametri fondamentali incide a volte anche in maniera rilevante su tutti gli altri.

Il terzo concetto, senza entrare troppo nel merito perché il discorso si complica notevolmente, è

che nel trading in opzioni solitamente non sono le piccole variazioni dei parametri che interessano

(o meglio preoccupano) il trader, bensì gli scostamenti di una certa entità, sui quali le derivate

parziali della ipercurva del prezzo sono ben più difficilmente valutabili, a causa della forte

interazione che si scatena tra le singole variabili a fronte di movimenti rilevanti in una di esse.

13

SOTTOSTANTE

Posto che una opzione call rappresenta un diritto di acquisto su un dato sottostante ad un certo

prezzo, va da sé che più il sottostante sale, maggiore sarà il valore di tale diritto.

Maggiore prezzo del sottostante significa quindi maggiore prezzo per tutte le opzioni call.

Viceversa, posto che l’opzione put ha un valore protettivo a fronte delle discese dei prezzi, tanto

più i prezzi scendono tanto più diventa apprezzabile tale funzione assicurativa, e viceversa

trascurabile quando i prezzi salgono; maggiore valore del sottostante implica quindi minori prezzi

per le opzioni put, e viceversa.

STRIKE

Lo strike è un obiettivo al quale il sottostante deve tendere per dare un valore oggettivo all’opzione,

altrimenti il valore dell’esercizio di un diritto che non apporta alcun vantaggio tende ovviamente a

zero.

Più lo strike price è elevato, minore è la probabilità che il sottostante lo raggiunga entro una certa

data, quindi minore è il valore delle opzioni call; specularmente, tanto più basso è lo strike price,

tanto minore è la probabilità che il sottostante scenda così tanto da raggiungerlo entro la data di

scadenza, dunque minore è il valore del diritto sotteso all’opzione put.

Maggiore strike price significa quindi minori premi per le opzioni call e maggiori premi per le

opzioni put, e viceversa.

VOLATILITA’

La volatilità è una misura statistica dell’ampiezza delle oscillazioni del prezzo del sottostante; tanto

più alta è la volatilità, tanto maggiore è la probabilità che il prezzo del sottostante subisca

variazioni percentuali rilevanti, ossia che possano essere raggiunti prezzi molto elevati o anche

molto bassi.

Ciò si traduce in una maggiore probabilità di esercizio di opzioni put e call anche con strike molto

lontani dal prezzo corrente del sottostante, dunque in prezzi più elevati per tutte le opzioni.

VITA RESIDUA

14

Più la scadenza si avvicina, minore è la probabilità che il sottostante effettui un movimento tale da

portare in the money opzioni che al momento corrente si trovano out of the money, e viceversa.

Ciò si traduce semplicemente in prezzi più alti per le opzioni, sia call che put, che hanno scadenze

lontane; viceversa, minore è la vita residua, minori sono i prezzi sia delle call che delle put, perché

minore è la probabilità che esse assumano un valore positivo alla scadenza.

TASSO DI INTERESSE PRIVO DI RISCHIO

Secondo la teoria economica, se i tassi di interesse aumentano i prezzi delle call crescono e quelli

delle put calano.

A dimostrazione di ciò è necessario formulare alcune ipotesi: che il denaro possa essere prestato e

preso a prestito senza vincoli e allo stesso tasso di interesse, che non vi siano limitazioni alle

vendite allo scoperto di derivati e titoli sottostanti e all’utilizzo dei proventi di tali vendite scoperte

(si rammenti che vendendo allo scoperto si incassa il controvalore, che tuttavia non può essere

reimpiegato in altre operazioni, poiché vincolato fino alla chiusura dell’operazione).

Considerando valide le ipotesi soprastanti, posto che le opzioni comportano esborsi molto minori

rispetto alla corrispondenti posizioni dirette sui titoli sottostanti, con tassi più elevati è di norma più

conveniente comprare una call e salvare liquidità che può essere investita e/o prestata a tassi di

interesse elevati, che non impiegare tutta la liquidità oppure prendere a prestito denaro per

comprare il sottostante, dunque aumenta la domanda di opzioni call, dunque aumenta il loro

prezzo.

Specularmente, è molto più conveniente vendere allo scoperto il sottostante, incassare il

controvalore e prestarlo al tasso privo di rischio (ammesso e non concesso che tutte queste

operazioni siano effettivamente fattibili), che non comperare una put, dunque la domanda di

opzioni put cala, dunque cala anche il loro prezzo.

DIVIDENDI

I dividendi si traducono in una depressione di pari incidenza sul prezzo delle azioni, abbassando i

premi delle call e facendo aumentare quelli delle put.

15

Nel momento in cui i dividendi sono noti al mercato i premi delle opzioni tengono subito conto di

questo valore conosciuto; in tutti gli altri casi il prezzo delle opzioni tiene conto di stime dei valori

dei dividendi che verranno pagati.

In ogni caso lo stacco di un dividendo atteso dal mercato non ha alcun effetto ‘sorpresa’ sui premi

delle opzioni, poiché tale effetto è già incorporato a priori. Diverso ovviamente il caso di dividendi

straordinari, che per definizione non possono essere previsti, né tantomeno scontati nei prezzi

correnti.

UNO SGUARDO GLOBALE AI PARAMETRI QUANTIFICABILI

La tabella seguente mostra in forma sintetica l’effetto dei sei parametri quantificabili sui prezzi delle

opzioni, sotto l’ipotesi che le singole variabili si muovano una alla volta, mentre le altre cinque

rimangono ferme.

se i parametri crescono

variabile

se calano

call

put

call

put

sottostante

+

-

-

+

strike price

-

+

+

-

vita residua

+

+

-

-

tasso interesse

+

-

-

+

dividendi

-

+

+

-

volatilità

+

+

-

-

Le due colonne di sinistra mostrano l’effetto di una crescita nei valori delle singole variabili sui

prezzi delle opzioni; le due colonne di destra mostrano invece l’effetto di un calo nei valori delle

variabili.

Alcuni dei parametri e i rispettivi effetti sui prezzi delle opzioni meriterebbero approfondimenti a

vario livello, ma questo discorso esula dagli obiettivi di questo lavoro; perciò più avanti ci

limiteremo a commentare come le variabili incidono sulle posizioni complessive delle strategie che

andremo ad esaminare nel dettaglio, cercando comunque di mantenere il discorso su un piano

immediatamente comprensibile per qualunque lettore.

VALORE E PAYOFF A SCADENZA DELLE OPZIONI CALL

16

Un concetto che a molti di coloro che si affacciano alle opzioni per la prima volta può rimanere a

lungo poco compreso è che per capire cosa succede ad una posizione in opzioni alla scadenza

bisogna essere in grado di attribuire il giusto valore ad ogni singolo ingrediente del portafoglio.

E’ dunque opportuno distinguere tra valore a scadenza di una opzione e relativo payoff.

Il valore di una opzione a scadenza, lo ricordo, è pari al suo valore intrinseco. E’ quindi nullo per

tutte le opzioni out of the money o al limite esattamente at the money; è positivo, e pari alla

differenza in valore assoluto tra sottostante e strike, per le sole opzioni in the money.

Possiamo quindi rappresentare graficamente il valore di una opzione call a scadenza come segue.

Valore dell’opzione call a scadenza

strike

Sottostante a scadenza

Sull’asse orizzontale sono espressi i prezzi del sottostante, su quello verticale il valore

dell’opzione, in questo caso una call.

La call vale quindi zero per qualsiasi prezzo del sottostante a scadenza pari o inferiore allo strike;

da quest’ultimo in avanti l’opzione si apprezza proporzionalmente alla salita: se il sottostante sale

di un euro oltre lo strike, la call vale un euro per azione, e così via.

Facciamo quindi un passo indietro e ricordiamoci che una opzione call rappresenta un diritto di

fare qualcosa, dunque ha un prezzo che viene pagato per avere tale diritto. Questo prezzo, una

volta pagato, è perso, nel senso che anche in caso di esercizio del diritto non verrà mai restituito al

compratore dell’opzione.

Ma siccome l’opzione alla peggio può perdere per intero il suo valore, il premio pagato rappresenta

sempre il massimo rischio possibile per il compratore: più di quello non può essere perso.

Se quindi vogliamo rappresentare graficamente il risultato monetario della posizione di acquisto su

una opzione call dobbiamo prendere il grafico del valore a scadenza dell’opzione stessa e farlo

scendere lungo l’asse verticale in misura pari al premio pagato. Quello che segue è quindi il

grafico del payoff – cioè del risultato dell’investimento sulla opzione call - a scadenza:

17

Payoff della posizione sulla opzione call comprata

Call comprata

strike

Sottostante a scadenza

Qualsiasi prezzo del sottostante a scadenza pari o inferiore allo strike si traduce in una perdita

totale del premio pagato.

Come si può ben vedere dal grafico precedente, superare lo strike non implica necessariamente il

conseguimento di un profitto, anzi, per guadagnare denaro oltre al recupero del premio pagato è

necessario che il sottostante si muova oltre un livello ben preciso, pari alla somma dello strike e

del premio pagato.

Se quindi, per esempio, si acquista una opzione call strike 10€ al prezzo di 0,7€, il prezzo che

deve essere raggiunto per recuperare almeno il premio pagato è pari a 10,7€. Solo oltre tale livello

si matura un reale profitto sulla posizione di acquisto sull’opzione call.

Comincia dunque a delinearsi il quadro dei vantaggi e degli svantaggi dell’essere compratori di

opzioni call: da un lato si può subire al massimo una perdita prefissata e perfettamente nota nel

momento stesso in cui la posizione viene aperta; dall’altro lato per ottenere un profitto è necessario

che il sottostante non solo si muova a favore, ma almeno per una certa entità; e, come se non

bastasse, entro una certa data.

La posizione del compratore di opzioni è quindi quella di chi investe contemporaneamente su due

variabili: prezzo e tempo. Riprenderemo questi concetti più avanti.

Ora riflettiamo sulla posizione del venditore allo scoperto dell’opzione call. Innanzitutto il valore

dell’opzione a scadenza è sempre quello di cui al primo grafico visto in questo paragrafo; il valore

dell’opzione a scadenza non dipende quindi dalla posizione assunta su di essa dagli investitori.

Posto quindi ora che per il compratore la massima perdita possibile è pari all’intero premio pagato,

la stessa quantità di denaro deve specularmente essere il massimo profitto potenziale del

venditore.

Il venditore incassa quindi il premio, e lo conserverà per intero per qualsiasi prezzo del sottostante

a scadenza pari o inferiore allo strike; a partire da quest’ultimo valore in poi si avrà una riduzione

graduale della quantità di denaro trattenuta, fino al raggiungimento di un punto di pareggio,

18

localizzato esattamente allo stesso valore del punto di pareggio del compratore dell’opzione. Oltre

il punto di pareggio il profitto del compratore si traduce in una equivalente perdita per il venditore

allo scoperto.

Il payoff della posizione in call venduta allo scoperto è dunque simmetrico - rispetto all’asse

orizzontale – a quello della posizione in call comprata, come da grafico seguente.

Payoff della posizione sulla opzione call venduta allo scoperto

Sottostante a scadenza

strike

Call venduta

allo scoperto

Se dunque il compratore dell’opzione call ha un rischio massimo predefinito e un profitto almeno

teoricamente infinito, il venditore allo scoperto ha un profitto massimo potenziale predefinito e un

rischio almeno teoricamente infinito.

Questi sono concetti fondamentali che vanno analizzati quando è necessario valutare la

convenienza dell’essere compratori piuttosto che venditori di opzioni; un problema che

riprenderemo tra poco, dopo aver analizzato anche le posizioni del compratore e del venditore di

put.

VALORE E PAYOFF A SCADENZA DELLLE OPZIONI PUT

Il valore di una opzione put a scadenza dipende dalla sua moneyness, analogamente a quanto

visto per le opzioni call. Posto che l’opzione put offre un vantaggio al compratore soltanto se il

sottostante si deprezza, va da sé che la put vale zero per qualsiasi prezzo del sottostante pari o

superiore allo strike, e si apprezza proporzionalmente alla discesa del sottostante a partire dallo

strike. Il grafico del valore della put a scadenza è dunque il seguente.

Valore dell’opzione put a scadenza

Anche nel caso di una opzione put il premio una volta pagato è perso, quindi di nuovo esso

rappresenta una perdita certa, ma predefinita, perfettamente nota al momento dell’acquisto della

opzione.

19

strike

Sottostante a scadenza

Da ciò discende che per passare dal grafico del valore dell’opzione put a scadenza a quello del

suo payoff a scadenza è necessario far scivolare verso il basso il grafico soprastante, lungo l’asse

verticale, in misura pari al premio pagato, come da grafico seguente.

Payoff della posizione sulla opzione put comprata

Put comprata

strike

Sottostante a scadenza

Una prima differenza rispetto all’acquisto di opzioni call è data dal potenziale di profitto massimo:

mentre per la call è teoricamente infinito, per la put esiste un massimo naturale al profitto, dato dal

caso in cui il sottostante vada a zero.

Come per il passaggio dall’opzione call comprata a quella venduta allo scoperto, per passare dal

payoff a scadenza della put comprata a quello della put venduta allo scoperto è sufficiente ribaltare

il grafico rispetto all’asse orizzontale.

Payoff della posizione sulla opzione put venduta allo scoperto

strike

Sottostante a scadenza

Put venduta

allo scoperto

Le quattro posizioni fondamentali, long e short, su call e su put, possono essere facilmente

memorizzate con un semplice schema che possa radunarle tutte insieme in modo immediato; tale

schema è riportato qui di seguito:

20

Le quattro operazioni di base in un unico colpo d’occhio

LONG

CALL

PUT

SHORT

Così, da sinistra a destra e verso l’alto si ha la call long, verso il basso la call short; da destra a

sinistra e verso l’alto la put long, verso il basso la put short.

Un altro modo di vedere le quattro posizioni di base è dato dalla tabella successiva, nella quale la

chiave di lettura è quella che nei miei anni di esperienza di docente su questa materia mi ha

permesso di far sempre comprendere ai miei studenti in modo immediato il significato - in termini di

opportunità e rischio - delle singole posizioni.

L’idea è quella di considerare le opzioni call come strumenti ‘positivi’, data la loro natura di

investimenti rialzisti, e le put come strumenti negativi, data la loro natura di investimenti ribassisti.

In questo senso la lettura delle quattro caselle della tabella seguente dovrebbe risultare subito

chiara.

LONG

CALL

PUT

+

+

posizione rialzista

-

SHORT

+

+

posizione NON

rialzista

-

posizione ribassista

-

-

Posizione NON

ribassista

21

Nel riquadro superiore sinistro la lettura è la seguente: "ho un atteggiamento positivo (il primo “+”),

su uno strumento positivo (il secondo “+”, da cui la simbologia “+ +”)". In altre parole il pensiero

del trader che acquista una opzione call è “ho una aspettativa di rialzo sul sottostante”.

La cella sottostante, quadrante inferiore sinistro, va letto come l’opposto rispetto alla prima parte, e

lo stesso segno per la seconda parte: "ho un atteggiamento negativo su uno strumento positivo".

In altre parole il pensiero del trader che vende allo scoperto una opzione call è “non ho una

aspettativa di rialzo sul sottostante”.

Da qui scaturisce una delle fondamentali distinzioni nel trading in opzioni: il fatto di non avere

una aspettativa di rialzo è equivalente all’avere una aspettativa di ribasso? Forse il 99% delle

persone che non si occupano di trading in opzioni risponderebbe in modo affermativo, non

cogliendo la sottile differenza tra le due situazioni.

Ma per un trader in opzioni questa è una differenza fondamentale, che va compresa appieno per

poter utilizzare questi strumenti nel modo più appropriato.

Il quadrante superiore destro indica l’avere una aspettativa positiva su uno strumento negativo,

ossia una aspettativa di ribasso sul sottostante; in altre parole il significato della posizione long su

una put è “penso che il sottostante scenderà”.

E ora sorge spontanea una domanda molto importante: è la stessa cosa affermare “non penso che

salirà” piuttosto che “penso che scenderà”?

Anche se le due affermazioni possono sembrare equivalenti, la differenza tra di loro, in termini di

trading sulle opzioni, è enorme.

Fermiamoci un momento a pensare a un concetto molto banale: quando si apre una posizione di

investimento su un qualsiasi strumento finanziario quanti sono gli scenari di massima possibili

dopo un certo lasso di tempo?

La risposta immediata è “tre”: o sale, o scende, o rimane stabile. Di questi tre scenari uno è

favorevole, uno è neutrale, uno infine è sfavorevole.

Per un trader in opzioni gli scenari di massima che devono interessarlo sono in realtà cinque, non

tre: o rimane pressoché stabile, o sale poco, o sale molto, o scende poco, o scende molto.

Il perché delle distinzioni tra il salire o lo scendere poco o molto è presto spiegato: dal momento

che al compratore di opzioni call non è sufficiente che il sottostante salga per avere un profitto,

allora va da sé che gli scenari a lui favorevoli sono uno solo su cinque; non è infatti sufficiente che

il sottostante salga per farlo guadagnare: deve salire molto, e - come se ciò non bastasse - deve

salire molto in un tempo limitato.

22

La posizione del venditore allo scoperto di opzioni call è ben diversa: generalmente ha tre scenari

favorevoli (scende molto, scende poco, rimane stabile), uno neutrale (sale poco, perché alla

peggio restituisce tutto il premio pagato ma non perde soldi) e uno solo sfavorevole (sale molto).

Discorso analogo, mutatis mutandis, per le opzioni put: se il sottostante sale molto, sale poco o

rimane stabile ottiene un profitto; se il sottostante scende poco non guadagna ma nemmeno

perde, se scende molto perde. Di nuovo dunque tre scenari favorevoli, uno neutrale e uno solo

sfavorevole.

A grandi linee quindi il venditore allo scoperto di opzioni – sia put che call - parte sempre con un

60% di probabilità di guadagnare, e un 80% di probabilità di non perdere. Questo è un aspetto

fondamentale del trading in opzioni. E si tratta di un aspetto che i più ignorano per molto tempo,

quando non per sempre, ingannati dalla trappola mentale del premio come massima perdita nota a

priori della posizione lunga.

Per enfatizzare il concetto dell’opportunità di essere venditori allo scoperto piuttosto che

compratori di opzioni si consideri nuovamente un concetto già introdotto: comprare opzioni

significa dover fare previsioni su due variabili contemporaneamente, prezzo e tempo.

Io chiedo una cosa molto semplice ai lettori: avete mai visto una agenzia di rating attribuire un

lasso temporale alle proprie previsioni di target price per questa o quella azienda quotata?

Ovviamente no: nessuna agenzia di rating si sognerà mai di dire entro quanto tempo prevede che

possa essere raggiunto il target price annunciato.

Né del resto si può pretendere che le agenzie di rating si sbilancino in tal senso: non possono di

certo fare previsioni temporali per il verificarsi degli eventi attesi; sarebbe veramente troppo.

Eppure il fattore tempo non è affatto una variabile trascurabile nel trading in opzioni, anzi, è proprio

la variabile principe del trading in opzioni. Il tempo che passa è ciò che più di ogni altra cosa

segna il confine tra il profitto e la perdita del compratore e del venditore di opzioni.

La posizione del compratore di opzioni è dunque quella di un investitore talmente bravo a fare

analisi da poter assegnare lassi temporali ad analisi di prezzo; una cosa assai complessa. La

posizione del venditore allo scoperto di opzioni è invece quella di un analista che cerca su un

grafico livelli di prezzo che difficilmente potranno essere significativamente oltrepassati entro un

certo lasso di tempo.

E c’è un altro aspetto fondamentale di cui tenere conto: la possibilità di difendere una posizione

piuttosto che un’altra.

Il compratore di una opzione call, per fare un esempio (che comunque può essere trasposto –

mutatis mutandis – anche al caso dell’opzione put), cosa può fare per difendersi da un sottostante

che non sale verso lo strike prescelto entro la scadenza dell’opzione? Assolutamente nulla…

23

L’unico modo di forzare il mercato a dargli ragione sarebbe l’avere una liquidità sufficiente da

consentirgli di acquistare il sottostante in misura tale da condizionarne l’andamento, spingendolo

oltre lo strike dell'opzione.

Ammesso e non concesso che tale comportamento fosse

effettivamente perseguibile (al di là delle possibili complicazioni ‘legali’ derivanti dal fatto che si sta

compiendo un aggiotaggio), ciò comporterebbe l’esporsi due volte nella stessa direzione del

mercato, pur di avere ragione a tutti i costi. Un comportamento dichiaratamente folle.

Viceversa, il venditore allo scoperto di opzioni posto di fronte ad un sottostante che non sale deve

solo attendere la scadenza per conservare il premio incassato, e se proprio il sottostante deve

salire e arrivare a minacciare la base venduta è sufficiente acquistare il sottostante per invertire

immediatamente il segno dell’operazione, senza aumentare il rischio effettivo: lo si inverte soltanto

di segno, perché a quel punto il rischio è che la salita sia fasulla e il sottostante torni sui propri

passi, nel qual caso basterebbe chiudere la posizione su di esso per ritornare alla short call

originaria.

Mentre il chiudere in stop loss una posizione lunga su una opzione che sembra essere diretta ad

una scadenza senza valore comporta inequivocabilmente una perdita, una posizione short che

viene difesa in seguito ad una minaccia conserva intatta la possibilità iniziale di produrre un utile; il

discorso quindi è ben diverso, anche in termini operativi e non solo teorici.

COMBINARE LE OPZIONI PER PRODURRE STRATEGIE COMPLESSE

Le opzioni possono essere combinate in moltissimi modi e produrre così – in termini della somma

algebrica di tutte le singole posizioni – profili di payoff a scadenza molto diversi, adattabili

pressoché a qualsiasi scenario atteso sul sottostante.

Opzioni di diverso tipo, cioè call e put, possono essere combinate per investimenti mirati a trarre

vantaggio da forti movimenti del sottostante a prescindere dalla sua direzione, oppure dall’esatto

opposto, ossia dalla eventualità che il sottostante oscilli all’interno di range specifici di valori, senza

oltrepassare sensibilmente né un valore specifico di resistenza né un altro valore specifico di

supporto.

Le più note strategie in tal senso sono gli straddle e gli strangle, e loro varianti, come gli strip e gli

strap.

Se queste strategie vengono acquistate allora mirano a sfruttare un forte movimento direzionale

del sottostante, in una qualsiasi delle due direzioni; se invece vengono vendute allo scoperto esse

mirano a trarre beneficio dal mancato movimento sensibile del sottostante entro un certo lasso di

tempo.

24

Stiamo dunque entrando nel merito delle considerazioni alla base di questo lavoro: l’ipotesi

fondamentale di partenza, ancora da dimostrare, è che i mercati per circa il 70% del tempo non si

muovano in modo rilevante.

Se due opzioni, una call e una put, aventi lo stesso strike e la stessa scadenza vengono acquistate

insieme, danno origine alla strategia nota come straddle, il cui payoff a scadenza è illustrato in

figura seguente.

Payoff a scadenza di uno straddle comprato

Call comprata + put comprata

(stessicomporta

strike e scadenza)

La put comprata

l’esborso di un premio che rappresenta la sua massima perdita

possibile; stesso discorso per la call comprata. La somma dei due premi pagati dunque è la

massima perdita possibile.

strike

Questa perdita a scadenza si materializza

per aintero

in un solo punto preciso: lo strike delle due

Sottostante

scadenza

opzioni. Si consideri infatti che per qualsiasi prezzo superiore allo strike la opzione put comporta

la perdita integrale del premio pagato, ma la call produce per lo meno un rientro parziale del

premio pagato, poiché si trova gradualmente sempre più in the money.

La somma algebrica delle due posizioni produce quindi un risultato che dalla massima perdita

possibile gradualmente rientra verso la parità.

I punti di pareggio sono dati dalla somma e dalla sottrazione del premio totale pagato per le due

opzioni e del loro strike. Se, ad esempio, lo strike è pari a 10€, e il premio della call e della put è

0,65€, allora il massimo rischio è pari a 1,30€ (0,65 + 0,65). Tale è la perdita che si registra se a

scadenza il prezzo del sottostante è proprio pari a 10€.

Dal momento che la proporzione tra movimento del sottostante e profitto è di 1 a 1, affinché si

verifichi un rientro di 1,30€ il sottostante deve allontanarsi proprio di tale distanza dallo strike, in

una qualsiasi delle due direzioni.

I due punti di pareggio sono pertanto localizzati a 8,7€ e a 11,3€. Al di fuori di uno qualsiasi di

questi due valori la posizione complessiva va in profitto; all’interno si ha una perdita, la cui entità

dipende dal prezzo del sottostante alla scadenza.

Facciamo ancora un computo rapido. Posto che 1,30 euro su 10€ sono il 13%, l’area di perdita

per la strategia long straddle è di ampiezza pari al 26%, il 13% per parte.

Finché il sottostante non compie un movimento di almeno il 13% in una specifica direzione e

mantiene poi la direzionalità acquisita la posizione rimane in perdita. Questo vale ovviamente per

il compratore delle due opzioni, mentre la posizione del venditore è esattamente speculare: non

perde finché il sottostante non esce da uno dei due punti di pareggio.

25

Payoff a scadenza di uno straddle venduto allo scoperto

Call venduta allo scoperto + put venduta allo scoperto

(stessi strike e scadenza)

strike

Sottostante a scadenza

Ovviamente un movimento del 26% non lo si vede molto spesso sui mercati finanziari, ma come si

evince dal grafico se per una qualsiasi ragione il movimento del sottostante è veramente molto

violento la perdita per il venditore allo scoperto di straddle può essere devastante, visto che in

entrambe le direzioni si ha una perdita costantemente crescente.

Lo short straddle è - come vedremo più avanti - uno degli ingredienti di un particolare caso di iron

condor: la butterfly, o spread a farfalla.

Una piccola variante dello straddle, detta strangle, si ottiene combinando una put e una call con

stessa scadenza ma strike differenti; in particolare, lo strike della put inferiore a quello della call.

Un esempio di long strangle è raffigurato nella figura seguente.

Payoff a scadenza di uno strangle comprato

Call comprata + put comprata

(strike della put inferiore a quello della call e stessa scadenza)

strike

put

strike

call

Sottostante a scadenza

In questo caso la massima perdita potenziale, che è sempre pari alla somma dei premi pagati per

l'acquisto delle due opzioni, non è più localizzato in un punto soltanto, bensì in una area, quella

compresa tra i due strike.

Vi è dunque uno svantaggio rispetto al caso dello straddle, ma vi è anche un vantaggio: mentre lo

straddle è fatto di due opzioni pressoché entrambe at the money, dunque molto care, lo strangle è

solitamente costituito dalla somma di due opzioni out of the money, quindi meno care; in altri

termini la massima perdita si verifica sì in una area di prezzo anziché in corrispondenza di un

prezzo preciso, ma è di entità minore rispetto a quella dello straddle.

La posizione del venditore allo scoperto di uno strangle si ottiene ribaltando il payoff della figura

precedente rispetto all'asse orizzontale, come da figura seguente.

26

Payoff a scadenza di uno strangle venduto allo scoperto

Sottostante a scadenza

strike

put

strike

call

Call venduta allo scoperto + put venduta allo scoperto

(strike della put inferiore a quello della call e stessa scadenza)

Lo short strangle, come vedremo più avanti, è uno degli ingredienti dell'iron condor.

Ora dobbiamo introdurre le strategie verticali, fatte di opzioni dello stesso tipo (o solo call o solo

put), aventi la stessa scadenza e strike diversi, una comprata e l'altra venduta allo scoperto.

Le posizioni che si possono ottenere con simili combinazioni sono chiamate spread verticali, e

possono essere fondamentalmente di due tipi: a debito e a credito.

In funzione dei due tipi di opzioni e dei due tipi di spread verticali appena nominati si possono

dunque costruire quattro diversi spread:

1. il bull call vertical spread (spread verticale di call al rialzo) è costituito da una call comprata e

una call venduta, con lo strike della comprata inferiore a quello della venduta; si tratta di uno

spread a debito, poiché il premio che si paga per l'acquisto della call con strike inferiore è sempre

matematicamente più alto del premio che si incassa dalla vendita della call con strike superiore; il

saldo differenziale è quindi un esborso che si sopporta; il payoff è riportato in figura seguente.

Payoff a scadenza di un bull call vertical spread

Call comprata + call venduta allo scoperto

(strike della comprata inferiore a quello della venduta e stessa scadenza)

strike call

comprata

strike call

venduta

Sottostante a scadenza

27

Come si ottiene il payoff soprastante è presto detto: per qualsiasi prezzo del sottostante a

scadenza pari o inferiore allo strike della call comprata (quello più a sinistra) si perde l'intero

premio della call comprata e si mantiene incassato l'intero premio della call venduta.

Essendo essi due valori fissi, è fisso anche il differenziale tra loro; tale differenziale, infine, è

negativo, poiché la call comprata è più cara di quella venduta.

Se il sottostante sale oltre lo strike della call comprata si recupera gradualmente il premio pagato

per il suo acquisto, fino a maturare un profitto proporzionale, mentre dalla call venduta si mantiene

il premio incassato (fino ad un certo punto però, ci arriveremo tra poco).

La sommatoria di queste due componenti fa dunque un valore crescente insieme al prezzo del

sottostante (dunque verso destra); il punto di taglio dell'asse orizzontale (cioè il punto di pareggio,

o breakeven) è dato dallo strike della call comprata più il premio netto pagato (cioè il premio

pagato per la call comprata meno il premio incassato dalla call venduta).

La crescita del profitto non è però costante: per qualsiasi valore del sottostante a scadenza pari o

superiore allo strike della call venduta allo scoperto si ha infatti da un lato un profitto crescente

sulla call comprata, ma dall'altro una perdita - tanto più elevata quanto più il sottostante sale - sulla

call venduta allo scoperto (si rivedano i payoff delle singole posizioni se ci si sta perdendo).

La sommatoria del profitto sulla call comprata e della perdita sulla call venduta è pari a zero in

qualsiasi punto superiore allo strike della call venduta, perciò oltre tale strike il payoff non può più

mutare rispetto al valore assunto in corrispondenza di esso.

Con uno spread verticale di call al rialzo si definiscono dunque fin dall'inizio una massima perdita

potenziale - il premio totale netto pagato - e un massimo profitto potenziale, dato da una semplice

formula:

(strike della call venduta - strike della call comprata) - premio netto pagato

In altri termini, il massimo profitto potenziale è dato dallo scarto tra gli strike meno il premio netto

pagato.

Se, ad esempio, si costruisce uno spread verticale di call rialzista sul titolo xyz fatto di long call 9 e

short call 10, il premio per la call 9 comprata è pari a 0,70€ e il premio incassato dalla call 10

venduta allo scoperto è 0,25 euro, allora il premio netto pagato, ossia la massima perdita

potenziale, è pari a 0,45€ per azione, mentre il massimo profitto potenziale è dato da (10 - 9) 0,45€, cioè 0,55€ per azione.

Ora dobbiamo porci una domanda importante: qual è lo scopo di una strategia di questo tipo?

Tecnicamente il bull call vertical spread risponde all'aspettativa che il sottostante non scenda al di

sotto di un valore definito (lo strike della call venduta), combinato con una protezione del capitale

in caso di errore di analisi.

28

Si tratta cioè - almeno teoricamente - di investire sullo scenario di non rottura di un supporto, con

la possibilità di trarre un profitto indipendentemente dal fatto che su tale supporto i prezzi

inneschino poi un rimbalzo forte, debole o anche semplicemente un movimento laterale. I già citati

(e desiderati) tre scenari favorevoli su cinque.

Più avanti, tuttavia, vedremo cosa significa costruire con dati reali i quattro tipi di spread verticali

possibili (quello appena mostrato e i tre successivi), e noteremo in realtà che un bull call vertical

spread di norma lo si costruisce con opzioni out of the money, perchè altrimenti ha poco senso, e

in tal caso per trarre profitto il sottostante deve salire oltre lo strike comprato, ma preferibilmente

non troppo, altrimenti la vendita della call con strike superiore diventa penalizzante. E si rientra

così nel ben più sfavorevole caso di un unico scenario profittevole (la salita decisa del sottostante),

accompagnato alla auto-imposizione di un tetto massimo al profitto anche nella fortunata ipotesi

che si azzecchi una difficile previsione di prezzo e di tempo.

Dunque il discorso va ribaltato rispetto a quanto detto poco fa: non si tratta di investire su un

supporto confidando nella sua tenuta, bensì di scommettere sulla rottura di una resistenza (lo

strike comprato), ipotizzando però che da tale rottura non si generi abbastanza forza da spingere i

prezzi oltre una successiva resistenza (lo strike venduto). In pratica si sta facendo una

scommessa di prezzo e di tempo - cosa, come già detto, assai complessa - e ci si tarpa subito le

ali nel caso fortuito in cui tale scommessa vada a buon fine!

Tra poco vedremo diversi esempi, che chiariranno meglio queste problematiche.

2. il bear call vertical spread (spread verticale di call al ribasso) è costituito nuovamente da una call

comprata e una call venduta, ma questa volta gli strike sono in posizione invertita: lo strike della

comprata è superiore a quello della venduta; si tratta di uno spread a credito, poiché il premio che

si paga per l'acquisto della call con strike superiore è sempre matematicamente più basso del

premio che si incassa dalla vendita della call con strike inferiore; il saldo è quindi un premio che si

incassa; il payoff è riportato in figura seguente.

Payoff a scadenza di un bear call vertical spread

Call comprata + call venduta allo scoperto

(strike della comprata superiore a quello della venduta e stessa scadenza)

strike call

comprata

Sottostante a scadenza

strike call

venduta

29

In questo caso il premio netto non è pagato, bensì è incassato, poiché ciò che si incassa dalla

vendita della call con strike inferiore è maggiore di ciò che si paga per l'acquisto della call con

strike superiore.

Il premio netto incassato rappresenta il massimo profitto potenziale, mentre la massima perdita

potenziale è pari alla distanza tra i due strike meno il premio netto incassato.

Il payoff globale si ottiene con ragionamenti analoghi a quelli visti nel caso del bull call vertical

spread: per qualsiasi prezzo del sottostante pari o inferiore allo strike minore si ha la perdita

completa del premio pagato per la call comprata, ma anche l'incasso totale del premio incassato

dalla call venduta, superiore al premio pagato per quella comprata; dunque globalmente si ha un

profitto, pari al premio netto incassato.

A salire dallo strike venduto allo scoperto si ha un profitto decrescente, poiché si restituisce via via

una parte del premio incassato dalla vendita, fino alla restituzione totale, quindi il punto di

pareggio, che si ha in corrispondenza dello strike venduto più il premio netto incassato; oltre il

punto di pareggio si va in zona di perdita, crescente fino a un massimo che poi rimane costante.

La perdita trova infatti un tetto in corrispondenza dello strike della call comprata, oltre il quale la

perdita sulla call venduta viene bilanciata sempre perfettamente dal profitto sulla call comprata.

Tutte le considerazioni che si possono fare in merito allo scopo di una simile strategia sono l'esatto

opposto di quelle fatte per lo spread verticale di call al rialzo.

Si tratta quindi di vendere allo scoperto una resistenza, sperando che non verrà oltrepassata,

ponendo però fin da subito un tetto alle perdite nel caso l'aspettativa si rivelasse errata.

Non dovendo fare ipotesi di prezzo e di tempo, bensì soltanto formulare ipotesi su un valore di

prezzo che difficilmente potrà essere superato entro una certa data, si torna finalmente nel caso

dei tre scenari favorevoli su cinque, uno neutrale, e uno solo infine sfavorevole, con l'aggiunta che

comunque lo scenario sfavorevole produce una perdita limitata e nota a priori.

E' ora di vedere un po' di esempi su dati reali.

Quella che segue è una porzione di tabella delle opzioni sull'indice FTSE Mib con una scadenza a

circa 15 giorni di calendario di distanza, quando il sottostante quota poco sotto i 20000 punti,

prelevata dal sito di Borsa Italiana:

30

Nella colonna centrale appaiono gli strike price, sulla sinistra le call, sulla destra le put. Nella parte

sinistra della tabella, da sinistra verso destra le colonne riportano il prezzo denaro, il prezzo lettera,

l'ultimo prezzo scambiato, e infine la "c" che indica che si tratta di opzioni call; nella parte destra

della tabella, da sinistra verso destra le colonne riportano la "p" che indica che si tratta di put,

l'ultimo prezzo scambiato, il prezzo denaro e infine il prezzo lettera.

Supponiamo allora di voler costruire uno spread verticale al rialzo di call, con una distanza di 500

punti tra gli strike negoziati.

Poiché il sottostante quota circa 20000 punti, tutte le call con strike pari o inferiore a 19750 sono in

the money, la call 20000 è at the money, tutte le call, infine, con strike pari o superiore a 20250

sono out of the money.

Ipotizziamo di poter sempre ottenere un eseguito ad un prezzo baricentrico tra denaro e lettera, e

di negoziare sempre una opzione per volta. Cominciamo poi dalle opzioni in the money:

caso 1

Long call 19000, short call 19500: il premio che si paga è pari a 1020 punti (ogni punto vale 2,5

euro), il premio che si incassa è pari a 635 punti. Dunque l'esborso netto è pari a 385 punti. Il

massimo profitto potenziale è pari allo scarto tra gli strike negoziati meno il premio netto pagato,

dunque 115 punti. Sostanzialmente dunque si rischiano 962,5€ per poterne incassare al massimo

287,5. Il profitto massimo si concretizza per qualsiasi valore a scadenza del sottostante pari o

superiore a 19500 punti. Essendo l'indice al momento intorno ai 20000 punti, l'importante è che

esso non si trovi a più del 2,5% in meno dalle quotazioni attuali al giorno di scadenza delle opzioni.

caso 2

Long call 19500, short call 20000: si pagano 635 punti, se ne incassano 328; il premio netto

pagato è quindi 307 punti. Il profitto massimo potenziale è pari a 193 punti. Si rischiano dunque

31

767,5€ per incassarne al massimo 482,5. Ma per avere questo profitto l'indice deve rimanere

sopra 20000 punti alla scadenza

caso 3

Long call 20000, short call 20500: si pagano 328 punti, se ne incassano 128; il premio netto

pagato è quindi 200 punti. Il profitto massimo potenziale è pari a 300 punti. Si rischiano dunque

500€ per incassarne fino a 750. Ma per avere questo profitto l'indice deve salire almeno fino a

20500 punti al giorno di scadenza.

caso 4

Long call 20500, short call 21000: si pagano 128 punti, se ne incassano 36; il premio netto pagato

è quindi 92 punti. Il profitto massimo potenziale è pari a 408 punti. Si rischiano dunque 230€ per

incassarne fino a 1020. Ma per avere questo profitto l'indice deve salire almeno fino a 21000 punti

al giorno di scadenza.

Conclusioni

Il rapporto tra il massimo profitto e la massima perdita è tanto più favorevole quanto più out of the

money sono gli strike negoziati; ma ciò implica anche una minore probabilità di successo, poiché il

movimento del sottostante necessario a portare la posizione in guadagno è sensibile.

Lo spread verticale di call al ribasso si ottiene invertendo le posizioni, e dunque anche i conteggi,

degli esempi soprastanti.

Ne deriva che mentre l'investitore che compra la call 20500 e vende la call 21000 di cui al caso 4

scommette su una crescita dell'indice FTSE Mib del 5% entro 15 giorni, fissando in questo modo

un massimo rischio pari a meno di un quarto del massimo profitto potenziale; l'investitore che apre

le posizioni invertite spera che il valore di 21000 punti non verrà superato nei prossimi 15 giorni di

calendario e per mettere in opera questa sua aspettativa assume un rischio pari ad oltre quattro

volte il suo massimo potenziale beneficio.

Così di primo acchito viene spontaneo attribuire al primo investitore un comportamento prudente e

al secondo un comportamento pericoloso, ma la domanda fondamentale a cui finora non abbiamo

risposto è: quali sono le probabilità statisticamente a favore dell'uno e dell'altro?

Questa è la vera domanda da porsi, perchè le probabilità a favore dell'uno e dell'altro sono

la vera discriminante in questa situazione.

Riprenderemo questi concetti più avanti.

3. il bull put vertical spread (spread verticale di put al rialzo) è costituito da una put comprata e una

put venduta, con lo strike della comprata inferiore a quello della venduta; si tratta di uno spread a

credito, poiché il premio che si paga per l'acquisto della put con strike inferiore è sempre

32

matematicamente più basso del premio che si incassa dalla vendita della put con strike superiore;

il saldo è quindi un premio che si incassa; il payoff è riportato in figura seguente.

Payoff a scadenza di un bull put vertical spread

Put comprata + put venduta allo scoperto

(strike della comprata inferiore a quello della venduta e stessa scadenza)

strike put

comprata

strike put

venduta

Sottostante a scadenza

Per qualsiasi prezzo a scadenza pari o superiore allo strike della put venduta si mantiene l'intero

premio netto incassato; a scendere dallo strike venduto si restituisce gradualmente il premio

incassato fino al suo azzeramento, che avviene in corrispondenza del livello dato dallo strike