Foglio

N. 2.08.0

informativo

Codice

Prodotto

Redatto in ottemperanza al D.Lgs. 385 del 1 settembre 1993 "Testo Unico delle leggi in materia

bancarie creditizia" (e successive modifiche ed integrazioni ) e delle Disposizioni di Vigilanza in

materia di "Trasparenza delle operazioni e dei servizi bancari e finanziari " emanate dalla Banca

d'Italia in data 15 luglio 2015 e pubblicate in Gazzetta Ufficiale - Serie Generale n° 174 del 29 luglio

2015.

Data aggiornamento 10/01/2017

MUTUO IPOTECARIO AGRARIO

Banca Popolare di Milano - Società per Azioni

Sede Sociale e Direzione Generale: P.za F.Meda 4 - 20121 Milano

Telefono: 02 77001

www.bpm.it

Capitale Sociale e al 1/01/2017: euro 326.753.310,60 i.v.

Numero di Iscrizione al Registro Imprese di Milano e Camera di Commercio

00103200762

Codice Fiscale 00103200762

Partita Iva 01906000201

Numero di Iscrizione all'Albo delle Banche 1462

Aderente al Fondo Interbancario di tutela dei depositi.

Appartenente al Gruppo Bancario Banco BPM

Numero di Iscrizione all' Albo dei Gruppi Bancari 5034

Soggetta all'attività di direzione e coordinamento del Banco BPM S.p.A.

Dati e Qualifica del soggetto incaricato dell'Offerta Fuori Sede

Numero Delibera Iscrizione all'Albo/Elenco :

Nome/Ragione Sociale :

Cognome :

Telefono :

Iscrizione ad Albi o Elenchi :

E-Mail :

Sede :

Qualifica :

Caratteristiche e rischi tipici

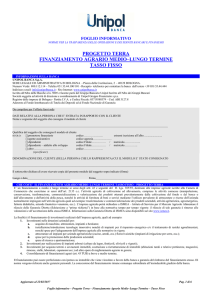

Sono finanziamenti con garanzia ipotecaria a medio/lungo termine concessi dalla Banca ai sensi degli artt. 43 e

seguenti del D.Lgs.385/93 (Testo Unico delle leggi in materia bancaria e creditizia) destinati in via esclusiva alle

attività agricole e zootecniche, ossia attività di coltivazione del fondo, silvicoltura, allevamento di animali nonché

a quelle ad esse connesse e collaterali, ossia l’agriturismo, la manipolazione, conservazione, trasformazione,

commercializzazione e valorizzazione dei prodotti nonché le attività dirette alla fornitura dei beni o servizi

mediante l’utilizzo prevalente di attrezzature o risorse normalmente impegnate nell’attività agricola comprese le

attività di valorizzazione del territorio e del patrimonio rurale e forestale e di ricezione e ospitalità.

Il debitore rimborserà le somme erogate mediante pagamento periodico di rate comprensive di capitale ed

interessi a tasso fisso oppure variabile secondo un piano di ammortamento previsto.

La forma di mutuo agrario a tasso fisso si mantiene tale per l’intera durata del finanziamento e consente al

cliente di avere la certezza della misura dell’interesse che andrà a corrispondere nel corso del finanziamento.

La forma di mutuo agrario a tasso variabile consente di adeguare i pagamenti alle variazione del mercato

finanziario, e quindi al reale andamento del costo del denaro nel medio e lungo periodo.

pag. 2/9

Soggetti finanziati:

I finanziamenti di credito agrario sono concedibili a tutti i soggetti che svolgono una delle attività sopra descritte.

In particolare:

·

Imprenditori agricoli singoli o associati

·

Imprese agro-meccaniche

·

Società (agrarie, agro-alimentari, agro-industriali)

·

Imprenditori che svolgono attività connesse o collaterali all’attività agricola (es.: grossisti,

grande

·

distribuzione, dettaglianti, autotrasportatori, fioristi)

·

Consorzi agrari

·

Consorzi di bonifica, d’irrigazione e simili

Per quanto riguarda i finanziamenti di credito agrario di miglioramento, ivi compreso l’acquisto, si ricorda che tali

operazioni possono essere concesse anche a soggetti che non esercitano l’attività agricola connessa o

collaterale (es.: proprietario di fondo agricolo concesso in affitto che esegua opere di miglioramento del fondo

stesso ovvero soggetto che non svolge attività agricola, ma che acquista un fondo agricolo che condurrà

direttamente o che concederà in affitto).

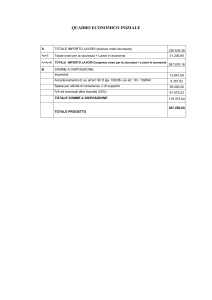

Importo finanziato: correlato alle esigenze economico/finanziarie del richiedente e, trattandosi di credito di

scopo non più della spesa effettiva

Durata: superiore ai cinque anni sino ad un massimo di venti anni

Finalità: miglioramento fondiario, acquisto terreni destinati all’attività agricola, estinzione passività onerose,

acquisto quote latte. E’ un mutuo di scopo e pertanto quest’ultimo deve essere dichiarato in domanda

diventandone presupposto ed elemento essenziale.

Stipula : il contratto di mutuo è possibile solo nella forma di atto unico.

Erogazione: secondo lo scopo per il quale viene richiesto il finanziamento in un’unica o più soluzioni in

relazione anche allo stato di avanzamento del programma di investimento, sempre con stipula di unico

contratto.

Ad esempio:

·

acquisto terreni: generalmente in un’unica soluzione salvo casi particolari che richiedano pagamenti

dilazionati.

·

estinzione passività onerose ed acquisto quote latte: unica soluzione alla stipulazione del contratto

unico

·

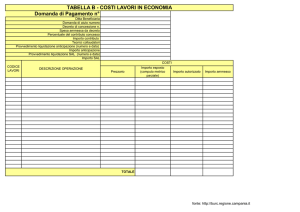

miglioramento fondiario.

Se il pagamento delle rate avviene con addebito a valere su conto corrente acceso presso la Banca, la stessa a

ciò è espressamente autorizzata. Il pagamento delle rate può avvenire anche a mezzo addebito diretto

preautorizzato domiciliato presso altro istituto di Credito (SDD)

La Parte Finanziata si obbliga a corrispondere sulla somma oggetto del finanziamento l'interesse annuo

nominale (TAN), calcolato sulla base dell’anno civile (divisore 365/366 giorni) per tutta la durata del

finanziamento.

Preammortamento: E’ possibile che venga convenuto un periodo di preammortamento con una durata

massima di 36 mesi.

In questo periodo le rate sono costituite dalla sola quota interessi a decorrere dalla data di valuta di erogazione

e fino alla messa in ammortamento del capitale finanziato.

Ammortamento: decorre, sulla somma effettivamente utilizzata, dalla data valuta finale del periodo di utilizzo

oltre l’eventuale preammortamento.

Garanzie:

·

garanzia ipotecaria, che normalmente deve essere costituita sull’intero fondo

·

può essere richiesto il rilascio di garanzie fideiussorie e di pegno.

·

può essere richiesta la costituzione del privilegio speciale su beni mobili ai sensi dell’art. 46 D.Lgs.

385/93 comunque destinati all’esercizio dell’impresa non iscritti in pubblici registri quali:

i. impianti e opere esistenti e futuri, concessioni e beni strumentali;

ii. materie prime, prodotti in corso di vaporazione, scorte, prodotti finiti, frutti, bestiame e merci;

iii. beni comunque acquistati con il finanziamento concesso;

iv. crediti, anche futuri, derivanti dalla vendita dei beni sopra indicati.

pag. 3/9

In caso di inadempimento il giudice del luogo ove si trovano i beni oggetto di privilegio può su istanza

della banca assunte sommarie informazioni disporne il sequestro e la vendita.

Le operazioni di mutuo agrario possono inoltre essere assistite dal Fondo Interbancario di Garanzia

S.G.F.A. (in base a quanto previsto dall'art. 1, commi 659 e ss., legge 28 dicembre 2015, n. 208 (Legge di

Stabilità 2016), a far data dal 1° gennaio 2016, la Società gestione fondi per l'agroalimentare (SGFA) s.r.l. è

stata incorporata di diritto nell'Istituto di servizi per il mercato agricolo alimentare (ISMEA) che subentra nei

rapporti giuridici attivi e passivi della predetta società, ivi inclusi i compiti e le funzioni a questa attribuita dalle

disposizioni vigenti) il quale contribuisce con i criteri ed i limiti stabiliti dal regolamento al ripianamento della

perdita che la banca dimostra di avere sofferto dopo l’espletamento nei confronti dei soggetti inadempienti delle

procedure esecutive con escussione delle garanzie primarie acquisite a fronte del finanziamento. In particolare

le operazioni in esame fruiscono della garanzia solo se effettuate a favore di:

·

operatori agricoli e contoterzisti singoli o associati in società di persone (sempre che tutti i _ soci

rivestano la qualifica di operatori agricoli o contoterzisti)

·

cooperative agricole, loro consorzi e consorzi agrari iscritti nei registri prefettizi;

·

associazioni di produttori agricoli riconosciute nei termini di legge;

·

società di capitali in cui le cooperative agricole e loro consorzi detengono almeno il 60 % del capitale

sociale.

Beneficiari sono soggetti operanti nei settori dell'agricoltura, della zootecnia e delle attività connesse e

collaterali.

Tenuto conto che gli interessi vengono corrisposti in via anticipata, il cliente ha la certezza della misura del

tasso indipendentemente dalle variazioni di mercato. Il tasso fisso applicato non consente di beneficiare delle

eventuali fluttuazioni dei tassi al ribasso.

Per le operazioni assistite da ISMEA (ex SGFA) la Banca deve obbligatoriamente effettuare all’atto

dell’erogazione, una trattenuta, incrementata della quota a suo carico, sull’importo originario delle operazioni

stesse.

La contribuzione a carico dei soggetti finanziati è pari al 0,50% sull'importo originario.

Nel caso di durata superiore a 60 mesi la quota diventa 0,75% .

Informazioni sulla garanzia sussidiaria della S.G.F.A. sono disponibili sul sito www.ismea.it.

Può essere richiesto:

§ un vincolo su polizza incendio scoppio ed altri rischi accessori. La polizza deve essere vincolata a

favore della Banca depositata presso la medesima per tutta la durata del finanziamento;

§ durata del contratto di affitto pari alla durata mutuo.

In caso di estinzione anticipata (o di rimborso parziale) del finanziamento è richiesto un compenso

onnicomprensivo calcolato in percentuale sul capitale anticipatamente rimborsato, con l'esclusione delle

tipologie contemplate dal D.Lgs.7/07.

Principali rischi (generici e specifici)

Tra i principali rischi, vanno tenuti presenti:

§ In caso di mutuo agrario a tasso fisso, impossibilità di beneficiare delle eventuali fluttuazioni dei

tassi al ribasso;

§ In caso di mutuo agrario a tasso variabile, possibilità di variazione del tasso di interesse nel corso

del periodo residuo del finanziamento, in aumento rispetto al tasso di partenza.

§ possibilità per la banca di variare anche in senso sfavorevole al cliente le condizioni contrattuali

(qualora ricorra un giustificato motivo) ed economiche nel corso del contratto.

§ rischio di vendita del bene immobile ipotecato nell’ipotesi di inadempimento del contratto.

§ Nel caso di finanziamenti a tasso variabile indicizzato con floor (tasso minimo di rimborso), il tasso

applicato al finanziamento non potrà comunque essere inferiore allo spread applicato, stabilito

contrattualmente

pag. 4/9

PRINCIPALI CONDIZIONI ECONOMICHE

TAEG

QUANTO PUÒ COSTARE IL FINANZIAMENTO

Tasso Annuo Effettivo Globale (TAEG)

(esempio di mutuo ipotecario a tasso fisso e variabile)

Tasso Fisso 7,265%

Tasso Variabile con clausola floor 7,655%

Il TAEG comprende le seguenti voci di calcolo: spese di istruttoria, imposta sostitutiva, spese produzione e invio documento di sintesi,

spese incasso rata, spese di perizia, spese assicurazione immobile ipotecato.

Oltre al TAEG vanno considerati altri costi, quali le spese e le imposte per la stipula del contratto e l’iscrizione dell’ipoteca, le spese di

conto corrente, se presente. Il costo della garanzia sussidiaria ISMEA (ex SGFA) si applica solo se ne sussistono le condizioni previste

dai regolamenti ed in particolare è pari a 0,50% dell’importo finanziato per le operazioni fino a 60 mesi, 0,75% nel caso di importo

superiori a 60 mesi. Il costo della garanzia diretta è variabile in base a parametri stabiliti da ISMEA il cui importo definitivo è confermato

dalle condizioni economiche e il piano di ammortamento all’erogazione.

Sempre entro la misura massima consentita dalla Legge sull’usura n.108/96 ai sensi dell’art. 2 e dalla relativa normativa di attuazione.

Il calcolo si basa su un finanziamento di 100.000,00 euro, rimborsabile alla scadenza, durata 120 mesi, TAN – (divisore anno civile

365/366 giorni) - (Tasso Fisso: durata 120 mesi, IRS di periodo + SPREAD 6,00 p.p. = TAN 6,388%; Tasso Variabile: durata 120

mesi, euribor 3 mesi (nota2) + SPREAD 6,75% p.p. TAN 6,75%), con spese di istruttoria pari a 2.000,00 euro, spese incasso rata pari

a 3,00 euro mensili, spese produzione e invio documento di sintesi pari ad euro 1,35, imposta sostitutiva pari ad euro 250,00, spese

perizia pari ad euro 250,00 e il costo polizza esterna pari a euro 130,00. (Il costo della polizza in esempio, è calcolato su un valore di

perizia pari ad euro 200.000, premio medio annuo pari allo 0,065%).

Qualora l’indice di riferimento assuma un valore negativo, lo stesso sarà convenzionalmente considerato pari a zero; per effetto di ciò la

Banca applicherà nei confronti del Cliente un tasso di interesse pari allo spread contrattualmente pattuito fino a quando il parametro non

tornerà ad assumere un valore superiore a zero.

Correlato alle esigenze economico/finanziarie del

richiedente e trattandosi di credito di scopo non più della

spesa effettiva.

Massimo: 240 mesi

Importo massimo finanziabile

Durata

TASSI

IRS di periodo + spread

Euribor 3mesi + spread

IRS di periodo (vedi nota 1)

Indicizzazione tasso (parametro di riferimento)

Euribor 3 mesi (vedi nota 2)

Tasso Fisso 6,000 p.p. (vedi nota 3)

Spread massimo del tasso (maggiorazione sul valore del

parametro, espressa in punti percentuali)

Tasso Variabile 6,750 p.p. (vedi nota 3)

Pari al Tasso nominale annuo

Tasso di preammortamento

Qualora l’indice di riferimento assuma un valore negativo, lo stesso sarà convenzionalmente considerato pari a zero;

per effetto di ciò la Banca applicherà nei confronti del Cliente un tasso di interesse pari allo spread contrattualmente

pattuito fino a quando il parametro non tornerà ad assumere un valore superiore a zero.

Tasso di interesse nominale annuo + massimo 1,000

Tasso di mora

p.p.

Tasso di interesse nominale annuo

SPESE PER LA STIPULA DEL CONTRATTO

2,00% del capitale erogato.

Istruttoria

Minimo: 500 euro (vedi nota 4)

Spesa esente in caso di portabilità tramite surroga, se trattasi di microimpresa.

Perizia tecnica

La perizia tecnica obbligatoria a carico del cliente , ed il costo è relativo agli

onorari richiesti dai Liberi Professionisti per stime immobiliari mutui ipotecari e

onorari richiesti dalla banca per perizie fatte dai tecnici dell’Istituto; in quest’ultimo

caso il costo è pari allo 0,10% dell’importo richiesto con minimo euro 250,00 (vedi

nota 4)

Nel caso di richieste di restrizioni parziali di ipoteca potrà essere richiesta nuova

perizia tecnica il cui costo resta carico del cliente.

pag. 5/9

SPESE PER LA GESTIONE DEL RAPPORTO

Incasso rata

36 euro/annuo

Massimo 50 euro, escluse le spese notarili

Restrizione ipoteca

Invio comunicazioni (produzione ed

1,35 euro in forma cartacea

invio Documento di Sintesi)

Gratuito online

Spese per ricontrattualizzazione

Minimo 258,23 euro

mutui

Massimo 516,47 euro

Accollo mutuo

ESENTE

Sospensione pagamento rate

ESENTE

Trattenuta ISMEA (ex. SGFA Società

ISMEA garanzia Sussidiaria:

di gestione fondi per

prevista per le sole operazioni agrarie (salvo esclusioni previste dalla vigente

l’Agroalimentare)

normativa) e pari allo:

·

0,50% sull’importo del finanziamento con durata da 19 mesi a 60

mesi;

·

0,75% sull’importo del finanziamento con durata maggiore di 60 mesi

Compenso per rimborso parziale

anticipato

Commissioni per rimborso totale

anticipato

ISMEA garanzia Diretta:

Commissione una tantum sull’importo garantito calcolata e comunicata in base

al rilascio della garanzia da parte di ISMEA oltre ad un costo di istruttoria da

riconoscere ad ISMEA, pari a € 100,00 per ogni richiesta presentata (da

percepire anche in caso di esito negativo della stessa).

2,00% tasso variabile 3,00% tasso fisso del capitale anticipatamente

rimborsato (vedi nota 5)

2,00% tasso variabile 3,00% tasso fisso del capitale residuo (vedi nota 5)

Occorre precisare che la cancellazione dell’ipoteca è una conseguenza automatica dell’avvenuta estinzione del

mutuo. In particolare, la Banca, è tenuta a trasmettere al conservatore, cioè l’ufficio pubblico dei registri

immobiliari, la comunicazione di estinzione del mutuo - entro trenta giorni dalla data dell’evento - senza

applicare alcun onere. Il conservatore, una volta ricevuta la comunicazione procede d’ufficio alla cancellazione

dell’ipoteca.

PIANO DI AMMORTAMENTO

Tipo di Ammortamento

Francese, cioè con quota capitale crescente

Tipologia di rata

Costante

Periodicità delle rate

Mensile, Trimestrale o Semestrale

ALTRE SPESE DA SOSTENERE

Assicurazione Immobile

Commissione intermediazione

Imposta Sostitutiva

Assicurazione incendio e scoppio, polizza esterna a carico del cliente (vedi nota

6)

Compensi pagati dal richiedente alla Società di mediazione

Addebitata una tantum all’erogazione, come meglio specificato nel box “imposte

e tasse”

pag. 6/9

IMPOSTE E TASSE

APPLICAZIONE DEL REGIME DI IMPOSTA (Nuovo Regime)

Ai sensi del Decreto Legge n. 145 del 23 dicembre 2013, pubblicato in Gazzetta Ufficiale in data 23 dicembre 2013 n.

300, alle parti è stata data facoltà di scelta del regime fiscale più favorevole agli interessi del cliente, eliminando l’obbligo

di pagare l’imposta sostitutiva in tutti quei casi in cui la stessa sarebbe risultata più gravosa delle imposte d’atto.

In mancanza di scelta del richiedente, al finanziamento verrà applicato il regime tributario ordinario. In alternativa, le parti

possono optare per l’applicazione dell’imposta sostitutiva, evidenziando sotto la loro scelta, che andrà confermata prima

della stipula del finanziamento.

APPLICAZIONE DELL’IMPOSTA

SOSTITUTIVA:

APPLICAZIONE DELLE IMPOSTE D’ATTO:

Le suddette ”imposte d’atto” non essendo quantificabili a priori, non

vengono comprese nel calcolo del TAEG)

L’applicazione dell’imposta sostitutiva, prevista ai

sensi del DPR 601/73, solleva la clientela dal

pagamento delle imposte d’atto (imposte di registro, di In alternativa all’imposta sostitutiva, le parti possono applicare le

imposte d’atto.

bollo, ipotecarie, catastali e sulle garanzie, nonché

In caso d’uso verranno applicate alla presente operazione di

delle tasse sulle concessioni governative).

finanziamento ed ai relativi atti, contratti e formalità, compresa

l’assunzione di eventuali garanzie, la disciplina ordinaria delle c.d.

imposte d’atto (a titolo esemplificativo e non esaustivo: imposte di

Bollo ex DPR 642/72 e di Registro ex DPR 131/86, imposte

ipotecarie e tasse sulle concessioni governative):

Il costo dell’imposta sostitutiva è pari al:

2,00% della somma erogata nel caso di acquisto della Imposte ordinarie

seconda casa e relative pertinenze;

Sul finanziamento:

0,25% in tutti gli altri casi

- Imposta di bollo: euro 16,00

- Imposta di registro: euro 200,00

- 0,50% sulle garanzie enunciate nel contratto di finanziamento

(con un minimo di euro 200,00 per garanzia enunciata) salvo avere

già assolto l’imposta di registro sulla garanzia; base imponibile:

importo garantito.

Sulle garanzie:

- Imposta di bollo: Euro 16,00

Imposta di registro:

- 0,50% dell’importo garantito (con un minimo di euro 200,00 per

garanzia)

Imposta ipotecaria:

- 2% dell’importo garantito da ipoteca.

ULTIME RILEVAZIONI DEL PARAMETRO DI RIFERIMENTO

Tasso fisso: IRS (Interest rate swap), rilevato alla pagina IRSB EU del’info provider Bloomberg alle ore 11.00 del

giorno antecedente quello della stipula del contratto: (nella tabella sotto riportata esempo di IRS aggiornato alla

data indicata).

PARAMETRO

Esempio di IRS aggiornati alla data indicata

DATA RILEVAZIONE

01 Luglio 2016

Esempio di IRS aggiornati alla data indicata

01 Luglio 2016

VALORE

IRS 5 anni = - 0,094 %

(negativo)

IRS 10 anni = 0,388 %

pag. 7/9

Tasso variabile: Euribor 3 mesi: Rideterminato secondo la periodicità della rata in misura pari alla media per

valuta, arrotondata allo 0,05 superiore, dei tassi giornalieri EURIBOR 3 mesi (base 360) rilevati dal circuito

Bloomberg, relativi al mese solare precedente quello di applicazione.Vedere in proposito la sezione “Ultime

rilevazioni del parametro di riferimento”.

Data

Luglio 2016

Valore tasso

- 0,250 %

Prima della conclusione del contratto è consigliabile prendere visione del piano di ammortamento personalizzato

allegato al documento di sintesi.

CALCOLO ESEMPLIFICATIVO DELL'IMPORTO DELLA RATA

IPOTECARIO TASSO FISSO

Tasso di Interesse applicato

(TAN)

5,906%

6,388%

Durata del finanziamento

(mesi)

60

120

Importo della rata mensile per €

100.000,00 di capitale

1928,80

1129,75

IPOTECARIO TASSO VARIABILE (EURIBOR 3 MESI) (nota 2)

Tasso di

interesse

applicato

Durata del

finanziamento

(mesi)

6,750%

120

Importo della rata

mensile per

100.000,00 euro di

capitale

1148,20

Se il tasso di

interesse

aumenta del 2%

dopo 2 anni

1287,82

Se il tasso di

interesse

diminuisce del

2% dopo 2 anni

1008,41

Il Tasso Effettivo Globale Medio (TEGM), previsto dall’art. 2 della legge sull’usura (Legge n. 108/1996), può essere

consultato in filiale e sul sito internet della banca.

ESTINZIONE ANTICIPATA, TEMPI MASSIMI E RECLAMI

Estinzione anticipata

Il cliente può estinguere anticipatamente in tutto o in parte il mutuo con un preavviso di almeno 30 giorni,

pagando unicamente un compenso onnicomprensivo stabilito dal contratto, che non potrà essere superiore al

3% del debito residuo ad esclusione dei casi previsti dal D. Lgs. 07/07 (Decreto Bersani).

Portabilità del finanziamento

Nel caso in cui, per rimborsare il mutuo, ottenga un nuovo finanziamento da un’altra banca / intermediario, il

cliente che rivesta la qualifica di micro-impresa (come definita dall’art. 1, comma 1, lettera t, del decreto

legislativo 27 gennaio 2010 n. 11) non deve sostenere neanche indirettamente alcun costo (ad esempio

commissioni, spese, oneri o penali). Il nuovo contratto mantiene i diritti e le garanzie del vecchio.

Tempi massimi di chiusura del rapporto

30 giorni

Recesso in caso di Offerta Fuori Sede

Ai sensi del Codice del Consumo, il cliente può recedere senza penali e senza dover indicare il motivo entro 14 giorni dalla

conclusione del contratto, con le modalità comunicate al momento della conclusione del medesimo. Peraltro, nel caso in

cui il diritto di recesso venga esercitato nel termine di legge:

·

il cliente è tenuto comunque a pagare l'importo relativo ai servizi già prestati dalla banca secondo le condizioni

economiche previste nei relativi testi contrattuali e fogli informativi;

·

restano dovuti eventuali oneri fiscali già maturati.

pag. 8/9

PROCEDURE DI RECLAMO E RICORSO

Il Cliente può presentare un reclamo alla Banca, per lettera raccomandata A/R indirizzandola a: Ufficio Reclami

BPM - Piazza F . Meda 4 20121 Milano, o per via telematica indirizzando un messaggio di posta elettronica ai

seguenti indirizzi: [email protected], [email protected] ovvero tramite fax al seguente numero: 02

7700 2799.

La Banca deve rispondere entro 30 giorni. La Banca risponde al reclamo mediante comunicazione su supporto

cartaceo o altro supporto durevole (ad es. pdf o email). Qualora il Cliente non sia soddisfatto o non abbia

ricevuto risposta al reclamo, può rivolgersi all'Arbitro Bancario Finanziario (ABF). Per sapere come rivolgersi

all'ABF il Cliente può consultare il sito www.arbitrobancariofinanziario.it, può recarsi presso le Filiali della Banca

d'Italia, oppure può rivolgersi direttamente alla Banca.

Il Cliente, in alternativa al ricorso all'ABF, può attivare una procedura di mediazione ai sensi dell'art. 5, comma 1,

del d.lgs. 28/2010. La procedura di mediazione può essere esperita, singolarmente dal Cliente o in forma

congiunta con la Banca, innanzi al Conciliatore Bancario Finanziario - Associazione per la soluzione delle

controversie bancarie, finanziarie e societarie - ADR (www.conciliatorebancario.it). Resta impregiudicata la

facoltà del Cliente di ricorrere all'Autorità Giudiziaria.

Se il Cliente intende rivolgersi all'Autorità giudiziaria per una controversia relativa all'interpretazione ed

applicazione del presente Contratto deve – ove inderogabilmente previsto dalla legge - preventivamente

rivolgersi all'ABF oppure esperire la procedura di mediazione secondo quanto previsto ai paragrafi precedenti.

Ai fini dell'esperimento della procedura di mediazione di cui ai precedenti commi, la Banca e il Cliente possono

concordare, anche successivamente alla conclusione del contratto, di rivolgersi ad un organismo di mediazione

diverso dal Conciliatore Bancario Finanziario o dall'ABF, purché iscritto nell'apposito registro degli organismi

tenuto presso il Ministero della Giustizia ai sensi del D.Lgs. 28/2010.

Indipendentemente dalla presentazione di un reclamo alla Banca o dalle procedure di mediazione sopra

descritte, il Cliente, per istanze afferenti il riesame degli iter di concessione del credito, può rivolgersi alla

Prefettura territoriale competente utilizzando i moduli che potrà scaricare dai siti www.interno.it e www.tesoro.it

ed inviare alla Prefettura territoriale competente a mezzo raccomandata o a mezzo posta elettronica.

Il Cliente e le associazioni che lo rappresentano e le altre parti interessate possono presentare esposti alla

Banca d'Italia, impregiudicato il loro diritto di adire la competente Autorità Giudiziaria, di presentare reclami e di

attivare la procedura di mediazione di cui ai precedenti commi.

Nota 1: IRS (Interest rate swap), rilevato alla pagina IRSB EU dell’info provider Bloomberg alle ore 11.00 del

giorno antecedente quello della stipula del contratto. Vedere in proposito la sezione “Ultime rilevazioni del

parametro di riferimento”.

Nota 2: Euribor 3 mesi: Rideterminato secondo la periodicità della rata in misura pari alla media per valuta,

arrotondata allo 0,05 superiore, dei tassi giornalieri EURIBOR 3 mesi (base 360) rilevati dal circuito Bloomberg,

relativi al mese solare precedente quello di applicazione. Vedere in proposito la sezione “Ultime rilevazioni del

parametro di riferimento”.

Nota 3: Spread massimo riducibile in funzione del rating del cliente.

Nota 4: Non è riportato esplicitamente un valore massimo, in quanto gli importi potenzialmente rilevanti

richiedono una contrattazione dell’ammontare di tale spesa e pertanto non è possibile individuare a priori un

massimale.

Nota 5: Salvo operazioni stipulate da parte di persone fisiche o micro imprese per lo svolgimento della propria

attività economica o professionale, per le quali non è applicabile alcun compenso (D.Lgs.7/07).

Nota 6: Assicurazione immobile (contro danni causati da incendio / scoppio) - Il cliente deve sottoscrivere una

polizza esterna nel caso in cui il finanziamento sia assistito da ipoteca relativamente all’immobile oggetto di

ipoteca, vincolata a favore dell’Istituto. Le condizioni economiche potrebbero variare a seconda della

Compagnia prescelta (costo stimato 0,065% del valore periziato - premio polizza annuo medio).

pag. 2/9

LEGENDA

Accollo

Contratto tra un debitore e una terza persona che si impegna a pagare il

debito al creditore.

Nel caso del mutuo, chi acquista un immobile gravato da ipoteca si impegna

a pagare all’intermediario, cioè “si accolla” il debito residuo

Assicurazione immobile

polizza esterna

Il valore indicato è pari all’importo del premio relativo alla garanzia incendio e

scoppio pagato dal richiedente alla Compagnia Assicurativa come da

documentazione fornita dal cliente alla stipula.

Commissione di garanzia

Compensi pagati dal richiedente all’ente che rilascia la garanzia e comprende

tutte le spese direttamente collegate all’operazione.

Commissione di

Intermediazione

Compensi pagati dal richiedente alla Società di mediazione.

L’applicazione della spesa è subordinata al verificarsi dell’evento collegato.

Incasso rata

Spesa annua, da ripartire per singola rata.

Perizia tecnica

Relativa agli onorari richiesti dai Liberi Professionisti per stime immobiliari

mutui ipotecari e onorari richiesti dalla banca per perizie fatte dai tecnici

dell’Istituto; in quest’ultimo caso il costo è pari allo 0,10% dell’importo

richiesto con minimo euro 250,00 (°).

Nel caso di richieste di restrizioni parziali di ipoteca potrà essere richiesta

nuova perizia tecnica il cui costo resta carico del cliente.

(°) Non è riportato esplicitamente un valore massimo, in quanto gli importi

potenzialmente rilevanti richiedono una contrattazione dell’ammontare di tale

spesa e pertanto non è possibile individuare a priori un massimale.

Restrizione ipoteca

€ 75, per singola richiesta. Nel caso di richieste di restrizioni parziali di

ipoteca potrà essere richiesta nuova perizia tecnica il cui costo resta carico

del cliente. L’applicazione della spesa è subordinata al verificarsi dell’evento

correlato.

Rinegoziazione per

esercizio diritto di opzione

Spese applicate nel caso di rinegoziazione per l’esercizio del diritto di

opzione.

L’applicazione della spesa è subordinata al verificarsi dell’evento correlato.

Spese per

ricontrattualizzazione

mutui

Minimo 258,23 euro – Massimo 516,47 euro.

L’applicazione della spesa è subordinata al verificarsi dell’evento correlato.

Tasso di interesse nominale

annuo (TAN)

Rapporto percentuale, calcolato su base annua, tra l’interesse (quale compenso del

capitale prestato) e il capitale prestato.

Tipologia di rata

In presenza di tasso fisso: costante.

In presenza di tasso variabile: come da tipo di ammortamento, in base alla

variazione del tasso.