La crisi mondiale

Storia di tre anni difficili

a cura di

Antonella Crescenzi

contributi di

paolo biraschi – antonella crescenzi

fabrizio marconi – stefania tomasini

© Luiss University Press – Pola s.r.l. a socio unico

Proprietà letteraria riservata

ISBN 978-88-6105-147-8

Luiss University Press – Pola s.r.l.

Viale Pola, 12

00198 Roma

Tel. 06 85225229

Fax 06 85225236

www.luissuniversitypress.it

e-mail [email protected]

Progetto grafico: HaunagDesign

Editing e impaginazione: Spell srl

Indice

Introduzione .....................................................................................................p.

di Antonella Crescenzi

13

1. La nascita e le motivazioni del progetto ....................................................“

13

2. I contenuti e la sintesi del volume.............................................................“

14

3. Le questioni aperte: ma la crisi è veramente finita? ....................................“

18

I. Le origini e la diffusione della crisi finanziaria: evidenze teoriche ed empiriche..

di Fabrizio Marconi ............................................................................................“

23

I.1 Premessa..................................................................................................“

23

I.2 Le crisi passate: storia e teoria..................................................................“

25

I.2.1 La Grande Crisi e la “debt-deflation theory” di Fisher.....................“

26

I.2.2 Crollo di Bretton Woods, crisi petrolifere, crisi dell’America Latina...“

28

I.2.3 La “financial instability hypothesis” di Minsky ...............................“

31

I.2.4 Neoliberismo ed evoluzione della regolamentazione finanziaria .....“

33

I.2.5 Crisi bancarie: Stati Uniti, paesi scandinavi e Giappone .................“

35

I.2.6 Le crisi valutarie degli anni novanta ..............................................“

39

I.2.7 Il crollo di Wall Street del 1987 e la bolla delle dot.com ..................“

44

I.3 Le cause della recente crisi finanziaria ......................................................“

46

I.3.1 Gli squilibri globali e la politica monetaria della Fed .......................“

48

I.3.2 Il modello “originate to distribute” e lo “shadow banking system” ..“

51

I.3.3 Le carenze dei sistemi di regolamentazione e vigilanza ...................“

55

I.4 Lo scoppio della crisi finanziaria e la sua diffusione ................................“

57

I.4.1 Prima fase: le turbolenze connesse con i mutui subprime................“

59

I.4.2 Seconda fase: iniziano i salvataggi...................................................“

63

6

indice

I.4.3 Terza fase: fallisce la Lehman Brothers e crolla la fiducia .................“

64

I.4.4 Quarta fase: la recessione mondiale ................................................“

69

I.4.5 Quinta fase: ripresa, tensioni sui titoli sovrani e riforme .................“

73

Riferimenti bibliografici ...............................................................................“

85

II. Propagazione ed effetti della crisi finanziaria sull’economia reale ..................“

di Antonella Crescenzi

87

II.1 Premessa.................................................................................................“

87

II.2 I canali di trasmissione. Una breve rassegna della letteratura economica.“

88

II.3 I fattori che condizionano la gravità e la persistenza delle recessioni .......“

92

II.3.1 Le condizioni cicliche prevalenti prima della crisi .........................“

92

II.3.2 L’origine e la natura delle tensioni finanziarie ................................“

93

II.3.3 Le risposte di “policy” dei governi..................................................“

98

II.4 La recessione mondiale ..........................................................................“ 102

II.4.1 La successione degli eventi, le caratteristiche e gli effetti principali “ 103

II.4.2 La caduta dell’attività produttiva e il crollo del commercio mondiale“ 110

II.4.2.1 La recessione nei paesi avanzati...................................................“ 116

II.4.2.2 La recessione nei paesi emergenti ..............................................“ 119

II.5 Un rapido confronto con le recessioni del passato ..................................“

121

II.6 Una ripresa fragile e incerta ...................................................................“ 125

Riquadro II.1 – Effetti della crisi sul prodotto potenziale e sull’“output gap” .......“ 128

Riquadro II.2 – Governare l’economia ai tempi dell’incertezza ........................“ 132

Riferimenti bibliografici ...............................................................................“ 139

III. La risposta di politica economica della comunità internazionale alla crisi .....“ 143

di Paolo Biraschi

III.1 Premessa ...............................................................................................“ 143

III.2 La politica monetaria nei maggiori paesi industrializzati: i tratti salienti .“ 145

III.3 La politica anticrisi negli Stati Uniti, in Giappone e nei paesi europei...“

151

III.3.1 Gli Stati Uniti: il Piano Paulson e il Piano Geithner....................“

151

Riquadro III.1 – La struttura del Financial Stability Program..........................“ 156

7

III.3.2 Il Giappone: una strategia multidimensionale.............................“ 157

III.3.3 L’Unione europea all’avvio della crisi: l’azione non coordinata dei

singoli Stati membri ............................................................................“ 161

III.4 La svolta alla crisi: il coordinamento internazionale ed europeo delle

politiche economiche ..................................................................................“ 162

III.5 Il Piano europeo per la ripresa economica .............................................“ 165

III.6 Le politiche di rilancio dell’economia reale dei singoli Stati dell’Unione

europea. Un’analisi “cross-country” ..............................................................“ 168

III.6.1 Il sostegno alle famiglie ..............................................................“ 172

III.6.2 Il sostegno alle imprese ..............................................................“ 173

III.6.3 Le misure per l’occupazione e per il mercato del lavoro ..............“ 176

III.6.4 Gli investimenti pubblici in innovazione, ricerca e sviluppo.......“ 178

III.6.5 Il sostegno al mercato del credito ..............................................“

181

III.7 La riforma dell’architettura finanziaria internazionale ...........................“ 182

III.7.1 L’iniziativa europea: il Comitato de Larosière e la proposta della

Commissione........................................................................................“ 182

III.7.2 L’iniziativa del G8: il “Lecce Framework” ..................................“ 185

III.8 La definizione di una credibile strategia di uscita dalla crisi...................“ 186

III.8.1 Le decisioni del vertice G20 di Pittsburgh e Toronto e del Consiglio

Ecofin informale di Göteborg ..............................................................“ 186

III.8.2 Principi, priorità e modalità dell’exit strategy europea: un confronto

tra le principali organizzazioni internazionali .......................................“ 190

III.9 La nuova governance economica europea...............................................“ 193

Riquadro III.2 – Il meccanismo di risoluzione delle crisi ..................................“ 195

III.9.1 Il “Semestre europeo” .................................................................“ 196

Riferimenti bibliografici ...............................................................................“ 204

IV. La crisi e l’Italia ...........................................................................................“ 207

di Stefania Tomasini

IV.1 Premessa................................................................................................“ 207

IV.2 La situazione di partenza.......................................................................“ 208

IV.2.1 L’esposizione ai fattori specifici della crisi finanziaria.....................“ 208

8

indice

IV.2.2 Il vincolo del debito pubblico .....................................................“ 212

IV.2.3 La debolezza e i ritardi strutturali del sistema produttivo nazionale “ 213

IV.3 L’impatto della crisi sull’economia reale.................................................“ 219

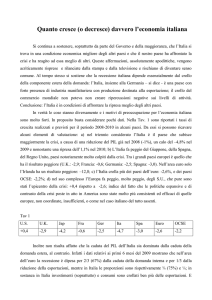

IV.3.1 Il Pil e le sue componenti..............................................................“ 219

IV.3.2 Le difficoltà del settore industriale ...............................................“ 224

IV.3.3 Il mercato del lavoro.....................................................................“ 225

Riquadro IV.1 – La disoccupazione durante le fasi recessive in Italia e negli

Stati Uniti ....................................................................................................“ 228

IV.3.4 I conti pubblici ...........................................................................“ 230

IV.4 Le misure nazionali anticrisi..................................................................“ 230

Riquadro IV.2 – Il decreto “anticrisi” e la sua copertura....................................“ 232

IV.5 Le riforme: se non ora, quando? ............................................................“ 235

Riferimenti bibliografici ...............................................................................“ 243

V. La crisi vista dagli economisti ......................................................................“ 245

di Antonella Crescenzi

V.1 Premessa .................................................................................................“ 245

Riquadro V.1 – Gli economisti e le crisi ...........................................................“ 246

V.2 Le opinioni degli economisti ..................................................................“ 247

V.2.1 La crisi è un incidente di percorso e il libero mercato resta l’unica

soluzione ...............................................................................................“ 248

Riquadro V.2 – La crisi, il mercato e il pensiero liberale....................................“ 251

Riquadro V.3 – Dal Washington al Berlin Consensus ........................................“ 252

V.2.2 La crisi deriva dagli squilibri macroeconomici internazionali e impone

una sfida riformista globale ...................................................................“ 253

Riquadro V.4 – La polemica Ferguson-Krugman: uno storico può sfidare

un economista? ..............................................................................................“ 263

V.2.3 La crisi è morale e apre un problema di redistribuzione ed equità .“ 264

Riquadro V.5 – La crisi economica mondiale è nata dalla cupidigia e da un

errato concetto di realismo ..............................................................................“ 271

Riquadro V.6 – L’attività economica non può prescindere dalla gratuità ...........“ 273

9

Riquadro V.7 – Governance globale e sfide per il terzo millennio nella “Caritas

in veritate” ....................................................................................................“ 274

V.3 Limiti e valori della scienza economica ..................................................“ 276

V.3.1 Perché gli economisti non hanno previsto la crisi? ..........................“ 277

Riquadro V.8 – L’accademia britannica degli economisti invia le scuse a Sua

Maestà .........................................................................................................“ 280

Riquadro V.9 – Allarmi inascoltati .................................................................“ 284

Riquadro V.10 – Allarmi mancati ..................................................................“ 285

Riquadro V.11 – Suggestioni storiche: da Smith a Marx, da Keynes a Minsky .....“ 287

V.3.2 Conoscere per deliberare................................................................“ 293

Riferimenti bibliografici ...............................................................................“ 300

Gli autori ..........................................................................................................“ 303

Tabelle

I.3.1

Debito aggregato (in percentuale del Pil) ..................................................p.

47

II.3.1 Crisi finanziarie e recessioni ......................................................................“

98

II.3.2 Effetti cumulati in termini di Pil di uno stimolo permanente pari

all’1 per cento del Pil ..................................................................................“ 101

II.4.1 Tassi trimestrali di crescita del Pil dei paesi avanzati nel 2008-2009 ................“

111

II.4.2 Tassi annuali di crescita del Pil e del commercio mondiale nel 2007-2009..“

112

II.4.3 Tassi trimestrali di crescita dei consumi, degli investimenti e delle

esportazioni nei paesi avanzati nel 2008-2009.............................................“

115

II.4.4 Indicatori macroeconomici in alcuni dei principali paesi avanzati

(dati annuali 2007-2009) ...........................................................................“

117

II.4.5 Indicatori macroeconomici nei paesi emergenti (dati annuali 2007-2009) ..“ 120

II.6.1 Recessione e ripresa – Revisione e confronto delle previsioni degli

organismi internazionali tra la primavera del 2008 e la primavera del 2010 .“ 126

III.2.1 Sintesi delle misure anticrisi di politica monetaria ......................................“ 146

III.6.1 Le risposte di politica economica alla crisi degli Stati membri

dell’Ue: uno sguardo d’insieme ..................................................................“ 170

III.6.2 Le misure di supporto alle imprese degli Stati membri dell’Ue ..................“ 174

III.6.3 Le misure di supporto al mercato del lavoro degli Stati membri

dell’Ue .......................................................................................................“ 177

III.6.4 Le misure di supporto agli investimenti degli Stati membri dell’Ue............“ 179

III.6.5 Le misure di supporto agli investimenti in R&D e innovazione degli Stati

membri dell’Ue..........................................................................................“ 180

IV.2.1 Pil e contributi alla crescita: un confronto internazionale (variazioni

percentuali del Pil; contributi dei fattori alla crescita, punti percentuali;

valori medi del periodo) .............................................................................“ 214

IV.2.2 Valore aggiunto per addetto (variazioni percentuali medie annue)..............“ 219

Figure

I.3.2

Squilibri internazionali ...........................................................................p.

49

I.4.1

Differenziali di rendimento tra tassi interbancari e tassi su contratti swap

su indici overnight con scadenza trimestrale (punti base, dati giornalieri) .“

65

II.3.1 Indice Dow Jones Industrial Average. 1980-1988.......................................“

95

II.3.2 Tasso di disoccupazione negli Stati Uniti: effetti del Piano di ripresa........“ 101

II.4.1 Tassi di cambio delle valute di alcuni paesi asiatici (Corea del Sud, India,

Cina, Thailandia) verso il dollaro nel 2007-2009 .....................................“ 108

II.4.2 Tasso di cambio dell’euro e dello yen verso il dollaro nel 2007-2009 ........“ 109

II.4.3 Pil mondiale e commercio. Evoluzione 1980-2009 ...................................“

113

II.5.1 Livelli del Pil per anno. Confronto tra 3 recessioni globali........................“ 123

II.5.2 Tasso di disoccupazione. Confronto tra Grande Depressione e recessione

del 2008-2009 negli Stati Uniti e in Europa .............................................“ 124

II.6.1 Recessione e ripresa negli Stati Uniti (Pil mensile, gennaio 2006-giugno

2010, indici a base dicembre 2007=100) ...................................................“

131

III.2.1 Evoluzione dei tassi ufficiali delle banche centrali ....................................“ 149

III.3.1 Il Public-Private Investment Program ......................................................“

155

IV.2.1 Indici di prezzo degli immobili (2000=100) .............................................“ 209

IV.2.2 Investimenti in costruzioni (mld. a prezzi concatenati) ............................“ 210

IV.2.3 Indice azionario Mib dei titoli bancari italiani .........................................“

211

IV.3.1 Profilo trimestrale di crescita del Pil e delle sue principali componenti

(variazioni percentuali – prezzi concatenati).............................................“ 220

IV.3.2 Dinamiche del Pil a confronto (variazioni percentuali cumulate fra i periodi

indicati)...................................................................................................“ 222

IV.3.3 Indice della produzione industriale (2000=100) .......................................“ 225

IV.3.4 Recessioni a confronto: occupazione totale (trimestre di inizio della

recessione =1) ...........................................................................................“ 226

12

indice

1.a

Tasso di disoccupazione in Italia e Usa.....................................................“ 228

1.b

Evoluzione della disoccupazione e recessioni (variazioni assolute del tasso

di disoccupazione dal trimestre di inizio della recessione – punti percentuali)“ 229

IV.3.5 Indicatori di finanza pubblica (saldi in percentuale del Pil) ......................“ 230

IV.4.1 Effetti dei decreti anticrisi sull’indebitamento netto (mld. di euro) ..........“ 234

IV.5.1 Pil a confronto durante le fasi recessive (indici =1 nel trimestre indicato) .“ 235

IV.5.2 Effetti teorici delle recessioni sul trend di crescita potenziale ....................“ 238

Introduzione

Antonella Crescenzi

1.

La nascita e le motivazioni del progetto

Tra l’estate del 2008 e i primi mesi del 2009 il drammatico irrompere della crisi sulla scena mondiale aveva condotto, in Italia e all’estero, a un fiorire di libri, articoli, analisi, ricerche, studi, convegni, interviste a premi Nobel. Il dibattito coinvolgeva la macroeconomia, le previsioni, le teorie economiche, i costi e i benefici della globalizzazione, il valore della scienza, l’etica e il comportamento umano. Molte convinzioni, molte certezze

erano state spazzate via, si prendeva atto degli errori, si avviavano nuove riflessioni e si cercavano soluzioni alternative.

Le questioni sul tappeto mi appassionavano. Da anni, forse dai tempi di Maastricht

e del varo dell’euro, non si assisteva a una partecipazione così forte e diffusa, non solo degli studiosi della disciplina, ma anche di tutti coloro interessati a comprendere le ragioni di una crisi che stava sconvolgendo il mondo.

Avendo trascorso gran parte della mia vita professionale al Ministero dell’economia

e delle finanze (Mef ), in qualità di responsabile del coordinamento dei documenti di

programmazione, e avendo, quindi, una “presa diretta” sui temi della crisi, ho maturato

l’idea di scrivere questo libro.

Per attuare il progetto mi è sembrato quasi naturale chiedere la collaborazione di persone con cui avevo condiviso esperienze positive, sia professionali che umane, e che,

inoltre, appartenendo a importanti istituzioni, pubbliche e private, potevano offrire

“punti di osservazione” diversi sull’argomento. Ho contattato, quindi, Fabrizio, Paolo e

Stefania.

Fabrizio, dopo aver lavorato come funzionario al Mef, presta ora servizio in Banca

d’Italia; anche Paolo è funzionario del Mef; Stefania, responsabile delle analisi e previsioni

per l’economia italiana di Prometeia, da molti anni partecipa al processo di elaborazione delle previsioni di consenso per il Mef.

Allorché, nella primavera del 2009, ci siamo accinti con entusiasmo ad iniziare la

stesura di questo volume sembrava, però, che tutto o quasi fosse già stato detto sulla crisi mondiale.

Ma allora, di fronte a questa ricchezza di studi, quale poteva essere il valore aggiunto del nostro libro? L’ennesimo libro sulla crisi!

Un’ambizione e una sfida, eccone le ragioni di fondo.

introduzione

14

L’ambizione era di fare il punto dell’impressionante quantità di informazioni e analisi prodotte e alimentate dalla crisi: esporre i fatti, anche in una prospettiva storica, spiegare le cause, descrivere le conseguenze in modo semplice e chiaro, con un taglio sintetico ma esaustivo, separando nei limiti del possibile l’analisi degli aspetti finanziari da

quella dell’economia reale e delle politiche economiche. Vista la complessità e l’intreccio

esistente tra i diversi fattori della crisi, non era una impresa agevole.

Inoltre, non volevamo perdere di vista l’impatto della crisi sull’economia italiana.

Non volevamo neanche rinunciare a trasferire nel nostro libro alcuni dei principali contenuti del dibattito accademico sviluppato intorno alla crisi.

La sfida era di raccontare una storia che, ne eravamo già consapevoli, non si era ancora pienamente conclusa: proprio mentre scrivo questa introduzione, dopo un anno e

mezzo di lavoro, se ne ha la conferma. La crisi, iniziata nell’agosto del 2007 con il crollo dei mutui subprime, ha attraversato fasi ben distinte e si è inaspettatamente riaccesa durante la primavera del 2010 quando si sono manifestate tensioni sui titoli sovrani di alcuni paesi europei, Grecia in testa, che hanno spinto al ribasso l’euro. Superate le difficoltà, grazie soprattutto ai decisi interventi varati in maggio a livello di Unione europea,

resta comunque un’ombra di incertezza per il futuro.

È proprio la presenza di questa ombra e dei suoi possibili sviluppi che ci costringe a

considerare quella che raccontiamo come la storia, incompiuta, di tre anni difficili e non

come la storia di una crisi oramai alle nostre spalle. Una parte importante delle analisi degli economisti, di cui anche cerchiamo di dare conto, riguarda i lasciti di questa crisi sul

sistema finanziario internazionale, sui conti pubblici, sulle economie reali e sui tempi

necessari affinché questa crisi possa dirsi effettivamente superata.

2.

I contenuti e la sintesi del volume

Il volume è composto di 5 capitoli.

Il capitolo I esamina, da un punto di vista teorico ed empirico, le origini della crisi

finanziaria e ne racconta la diffusione nelle diverse fasi. Costituisce, quindi, la cornice generale ove si collocano i contenuti richiamati ed esaminati nei successivi capitoli, ciascuno dotato di una propria autonomia, pur nella coerenza e nell’unitarietà della narrazione, assicurate anche dagli opportuni rinvii.

La struttura modulare del volume consente, così, una lettura più agevole della storia

della crisi, dando al lettore la possibilità di scegliere e collegare tra loro i diversi punti di

interesse. Per eventuali ulteriori approfondimenti, inoltre, il lettore è guidato dalle numerose indicazioni di fonti bibliografiche e letteratura.

Il capitolo II focalizza l’attenzione sui meccanismi di propagazione della crisi finanziaria all’economia reale; descrive le principali evoluzioni e caratteristiche della recessione che ne è conseguita a livello mondiale, anche attraverso alcuni confronti con il passato. Analizza, infine, i tempi e i modi della ripresa economica in corso.

Il capitolo III offre una panoramica articolata delle politiche economiche varate dalla comunità internazionale (i governi nazionali e le istituzioni internazionali) in risposta

15

alla crisi; esamina, quindi, gli interventi di politica monetaria e fiscale, le azioni a sostegno dell’economia reale, il processo di riforma dell’architettura finanziaria, la definizione

di credibili ed efficaci exit strategies e l’avvio della nuova governance nell’Unione europea.

Il capitolo IV analizza l’impatto della crisi mondiale sull’economia italiana, evidenziandone le specificità, i punti di forza e di debolezza; espone anche, in modo sintetico,

le misure anticrisi attuate dal governo.

Il capitolo V, infine, offre un’antologia ragionata delle opinioni sulla crisi dei più noti economisti, italiani e non, con l’obiettivo di trovare un filo conduttore nel dibattito

molto ampio che ne è scaturito, dando spazio non solo alle considerazioni strettamente

economiche, ma anche a quelle etiche.

Proponiamo, ora, un quadro di sintesi dei punti salienti che emergono dalla lettura

del volume.

La crisi finanziaria: le cause e i fatti

La crisi recente deve essere letta nel contesto delle più importanti crisi finanziarie del passato e delle principali teorie elaborate dagli studiosi in risposta a tali eventi.

Essa trova le sue cause scatenanti in almeno tre ordini di fattori: gli squilibri macroeconomici internazionali e la politica monetaria estremamente accomodante attuata nei primi anni 2000 dalla Fed, che hanno favorito un aumento del credito e dell’indebitamento

privato e alimentato, in molti paesi, una bolla immobiliare; il comportamento delle banche e degli altri intermediari che per massimizzare i profitti hanno fatto largo uso di modelli di business molto aggressivi, basati sulla cartolarizzazione dei crediti e sull’uso di strumenti finanziari innovativi e rischiosi; l’inadeguatezza dei sistemi di regolamentazione e vigilanza dei mercati finanziari, rivelatisi non in grado di limitare tale comportamento.

In base all’analisi proposta dalla Banca dei regolamenti internazionali (Bri), la crisi

si è articolata in 5 fasi principali.

Nella prima fase, da giugno 2007 a marzo 2008, sono scoppiate le turbolenze sul mercato dei mutui subprime americani. La risposta delle principali banche centrali è stata univoca e ha comportato una massiccia immissione di liquidità e misure non convenzionali.

Durante la seconda fase, che va da marzo a metà settembre 2008, sono emersi gravi

problemi di solvibilità degli intermediari e le autorità sono state costrette a varare una serie di salvataggi.

Nella terza fase, dal default di Lehman Brothers del 15 settembre fino a metà ottobre

2008, è crollata la fiducia, la crisi è divenuta sistemica, i mercati finanziari hanno rischiato

il collasso generale, l’intenso processo di deleveraging ha provocato una feroce stretta creditizia. Le autorità di politica economica hanno varato piani straordinari di intervento.

Nella quarta fase, da ottobre 2008 a marzo 2009, si sono registrati, da un lato, un fortissimo impatto recessivo della crisi sull’economia mondiale, dall’altro, una reazione coordinata dei governi e delle istituzioni internazionali finalmente adeguata alla gravità della situazione.

Nella quinta fase, iniziata ad aprile 2009, il graduale recupero di fiducia dei mercati

e l’avvio della ripresa, seppure debole, hanno consentito alle banche centrali e ai gover-

16

introduzione

ni di studiare appropriate strategie per accompagnare l’uscita dell’economia dalla crisi.

Tuttavia all’inizio del 2010 i timori circa la sostenibilità del debito pubblico dei paesi europei dalle economie più fragili hanno prodotto nuove turbolenze sui mercati finanziari, costringendo le autorità a intervenire con misure di emergenza e ad accelerare il processo di riforma delle regole della finanza.

L’impatto della crisi finanziaria sull’economia: la recessione mondiale

Il contagio dalla crisi finanziaria all’economia reale si è sviluppato con repentinità, intensità e simultaneità, dando luogo a una recessione mondiale, paragonabile alla “Grande depressione” degli anni trenta: hanno operato i canali di trasmissione tradizionalmente

individuati dalla letteratura economica, da quello monetario a quello del commercio

estero, all’effetto ricchezza, solo per citarne alcuni.

La gravità della situazione, da un lato, ha confermato i risultati delle analisi empiriche per cui le recessioni originate da crisi finanziarie risultano più severe di quelle derivanti

da altri tipi di shock (ad esempio, da aumento del prezzo del petrolio), dall’altro, ha smentito la convinzione, maturata in alcuni contesti accademici, che negli ultimi vent’anni

l’economia mondiale fosse entrata in una fase di “grande moderazione”, in cui politiche

macroeconomiche efficaci garantivano sviluppo elevato e stabilità.

La recessione è stata “globale”, coinvolgendo paesi avanzati e paesi emergenti, perché

si è svolta in un quadro nuovo, di economia altamente integrata; essa ha colpito soprattutto l’industria e gli scambi commerciali.

Le conseguenze della recessione si sono manifestate ovunque con un aumento della

disoccupazione, una riduzione dell’inflazione, un peggioramento dei conti pubblici, un

cambiamento di direzione dei flussi di capitale e un aggiustamento (temporaneo e parziale) degli squilibri di bilancia dei pagamenti.

La recessione mondiale si è protratta per 6 mesi, dal quarto trimestre del 2008 al primo trimestre del 2009 e ha mostrato durata e intensità differenziate per paese.

Di fatto, la recessione è risultata più grave nei paesi esportatori con forte presenza

del settore manifatturiero (ad esempio, Giappone, Germania e Italia); di fatto, l’inevitabile peggioramento dei saldi di finanza pubblica indotto dalla crisi ha determinato

gravi conseguenze sulla stabilità finanziaria dei paesi le cui condizioni di partenza erano più fragili.

La crisi ha subito, quindi, una serie di evoluzioni: da crisi finanziaria e immobiliare

è divenuta crisi industriale e del mercato del lavoro; da crisi americana si è fatta crisi

mondiale; da crisi da debito privato si è mutata in crisi da debito pubblico.

La ripresa si è avviata nel secondo trimestre del 2009, ma è stata lenta e irregolare, denotando, comunque, anche in questo caso, una differente capacità di reazione da parte

dei singoli paesi.

Le prospettive di crescita dell’economia mondiale, nel breve e medio termine, sono

tornate nuovamente favorevoli, pur se da più parti vengono sottolineati i rischi legati alla riduzione della crescita potenziale indotta dalla crisi, al permanere di ampi squilibri globali (una delle cause strutturali alla base della crisi finanziaria) e alla non pienamente ri-

17

stabilita solidità dei mercati finanziari, come le vicende della Grecia testimoniano. Resta,

in conclusione, una grande incertezza che condiziona la ripresa dell’economia e rende

arduo il compito dei policy makers.

Le risposte di politica economica alla crisi

All’avvio della crisi, quando ancora non se ne prevedeva la gravità, i maggiori paesi industrializzati hanno reagito con azioni non coordinate, volte a prevenire il collasso delle

istituzioni finanziarie nazionali. Il successivo acuirsi della situazione e l’impatto sull’attività economica hanno costretto, però, i governi e le autorità monetarie a reagire in modo diverso: a una crisi “globale” doveva corrispondere una risposta “globale”.

Gli interventi varati sono stati, quindi, tempestivi, mirati, coordinati e di una ampiezza senza precedenti.

Le banche centrali hanno ridotto drasticamente i tassi ufficiali, immesso un consistente volume di liquidità sul mercato interbancario, garantito le passività bancarie e accettato come garanzia i titoli tossici posseduti dagli intermediari finanziari.

I governi nazionali hanno ampliato la dimensione degli interventi già introdotti e

disposto consistenti manovre di stimolo fiscale. Negli Stati Uniti, a distanza di pochi mesi, venivano presentati due distinti piani di sostegno all’economia, mentre l’Unione europea varava un piano di ripresa ad hoc in grado di accompagnare le singole politiche nazionali di rilancio dell’economia reale.

A partire dal secondo semestre 2009, con l’avvio della ripresa, i governi delle principali economie avanzate, in particolare dell’Ue, si sono attivati per definire una strategia

di uscita dalla crisi, con tre obiettivi principali: il ritiro anticipato delle misure anticrisi

a breve termine, soprattutto di stimolo fiscale, per contrastare il deterioramento della finanza pubblica; la pronta attuazione di misure a medio-lungo termine, comprendente

piani e riforme strutturali tesi a promuovere una crescita sostenibile; la riforma dell’architettura finanziaria internazionale, sulla base delle proposte formulate dal G20 e, in sede europea, dal Comitato de Larosière.

Alcune di queste riforme, a distanza di un anno, risultano effettivamente approvate.

Sotto la spinta della crisi della Grecia, inoltre, l’Unione ha avviato una importante riforma della governance che punta a rafforzare il coordinamento ex ante delle politiche economiche, unificando il processo di bilancio con quello delle riforme strutturali.

L’impatto della crisi sull’Italia

Le prime analisi sembravano avvalorare l’ipotesi che l’Italia, rispetto ad altri paesi, potesse

essere considerata al riparo dal contagio per la minor esposizione a quelli che al momento

si presentavano come i fattori specifici della crisi: la presenza di asset tossici nel sistema

bancario e il grado di indebitamento delle famiglie.

Inoltre, anche sul lato dell’economia reale, dopo anni di crescita molto bassa, dal

2006 si scorgevano indizi di risveglio della produzione manifatturiera.

introduzione

18

Come purtroppo sappiamo oggi, la realtà è stata diversa: la crisi ha rivelato molte facce,

una di queste è stata la sua dimensione industriale e di commercio estero. Il colpo è stato duro per un’economia come quella italiana, in cui il peso del manifatturiero esportatore è molto forte. Così, la perdita di Pil è risultata fra le più consistenti tra tutti i paesi avanzati.

I ben noti ritardi strutturali della nostra economia hanno acuito, poi, le conseguenze

della crisi, mentre il vincolo del debito pubblico si è concretizzato nel non poter effettuare politiche fiscali attive di contrasto alla recessione, come invece è stato fatto in altri paesi meno indebitati del nostro. L’azione del governo si è dovuta perciò confrontare con

obiettivi opposti: da un lato, la tenuta dei conti pubblici, fissando il rapido rientro dai deficit eccessivi accumulati nell’ultimo biennio e continuando a garantire la sostenibilità delle finanze pubbliche; dall’altro, far fronte al finanziamento degli ammortizzatori sociali e

delle politiche per la tutela dei redditi e del risparmio minati dalla crisi.

In fase col resto del mondo, la ripresa è in corso anche in Italia. Ma queste prime battute sembrano riproporre il modello pre-crisi, che vedeva la nostra economia caratterizzata da tassi di sviluppo costantemente inferiori a quelli dei principali partner europei.

Se nella fase recessiva l’economia italiana si era collocata tra i paesi con le cadute di Pil

maggiori, in quella espansiva è attualmente fra quelli più lenti, a segnalare che i problemi che la affliggevano prima della crisi sono ancora tutti presenti.

La crisi vista dagli economisti

Molti studiosi della disciplina economica sono intervenuti pubblicamente nel dibattito

sulle cause della crisi, offrendo le proprie valutazioni e reagendo, anche, alle accuse provenienti da più parti di non essere stati in grado di prevederla.

Ai difensori del libero mercato, si sono contrapposti coloro che sostengono la necessità di ampie riforme e coloro che leggono la crisi come un problema di equità sociale.

Le discussioni hanno avviato, così, un processo generale di riflessione sulla macroeconomia e sulle teorie economiche: le principali conclusioni riguardano l’invito agli economisti ad assumersi le proprie responsabilità, ma, al tempo stesso, a proseguire le ricerche, e la rinnovata convinzione che lo Stato sia chiamato a svolgere un ruolo importante di “regolatore” del mercato.

Non solo: la crisi economico-finanziaria viene letta come una crisi morale, che impone un cambiamento culturale capace di rifondare il sistema di valori della società. Di

rilievo, in questo ambito, appaiono i richiami fatti da alcuni economisti alla recente Enciclica di Benedetto XVI Caritas in veritate.

3.

Le questioni aperte: ma la crisi è veramente finita?

Con i mesi estivi del 2009, quando la recessione vera e propria ha avuto termine nella

maggior parte dei paesi avanzati, l’attenzione ha cominciato a focalizzarsi sul passo della ripresa e, conseguentemente, sui lasciti permanenti della crisi.

19

L’arretramento dell’attività economica, senza precedenti in tempi di pace, rende il

cammino di recupero particolarmente delicato. Sarà certamente lungo e con possibili

battute d’arresto. Ne abbiamo già avuto un esempio nella primavera del 2010, quando un

calo della fiducia sulla solvibilità della Grecia ha innescato nuove tensioni sui mercati finanziari.

Così, se nel 2007 la crisi aveva avuto inizio dall’eccesso di debiti privati, nel 2010, invece, essa rischia di trasformarsi in una crisi da debiti pubblici, quelli accumulati nel passato e quelli creati proprio dagli interventi messi in atto per fronteggiare la recessione.

L’azione dei governi dell’Unione monetaria europea ha consentito, tramite l’introduzione di un meccanismo ad hoc di gestione della crisi, del tutto assente al momento dell’esplosione delle tensioni, di fronteggiare l’emergenza.

Ciò nonostante, il prolungamento della fase di instabilità a tutti i mesi estivi è un

chiaro segnale del fatto che la crisi finanziaria degli anni 2007-2009 è alle nostre spalle

solo nella sua dimensione più acuta e più drammatica di perdita di prodotto, ma è ben

lungi dall’essere stata superata in termini di conseguenze sui mercati finanziari e i sistemi bancari internazionali, di ridefinizione delle politiche economiche, soprattutto di

quelle fiscali all’interno dell’Unione monetaria europea, di trasformazioni a cui saranno

chiamate le economie reali.

Certamente, quello che emerge con forza in questo inizio di autunno e che caratterizza più di qualsiasi altra cosa la fase ciclica che stiamo vivendo è la debolezza e l’irregolarità della ripresa: alcuni segnali di rallentamento negli Stati Uniti hanno recentemente allarmato i previsori e, pur se le notizie provenienti dal fronte europeo sono migliori delle attese, in larga parte per merito del recupero di attività della Germania, le

preoccupazioni dei policy makers sono aumentate. Si ripresenta, così, il dilemma iniziale: sviluppo o stagnazione, dopo la crisi? Ed è proprio questa incertezza che, in un circolo vizioso, si riflette sulle scelte delle imprese e delle famiglie, orientandole più al pessimismo che all’ottimismo.

Di fronte a questi temi così complessi e ampi, nel momento in cui il nostro volume

sta andando in stampa, sottolineiamo alcuni punti il cui sviluppo ci sembra fondamentale per una effettiva ricomposizione della crisi, in tutti i suoi aspetti, e per una ripresa

duratura e stabile della crescita.

Innanzitutto, la riforma della regolamentazione finanziaria. Dopo l’avvio di

un’ampia riflessione, sono state varate importanti riforme negli Stati Uniti e in Europa. Il Comitato di Basilea, inoltre, ha approvato il nuovo accordo sul capitale, noto con il nome di Basilea 3. Dal punto di vista istituzionale, inoltre, è stata attribuita

al Financial Stability Board la «responsabilità di disegnare il quadro regolamentare in

cui opererà l’industria finanziaria negli anni a venire», secondo le parole del governatore della Banca d’Italia contenute nelle Considerazioni finali del 31 maggio 2010. Occorre considerare, tuttavia, che si tratta di un percorso lungo e complesso, che richiederà il coinvolgimento di moltissimi paesi non solo per il varo delle nuove regole, ma anche per il loro effettivo recepimento nelle rispettive legislazioni nazionali.

In secondo luogo, la ridefinizione delle regole di governo della politica economica all’interno dell’Unione economica e monetaria (Uem). La crisi della primavera

2010 ha accelerato la riforma della governance europea nell’ottica del rafforzamento del

20

introduzione

Patto di stabilità e crescita e del coordinamento delle politiche di bilancio con quelle strutturali. Ma anche in questo caso, il percorso è difficile, in quanto sarà necessario trovare un accordo tra gli Stati membri che puntano a regole severe e rigide, soprattutto in tema di conti pubblici, e quelli che mirano, viceversa, a una certa dose

di flessibilità.

Non vogliamo, inoltre, trascurare, in questa breve rassegna, l’Italia. La crisi finanziaria e reale lascia l’economia italiana con problemi vecchi e nuovi. L’economia sta uscendo dalla recessione, e anche in queste prime battute si ripropone con modalità consuete:

alla debolezza della domanda interna si contrappone una ripresa tutta trainata dall’estero, ma con ritmi che sono inferiori a quelli dei punti di riferimento di sempre, Francia

e, soprattutto, Germania.

Nonostante non si siano messe in atto politiche espansive discrezionali, l’indebitamento della pubblica amministrazione è salito velocemente e si è andato a sommare a un

debito che era, già prima della crisi, il maggiore in Europa, invertendone, dopo oltre 10

anni, il trend di riduzione.

Nella nuova drammatica fase della crisi greca la fiducia dei mercati finanziari nei confronti del debito italiano ha retto bene, ma ciò non ha impedito che comunque lo spread

pagato sui nostri titoli di Stato si sia ampliato nei confronti degli analoghi tedeschi.

Queste sono le premesse da cui è nata la manovra correttiva di bilancio 2011-2012, che

il governo ha presentato alla fine di maggio 2010 e approvato nel mese di luglio. L’impegno di risanamento è consistente (nell’ordine dei 25 miliardi nel biennio 2011-2012), con

l’obiettivo di accelerare il rientro dell’indebitamento sotto al 3 per cento di Pil e allontanare i timori dei mercati finanziari. Tali obiettivi sono stati riconfermati con la Decisione di finanza pubblica presentata al Consiglio dei ministri del 29 settembre. L’impatto sulla ripresa non potrà che essere depressivo.

All’uscita dalla crisi, in conclusione, i problemi strutturali che caratterizzano da tempo l’economia italiana si ripropongono immutati e, se possibile, amplificati da prospettive di crescita deboli e incerte. In tale contesto, non possono essere trascurate le conseguenze che un mercato del lavoro a lungo depresso potrà avere non solo in termini strettamente economici, ma anche sugli assetti delle relazioni industriali e della società italiana

nel suo complesso.

Infine, last but non least, non dimentichiamo gli aspetti sociali e morali. Anche in questo caso, è stata avviata una profonda riflessione sul vulnus aperto dalla crisi, sulle devastanti conseguenze per le famiglie, i lavoratori e le imprese di tutto il mondo, conseguenze non ancora riassorbite. Unanimemente è stato invocato un rinnovamento degli

ideali e delle prospettive. Sarà importante che queste esigenze trovino una concreta soddisfazione nella ridefinizione del sistema delle regole, non solo finanziarie, che dovrà governare la nostra società “globalizzata”.

«[…] E angeli neri volavano/nel vento d’occidente./Angeli con lunghe trecce/e cuori d’olio.» (Federico Garcìa Lorca, Reyerta, da Romancero gitano). Sullo sfondo onirico immaginato dal poeta andaluso, si richiudano pian piano le ferite.

21

RINGRAZIAMENTI

Antonella Crescenzi desidera ringraziare Francesco Stella e Letizia Ravoni del Ministero dello sviluppo economico, che, in virtù di un’antica amicizia nata nei corridoi del Ministero dell’economia e delle finanze, hanno pazientemente e utilmente riletto, rispettivamente, il capitolo II e il capitolo V; un ringraziamento, per il sostegno morale e l’incoraggiamento, va anche a Giuseppe e Alessandro Beato, la sua famiglia.

Paolo Biraschi desidera ringraziare Lorenzo Codogno e Flavio Padrini del Ministero dell’economia e delle finanze per gli spunti di riflessione e lo sprone al completamento del

lavoro.

Fabrizio Marconi desidera ringraziare Marco Fossataro, Chief Financial Officer di Enel

North America, per le preziose discussioni sulla finanza degli Stati Uniti e Marco Orlandi,

della Banca d’Italia, per i chiarimenti sul funzionamento dei complessi strumenti di finanza strutturata.

Stefania Tomasini desidera ringraziare Paolo Onofri, per averle permesso di utilizzare le

analisi svolte presso Prometeia Associazione come materiale di base del capitolo. Un grazie particolare a Monica Ferrari e Lucia Cossaro per le tante stimolanti e fruttuose discussioni sui temi trattati.

DISCLAIMER

Le analisi svolte e le opinioni espresse nel volume sono esclusivamente degli autori e

non impegnano in alcun modo le responsabilità delle istituzioni di appartenenza.

Il volume è chiuso con le informazioni disponibili al 30 settembre 2010.