UNIVERSITA’ DEGLI STUDI DI PAVIA

Dipartimento di Scienze Economiche e Aziendali

Via S. Felice, 7 - 27100 Pavia

Tel. 0382/986268 - Fax 0382/22486

STRUMENTI MATEMATICI PER LE SCELTE ECONOMICHE.

[brevi appunti di testo – in bozza]

2) I principali indici per la scelta tra progetti alternativi.

2.1) Introduzione.

Un progetto economico-finanziario può essere descritto da una successione di poste Ck

(positive o negative, a seconda che si faccia riferimento ad entrate o ad uscite monetarie), ciascuna

rispettivamente riferita all’epoca tk, con: tk < tk+1 (per k=0, 1, ..., n-1) 1.

Un progetto economico-finanziario (caratterizzato dalla presenza di n poste) può quindi, ad

esempio, essere descritto nel modo seguente:.

epoche:

capitali:

t0=0

|

C0

t1

|

C1

t2

|

C2

.....

.....

tn

|

Cn

Indicati quindi con A, B, C, ….. diversi progetti alternativi2, si tratta di individuare quello

maggiormente conveniente costruendo un ordinamento di preferenza tra tutti i progetti considerati e

poiché i progetti presi in considerazione sono descritti da vettori (il vettore delle poste Ck e il

vettore delle scadenza tk) converrà convertire l’insieme di tutti i dati rivelativi a ogni singolo

progetto in un unico valore numerico (che rappresenterà il valore dell’indice associato al progetto).

L’indice in questione misurerà un particolare aspetto del progetto e sulla base dei valori assunti da

tale indice si effettuerà l’ordinamento di preferibilità.

1

) Tratteremo solamente dei progetti di tipo deterministico, ove risultano di valore certo sia gli

importi Ck, sia le scadenze tk.

2

) La individuazione del progetto maggiormente preferibile significa, in pratica, che si intende (se

conveniente) realizzare uno e uno solo dei progetti oggetto di analisi, scartando di conseguenza tutti gli altri.

Tale problema è diverso dai problemi di composizione ottimale ove si vuole individuare il mix di progetti da

realizzare (e in quale misura). Esempio tipico di tale tipo di problema si riscontra nella cosiddetta “selezione

del portafoglio” ove occorre individuare quali titoli (ad esempio: azionari) acquistare, e in quale quantità.

1

Gli indici di scelta che verranno considerati nel seguito faranno tutti riferimento (in un

modo, o nell’altro) al “guadagno” (o alla perdita) che il progetto genera3. Inoltre il “guadagno” può

a sua volta essere definito in modi diversi (assoluto, relativo, annuale, equivalente, eccetera) da cui

l’esistenza di molti diversi indici (ognuno dei quali utilizzerà uno specifico algoritmo di calcolo)

Sarà quindi il soggetto decisore che dovrà individuare, di volta in volta, il tipo di indice più

appropriato per le finalità che intende analizzare.

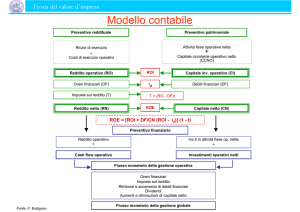

Premesso allora che esiste una consistenza differenza tra gli indici di tipo assoluto (che

misurano la quantità totale di euro guadagnati, o persi), e gli indici di tipo relativi (che sono

sostanzialmente dati da un rapporto tra grandezze), si può fare riferimento al seguente schema ove

sono indicati alcuni degli indici di scelta più noti. Con riferimento ad ogni indice presenteremo nel

seguito sia la definizione, sia un semplice esempio numerico.

Principali indici di scelta4.

- Indici di bilancio:

- di tipo assoluto:

B/a 1) - Reddito operativo netto

B/a 2) - Reddito globale netto

- di tipo relativo:

B/r 1) - Return on investment (ROI)

B/r 2) - Return on equity (ROE)

- Indici finanziari:

- di tipo assoluto:

F/a 1) - Rendimento economico attualizzato (REA)

F/a 2) - Montante finale

- di tipo relativo:

F/r 1) - Indice di profittabilità

F/r 2) - Tasso interno di rendimento

2.2) Indici di Bilancio.

Fanno riferimento (almeno secondo la definizione originaria) a valutazioni basate sui valori

riportati nei bilancio contabili. Si tratta quindi di operazioni di durata annuale descritte da una sola

posta iniziale e una sola posta finale (“progetti semplici”).

• B/a-1) - Reddito operativo netto.

Differenza algebrica tra le componenti positive e negative direttamente riferibili al progetto

stesso. Considerato, ad esempio, il seguente progetto P/1 (ove si è utilizzato il simbolo C per

evidenziare una posta negativa, e il simbolo R per evidenziare una posta positiva):

3

) In realtà, oltre all’aspetto economico, si potrebbero prendere in considerazione anche altri aspetti che qui

non vengono però considerati (il rischio, la durata del progetto, gli aspetti etici, eccetera).

4

) La notazione “B” sta ad indicare un indice di “Bilancio”, la notazione “F” sta ad indicare un indice

“Finanziario”, la notazione “/a”, oppure “/r” sta ad indicare un indice di tipo “assoluto”, piuttosto che di tipo

“relativo”.

2

Progetto P/1)

epoche:

capitali:

0

|

-C = -100

1

|

+R = +120

la differenza (R-C) fornisce l’utile operativo:

Reddito operativo netto = R - C = 120 - 100 = 20.

Si tratta, in particolare, di un indice di tipo assoluto (misura quante lire si sono guadagnate, o

perse, in quell’operazione).

• B/a-2) - Reddito globale netto.

L’indice di scelta in questione è costituito dal reddito operativo netto diminuito degli oneri

finanziari derivanti da un eventuale finanziamento esterno.

Supponiamo, ad esempio, che le risorse totali C=100 investite nel progetto siano in parte

proprie, per l’importo CP = 60, e in parte di terzi, per l’importo residuo: CT = C-CP =100-60 = 40.

Con riferimento a queste ultime occorrerà pagare, a fine periodo, gli interessi I = f ⋅ CT calcolati al

tasso periodale di costo f. Posto, ad esempio, f = 15%, occorrerà allora corrispondere, a fine

anno interessi per un ammontare pari a: 40⋅0,15 = 6, e si otterrà il seguente progetto P/2:

Progetto P/2)

epoche:

capitali:

0

|

= -100

1

|

R = 120

CT = +40

- 46

CP = - 60

========

+ 74

====

C

(finanziamento al tasso del 15%)

incasso finale netto

Reddito globale netto = R – C – I = R - C – ( f ⋅ C T ) = [120 –100 – 0,15 ⋅ 40] = 14.5

Si tratta anche in questo caso di un indice di tipo assoluto (il cui valore dipenderà anche dal

costo del finanziamento).

NOTA 1). Gli indici di bilancio (assoluti) sopra esposti (“Reddito operativo netto” e “Reddito

globale netto”) vengono molto spesso denominati con locuzioni assai diverse. Non interessa qui la

denominazione utilizzata, ma il suo concetto.

NOTA 2) Entrambi gli indici di bilancio (assoluti) sopra esposti (“Reddito operativo netto” e

“Reddito globale netto”) violano una delle regole principali della matematica finanziaria: non si

possono sommare (o sottrarre) capitali esigibili in epoche diverse (occorrerebbe prioritariamente

valutare finanziariamente i capitali ad una stessa epoca). Poiché la durata temporale non è molto

ampia (un anno), la violazione di tale regola viene spesso accettata (almeno per semplicità di

calcolo).

5

) Identico risultato, forse più semplicemente, poteva essere ottenuto dalla sottrazione: +74 – 60 = +14.

3

• B/r-1) - Return on investment (ROI).

L’indice di scelta denominato “Return on Investment” (ROI) è dato dal rapporto tra il

reddito operativo netto di un certo progetto e il capitale totale impiegato.

Se consideriamo ad esempio un progetto P/3 caratterizzato dalle seguenti poste:

Progetto P/3)

epoche:

capitali:

0

|

-C = -100

1

|

+R = +120

si otterrà:

ROI =

reddito operativo netto

R − C 120 − 100

=

=

= 0,20 = 20% .

capitale totale impiegato

C

100

Il ROI è un indice di scelta di tipo relativo (indica quanto si guadagna, relativamente ad

ogni euro di capitale impiegato, nel periodo di tempo considerato), ed è ottenuto da un rapporto,

cioè da un tasso. Essendo basato sul reddito operativo netto, tale indice continua a mantenere gli

stessi difetti attribuibili a quello (si veda la Nota 2), con qualcosa in meglio e qualcosa in peggio. In

meglio è ad esempio la sua natura di indice relativo (invece che assoluto) che facilita i confronti tra

diversi investimenti, in quanto rende più omogenei i valori dell’indice attribuito a diversi progetti6;

in peggio è la possibilità di male interpretare il significato del ROI intendendolo, sempre e

comunque, quale “rendimento annuale per ogni euro impiegato nel progetto”, mentre così non è.7

IL ROI risulta un indice semplice, che deve proprio alla sua semplicità buona parte del

successo e della fama che riscuote, ideale (forse) per una prima valutazione non troppo

approfondita, ma inadatto ad analisi più raffinate.

• B/r-2) - Return on equity (ROE)..

L’indice di scelta denominato “Return on Equity” (ROE) è dato dal rapporto tra il reddito

globale netto di un certo progetto (al netto, quindi, degli interessi pagati sui capitali presi a prestito)

e il capitale proprio impiegato.

Riprendendo in considerazione i dati già precedentemente utilizzati, si otterrebbe quindi:

6

) Supponiamo di dovere scegliere tra i progetti A e B per i quali sappiamo che vale: Reddito operativo

netto (A) = 40 e Reddito operativo netto (B) = 20. A prima vista potremmo essere tentati di affermare che A

e meglio di B (rende il doppio!!), ma se il progetto A richiedesse risorse per 500, e il progetto B risorse per

100, allora B sarebbe più conveniente, ed infatti: ROI(A)=40/500=0,08=8% < ROI(B)=20/100=0,20=20%.

In generale occorrerebbe procedere confrontando tra loro alternative “omogenee”, caratterizzate (almeno) da

un uguale captale iniziale (C0) e da una uguale durata (inserendo, quando necessario, opportune operazioni

finanziarie integrative).

7

) Il ROI misura il rendimento percentuale relativo all’intera durata del progetto, che potrebbe però anche

non essere annuale. Il capitale totale impiegato, in presenza di più poste negative, non è necessariamente dato

dalla somma delle uscite monetarie (scadenti, tra l’altro, ad epoche diverse).

4

Progetto P/4)

epoche:

capitali:

0

|

= -100

1

|

R = 120

CT = +40

- 46

CP = - 60

========

+ 74

====

C

(finanziamento al tasso del 15%)

incasso finale netto

si otterrà:

ROE =

reddito globale netto

( R − C − I ) 14

=

=

≅ 0,233... ≅ 23,33%

capitale proprio impiegato

CP

60

Anche il ROE è un indice di scelta di tipo relativo, generato da un rapporto, cioè da un

tasso, per il cui significato di “rendimento annuale per ogni euro di capitale proprio impiegato nel

progetto” valgono le stesse considerazioni (negative) già espresse con riferimento al ROI.

NOTA 3). Tra ROI e ROE possono essere evidenziate altre relazioni, tra le quali la seguente:

ROE = ROI +

CT

⋅ (ROI − f ) .

CP

La relazione sopra esposta evidenzia che se risulta (ROI-f) > 0, allora il valore del ROE,

dato il ROI, potrà essere aumentato, fino a che si desidera, semplicemente operando sul valore della

frazione [CT/CP]. A tale rapporto (tra il capitale di terzi, e il capitale proprio, che sono grandezze

entrambe poste sotto il diretto controllo dell’operatore), possono essere assegnati valori anche

estremamente elevati semplicemente incrementando sempre più il valore di CT (capitale preso a

prestito), con conseguente riduzione del corrispondente valore di CP (capitale proprio).

Tale risultato non dovrebbe in realtà sorprendere più di tanto. Se il ROI rappresenta il tasso

di rendimento dell’investimento, e f rappresenta il tasso di costo dei finanziamenti esterni, la

condizione (ROI-f) > 0 significa che quanto si prende a prestito costa meno di quanto si riesce ad

ottenere effettuando quell’investimento, e quindi il guadagno netto, calcolato percentualmente sui

soli capitali propri, deve necessariamente aumentare.

Il bello (o meglio: il brutto, visto ciò che si ottiene alla fine) è che la relazione sopra esposta

mostra chiaramente che se risulta (ROI-f) > 0, allora il ROE può essere reso grande quanto si vuole,

arrivando anche ad un valore infinitamente elevato. Essendo infatti: CP=C-CT, con 0 ≤ CT ≤ C , si

ottiene che incrementando il ricorso ai capitali esterni (CT) si riduce necessariamente il valore del

capitale proprio (CP), e quindi. di conseguenza:

CT

(ROI − f ) = +∞ .

lim ROE = lim ROI +

CT → C

CT → C

C − CT

Quella che può apparire come una mostruosità finanziaria, o come una enorme pacchia per

l’operatore economico (che sembra potere guadagnare quello che vuole), non è in realtà né l’una, né

l’altra cosa. Il ROE, infatti, è comunque un tasso di interesse e il rendimento (assoluto) che fornisce

dipende dall’entità del capitale (proprio) al quale va applicato. Se risulta (ROI-f) > 0, man mano

che si incrementa il valore di CT si avrà sia un aumento del ROE, sia una riduzione del capitale

proprio al quale applicare tale tasso di rendimento (si guadagnerà cioè di più per ogni euro, di

5

capitale proprio, investito, ma si investirà un minore numero di euro). Al limite si avrà un ROE

tendente a più infinito, su un capitale (proprio) investito tendente a zero.

In definitiva si può quindi osservare che il ROE, da solo, non sembra particolarmente utile

(come a volte viene fatto) per analizzare politiche di leverage (che studiano il rapporto ottimale di

indebitamento). Se si farà ricorso a capitali di terzi si guadagnerà (globalmente) di meno, dovendo

pagare gli interessi sul finanziamento (reddito globale netto < reddito operativo netto), mentre il

rendimento percentuale (ROE) sarà maggiore, uguale o minore, rispetto all’analogo rendimento in

assenza di finanziamenti esterni, a seconda che risulti (ROI-f ) positivo, nullo o negativo. Le scelte

inerenti il leverage (e, più in generale, le strategie di finanziamento) andranno invece analizzate con

strumenti più adeguati, che facciano riferimento alle alternative di impiego esistenti e alla

dinamicità della attività economica.

2.3) Indici finanziari.

Gi indici di scelta di tipo finanziario verificano (o cercano di verificare) le principali regole

della matematica finanziaria. Per questo motivo sono considerati più attendibili degli indici di

bilancio precedentemente esposti.. Possono essere sia assoluti, sia relativi, e utilizzano algoritmi di

calcolo differenti a seconda del particolare aspetto del progetto che si intende analizzare.

• F/a-1) - Rendimento economico attualizzato (REA)

L’indice del “Rendimento economico attualizzato (REA)” 8 viene semplicemente ottenuto

sommando algebricamente i valori di tutte le poste Ck che caratterizzano il progetto, avendole prima

tutte finanziariamente valutate all’epoca iniziale t = 0.(operando in regime di capitalizzazione

composta, convenzione esponenziale, al tasso i)9.

Si ottiene quindi:

REA(i ) =

n

∑ Ck ⋅

k =0

1

(1 + i )

tk

=

n

∑ C k ⋅ (1 + i) −tk

k =0

=

n

∑ C k ⋅ v tk

k =0

,

con v t k = (1 + i ) −1 .

Ad esempio, con riferimento al sotto descritto Progetto P/5 (con scadenze annuali):

Progetto P/5)

0

|

- 80

1

|

+ 28

2

|

- 34

3

|

+ 110

si ottiene, operando al tasso annuo i = 5%:

REA(5%) = −80 + 28 − 34 + 110 ≅ -80 + 26,67 – 30,84 +95,02 = 10,85

1,05 1 1,05 2 1,05 3

8

) Il “Rendimento Economico Attualizzato ” (REA), viene spesso chiamato con altre denominazioni:

“Valore attuale netto” (VAN), “Discounted present value” (DPV), “Net present value” (NPV), “Discounted

cash flow” (DCF), “Capital value”” (CV), “Present value” (PV), eccetera.

9

) Il montante M di un euro, dopo n anni, al tasso di interesse i, in capitalizzazione composta, convenzione

esponenziale, è dato da: M = (1+i)n , anche con n non intero.

6

Il valore REA(5%) = 10,85 indica quindi che il progetto in questione fornisce un guadagno

di 10,85 euro, valutato all’istante t = 0, operando al tasso annuo del 5%.. Tra più progetti alternativi

converrà maggiormente quello associato al più elevato valore del REA. Il REA può essere anche

inteso anche come il prezzo equo da pagare per acquisire l’operazione finanziaria analizzata.

NOTA 4). L’indice del REA è di tipo assoluto (misurata il guadagno totale netto, valutato all’istante

iniziale) e per esso valgono almeno due grandi considerazioni (entrambe “favorevoli”) :

- a) può essere sempre calcolato (non lo stesso accade per altri indici di scelta);

- b) opera indifferentemente sia per i progetti di investimento, sia per i progetti di finanziamento (ed

anche per i progetti “misti”, che non sono né investimenti, né finanziamenti). In ogni caso viene

evidenziato il risultato netto (se positivo, si guadagna; se negativo, si perde; se nullo, né si

guadagna, né si perde).

Esistono però anche delle contro indicazioni:

- a) essendo un indice assoluto, male si presta per il confronto tra progetti non omogenei:

- b) il valore del REA è in funzione del tasso i, che va quindi opportunamente valutato10;

- c) al variare del tasso annuo i, modificandosi il valore del REA, si possono ottenere ordinamenti di

preferenza differenti (il progetto ritenuto il migliore, effettuando i calcoli ad un certo tasso, può

non più esserlo, se si opera con un diverso tasso);

- d) vengono attualizzate allo stesso tasso sia le poste positive, sia le poste negative.

NOTA 5). Il REA gode di diverse interessanti proprietà (che ne semplificano l’utilizzo):

- a) la funzione REA(i) è continua al variare del tasso i. Il valore numerico dell’indice REA può

quindi essere calcolato sempre, per qualsiasi valore del tasso i, indipendentemente che si tratti

di un progetto di investimento, di finanziamento o di tipo misto;

- b) il REA di un progetto complesso (formato dall’insieme dei diversi progetti) è dato dalla somma

dei REA dei singoli progetti (tutti valutati allo stesso tasso). In altre parole, ad esempio, il valore

di REA(A+B+C), riferito al progetto complesso ottenuto sommando i tre progetti A, B, C , è dato

dalla somma dei tre diversi REA: REA(A+B+C) = REAA+ REAB+ REAC:

- c) il REA di un progetto moltiplicato per uno scalare (cioè eseguito λ volte, anche con λ di valore

nullo, o negativo11) è pari al REA del progetto originario, moltiplicato per λ, qualunque tasso di

interesse si utilizzi: REAλ⋅A= λ⋅REAA

• F/a-2) – Rendimento economico finale (REF - TRM)

Invece che calcolare il guadagno (o la perdita) all’epoca t0 (epoca di inizio del periodo

temporale preso in considerazione), come si fa utilizzando l’indice REA, si potrebbe valutare tutte

le poste all’epoca finale tn. (o ad altra epoca ritenuta interessante). Operando in regime di

10

) La scelta del tasso di attualizzazione da utilizzare per il calcolo del REA è quindi soggettiva, nel senso

che sarà l’operatore che dovrà individuare il valore del tasso i che meglio si adatta alle sue esigenze. Tale

scelta dovrà essere effettuata con buon senso, tenendo a mente ciò che l’indice REA vuole mettere in

evidenza (il risultato netto dell’operazione, valutato all’istante iniziale). Il valore del tasso in questione, a

seconda delle specifiche esigenze, potrà quindi fare riferimento, ad esempio, al tasso di inflazione, al tasso di

costo del denaro, al tasso operante per un investimento alternativo, eccetera.

11

) Con λ>0 (non necessariamente intero, ammesso che le condizioni del progetto lo permettano) si sta

indicando che il progetto in questione viene realizzato λ volte (ad esempio, con λ=3, invece che acquistare

una sola obbligazione, se ne acquistano tre); con λ=0 si ottiene un progetto nullo (il progetto non viene

eseguito); con λ < 0 il progetto si realizza λ volte, ma la posizione dei soggetti che intervengono nel progetto

viene invertita (ad esempio, invece che acquistare una obbligazione, la si vende).

7

capitalizzazione composta (convenzione esponenziale) non si ottiene nessun particolare beneficio12

in quanto il progetto al quale risulta associato il più elevato valore del REA, sarà infatti anche il

progetto al quale risulta associato il più elevato valore del rendimento economico valutato all’epoca

t, utilizzando lo stesso tasso i. Vale infatti la relazione:

Rendimento economico all’epoca t, valutato al tasso i = REA(i)⋅(1+i)t.

Ben altro risultato si ottiene invece nel caso in cui il processo di capitalizzazione venga fatto

utilizzando due diversi tassi (iR, tasso passivo, ed iN, tasso attivo13) e applicando tali tassi non alle

diverse poste, ma ai saldi contabili Sk(iR,iN) che il progetto genera in successione (con k=0, 1, 2, … ,

n), secondo la seguente procedura:

S 0 (i R , i N ) = C 0

S k −1 (i R , i N ) ⋅ (1 + i R ) t k − t k −1 + C k

S k (i R , i N ) =

S (i , i ) ⋅ (1 + i ) t k − t k −1 + C

N

k

k −1 R N

, per S k −1 (i R , i N ) ≤ 0 , k = 1,2,..., n

, per S k −1 (i R , i N ) ≥ 0 , k = 1,2,..., n

Un esempio numerico servirà a meglio chiarire quanto sopra esposto.

Con riferimento al sotto riportato progetto

Progetto P/6)

0

|

- 80

1

|

+ 108

2

|

- 51

3

|

+ 43

operando con i trassi iR = 10% e iN = 5% si ottiene:

S0(10% , 5%) = - 80

S1(10% , 5%) = - 80⋅(1+0,10) + 108 = +20

S2(10% , 5%) = + 20⋅(1+0,05) - 51 = -30

S3(10% , 5%) = - 30⋅(1+0,10) + 43 = +10

[valore della prima posta]

[si usa il tasso del 10% in quanto S0 è negativo]

[si usa il tasso del 5% in quanto S1 è positivo]

[si usa il tasso del 10% in quanto S2 è negativo]

Il saldo finale Sn(iR,iN), noto come indice di scelta T.R.M. (dai nomi di D. Teichroew, A.

Robichek, M. Montalbano, che per primi lo proposero14), ha caratteristiche simile all’indice REA (è

di tipo assoluto, calcolabile con poca fatica, applicabile a qualsiasi tipo di progetto, vale sia per

progetti di investimento, che di finanziamento), ma rispetto al REA ha indubbi vantaggi: a) opera

utilizzando due diversi tassi (iR , iN); b) procede al conteggio degli interessi calcolando per ogni

periodo il saldo contabile Sk(iR,iN) ed utilizzando, di volta in volta, il tasso di interesse opportuno (a

12

) Diverso sarebbe operando con un regime di capitalizzazione non scindibile come, ad esempio, la

capitalizzazione semplice.

13

) I tassi in questione sono chiamati iR, = tasso Rosso (a debito) e iN = tasso Nero (a credito) in quanto le

prime forme di contabilità scritte prevedevano di scrivere con inchiostro rosso gli importi a debito (o i costi).

14

) Teichroew, D., A. A. Robichek, M. Montalbano. 1965. “An analysis of criteria for investment and

financing decisions under certainty”. Management Sci. 12 (3, November) [151–179.]

8

seconda che si abbia ha che fare con un saldo negativo, a debito, o con un saldo positivo, a credito).

Esattamente come accadrebbe se i capitali necessari alla realizzazione del progetto venissero

prestati da una banca (con una apertura di credito in conto corrente) ove, in presenza di saldo a

debito, la banca conteggerà interessi a suo favore utilizzando il tasso iR, mentre in presenza di un

saldo a credito gli interessi, a favore dell’operatore, verrebbero calcolati al tasso iN (con iR > iN ).

L’indice di scelta T.R.M. misura quindi il risultato finale del progetto (quanto alla fine di

tutto resterà a favore dell’operatore), avendo già conteggiati sia gli interessi a debito, sia gli

interessi a credito. Gli importi Sk(iR,iN) mostrano il saldo della situazione contabile (a debito, o a

credito) maturata fino all’istante tk (compreso) e finanziariamente valutata a quell’istante.

NOTA 6). Qualora si ottenesse: T.R.M. = Sn(iR,iN) < 0, vorrebbe dire che il soggetto operatore (colui

che ha realizzato il progetto) si ritrova, alla fine del progetto, con un risultato finale negativo (ha

quindi realizzato un progetto in perdita). Il soggetto finanziatore (colui che ha messo a disposizione

i capitali necessari) ha invece comunque incassato gli interessi (che sono stati regolarmente pagati).

Nel caso in cui i due soggetti coincidessero nella stessa persona (il soggetto operatore è anche colui

che fornisce i capitali necessari) si avrebbe che tale persona ci ha rimesso quale operatore, ma ha

guadagnato quale finanziatore. Occorre quindi verificare se la perdita “operativa” è maggiore (o

minore) rispetto al guadagno in conto interessi. In altre parole: anche un progetto che risulta

“operativamente” in perdita, potrebbe risultare globalmente conveniente (per il soggetto sia

operatore, sia finanziatore), qualora il guadagno in conto interessi fosse particolarmente consistente.

• F/r-1) – Indice di profittabilità (IP)

L’indice di profittabilità (indice di tipo relativo) è dato dal rapporto tra la somma di tutte le

entrate attualizzate e la somma di tutte le uscite attualizzate (operando in capitalizzazione composta,

convenzione esponenziale, al tasso di interesse i). Indicando allora con RZ le poste positive, e con

CS quelle negative, si ottiene (approssimando quando occorre, per gli inevitabili arrotondamenti) :

∑ Rz ⋅ (1 + i) −tz

IP = Indice di profittabilità =

z

− ∑ Cs ⋅ (1 + i) −ts

s

Operando allora con riferimento al seguente progetto P/7, al tasso del 5%, si ottiene:

Progetto P/7)

0

|

- 80

1

|

+ 28

2

|

- 34

3

|

+ 110

+ ∑ Rz ⋅ (1 + i) −tz = + 28 + 110 ≅ + 26,67 +95,02 =121,69

1,05 1 1,05 3

z

− ∑ Cs ⋅ (1 + i) −ts = − − 80 − 34 ≅ +80 + 30,84 = 110,84

1,05 2

s

∑ Rz ⋅ (1 + i) −tz

IP = Indice di profittabilità =

z

− ∑ Cs ⋅ (1 + i)

s

9

−ts

=

121,69

≅ 1,09789

110,84

L’indice di profittabilità può essere inteso come il fattore moltiplicativo che deve essere

applicato alla somma delle poste negative (attualizzate) onde ottenere il valore della somma delle

poste positive (attualizzate).

Si ottiene infatti (semplicemente riscrivendo in altro modo il rapporto che genera l’indice IP):

−t

−t

− ∑ C s ⋅ (1 + i) s ⋅ IP = ∑ Rz ⋅ (1 + i) z

z

s

⇒

110,84 ⋅ 1,09789 = 121,69

cioè a dire che il valore (attualizzato) della somma delle poste positive è dato dalla somma delle

poste negative (attualizzate) moltiplicato per l’indice IP = 1. 09789. Non sarebbe quindi sbagliato

affermare che il guadagno netto (attualizzato) generato dal progetto P/7 sarà pari al 9,789% del

capitale investito (attualizzato).

In generale si ottiene quindi che:

- con IP<1 si ha un progetto in perdita (la perdita percentuale attualizzata è misurata da: (1-IP)

- con IP=1 si ha un progetto in pareggio (il valore attuale delle entrate eguaglia quello delle uscite)

- con IP>1 si ha un progetto in utile (l’utile percentuale attualizzato è misurata da: (IP-1)

dove occorre però ricordare l’utile (o la perdita) percentuale non fa riferimento all’anno (non è

quindi un tasso di rendimento, o di perdita, annuo), ma fa riferimento all’intera durata del progetto.

L’indice di profittabilità, operando nel modo sopra esposto (come un

“moltiplicatore”), è quindi un indice di tipo relativo (numericamente ottenuto tramite un rapporto

tra due grandezze assolute) che permette di valutare facilmente il livello di convenienza di un

progetto.

NOTA 7). E’ stato precisato che, con IP>1 si ha un utile percentuale (attualizzato) pari a (IP-1). Se

quindi si avesse, ad esempio, IP=1,3 , si potrebbe affermare che il progetto considerato fornisce,

con riferimento all’intera durata del progetto, un rendimento del 30% (nel senso sopra precisato).

Non è comunque difficile calcolare l’analogo rendimento su base annua operando secondo la logica

dei tassi equivalenti. Se il progetto durasse, sempre ad esempio n anni, si otterrebbe:

IP(annuale) =

n

IP − 1 = 5 1,3 − 1 = 0,05387… ≅ 5,39 %

• F/r-2) - Tasso interno di rendimento (TI).

La principale limitazione dell’indice di profittabilità ha a che fare con la considerazione che

il valore percentuale di rendimento (o di perdita) di un determinato progetto fa temporalmente

riferimento all’intera durata del progetto, di conseguenza progetti non omogenei per durata non

possono essere confrontati sulla base di tale indice.15 Molto meglio sarebbe potere disporre di un

indice di scelta che misurasse (che tentasse di misurare) il rendimento percentuale (sui capitali

impiegati) per ognuno degli anni durante i quali si protrae l’investimento.

15

) Se, ad esempio si ottenesse: IPA=1,3 e IPB=1,1 si potrebbe solo affermare che il progetto A (sempre

operando sui dati attualizzati) condurrà ad un guadagno pari al 30% dei capitali impiegati, mentre il progetto

B condurrà ad un analogo guadagno del 10%. Ma se il progetto A durasse 5 anni e il progetto durasse un solo

anno, allora il progetto B risulterebbe essere il più conveniente (contrariamente a quanto sembrerebbe

indicare l’indice IP). Tale eventualità non si presenterebbe se i due progetti fossero omogenei per durata,

oppure se, almeno, si utilizzasse, per entrambi i progetti, un indice di rendimento riferito alla stessa cadenza

temporale.

10

Consideriamo nuovamente un generico progetto economico-finanziario:

epoche:

t0=0

|

C0

capitali:

t1

|

C1

t2

|

C2

.....

tn

|

Cn

.....

fissato il tasso i si può calcolare il valore del REA (come visto in precedenza):

REA(i ) =

n

∑ Ck ⋅

k =0

1

(1 + i )

=

tk

n

∑ C k ⋅ (1 + i) −tk =

k =0

n

∑ C k ⋅ v tk

,

k =0

con v t k = (1 + i ) −1 .

Inversamente operando, fissato il valore del REA, si può calcolare il valore del tasso i che

verifica l’equazione impostata. Ad esempio, ponendo REA=0, si ottiene le sotto indicata equazione:

n

∑ Ck ⋅

k =0

1

(1 + i )

tk

n

∑ C k ⋅ (1 + i) −tk

=

k =0

=0

Con la denominazione di Tasso Interno (TI)16 viene indicato il tasso i che annulla

l’equazione sopra esposta. Si tratta , quindi, del valore numerico da assegnare al tasso i affinché si

annulli il valore del REA. Il valore del tasso interno però, oltre ad annullare il REA:

- annulla anche il rendimento economico del progetto, valutato a qualsiasi epoca t;

- determina che l’indice di profittabilità sia pari ad uno;

- eguaglia il valore attuale di tutte entrate al valore attuale di tutte le uscite.

- fornisce un saldo finale di cassa nullo (Sn(i) = 0)

- permette di calcolare velocemente la somma di tutti i saldi di cassa (∑Sk(i) , k = 0, 1, … , n).

Ad esempio, dato il sotto indicato progetto P/8:

Progetto P/8)

0

|

- 80

1

|

+ 108

2

|

- 52

3

|

+ 33

anni

poste

si ottiene (operando al tasso interno del 10%):

- REA(10%) = −80 + 108 − 52 + 33 ≅ – 80 + 98,182 – 42,795 +24,793 = 0

1,10 1 1,10 2 1,10 3

t

t

- Rendimento economico all’epoca t, valutato al tasso i ⇒ REA(10%)⋅(1+0,10) = 0⋅(1,1) = 0

∑ R z ⋅ (1 + i)− t

- IP = Indice di profittabilità =

z

−∑ C s ⋅ (1 + i )

z

−ts

=

98,182 + 24, 793 122,975

≅

=1

80 + 42, 795

122,975

s

16

) Il “Tasso interno “ (TI) viene spesso chiamato: “Tasso implicito”(TI), oppure “Internal rate of return”

(IRR), eccetera, per arrivare (con le dovute accortezze) al “Tasso Annuo Effettivo Globale” (TAEG).

11

- saldi di cassa (tutti valutati al tasso del 10% annuo):

S0(10%) = - 80

S1(10%) = - 80⋅(1+0,10) + 108 = +20

S2(10%) = + 20⋅(1+0,10) - 52 = -30

S3(10%) = - 30⋅(1+0,10) + 33 = 0

- somma di tutti i saldi di cassa (escluso l’ultimo, che non genera interessi):

S0 + S1 + S2 = - 80 + 20 - 30 = - 90.

Tale valore (-90) poteva subito essere ottenuto dividendo la somma algebrica di tutte le

poste Ck per il valore del tasso interno (invertendo il segno):

n

∑ Ck

−

k =0

TI

=−

−80 + 108 − 52 + 33

9

=−

= −90 .

0,10

0,10

L’insieme di tutte le considerazioni appena esposte (che non approfondiamo ulteriormente,

per non appesantire eccessivamente l’esposizione) permette di affermare che il progetto considerato

produce interessi al tasso annuo del 10% (essendo l’anno l’unità temporale che è stata presa a

riferimento).

L’indice del valore del Tasso Interno (TI) è quindi un indice di tipo relativo (misura quanti

interessi vengono generati da ogni euro impiegato nel progetto, per ognuno degli anni presi in

considerazione) e risulta quindi accettabile anche in presenza di confronto tra progetti non

omogenei (né per durata, né per capitale iniziale) in quanto il riferimento dell’indice, lo ricordiamo

nuovamente, è relativo a ogni singolo euro e a ogni singolo anno17. Nel caso in cui il progetto

considerato sia ad esempio un investimento sarà allora lecito affermare che quel progetto fornisce

un rendimento annuo percentuale pari al valore del Tasso Interno18

Le caratteristiche appena descritte del Tasso Interno ne hanno determinato il successo quale

indice di scelta. Anche troppo. Nel senso che molte osservazioni (esposte nelle note seguenti)

devono essere tenute presenti, ignorando le quali si corre il rischio di effettuare scelte e valutazioni

assolutamente insensate.

NOTA 8). Il valore numerico del tasso interno si ottiene risolvendo l’equazione: REA(i) = 0. Tale

equazione è però solitamente di grado elevato, normalmente non risolvibile in modo esatto (ma solo

utilizzando procedure di calcolo approssimato) e conduce (abbastanza spesso) ad individuare molti

diversi valori del tasso che risolvono l’equazione19. Per utilizzare il valore del Tasso Interno quale

17

) Ovviamente se il Tasso Interno, invece che unitario, fosse espresso in forma percentuale, il riferimento

sarebbe non a un euro, ma a cento euro (sempre per ogni anno).

18

) Per maggiore precisione occorrerebbe però ipotizzare che anche gli eventuali saldi di cassa attivi

vengano reinvestiti ad un tasso di rendimento pari al Tasso Interno.

19

) Per il teorema fondamentale dell’algebra una equazione algebrica di grado n ammette in totale n

soluzioni, semplici o multiple, reali o complesse. Il numero massimo di soluzioni reali distinte sarà quindi

pari ad n, ma potrebbero anche essere pari a zero (l’equazione non è risolvibile, se non nel campo dei numeri

non reali). La ricerca delle soluzioni è facile per equazioni di primo o di secondo grado, poi la faccenda si

complica sempre più, risultando a volte di impossibile risoluzione. Per tale motivo ci si accontenta di

soluzioni numeriche approssimate ottenute utilizzando procedure di calcolo ricorsive (metodo degli zeri,

metodo secanti e tangenti, eccetera).

12

indice di scelta il suo valore deve però essere unico20, da cui il suggerimento (per molti Autori: la

necessità) di utilizzare il criterio di scelta basato sul Tasso Interno solo nei casi in cui ogni progetto

considerato possieda un solo tasso Interno

NOTA 9). Il valore numerico del tasso interno misura l’ammontare degli interessi che il progetto

genera. Ma questi interessi verranno incassati (nel quale caso, meglio un Tasso Interno di valore

elevato), o dovranno essere pagati (nel quale caso, meglio un Tasso Interno di valore basso).21

Ovviamente dipende dal fatto che si abbia a che fare con un progetto di Investimento, oppure di

Finanziamento. Risulta quindi indispensabile sapere se i progetti considerati sono tutti progetti di

Investimento, oppure tutti progetti di Finanziamento. Ma le definizioni di Investimento e di

Finanziamento sono molte e spesso i progetti considerati non sono né l’uno, né l’altro (progetti

misti). Se non si riesce a qualificare i progetti come “tutti investimenti”, oppure “tutti

finanziamenti”, e tutti con un solo valore del tasso interno, il criterio in questione non può essere

utilizzato.22

NOTA 10). Già è stato segnalato (si veda la Nota n.6) che sarebbe bene distinguere il guadagno

ottenuto dall’operatore, dal guadagno incassato dal finanziatore. Il primo (operatore) guadagnerà

(alla fine del progetto) il valore fornito dal saldo di cassa finale Sn(i), il secondo (finanziatore)

incasserà tutti gli interessi generati dal progetto (calcolati al tasso i). Riprendendo allora in

considerazione il progetto P/7, che per comodità riportiamo:

Progetto P/8)

0

|

- 80

1

|

+ 108

2

|

- 52

3

|

+ 33

anni

poste

si ottiene:

A) operando al tasso annuo del 10% (come già evidenziato):

- Guadagno dell’operatore. Saldo di cassa S3(10%):

S0(10%) = - 80

S1(10%) = - 80⋅(1+0,10) + 108 = +20

S2(10%) = + 20⋅(1+0,10) - 52 = -30

S3(10%) = - 30⋅(1+0,10) + 33 = 0

Il guadagno (finale) dell’operatore è quindi pari a: S3(10%) = 0

20

) Esistono diversi tipi di progetti che garantiscono la esistenza e la unicità del tasso interno, quale, ad

esempio la classe degli investimenti in senso stretto (l’ultima delle uscite precede temporalmente la prima

delle entrate). Molti studi sono stati fatti in proposito (non citiamo neanche tutti i risultati che sono stati

individuati in materia). Oggi si preferisce spesso utilizzare dei programmi automatici di calcolo numerico

(installabili su qualsiasi personal computer) che permettono di gestire abbastanza bene questa questione

(abbastanza,, significa: non sempre).

21

) Più propriamente si parla di Tasso Interno di Rendimento (TIR) quando si ha a che fare con un progetto

di investimento, e di Tasso Interno di Costo (TIC) quando si tratta di un finanziamento.

22

) Assai spesso i progetti di tipo “finanziario” (acquisto di obbligazioni, accensione di un mutuo, piano di

costituzione di un capitale, eccetera) hanno caratteristiche tali che garantiscono l’unicità del Tasso Interno. I

progetti di tipo “aziendale” (investimenti pubblicitari, apertura di nuove filiali, eccetera) possono condurre

alla esistenza di più tassi interni. Anche in tali situazioni è però possibile operare risolvendo sovente (almeno

in parte) il problema in questione.

13

- Guadagno del finanziatore. Interessi generati dal progetto (calcolati sui saldi di cassa, escluso

l’ultimo, che non genera interessi essendo impiegato per un periodo di tempo nullo):

- (S0 + S1 + S2 ) ⋅10% = - (-80 +20 -30) ⋅10% = - (-90) ⋅10% = 9.

- Somma dei guadagni dei due operatori (uguale alla somma algebrica di tutte le poste):

Guadagno dell’operatore + Guadagno del finanziatore = 0 + 9 = 9

n

con:

∑ Ck

k =0

= −80 + 108 − 52 + 33 = 9

Si ottiene quindi che operando al tasso del 10% l’operatore non guadagnerà nulla (saldo

finale S3(10%) = 0), mentre tutto il guadagno fornito dal progetto (9) andrà al finanziatore23. Il

valore del Tasso Interno (10%) misura quindi l’indice di rendimento per il finanziatore.

All’operatore non nulla. Del resto, operando a un tasso pari al Tasso Interno il REA(TI) sarà nullo,

e quindi nullo sarà anche il valore del saldo di cassa finale (S3(10%) = 0).

B) operando al tasso annuo del 5% (ad esempio):

- Guadagno dell’operatore. Saldo di cassa S3(5%):

S0(5%) = - 80

S1(5%) = - 80 ⋅ (1+0,05) + 108 = + 24

S2(5%) = + 24⋅(1+0,05) - 52 = -26,8

S3(5%) = - 26,8⋅(1+0,05) + 33 = + 4,86

Il guadagno (finale) dell’operatore è quindi pari a: S3(5%) = + 4,86

- Guadagno del finanziatore. Interessi generati dal progetto (calcolati sui saldi di cassa, escluso

l’ultimo, che non genera interessi essendo impiegato per un periodo di tempo nullo):

-(S0 + S1 + S2 )⋅10% = -(-80 +24 -26,8) ⋅5% = -(-82,8) ⋅5% = + 4,14.

- Somma dei guadagni dei due operatori (uguale alla somma algebrica di tutte le poste):

Guadagno dell’operatore + Guadagno del finanziatore = 4,86 + 4,14 = 9

n

con:

∑ Ck

k =0

= −80 + 108 − 52 + 33 = 9

Si ottiene quindi che operando al tasso del 5% l’intero guadagno fornito dal progetto (9) sarà

così ripartito: l’operatore guadagnerà 4,86 (saldo finale S3(5%)), il finanziatore guadagnerà 4,14.

23

) Il guadagno per il finanziatore sarà quindi dato dagli interessi calcolati sui saldi di cassa (sia di importo

positivo, sia di importo negativo).

14

Segnaliamo inoltre che il guadagno a favore dell’operatore, Sn(i), se attualizzato al tasso i,

fornisce il valore del REA(i), e viceversa. Ad esempio:

REA(5%) = −80 + 108 − 52 + 33 ≅ -80 + 102,857 – 47,166 +28,507 = 4,198

1,05 1 1,05 2 1,05 3

-3

REA(5%) = S3(5%) ⋅ (1,05) ≅ 4,86 ⋅ 0,8638376.. ≅ 4,198

S3(5%) = REA(5%)⋅(1,05)

3

≅ 4,198 ⋅ 1,157625 ≅ 4,86

Ricordiamo infine che la somma dei saldi di cassa (escluso l’ultimo, invertendo i segni) può

essere ottenuta dalla seguente relazione:

n

∑ C k − S n (i)

somma dei saldi di cassa (escluso l’ultimo) =

k =0

i

=

9 - 4,86

= 82,8

0,05

con (per verifica):

-

- [S0(5%) + S1(5%) + S2(5%)] = - [ - 80 + 24 - 26,8] = - [ -82,8] = + 82,8 .

Tali ultime considerazioni permettono di meglio analizzare il rendimento (o i costi), anche al

variare del tasso i, sia per l’operatore, sia per il finanziatore.

NOTA 11). L’indice del Tasso interno risulta molto utilizzato, spesso a ragione. Peccato che sia

razionalmente utilizzabile solo per particolari tipi di progetti. Il guaio è che sovente viene impiegato

anche quando non sarebbe opportuno. Meglio comunque, in ogni caso, sarebbe operare con due

diversi tassi di interesse (singolarmente utilizzati sui saldi di cassa attivi o passivi). L’analisi

dettagliata e completa della redditività di un progetto presupporrebbe, in generale, l’impiego di

diversi indici e della relativa analisi congiunta.

2.4) Conclusioni.

Quanto riportato in queste brevi note non esaurisce assolutamente l’insieme delle questioni

che dovrebbero essere affrontate per giungere ad una esauriente analisi circa la maggiore (o minore)

convenienza di progetti economico-finanziari. Basti pensare, ad esempio, che:

- la “convenienza” di un progetto non dipende solamente dalla sua redditività;

- i progetti considerati ben difficilmente sono di tipo deterministico, ma contengono grandezze

aleatorie con riferimento alle quali occorrerebbe considerare i connessi rischi;

- le condizioni all’interno delle quali si opera possono variare nel tempo, modificando di

conseguenza le ipotesi iniziali e le relative scelte;

- una analisi di tipo statico (quale quella trattata nel testo) è ben diversa da una analisi di tipo

dinamico;

- molto spesso non si deve individuare il progetto più conveniente, ma il portafoglio ottimo

(combinazione di più progetti contemporaneamente realizzati).

Di tutte tale questioni (e di altre ancora) si è a lungo dibattuto, e ancora si discuterà in

futuro. Il mondo diventa sempre più complesso, e ugualmente più complesse risultano essere le

analisi conseguenti.

15