IL TRATTAMENTO

DEL RISCHIO NELLA

VALUTAZIONE

DEGLI INVESTIMENTI

Università degli Studi di Parma

1

L’incertezza nelle decisioni di investimento

INCERTEZZA

#

RISCHIO

INCERTEZZA: Si ha incertezza nel caso in cui non sia

possibile determinare a priori una distribuzione di

probabilità da associare ai diversi esiti dell’evento.

RISCHIO: Un investimento è considerato rischioso quando

gli esiti da esso prodotti non possono essere determinati con

certezza.

Ai fini del presente capitolo INCERTEZZA = RISCHIO

2

L’incertezza nelle decisioni di investimento

In generale, un investimento risulta tanto più rischioso

quanto più i possibili risultati che da esso conseguono sono

dispersi attorno alla media.

RISCHIO = DISPERSIONE = VARIABILITÁ

3

Le determinanti del rischio

RISCHIO

OPERATIVO

Variabilità dei risultati

che deriva dalla struttura

operativa aziendale

ed in particolare dalle

sue attività.

FINANZIARIO

Comprende una serie di

elementi:

- rischio di credito;

- rischio di tasso;

- rischio di cambio.

4

Le determinanti del rischio:

il rischio operativo

Definizione:

per rischio operativo di intende la variabilità dei risultati che

deriva dalla struttura operativa dell’azienda, ed in particolare

dalle sue attività.

COSTI

Fissi (es.: ammortamenti)

Variabili (es.: materie prime)

Il peso assunto dai costi fissi (e dai costi variabili) è un

indice della rischiosità operativa dell’azienda.

5

Le determinanti del rischio:

il rischio operativo

Il grado di rigidità di una struttura di costo condiziona in misura

determinante la reattività del risultato operativo alla manovra

della leva volumi.

La misura della reattività del risultato operativo è quantificabile

rapportando il margine di contribuzione complessivo (MdC),

inteso come differenza tra ricavi e costi variabili, al reddito

operativo (RO).

Questo indicatore prende il nome di:

Grado di leva operativa (GLO):

GLO = MdC/RO

6

Le determinanti del rischio:

il rischio operativo

Quando più rigida è la struttura di costo, tanto maggiore è il

valore del moltiplicatore e dunque la variabilità dei risultati.

Una struttura di costo pesantemente caratterizzata dalla presenza

di costi fissi è dunque sinonimo di elevato rischio operativo.

7

Le determinanti del rischio:

il rischio operativo

Esempio:

– tre aziende che operano nella stessa area d’affari, presento la

seguente struttura operativa:

1. Volume prod. (unità)

2. Costi variabili totali

3. Costi fissi totali

4. Costi totali (2+3)

5. C.fissi/C.totali (3/4)

ALFA

100

300

550

850

0,65

BETA

100

400

450

850

0,53

GAMMA

100

500

350

850

0,41

Le tre aziende presentano lo stesso output e costo totale, ma una

diversa ripartizione dei costi fissi.

8

Le determinanti del rischio:

il rischio operativo

Ipotizziamo un aumento della produzione pari a 10 ed un prezzo

di vendita unitario pari a 10:

variaz. volumi

variaz. fatturato

variaz. ris. oper.

ALFA

10

100

70

BETA

10

100

60

GAMMA

10

100

50

L’azienda ALFA, che presenta il GLO maggiore (pari a 4,66), è

quella che sperimenta la maggiore oscillazione del risultato

economico.

9

Le determinanti del rischio:

il rischio finanziario

È possibile distinguere tre componenti fondamentali:

– rischio di credito;

– rischio di tasso;

– rischio di cambio.

10

1. Il rischio di credito

È legato al concetto di leva finanziaria (o leverage), che esprime

il rapporto tra indebitamento oneroso e mezzi propri.

La relazione principale è la seguente:

ROE = ROI + (ROI-i)*(D/E)

dove:

i = costo dei mezzi di terzi;

E = mezzi propri;

D = mezzi di terzi.

Al crescere del livello di indebitamento il rischio aumenta.

11

1. Il rischio di credito

L’evidenza empirica dimostra che, a parità di altre condizioni,

una leva finanziaria elevata costituisce il principale fattore di

rischio nella percezione degli interlocutori finanziari, il cui

timore è che l’azienda possa risultare insolvente.

Un elevato ricorso alla leva finanziaria (D/E), generando elevati

oneri finanziari, determina una struttura di costo rigida. Per

meglio indagare questo aspetto, è bene introdurre il concetto di

Grado di leva finanziaria (GLF)

GLF = RO/RN

12

1. Il rischio di credito

Esempio:

due aziende, che presentano una diversa leva finanziaria

reagiscono diversamente ad una variazione del reddito operativo

pari (ad esempio) al 10%:

Indebitamento

% oneri finanziari

reddito operativo

oneri finanziari

Reddito netto

GLF

variaz. redd. op.vo

variaz. redd. netto

ALFA

500

10%

100

50

50

2

110 (+10%)

60 (+20%)

BETA

300

10%

100

30

70

1,42

110 (+10%)

80 (+14,2%)

L’esempio mostra come il grado di leva finanziaria esprima la

misura in cui il risultato netto reagisce alle variazioni del

risultato operativo.

13

2. Il rischio di tasso

Definizione:

Il rischio di tasso ha origine nella possibilità che data la

struttura per scadenze, una variazione de tassi di mercato trovi

nella discrepanza tra tassi attivi e tassi passivi una fonte di

costo imprevista per l'azienda.

La bassa correlazione tra le variazioni dei tassi attivi e passivi è

detta mismatching tra attivo e passivo patrimoniali.

14

3. Il rischio di cambio

Definizione:

il rischio di cambio attiene alle oscillazioni che si registrano

nei tassi di cambio della valute in cui l’attivo ed il passivo

aziendale sono espressi.

15

Il grado di leva complessiva

Per sintetizzare i due concetti di rischio presentati, si ricorre al

grado di leva complessiva.

Grado di leva complessiva:

GLC = GLO*GLF

16

I limiti del REA nelle valutazioni in contesti

di incertezza

n

Ft

REA

t

t 0 (1 i )

Due considerazioni sulla formula :

– il tasso di attualizzazione è assunto costante, ipotizzando

implicitamente sia che per ogni progetto esista un livello di

rischiosità noto e determinabile, sia che tale rischio non muta

durante la vita del progetto.

– Il denominatore (flussi di cassa) è supposto unico e quindi certo.

17

I limiti del REA nelle valutazioni

in contesti di incertezza

FIGURA

18

I limiti del REA nelle valutazioni

in contesti di incertezza

FIGURA

19

I limiti del REA nelle valutazioni

in contesti di incertezza

Il REA è lo strumento eletto per il pricing dei titoli

obbligazionari a reddito fisso, come risulta dalla formula:

n

Ct

VA

t

t 1 (1 r )

in cui:

Ct è la cedola periodale;

r è il tasso di rendimento interno.

Le precedenti considerazioni ci portano a concludere che il REA

mostra dei limiti qualora si debbano valutare degli investimenti

in condizioni di incertezza (situazione comune per qualunque

fenomeno aziendale).

20

I limiti del REA nelle valutazioni

in contesti di incertezza

I casi in cui l’utilizzo del REA sconta limiti accettabili:

pricing dei titoli azionari dall’andamento regolare;

valutazione di investimenti sostitutivi, per i quali si ritengono

affidabili in ottica prospettica le performance di mercato

verificate storicamente;

valutazione di business del tipo "cash-cow".

21

I limiti del REA nelle valutazioni

in contesti di incertezza

REGOLA GENERALE

quando un’attività finanziaria o un progetto reale di

investimento sono sprovvisti di una delle dimensioni

necessarie ad accomodare la specificità strutturale del REA, il

ricorso a tale metodologia sconta necessariamente tutti i limiti

di un’analisi condotta in ipotesi di certezza.

22

Strumenti statistici per la misurazione del

rischio

3 misure fondamentali di rendimento e rischio:

la media (o tasso di rendimento atteso);

la varianza;

lo scarto quadratico medio.

23

Strumenti statistici per la misurazione del

rischio

Attribuzione di probabilità ai diversi scenari

2 fattori fondamentali:

– disponibilità di dati oggettivi relativi al verificarsi di eventi che

condizionano il manifestarsi degli scenari previsti;

– volontà o capacità del decisore di utilizzare i dati.

24

Strumenti statistici per la misurazione del

rischio

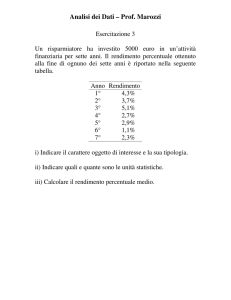

TABELLA - Distribuzione di probabilità dei flussi di cassa

relativi al progetto X

Probabilità

0.10

0.05

0.20

0.55

0.10

Valori in L. al 1° anno (1)

101

103

105

107

110

Tasso di rendimento (2)

0.01

0.03

0.05

0.07

0.10

(1) Si assume un investimento pari a 100 all’anno zero

(2) Calcolato come: (Valore dopo 1 anno - 100) / 100

25

La media (o tasso di rendimento atteso)

R s 1 Ps Rxs

n

dove:

R= rendimento atteso netto;

s= scenario;

n= numero complessivo di scenari previsti;

Ps= probabilità associata a ciascuno scenario;

Rxs= tasso di rendimento del progetto X al verificarsi dello

scenario s.

26

La media (o tasso di rendimento atteso)

Il tasso di rendimento atteso è una misura della tendenza

centrale dei diversi valori che si prevede il progetto possa

assumere.

La formula del tasso di rendimento atteso rappresenta la media

ponderata dei diversi rendimenti che si ritiene il progetto possa

generare; il fattore di ponderazione è in tal caso costituito dalle

probabilità del verificarsi dei diversi scenari.

Sulla base dei dati di TABELLA si ha:

0,10 (0,01) + 0,05 (0,.03) + 0,20 (0,05) + 0,55 (0,07) + 0,10 (0,10) =

= 0,001 + 0,0015 + 0,01 + 0,0385 + 0,01 = 0,0610

Il rendimento medio atteso per il progetto X è pari al 6,1%

27

La media (o tasso di rendimento atteso)

Se si confida in una certa costanza dei fattori che hanno

determinato le performance passate, il rendimento atteso di un

progetto può essere calcolato come:

N

R' y

Ryt

t 1

N

dove:

R’y = tasso di rendimento atteso per il progetto Y

N = numero di osservazioni;

Ryt = tasso di rendimento del progetto y nell’anno t

28

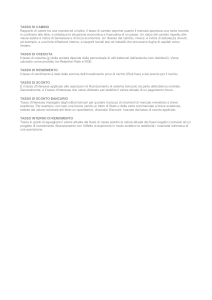

Tabella - Dati storici relativi al progetto Y

Osservazioni

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

Anni

1993

1992

1991

1990

1989

1988

1987

1986

1985

1984

1983

1982

1981

1980

1979

1978

1977

1976

1975

1974

1973

Valori

100

98

101

95

94

91

85

88

82

74

71

70

72

62

58

49

47

44

42

35

32

Rendimenti

0,0204

-0,0297

0,0632

0,0106

0,0330

0,0706

-0,0341

0,0732

0,1081

0,0423

0,0143

-0,0278

0,1613

0,0690

0,1837

0,0426

0,0682

0,0476

0,2000

0,0938

12.103

29

La media (o tasso di rendimento atteso)

Il tasso di rendimento atteso è quindi il valore atteso di una

distribuzione di probabilità.

Facendo riferimento alla tabella precedente:

R’y = 1.2103/20 = 0.060515

30

La varianza

La varianza può essere calcolata sia sui rendimenti attesi da un

progetto sia sui valori storicamente osservati.

Nel primo caso:

n

s Ps ( Rxs R' x) 2

2

x

S 1

dove:

s 2x = varianza dei rendimenti dell’investimento X

S = scenario

N = numero complessivo degli scenari

Ps = probabilità associata al verificarsi dello scenario s

Rxs = tasso di rendimento del progetto x al verificarsi dello

scenario s

R’x = tasso di rendimento atteso del progetto X

31

La varianza

Nel secondo caso:

n

s x2

2

(

Rxt

R

'

x

)

t 1

n 1

dove:

n = numero complessivo delle osservazioni

Rxt = tasso di rendimento del progetto X riscontrato nel periodo

t

32

Lo scarto quadratico medio

(o deviazione standard)

Definizione:

La deviazione standard è la radice quadrata della varianza ed

ha il pregio di esprimere la rischiosità del progetto nella stessa

unità di misura in cui sono espressi i valori attesi o osservati e

la loro media.

33

Il coefficiente di variazione (CV)

Si tratta di un altro indicatore di rischiosità, ottenuto mettendo a

rapporto la deviazione standard ed il rendimento atteso da un

investimento.

CVx

sx

Rx

Il coefficiente esprime l’ammontare di rischio per unità di

rendimento.

L’indicatore è utile nel caso in cui il decisore debba scegliere tra

progetti alternativi che presentano misure di rendimento atteso e

di deviazione standard tra loro molto diverse.

34