Project work

Il capital budgeting

Corso: Finanza aziendale internazionale

Prof: Bruna Ecchia

a.a: 2016/2017

Giuseppina Romano N273239

Si inserisce nel piano

strategico e riguarda la

valutazione dei progetti di

investimento, inducendo il

top management ad

intraprendere decisioni

razionali sugli investimenti

più profittevoli e

probabili.

Cos’è il capital

budgeting?

la valutazione dei progetti di investimento

internazionali

Quando l’analisi ha come oggetto di

valutazione anche i mercati internazionali

subentrano una serie di variabili da gestire,

come il rischio di cambio e il rischio Paese,

che al contrario sarebbero esclusi

dall’analisi e valutazione di un progetto di

investimento all interno del Paese

domestico. Pertanto aumenta la

complessità del metodo di valutazione, in

quanto si andranno ad incorporare nello

stesso tutti quei fattori di rischio

internazionale.

Il rischio di cambio

la quantità di valuta estera che l’impresa incasserà/pagherà dipenderà

dal tasso di cambio tra la valuta estera e la valuta nazionale che si avrà

al momento del pagamento effettivo.

• e= unità di valuta nazionale/unità di valuta estera

• pertanto la valuta nazionale si rafforza se e diminuisce ( per comprare

un’ unità di valuta estera serve meno valuta nazionale) e si

indebolisce qualora e dovesse aumentare( serve più valuta nazionale

per acquistare un’unità di valuta estera).

Il contratto forward

• Nel caso di sottoscrizione di un contratto forward, ci si avvale di un

tasso di cambio prefissato a scadenza, ovvero al momento in cui

avverrà il pagamento, tutelando quindi l’impresa dall’ eventuale

indebolimento della valuta nazionale. Tuttavia la sottoscrizione di un

contratto forward non permette all’impresa che ha deciso di investire

in un Paese estero di beneficiare di dell’eventuale apprezzamento

della valuta estera.

Currency options

Altro strumento a copertura del rischio finanziario molto più

conveniente è rappresentato dalle opzioni su valuta. I contratti di

opzione in generale danno la facoltà all investitore potenziale di

acquistare(call) / vendere (put) un’attività sottostante ad un dato

prezzo d’esercizio (strike price) entro o a una certa scadenza. Quindi l

investitore si avvale di tale facoltà solo quando si presenta un guadagno

(pay-off). Allo stesso modo le opzioni su valuta danno la facoltà a chi ha

acquistato di acquistare/ vendere un certo ammontare di valuta per

un’altra ad un prezzo predeterminato entro o a una certa scadenza.

Il rischio Paese

• Il rischio economico(valutazione del PIL, gli investimenti

aggregati da parte dello Stato..)

• Il rischio finanziario(capacità del Paese di adempiere agli

oneri del debito pubblico)

• Il rischio politico(rischio legato ad eventi sociali o decisioni

dello Stato in merito a normative tributarie che possono

influenzare il contesto economico)

Il criterio di valutazione

Il metodo di valutazione di un progetto di investimento più diffuso, nello

specifico nelle società quotate e in imprese che esercitano l’attività anche

nei mercati internazionali , è il VAN, il quale ha come oggetto di analisi i

FCFF attualizzati al WACC al netto dell esborso iniziale:

VAN=

[FCFFt/ (1+WACC)t]+ TVn/ (1+WACC)n – I

Si valutano i VAN stimati da una serie di progetti di investimento .

Saranno scelti i progetti di investimento che generano un VAN>0.

Infine si fa un’analisi comparata dei VAN stimati e si sceglie di

intraprendere il progetto di investimento che genera un VAN maggiore.

Determinazione delle componenti del VAN

I flussi di cassa:

ricavi monetari –

costi monetari =

EBITDA (MOL) –

Ammortamenti e accantonamenti –

Imposte =

il WACC:

WACC= re . E/V + rd . D/V . (1- t)

dove re = rf locale + β . rp

(valutazione del costo del capitale che sostiene l’investitore)

NOPAT +

Ammortamenti e accantonamenti

(+/-) delta CCN

(+/-) delta investimenti operativi =

FCFF

(-)Oneri finanziari

(+/-)nuovi apporti/rimborsi=

FCFE

il TV:

TV = FCFFn+1 / (WACC – g)

Il VAN per la valutazione di un progetto di

investimento internazionale:

È opportuno adeguare il criterio di valutazione ai progetti di investimento

internazionale , tenendo conto quindi dei rischi esposti in precedenza.

Ci si avvale quindi del seguente modello specifico riguardante il VAN :

VAN=

[FCFF0,$] F0,t (USD/EUR) / (1+WACC€)t

Il valore del progetto viene derivato convertendo i flussi di cassa incrementali

espressi in valuta estera al tasso di cambio forward e attualizzandoli

successivamente ai tassi di interesse prevalenti sul mercato nazionale.

Questo però nel caso in cui si vuole valutare una decisione di investimento

valutando anche il rischio di cambio. In alternativa è presente un metodo

semplificato che tiene conto esclusivamente del VAN espresso in valuta estera al

tasso di cambio spot. Con questo metodo l investitore si sta assumendo

implicitamente il rischio di cambio, ignorando eventuali sue variazioni.

Questo però nel caso in cui si vuole valutare una decisione di

investimento valutando anche il rischio di cambio. In alternativa è

presente un metodo semplificato che tiene conto esclusivamente

del VAN espresso in valuta estera al tasso di cambio spot. Con

questo metodo l investitore si sta assumendo implicitamente il

rischio di cambio, ignorando eventuali sue variazioni. Ai fini della

copertura però potrebbe stipulare un contratto autonomo di current

options o forward

Attualizzazione dei FCFF in valuta nazionale:

La modalità consigliabile per calcolare il VAN di un investimento

all’estero è prevedere i flussi di cassa incrementali nella valuta estera e

attualizzarli al tasso di sconto modificato per il rischio sempre in valuta

estera, soltanto dopo poi convertire il VAN in valuta nazionale

moltiplicando lo stesso per il tasso di cambio a pronti.

La valutazione del costo del capitale:

Ai fini della valutazione di un progetto di investimento però non è

importante prevedere soltanto la profittabilità attea ma capire anche

qual è il grado di rischio che l investitore potenziale si assume nell

investire in quel settore specifico di quel Paese. Ci serviamo della

relazione del CAPM, il quale è un metodo reddituale di valutazione di

un investimento che determina una componente specifica del WACC,

ossia il rendimento derivante dai mezzi propri investiti:

• rendimento richiesto(Re)= rf locale + β . rp

Analisi degli scenari:

la previsione dei flussi di cassa

non può prescindere da una

valutazione preliminare

dell’ambiente di riferimento e a

tal fine è opportuno

predisporre di una tecnica

efficace che consiste nell’analisi

degli scenari, in quanto non

solo l assetto socio-economico,

ma anche quello normativo e

tributario potrebbe impattare

sul progetto.

Procediamo con un esempio:

si supponga di dover misurare il valore di un progetto di investimento negli

Stati Uniti da parte di un’azienda italiana operante nel settore dell’ alta moda .

Nel determinare il valore del progetto , l’investitore deve tener conto di due

fattori di rischio specifico per le imprese operanti nel medesimo settore:

l’incremento dell’aliquota fiscale sui redditi d’impresa dal 30 al 32% con una

probabilità del verificarsi del 70%;

una riduzione degli incentivi statali per le imprese operanti in tale settore da

12 milioni a 7 milioni di € con una probabilità del 60%.

Scenario

Aliquota f. %

Incentivi statali

VAN

Probabilità

1

30%

7

VAN1

18%

2

32%

12

VAN2

28%

3

30%

12

VAN3

12%

4

32%

7

VAN4

42%

Il passo successivo consiste nel

determinare il valore attuale netto del

progetto nei diversi scenari ed il valore

atteso netto sarà dato dalla media

ponderata tra i quattro identificabili:

VAN=van1(18%)+van2(28%)+van3(12%)+va

n4(42%)

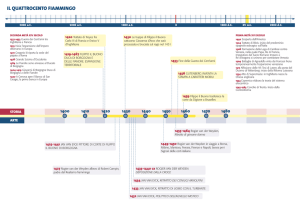

La Roche è una società farmaceutica svizzera fondata

nel 1896 da Fritz-Hoffmann a Basilea. Nasce con

l’obiettivo di produrre medicinali efficaci ed innovativi

e ben presto sarebbe stata riconosciuta a livello

mondiale. Oggi si occupa anche della ricerca e

produzione di farmaci a scopo oncologico e si

impegna in maniera attiva a condurre politiche di

responsabilità sociale.

Si suppone che essa stia valutando un progetto per la costruzione di una nuova

fabbrica negli Stati Uniti. Per calcolare il VAN prevede i seguenti FCFF in $:

C0

-1300

C1

400

C2

450

C3

510

C4

575

C5

650

Questi sono espressi in dollari. Per calcolare il valore attuale netto la Roche li

attualizza al costo de capitale in dollari. Si suppone che il costo del capitale sia il

12% quindi:

VAN= -1300 + 400/1,12 + 450/1,122 + 510/1,123 + 575/1,124 + 650/1,125= $ 523

milioni

La Roche deve poi convertire tale valore in franchi svizzeri, pertanto il manager

moltiplicherà il VAN in $ per il tasso di cambio a pronti che ipotizziamo essere 2

Fr/$:

VANFr = VAN$ x 2 =1026 milioni (Fr)

Da notare che il management non si preoccupa del rischio di cambio in questo caso

perché ,attualizzando i flussi di cassa in dollari al tasso di sconto modificato per il

rischio sempre in dollari, sta implicitamente assumendo di coprire il rischio di

cambio .

Controlliamo ciò calcolando il numero di franchi che la Roche riceverebbe qualora coprisse il rischio di

cambio mediante la vendita a termine di ogni dollaro futuro derivante dai FC. La teoria di parità dei tassi

d’interesse (relazione teorica che lega i tassi di cambio a pronti, i tassi di interesse nelle valute domestiche

e i tassi di cambio a termine),ci dice che il tasso di cambio a termine ad un anno è:

eFr/$ . (1+ tasso di interesse in Fr)/(1+tasso di interesse in $)

= (2 x 1,04)/1,06= 1,962

similmente il tasso a termine a due anni sarà:

eFr/$ . (1+ rFr/$)2/(1+r$)2= 1,925

risk free rate $= 0.06

risk free rate FrS=0.04

Se la ROCHE copre i FC contro il rischio di cambio, il numero di franchi svizzeri che otterrà ogni anno sarà

pari a ogni FC espresso in $ per il tasso di cambio a termine :

C0

1300x2

=

2600

C1

400x

1,962

=785

C2

450x 1,925

=866

C3

510x

1,889

=963

C4

575x

1,853 =1066

C5

650x

1.818

=1182

Questi flussi di cassa ora sono espressi in franchi svizzeri e necessitano di essere attualizzati al tasso di

sconto modificato per il rischio in franchi svizzeri. Stiamo parlando del rendimento calcolato secondo il

metodo prima esposto del CAPM. La formula per convertire il tasso di rendimento richiesto in $(re$) in

quello in franchi (reFr)è :

(1+ reFr)=(1+re$)x[(1,04)/(1,06)]

=1,12 x 1,04/1,06= 1.099

Il tasso di attualizzazione in dollari modificato per il rischio è il 12% , mentre quello in franchi svizzeri solo

il 9,9%. L’ultima cosa da fare è attualizzare i FC in franchi a un tasso di attualizzazione modificato per il

rischio del 9,9%, che è proprio re in franchi svizzeri:

VAN= - 2600 + 785/1,099 + 866/1,0992 +963/1,0993 + 1066/1,0994 +1182/1,0995= 1026 milioni Fr

svizzeri.