Economia aperta

Laura Resmini

a.a. 2013-14

1

Scambi internazionali: evidenza empirica

2

Commercio internazionale e PIL per aree geografiche

3

Principali attori

4

Ma, EU-27:

1° esportatore

2° importatore

5

Il commercio estero dell’Europa, 2011-2013

6

Fonte: WTO, 2013

… e dell’Italia, 2011-2013

7

Composizione del commercio estero

8

Chi esporta che cosa: il vantaggio comparato

9

I flussi commerciali nel

mondo: 1990-2011

10

Il grado di apertura

Grado di apertura: (X+M)/PIL (media ultimi tre anni disponibili)

Fonte: WTO

11

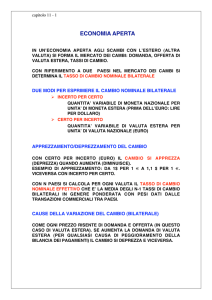

Il tasso di cambio

• Tasso di cambio nominale: numero di unità di una valuta che è

possibile scambiare sul mercato con un’unità di un’altra valuta.

• Es.: cambio €/$ indica quanti dollari è possibile acquistare con un

euro;

• Un tasso di cambio €/$ pari a 1.36, indica che 1€ equivale a 1.36$ o,

in modo equivalente, 1$ vale circa 0.75€ (1/1.36).

• Se il tasso di cambio nominale:

• aumenta, una valuta si apprezza: la stessa quantità di valuta

nazionale (1€) acquista una maggiore quantità di valuta estera

($);

• diminuisce, una valuta si deprezza: la stessa quantità di valuta

nazionale (1€) acquista meno unità di valuta estera ($)

12

Il tasso di cambio nominale euro/dollaro

13

Fonte: ECB

Tasso di cambio bilaterale e effettivo

• Due misure di tasso di cambio:

• bilaterale: definito tra due valute;

• multilaterale o effettivo : media ponderata dei tassi di cambio

bilaterali.

• Pesi di ponderazione rispecchiano l’importanza relativa degli scambi

bilaterali, e incorporano informazioni su importazioni ed

esportazioni;

• Non c’è un’unità di conto, per cui si normalizza a 100 in un anno

base;

• Utile per valutazione complessiva di una valuta nel tempo;

• Tasso di cambio effettivo per l’euro è calcolato dalla BCE utilizzando i

tassi di cambio bilaterali dei 20 maggiori partner commerciali

dell’area Euro.

14

Tasso di cambio nominale effettivo dell’euro

15

Fonte: ECB

Euro area-18 countries vis-a-vis the EER-20 group of trading partners (AU, CA, DK, HK, JP, NO, SG, KR,

SE, CH, GB, US, BG, CZ, LT, HU, PL, RO, HR and CN)

Pesi usati dalla BCE per il calcolo del tasso di

cambio nominale effettivo

16

Fonte: BCE

Tasso di cambio reale

• tasso di cambio reale: rapporto tra ciò che un ammontare specificato di moneta

può acquistare in un paese confrontato con ciò che può acquistare in un altro

paese:

𝑡𝑎𝑠𝑠𝑜 𝑑𝑖 𝑐𝑎𝑚𝑏𝑖𝑜 𝑟𝑒𝑎𝑙𝑒(𝑒𝑟 ) = 𝑒

𝑃

𝑃∗

con

P: livello medio dei prezzi interno;

P*: livello medio dei prezzi esteri;

e: tasso di cambio nominale

• Un aumento del tasso di cambio reale segnala che i beni interni sono

relativamente più cari dei beni esteri (apprezzamento reale)

• Un elevato tasso di cambio reale riduce le esportazioni ed aumenta le importazioni

• Le esportazioni nette peggiorano

• Una riduzione del tasso di cambio reale segnala che i beni interni sono

relativamente meno cari dei beni esteri(deprezzamento reale)

• Un basso tasso di cambio reale aumenta le esportazioni e riduce le importazioni

• Le esportazioni nette migliorano

• Variazioni del tasso di cambio reale dipendono da:

• Variazioni del tasso di cambio nominale

• Variazioni nel livello dei prezzi interni/esteri (inflazione)

17

Tasso di cambio effettivo dell’euro nominale e reale

Rosso: tasso di cambio effettivo nominale; blu: tasso di cambio effettivo reale.

Fonte: ECB

18

La legge del prezzo unico

• La legge del prezzo unico: Beni omogenei scambiati in

condizione di libero scambio hanno gli stessi prezzi in tutti i

Paesi (quando convertiti in un’unica valuta):

PUS$ = e$€ PEU€

• Basata sull’arbitraggio: se ci sono differenze nei prezzi, gli

agenti sfrutteranno l’opportunità di arbitraggio comprando e

rivendendo finché non si raggiunge l’uguaglianza.

• Implica:

• L’assenza di qualsiasi frizione al libero scambio (dazi, tariffe, costi di

trasporto, …)

• Beni «commerciabili internazionalmente»

• Beni omogenei

19

La parità dei poteri d’acquisto (PPA)

• I tassi di cambio nominali sono determinati in base alla legge

del prezzo unico, dunque:

• Ciò implica che:

PUS$

e€$ = €

PEU

∆𝑒 = 𝜋𝑈𝑆 − 𝜋𝐸𝑈

Ovvero, variazioni del tasso di cambio nominale riflettono il

differenziale di inflazione.

• Conseguenze :

• Paesi ad elevata inflazione vedranno deprezzarsi la propria valuta

20

I limiti della PPA

• La PPA vale nel lungo periodo, ma non nel breve.

• L’incapacità della PPA di prevedere l’andamento dei tassi di

cambio nominali nel breve periodo dipende dal fatto che la

legge del prezzo unico, nella realtà, non è verificata.

•

•

•

•

Molti beni e servizi non vengono scambiati internazionalmente

I beni non sono omogenei

Esistono costi di trasporto e altre barriere agli scambi

I prezzi sono rigidi

21

L’evidenza empirica

1 anno

5 anni

20 anni

22

Fonte: Miles and Schott, 2006

Il mercato dei cambi

• Offerta di valuta nazionale (euro) contro valuta estera (dollaro)

• Espressa dai residenti (Europei) per acquistare beni e servizi prodotti

all’estero (Stati Uniti) e/o attività finanziarie denominate in valuta

estera (dollari)

• Maggiore è la quantità di valuta estera (dollari) acquistabile con una

unità di valuta nazionale (euro), più elevata è l’offerta di valuta

nazionale (euro)

• Se il tasso di cambio €/$ si apprezza, l’offerta di euro contro $ aumenta

• Domanda di valuta nazionale (euro) contro valuta estera ($)

• Espressa dai non residenti che intendono acquistare beni e servizi prodotti

in Europa o attività finanziarie denominate in euro

• Maggiore è la quantità di valuta estera ($) necessaria per acquistare una

unità di valuta nazionale (€), minore la domanda.

• Se il tasso di cambio €/$ si apprezza, la domanda di euro contro $

diminuisce

• Valore fondamentale del tasso di cambio: valore di equilibrio del

tasso di cambio (la domanda di valuta nazionale eguaglia l’offerta di

valuta nazionale)

23

Il mercato dei cambi

Tasso di cambio, e

Offerta di valuta

nazionale contro

valuta estera

e*

Domanda valuta

nazionale contro

valuta estera

Q*

Quantità di valuta scambiata

• Tasso di cambio flessibile: Il valore della valuta nazionale (€) rispetto ad una

valuta estera ($) è determinato dalla domanda e dall’offerta di € contro $ sul

mercato

• Variazioni della domanda e dell’offerta determinano variazioni del tasso di

cambio di equilibrio

24

Variazioni nel valore fondamentale del tasso di cambio

Variazioni dell’offerta:

• Variazioni nelle preferenze per i beni stranieri

• Una maggiore (minore) preferenza per i beni stranieri fa

aumentare (ridurre) l’offerta di valuta nazionale contro valuta

estera

• Variazioni nel reddito dei residenti

• Un aumento (riduzione) del PIL nazionale aumenta (riduce) i

consumi dei residenti, inclusi i consumi di beni e servizi prodotti

all’estero; l’offerta di valuta nazionale contro valuta estera

aumenta (si riduce)

• Variazioni del tasso di interesse reale sulle attività denominate

in valuta estera

• Un aumento (riduzione) del rendimento delle attività

denominate in valuta estera rende più (meno) conveniente, a

parità di altri fattori, investire in attività finanziarie denominate

in valuta estera; l’offerta di valuta nazionale contro valuta estera

aumenta (si riduce);

25

Variazioni nel valore fondamentale del tasso di cambio

Variazioni della domanda:

• Variazioni nelle preferenze per i beni nazionali

• Una maggiore (minore) preferenza per i beni nazionali fa

aumentare (ridurre) gli acquisti di beni nazionali e, di

conseguenza, aumenta (si riduce) la domanda di valuta nazionale;

• Variazioni del reddito reale estero

• Un aumento (riduzione) del reddito all’estero induce maggiori

(minori) consumi all’estero; la domanda di valuta nazionale

aumenta (si riduce);

• Variazioni del tasso di interesse reale sulle attività finanziarie

denominate in valuta nazionale

• Un aumento (riduzione) del rendimento delle attività denominate

in valuta nazionale (€) rende più (meno) conveniente investire in

tali attività; la domanda di valuta nazionale aumenta (si riduce);

26

Esempio/1:

«Usa, riparte l'economia. Maxi crescita del Pil nel terzo trimestre: +4,1%»

(Il sole 24 ore, 20/12/2013)

Offerta di €

contro $

YUS↑→CUS↑→MUS↑→D€/$↑

Tasso di cambio €/$

e*’

e*

Domanda di €

contro $

Q*

Sul mercato dei cambi si

genera un eccesso di

domanda di €, l’euro si

apprezza nei confronti del

dollaro

Q*’

Quantità di € scambiati

27

Esempio/2:

«Venduti oltre 2 milioni di iPad (…) Al momento circa un quarto del

mercato dell'iPad sarebbe concentrato in Europa» (www.ilsole24ore.it,

10 giugno 2010)

Tasso di cambio, e

Offerta di valuta

nazionale contro

valuta estera

e*

e*’

Domanda valuta

nazionale contro

valuta estera

Q*

• L’incremento delle preferenze

per un bene prodotto

all’estero fa aumentare

l’offerta di € contro $.

• L’eccesso di vendite spinge al

ribasso il valore dell’euro

• Il tasso di cambio €/$ si

deprezza

Q*’

Quantità di valuta scambiata

28

La politica monetaria ed il tasso di cambio

• Variazioni della politica monetaria influenzano il valore

fondamentale del tasso di cambio

• Una politica monetaria espansiva, riducendo il tasso di interesse

reale, riduce il rendimento delle attività denominate in valuta

nazionale; la domanda di valuta nazionale si riduce e la moneta

nazionale si deprezza.

• I beni nazionali diventano più convenienti: aumentano le

esportazioni e si riducono le importazioni, migliorando la domanda

aggregata

• Una politica monetaria restrittiva aumenta il tasso di interesse

reale, aumentando il rendimento delle attività denominate in

valuta nazionale; la domanda di valuta nazionale aumenta e la

valuta nazionale si apprezza

• I beni nazionali diventano meno convenienti rispetto ai beni esteri.

Le esportazioni nette peggiorano e la spesa aggregata si riduce

29

Esempio/3

Bce, taglio dei tassi rinviato a giugno. Draghi: «Inflazione bassa a lungo,

pronti a intervenire» (il Sole 24 ore, 8 maggio 2014)

Tasso di cambio, e

Offerta di valuta

nazionale contro

valuta estera

e*

e*’

Domanda valuta

nazionale contro

valuta estera

Q*’

Q*

Quantità di valuta scambiata

• La politica monetaria

espansiva della BCE

riduce i tassi di interesse

e, di conseguenza, il

rendimento delle

attività finanziarie

denominate in €;

• la domanda di € contro

$ si riduce

• L’euro si deprezza nei

confronti del dollaro

30

La politica fiscale ed il tasso di cambio

• Variazioni della politica fiscale influenzano il valore fondamentale del

tasso di cambio

• Una Politica fiscale espansiva (aumento della spesa pubblica o riduzione delle

imposte) riduce il risparmio nazionale

• (S – I) < 0 e NX < 0. L’investimento è finanziato con capitali stranieri: l’afflusso di

capitali dall’estero, deteriora il saldo commerciale (la riduzione del risparmio

aumenta il tasso di interesse, riduce l’offerta di valuta nazionale contro valuta

estera, facendo aumentare il valore relativo della valuta: il tasso di cambio

nominale si apprezza)

• Una politica fiscale restrittiva (riduzione della spesa pubblica e/o aumento

delle imposte) aumenta il risparmio nazionale

• S – I > 0 e NX > 0. L’eccesso di risparmio nazionale sugli investimenti è «prestato»

agli investitori stranieri. Il deflusso di capitali fa deprezzare il tasso di cambio

(l’offerta di valuta nazionale contro valuta estera aumenta, facendo deprezzare il

tasso di cambio)

• Incentivi fiscali alle imprese che investono, stimolano gli investimenti

• S – I < 0 e NX < 0. L’eccesso di investimenti sul risparmio nazionale è finanziato con

capitali stranieri. Al maggiore afflusso di capitali corrisponde un deterioramento

del saldo commerciale (l’aumento della domanda di investimento aumenta il tasso

di interesse, il rendimento delle attività denominate in valuta nazionale aumenta,

aumenta la domanda di valuta nazionale contro valuta estera, il tasso di cambio si

apprezza).

31

Flussi di beni e flussi di capitali

• Esportazioni nette: differenza tra produzione e spesa interna

Y = C + I + G + NX

NX = Y – (C + I + G)

• Se la produzione aggregata > spesa interna, si esporta la differenza,

quindi X>M e NX>0

• Se la produzione aggregata < spesa interna, si importa la differenza,

quindi X<M e NX<0

• Flussi reali e flussi finanziari sono strettamente legati tra loro

Y = C + I + G + NX

Y – C – G = I + NX

S

= I + NX

S – I = NX

Investimento netto estero = saldo commerciale

32

Risparmio e investimenti

• S – I è il deflusso netto di capitali o investimento estero netto

• Deflusso netto di capitali: differenza tra l’ammontare che i

cittadini di un paese danno a prestito all’estero e l’ammontare

che prendono a prestito dagli investitori stranieri

• Se S>I → il paese è un risparmiatore netto; l’eccesso di

risparmio viene impiegato per finanziare gli investitori

stranieri. Si registra un deflusso netto di capitali verso

l’estero;

• Se S<I → il paese prende a prestito; l’investimento è

superiore al risparmio nazionale e l’economia finanzia la

differenza indebitandosi all’estero. Si registra un afflusso

netto di capitali dall’estero.

33

I flussi internazionali di capitali ed il saldo

commerciale

S – I = NX

S–I=X–M

Dunque:

• Se (S – I) > 0 anche NX > 0

• Ad un deflusso netto di capitali corrisponde un avanzo

commerciale: il paese è creditore nei confronti del resto del

mondo ed esporta più beni e servizi di quanti ne importa;

• Se (S – I) < 0 anche NX < 0

• Ad un afflusso netto di capitali corrisponde un disavanzo

commerciale: il paese è debitore netto nei confronti del resto del

mondo ed importa più beni e servizi di quanti ne esporta

Il flusso internazionale di fondi che finanzia l’accumulazione del

capitale e il flusso internazionale dei beni sono due facce della

stessa medaglia

34

I flussi internazionali di beni e di capitali– area euro

116,0 - 133,2 + 15,1 + 2.1 =0

Flusso di beni (X>M)

Flusso finanziario: deflusso netto (Eurolandia è creditrice

nei confronti del resto del mondo)

35

I flussi internazionali di beni e di capitali– Italia

S – I = NX → (-0.4+17.8) - 17.9 = - 0.5

• S – I < 0; l’Italia finanzia gli investimenti in eccesso prendendo a presti

dall’estero;

• L’afflusso netto di capitali dall’estero permette all’Italia di importare più beni

e servizi di quanti ne esporti e, perciò, di gestire un disavanzo commerciale.

36

Tassi di cambio fissi

• Il valore del tasso di cambio non è determinato dall’andamento della

domanda e dell’offerta, ma stabilito autonomamente dal Governo;

• Se il tasso di cambio ufficiale è maggiore del valore fondamentale, la

valuta nazionale è sovra-valutata

• Se il tasso di cambio ufficiale è inferiore al valore fondamentale, la valuta

è sotto-valutata

• Il Governo può, a seguito di particolari circostanze economiche,

modificare il valore ufficiale del tasso di cambio. Si definiscono:

• Rivalutazioni, gli aumenti del tasso di cambio ufficiale

• Svalutazioni, le riduzioni del tasso di cambio ufficiale

• Esistono diversi sistemi per fissare un tasso di cambio fisso (rispetto

ad una valuta, ad un paniere di valute, parità fissa, strisciante, zoneobiettivo…)

• In regimi di tassi di cambio fissi, la banca centrale si impegna ad

acquistare/vendere valuta nazionale nella misura necessaria a

mantenere il tasso di cambio al livello dichiarato

37

Sistemi di tasso di cambio

Sistemi flessibili

Tassi di cambio flessibili puri ($)

Tassi di cambio flessibili amministrati (yen)

Sistemi intermedi

Zone-obiettivo (SME, oggi Meccanismo di

cambio europeo, ERM II)

Cambio fisso (paniere di valute) (Cina)

Parità strisciante

Parità fissa aggiustabile

Sistemi fissi

Tasso di cambio fisso

Currency board (dollaro: Hong Kong, dal

1983; Argentina, dal 1992 al 2002; euro:

Bulgaria,)

Moneta unica (UEM)

38

Come mantenere fisso il tasso di cambio

Offerta di valuta naz.

Eccesso di

offerta

Tasso di cambio, e

e

e*

Domanda valuta naz.

• Al tasso di cambio ufficiale,

la valuta nazionale è

sopravvalutata (e>e*)

• Si crea un eccesso di offerta

di valuta nazionale che

genera pressioni al ribasso

sul tasso cambio.

Q*

Quantità di valuta

scambiata

39

Come mantenere fisso il tasso di cambio

• Svalutazione

• Il Governo svaluta la moneta, portando il tasso di cambio ufficiale a

livello di quello fondamentale

• Si introducono restrizioni alle operazioni internazionali

• Divieto di acquisto di attività denominate in valuta estera; restrizioni

agli acquisto di beni prodotti all’estero

• L’offerta di valuta nazionale si riduce

• Si perdono i guadagni derivanti dalla specializzazione internazionale

• La Banca centrale modifica il tasso di interesse (OMA)

• La BC acquista la valuta in eccesso

• La domanda di valuta nazionale aumenta, generando pressioni al

rialzo del tasso di cambio, fino a quando e*= e.

• Per acquistare la propria valuta, la BC cede in cambio valuta estera;

• Questa strategia è perseguibile fino a quando la BC possiede riserve di

valuta estera sufficienti a coprire l’eccesso di offerta

40

Gli attacchi speculativi

• Vendita massiccia di attività denominate in una determinata valuta

• Si verifica quando gli investitori temono che una valuta sopravvalutata

sia prossima alla svalutazione

• La svalutazione comporta una riduzione rilevante del valore nominale delle

attività denominate nella valuta che si svaluta

• Gli attacchi speculativi non causano la svalutazione, ma accelerano il

processo di svalutazione

Offerta di valuta naz.

Tasso di cambio, e

e

e*

Domanda valuta naz.

Q*

Quantità di valuta

scambiata

Quando parte l’attacco speculativo:

• l’offerta di valuta nazionale si sposta

progressivamente verso destra;

• La BC tenta di mantenere invariato il

tasso di cambio ufficiale,

acquistando valuta nazionale in

cambio di valuta estera;

• Le operazioni di acquisto di valuta

nazionale proseguono fino a quando

la BC possiede riserve di valuta

estera;

• Quando la BC esaurisce le riserve, la

valuta nazionale viene svalutata

41

Attacchi speculativi contro la lira (settembre 1992)

16 settembre 1992: la lira abbandona il tasso di cambio fisso dopo

una svalutazione del 30%

42

… e contro altri paesi (1997)

Malaysian Ringgit - US dollar xrate, inverted scale

1985

1990

1995

2000

year

1

July 1997

3

4

Thai Baht - US dollar xrate, inverted scale

5

1985

1990

1995

2000

year

10

July 1997

20

exchange rate

exchange rate

2

30

40

50

43

La politica monetaria ed il tasso di cambio fisso

Offerta di valuta

naz.

Tasso di cambio, e

e

e*

Domanda valuta

naz.

Q*

Quantità di valuta scambiata

La politica monetaria non può essere

utilizzata per stabilizzare l’economia in

regimi di tassi di cambio fissi (se non

introducendo vincoli alle operazioni

internazionali)

• Per sostenere il tasso di cambio

ufficiale, la BC può anche

attuare una politica monetaria

restrittiva: M↓→↑i

• Il rendimento delle attività

denominate in valuta nazionale

aumenta; la domanda di valuta

nazionale aumenta

• Ma se l’economia nazionale

fosse in recessione? Per

colmare il gap recessivo

M↑→↓i, rendendo meno

convenienti le attività

denominate in valuta nazionale.

• La domanda di valuta nazionale

si sposterebbe di nuovo verso il

basso, con conseguenti

pressioni alla svalutazione del

tasso di cambio

44

Tassi di cambio fissi o flessibili?

• Tassi di cambio fissi:

• La politica monetaria è inefficace per stabilizzare l’economia

• Strumento importante per le economie grandi

• Le economie piccole possono avere dei benefici, soprattutto se non

sono in grado di controllare l’inflazione

• Promuovono gli scambi commerciali

• Con tassi di cambio fissi posso pianificare con più certezza le mie

operazioni con l’estero

• Rischio attacco speculativo elevato

• Poiché non posso escludere la possibilità di attacchi speculativi, non

mi lascio coinvolgere in attività internazionali

• Le economie chiuse sono meno efficienti delle economie aperte

45

Dai cambi fissi alla moneta unica

Laura Resmini

a.a. 2013-2014

46

L’eurozona

47

2001: Grecia

2007: Slovenia

2008: Cipro, Malta

2009: Slovacchia

2011: Estonia

2014: Latvia

48

Costi e benefici (economici) di una moneta unica

• Costi

• Perdita indipendenza della politica monetaria

• Perdita della possibilità di usare il tasso di cambio come

strumento di politica economica

• Benefici

• Riduzione dei costi di transazione

• Riduzione dell’incertezza legata all’andamento del tasso di

cambio

• Teoria delle aree valutarie ottimali (R. Mundell)

• Conviene aderire ad un’area valutaria se i benefici superano i

costi

• Costi e benefici sono dinamici

49

Perdita dell’indipendenza della politica

monetaria

• La politica monetaria è un importante strumento di

stabilizzazione del sistema economico

• Politica monetaria espansiva: stimola investimenti, consumi

interni e le esportazioni nette attraverso un deprezzamento del

tasso di cambio

• Politica monetaria restrittiva: riduce gli investimenti, i consumi e

le esportazioni nette (il tasso di cambio si apprezza)

• In un’area valutaria, la politica monetaria è gestita dalla banca

centrale ed è unica per tutta l’area

• Shock simmetrici: la politica monetaria è efficace e vale per tutta l’area

• Shock asimmetrici: la politica monetaria è inefficace

50

Shock asimmetrici

Indipendenza della politica monetaria

Paese A

• Gap recessivo

• 𝑖 ↓→ 𝐶, 𝐼 ↑→ 𝑌 ↑

(la AD si sposta verso

destra eliminando il gap

recessivo)

• 𝑖 ↓→ 𝑒 ↓→ 𝑁𝑋 ↑

(si rafforza l’impatto

sulla AD)

Paese B

• Gap espansivo

• 𝑖 ↑→ 𝐶, 𝐼 ↓→ 𝑌 ↓

(la AD si sposta verso

sinistra chiudendo il gap

espansivo)

• 𝑖 ↑→ 𝑒 ↑→ 𝑁𝑋 ↓

(si rafforza l’impatto

sulla AD)

51

Graficamente:

Paese A

Paese B

LRAS

LRAS

SRAS

SRAS

π

π

AD’

AD

AD’

AD

Y*

Y

Y*

L’indipendenza delle politiche monetarie assicura a ciascun paese una

rapida soluzione dello shock.

Y

52

Shock asimmetrici e unione monetaria/1

Paese A

Paese B

LRAS

LRAS

SRAS

SRAS

π

π

AD

AD

Y*

Y

Y*

Y

• La BC non riesce ad aiutare i due paesi:

• Una politica monetaria espansiva risolverebbe lo shock in A, ma

creerebbe ulteriore inflazione in B;

• Una politica monetaria restrittiva risolverebbe lo shock in B, ma

approfondirebbe la recessione in A;

53

Shock asimmetrici e unione monetaria/2

Paese A

Paese B

LRAS SRAS

SRAS’’

LRAS

SRAS’

π

π

SRAS’

SRAS’’

SRAS

AD

AD’

AD’

AD

Y*

•

•

Y

Y*

Y

Meccanismo di autocorrezione del sistema economico:

• La SRAS si sposta verso il basso in A: si torna in eq. di LP con un tasso di inflazione più

basso, ma a prezzo di una lunga recessione;

• La SRAS si sposta verso l’alto in B: si torna in eq. di LP a prezzo di una inflazione più

alta;

Ma ora:

• I beni prodotti in A sono meno cari di quelli prodotti in B (πA<πB)

• Le esportazioni da A a B sono più competitive, e i beni prodotti in A sono meno cari

per i consumatori di B.

• NX migliora per A, ma peggiora per B; di conseguenza la AD si sposta verso

destra in A e verso sinistra in B fino a quando non è stato eliminato il

differenziale di inflazione.

54

Riassumendo:

• In una unione monetaria la politica monetaria è unica e

comune a tutti i paesi;

• Quando gli shock sono simmetrici – i paesi fronteggiano problemi

simili – la politica monetaria unica è appropriata per tutti i paesi

• Quando gli shock sono asimmetrici – i paesi fronteggiano

problemi diversi – la politica monetaria unica non è appropriata

per tutti i paesi

• Il costo del sacrificio della politica monetaria è più basso in

presenza di shock simmetrici

• Quanto più basso è il costo di sacrificio della politica monetaria,

tanto più elevata è la probabilità di formare un’area valutaria

ottimale

55

E’ possibile ridurre i costi di una AVO?

• Assenza di Inerzia inflazionistica

• Il processo di aggiustamento automatico passa attraverso la

revisione delle aspettative di inflazione incorporate nei contratti di

lavoro

• Mercati dei beni e del lavoro flessibili, con prezzi e salari che

reagiscono rapidamente agli shock, riducono il costo del sacrificio

dell’indipendenza della politica monetaria.

• Mobilità del lavoro

I lavoratori disoccupati di A migrano in B dove hanno maggiori

opportunità di impiego

• In A non sarebbe necessaria una diminuzione del tasso di

inflazione; la produzione si riduce, causa la minore forza lavoro

• Se la riduzione della forza lavoro in A persiste, questo implica

uno spostamento della LRAS verso sinistra: la produzione

potenziale si riduce, riducendo il tenore di vita in A

• In B non si verificano spinte inflazionistiche; la produzione

aumenta grazie alla maggiore forza lavoro

56

I Benefici di una unione monetaria

• Eliminazione dei costi della transazione di cambio

• I costi di transazione sono simili ad una imposta (pago senza

ricevere nulla in cambio), quindi generano una perdita netta di

efficienza

• La presenza di una moneta unica facilita gli scambi. Maggiore

efficienza generata da una maggiore specializzazione

• Maggiore trasparenza nei prezzi e facilità nel confrontare i

prezzi

• Riduzione della potenziale discriminazione di prezzo

• Un abito di un famoso stilista italiano costa meno a Milano o a

Londra?

• Eliminazione dell’incertezza legata all’andamento del tasso di

cambio

• E’ più facile decidere dove investire e quali attività finanziarie

assicurano un rendimento maggiore.

57

Quando aderire ad una Unione monetaria?

• Principio costi-benefici

• Il costo del sacrificio dell’indipendenza della politica monetaria è

basso se:

• I cicli economici dei paesi partner sono sincronizzati

• La sincronizzazione è più probabile quanto più le economie partner

producono e scambiano beni simili;

• Più intenso è l’interscambio commerciale tra economie specializzate,

tanto più elevato è il grado di sincronizzazione dei cicli economici

• Salari e prezzi sono sufficientemente flessibili da ridurre al minimo il

processo di autocorrezione del sistema economico

• I fattori della produzione sono mobili internazionalmente

• I benefici (i costi) derivanti dall’adozione di una moneta unica

sono tanto più elevati (bassi) quanto maggiore è

l’interdipendenza economica tra i paesi partner e tanto più

grandi sono i volumi di interscambio commerciale

58

Il livello di integrazione ottimo

Benefici

Costi e benefici

A

Guadagno

netto

Perdita netta

B

I*

Se i paesi partner hanno raggiunto

un livello di interdipendenza

almeno pari a I* conviene formare

una unione monetaria.

Poiché la moneta unica aumenta il

grado di integrazione tra i paesi

partner, formare una AVO con I<I*

determina perdite solo nel breve

periodo.

Livello di integrazione

59

Gli effetti di una AVO sui costi e sui benefici

Benefici

• La moneta comune promuove

l’interscambio e l’integrazione

economica

• I benefici aumentano

• La moneta comune aumenta la

flessibilità del mercato del lavoro

• I costi si riducono

Costi e benefici

A

Perdita netta

Guadagno

netto

B

Costi

I’

I*

Livello di integrazione

Costi e benefici sono dinamici e cambiano con il grado di integrazione economica

• Questa ipotesi non è empiricamente verificata

60

Gli effetti di una AVO sui costi e sui benefici

Benefici

Costi e benefici

A

Perdita netta

Guadagno

netto

B

Costi

I’

I*

Livello di integrazione

La moneta unica non rappresenta una

alternativa alla flessibilità del mercato

del lavoro che dipende da politiche e

sistemi di welfare nazionali

• Poiché la BC non può

intervenire in caso di

shock asimmetrici, gli

agenti economici rivedono

più velocemente le

aspettative di inflazione,

rendendo più rapido il

processo di

autocorrezione del sistema

economico

• I costi dell’unione

monetaria si riducono

• Si riduce il livello di

integrazione ottimo (I*)

• Si riduce la perdita netta

61

L’Eurozona è un’area valutaria ottimale?

• Criteri economici che favoriscono la formazione di aree valutarie

ottimali

• Elevato grado di integrazione tra le economie partner

• Strutture industriali simili, ma diversificate

• Fattori della produzione mobili internazionalmente

• Criteri politici che favoriscono la formazione di aree valutarie

ottimali:

• Trasferimenti fiscali

• I paesi che si accordano per compensazioni reciproche nei casi di shock

sfavoreli formano una AVO

• Preferenze omogenee

• I paesi membri di una AVO devono condividere un ampio consenso sul modo

con cui far fronte agli shock.

• Destino comune

• Un’area valutaria dovrà sempre far fronte ad occasionali shock asimmetrici

che danno luogo a conflitti di interesse che possono essere superati solo se si

accetta l’idea di vivere insieme e di condividere lo stesso futuro

62

Integrazione commerciale

1995

1998

2001

2004

Belgio

73.7

88.0

90.9

105.3

Germania

21.1

22.9

24.7

29.5

Grecia

19.4

17.4

17.5

13.1

Spagna

18.7

21.0

23.1

24.9

Francia

21.8

22.5

24.3

27.8

Irlanda

57.8

53.1

55.0

65.3

Italia

21.0

18.5

20.2

22.1

Olanda

52.2

60.8

58.7

69.3

Austria

28.7

35.3

38.2

44.8

Portogallo

35.5

32.3

36.7

40.7

Finlandia

21.9

28.2

30.4

32.8

Regno Unito

20.8

17.1

18.4

21.1

Danimarca

29.0

33.2

32.9

37.3

Svezia

26.9

32.0

35.1

33.2

Valore medio commercio intra-UE in percentuale del PIL

Fonte: Eurostat

63

Mobilità del lavoro

64

Shock asimmetrici

65

Sincronizzazione del ciclo economico

Fonte: IMF data mapper

66

Conclusioni:

• I criteri AVO non permettono una risposta univoca

• L’UE è una AVO imperfetta

• Non rispetta i criteri di convergenza reali suggeriti dalla teoria, ma

solo quelli di convergenza nominale stabiliti dal Trattato di

Maastricht

• Una unione monetaria può funzionare, ma ha dei costi

• La teoria delle AVO ci indica i settori più problematici

• Il mercato del lavoro e la disoccupazione

• Tensioni politiche in presenza di shock asimmetrici

67

La politica fiscale nelle aree valutarie

• In presenza di shock asimmetrici l’unico strumento disponibile

è la politica fiscale

• Espansiva in A, restrittiva in B

Paese A

Paese B

LRAS

LRAS

SRAS

π

π

SRAS

AD

AD

Y*

Y

Y*

Y

68

La politica fiscale nelle aree valutarie

• Bilancio federale

• Grazie agli stabilizzatori automatici, le entrate fiscali si riducono in A ed

aumentano in B; L’aumento netto delle entrate fiscali può essere

trasferito da B ad A.

• Politiche fiscali indipendenti

• Paese A: politica fiscale espansiva finanziata con emissione di titoli del debito

• La politica fiscale espansiva di A potrebbe «vanificare» gli sforzi della BC di controllare

l’inflazione nell’area (la domanda aggregata aumenta in tutta l’area)

• Rischio insolvenza: i tassi di interesse aumentano il costo del finanziamento

aumenta per tutti i paesi membri

•

•

Mutuo soccorso: i titoli del debito del paese A sono acquistati da B; il tasso di interesse

aumenta meno (o non aumenta)

• A si finanzia senza sostenere totalmente i costi del finanziamento (problema del free-rider)

• Poiché nessuno controlla A, A adotta un comportamento inappropriato (rischio morale)

Accordo di non salvataggio: i mercati finanziari chiedono ai paesi fortemente indebitati

maggiori tassi di interesse

• L’accordo non è credibile: se A fallisce trascina con sé tutti gli altri paesi membri dell’unione

monetaria

• Unica soluzione: disciplina fiscale

69

Patto di stabilità e crescita

• Pacchetto di regole formali alle quali si suppone tutti i paesi membri

dell’area euro debbano attenersi nella condotta di politica fiscale. In

particolare prevede che:

• I paesi membri debbano puntare al pareggio di bilancio

• I paesi membri con disavanzo dei conti pubblici superiore al 3% del

PIL sono soggetti ad ammende (0.5% del PIL), fatto salvo il caso in cui

il paese si trovi in circostanze eccezionali (calamità naturali, forte

recessione)

• 3% del PIL: «ereditato» dal Trattato di Maastricht che prevedeva anche

un rapporto debito/PIL pari al 60%

• Obiettivo del PSC: eliminare il problema del free-rider e del rischio

morale

• Svantaggi:

• limita la capacità dei paesi membri di usare la politica fiscale in

modo efficace

• È vago ed ambiguo: sanzioni mai applicate perché non credibili

(problema politico)

• Non tiene conto che le unioni monetarie limitano già fortemente

l’uso delle politiche economiche

70