UNIVERSITA’ degli STUDI di PAVIA

Facoltà di Economia

CORSO DI ANALISI DI BILANCIO

Docente Letizia Ubbiali

Professore a contratto

Dottore di ricerca in Economia Aziendale

Dottore commercialista e Revisore contabile

Cultori della materia

Matteo Navaroni ([email protected])

Mirko Panigati ([email protected])

A.A. 2009/2010

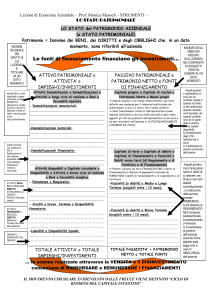

INDICATORI DI FINANZIAMENTO

DELLE IMMOBILIZZAZIONI

Margine primario di struttura

Mezzi propri - Attivo fisso

Quoziente primario di struttura

Mezzi propri / Attivo fisso

Margine secondario di struttura

(Mezzi propri + Passività consolidate) - Attivo fisso

Quoziente secondario di struttura

(Mezzi propri + Passività consolidate) / Attivo fisso

Margini di struttura

Il margine di struttura assume

carattere di complementarità rispetto

all’attivo disponibile netto.

Esso esprime la capacità dell’azienda di far

fronte al fabbisogno finanziario derivante

dagli investimenti in immobilizzazioni,

mediante il ricorso ai mezzi propri, oppure al

totale del capitale permanente.

Margine primario di struttura

Il margine primario di struttura è costituito dalla differenza

tra il capitale proveniente dalla compagine sociale e le

attività immobilizzate.

Se positivo esso segnala una relazione fonti/impieghi ben equilibrata.

In tal caso esso la possibilità dell'impresa di realizzare una

strategia di sviluppo degli impieghi senza il ricorso a

finanziamenti esterni, in quanto si rivela sufficiente il

realizzo delle attività correnti (scorte e crediti).

NB. Un margine di struttura primario positivo si riscontra

con molta difficoltà nella pratica aziendale.

Margine secondario di struttura

Il margine secondario di struttura è costituito dalla differenza tra

il capitale permanente (mezzi propri + passività consolidate)

e attività immobilizzate.

Se positivo esso segnala che il capitale permanente finanzia

anche parte dell’attivo circolante, con una struttura fontiimpieghi che risulta equilibrata.

Se negativo si evidenzia una sostanziale incapacità del capitale

permanente a coprire le attività immobilizzate, che saranno in

parte finanziate con passività correnti.

Tale situazione è fonte di uno squilibrio finanziario, perché

specularmente l’attivo netto disponibile è negativo e l’impresa si

potrà trovare in una situazione di carenza di liquidità.

INDICI SULLA STRUTTURA DEI

FINANZIAMENTI

Quoziente di indebitamento complessivo

(Pml + Pc) / Mezzi Propri

Quoziente di indebitamento finanziario (o

Leverage)

Passività di finanziamento /Mezzi Propri

Quoziente di indebitamento complessivo

Il quoziente di indebitamento complessivo è costituito dal

rapporto tra il capitale genericamente di terzi e dai mezzi propri

provenienti dalla compagine sociale.

Esprime il grado di indebitamento dell’impresa, ovvero la

misura in cui essa ricorre al capitale di terzi per finanziarsi.

Se <1 (100%) esso segnala una relazione debito/mezzi propri ben

equilibrata.

In tal caso esso vi è la possibilità dell'impresa di realizzare una

strategia di sviluppo mediante inalzamento della leva finaziaria.

NB. Un quoziente di indebitamento minore di “1” si riscontra

con molta difficoltà nella pratica aziendale.

INDICI DI REDDITIVITÀ

ROE (Return On Equity) NETTO / Incidenza del Ebit Norm. sul RO

LORDO

Risultato netto/Mezzi propri medi

Ebit normalizzato / Risultato Operativo

ROI (Return On Investment)

Oneri finanziari / Debiti finanziari medi

Onerosità dei debiti finanziari

Risultato operativo/(CIO medio - Passività

Leva finanziaria (DF/PN)

operative medie)

Debiti finanziari medi / Patrimonio Netto

ROS (Return On Sales)

medio

Risultato operativo/ Ricavi delle vendite

Incidenza del RN su Ebit Integrale

ROC (Return On Cost)

Risultato Netto / Ebit Integrale

Risultato operativo/ Costi di produzione

VA/numero dipendenti

Rotazione del capitale investito

Valore Aggiunto /N. dipendenti

Ricavi delle vendite / Capitale Investito

VA/VDP

medio

Valore Aggiunto / Valore della Produz.

Rotazione del magazzino

VDP/numero dipendenti

Rimanenze finali / Capitale Investito

Valore della Produz. / N. dipendenti

medio

ROE (Return On Equity) NETTO / LORDO

Il ROE è dato dal rapporto tra il risultato netto

dell’esercizio ed il valore dei mezzi propri conferiti

L’indice esprime pertanto la redditività netta globale

del capitale portato a titolo di rischio.

NB. Non esiste un ROE minimo, il ROE

obiettivo dipende dal Paese, dal settore, dalla

struttura finanziaria, dai tassi legati agli

investimenti alternativi.

ROI (Return On Investment)

Il ROI dato dal rapporto tra il Risultato Operativo ed il

capitale investito netto, indica la redditività e

l'efficienza economica della gestione caratteristica a

prescindere dalle fonti utilizzate.

Esprime, pertanto, la capacità di generare reddito

mediante trasformazione del capitale investito

aziendale.

Valgono le medesime considerazioni dell’indice ROI.

NB. Il ROI, a parità di condizioni, aumenta per

effetto del passare degli anni

ROS (Return On Sales)

Il ROS è costituito dal rapporto tra l’utile

operativo e il fatturato.

Indica la redditività operativa (derivante cioè

dalla gestione caratteristica dell'impresa)

delle vendite.

Maggiore è il valore dell’indice e cresce nel

tempo, maggiore sarà la redditività e le

prospettive favorevoli.

ROC (Return On Cost)

Il ROC è costituito dal rapporto tra l’utile operativo ed

i costi di produzione.

Indica il mark-up ottenuto mediante le vendite

rispetto ai costi legati alla gestione caratteristica.

Ricavi = Costi x (1 + ROC)

Maggiore è il valore dell’indice e cresce nel tempo,

maggiore sarà la redditività e le prospettive favorevoli.

Rotazione del capitale investito

Il tasso di rotazione del capitale investito mette in

relazione il volume delle vendite (ricavi) con le dimensioni

aziendali (capitale investito).

Da un punto di vista finanziario, l’indice di rotazione

esprime la velocità di ricostituzione, tramite le vendite, dei

capitali investiti nella gestione.

Da un punto di vista economico l’indice riflette l’efficienza

delle scelte in termini di sfruttamento della capacità

produttiva e delle scelte di struttura produttiva.

Rotazione del magazzino

L’indice di rotazione è il parametro con il quale si esprime

il numero di volte in cui, nel periodo considerato, il

magazzino si è svuotato, permettendo all’impresa di

recuperare fondi investiti nelle scorte.

Un’elevata rotazione indica che le merci acquistate durante

l’anno sono rimaste in magazzino per un breve periodo.

Al contrario un magazzino con bassa rotazione è un segnale

di un rallentamento delle vendite.

NB. L’inverso dell’indice di rotazione rappresenta

l’INDICE DI DURATA che esprime la durata di

permanenza dei beni in magazzino.

Indice di durata = 365 / Indice di rotazione

Incidenza del Ebit Normalizzato

sul Risultato Operativo

L’incidenza dell’Ebit Normalizzato sul Risultato

Operativo misura la capacità dell’impresa di creare

valore attraverso la gestione finanziaria (al netto del

valore degli oneri finanziari) ed accessoria.

Se > 1 (100%) significa che parte del risultato

d’esercizio è derivato dall’impiego di risorse in surplus

in attività non legate ai fini istituzionali.

NB. L’analisi di questo indicatore deve essere

sempre fortemente correlata all’analisi degli

elementi della gestione caratteristica

Onerosità dei debiti finanziari

L’indice di onerosità dei debiti finanziari mette in

relazione l’esborso legato ai finanziamenti passivi in

generale con il volume dei correlati importi di

finanziamento.

Da un punto di vista finanziario indica pertanto il

costo del finanziamento dell’impresa.

Da un punto di vista economico rappresenta quanta

parte del risultato della gestione caratteristica si

trasforma in risultato per i portatori di capitale a titolo

di debito (Leva finanziaria)

Leva finanziaria

La leva finanziaria in un’ottica di struttura del passivo è

data dal rapporto tra il valore dei debiti finanziari (valore

puntuale o medio) rispetto al valore (puntuale o medio) del

capitale di rischio.

Se <=1 (100%) significa che la struttura aziendale presenza

una maggiore quota relativa di indebitamento rispetto al

capitale di rischio.

NB. Nella pratica aziendale si considera accettabile

un leva finanziaria <= 2 oltre la struttura potrebbe

presentare problemi di indebitamento eccessivo.

Incidenza del Reddito Netto su Ebit

Integrale

L’Incidenza del Reddito Netto sull’Ebit

Integrale indica quanta parte dell’Ebit

Integrale residua dopo il pagamento degli

oneri finanziaria e dell’imposizione fiscale.

Oppure quanta parte dell’Ebit Integrale è

necessaria al fine del soddisfacimento di due

poste idealmente negative.

Valore Aggiunto rispetto al numero dei dipendenti

Valore della Produzione rispetto al numero dei dipendenti

Il Valore Aggiunto o il Valore della

Produzione rispetto al numero dei

dipendenti indica quante parte dei

medesimi vengono prodotti

ipoteticamente ed individualmente da

ciascun operatore pro-quota presente

nella struttura aziendale.

Valore aggiunto rispetto al valore della

produzione

Il valore aggiunto rispetto al valore della produzione

indica quanta parte del valore della produzione residua

dopo il soddisfacimento dei costi operativi esterni.

Per costi esterni si intendono tutti i costi direttamente

legati al processo produttivo escluso il personale:

approvvigionamento delle risorse, servizi, godimento

beni di terzi e variazione delle rimanenze di materie

prime, sussidiarie, di consumo e merci.

In altri termini rappresenta l’incidenza dei costi

operativi rispetto al valore aggiunto.

INDICATORI DI SOLVIBILITÀ

Margine di disponibilità

Attivo circolante - Passività correnti

Quoziente di disponibilità

Attivo circolante / Passività correnti

Margine di tesoreria

(Liquidità differite + Liquidità immediate) - Passività correnti

Quoziente di tesoreria

(Liquidità differite + Liquidità immediate) / Passività correnti

Durata media dei crediti commerciali

(Crediti vs clienti / (Ricavi delle vendite/365))

Durata media dei debiti commerciali

Debiti vs fornitori / (Costo delle materie, servizi e godim.to beni di terzi/365)

Margine di disponibilità

Il margine di disponibilità è costituito dalla

differenza tra l’attivo circolante e le passività

correnti.

NB. Tale grandezza presenta alcuni limiti in

particolare per la presenza di rimanenze

rappresentanti lo stock minimo necessario

(considerabili attività immobilizzate) e per la

presenza di debiti a breve verso banche

annualmente rinnovati e quindi considerabili

alla stregua di debiti a medio/lungo termine.

Margine di tesoreria

Il margine di disponibilità è costituito dalla

differenza tra liquidità immediata e differita e le

passività correnti.

Tale grandezza evita i limiti legati alla presenza delle

scorte negli aggregati considerati, tuttavia non è

immune dai limiti collegati alla presenza dei debiti a

breve annualmente rinnovati.

Durata media dei crediti o debiti

commerciali

L’indice di durata media dei crediti (debiti)

commerciali è dato dalla differenza tra il saldo annuo

dei crediti (debiti) commerciali al netto del relativo

fondo svalutazione crediti e i ricavi netti diviso i giorni

dell’anno solare.

L’indice evidenzia la dilazione mediamente concessa ai

clienti (ricevuta da fornitori) e quanto più risulta

elevato o quanto più incrementa nel periodo, tanto

maggiore sarà il valore medio delle attività (passività)

correnti.