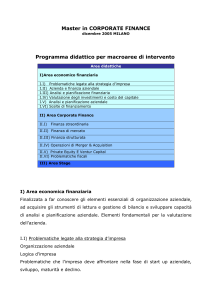

PRIVATE EQUITY E VENTURE CAPITAL:

Il CICLO DI VITA DI UN’OPERAZIONE,

LE CARATTERISTICHE DEL MERCATO ITALIA,

LA STRUTTURAZIONE DI UN FONDO,

L’ATTIVITÀ DI FUND RAISING

Lezione 7-8

Gestione Finanziaria delle Imprese

Lezione 7-8

Il private equity e il venture capital

Anni 80

Oggi

Italia

Gestione Finanziaria delle Imprese

Con venture capital ci si riferiva all’apporto di capitale

azionario, da parte di operatori specializzati,

nei confronti di imprese non quotate.

L’obiettivo era quello di ottenere un capital

Gain in sede di dismissione.

Con venture capital ci si riferisce alle operazioni finalizzate

a sostenere la nascita di nuove imprese, mentre con

private equity si intende l'insieme delle operazioni

poste in essere per sviluppare attività esistenti o

risolvere problemi connessi con la proprietà

di un'impresa, incluso il fenomeno

del passaggio generazionale.

Il private equity viene definito come “attività di

investimento nel

capitale di rischio di imprese non quotate, con l’obiettivo

della valorizzazione dell’impresa oggetto di

investimento ai fini della sua dismissione

entro un periodo di medio

lungo termine”.

Lezione 7-8

Le evoluzioni del mercato italiano

Fino al 1986

L’attività di investimento diretto nel capitale di rischio di imprese

industriali non quotate era tassativamente preclusa alle aziende

di credito e agli istituti centrali di categoria.

Dal 1987

La banca d’Italia autorizza le aziende di credito e gli istituti centrali

di categoria, ad operare nel capitale di rischio tramite società

di intermediazione finanziaria di loro emanazione, le SIF.

Con il TUF

Viene introdotta la figura del “gestore unico del risparmio”

attraverso la struttura della Società di Gestione

del Risparmio ovvero le SGR.

Gestione Finanziaria delle Imprese

Lezione 7-8

Gli operatori in capitale di rischio in Italia

• Banche

• SGR di fondi chiusi mobiliari

• Fondi paneuropei (banche, finanziarie e

advisory companies di fondi chiusi

internazionali)

• Società finanziarie di partecipazioni

• Finanziarie pubbliche

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi dell’intervento

Avvio

Venture Capital

Sviluppo

Private Equity

Cambiamento

(MBO,

turnaround,

replacement)

Gestione Finanziaria delle Imprese

Lezione 7-8

Cos’è il Private Equity?

Private equity

Buyout

Replacement

Venture capital

Stadio di sviluppo

dell’impresa

Turnaround

Early-stage

Expansion

Start-up

Seed

Fonte: EVCA

Gestione Finanziaria delle Imprese

Lezione 7-8

Quando ricorrere al private equity

Ricambio generazionale

Sostegno alla crescita

Riorganizzazione

proprietaria

Internazionalizzazione

Private Equity

Venture

Capital

Ristrutturazione delle

aziende

Riconversione

settoriale

Gestione Finanziaria delle Imprese

Riorganizzazione della

governance

Lezione 7-8

Processi di

innovazione

Sviluppo Tecnologico

Le fasi del Venture Capital e Private Equity Process

Deal flow

Selezione

Due diligence

Trattativa/investimento

Creazione di valore

Disinvestimento

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi del processo di investimento

Individuazione dell’impresa target

Valutazione del profilo imprenditoriale

Valutazione dell’azienda

Valutazione della struttura dell’operazione

Trattativa e definizione del prezzo

Monitoraggio dell’operazione

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: individuazione dell’impresa target

In Italia l’operatore crea una rete di contatti per

generare un flusso di opportunità e di proposte

di investimento potenzialmente interessanti.

Deal flow

Il processo di identificazione delle opportunità di investimento

è influenzato da:

• caratteristiche dell’operatore;

• area geografica di intervento;

• tipologia di investimenti effettuati.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: valutazione del profilo imprenditoriale

L’operatore deve preventivamente valutare le

capacità del management dell’azienda target

in termini di affidabilità, competenze,

esperienza e reputazione.

Il management deve

perseguire obiettivi di

sviluppo dell’impresa.

Il management deve

perseguire obiettivi di

affermazione personale.

Perfettamente allineati

agli obiettivi

dell’investitore.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: valutazione dell’azienda

Gli investitori prediligono imprese dinamiche, con elevati tassi

di crescita prospettici e con obiettivi strategici predefiniti.

Il profilo della target varia in funzione della tipologia

di investimento da effettuare:

Buy out

Aziende consolidate

Turnaround

Aziende con possibilità di recupero

Sviluppo e early stage

Aziende con potenzialità di crescita

Cluster

Aggregazione

Replacement

Riorganizzazione aziendale

Esistono fattori che sono indipendenti dal tipo

di operazione: mercato attuale e potenziale

dell’impresa, potenziale tecnologico, le

probabilità di crescita di valore e la

possibilità di disinvestimento

della partecipazione.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: valutazione della struttura dell’operazione

La scelta della struttura dell’operazione avviene in termini

di modalità e tempi, e valore dell’operazione.

Equilibrio tra i soci

Rapporto debito/equity

Necessità di investimenti

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (1)

Nell’ambito delle transazioni di private equity la valutazione della

società target è sempre legata ad aspetti determinabili.

Il prezzo dipende da dati il più possibile reali e verificabili.

Il metodo più utilizzato è quello dei multipli.

Prezzo target

Valore target

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (2)

Il metodo dei multipli

EV

EBITDA

EV

EBIT

•Metodo di immediata e facile

applicazione.

EV

SALES

Gestione Finanziaria delle Imprese

•Può essere applicato a tutti i tipi

aziende.

Lezione 7-8

Le fasi: definizione del prezzo (3)

Il metodo dei discounted cash flow DCF

Consiste nella determinazione dei flussi di cassa futuri

generabili dall’azienda nei prossimi 5 o 10 anni, i quali

vengono poi attualizzati a un opportuno tasso di

sconto e sommati. Il valore finale dell’azienda è

il valore attuale dei flussi di cassa più la PFN,

(sottratta quando a debito;sommata se positiva).

1-determinare i flussi di cassa.

2-determinare il tasso di sconto.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (4)

1- determinare i flussi di cassa

La base di partenza è l’EBIT che rappresenta l’utile pre tax,

viene depurato dall’esborso di cassa fiscale. Si arriva cosi al

NOPAT che rappresenta un utile operativo ottenuto in

assenza della gestione finanziaria e straordinaria,

vengono poi sommati e sottratti gli elementi

riguardanti i flussi di cassa dell’azienda.

In particolare,vengono sommati gli

ammortamenti, sottratte le capital

expenditures, aggiunti i

disinvestimenti, sottratti

gli investimenti.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (5)

2- determinare i tassi di sconto

WACC=Ke E/(D+E) + Kd D/(D+E)

Ke= costo dell’equity= Rf + B (Rm-Rf).

Rf

= risk free;

B

= beta azienda;

Rm

= Rendimento di mercato;

Rm-Rf = premio per il rischio;

Kd= costo del debito;

E = Equity;

D = Debt.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (6)

VANTAGGI E SVANTAGGI

• Metodo rigoroso.

• Molto attento all’evoluzione futura.

• Più complicato del metodo dei multipli.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (7)

Il Venture Capital Method

È il metodo maggiormente usato per le imprese start up, si

basa sulla valutazione dei flussi di cassa, attribuendo un

valore

finale atteso relativo al momento in cui si prevede possa

realizzarsi il disinvestimento, gli investitori utilizzano il

discounted terminal value dell’impresa per calcolare la

quota percentuale di partecipazione acquisibile, sulla

base dei ritorni da loro attesi.

Il limite maggiore di tale metodo risiede nel fatto che si deve

presumere che non vi saranno variazioni del valore percentuale

della partecipazione del socio finanziario nel corso del tempo.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: definizione del prezzo (8)

Il Venture Capital Method

1- Stimare il valore dell’impresa al momento in cui si ritiene

di realizzare il capital gain.

2- Scontare il valore individuato per riportarlo al momento

dell’ acquisizione della partecipazione.

Si utilizza come tasso di attualizzazione l’IRR atteso:

VRA= VF/ (1+IRRa)anni

Gestione Finanziaria delle Imprese

Lezione 7-8

Le fasi: monitoraggio dell’operazione

Il monitoraggio è influenzato dall’orientamento degli

investitori istituzionali, i quali possono essere:

Investitori hands on:

sono investitori attivi,

che oltre all’apporto

di risorse e competenze

finanziarie mettono a

disposizione

dell’azienda

finanziata un pacchetto

di servizi che hanno

l’obiettivo di far

crescere la target.

Gestione Finanziaria delle Imprese

Investitori hands off:

sono investitori che si

limitano a fornire il

capitale azionario

richiesto e a effettuare

controlli periodici sull’

andamento del loro

investimento.

Lezione 7-8

Principi fondamentali del disinvestimento

Individuazione del momento più opportuno per

disinvestire

Definizione del canale di disinvestimento più adeguato

Modalità di cessione

Cessione della partecipazione ad un socio industriale

(trade sale)

Cessione ad un altro operatore di private equity

(replacement e secondary buy out)

Riacquisto della partecipazione da parte del socio originario

(buy back)

Vendita delle azioni sul mercato borsistico

Write off

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite trade sale

Nell'ambito della gamma delle possibilità di disinvestimento, la modalità

internazionalmente più diffusa è rappresentata dalla cessione

delle quote della partecipata a nuovi soci industriali,

o dalla fusione con altre società.

Trattativa

riservata

Gestione Finanziaria delle Imprese

Processo ad asta

Lezione 7-8

Il disinvestimento tramite trade sale

Trattativa

riservata

L’investitore, sia direttamente, sia per il tramite di un

advisor esterno, che si occupa di individuare uno o

più soggetti potenzialmente interessati all’acquisto

dell’azienda, stabilisce il contatto in via esclusiva.

Dopo un primo approccio preliminare viene

concessa all’acquirente la possibilità di effettuare

una più approfondita due diligence sull’impresa, al

fine di giungere alla formulazione dell’offerta.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite trade sale

Processo ad asta

Preparazione della

documentazione

Contatto con i

possibili candidati

Ricezione delle

offerte preliminari

Due diligence

Closing

Redazione della

presentazione

preliminare

Contatto dei

candidati

Selezione delle

offerte

Presentazione del

management

Firma della lettera

di esclusiva

Redazione

dell’information

memorandum

Firma della lettera di

riservatezza

Spedizione bozza

contratto

Accesso alla

dataroom

Due diligence

finale

Identificazione dei

potenziali

compratori

Invio

dell’information

memorandum

Ricezioni delle

offerte

finali

Firma contratto

Analisi dei candidati

Ricezione delle

manifestazione di

interesse

Negoziazione e

scelta del

compratore

Gestione del closing

1 mese

1 mese

1 mese

1 mese

Gestione Finanziaria delle Imprese

15 giorni

Lezione 7-8

Il disinvestimento tramite trade sale

Processo ad asta

Si affida l’incarico ad un advisor, che redige un primo

documento informativo e individua una rosa di

potenziali acquirenti.

Viene redatto l’information memorandum contenente

le informazioni dettagliate sull’impresa, sul mercato

di riferimento, sulle strategie attuabili, e sulle

prospettive economiche finanziarie.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite trade sale

Processo ad asta

I potenziali acquirenti devono riconfermare l’interesse

verso l’operazione ed inviare le

offerte di acquisto.

È qui che avviene la prima selezione dei concorrenti

per definire a quali sarà data l’opportunità di

proseguire e di accedere alla dataroom per

un confronto diretto con l’impresa, il suo

management e tutta la documentazione

contabile ritenuta necessaria.

Dopo il processo di consultazione della dataroom,

i concorrenti dovranno redigere l’offerta finale.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite trade sale

Vantaggi

Svantaggi

Gli acquirenti possono pagare un

prezzo maggiore, riconducibile

all’importanza strategica

che ha per loro l’acquisto

dell’impresa target

Il management dell’impresa target

può essere ostile all’operazione

È possibile liquidare in maniera

immediata il 100% della

partecipazione

posseduta

In alcuni Paesi non ci sono molti

trade buyers

È un’operazione più economica,

veloce e semplice rispetto

a un IPO

Alcuni investitori istituzionali non

sono disposti a concedere le

garanzie tipicamente

richieste dagli

acquirenti

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite secondary buy out

Il disinvestimento avviene tramite vendita delle quote azionarie

a un altro operatore di private equity. Bisogna fare una

distinzione tra:

Cessione di un pacchetto di

minoranza dell’impresa

target

Cessione di un pacchetto di

maggioranza o della totalità

dell’impresa target

REPLACEMENT

SECONDARY BUY OUT

•Nuovo percorso dell’impresa

•Conflitti tra imprenditore e

investitore istituzionale

Gestione Finanziaria delle Imprese

•Potenziale di indebitamento

•Ideale per aziende “mature”

Lezione 7-8

Il disinvestimento tramite secondary buy out

Le componenti principali del secondary buy out:

• Il management della società, che potrà scambiare le proprie azioni

della target con le azioni della newco;

• il nuovo investitore di private equity che vuole concludere

l’operazione secondary buy out;

• l’operatore che ha effettuato il buy out iniziale;

• la Newco;

• i fornitori del capitale di debito (solitamente una banca o un pool

di banche).

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite buy back

Il disinvestimento avviene tramite riacquisto della quota

dell’investitore istituzionale nel capitale di rischio da parte

dell’imprenditore. Tale modalità può essere prevista

contrattualmente fin dall’inizio dell’ intervento

partecipativo, affidandone l’attivazione

all’imprenditore (call) o

all’investitore (put).

Gestione Finanziaria delle Imprese

Lezione 7-8

Il mercato secondario

Fino a pochi decenni fa, quando un fondo di private equity

intendeva vendere le proprie partecipazioni a un altro

operatore, il mercato interpretava questa azione come

un preannunciato fallimento del fondo di investimento.

Oggigiorno le operazioni sul mercato secondaries hanno

assunto proporzioni importanti per l’economia.

La media annuale, delle transazioni nel mercato

secondario tra il periodo 2005-2009,

è stata di 10-12 miliardi di dollari.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite quotazione

La quotazione presenta per il soggetto istituzionale

vantaggi e svantaggi.

- Da un lato aumentando la liquidità dei titoli, consente di

smobilizzare in forma graduale quote del capitale, ed,

eventualmente, di effettuare più facilmente nuove emissioni.

- Dall’altro lato, sottoponendo l’impresa a controlli che

potrebbero risultare non graditi e, non ultimo, comportando un

certo costo, potrebbe generare un attrito tra l’investitore e gli

altri soci, che potrebbe compromettere tutto il lavoro svolto

precedentemente.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il processo di quotazione

Global

coordinator

Società di

comunicazione

Sponsor

Impresa

target

Studio legale

Advisor

Società di

revisione

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite quotazione

Variabili fondamentali

per la scelta del mercato.

Specializzazione del mercato in termini di caratteristiche

settoriale e/o dimensionali delle imprese quotate.

Tempi e costi di quotazione e permanenza sul mercato.

Immagine di efficienza e di trasparenza del mercato.

Localizzazione geografica del mercato.

Dimensione del mercato.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il disinvestimento tramite quotazione

Vantaggi

Svantaggi

Maggiore ritorno.

Costi elevati.

Clausole lock up.

Maggiore facilità di incontrare

le preferenze del management

dell’impresa.

Illiquidità dei mercati.

Possibilità di un guadagno ulteriore

derivante dall’incremento del valore,

post quotazione, delle azioni rimaste

in portafoglio dell’investitore

istituzionale.

Gestione Finanziaria delle Imprese

Lezione 7-8

Necessità di attrarre un vasto

numero di investitori.

Difficile per piccole imprese.

Le caratteristiche dell’asset class Private Equity

1.

2.

3.

Potenziale per risultati migliori nel lungo termine

•

Impegni di lungo termine per realizzare tutto il potenziale

insito nell’investimento;

•

Gestione attiva di asset ben selezionati;

•

Investitori che possono «performare» meglio dei mercati

di Borsa e di altre asset class.

Diversificazione del portafoglio

•

Correlazione limitata con altre attività;

•

Distribuzione su sottoclassi di attività anticicliche per

generare ulteriori benefici;

•

Diversificazione

geografica

per

carattestiche di mercati differenti.

beneficiare

delle

Abilità di trarre profitto da situazioni anticliche

•

Gli investimenti effettuati durante e dopo le recessioni

hanno mostrato le migliori performance.

Gestione Finanziaria delle Imprese

Lezione 7-8

Tipologia di investimenti

Caratteristiche

principali

Seed

Start-up

Expansion

Buyout

Replacement

Età dell’impresa

Da 0 a 2

Da 2 a 3

Da 3 a 5

5+

5+

Caratteristiche

dell’investimento

Investimento nella

primissima fase di

sperimentazione

dell’idea di impresa

Investimento

finalizzato all’avvio

di un’attività

imprenditoriale

Investimento

effettuato nella fasi

di sviluppo di

un’impresa

Acquisizione della

maggioranza o della

totalità di un’impresa

Riorganizzazione

della compagine

societaria di

un’impresa

Capitale

impiegato per

Effettuare ricerche,

sviluppare il

business plan e il

concetto iniziale

Rifinire il prodotto,

iniziare a fare

marketing e lanciare

il prodotto sul

mercato

Finanziare l’aumento

di produzione, lo

sviluppo del mercato

o del prodotto e del

capitale umano

Acquisire un’azienda

o una sua divisione

con la partecipazione

del management

(interno o esterno)

Acquisto delle quote

di partecipazione di

soci non più

interessati a

proseguire l’attività

Altro tipologie di

private equity

Distressed

Turnaround

Mezzanino

Real estate

private equity

PE per le

infrastrutture

Capitale

impiegato per

Acquisire equity o

debito da una

società in difficoltà

finanziaria

Finanziare

un’impresa esistente

in difficoltà

finanziarie

Fornire ad

un’impresa debito

subordinato (junior o

non garantito)

insieme all’equity

fornito dal fondo di

buy out e al debito

senior proveniente

dalle istituzioni di

credito e dalle

banche.

Investire in

complessi

immobiliari,

commerciali o

privati, con un mix di

debito e equity.

Investire in

infrastrutture di

trasporti, energia,

utilities, sociali o TLC

con un mix di debito

e equity

Fonte: EVCA

Gestione Finanziaria delle Imprese

Il finanziamento all’avvio

• Si intendono tutti gli interventi effettuati allo stadio iniziale

del ciclo di vita di una attività imprenditoriale, con l’obiettivo

di supportarla ed agevolarne la fase di avvio.

• L’investitore istituzionale riveste un ruolo importante in tutte

le fasi del processo di creazione di impresa: rifinire l’idea,

costruire il team, reperire i finanziamenti, realizzare la fase di

start up.

• Il contributo dell’investitore si concretizza, oltre che

nell’apporto di risorse finanziarie, anche nel trasmettere al

nuovo imprenditore capacità manageriali e competenze

aziendali.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il finanziamento all’avvio

• Gli investitori tendono ad acquisire partecipazioni di

maggioranza.

• La centralità del business plan nella fase di avvio del rapporto

tra imprenditore ed investitore.

• L’importanza del “fattore” innovazione.

• Le peculiarità dell’investimento in settori high tech.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Early stage financing

Fase

Seed financing

Start up financing

First stage financing

Valutazioni

Competenze

Operatore

Bisogna identificare

le potenzialità di

un prodotto ancora

da sviluppare

Tecnico

scientifiche

Venture Capital

Bisogna identificare

la validità

commerciale del

prodotto

Tecnico

scientifiche

Venture Capital

Bisogna identificare

la validità

commerciale del

prodotto

Analisi di mercato

e potenzialità

commerciali

Venture Capital

Rischio elevato

Gestione Finanziaria delle Imprese

Lezione 7-8

Il Venture Capital (early stage):

confronto dimensionale Italia - Europa

Fonte: Dati 2009 AIFI, EVCA e BVCA

Gestione Finanziaria delle Imprese

Lezione 7-8

Il finanziamento per lo sviluppo

• Si intendono gli investimenti nel capitale di rischio di imprese

già sviluppate che intendono, sulla base di diverse

problematiche, consolidarsi, svilupparsi, avviare processi di

aggregazione o accedere alla quotazione.

• Modalità di sviluppo: aumento o diversificazione della

capacità produttiva, acquisizioni, integrazione con altre realtà

imprenditoriali.

• Il contributo dell’investitore istituzionale si concretizza in

differenti aspetti, legati anche alla tipologia di sviluppo

intrapresa: apporto di risorse finanziarie, consulenza,

sviluppo della struttura organizzativa, network di conoscenze,

affiancamento nella ricerca di sinergie ed economie di scala.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il finanziamento per lo sviluppo

• Le potenziali imprese target: spesso si tratta di imprese di

medie dimensioni, sufficientemente mature per intraprendere

un processo di espansione a livello nazionale/internazionale.

• L’investitore si rivolge alle imprese ritenute potenzialmente in

grado di intraprendere significativi processi di sviluppo, di

consolidamento e di ampliamento, legati a strategie di

medio/lungo termine.

• Maggiore complessità tecnica, nonché a livello di valutazione

dell’opportunità, rispetto alle operazioni di finanziamento

all’avvio.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Expansion financing

Fase

Second stage

financing.

Third stage

financing

Bridge financing

Valutazioni

Competenze

Operatore

Sulla possibilità di

aumentare la

capacità produttiva

Conoscenza del

mercato

Private equity

•Lancio di nuovi

prodotti;

•acquisizione di

società

concorrenti

Conoscenza del

mercato

Private equity

Mercato di Borsa

Private equity

Sul momento

opportuno per

effettuare la

quotazione

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Buy Out

• Si tratta di operazioni di acquisizione, realizzate attraverso

metodologie di investimento tecnicamente ad elevato grado

di complessità.

• Il ruolo dell’operatore è quello di supportare finanziariamente

il cambiamento dell’assetto proprietario, sostenendo il nuovo

gruppo imprenditoriale nell’acquisizione dell’attività ceduta.

• Il cambio radicale di proprietà dell’impresa è una esigenza

che può nascere da diversi motivi, tra cui: volontà di

liquidare una attività aziendale o un ramo di essa, crisi nel

passaggio generazionale, processi di privatizzazione.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Leveraged Buy Out

• Si intende una qualsiasi acquisizione di società effettuata

ricorrendo in misura prevalente al capitale di debito e

limitando l’investimento finanziario del compratore, in termini

di capitale di rischio, solamente ad una parte circoscritta del

prezzo.

• Importanza della struttura finanziaria.

• Il processo di acquisizione lascia l’azienda acquisita con un

rapporto di indebitamento più elevato di quanto non fosse

prima dell’acquisto.

• Il rimborso del debito avviene attraverso i flussi di cassa

operativi prodotti dall’azienda oggetto di acquisizione.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Leveraged Buy Out

Fase 1

costituzione

Holding

Fase 2

finanziamento non

garantito

Finanziatori

Fase 4

fusione

Fase 3

pagamento

Azionisti della

target

Target

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Le fasi di un’operazione di Leveraged Buy Out

FASE 1 Costruzione della Newco e versamento del capitale

di rischio.

FASE 2 Una o più società finanziarie concedono un finanziamento

alla Newco, per un ammontare tale da coprire, sommato

a quanto già versato in conto capitale dai soci, il prezzo

di acquisto delle azioni dell’impresa target.

FASE 3 La Newco acquista le azioni della target.

FASE 4 La Newco si fonde con la target.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Le principali tipologie di Buy Out

Buy out

Buy in

BIMBO

Public to Private

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Replacement Capital

Acquisto, da parte di un operatore specializzato

in attività di venture capital, di azioni o quote

societarie al fine di sostituire quella parte

dell’azionariato che non è più interessata

al proseguimento dell’attività

aziendale.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Cluster Venture

È una metodologia di investimento che ha come oggetto il

raggruppamento di società operative indipendenti,

integrabili verticalmente od orizzontalmente e

caratterizzate da considerevoli similitudini in

termini di prodotti, mercati, tecnologie.

Gestione Finanziaria delle Imprese

Lezione 7-8

Le principali tipologie di investimento

Turnaround Financing

Si tratta di interventi di ristrutturazione di imprese che

attraversano, nella fase di maturità del proprio ciclo di

vita, uno stato di crisi strutturale, risolvibile unicamente

attraverso un radicale avvicendamento del gruppo

proprietario/manageriale ed un solido piano di

ristrutturazione.

Gestione Finanziaria delle Imprese

Lezione 7-8

Il mercato italiano del Private Equity nel 2010

2.187 Milioni di Euro

+129% rispetto al 2009

19 operatori

Raccolta

2.461 Milioni di Euro

-6% rispetto al 2009

292 operazioni

+3% rispetto al 2009

Disinvestimenti

Investimenti

977 Milioni di Euro

-46% rispetto al 2009

123 exit

-14% rispetto al 2009

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

Il mercato italiano del Private Equity nel 2010

L’evoluzione dell’attività di raccolta

3.028

2.275

2.267

2.187

957

2006

2007

2008

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

2009

2010

Il mercato italiano del Private Equity nel 2010

L’evoluzione dell’attività di investimento

Numero

Società

Ammontare* (Euro Mln)

5.458

4.197

3.731

2.615

292

245

302

2006

251

2007

372

284

2008

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

283

229

2009

2.461

292

226

2010**

Il mercato italiano del Private Equity nel 2010

Distribuzione degli investimenti per tipologia

Ammontare (Euro Mln)

106

Numero

109

1.647

56

583

14

7

89

Early stage

51

Expansion

Turnaround

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

91

Replacement

Buy out

Il mercato italiano del Private Equity nel 2010

Focus Turnaround: trend storico

Numero

Società

Ammontare (Euro Mln)

416

145

81

51

41

8

7

11

2006

10

2007

12

10

2008

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

11

11

2009

14

12

2010

Il mercato italiano del Private Equity nel 2010

Focus Buy-Out: trend storico

Numero

Società

Ammontare (Euro Mln)

3.295

2.869

2.444

1.688

100

69

87

2006

70

2007

113

85

2008

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

72

52

2009

1.647

56

41

2010*

Il mercato italiano del Private Equity nel 2010

Evoluzione dell’attività di disinvestimento

Numero

Società

Ammontare (Euro Mln)

2.633

1.821

1.763

1.185

977

181

151

207

184

2006annuale 2010, AIFI e2007

Fonte: Rapporto

PWC

Gestione Finanziaria delle Imprese

181

152

2008

Lezione 7-8

143

108

2009

123

112

2010

Il mercato italiano del Private Equity nel 2010

Evoluzione delle modalità di Way Out

2009

2010

51%

39%

36%

19%

17%

8%

11%

10%

7%

2%

Trade sale

Vendita ad altri

investitori

IPO - post IPO

Fonte: Rapporto annuale 2010, AIFI e PWC

Gestione Finanziaria delle Imprese

Lezione 7-8

Write of f

Altro

Le tendenze attuali del mercato

Difficoltà nel raccogliere nuovi fondi

Assenza di mega-operazioni e investimenti di minori dimensioni

Minor ricorso alla leva finanziaria

Disomogeneità geografica degli interventi

Difficoltà nel disinvestire le quote partecipate

Sostegno alle imprese in portafoglio

Aumento degli start up e dei turnaround

Gestione Finanziaria delle Imprese

Lezione 7-8

I veicoli di investimento

azionisti

sottoscrittori

SGR

Fondo

gestore

General

Partner

Limited

Partner

fondo

L.P.

Struttura

Internazionale

Limited

partnership

gestore

L.P.

L.P.

sottoscrittori

Gestione Finanziaria delle Imprese

Struttura italiana

Lezione 7-8

Tipologie di fondi

FONDO

CHIUSO

SGR

RETAIL

NON

QUOTATI

QUOTATI

Gestione Finanziaria delle Imprese

RISERVATI

Lezione 7-8

La strutturazione di un nuovo fondo chiuso: Timing

Mesi

1

2

3

4

5

6

Elaborazione progetto

Costituzione SGR

Autorizzazione SGR

Approvazione

regolamento

Attività di pre-funding

Attività di fund raising

Gestione Finanziaria delle Imprese

Lezione 7-8

7

8

9

10

11

12

13

....

24

La strutturazione di un nuovo fondo chiuso: 1° Step

tempo richiesto: 2 mesi

Studio di fattibilità e bozza del regolamento del fondo

contenente:

•le caratteristiche del fondo e dell’attività di investimento;

•le modalità di sottoscrizione ed il mercato di riferimento;

•il regime delle spese;

•le forme di pubblicità previste;

•le politiche di distribuzione dei proventi.

Gestione Finanziaria delle Imprese

Lezione 7-8

La strutturazione di un nuovo fondo chiuso: 2° Step

tempo richiesto: 4 mesi

Processo di autorizzazione per avviare l’operatività

della Società di Gestione del Risparmio (SGR):

• costituzione della SpA (1 mese circa);

• autorizzazione di Banca d’Italia all’esercizio dell’attività di

gestione (3 mesi circa dalla presentazione della domanda);

• il termine di 3 mesi può essere interrotto se la documentazione

è incompleta.

Gestione Finanziaria delle Imprese

Lezione 7-8

La strutturazione di un nuovo fondo chiuso: 3° Step

tempo richiesto: 3 mesi

Approvazione in via ordinaria del regolamento

del fondo da parte di Banca d’Italia.

tempo richiesto: 2 mesi

Approvazione dei c.d. “Schemi di regolamento”

riconosciuti da parte di Banca d’Italia.

Gestione Finanziaria delle Imprese

Lezione 7-8

La strutturazione di un nuovo fondo chiuso: 3° Step

Regolamenti approvati “in via generale”: il

regolamento, dopo il fund raising, viene

approvato dal CdA della SGR e

trasmesso a Banca d’Italia.

Silenzio-Assenso 1

mese

Nel caso in cui la SGR abbia già istituito almeno un

altro fondo, il regolamento sia uno schema

riconosciuto e il fondo sia riservato a investitori

qualificati.

Silenzio-Assenso 2

mesi

Nel caso di regolamenti di fondi riservati che

differiscono dal regolamento di altri fondi già operativi

della SGR solo per scopo, oggetto, politica di

investimento, regime delle spese.

Gestione Finanziaria delle Imprese

Lezione 7-8

La strutturazione di un nuovo fondo chiuso: 4° Step

tempo richiesto: 3-12 mesi

Pre-funding, attività di promozione e funding:

• durante il pre-funding è importante attrarre sottoscrittori con

un’elevata reputazione perché danno valore al lancio del

veicolo;

• il funding può iniziare anche prima dell’approvazione del

regolamento del fondo.

Gestione Finanziaria delle Imprese

Lezione 7-8

La raccolta: 5° Step

tempo richiesto: 6-24 mesi

La raccolta si articola in 4 fasi

1. preparazione e distribuzione del materiale

di marketing;

2. incontri con i potenziali investitori;

3. preparazione della documentazione legale;

4. chiusura.

Gestione Finanziaria delle Imprese

Lezione 7-8

La raccolta

Preparazione e distribuzione

del materiale di marketing

In questa fase si redige il placement memorandum. Il management del fondo

deve riuscire a sintetizzare ciò che è stato fatto in passato, con le relative

performance ottenute, come pensa di agire per mantenere o migliorare tali

risultati e quale è il proprio vantaggio competitivo rispetto ad altri soggetti

(ciò che dovrebbe indirizzare la scelta verso il proprio fondo). Un placement

memorandum deve contenere la descrizione di tutti i termini e delle

condizioni, previste dal regolamento includendo, quindi, dati e

prospetti a proposito di:

•dimensione e durata del fondo;

•dimensione delle quote di partecipazione e meccanismo di

drawdown;

•politiche di investimento;

•politiche di distribuzione dei proventi e ripartizione costi tra

fondo e gestore;

•management fee;

•costi di organizzazione e struttura;

•altri costi;

•attività di reporting verso gli investitori.

Gestione Finanziaria delle Imprese

Lezione 7-8

La raccolta

Incontri con i potenziali

investitori

Anche se il target è identificato, numerosi

sono i contatti da attivare e spesso si

ricorre al Placement Agent, il quale

si occupa di:

Generare contatti

Redigere l’information

memorandum

Gestione Finanziaria delle Imprese

Lezione 7-8

La raccolta

Preparazione della

documentazione legale

Accanto al regolamento del fondo possono essere

sottoscritti accordi di altro tipo. Per chi non utilizza la

struttura giuridica delle SGR, tutti gli accordi

delle parti sono nello statuto delle

società veicolo e nella

documentazione legale

(patti parasociali).

Gestione Finanziaria delle Imprese

Lezione 7-8

La raccolta

Chiusura

Il closing può avvenire anche in caso di over o under closing e

la sottoscrizione delle quote avviene di conseguenza e come

previsto dal documento. Laddove le condizioni economiche

saranno modificate, verrà inviato alla Banca d’Italia

il regolamento definitivo.

Gestione Finanziaria delle Imprese

Lezione 7-8

Caratteristiche delle commissioni

Start-up fee media

1,5%

Management fee media

2,0%

Carried interest medio

20%

Hurdle rate medio

7%

Gestione Finanziaria delle Imprese

Lezione 7-8

Come si seleziona un fondo

•

Considerazioni chiave:

1. Strategia di investimento;

Abilità di un manager di PE di

successo

2. Track record;

3. Team di investimento;

Network

4. Dimensione del portafoglio;

5. Origine, esecuzione,

Sviluppo

contatti

commercial

i

Capacità di

negoziazio

ne

monitoraggio dell’investimento e

uscita dal fondo;

6. Numero e varietà di

Competenz

e

finanziarie

Capacità

fondamentali

investimenti;

7. Qualità dei servizi del reporting

e dell’amministrazione;

8. Altro (i.e. profili legali-fiscali).

Gestione Finanziaria delle Imprese

Capacità di

selezionare

manager

Valore

aggiunto

strategico

e operativo

Corp.

governance

&

monitoragg

io del

portafoglio

Fonte: EVCA

Performance: confronto Italia - Europa - USA

Gestione Finanziaria delle Imprese

Come investire

Metodi di investimento:

1)

Investire direttamente in un fondo di Private

Equity

2)

Investire attraverso un fondo di fondi oppure

affidarsi ad un consulente (gatekeeper)

Gestione Finanziaria delle Imprese

Lezione 7-8

Metodi di investimento

1)

Investire direttamente in un fondo di Private Equity;

Impresa

Fondo PE

Impresa

Impresa

Investitori

Fonte: EVCA

Gestione Finanziaria delle Imprese

Lezione 7-8

Metodi di investimento

2)

Investire attraverso un fondo di fondi.

Impresa

Fondo PE

Impresa

Impresa

Investitori

Fondi di fondi

Fondo PE

Consulenti

Fondo PE

Fonte: EVCA

Gestione Finanziaria delle Imprese

Lezione 7-8

I “nuovi mestieri”: Fondi Infrastrutturali

Principali caratteristiche dei fondi di private equity per le

infrastrutture

La raccolta dei fondi, rivolta per lo più ad investitori istituzionali di lungo

periodo ed in cerca di asset class stabilizzatori di portafoglio, prevede

l’utilizzo dei capitali entro un determinato periodo di tempo, tipicamente la

durata del fondo, compreso tra i 10 e i 15 anni.

Tale tipologia di investimento ha come fine ultimo la creazione di valore in

modo da ottenere dei rendimenti attesi dagli specifici investimenti. La

performance è, quindi, direttamente influenzata non solo dalla redditività

dell’investimento, ma anche dai tempi di realizzazione.

Nel project finance esiste il c.d. “rischio amministrativo e normativo” legato

ai processi delle pubbliche amministrazioni. Risulta, quindi, necessario poter

disporre di un quadro di norme chiaro, semplice e stabile, che possa

permettere agli operatori di programmare con relativa “sicurezza” i propri

investimenti.

Gestione Finanziaria delle Imprese

Lezione 7-8

I “nuovi mestieri”: fondi che investono nelle

energie alternative

Principali caratteristiche del settore

investimenti di importo rilevante;

tempi medi di ritorno dell’investimento elevati;

elevato ricorso al debito;

rendimenti positivi non elevati ma stabili;

basso rischio se comparato ad altre tipologie di investimenti in infrastrutture.

Gestione Finanziaria delle Imprese

Lezione 7-8

I “nuovi mestieri”: fondi che investono nelle

energie alternative

Attratività del settore

Presenza di incentivi economici governativi di importo elevato (in Italia il

nuovo Conto Energia);

rapido sviluppo delle tecnologie, che di fatto, hanno aumentato la resa della

fonte energetica.

prevedibilità e stabilità dei cash flows;

Gestione Finanziaria delle Imprese

Lezione 7-8

Fondi Specializzati

Si sta affermando un nuovo modello di prodotto, focalizzato su

uno specifico settore. Ad esempio sono nati alcuni fondi

dedicati alla “sanità” (healthcare).

Gestione Finanziaria delle Imprese

Lezione 7-8

I Fondi di Secondario

Sono fondi specializzati nell’acquisto di quote di Fondi di private

equity o pacchetti di partecipazioni di aziende in portafoglio.

Danno liquidità al sistema.

Gestione Finanziaria delle Imprese

Lezione 7-8

I Fondi di Fondi di private equity

Soprattutto con riferimento alla realtà internazionale sono attivi

Fondi di Fondi che offrono l’opportunità di

diversificare il rischio investendo in più fondi

di private equity in diverse aree geografiche.

Sono un importante strumento di

raccolta, oltre che

di investimento.

Gestione Finanziaria delle Imprese

Lezione 7-8