UNIVERSITÀ DEGLI STUDI DI CAGLIARI

FACOLTA’ DI SCIENZE POLITICHE

Laurea Triennale in Amministrazione, Governo e Sviluppo Locale

Corso di Diritto Tributario

La prescrizione e la decadenza

DOCENTE :

Prof. Filippo Rau

TESINA DI :

Anna Maria Boi (matr. n. 20279)

Maria Raffaela Serra (matr. 20328)

ANNO ACCADEMICO 2007 – 2008

13

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

LA PRESCRIZIONE

è un modo generale di estinzione dei diritti causato dal trascorrere del tempo e dall'inerzia

del titolare.

Il trascorrere del tempo determina delle conseguenza di natura giuridica poiché con il

passare del tempo diviene difficile provare una determinata situazione giuridica, il ricordo di

fatti lontani inevitabilmente diviene confuso, e può anche accadere che si perdano i

documenti idonei a render chiara l'esistenza stessa di un diritto.

Da solo il trascorrere del tempo però non è sufficiente a giustificare la perdita di un diritto; è

infatti vero che sin quando il titolare di un diritto fa uso dei poteri che ad esso sono connessi,

dimostra la sua volontà di non abbandonarlo. Se, all'opposto, non ne fa alcun uso,

implicitamente dimostra il suo disinteresse che, protrattosi per un tempo più o meno lungo,

produrrà come conseguenza la perdita di quella posizione giuridica.

Per cui da quanto abbiamo detto possiamo considerare fondamento della prescrizione sia

l'inerzia del titolare del diritto sia l'esigenza di certezza dei rapporti giuridici. Accade,

infatti, che nelle singole norme che si occupano della prescrizione spesso rileva l'una o

l'altra esigenza, facendoci intendere che entrambe (e non l'una o l'altra come ritiene parte

della dottrina) contribuiscono a creare le fondamenta dell'istituto.

Non tutti i diritti si prescrivono; ve ne sono infatti alcuni che non si prescrivono a causa della

loro natura. Ad esempio, i diritti della personalità che non si prescrivono mai.

Diritti non soggetti a prescrizione:

1. tutti i diritti indisponibili quali I diritti della personalità, come il diritto al nome,

all'immagine, alla riservatezza; I diritti di stato relativi alle qualità delle persone che

indicano la loro posizione nella società; pensiamo lo status di padre, il figlio, di

coniuge e così via; I diritti patrimoniali che scaturiscono da rapporti familiari, come il

diritto agli alimenti.

2. il diritto di proprietà

3. l'azione volta a far dichiarare la nullità di negozi giuridici

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

4. le azioni in materia familiare (disconoscimento di paternità, azione di reclamo della

legittimità, riconoscimento di paternità o maternità naturale)

Da quanto detto quindi per la prescrizione sono necessari due elementi:

1. Il trascorrere del tempo;

2. L'inerzia del titolare del diritto.

Il termine di prescrizione ordinario è di dieci anni. Ciò vuol dire che se la legge non dispone

diversamente tutti i diritti si prescrivono in questo lasso di tempo. Però, sono previsti termini

più brevi o più lunghi rispetto a quello ordinario. I diritti reali su cosa altrui si prescrivono in

venti anni. Nel caso di prescrizioni brevi il termine è inferiore a quello ordinario di dieci anni.

Se, però, il diritto soggetto a prescrizione breve è accertato con sentenza di condanna

passata in giudicato, si prescrive in dieci anni e non più in cinque.

Il legislatore ha chiaramente identificato la prescrizione con l'estinzione. E' da notare però,

che alcuni autori ritengono che, nonostante il dettato dell'art. 2934 c.c., non si può parlare di

estinzione del diritto, ma di perdita della sua forza. Questi autori ritengono che la

prescrizione non provochi l'estinzione basandosi su diverse norme relative proprio alla

prescrizione:

1. in primo luogo l’articolo 2940 codice civile secondo cui non è possibile chiedere la

ripetizione di quanto è stato spontaneamente pagato per un debito prescritto,

2. ed ancora l'articolo 2938 del codice civile secondo cui la prescrizione non può essere

rilevata d'ufficio.

Queste due norme non sono compatibili con l'idea che la prescrizione provochi l'estinzione

del diritto; se infatti il diritto fosse realmente estinto, si dovrebbe ottenere la ripetizione di

quanto si è spontaneamente pagato.

In merito poi alla impossibilità da parte del giudice di sollevare d'ufficio l'eccezione di

prescrizione, questa può spiegarsi solo considerando che il diritto è ancora esistente; se ciò

non fosse il giudice dovrebbe rilevare d'ufficio l'eccezione di prescrizione in quanto rientra

nei suoi poteri verificate le situazioni giuridiche attualmente esistenti. Se, quindi, il diritto

fosse realmente estinto il giudice non dovrebbe fare altro che prenderne atto; se invece il

diritto non è estinto il giudice non potrà agire d'ufficio. Tale potere spetterà solamente alla

parte che potrà sollevare la relativa eccezione.

PRESCRIZIONI PRESUNTIVE

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

Sono previste in particolari casi dove il pagamento di un debito avviene, di solito, senza che

il debitore provveda a farsi rilasciare una quietanza. In queste ipotesi, passato un breve

lasso di tempo si presume che il debito sia stato già soddisfatto e quindi il diritto estinto.

Come si vede dalla definizione, non si tratta di vere e proprie prescrizioni, ma di "presunzioni

di estinzione di diritti", regolate dal codice civile agli articoli 2954 e seguenti.

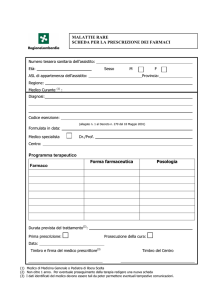

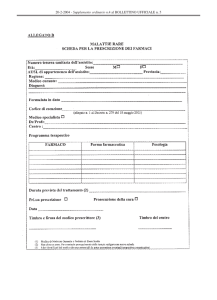

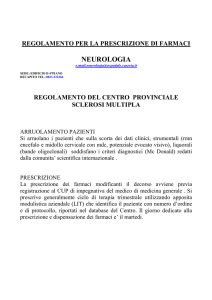

Si tratta di ipotesi " minori ", cioè di casi relativi a diritti patrimoniali di tenue entità; si fa

riferimento, infatti, alle somme dovute agli osti ed agli albergatori per il vitto ed l'alloggio, alla

retribuzione dovuta di insegnanti per le lezioni che impartiscono a mesi, a giorni o ad ore

oppure alle somme dovute ai farmacisti per il prezzo dei medicinali.

Si tratta quindi di ipotesi relative alla vita di tutti giorni, dove normalmente non ci si

preoccupa di rendere troppo formali i rapporti attraverso l'uso di documenti; il legislatore in

questo caso è venuto incontro alle esigenze del debitore ritenendo che questi abbia già

pagato o, comunque, abbia posto in essere un'attività che ha portato all'estinzione del diritto

del creditore (novazione, remissione del debito ecc.). Potrebbe accadere, però, che a

differenza da quanto presunto dal legislatore il diritto del creditore non sia stato soddisfatto;

per questo motivo al titolare del diritto è riconosciuto il potere di provarne l'esistenza, ma

l'unico mezzo a sua disposizione sarà il giuramento.

1. il creditore cita in giudizio il debitore per ottenere il pagamento

2. il debitore eccepisce l'estinzione del diritto

3. il creditore non può fare altro che far giurare il debitore sull'estinzione del diritto.

4. se il debitore ammette sotto giuramento che il diritto non si è estinto, il creditore vince la

causa;

5. se il debitore sotto giuramento conferma l'estinzione del diritto, il creditore perde la

causa anche se in un giudizio penale si dimostrerà che il debitore ha giurato il falso.

Al di fuori del giuramento il creditore non ha altri mezzi per provare l'esistenza del suo diritto;

l'ultima sua speranza potrebbe consistere, però, nell'attività stessa del debitore. Se questi,

infatti, confessa in giudizio che il diritto non si è estinto, oppure semplicemente ne ammette

l'esistenza, tale attività sarà sufficiente per togliere efficacia all'eccezione di estinzione che

ha sollevato.

SOSPENSIONE

Rappresenta un periodo di tempo in cui non si calcola il decorso della prescrizione a causa

di eventi previsti dalla legge che impediscono al titolare del diritto di esercitarlo o ne rendono

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

poco probabile l'esercizio, costituisce una parentesi che s'inserisce nel periodo

prescrizionale.

Ad esempio nel caso relativo alla prescrizione ordinaria; il periodo di tempo è calcolato in

dieci anni. Cioè un soggetto titolare di un diritto di credito, avrà dieci anni di tempo per farlo

valere. Può accadere, però, che questo debba prestare servizio sotto le armi in caso di

guerra e che tale situazione duri per due anni consecutivi. In questo caso i due anni

trascorsi sotto le armi si inseriranno nel periodo di prescrizione ordinaria portandolo, in

pratica, a 12 anni.

I casi sospensione sono previsti dagli articoli 2941 e 2942 del codice civile e sono tassativi.

Ciò vuol dire che non potranno essere invocati altri impedimenti idonei a sospendere la

prescrizione al di fuori di quelli previsti dalla legge.

1. Articolo 2941 c.c. - casi di sospensione della prescrizione dovuti a particolari rapporti tra

le parti

2. Articolo 2042 c.c. casi di sospensione della prescrizione dovuti alla condizione del

titolare.

INTERRUZIONE

Si verifica quando il titolare del diritto compie un'attività idonea a mostrare la sua volontà di

esercitarlo. Dal momento in cui quest'attività è stata compiuta si calcola un nuovo periodo di

prescrizione, nulla più valendo quella già trascorso. A differenza della sospensione, con

l'interruzione non si apre una semplice parentesi nel periodo di prescrizione, ma, per così

dire, muore il periodo già trascorso e comincia a decorrere un nuovo periodo pari a quello

iniziale.

Esempio: se sono titolare di un diritto di credito (che ordinariamente si prescrive in dieci

anni) e dopo sei anni di inattività mi decido a citare in giudizio il mio debitore, dal momento

della notifica della citazione comincerà a decorrere un nuovo periodo di prescrizione di dieci

anni entro il quale potrò sempre richiedere l'adempimento. La mia richiesta ha quindi

annullato il periodo di prescrizione già trascorso; anche se avessi aspettato nove anni ed 11

mesi e 20 per notificare la citazione al mio debitore, questa attività fa sorgere un nuovo

periodo di prescrizione di dieci anni, nulla contando il periodo di nove anni ed 11 mesi e 20

giorni già trascorsi.

Si ritiene che le cause di interruzione siano tassative, nel senso che non ne esistono altre

oltre quelle previste dalla legge; l'articolo 2943 codice civile ne elenca le più comuni, ma

altre sono sparse in altre leggi e nello stesso codice civile.

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

DECADENZA

Provoca l'estinzione di un diritto per non aver svolto determinate attività previste dalla legge

o dalle parti nel termine stabilito. Normalmente si verifica quando un diritto deve essere

esercitato con particolari modalità e in un termine stabilito. Il trascorrere del termine ne

comporterà l'estinzione.

L'istituto della decadenza è molto simile a quello della prescrizione, la dottrina si è sforzata

di ricercare le differenze tra i due istituti; in realtà fino ad oggi non si è giunti ad una

distinzione convincente.

Le differenze fondamentali tra i due istituti, possono essere così riassunte:

Prescrizione

i

tempi

necessari

per

Decadenza

maturare

prescrizione sono in genere lunghi

la i tempi necessari per far maturare una

decadenza sono in genere brevi

è frequente nella maggior parte dei diritti è più frequente in quella categoria di diritti

soggettivi

l'attività

soggettivi detti diritti potestativi

necessaria

per

impedire

la l'attività

necessaria

per

impedire

la

prescrizione non è di solito rigidamente decadenza e normalmente rigidamente

predeterminata

predeterminata

una volta interrotta la prescrizione, nasce una volta impedita la decadenza non si

un nuovo periodo prescrizionale uguale al produrrà un nuovo periodo di decadenza

precedente

uguale al precedente, ma il diritto potrà

essere normalmente esercitato col solo

limite della prescrizione

Normalmente accade, però, che sia lo stesso legislatore ad indicare quando ci troviamo

davanti a un termine di prescrizione e quando davanti a uno di decadenza.

La precisazione non è senza importanza perché molto diverso e il regime giuridico dei due

istituti.

Alla decadenza non si applicano istituti della sospensione e della interruzione (art. 2964 c.c.)

Altra differenza importante riguarda la possibilità di stabilire decadenze convenzionali, cioè

limiti temporali all'esercizio del diritto sempreché, si tratti di diritti disponibili; nella

prescrizione ciò non è possibile in quanto le sue norme sono inderogabili (art. 2936 c.c.).

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

Questo riferimento ai diritti disponibili ci fa intendere che possono esistere due tipi di

decadenza,

una

di

natura

convenzionale

e

l'altra

di

natura

legale.

Il codice civile agli articoli 2966, 2968 e 2969 affronta ipotesi di decadenza in merito a

quattro specifici problemi. In particolare:

1. gli atti necessari per impedire la decadenza sono solo quelli previsti dalla legge o dal

contratto;

2. il riconoscimento compiuto dal soggetto passivo del diritto ha valore solo quando

riguarda diritti disponibili o decadenze contrattuali;

3. quando la decadenza riguarda diritti indisponibili non è possibile la modifica della

disciplina legale relativa alla decadenza. In questi stessi casi non è possibile nemmeno

la rinunzia alla decadenza;

4. il giudice può rilevare la decadenza d’ufficio solo quando riguarda diritti indisponibili.

LA PRESCRIZIONE E LA DECADENZA NEL DIRITTO TRIBUTARIO

L’articolo 3 dello Statuto del contribuente vieta espressamente al legislatore di prorogare i

termini di decadenza e di prescrizione degli accertamenti.

LEGGE 27 luglio 2000, n.212

Disposizioni in materia di statuto dei diritti del contribuente.

Art. 3.

(Efficacia temporale delle norme tributarie)

……omissis 3. I termini di prescrizione e di decadenza per gli accertamenti di imposta

non possono essere prorogati. omissis…..

Richiamando quanto abbiamo esaminato prima in merito alla distinzione tra prescrizione e

decadenza abbiamo che:

la decadenza rappresenta un termine previsto dalla legge entro il quale deve essere

esercitato un potere; nel caso del diritto tributario il potere di emissione da parte

dell’Amministrazione finanziaria dell’avviso di accertamento o dell’iscrizione a ruolo;

la prescrizione, invece, rappresenta un fenomeno di estinzione di un diritto a seguito del

suo

mancato

esercizio;

in

questo

caso

il

diritto

è

rappresentato

dal

credito

dell’Amministrazione nei confronti del contribuente.

Quindi la decadenza riguarda la potestà impositiva, la prescrizione l’esercizio del diritto di

credito già sorto.

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

La “ratio” dell’articolo 3, comma terzo, dello Statuto dei diritti dei contribuenti è chiaramente

quella di dare certezza al rapporto tra contribuente e Amministrazione finanziaria,

mantenendo fermi i termini di prescrizione e soprattutto quelli di decadenza, visto che il

problema riguarda soprattutto questi ultimi, non permettendo l’emanazione di atti di

accertamento oltre i termini previsti, posto che quelli già stabiliti dalla normativa vigente

possono considerarsi adeguatamente lunghi, nel caso in cui l’Amministrazione non abbia

ritardi nello svolgimento delle sue attività.

La legge tributaria non prevede termini di prescrizione relativi alle imposte sui redditi e

l’I.V.A.; il fenomeno estintivo si verifica trascorso il termine di prescrizione ordinario previsto

dal Codice civile.

Per quanto riguarda la decadenza l’articolo 43 del D.P.R. 600 del 1973 in tema di imposte

sui redditi e l’articolo 57 del D.P.R. 633 del 1972 in tema di I.V.A., prevedono che gli avvisi di

accertamento devono essere notificati al contribuente entro il 31 dicembre del quarto anno

successivo a quello in cui è stata presentata la dichiarazione ovvero entro il quinto anno in

caso di omessa dichiarazione.

L’utilizzo di leggi di proroga dei termini di prescrizione o di decadenza non è molto frequente

e una delle ultime norme di proroga risale al 1998, precisamente la legge 23 dicembre 1998

n. 448 che ha avuto l’ambizioso scopo di eliminare le giacenze e quindi di smaltire il lavoro

arretrato dell’Amministrazione finanziaria relativo ai periodi d’imposta compresi tra il 1993 e

il 1997.

E’ interessante mettere in evidenza un possibile problema interpretativo della legge

212/2000 (Statuto dei diritti dei contribuenti). Il problema riguarda il possibile contrasto tra

l’articolo 3, comma terzo, dello Statuto e la legge 21 giugno 1961 n. 498, modificata dalla

legge 25 ottobre 1985 n. 592, intitolata “Norma per la sistemazione di talune situazioni

dipendenti dal mancato o irregolare funzionamento degli uffici finanziari”.

La legge 592/1985 prevede che: “Qualora gli uffici finanziari non siano in grado di funzionare

regolarmente a causa di eventi di carattere eccezionale, i termini di prescrizione e di

decadenza, nonché quelli di adempimento di obblighi e formalità previsti dalle norme

riguardanti le imposte e le tasse a favore dell’Erario, scaduti durante il periodo di mancato o

irregolare funzionamento degli uffici, sono prorogati fino al 10° giorno successivo alla data in

cui viene pubblicato sulla Gazzetta Ufficiale il decreto del Ministro delle finanze che accerta

il mancato o irregolare funzionamento dell’ ufficio”.

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

In sostanza si tratta di una disposizione che riconosce al Ministro delle finanze il potere di

prorogare con proprio decreto i termini di prescrizione e di decadenza nel caso in cui essi

siano scaduti in un periodo di mancato o irregolare funzionamento degli uffici a causa di

eventi eccezionali.

Sull’argomento è intervenuta la Corte di Cassazione che, però, ha concentrato l’attenzione

soltanto sulla valenza giuridica del decreto di proroga del Ministro delle finanze, prevedendo

che tale decreto è un atto amministrativo del tutto privo di valore normativo, in quanto

rappresenta solo il presupposto di fatto dell’operatività di norme giuridiche. Nella sostanza la

Corte afferma che non è il decreto ministeriale a prorogare i termini ma soltanto la legge.

Affinchè essa possa produrre questo effetto è necessario che il decreto accerti il mancato

funzionamento.

Visto il tenore dell’articolo 3 dello Statuto che stabilisce quasi in modo categorico che i

termini non possono essere prorogati, sembra che non ci sia spazio per una deroga

neanche nei casi di eccezionale gravità prospettati dalla legge 592 del 1985 e che

rappresentano il presupposto oggettivo per l’applicazione della proroga. Sembra, quindi, che

questa legge debba essere considerata implicitamente abrogata ad opera dello Statuto del

contribuente.

L’unico dubbio che può sorgere, visto il tenore dell’articolo 3 dello Statuto dei diritti dei

contribuenti e in generale di tutte le disposizioni dello Statuto, è che l’intenzione del

legislatore sia stata quella di tutelare il contribuente vietando soltanto proroghe dei termini

dettate da motivi di puro interesse politico o fiscale, per il fatto che le Amministrazioni hanno

molto lavoro arretrato e si rischia di non poter accertare imposte effettivamente dovute, e

non vietando qualsiasi tipo di proroga; infatti si possono verificare delle circostanze

eccezionali che impediscono il funzionamento degli uffici, senza che possa essere

addebitata nessuna colpa all’Amministrazione finanziaria, e in cui la proroga può essere

giustificata.

L’EVOLUZIONE GIURISPRUDENZIALE

La recente evoluzione giurisprudenziale sui principi generali del diritto tributario ha

attraversato una fase interessante. Si evidenzia che l’Amministrazione finanziaria è

sollecitata a correggere i propri errori attraverso il potere di autotutela che non sopravanza

quello dell’indisponibilità dell’obbligazione, ma riconduce l’atto impositivo nell’alveo della

legge.

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

Si consideri che è consentito al contribuente ritrattare ed emendare la dichiarazione affetta

a errori di fatto e di diritto, se da questa derivi un’imposta superiore a quella dovuta. In tale

prospettiva il principio di collaborazione tra Amministrazione finanziaria e contribuente

appare insito nell’ordinamento e l’imposizione deve gravare sulla reale ed effettiva capacità

contributiva.

E’ evidente che le leggi che riconoscono la ritrattabilità della dichiarazione da parte del

contribuente, il principio dell’autotutela e la collaborazione tra Amministrazione finanziaria e

contribuente, così come l’interpretazione secondo buona fede, sono motivati esclusivamente

dall’intento di garantire l’applicazione della legge alle effettive manifestazioni da questa

previste di capacità contributiva di cui all’art. 53, primo comma, della Costituzione.

Su tali basi la norma costituzionale costruisce per il legislatore il vincolo della solidarietà.

Pertanto, attraverso la valutazione degli effetti economici e sociali la Corte costituzionale è in

grado di sindacare la legittimità di una legge tributaria.

La giurisprudenza recente è diretta ad evidenziare un processo di evoluzione della

legislazione tributaria e del metodo di interpretazione di essa in maggiore aderenza ai

principi costituzionali.

Contrariamente a quanto sostengono alcuni Autori, non è perciò individuabile in tale

giurisprudenza la rilevazione di un processo storico-normativo di “privatizzazione” delle

categorie tributarie. Infatti, la giurisprudenza non procede gradualmente sulla via

dell’equiparazione dell’obbligazione tributaria a quella civilistica, nel quadro della perdita di

connotazione pubblicistica dell’attività finanziaria nel suo insieme. Non è un momento di

profonda trasformazione del diritto tributario, in linea con altri importanti istituti introdotti negli

anni più recenti.

Gli istituti di diritto civile, infatti, sono stati sempre considerati strumenti tecnici e generali di

garanzia intersoggettiva anche nell’ambito del diritto pubblico. I primi Maestri del diritto

tributario hanno considerato che, all’interno del rapporto giuridico tributario di natura

pubblica, si colloca fondamentalmente l’obbligazione tributaria, la quale è di ascendenza

privatistica. Il diritto tributario, avendo mutuato dal diritto privato l’obbligazione ex lege, ha

realizzato in termini di agilità, cioè di efficienza dell’azione amministrativa, di sistema

processuale e di garanzie per il contribuente, un’utilissima e rapida conquista del risultato di

una lenta e lunga evoluzione di un istituto ben collaudato. Pertanto gli schemi privatistici

sono stati recepiti dal diritto tributario sin da quando è sorto.

Tuttavia non si individua una crescita quantitativa di tale processo di “privatizzazione”. Ne è

mutato sovente nel tempo soltanto il criterio, affinché l’istituto privatistico fosse reso più

idoneo rispetto ai principi costituzionali in materia tributaria.

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

Risulta interessante l’analisi dell’azione adeguatrice svolta, con riferimento all’esercizio della

potestà impositiva, dal diritto tributario nei confronti di istituti, quali la prescrizione e la

decadenza connessi all’obbligazione. Nel diritto privato sono considerate tassative e

fondamentali le ipotesi legali di decadenza ed è ritenuta vietata la loro interpretazione

analogico-estensiva. Fuori da tali ipotesi si considera operante la prescrizione, la quale

svolge pertanto un ampio ruolo residuale.

E’ errato invocare il ricorso all’interpretazione letterale, che è soltanto una fase

dell’interpretazione, ed il divieto del procedimento analogico-estensivo, che non esiste

perché l’applicazione analogica è diversa dall’interpretazione estensiva, la quale non può

essere vietata, in quanto è uno dei possibili risultati dell’interpretazione.

Precedentemente alla riforma, che si fonda sulla legge n. 825 del 9.10.1971, anche nel

diritto tributario era la prescrizione che sostanzialmente prevaleva sulla decadenza. Per

effetto di tale riforma, nel diritto tributario il rapporto si è rovesciato. Pertanto la decadenza

assume un ruolo prevalente, mentre la prescrizione è considerata in termini eccezionali e la

sua disciplina è conseguentemente sottoposta al divieto di applicazione analogica. In tal

modo l’equilibrio tra prescrizione e decadenza nel diritto tributario si configura in termini

opposti a quelli in cui si coglie nel diritto privato.

Il diritto tributario ha perciò realizzato un processo non di recezione integrale dal diritto

privato della prescrizione e decadenza, bensì di qualificazione, attraverso il quale ha

adeguato nel tempo ai propri principi il rapporto tra i due istituti recepiti.

L’azione qualificante del diritto tributario, allorché le condizioni specifiche lo richiedano,

suggella la carenza di piena subordinazione di esso al diritto privato, pur garantendosi l’unità

sostanziale del medesimo istituto che inerisca alle diverse branche giuridiche. Non è

attendibile con riferimento al diritto tributario il criterio teleologico - sostanziale, in base al

quale la prescrizione tutelerebbe la stabilità e l’interesse generale, mentre la decadenza

garantirebbe la speditezza e l’interesse del contribuente. Difatti la decadenza tutela anche

l’interesse pubblico, consentendo entro termini molto brevi l’esercizio del diritto di difesa del

contribuente.

Il criterio teleologico - formale, secondo il quale la prescrizione estinguerebbe i diritti

soggettivi, mentre la decadenza ne impedirebbe l’acquisizione, condiziona l’individuazione

dell’una o dell’altra figura all’adesione rispettivamente alla teoria della natura dichiarativa o

alla tesi della natura costitutiva dell’accertamento. Pertanto, per effetto del mancato

esercizio del potere impositivo, si prescriverebbe il diritto di credito di imposta già sorto in

conseguenza alla realizzazione del presupposto, se si ritenesse dichiarativo l’accertamento,

o si decadrebbe dal diritto di credito non ancora nato, se si aderisse alla tesi della natura

costitutiva dell’accertamento.

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

Neanche il criterio della diversità delle situazioni soggettive, per cui la prescrizione

estinguerebbe i diritti soggettivi, mentre la decadenza sopprimerebbe i poteri processuali,

trova piena rispondenza rispetto all’ordinamento tributario. Infatti la decadenza estingue i

poteri processuali, ma prima ancora anche i poteri procedimentali ed anche il diritto di

credito di imposta.

Solide sono le fondamenta costituzionali di tale trasformazione dei criteri di qualificazione. E’

rigorosa l’indagine di Klaus Tipke e Joachim Lang, secondo i quali la prescrizione ed il

termine perentorio si differenziano dalla decadenza sulla base delle circostanze specifiche: il

decorso del tempo non conduce ancora di per sé alla decadenza, la quale non è una

prescrizione ridotta. L’essenza del concetto di decadenza, secondo i due Autori tedeschi, è

l’idea della difesa della fiducia.

Hartmut Krüger e Martin Pagenkopf osservano invece che la decadenza cui si riferisce l’art.

18 della Costituzione (Tedesca - Grundgesetz) è ben diversa dall’istituto indicato con il

medesimo termine dal diritto civile e dal diritto amministrativo quale espressione del principio

di fiducia, che si pone alla base dell’intero ordinamento giuridico ed è violato dal decorso del

tempo molto ampio.

L’art. 24 della nostra Costituzione, sulla base della stessa logica, non consente che sia

assoggettato all’azione esecutiva dell’Amministrazione finanziaria il contribuente per un

tempo indeterminato. Ai sensi di tale norma costituzionale, nella cui interpretazione è

preponderante il momento sistematico, il procedimento tributario deve essere soggetto a

termini non eccessivi ed irragionevoli in modo da risultare più ristretti di quelli previsti dalle

norme del codice civile. Il diritto di difesa del contribuente è leso, se deve essere esercitato

in ordine a questioni risalenti nel tempo oltre ogni ragionevole limite dell’onere di

conservazione di documenti.

Pertanto il termine deve essere di decadenza nel rispetto del principio costituzionale di

certezza del diritto, dell’affidamento e della ragionevolezza, in funzione dell’esercizio del

diritto di difesa del contribuente. E’ pur vero che l’interpretazione della legge deve ispirarsi ai

principi costituzionali di razionalità, eguaglianza e buon andamento della Pubblica

amministrazione ed in considerazione degli interessi erariali e del contribuente; lo Stato si

pone infatti in parità con il cittadino tutelandone i diritti nei confronti dell’Amministrazione

finanziaria. Ma è altrettanto vero che l’esigenza, pur costituzionalmente rilevante, di rinvenire

un termine di decadenza non può essere soddisfatta interpretando oltre i limiti dell’analogia

la norma che prevede un termine relativamente ad altre attività. Si giungerebbe a colmare le

lacune non giuridiche, creando diritto.

Lo Statuto del contribuente, approvato con legge del 27.7.2000 n. 212, all’art. 3, comma

terzo, stabilisce che i termini di prescrizione e decadenza per gli accertamenti non possono

essere prorogati. La norma intende garantire il contribuente, evitando l’incertezza che

C

C

Cooorrrsssooo dddiii dddiirirriiittttttooo tttrrriiibbbuuutttaaarrriiiooo

P

P

F

R

Prrrooofff...F

Fiiilliliippppppooo R

Raaauuu

A

A

Annnnnnooo 222000000777///222000000888

A

A

M

B

Annnnnnaaa M

Maaarrriiiaaa B

Boooiii 222000222777999

M

M

R

S

Maaarrriiiaaa R

Raaaffffffaaaeeelllaaa S

Seeerrrrrraaa 222000333222888

deriverebbe dalla possibile sopravvenienza di leggi le quali proroghino i termini durante il

loro decorso. Lo Statuto si colloca in una posizione di preminenza rispetto ad altre fonti del

medesimo livello sul piano gerarchico per la propria capacità di esprimere i principi

costituzionali fondamentali. Lo Statuto, in quanto estrinsecazione di tali principi, è

“rinforzato” non dal proprio art. 1, ma dalla Costituzione. La trasformazione dei criteri di

recezione da parte del diritto tributario del binomio prescrizione-decadenza, con lo

spostamento sulla seconda del ruolo fondamentale, risponde, quindi, a fondamentali principi

costituzionali.