Imprese e mercati nell'economia globale

Anno accademico 2014-2015

Lezione 6

Offshoring e outsourcing

La discussione condotta nella precedente Lezione sulle CIS e in particolare sulla scelta di

intraprendere FDI verticale sposta la nostra attenzione su un tema che ha avuto un notevole

sviluppo negli ultimi anni: la frammentazione geografica della catena del valore. La diffusione

capillare del computer-aided design e computer-aided manufacturing associati a una drammatica

riduzione dei costi di comunicazione hanno facilitano la collocazione delle diverse fasi della

produzione in aree geografiche tra loro molto distanti, ovvero hanno dato vigore al fenomeno

dell’offshoring. Le stesse forze sembrano in grado di determinare anche un fenomeno di segno

opposto al FDI verticale, vale a dire l’outsourcing. La grande facilità di comunicazione ricordata

sopra unitamente a CAD e CAM possono infatti condurre l’impresa ad assegnare a terzi

l’esecuzione di alcune fasi del processo produttivo.

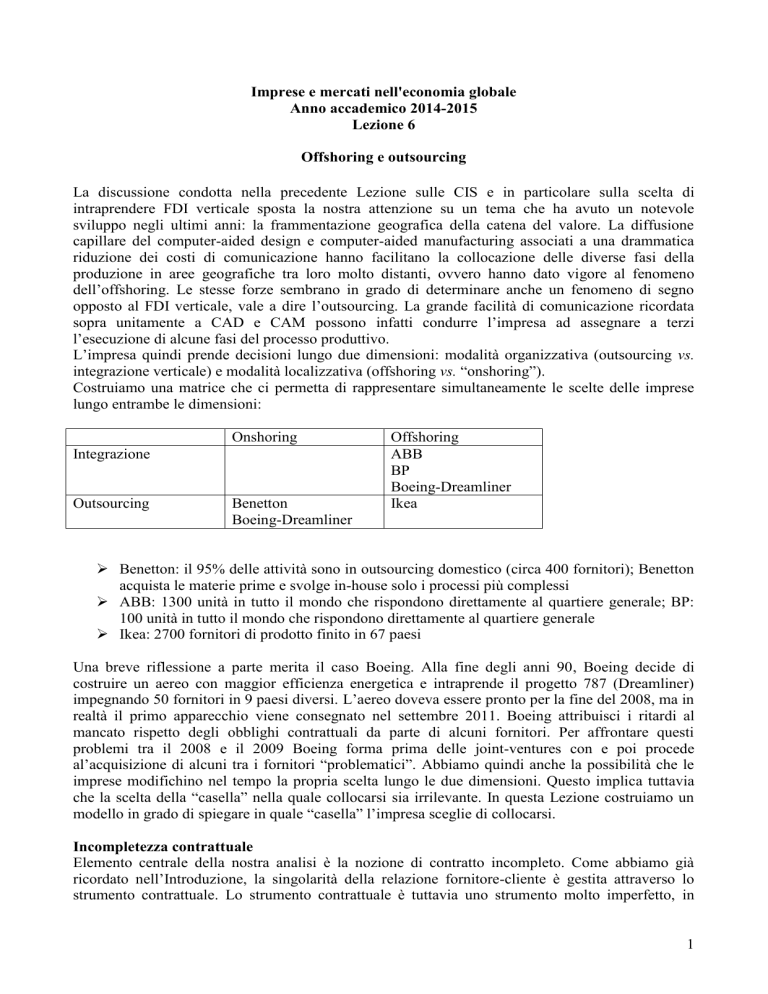

L’impresa quindi prende decisioni lungo due dimensioni: modalità organizzativa (outsourcing vs.

integrazione verticale) e modalità localizzativa (offshoring vs. “onshoring”).

Costruiamo una matrice che ci permetta di rappresentare simultaneamente le scelte delle imprese

lungo entrambe le dimensioni:

Onshoring

Integrazione

Outsourcing

Benetton

Boeing-Dreamliner

Offshoring

ABB

BP

Boeing-Dreamliner

Ikea

Benetton: il 95% delle attività sono in outsourcing domestico (circa 400 fornitori); Benetton

acquista le materie prime e svolge in-house solo i processi più complessi

ABB: 1300 unità in tutto il mondo che rispondono direttamente al quartiere generale; BP:

100 unità in tutto il mondo che rispondono direttamente al quartiere generale

Ikea: 2700 fornitori di prodotto finito in 67 paesi

Una breve riflessione a parte merita il caso Boeing. Alla fine degli anni 90, Boeing decide di

costruire un aereo con maggior efficienza energetica e intraprende il progetto 787 (Dreamliner)

impegnando 50 fornitori in 9 paesi diversi. L’aereo doveva essere pronto per la fine del 2008, ma in

realtà il primo apparecchio viene consegnato nel settembre 2011. Boeing attribuisci i ritardi al

mancato rispetto degli obblighi contrattuali da parte di alcuni fornitori. Per affrontare questi

problemi tra il 2008 e il 2009 Boeing forma prima delle joint-ventures con e poi procede

al’acquisizione di alcuni tra i fornitori “problematici”. Abbiamo quindi anche la possibilità che le

imprese modifichino nel tempo la propria scelta lungo le due dimensioni. Questo implica tuttavia

che la scelta della “casella” nella quale collocarsi sia irrilevante. In questa Lezione costruiamo un

modello in grado di spiegare in quale “casella” l’impresa sceglie di collocarsi.

Incompletezza contrattuale

Elemento centrale della nostra analisi è la nozione di contratto incompleto. Come abbiamo già

ricordato nell’Introduzione, la singolarità della relazione fornitore-cliente è gestita attraverso lo

strumento contrattuale. Lo strumento contrattuale è tuttavia uno strumento molto imperfetto, in

1

particolar modo quando applicato a transazione cross-border. Ricordiamo i principali problemi che

si incontrano nell’applicazione dello strumento contrattuale:

1) le parti devono definire quale sistema normativo si deve applicare nella risoluzione di

eventuali controversie; questo può costituire motivo di attrito e le parti possono

volontariamente omettere di specificare questo elemento; alternativamente è possibile che il

tribunale chiamato a giudicare rigetti la scelta delle parti;

2) i tribunali locali sono soventi riluttanti a imporre l’esecuzione di contratti con esiti

sfavorevoli per i residenti del paese;

3) le azioni nei confronti di non residenti sono di difficile esecuzione; supponete che il

tribunale condanni una parte a pagare dei danni e che questa si rifiuti; l’usuale rimedio in

questi casi è il sequestro dei beni; ma tale rimedio è di difficile esecuzione se tutti i beni

della parte sono in un altro paese.

Perchè l’incompletezza contrattuale è importante per la nostra analisi? Se i contratti fossero

completi, l’impresa potrebbe ottenere dal mercato prodotti con le medesime caratteristiche di quelli

realizzati in-house. Infatti potrebbe vincolare per via contrattuale i propri fornitori. Non si porrebbe

quindi un problema di scelta circa la struttura organizzativa. Ma l’esempio Boeing ci dice che non è

sempre così. Procediamo quindi ad studiare un “mondo” con contratti incompleti.

Sia B il produttore di un bene finale (eg automobili/aerei) che viene realizzato mediante

l’assemblaggio di prodotti intermedi; per semplicità: la produzione richiede un solo bene

intermedio.

Il bene intermedio può essere fornito da uno tra n fornitori o sellers. Indichiamo il fornitore con S.

Il bene intermedio può essere:

- standard: può essere impiegato nella produzione di qualsivoglia bene finale (eg Toyota e

BMW; Boeing o Airbus) con un piccolo costo di adattamento a carico di B;

- taylor-made: può essere impiegato nella produzione del bene finale per il quale è stato

disegnato (eg Toyota o BMW; Boeing o Airbus), senza costi di adattamento a carico di B

B ed S possono regolare lo scambio del bene intermedio standard per via contrattuale: può essere

precisamente descritto e quindi se ne possono definire in un contratto caratteristiche e prezzo.1

B ed S non possono regolare lo scambio del bene intermedio taylor-made per via contrattuale: non

può essere precisamente descritto e quindi il prezzo deve essere definito dopo che il bene è stato

prodotto e le sue caratteristiche accertate da B.

In equilibrio osserviamo la produzione di beni intermedi taylor-made o solo di beni standard? Si

noti che alla produzione di beni intermedi taylor-made corrisponde un surplus totale più elevato e

quindi l’incompletezza contrattuale ha potenziali implicazioni di efficienza.

Proviamo a rispondere al nostro quesito. Per fare questo dobbiamo valutare le alternative nelle quali

possono trovarsi B e S.

Supponiamo che B ed S non trovino un accordo sul prezzo del bene intermedio taylor-made. In

questa eventualità, B si rivolge a un fornitore di bene intermedio standard e realizza profitti 0 0 ;

S mette sul mercato il bene intermedio taylor-made e realizza profitti pari a 0 0 . Si noti che

tanto maggiore è il costo di aggiustamento che deve sostenere un produttore di bene finale diverso

da B, tanto minore è 0 .

Supponiamo ora che B ed S trovino un accordo sul prezzo del bene intermedio taylor-made. B

realizza un profitto pari a 1 . Se il costo c per S di fornire il bene è irrecuperabile (sunk), il surplus

generato dall’accordo è dato da 1 0 0 0 e possiamo assumere che la ripartizione dello

stesso avvenga via Nash Bargaining Solution, con potere negoziale di B [S] pari a [ 1 ].

1

Si ricordi che regolare lo scambio per via contrattuale richiede non solo che le parti osservino le variabili di interesse,

ma anche che queste siano verificabili per una terza parte.

2

B e S troveranno un accordo? Se abbiamo informazione completa, la risposta è affermativa in

quanto lo scambio è mutuamente vantaggioso; sia p̂ il prezzo al quale scambiare il bene intermedio

taylor-made. Il payoff dallo scambio per B è dato 1 p̂ , mentre il payoff dallo scambio per S è

dato p̂ (il costo di produrre il bene intermedio – c – è già stato sostenuto e quindi è irrilevante a

questo stadio). Abbiamo detto che le parti dividono in base al loro potere negoziale il surplus totale

e quindi p̂ deve essere tale che B [S] si attenda di ricevere dallo scambio quanto avrebbe in assenza

dello stesso più la frazione del surplus totale [ 1 ]. Il prezzo p̂ quindi risolve entrambe le

equazioni:

1 pˆ 0 1 0 0

pˆ 0 1 1 0 0

pˆ 0 1 1 0 0 è il prezzo al quale avviene lo scambio del bene intermedio taylormade. Ma lo scambio avviene? Lo scambio avviene se S produce il bene intermedio taylor made

ovvero se 0 1 1 0 0 c .

Tanto maggiore è il potere negoziale di B ( grande), tanto meno probabile che S fornisca beni

intermedi taylor-made e quindi più probabile è osservare integrazione verticale.

Tanto maggiore è il grado di specificità del bene intermedio ( 0 piccolo), tanto meno probabile che

S fornisca beni intermedi taylor-made e quindi più probabile è osservare integrazione verticale.

Tanto migliori sono le alternative a disposizione di B ( 0 grande), tanto meno probabile che S

fornisca beni intermedi taylor-made e quindi più probabile è osservare integrazione verticale.

Avendo acquisito le principali nozioni sul funzionamento e l’efficienza di un mondo con contratti

incompleti, possiamo ora procedere all’analisi della scelta della modalità organizzativa e

localizzativa dell’impresa.

Contratti incompleti e scelta della modalità organizzativa e localizzativa

I modelli di riferimento per questo problema sono diversi; noi mutuiamo la nostra analisi da Antràs,

Pol and Elhanan Helpman. 2004. “Global Sourcing.” Journal of Political Economy 112: 552-580.

Si consideri un’impresa j che opera in un’industria che produce un bene differenziato. La funzione

di domanda per l’impresa j è data da x j A p j , dove 1 / 1 .

Consideriamo ora la funzione di produzione dell’impresa. La produzione richiede l’impiego di due

fattori: h j e m j . Il primo può essere pensato come head-quarter services, mentre il secondo è un

input intermedio. Entrambi i fattori della produzione sono taylor-made al massimo grado: il loro

valore per un’impresa diversa da j è nullo.2 h j e m j sono prodotti mediante l’impiego di un’unità

servizi di lavoro per unità di prodotto. Il bene h j può essere prodotto solo dall’impresa j, mentre m j

può essere prodotto da un soggetto diverso dall’impresa j. Possiamo quindi pensare all’impresa j

come a B e al produttore del bene m j come ad S. Si noti che S può essere un dipendente di B

(integrazione verticale) o un fornitore (outsourcing). La funzione di produzione ha quindi la

seguente forma:

1

hj m j

x j j

1

dove:

- j indica la produttività dell’impresa j;

Questa ipotesi è estrema, ma le principali conclusioni dell’analisi non si modificano sotto l’ipotesi di specializzazione

parziale. Per questo motivo manteniamo l’ipotesi specializzazione estrema.

2

3

- cattura l’intensità fattoriale: più alto è , più h-intensive è la produzione

4

Costruiamo ora la funzione di ricavo dell’impresa in termini di output prodotto:

1

Rj pj xj

A

1 /

1

x j 1 / x j

A

hj

A 1

mj

1

1

1 /

1

x j 1 /

A

1

x j

R j h j ; m j

B sostiene direttamente i costi per la fornitura degli head-quarter service mentre deve compensare S

per la fornitura del bene intermedio. Sia nel caso in cui S sia un dipendente di B o un suo fornitore,

proprio perché il bene intermedio è taylor-made, le parti negoziano il prezzo dello scambio dopo

che il bene intermedio è stato prodotto. Si noti che se il processo di fissazione del prezzo è il

medesimo, ma non è detto che lo sia l’esito!

Supponiamo S sia un fornitore di B. B ed S negoziano sul prezzo al quale S cede a B l’input taylormade, ovvero negoziano sulla quota di R j h j ; m j che sarà destinata a S. Come menzionato sopra,

la ripartizione di R j h j ; m j avviene via Nash Bargaining Solution, con potere negoziale di B [S]

pari a [ 1 ]. Ricordiamo che i fattori della produzione hanno un valore nullo sul mercato; ne

segue che in caso di fallimento del processo negoziale possiamo normalizzare a zero il payoff sia di

B che S. Il payoff atteso dalle parti in caso di scambio è dato da:

U Bo 0 R j h j ; m j 0 0 R j h j ; m j ;

0 1 R h ; m 0 0 1 R h ; m

U So

j

j

j

j

j

j

dove l’esponente o sta per outsourcing.

Supponiamo ora S sia un dipendente di B; anche in questo caso, B ed S negoziano sul prezzo al

quale S cede a B l’input taylor-made. In caso di fallimento del processo negoziale B licenzia S e

trattiene m j , ma senza l’apporto del capitale umano di S produce solo la frazione di x j .

Abbiamo quindi che l’outside option di B (ovvero la migliore alternativa al di fuori della relazione

con S) è data da R j h j ; m j A1 x j A1 x j R j h j ; m j . L’outside option di S è

zero. Ne segue che:

U Bv 1 R j h j ; m j v R j h j ; m j ;

U Sv 1 v R j h j ; m j

dove v sta per integrazione verticale.

Si noti che v 1 1 ; quindi v .

La frazione di ricavi di cui ciascuna parte si appropria nelle due diverse modalità ne determina

l’incentivo a sostenere i costi per la fornitura del bene intermedio: tanto maggiore è la quota di

ricavi destinata a B [S] tanto maggiore è la quantità di h [m] offerta.

Poiché v e sono esogeni, non vi è ragione per credere che consentano la massimizzazione del

surplus dallo scambio. Il surplus dalla scambio è dato dai ricavi al netto del costo di produrre gli

input h ed m. Sappiamo che ogni unità di h ed m richiede l’impiego di un’unità di lavoro per essere

prodotta; sia wi , i h, m il costo di un’unità di lavoro impiegata nella produzione dell’input iesimo. Ricordando che la quantità di h [m] offerta da B [S] dipende dalla quota di ricavi di cui si

appropria, possiamo quindi scrivere il surplus dallo scambio come:

R j h j ; m j wh h j wm m j

Possiamo calcolare la quota di ricavi da assegnare a B [S] in modo da massimizzare il profitto. Sia

tale quota * [ 1 * ]. Poiché h j e m j sono entrambi indispensabili, 0 * 1 . In alternativa

uno dei fattori della produzione non sarebbe fornito e quindi la produzione sarebbe nulla. Poiché

5

0 * 1 , sia B che S offrono una quantità di prodotto intermedio tale che il valore marginale del

fattore eccede il costo marginale del fattore: poiché ricevono solo una frazione del valore del

prodotto marginale del fattore ne offrono una quantità insufficiente a massimizzare il profitto.

Sappiamo quindi che non potremo avere la piena efficienza. In questo mondo di second-best quale

valore tra zero e uno deve assumere * ? Poiché abbiamo sottofornitura (underinvestment), la

quota di ricavi destinata a ciascuna parte deve essere crescente nella sua “importanza”, ovvero

nell’intensità della produzione nel fattore di cui quella parte è offerente. L’intensità fattoriale nel

nostro modello è catturata da e quindi possiamo concludere che * è crescente in :

Antras e Helpman (2004) presentano * in funzione di e :

*

1 1 1 1

2 1

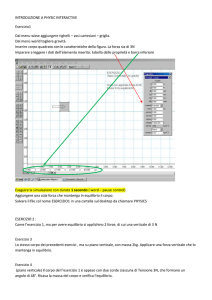

Graficamente abbiamo:

Figura 1

La non linearità della funzione dipende dalla non linearità dei ricavi totali negli input intermedi; si

noti che al crescere della h-intensity della produzione cresce il tasso di crescita di * .

Per ogni coppia ; v possiamo individuare tutti i valori di per i quali outsourcing è preferibile

a integrazione verticale e viceversa. Consideriamo i casi illustrati nel grafico. Per un valore di

basso (ad esempio M ), ovvero per produzione ad alta intensità di fattore m, * e * v ;

poiché v è preferibile outsourcing a integrazione verticale: la divisione del surplus in regime

6

di outsourcing si avvicina alla ripartizione ottima più di quanto faccia la ripartizione in regime di

integrazione verticale. Viceversa accade per valori elevati di (ad esempio H ), ovvero per

produzione ad alta intensità di fattore h; per tali valori * e * v ; poiché v è

preferibile integrazione verticale a outsourcing: la divisione del surplus in regime di integrazione

verticale si avvicina alla ripartizione ottima più di quanto faccia la ripartizione in regime di

outsourcing.

Global sourcing

Possiamo ora procedere ad integrare le scelte circa la modalità organizzativa (outsourcing) con le

scelte circa la modalità localizzativa (offshoring) dando così vita a un modello di global sourcing.

Ipotizziamo di avere due paesi: Nord e Sud. La produzione di x j e la fornitura di h j può avvenire

solo al Nord. La produzione di m j può avvenire al Nord o al Sud. Il costo unitario del lavoro al

Nord è maggiore che al Sud: w N w S .

I costi fissi di produzione variano in relazione alla modalità organizzativa e localizzativa:

f vS f oS f vN f oS

In particolare il costo fisso dell’integrazione verticale eccede quello dell’outsourcing e i costi fissi

sono più elevati a Sud che a Nord. Quale modalità organizzativa e localizzativi sceglie l’impresa?

La risposta dipende dall’intensità fattoriale della sua tecnologia e dalla sua produttività.

Considera un’impresa m-intensive, ovvero per quale sia basso. Poiché è basso, considerazioni

di incentivo fanno preferire outsourcing a integrazione verticale; inoltre la scelta di outsourcing non

comporta costi fissi più elevati dell’integrazione verticale. Resta aperta la questione: dove fare

outsourcing? Al Sud o al Nord? Fare outsourcing al Sud ha costi fissi più elevati rispetto al Nord,

ma costi variabili più bassi. La scelta della nostra impresa dipende dalla sua produttività. A

maggiore produttività sono associati volumi di produzione più elevata e quindi costi fissi unitari più

bassi: sono le imprese più produttive a fare outsourcing al Sud. Possiamo rappresentare questa

scelta con un grafico nello spirito di Melitz:

Figura 2

7

Prendiamo in esame ora un’impresa che opera in un’industria h-intensive ( alto). In questo caso le

considerazione di incentivo fanno preferire integrazione verticale a outsourcing, ma la scelta di

dell’integrazione verticale comporta più elevati costi fissi dell’outsourcing. Per quanto riguarda la

scelta localizzativa, i costi fissi dell’attività al Sud sono più alti dei costi fissi dell’attività al Nord,

ma i costi variabili sono più bassi….Che fare? Procediamo un passo alla volta. Ignoriamo la

possibilità di localizzare l’attività al Sud e consideriamo solo l’alternativa integrazione verticale o

outsourcing al Nord. Poiché i costi fissi dell’integrazione eccedono quelli dell’outsourcing, sono le

imprese più produttive a scegliere la prima. Queste infatti producono una maggiore quantità (in

quanto hanno costi marginali più bassi) e dati i costi fissi questo abbatte il costo medio unitario.

Figura 3

Passiamo ora a studiare la scelta localizzativa. Consideriamo il caso di un’impresa con una

produttività tale da avere scelto l’integrazione verticale; supponiamo che la sua produttività

subisca uno shock positivo (aumenta). L’impresa ora è abbastanza produttiva da poter sostenere

i costi fissi associati ad operare in un mercato del Sud! Se modifica le proprie scelte, l’impresa

cha ha avuto un modesto – in senso relativo – incremento di produttività opterà per outsourcing

al Sud; se invece l’incremento è stato importante, opta per integrazione verticale al Sud.

Possiamo fare una rappresentazione grafica

8

Figura 4

L’analisi sinora condotta è stata avvenuta sotto l’ipotesi f vS f oS f vN f oS . Si tratta di assunzioni

ragionevoli? L’ipotesi che i costi di ingresso siano più elevati a Sud che a Nord ( f l S f l N , l o, v ) è

un’ipotesi facilmente giustificabile. Ipotizzare f vi f oi , i N , S richiede invece una qualche

riflessione. Economie di scopo nella produzione degli input intermedi dovrebbero comportare

f vi f oi . D’altro canto la produzione di beni intermedi oltre quella del bene finale può comportare

un aumento del carico manageriale e quindi essere associata a f vi f oi , come da noi ipotizzato.

Detto questo, come cambiano le predizioni del modello se f vi f oi , i N , S ? La risposta è

immediata: le imprese a bassa produttività scelgono l’integrazione verticale; al crescere della

produttività

osserviamo

nell’ordine:

outsourcing&onshoring;

integrazione&offshoring;

outsourcing&offshoring.

Passiamo ora a considerare l’analisi empirica e a verificare in che misura ci conforta nella scelta

delle ipotesi e sulla validità delle predizioni.

Consideriamo i risultati di quattro lavori:

- Yeaple, Stephen S. 2006. “Offshoring, Foreign Direct Investment, and the Structure of U.S.

Trade.” Journal of the European Economic Association (Papers and Proceedings) 4: 602-611:

esamina le importazioni USA 1994 per 51 industrie classificate in termini di h-intensity; le proxy

per h-intensity sono l’intensità di capitale e di R&D; si rileva che la quota di importazioni intra-firm

è più elevata nelle industrie ad alta intensità di capitale o R&D.

- Nunn, Nathan and Daniel Trefler. 2008. “The Boundaries of the Multinational Firm: An Empirical

Analysis,” in Elhanan Helpman, Dalia Marin and Tierry Verdier (eds.). The Organization of Firms

in a Global Economy (Cambridge, MA: Harvard University Press): confermano i risultati di Yeaple

(2006) con stime più robuste.

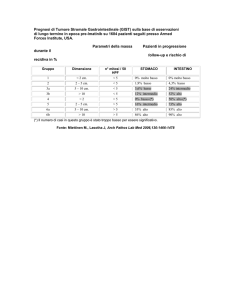

- Kohler, Wilhelm K. and Marcel Smolka. 2009. ”Global Sourcing Decisions and Firm

Productivity: Evidence from Spain.“ CESifo Working Paper No. 2903: si tratta di un lavoro

particolarmente interessante perché considera i risultati di una indagine presso un cospicuo numero

di imprese spagnole con più di 200 dipendenti sulle modalità di approvvigionamento di ciascun

input utilizzato al 2007. Nella tavola abbiamo la quota di imprese sul totale degli intervistati che

sceglie una specifica combinazione:

Integrazione

Outsourcing

Onshoring

0.34

0,91

Offshoring

0,28

0,66

9

Una stessa impresa utilizza più modalità (e quindi la somma per colonna/riga non fa 1)

Gli autori classificano le imprese in base alla produttività e alla scelta organizzativa e localizzativa;

quando un’impresa opta per più modalità le viene “attribuita” la modalità con i costi fissi più

elevati; i risultati sono coerenti con le predizioni del modello, anche se alcuni differenziali di

produttività predetti dal modello non si evidenziano nei dati.

- Defever, Fabrice and Farid Toubal. 2010. “Productivity, Relation-Specific Inputs and the Sourcing

Modes of Multinational Firms.” mimeo, January: i dati sono ottenuti da un questionario sottoposto a

imprese multinazionali francesi le quali hanno dichiarano che f vi f oi , i N , S ; come predetto dal

modello la produttività delle imprese che praticano outsourcing&offshoring è del 20% più elevata

di quella delle imprese che praticano integrazione&offshoring.

10