MAURO GIUSTI

IL PROBLEMA DEL DEBITO PUBBLICO IN ITALIA E

L’USO DELLA COSIDDETTA FINANZA CREATIVA: IL CASO

DELLA “NUOVA” CASSA DEPOSITI E PRESTITI

Sommario: 1. L’insostenibile espansione dell’indebitamento italiano: le origini. – 2. I

disavanzi strutturali. – 3. I rimedi tardivi alle cause strutturali della crisi. – 4.

L’espediente della Cassa Depositi e Prestiti.

1. L’insostenibile espansione dell’indebitamento italiano: le origini

Il debito pubblico complessivo di uno Stato – o, più estensivamente, di tutti

i soggetti pubblici di quello Stato – si forma per sommatoria successiva dei

disavanzi annuali di bilancio delle amministrazioni pubbliche (centrali, locali

previdenziali), quando questi non sono occasionali ma iterativi.

Alla nascita del Regno d’Italia (1861) l’indebitamento complessivo balzò in

dieci anni dal 36 per cento all’80 per cento del PIL, a causa della necessità di

espandere la spesa per opere pubbliche, di accollarsi i debiti di alcuni stati

preunitari (ad es. dello Stato pontificio nel 1871), di finanziare le spese militari

per l’ultima guerra di indipendenza (1866). Con la vendita di beni demaniali ed

una seria riforma fiscale si ebbe un rientro del debito di circa venti punti

percentuali, ma nel 1890 un colossale programma di necessari investimenti

pubblici fece ampiamente superare al debito la soglia del 100 per cento del PIL,

sia pure senza ricorrere all’emissione di moneta.

Solo con provvedimenti azzardati (abbandono del vincolo della copertura

aurea della moneta cartacea circolante e poi – 1906 – la c.d. conversione della

rendita, che impose il cambio forzato dei titoli del debito ad un tasso ridotto) il

rapporto debito/PIL scese al 75/80 per cento. Alla fine della prima guerra

mondiale, però, le spese militari avevano riportato il debito al 150 per cento del

PIL, ma il governo fascista già dal 1922 L 1926 lo fece calare al 50 per cento,

con misure violente quali la riduzione delle spese pubbliche e dei salari e con la

cancellazione del debito estero da parte di Gran Bretagna e Stati Uniti.

L’isolamento internazionale dell’Italia a seguito dell’embargo (1936) della

Società delle nazioni per l’occupazione dell’Etiopia impedì di attingere a prestiti

2

GIUSTI MAURO

esteri e obbligò a prestiti forzosi, con tassi pari a un quarto del tasso

d’inflazione, la cui “esplosione” risolse al momento il problema del debito

pubblico.

Negli anni della ricostruzione postbellica e poi del c.d. miracolo economico

(1947-1963) il livello dell’indebitamento, divenuto in gran parte a breve

termine, si mantenne al livello del 30 per cento del PIL.

2. I disavanzi strutturali

Gli squilibri nella bilancia commerciale conseguenti alla forte espansione

economica imposero restrizioni monetarie compensative, senza abbandonare

politiche di bilancio espansive, con un incessante aumento delle spese di

investimento, ma anche di quelle correnti e soprattutto di quelle per il Welfare,

che determinarono l’insorgenza sistematica di disavanzi primari finanziati

anche con la sottoscrizione dei titoli di Stato, a tassi internazionali crescenti, da

parte della Banca d’Italia, con l’emissione di moneta. Questo fenomeno si

ridusse alquanto con l’adesione allo SME.

L’aumento dell’inflazione e l’arresto della crescita imposero una prima

svalutazione della moneta, strumento estemporaneo che fu usato più volte per

evitare misure restrittive sostanziali, consentendo di insistere su specie sociali

crescenti (pensioni, sanità).

La politica di deficit spending, che assicura un consenso politico bipartisan,

giunse a finanziare in disavanzo tutte le spese per investimenti, per intero. Le

banche furono vincolate ad investire in titoli di stato una parte dei depositi; i

privati furono allettati da interessi crescenti; si giunse a pagare gli aumenti

salariali in titoli di Stato non negoziabili: lo stock del debito salì rapidamente al

60 per cento del PIL nel 1980, al 100 per cento nel 1990.

3. I rimedi tardivi alle cause strutturali della crisi

In assenza, fino al 1978, di qualsiasi limite giuridico all’ indebitamento dello

Stato, l’abbandono di ogni vincolo di bilancio e il mantenimento di un alto

grado di sicurezza sociale, rinviando il problema al momento (lontano) di

restituzione del debito, impedirono di percepire la necessità di un

aggiustamento dei conti pubblici, che fu iniziato solo nel 1992, dieci anni dopo

che altri paesi europei, grazie all’adozione dei criteri del Trattato di Maastricht: i

partiti politici dell’epoca (oggi scomparsi) li subirono come un fatto

ineluttabile, di cui non volevano prendersi la responsabilità.

Molti governi succedutisi dopo la crisi della Prima Repubblica (1992) si

impegnarono nel contenimento del debito, con forti controlli sulle spese e

IL PROBLEMA DEL DEBITO PUBBLICO IN ITALIA E L’USO DELLA COSIDDETTA FINANZA

CREATIVA: IL CASO DELLA “NUOVA” CASSA DEPOSITI E PRESTITI

3

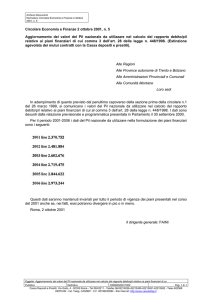

anche con imposte straordinarie: nel 1997 il rapporto scende dal 123 al 120 per

cento e ricompaiono gli avanzi primari.

All’alternanza col governo di centro-destra, il rapporto debito/PIL era circa

al 111 per cento.

Poiché il nuovo governo escludeva assolutamente ogni inasprimento delle

imposte statali, il Ministro dell’economia e delle finanze escogitò nuove forme

di entrata una tantum,quali i condoni fiscali, valutari e previdenziali; le dimissioni

mobiliari; le “cartolarizzazioni” (securitizations), provocando una discesa del

rapporto al 106,5 (2004), che – con la crescita zero – risale al 108 per cento nel

2005.

In questo sforzo di contenimento si è giunti a ridurre l’indebitamento,

sottraendo i debiti di alcune organizzazioni di diritto pubblico al settore statale,

semplicemente mutandone la natura giuridica in società per azioni, i debiti delle

quali non rientrano nei vincoli percentuali di Maastricht. È il caso prima

dell’ANAS (strade statali) e poi della Cassa Depositi e Prestiti.

4. L’ espediente della Cassa Depositi e Prestiti

Quando viene privatizzata (legge 326/2003, collegata alla Legge finanziaria

per il 2004) la Cassa aveva la natura giuridica di azienda autonoma, con bilancio

allegato al bilancio dello Stato.

In origine (1898) la Cassa era invece un organo dell’ amministrazione

centrale dello Stato, addirittura una Direzione Generale del Ministero del

tesoro. Il suo compito principale fu quello di gestire ed impiegare le enormi

risorse derivanti dalla raccolta del “risparmio postale” (1875), cioè dai depositi

remunerati collocati dai privati presso gli uffici postali presenti in tutti gli 8.000

comuni del paese. I prestiti, concessi con criteri economico-politici, si rivolsero

essenzialmente agli enti locali (comuni, province) con mutui a lungo termine, a

differenza del modello francese (Caisse de Dèpot et Consignations), che dal 1816 si

limitava a mettere a frutto i depositi obbligatori ricevuti dallo Stato a vario

titolo.

La CDP italiana venne presto indotta ad investire in titoli del debito

pubblico emessi dallo Stato larga parte delle risorse affidatele, peraltro coperte

da garanzia dello Stato stesso; dal 1997 la Cassa, grazie ad un rating AAA, venne

anche autorizzata ed emettere propri titoli di debito (obbligazioni), in tal modo

accrescendo il peso della Cassa nell’ indebitamento pubblico complessivo.

Trasformandola per legge in società per azioni, dapprima a capitale

totalmente statale (Ministero dell’economia e finanze), poi ceduto al 30 per

cento ad alcune fondazioni di origine bancaria formalmente private, si è

ottenuto di colpo il risultato di alleggerire sia il deficit (con i proventi della

4

GIUSTI MAURO

vendita) sia il debito complessivo, poiché il peso delle emissioni obbligazionari

della CDP resa privata è uscito dal computo del debito pubblico.

Ciò ha giovato al rispetto dei parametri di Maastricht, ma è un espediente

non ripetibile.

Tra l’altro, contraddittoriamente, mentre si privatizzava la Cassa, le si dava

facoltà di acquisire imponenti partecipazioni azionarie in imprese ex-pubbliche

(35 per cento di Poste Italiane s.p.a., 10 per cento di ENI s.p.a., 35 per cento di

Terna s.p.a., che gestisce la rete elettrica, 100 per cento di Infrastrutture s.p.a.,

ecc).

Si è parlato di rinascita dell’IRI, con allusione al soppresso ente-holding delle

partecipazioni azionarie dello Stato.

Il nuovo governo di centro-sinistra non intende smantellare la “nuova”

Cassa, ma si propone di smettere di usarla come strumento di ingegneria

finanziaria, atto ad abbattere artificiosamente il debito pubblico. In realtà, con

misure a rischio di impopolarità (maggior tassazione delle rendite finanziarie e

delle rendite immobiliari; ripristino dell’ imposta sulle successioni) tenterà per

prima cosa di ridurre il deficit ed ottenere un avanzo primario, per puntare ad un

rientro sotto il 100 per cento del rapporto debito/PIL entro la fine della

legislatura.

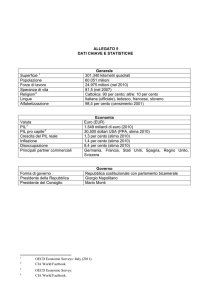

Questo obiettivo è possibile (il Belgio lo ha ridotto dal 138 per cento del

1993 al 93 per cento del 2005), ma non è sicuro, in presenza di irrisolvibili

problemi strutturali e di competitività per l’ economia nazionale.

Poco realizzabile sembra anche la proposta dell’ex Ministro, Prof. Guarino,

di cedere tutto il patrimonio pubblico (beni immobili, anche quelli artistici,

crediti, partecipazioni azionarie, ecc.), conferendolo ad una superholding privata

capace di valorizzarlo al massimo, procacciando utili allo Stato anche con

indebitamento privato. Il debito globale scenderebbe al 70-80 per cento del

PIL, ma al prezzo di disfarsi per sempre di un patrimonio di 500 miliardi di

Euro. E poi?

In un quadro generale di tassi in rialzo e di crescita lenta, inseguire il

raggiungimento degli “stupidi” (PRODI) parametri di Maastricht, accettati

“con incoscienza” (AMATO) per conseguire i vantaggi dell’Euro, potrebbe

perfino rivelarsi impossibile, se non rinegoziando caso per caso, nazione per

nazione, le condizioni di appartenenza alla UE allargata.