RANDOM NOTE 2 – 2016

13 Novembre 2016

ANALISI POST ELETTORALE.

Quali effetti sulle politiche monetarie (e non) USA ed Europee

________________________________________________________________

Nonostante il programma economico presentato dal presidente D. Trump sembri molto

semplicistico e con varie incertezze, i mercati finanziari gli hanno da subito dato credito e quindi lo

pensano realizzabile. A mio avviso vi sono molti punti di domanda affinché, soprattutto per la parte

relativa alle politiche protezionistiche, esso possa essere portato a termine. Prendiamo atto dei fatti

e pensiamo che aver messo al centro della scena una forma d’interventismo economico sino ad ora

non realizzabile sia per motivi politici sia di bilancio favorirà il lavoro delle autorità monetarie USA e

meno di quelle dell’area Euro.

IL PIANO ECONOMICO DI TRUMP

Il suo piano si può sintetizzare in: mettere in atto delle politiche che portino la crescita al 3.5% (dal

2.1% medio degli ultimi sette anni) e con la stessa si finanzierà il deficit aggiuntivo creato dalle

suddette politiche.

Entriamo nel dettaglio su quelli che sono i punti del suo programma:

•

Riforma fiscale. Una semplificazione e una riduzione delle aliquote fiscali e un aumento

delle spese deducibili a favore delle classi medio basse.

•

Revisione della regolamentazione a carico delle imprese soprattutto nel settore della

produzione/estrazione di energia e contro l’inquinamento per alleggerire il carico di oneri a

carico delle imprese coinvolte e quindi favorire l’attività economica nel settore estrattivo e

di produzione energetica. Mentre nel settore finanziario si vorrebbero allentare molte delle

misure introdotte dopo la crisi del 2008.

•

Liberalizzare il settore dell’energia permettendo di estrarre senza limiti qualsiasi forma di

energia.

•

Commercio e difesa della proprietà intellettuale. Oltre a rinegoziare i termini del NAFTA che

siano più favorevoli agli USA, è prevista una battaglia contro i cinesi per evitare manovre di

dumping, vigilare sui sussidi statali, vietati dalla WTO, e soprattutto sulla contraffazione. La

sola protezione da prodotti contraffatti dovrebbe creare 2 milioni di posti di lavoro.

In termini numerici il piano si traduce in una spesa fiscale (al netto degli effetti positivi della spesa

stessa) di 2.6 Triliardi di Dollari con maggiori entrate derivanti dalle varie politiche di liberalizzazione,

dall’energia e dal protezionismo commerciale di 1.8 Triliardi di Dollari. Il restante deficit di 800

miliardi di deficit di bilancio dovrebbe essere finanziato da ottimizzazione della spesa pubblica.i Non

è chiaro quanto costerà e come finanziera l’imponente progetto di ricostruzione delle infrastrutture

(scuole, strade, ponti) e l’aumento della spesa militare, salvo che non siano compresi nei 2.6 Triliardi

di Dollari di cui sopra.

1

RANDOM NOTE 2 – 2016

13 Novembre 2016

Tale programma dovrebbe creare 25 Milioni di nuovi posti di lavoro (invece dei previsti 7) nei

prossimi 10 anni.

GLI EFFETTI MACRO ECONOMICI DI TALE PIANO

Se tale piano si realizzasse, e non siamo qui per dubitarne, gli effetti economici diretti e collaterali

previsti dovrebbero essere i seguenti:

1. L’alleggerimento fiscale e l’aumento dell’occupazione dovrebbero favorire la domanda da

consumi interni con effetti benefici sulla crescita economica e quindi sull’inflazione. Lo

stesso vale per il piano di investimenti pubblici.

2. L’importazione di deflazione cinese o messicana o da altri paesi subirà uno stop.

3. Le aziende produrranno a costi più elevati con effetti negativi sui loro utili. Questo varrà per

tutte le aziende che esportano in USA, non solo per quelle americane. Quindi se da una

parte venderanno di più in USA d’altra parte venderanno meno in altri paesi (Messico, Cina)

e comunque produrranno a costi più elevati.

4. Quello che è maggiore GDP da localizzazione USA diventa minor GDP per i paesi

delocalizzati. A livello di crescita mondiale l’effetto è negativo poiché la localizzazione della

produzione sarebbe inefficiente e alla fine sono le aziende (a livello mondiale) che pagano il

conto o in alternativa il consumatore.

5. Tralasciamo gli effetti di “retaliation” da parte di Cina e Messico.

Le domande che ci poniamo sono:

1. Che cosa farà la FED nella riunione del 14 Dicembre e quale può essere la traiettoria delle

sua politiche a partire dal 2017?

2. Quali sono gli effetti sull’Europa e sulle politiche della BCE?

LA REAZIONE DELLA FED

Le attese di un aumento dei prezzi e dei salari si stanno, forse, realizzando e dovrebbero permettere

alla FED nella sua riunione del 14 Dicembre di aumentare il suo tasso di interesse di riferimento.

Storicamente, quando ci sono le condizioni, la FED ha sempre preso atto di quelli che sono i tassi di

mercato e si è adeguata, per cui nella riunione non ci saranno, a nostro avviso, sorprese e ci sarà un

rialzo dei FED funds. Un qualsiasi richiamo alla situazione globale, per rimandare la decisione,

sarebbe inopportuno e certamente non gradito dal nuovo presidente e della sua politica di

Americanismo.

Accompagnare il nuovo corso sia politico, che vuole prendere il controllo dell’economia in modo

energico, che dei mercati finanziari, che prevedono un quadro inflazionistico con rialzi dei tassi,

faciliterebbe molto quel desiderio di normalizzazione della politica monetaria cominciato con

2

RANDOM NOTE 2 – 2016

13 Novembre 2016

Bernanke nell’estate del 2013. Un desiderio che non si è ancora avverato per tre motivi: la crisi

globale e la lenta crescita USA, con sacche di non occupazione che preoccupavano, inflazione

sempre costantemente sotto gli obiettivi e mancanza di una politica fiscale (che non sarebbe mai

passata nel Congresso Repubblicano). Riportare i tassi d’interesse lontano dallo zero permetterebbe,

qualora le politiche di Trump non funzionassero o non fossero applicate, di intervenire avendo

margine di manovra.

CHE COSA FARA’ LA BCE?

In tale contesto il lavoro della BCE diventa ancora più arduo e potremmo definirlo di difesa.

Se da una parte la caduta dei mercati obbligazionari negli ultimi giorni ha reso disponibili per

l’acquisto molti più titoli di cui il mercato si vuole disfare, diventa molto difficile sia seguire le

politiche della FED verso la normalizzazione che continuare con il QE.

L’Europa si trova in un quadro completamente opposto a quello USA:

1. Non vi sono aspettative di una politica fiscale che possa riprendere il suo posto. Innanzitutto

l’Europa non è Federale e la concertazione di politiche fiscali è immaginabile solo al termine

del ciclo elettorale in Ottobre 2017 con le elezioni tedesche e richiederà una serie di

negoziazioni in termini di riforme/cessione di sovranità in cambio di una politica fiscale.

2. Il ciclo economico e l’inflazione languono rispetto agli USA.

3. Permane un serio rischio di crisi del debito pubblico e di liquidità del sistema che preferisce,

per mancanza di fiducia, depositare la liquidità creata dalla BCE in BCE piuttosto che

nell’economia reale o finanziaria.

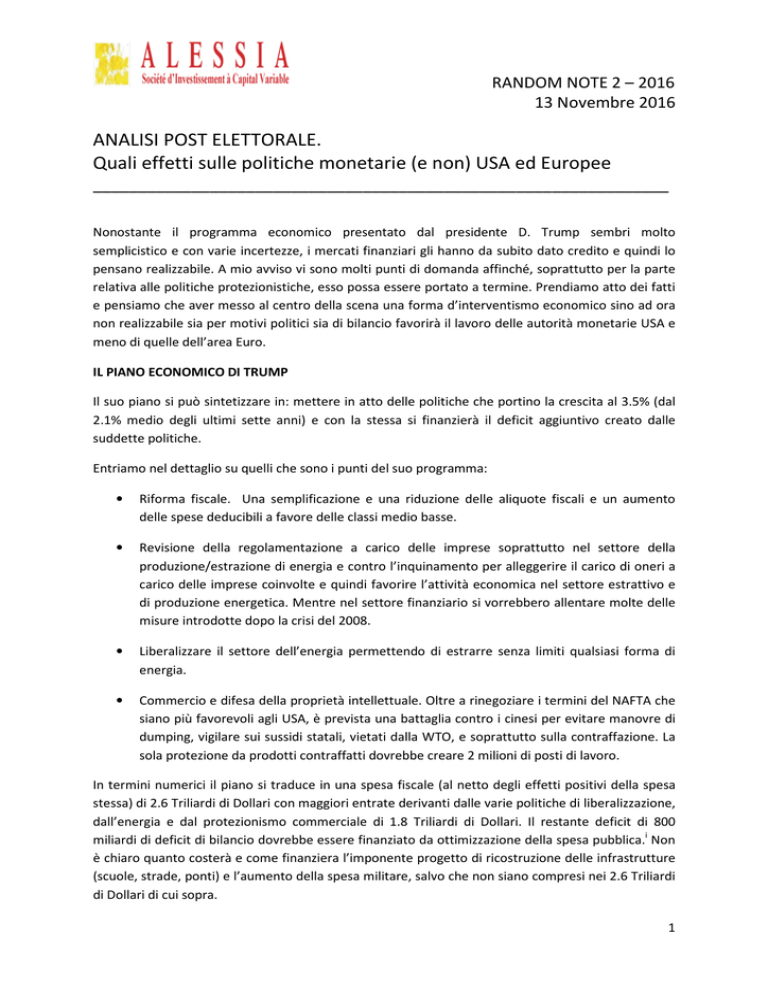

Fonte: BCE

Il grafico sopra dimostra come la liquidità aggiuntiva creata dalla BCE con il programma di QE non

viene messa in circolazione nell’economia e che addirittura la quantità depositata presso la BCE

aumenta più degli acquisti di titoli.

3

RANDOM NOTE 2 – 2016

13 Novembre 2016

Ciononostante, nella riunione dell’8 Dicembre la BCE sarà obbligata ad agire in modo da traghettare

il tutto alle decisioni politiche post 2017 per evitare un collasso dei mercati che metterebbe in crisi il

sistema. Viste le politiche protezionistiche annunciate da Trump non è immaginabile una ripresa

trainata dagli USA come è stato storicamente, anzi vi dovrebbe essere uno stop alle importazioni

americane e agli investimenti di aziende americane in Europa.

Una non azione avrebbe effetti dirompenti su tutte le attività finanziarie e soprattutto sui titoli di

stato dei paesi periferici, oltre che sui corsi azionari e delle obbligazioni societarie.

CONCLUSIONI.

Volendo dare per possibili le politiche annunciate da Trump, sicuramente i mercati USA si avviano

verso una normalizzazione monetaria “autorealizzantesi” con inflazione e tassi d’interesse in

aumento. Mentre siamo abbastanza certi che la crescita globale ne soffrirà, l’effetto sui corsi

azionari delle aziende americane che hanno sbocchi esterni è incerto.

La realizzazione delle politiche annunciate dipendono dal favore del Congresso USA che vorrà

analizzare gli effetti sul tanto difeso “tetto al debito”.

Per l’Europa le cose si mettono male in quanto in assenza di un intervento fiscale siamo sempre nelle

mani delle cartucce, ormai spuntate, della BCE: potrà evitare il collasso ma anche con azioni forti, in

mancanza di fiducia economica e non solo, poco potrà fare per rimettere in moto l’economia e

sostenere il debito dei paesi più deboli.

Il cambio Euro/USD, anche in presenza di una continuazione del QE, potrebbe fare un’altra gamba al

ribasso dopo un lungo periodo di stasi, anche se di fronte alle politiche protezionistiche meno potrà

fare per supportare il famigerato export Europeo che è stato l’unico elemento di crescita dalla crisi

del 2008.

Dovrebbero soffrire anche i mercati emergenti visto l’aumento dei tassi di interesse USA, il

protezionismo e la concorrenza in campo energetico che il presidente Trump vuole mettere in atto.

Giuseppe Distefano

CIO - Alessia

i

https://www.donaldjtrump.com/press-releases/trump-delivers-speech-on-jobs-at-new-york-economic-club

4