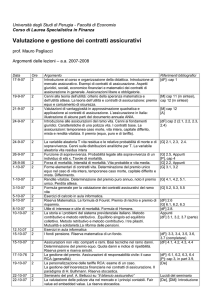

Lezione seconda

(parte seconda)

Beni pubblici e altre cause di

fallimento del mercato (2)

1

3. Asimmetrie

informative

• 3.1 rischio

• 3.2 assicurazione

• 3.3 asimmetrie informative

2

3.1 rischio

Una situazione rischiosa è quella per cui

non sono certo se nel futuro si verificherà

una situazione piuttosto che un’altra (il cui

esito dipende dal caso),

ma ho un’idea della probabilità con cui si

possono verificare i due eventi.

In questo caso posso fare un calcolo

probabilistico che come risultato mi dà il

valore atteso dell’evento.

3

VARIABILE CASUALE

• è una variabile le cui realizzazioni dipendono dal

caso

ELEMENTI COSTITUTIVI DI UNA VARIABILE

CAUSALE

• stati del mondo: Si

• a cui sono associati i possibili esiti della variabile: Ci

• e una probabilità: pi

4

VARIABILE CASUALE

Stati del mondo futuri

S1(C1, p1)

Situazione ex ante

S2(C2, p2)

….

Sn(Cn, pn)

con pi = 1

5

ESEMPIO PER n=2

Due stati del mondo:

S1(C1, p1)

S2(C2, p2)

• a cui sono associati valori C1 e C2

• e probabilità p1 e p2

VALORE ATTESO (EV)

è la media ponderata degli esiti C1 e C2 con peso le

probabilità p1 e p2

EV = p1C1+p2C2

6

UN ESEMPIO NUMERICO

Il valore del raccolto di un agricoltore dipende se verrà

a meno a grandine.

La grandine viene in media una volta ogni 5 anni.

Se non grandina il raccolto vale 100; se grandina vale

20 (ha un danno di 80).

C1 = 100

C2 = 20

p1 = 0,8

p2 = 0,2

EV = (0,8 * 100) + (0,2 * 20)

EV= 80 + 4

EV= 84

7

ATTEGGIAMENTO VERSO IL

RISCHIO

• Neutrale rispetto al rischio

– Valuta le situazioni rischiose sulla base del valore

atteso EV. E’ indifferente tra una situazione rischiosa

e una certa, a parità di EV.

• Avverso al rischio

– Tra due situazioni, una certa e una rischiosa, con

uguale valore atteso EV, preferisce la situazione

certa.

• Amante del rischio

– Tra due situazioni, una certa e una rischiosa, con

uguale valore atteso, preferisce la situazione

rischiosa.

8

UN ESEMPIO

Tra

84 certo

e

[S1(100; 0,8), S2(20;0,2)]

con EV = 84

1) neutrale: è indifferente

2) avverso: preferisce 84 certo

3) amante: preferisce il rischio

9

POOLING DEI RISCHI

Consente di ridurre la varianza di

una situazione rischiosa

Nelle prossime due diapositive, facciamo un altro esempio

numerico. Due agricoltori hanno due poderi simili per dimensione

e coltura situati in due valli diverse: hanno lo stesso EV e varianza

(prima diapositiva); si mettono d’accordo di dividere i rischi delle

condizioni atmosferiche sul raccolto (seconda diapositiva).

Vediamo perché il pooling dei rischi ha la funzione di rendere più

basso il rischio (varianza) a parità di valore atteso (EV)…

10

POOLING DEI RISCHI (1)

Agricoltore 1

Agricoltore 2

C

p

C

p

stato 1

100

0.5

100

0.5

stato 2

0

0.5

0

0.5

val.atteso

50

50

2500

2500

varianza

Varianza = p1(C1-EV)2 + p2(C2-EV)2

=0,5(100-50)2 + 0,5(0-50)2 = 1250 + 1250 = 2500

11

POOLING DEI RISCHI (2)

Accordo tra i due agricoltori

C

C/2 (unitario)

p

stato 1

non grandina in nessuno

200

100

0.25

stato 2

grandina in uno

100

50

0.25

stato 3

grandina in uno

100

50

0.25

stato 4

grandina in entrambi

0

0

0.25

val.atteso

50

varianza

1250

Varianza = p1(C1-EV)2 + p2(C2-EV)2 + p3(C3-EV)2 + p4(C4-EV)2

=0,25(100-50)2 + 0,25(50-50)2 + 0,25(50-50)2 + 0,25(0-50)2

= 625+0+0+625=1250

12

3.2 assicurazione

• L’assicurazione è un contratto che consente

ad un soggetto avverso al rischio di

trasformare, dietro pagamento di un “premio”

(costo certo per l’assicurato), una situazione

rischiosa in una situazione certa.

• Le assicurazioni private, neutrali al rischio,

fissano un “premio” sulla base di criteri

attuariali e compensano le perdite e i

guadagni attraverso il pooling dei rischi

degli assicurati.

13

ELEMENTI DI UN CONTRATTO

DI ASSICURAZIONE

Danno: L

Somma assicurata: C

Probabilità dell’evento: p

Premio di assicurazione: H

14

ASSICURAZIONE

INTEGRALE O PARZIALE

Rimborso / copertura integrale : C = L

Rimborso / copertura parziale : C < L

15

PREMIO EQUO

Il premio equo

è pari al valore atteso dell’evento

rischioso assicurato

H = pC

16

DOMANDA DI ASSICURAZIONE

L’assicurazione integrale è richiesta perché

trasforma una situazione rischiosa in una certa.

Un soggetto avverso al rischio è disposto a

sottoscrivere un contratto con premio equo

(H = pC)

in quanto aumenta il suo benessere atteso (ex ante).

17

Esempio dell’agricoltore

S1 grandina; S2 non grandina... danno C=(100-20)=80)

[S1(100; 0,80) S2(20;0,20)]

EV = 84

assicuro C=80

premio equo H=16 [cioè p2*C=0,2*80]

è sempre certo il valore del raccolto

S1 = (100+0-16) = 84

S2 = (20+80-16) = 84

ovvero

è sempre certo un danno/costo di 16

18

OFFERTA DI

ASSICURAZIONE

Un’assicurazione neutrale al rischio,

in assenza di costi di gestione,

è disposta ad offrire un contratto con premio equo,

se può stipulare un numero sufficientemente

elevato di contratti.

Pooling: ciò che è incerto per il singolo diventa

certo in aggregato.

19

RISCHIO, ASSICURAZIONE ED

EFFCIENZA PARETIANA

In presenza di rischio,

si realizza una situazione Pareto efficiente

se i soggetti avversi al rischio possono

assicurarsi integralmente.

Rispetto allo status quo, abbiamo una

situazione che è preferita dall'assicurato e non

causa un peggioramento dell'assicuratore

(che neutrale rispetto al rischio).

20

CONDIZIONI DI ESISTENZA DI

UN MERCATO ASSICURATIVO

1. probabilità stimabili (rischio,

non incertezza)

2. probabilità indipendenti

3. probabilità inferiori all’unità

4. assenza di asimmetria

informativa

21

UNA PRIMA CONCLUSIONE

I mercati assicurativi privati

(anche solo a causa del venire meno delle condizioni 1, 2 e 3)

non sono in grado

di fornire un’adeguata copertura

di molti rischi,

fra i quali spiccano i

“rischi sociali”

(ad es. disoccupazione e alcune aree della sanità)

22

3.3 Asimmetrie

informative

23

RAPPORTO

PRINCIPALE (P) – AGENTE (A)

Delega di compiti da P a A

• Principale, delegante, soffre di asimmetria

informativa

• Agente, delegato, ha informazione completa

Nei mercati assicurativi

• Il Principale è l’Assicurazione

• L’Agente è l’Assicurato

24

TIPI DI ASIMMETRIA

INFORMATIVA

• Adverse selection (selezione avversa)

• Moral Hazard (comportamento sleale)

25

ADVERSE SELECTION

P ignora alcune caratteristiche di A,

preesistenti alla stipula del contratto che

sarebbero rilevanti per il contratto

Gli Agenti non sono omogenei

(ad esempio due diversi sottoinsiemi che si

differenziano per una caratteristiche, che

non è sotto il controllo di A, ma è rilevante ai

26

fini del contratto)

ASSICURAZIONE SANITARIA

L = 100

C = 100

Due tipologie di Agenti

sani (S)

(pS=0,2)

malati (M)

(pM=0,8)

27

ASSICURAZIONE SANITARIA

Se ci fosse informazione completa:

avremmo due premi equi

HS = pSC= 0,2*100 = 20

HM = pMC= 0,8*100 = 80

È una soluzione di first best

28

DUE TIPOLOGIE DI EQUILIBRI

• Equilibrio pooling

• Equilibrio separating

29

EQUILIBRIO POOLING

Un unico contratto è sottoscritto da tutti gli

agenti

Nel caso di

Adverse Selection

non esiste

un pooling equilibrium

30

EQUILIBRIO SEPARATING

Molteplici contratti:

• in parte a copertura integrale

– (C=L con premio HM)

• in parte a copertura parziale

– (C<L con premio HS)

sottoscritti separatamente, con

autoselezione da parte delle diverse

tipologie di agenti.

31

EQUILIBRIO SEPARATING

Due tipologie di contratto

• a premio alto a copertura integrale:

HM= pMC

• a premio basso con copertura parziale:

HS = pSC con <1

32

EQUILIBRIO SEPARATING

Se (grado di copertura)

è sufficientemente basso

i malati non sono interessati al contratto parziale

e si autoselezionano

(selfselection)

33

DETERMINAZIONE DI NEL

CONTRATTO A COPERTURA PARZIALE

(Due contratti: uno integrale e uno parziale. I malati, se è alto,

hanno interesse a scegliere il contratto a copertura parziale)

1

Sani

0

Fallimento

assicurazione

Malati

Pooling equlibrium

alto

34

DETERMINAZIONE DI NEL

CONTRATTO A COPERTURA PARZIALE

(Due contratti: uno integrale e uno parziale. I malati, se è basso,

hanno interesse a scegliere il contratto a copertura integrale)

scelta della copertura

integrale

1

Malati

autoselezione

basso

0

Sani

scelta della copertura

parziale

35

Esempio di Adverse Selection

Assicurazione contro la malattia

Un’assicurazione privata non è in grado di

distinguere i clienti a basso o alto rischio di

malattia.

Un’offerta di due contratti (uno a premio alto con

copertura totale e uno a premio basso con

copertura parziale), potrebbe portare ad

un’autoselezione dei clienti.

Contratto incentivante

36

MORAL HAZARD

Il Principale non è in grado di controllare

un’azione che l’Agente può svolgere,

dopo la stipula del contratto,

che influisce sul costo della transazione

37

Esempio di Moral Hazard

Assicurazione contro l’incendio

Un’assicurazione privata non è in grado di

distinguere i clienti che, dopo avere stipulato il

contratto, saranno prudenti o imprudenti.

Con l’offerta di contratti a copertura parziale,

l’imprudente partecipa al rischio ed è indotto a

tenere un comportamento leale.

Contratto incentivante

38

MORAL HAZARD

In presenza di MH, l’assicurazione offre

contratti con premi alti,

per compensare l'effetto di comportamento

sleale.

I soggetti leali non si assicurano.

La soluzione non è Pareto efficiente

(manca un mercato per i leali).

39

MORAL HAZARD

Con l’offerta di contratti a copertura parziale,

lo sleale partecipa al rischio,

ed è indotto a tenere un comportamento

leale.

In ogni caso l’equilibrio

non è Pareto efficiente

(copertura parziale del rischio).

40

ASIMMETRIE INFORMATIVE

(AS e MH)

CONCLUSIONE 1

Anche con contratti incentivanti, il mercato privato

non realizza un soluzione Pareto efficiente:

il grado di copertura garantito è solo parziale!

(negli esempi, per i “sani” e per i “prudenti”)

41

ASIMMETRIE INFORMATIVE

(AS e MH)

CONCLUSIONE 2

I casi in cui il mercato assicurativo privato

fallisce riguardano spesso i “rischi sociali”

(salute, pensioni, disoccupazione).

Da ciò la motivazione dell’intervento pubblico in

questi campi.

42

Parole chiave della lezione

•

•

•

•

•

•

•

•

•

•

•

•

•

•

•

Mercato come scambio di diritti di proprietà e di uso e fallimenti del

mercato

Rivalità e non rivalità nel consumo

Derivazione della domanda complessiva per beni rivali e non rivali

Non escludibilità e Free riding

Beni privati e beni pubblici

Beni misti (beni tariffabili e beni comuni)

Monopolio

Esternalità di produzione e di consumo, positive e negative

Esternalità negative (da produttore a produttore)

Esternalità negative e imposte pigouviane

Esternalità negative e teorema di Coase

Rischio e pooling dei rischi

Contratti di assicurazione e condizioni per l’esistenza di un mercato

assicurativo (probabilità stimabili, indipendenti e <1; assenza di

asimmetria informativa)

Asimmetria informativa:

– Adverse selection

– Moral hazard

Contratti di assicurazione parziale incentivanti e pareto efficienza

43

Dove studiare

• P. Bosi (a cura di), Corso di scienza delle

finanze, il Mulino, settima edizione, 2015

– Paragrafo 1.1. Economia del benessere e

scienza delle finanze: pp. 44-81

• (escluse le pp. 52-62, sui meccanismi di votazione,

e le pp. 65-67 sul monopolio naturale)

– Diapositive della Lezione 2

44

Esercizio: pooling dei rischi

Due agricoltori hanno due poderi analoghi

per dimensione e coltura situati in due valli

diverse.

In entrambi la grandine si verifica in media

una volta ogni 4 anni. Per entrambi, nel caso

in cui non grandini il valore del raccolto è

100; in caso di grandine è di 0.

Calcolate EV e VARIANZA nel caso in cui

non abbiano un accordo e nel caso in cui

decidano di dividere i rischi delle condizioni

atmosferiche sul raccolto.

45