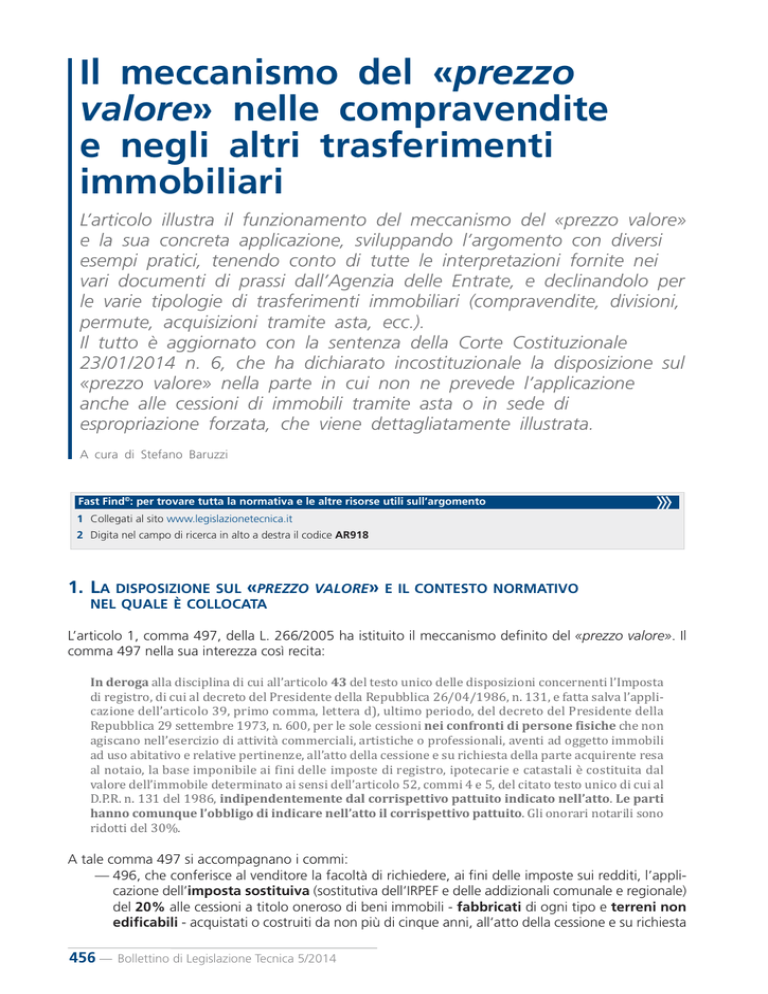

Il meccanismo del «prezzo

valore» nelle compravendite

e negli altri trasferimenti

immobiliari

L’articolo illustra il funzionamento del meccanismo del «prezzo valore»

e la sua concreta applicazione, sviluppando l’argomento con diversi

esempi pratici, tenendo conto di tutte le interpretazioni fornite nei

vari documenti di prassi dall’Agenzia delle Entrate, e declinandolo per

le varie tipologie di trasferimenti immobiliari (compravendite, divisioni,

permute, acquisizioni tramite asta, ecc.).

Il tutto è aggiornato con la sentenza della Corte Costituzionale

23/01/2014 n. 6, che ha dichiarato incostituzionale la disposizione sul

«prezzo valore» nella parte in cui non ne prevede l’applicazione

anche alle cessioni di immobili tramite asta o in sede di

espropriazione forzata, che viene dettagliatamente illustrata.

A cura di Stefano Baruzzi

Fast Find©: per trovare tutta la normativa e le altre risorse utili sull’argomento

1 Collegati al sito www.legislazionetecnica.it

2 Digita nel campo di ricerca in alto a destra il codice AR918

1. LA DISPOSIZIONE SUL «PREZZO VALORE» E IL CONTESTO NORMATIVO

NEL QUALE È COLLOCATA

L’articolo 1, comma 497, della L. 266/2005 ha istituito il meccanismo definito del «prezzo valore». Il

comma 497 nella sua interezza così recita:

In deroga alla disciplina di cui all’articolo 43 del testo unico delle disposizioni concernenti l’Imposta

di registro, di cui al decreto del Presidente della Repubblica 26/04/1986, n. 131, e fatta salva l’appli­

cazione dell’articolo 39, primo comma, lettera d), ultimo periodo, del decreto del Presidente della

Repubblica 29 settembre 1973, n. 600, per le sole cessioni nei confronti di persone fisiche che non

agiscano nell’esercizio di attività commerciali, artistiche o professionali, aventi ad oggetto immobili

ad uso abitativo e relative pertinenze, all’atto della cessione e su richiesta della parte acquirente resa

al notaio, la base imponibile ai fini delle imposte di registro, ipotecarie e catastali è costituita dal

valore dell’immobile determinato ai sensi dell’articolo 52, commi 4 e 5, del citato testo unico di cui al

D.P.R. n. 131 del 1986, indipendentemente dal corrispettivo pattuito indicato nell’atto. Le parti

hanno comunque l’obbligo di indicare nell’atto il corrispettivo pattuito. Gli onorari notarili sono

ridotti del 30%.

A tale comma 497 si accompagnano i commi:

— 496, che conferisce al venditore la facoltà di richiedere, ai fini delle imposte sui redditi, l’applicazione dell’imposta sostituiva (sostitutiva dell’IRPEF e delle addizionali comunale e regionale)

del 20% alle cessioni a titolo oneroso di beni immobili - fabbricati di ogni tipo e terreni non

edificabili - acquistati o costruiti da non più di cinque anni, all’atto della cessione e su richiesta

456 —

Bollettino di Legislazione Tecnica 5/2014

Fisco e Previdenza

della parte venditrice resa al notaio, in deroga all’articolo 67, comma 1, lettera b), del D.P.R.

917/1986);

— il comma 498 in materia di accertamento, il quale precisa che:

I contribuenti che si avvalgono delle disposizioni di cui ai commi 496 e 497 sono esclusi dai

controlli di cui al comma 495 e nei loro confronti non trovano applicazione le disposizioni di

cui agli articoli 38, terzo comma, del decreto del Presidente della Repubblica 29 settembre 1973,

n. 600, e 52, comma 1, del citato testo unico di cui al decreto del Presidente della Repubblica

n. 131 del 1986. Se viene occultato, anche in parte, il corrispettivo pattuito, le imposte sono

dovute sull’intero importo di quest’ultimo e si applica la sanzione amministrativa dal cinquanta

al cento per cento della differenza tra l’imposta dovuta e quella già applicata in base al corrispettivo

dichiarato, detratto l’importo della sanzione eventualmente irrogata ai sensi dell’articolo 71 del

medesimo decreto del Presidente della Repubblica n. 131 del 1986.

Precisiamo che le due opzioni di cui ai commi 497 («prezzo valore») e 496 (imposta sostitutiva sulle

plusvalenze immobiliari) possono essere esercitate del tutto disgiuntamente l’una dall’altra. La prima

deve essere effettuata dalla parte acquirente, la seconda dal venditore.

In prosieguo ci soffermeremo specificamente sul meccanismo del «prezzo valore», ossia sulla tassazione

di registro applicata al valore catastale rivalutato, di cui al comma 497.

Tale comma configura per il contribuente una semplice facoltà, in quanto la parte acquirente può

comunque decidere di essere «tassata» sul prezzo, anziché sul valore catastale rivalutato dell’immobile, se il primo fosse più conveniente del secondo.

Tale situazione può presentarsi in casi non rari ma neppure frequentissimi (di regola, infatti, il valore

catastale rivalutato è più basso del prezzo) e, in particolare, può verificarsi proprio nei casi in cui il prezzo

pattuito non è un prezzo di mercato, come accade tipicamente nelle aste immobiliari.

A fronte di tale scelta (a favore della tassazione di registro sul prezzo anziché sul valore catastale rivalutato), tuttavia, l’acquirente deve essere consapevole del fatto che non avrà la copertura offerta dalla

legge rispetto ai rischi di accertamento di un maggior valore del bene rispetto al prezzo.

Ecco, quindi, che l’opzione per il «prezzo valore» in molti casi può risultare assai appetibile anche laddove meno conveniente, nell’immediato, sotto il profilo economico-tributario: infatti, nei casi in cui il

carico tributario derivante da tale opzione risulta non molto superiore a quello che deriva tassando il

prezzo, il «prezzo valore» può essere comunque preferibile perché pone la parte acquirente al sicuro

contro il rischio di accertamento.

1.1 Presupposti e condizioni

La facoltà di applicare il «prezzo valore», che la parte acquirente può esercitare ai sensi del comma 497,

resta subordinata al rispetto di alcuni precisi presupposti e condizioni indicati con chiarezza dalla norma:

— acquirenti devono essere persone fisiche che non agiscono nell’esercizio di attività commerciali, artistiche o professionali (ad altri soggetti il «prezzo valore» è precluso);

— la cessione deve avere ad oggetto immobili ad uso abitativo e relative pertinenze, non anche

altre tipologie di fabbricati;

— l’opzione per l’applicazione del «prezzo valore» deve essere esercitata all’atto dell’acquisto e

su richiesta della parte acquirente resa al notaio, e non anche successivamente, attraverso

la stipula di atti integrativi. Quest’ultimo aspetto, nei casi interessati dalla sentenza della

Consulta 6/2014 (relativa all’applicazione del «prezzo valore» alle aste giudiziarie e di cui si dirà

più avanti), andrà d’ora in poi declinata diversamente in quanto, in taluni casi, non sarà presente

il notaio, ma altra figura che risulterà legittimata a ricevere la dichiarazione di volontà della parte

acquirente di avvalersi del «prezzo valore» e la consegna della provvista con la quale fare fronte

al pagamento dell’Imposta di registro;

— in ogni caso, nell’atto di trasferimento dell’immobile dovrà essere espressamente indicato, a pena di nullità, anche il prezzo effettivamente pattuito.

Si evidenzia che, a termini di legge, gli atti per i quali si richiede l’applicazione del «prezzo valore»

godono di una riduzione del 30% degli onorari notarili.

1.2 Altri requisiti da considerare

Meritano di essere sottolineati altri aspetti molto importanti relativi al «prezzo valore»:

Bollettino di Legislazione Tecnica 5/2014 —

457

Fisco e Previdenza

— questo meccanismo, dal 01/01/2014, di fatto, interessa la sola tassazione di registro. Ciò in

quanto la riforma dell’imposizione indiretta entrata in vigore da tale data ha limitato l’applicazione dell’aliquota proporzionale alla sola Imposta di registro, mentre le imposte ipotecaria e

catastale restano dovute in misura fissa (euro 50 ciascuna). Fino al 31/12/2013, invece, anche

le imposte ipotecaria e catastale, in molti casi, erano previste con aliquote proporzionali, cosicché anche per esse l’applicazione del «prezzo valore» risultava importante; (1)

— il «prezzo valore» si applica soltanto ai trasferimenti di unità immobiliari ad uso abitativo (e relative pertinenze) a favore di persone fisiche che agiscono in veste di «privati», chiunque sia il

venditore (altra persona fisica, società, enti, ecc.);

— il «prezzo valore» non si applica se l’atto non è soggetto a Imposta di registro, bensì a IVA.

2. IL MECCANISMO DI CALCOLO DEL «PREZZO VALORE»

Se i presupposti sopra richiamati sono tutti verificati, l’acquirente - con le estensioni delle fattispecie

determinate dalla sentenza della Consulta di cui si dirà più avanti - può dunque decidere di usufruire

del «prezzo valore», sia nel caso in cui si avvalga delle agevolazioni «prima casa» (è il caso che ha generato la lite poi finita al vaglio della Corte Costituzionale), sia nel caso opposto.

Questo aspetto - l’applicazione o meno delle agevolazioni «prima casa» - non costituisce, infatti, un

presupposto per avere accesso al «prezzo valore», ma tuttavia rileva ai fini delle valutazioni di convenienza in quanto i parametri di calcolo sono diversi nei due casi.

Infatti, se l’acquirente richiede le agevolazioni «prima casa», la formula di calcolo è la seguente:

«prezzo valore» = Rendita catastale (R.C.) x 1,05 x 100 x 1,1

(lo stesso risultato si ottiene moltiplicando la rendita catastale per 115,5)

Se, invece, la parte acquirente non richiede le agevolazioni «prima casa» il coefficiente di rivalutazione

applicabile è più elevato (1,2 anziché 1,1):

«prezzo valore» = Rendita catastale (R.C.) x 1,05 x 100 x 1,2

(lo stesso risultato si ottiene moltiplicando la rendita catastale per 126)

Si osservi che il valore catastale rilevante ai fini della disciplina del «prezzo valore» differisce

da quello applicabile ai fini IMU (R.C. x 1,05 x 160) ed è assai più favorevole per il contribuente.

Il «prezzo valore» che risulta dall’applicazione delle predette formule, nei rispettivi casi, deve essere poi

posto a confronto con il prezzo di acquisto al fine di valutare la convenienza per l’una o per l’altra

tassazione.

Nei due tipi di tassazione alternativa tra i quali poter scegliere (il «prezzo valore» da un lato, il prezzo

effettivo di acquisto dall’altro) le aliquote rimangono le medesime, variando esse solo in funzione del

fatto che l’acquisto sia assistito o meno dalle agevolazioni «prima casa». Il fattore rilevante sotto il profilo economico - tributario è dato quindi da quale fra i due imponibili risulta più conveniente.

Peraltro, abbiamo già richiamato l’attenzione - e riteniamo opportuno ribadire - che, se la differenza

fra i due imponibili non è particolarmente elevata, il «prezzo valore» pone al riparo dal rischio di accertamento di maggior valore. E questo, come si può ben comprendere, può rivelarsi un vantaggio

fondamentale, che depone in molti casi decisamente a favore dell’opzione per la disciplina del «prezzo

valore», anche a prescindere dalla sua convenienza economica immediata, in considerazione dei

seguenti aspetti:

— l’elevata quantità di contenzioso che caratterizza i trasferimenti immobiliari, tutti soggetti a

verifica da parte dell’Agenzia delle Entrate e sovente oggetto di rettifica in aumento del valore

imponibile rispetto al prezzo dichiarato, con correlata applicazione di sanzioni e interessi. Ret-

(1) Per l’approfondita illustrazione di tale importante riforma facciamo rinvio al nostro articolo «Imposte di registro,

ipotecarie e catastali per i trasferimenti immobiliari: nuovo assetto dal 2014 ed esemplificazioni pratiche» pubblicato

sul Bollettino di Legislazione Tecnica n. 12/2013 e disponibile online (Fast Find AR800).

458 —

Bollettino di Legislazione Tecnica 5/2014

Fisco e Previdenza

tifica che - come già detto - non è applicabile solo nei casi in cui la parte acquirente abbia optato

per l’applicazione del «prezzo valore»;

— l’aleatorietà degli esiti del contenzioso: poiché la rettifica viene basata dall’Amministrazione sul

fatto che il valore di mercato è a suo giudizio più alto rispetto al prezzo dichiarato dalle parti a prescindere dal fatto che quest’ultimo sia quello effettivo e che non vi siano stati pagamenti

in nero - diviene infatti difficile fornire una prova contraria che sia incontrovertibile agli occhi

del giudice tributario, cosicché è molto difficile prevedere a chi sarà data ragione all’esito del

contenzioso;

— l’elevato costo che un contenzioso tributario comporta in relazione agli onorari da riconoscere

al professionista che predispone e discute il ricorso (commercialista o avvocato), al contributo

unificato dovuto allo Stato per accedere alla tutela giurisdizionale, agli onorari da riconoscere

al professionista che redige la controperizia di valore dell’immobile, al rischio di perdere la lite e

di essere condannati a pagare all’Amministrazione - oltre alla maggiore imposta, ai relativi interessi e alle sanzioni - anche le spese di giudizio;

— il numero elevato dei gradi di giudizio (due di merito, avanti alle Commissioni Tributarie Provinciali e poi Regionali, oltre a un eventuale ulteriore grado di giudizio avanti alla Cassazione solo

se sussistono questioni di legittimità) e la conseguente moltiplicazione delle spese da sostenere.

3. ESEMPI DI CALCOLO DEL «PREZZO VALORE» E CONFRONTO

CON LA TASSAZIONE ORDINARIA

1° caso: acquisto di unità abitativa senza le agevolazioni «prima casa»

Il prezzo pattuito è pari a euro 150.000.

La rendita catastale è di euro 600 e il «prezzo valore» è pari a euro 75.600 (600 x 1,05 x 100 x 1,2).

In questo caso, la forte differenza che sussiste fra il prezzo pattuito e il «prezzo valore» rende palesemente più conveniente optare per quest’ultimo. Infatti, applicando al «prezzo valore» l’aliquota

dell’Imposta di registro in vigore dal 01/01/2014 per i trasferimenti di fabbricati senza le agevolazioni

«prima casa» (9%), si ottiene un’imposta di euro 6.804, oltre alle imposte ipotecaria e catastale di euro

50 ciascuna.

Diversamente, qualora la parte acquirente non eserciti nell’atto di acquisto - per dimenticanza o per

altre ragioni - l’opzione per la tassazione sul «prezzo valore», applicando al prezzo di euro 150.000

l’aliquota del 9% si otterrebbe un carico per Imposta di registro pari a euro 13.500, oltre alle imposte

ipotecaria e catastale nella misura di euro 50 ciascuna. Non solo, in questo secondo caso - e non anche

nell’ipotesi in cui opti per l’applicazione del «prezzo valore» - la parte acquirente rischia di subire un

accertamento di maggior valore qualora l’Amministrazione finanziaria ritenga che il valore di mercato

dell’immobile è superiore al prezzo pattuito fra le parti.

Ad esempio, se l’Agenzia delle Entrate documenta un maggior valore dell’immobile, mediante la produzione dei valori di mercato di immobili della stessa zona aventi caratteristiche similari - valori risultanti

dal proprio osservatorio immobiliare (i cosiddetti «valori OMI»), da altri listini pubblici come quelli pubblicati da molte Camere di Commercio, da altri atti registrati aventi per oggetto immobili simili a quello

assoggettato ad accertamento di maggior valore - e la parte acquirente non riesce a fornire la dimostrazione contraria, il giudice può ritenere fondato, e quindi «convalidare», l’accertamento di maggior

valore, per esempio euro 210.000 anziché 150.000. In questa malaugurata ipotesi, il contribuente dovrà

pagare la maggiore Imposta di registro (pari a euro 5.400, ossia il 9% di euro 60.000), oltre alla sanzione amministrativa (dal 100 al 200% della maggiore imposta) e agli interessi passivi.

Bollettino di Legislazione Tecnica 5/2014 —

459

Fisco e Previdenza

Solidarietà del venditore per il debito tributario dell’acquirente

Merita di essere sottolineato il fatto che, per legge nel caso in cui la parte acquirente non paghi la

maggiore Imposta di registro accertata dall’Agenzia delle Entrate, la parte venditrice è tenuta in solido

con la parte acquirente al pagamento dell’imposta stessa. Ricordiamo anche che il credito dell’Amministrazione finanziaria, ai sensi dell’articolo 2772 del Codice civile, è assistito dal privilegio fiscale

sull’immobile trasferito con l’atto in relazione al quale l’accertamento di maggior valore è stato effettuato. L’Amministrazione può, pertanto, rivolgersi indistintamente a ciascuna delle parti per ottenere

il pagamento dell’imposta dovuta, non essendo consentito al venditore o al compratore di invocare il

cosiddetto «beneficium excussionis».

Dopo avere pagato l’Agenzia delle Entrate, la parte venditrice può esercitare la rivalsa sulla parte acquirente ai sensi dell’articolo 1475 del Codice civile ma, chiaramente, l’eventuale esito favorevole di

questa iniziativa dipende, caso per caso, dalla rispondenza economica e patrimoniale di quest’ultima.

Nel caso in cui nessuna delle parti adempia alle richieste di pagamento avanzate dall’Agenzia delle

Entrate, quest’ultima può iscrivere ipoteca sull’immobile interessato alla lite al fine di tutelare il proprio

credito.

2° caso: acquisto di unità abitativa con applicazione delle agevolazioni «prima casa»

Utilizzando gli stessi parametri di cui al precedente caso, l’importo del «prezzo valore» - ossia, della

base imponibile alla quale applicare l’aliquota agevolata dell’Imposta di registro per l’acquisto della

«prima casa» (2%) - è ancor più basso che nel primo caso e pari a euro 69.300 (600 x 1,05 x 100 x

1,1).

Anche in questo caso, la forte differenza che sussiste fra il prezzo pattuito (150.000) e il «prezzo valore»

(69.300) rende palesemente più conveniente optare per quest’ultimo. Infatti, applicando al «prezzo

valore» l’aliquota dell’Imposta di registro in vigore dal 01/01/2014 per i trasferimenti di fabbricati con

le agevolazioni «prima casa» (2%), si ottiene un’imposta di euro 1.386, oltre alle imposte ipotecaria e

catastale di euro 50 ciascuna.

Diversamente, qualora la parte acquirente non eserciti nell’atto di acquisto - per dimenticanza o per

altre ragioni - l’opzione per la tassazione sul «prezzo valore», applicando al prezzo di euro 150.000 la

medesima aliquota del 2%, si otterrebbe un carico per Imposta di registro pari a euro 3.000, oltre alle

imposte ipotecaria e catastale nella misura di euro 50 ciascuna.

Restano valide tutte le ulteriori e importantissime considerazioni, giuridiche e pratiche, già sviluppate

con riferimento al primo caso, relative all’eliminazione dei rischi di accertamento nel solo caso di esercizio, nell’atto di trasferimento, dell’opzione per il «prezzo valore».

3° caso: acquisto di abitazione con le agevolazioni «prima casa» il cui prezzo di acquisto

è inferiore al «prezzo valore»

Ipotizziamo adesso che, fermo restando il «prezzo valore» di euro 69.300 di cui all’esempio precedente,

il prezzo effettivo di acquisto sia ad esso inferiore, ad esempio pari a euro 50.000.

Questa situazione «anomala» potrebbe essere legata a più circostanze: ad esempio, a una classificazione catastale - e quindi a una rendita catastale - sovradimensionata rispetto al reale valore di mercato

del bene; oppure a forti flessioni nei prezzi, tipiche di situazioni di grave crisi del mercato, per fattori

generali o locali, oppure a problematiche specifiche relative all’immobile (deperimento fisico, localizzazione infelice, e così via).

Orbene, anche in un caso di questo tipo, l’acquirente potrebbe razionalmente decidere di richiedere al

notaio di applicare la tassazione di registro sul «prezzo valore», anziché sul prezzo effettivamente pattuito con il venditore, benché quest’ultimo sia inferiore e quindi determini una tassazione lievemente

più favorevole, al fine di potersi giovare della copertura che il «prezzo valore» offre rispetto al possibile

accertamento di maggior valore rimesso alla facoltà dell’Agenzia delle Entrate per tutti i trasferimenti

di immobili a titolo oneroso, tranne che per il solo caso in cui, appunto, l’acquirente invochi l’applicazione del «prezzo valore».

In tal caso, infatti, quest’ultimo beneficio - in termini di tranquillità psicologica e di eliminazione di qualsiasi futuro rischio di carattere economico-tributario - può ben essere valutato dall’acquirente in termini

più favorevoli rispetto all’esborso fiscale immediato che risulta lievemente maggiore. Nell’esempio qui

in esame, infatti, le due tassazioni alternative risultano le seguenti:

460 —

Bollettino di Legislazione Tecnica 5/2014

Fisco e Previdenza

— con il «prezzo valore»: euro 1.386 (2% di 69.300) per Imposta di registro oltre a euro 100 complessivi per le imposte ipotecaria e catastale;

— con la tassazione sul prezzo effettivamente pattuito: euro 1.000 (2% di 50.000) oltre a euro

100 complessivi per le imposte ipotecaria e catastale.

A fronte di un maggior esborso immediato di soli euro 386, il contribuente si garantisce in via immediata e definitiva la sicurezza e la tranquillità fiscale. In caso contrario, laddove l’Agenzia delle Entrate

ritenesse non in linea con il mercato il prezzo pattuito (anche a prescindere da qualsiasi ipotesi di occultazione e di pagamenti effettuati «in nero») ed effettuasse, pertanto, un accertamento di maggior

valore, il differenziale di imposta pagata (euro 386) sarebbe di gran lunga inferiore agli oneri per la

difesa giudiziale (in caso di ricorso) o per la definizione bonaria dell’accertamento che il contribuente

dovrebbe sostenere.

4° caso: acquisto all’asta giudiziaria di abitazione con le agevolazioni «prima casa»

Molto spesso, un prezzo assai contenuto - come quello del caso numero 3 - si presenta allorquando

l’immobile viene ceduto attraverso aste giudiziarie: se il bene non è particolarmente appetibile e se il

mercato immobiliare è in crisi - situazione tipica del nostro Paese ormai da diversi anni - allora può facilmente accadere che il prezzo di aggiudicazione, magari all’esito di più aste con prezzi base man mano

decrescenti, risulti inferiore al valore catastale rivalutato (ossia, risulti inferiore al «prezzo valore»).

Orbene, fino alla sentenza della Corte Costituzionale 6/2014 di cui si dirà appresso, secondo l’interpretazione e l’applicazione della disciplina del «prezzo valore» fatta dall’Agenzia delle Entrate, non era

consentito all’aggiudicatario avvalersi della tassazione sul «prezzo valore».

A seguito della sentenza della Consulta è invece consentito, anche in questi casi, optare per la tassazione in base alla disciplina del «prezzo valore».

Si noti che la posizione espressa dall’Agenzia delle Entrate (Risoluzione n. 102/E/2007, ora da considerare superata) circa l’inapplicabilità del «prezzo valore» ai trasferimenti di immobili ad uso abitativo

avvenuti a seguito di espropriazione forzata e, in generale, per i trasferimenti coattivi di cui all’articolo

44 del D.P.R. 131/1986 (Testo Unico dell’Imposta di registro o «TUR») traeva origine dalla considerazione

che per tutte le fattispecie regolate da detto articolo 44 la base imponibile è determinata con riferimento al prezzo di aggiudicazione o all’indennizzo e non al valore del bene. Il che comporta che in

questi casi non si profila un rischio di accertamento di maggior valore a carico del contribuente proprio

perché la normativa del TUR in questi casi particolari considera quale base imponibile dell’Imposta di

registro (e, fino al 31/12/2013, anche delle imposte ipocatastali, se dovute in misura proporzionale) il

prezzo e non il valore.

Pertanto, i rischi di subire accertamenti in questi casi non sussistono. Tuttavia, la Corte Costituzionale

ha ritenuto comunque illegittima la normativa sul «prezzo valore» in quanto non consentiva agli acquirenti - aggiudicatari, nei casi qui in esame, di poter usufruire della più favorevole tassazione su base

catastale, offerta dal meccanismo del «prezzo valore», in tutti i casi in cui la base imponibile così determinata risulta inferiore al prezzo di aggiudicazione o all’indennizzo. Si veda il paragrafo dedicato per

maggiori dettagli.

5° caso: acquisto di abitazione con pertinenze

Il meccanismo del «prezzo valore» è applicabile anche nei casi in cui, oltre all’abitazione, siano acquisite

pertinenze (box, cantine, posti auto, ecc.). Si tratta di determinare, oltre al valore catastale rivalutato

del bene principale (l’abitazione), anche quello delle pertinenze.

Tutte le pertinenze trasferite possono usufruire del «prezzo valore»

La normativa sul «prezzo valore» (comma 497 della L. 266/2005) non stabilisce alcun limite per le pertinenze, a differenza di quanto invece è previsto ai fini delle agevolazioni «prima casa»: la disciplina

di queste ultime, infatti, stabilisce espressamente che con le agevolazioni «prima casa» non si può

acquistare più di una unità immobiliare per ciascuna delle categorie catastali C/2 (magazzini e locali

di deposito), C/6 (stalle, scuderie, rimesse, autorimesse), C/7 (tettoie chiuse o aperte) che siano destinate a servizio della casa di abitazione oggetto dell’acquisto agevolato (terzo comma della nota II-bis

all’articolo 1 della Tariffa parte prima del TUR).

Bollettino di Legislazione Tecnica 5/2014 —

461

Fisco e Previdenza

In questi casi, pertanto, può accadere che l’acquirente acquisti più pertinenze della stessa categoria

catastale, ad esempio tre box di categoria catastale C/6: per tutti e tre potrà richiedere la tassazione

sul «prezzo valore», ma per uno soltanto dei tre (ovviamente, per quello avente il valore catastale più

elevato) potrà richiedere anche l’applicazione dell’aliquota «prima casa» agevolata (2%), mentre per

gli altri due si dovrà applicare l’aliquota ordinaria dell’Imposta di registro (9%).

Le formule di calcolo del «prezzo valore» per le pertinenze sono le stesse già illustrate per le abitazioni: si

dovrà utilizzare l’una o l’altra formula a seconda che per quella pertinenza si richiedano le agevolazioni

«prima casa» (coefficiente 1,1) oppure non si richiedano (coefficiente 1,2). Nei due casi, i predetti coefficienti (1,1 oppure 1,2) vanno comunque applicati all’importo risultante dall’algoritmo R.C. x 1,05 x 100.

Ipotizziamo che con un unico atto siano acquistati un’abitazione «prima casa» (cat. A/2), due box pertinenziali (cat. C/6) e due cantine pertinenziali (cat. C/2), tutti - box e cantine - muniti di autonoma

rendita catastale, il che costituisce una condizione indispensabile per potersi avvalere della disciplina

del «prezzo valore» .

Come detto, le agevolazioni «prima casa» potranno essere richieste solo sull’abitazione, sul primo box

e sulla prima cantina; sul secondo box e sulla seconda cantina non si potranno invece invocare le agevolazioni «prima casa»; su tutte e cinque le unità immobiliari l’acquirente potrà, tuttavia, pretendere se lo ritiene conveniente o comunque opportuno - la tassazione del «prezzo valore» nei termini di

seguito descritti:

a) abitazione con le agevolazioni «prima casa» avente R.C. di euro 600

b) box con le agevolazioni «prima casa» avente R.C. di euro 200

c) box senza le agevolazioni «prima casa» avente R.C. di euro 100

d) cantina con le agevolazioni «prima casa» avente R.C. di euro 90

e) cantina senza le agevolazioni «prima casa» avente R.C. di euro 50

Il «prezzo valore» delle singole unità immobiliari risulterà il seguente:

a) abitazione: euro 69.300 (600 x 1,05 x 100 x 1,1)

b) box agevolato: euro 23.100 (200 x 1,05 x 100 x 1,1)

c) box non agevolato: euro 12.600 (100 x 1,05 x 100 x 1,2)

d) cantina agevolata: euro 10.395 (90 x 1,05 x 100 x 1,1)

e) cantina non agevolata: euro 6.300 (50 x 1,05 x 100 x 1,2)

Ciascuna delle cinque unità immobiliari sarà soggetta all’Imposta di registro con l’aliquota agevolata

«prima casa» del 2% (l’abitazione, il box agevolato e la cantina agevolata) o del 9% (il box non agevolato e la cantina non agevolata). Gli importi rispettivamente dovuti a titolo di Imposta di registro

risulteranno i seguenti:

a) abitazione (2%): euro 1.386 (2% di euro 69.300)

b) box agevolato (2%): euro 462 (2% di euro 23.100)

c) box non agevolato (9%): euro 1.134 (9% di euro 12.600)

d) cantina agevolata (2%): euro 208 (2% di euro 10.395)

e) cantina non agevolata (9%): euro 567 (9% di euro 6.300)

oltre alle imposte ipotecarie e catastali di euro 50 ciascuna.

3.1 Ulteriori precisazioni circa le pertinenze

Circa le pertinenze, meritano di essere sottolineati i seguenti ulteriori aspetti, presi in esame anche dall’Agenzia delle Entrate nei propri documenti di prassi, da ultimo, nella Circolare n. 18/E/2013.

Le pertinenze sono definite dall’articolo 817 del Codice civile come «le cose destinate in modo durevole

a servizio od ornamento di altra cosa. La destinazione può essere effettuata dal proprietario della cosa

principale o da chi ha un diritto reale sulla medesima», circostanze che devono risultare dall’atto di trasferimento. Ai sensi dell’articolo 23 del TUR, «Le pertinenze sono in ogni caso soggette alla disciplina

prevista per il bene al cui servizio od ornamento sono destinate».

L’Agenzia delle Entrate (Risoluzione n. 149/E/2008 e Circolare n. 18/E/2013) ha precisato che il meccanismo del «prezzo valore» si può applicare anche alla cessione dei terreni agricoli, ma solo se detti

terreni costituiscono effettivamente una «pertinenza» in senso civilistico del fabbricato abitativo, con

la conseguente individuazione della base imponibile nel valore catastale rivalutato calcolata ai sensi dei

commi 4 e 5 dell’articolo 52 del TUR: in questo caso, si noti che

462 —

Bollettino di Legislazione Tecnica 5/2014

Fisco e Previdenza

— il coefficiente moltiplicatore non è 100, ma 75

— la rendita catastale (nel caso dei terreni, il reddito dominicale) non deve essere rivalutata del 5%

ma del 25%.

Trattandosi, nell’ipotesi, di pertinenze, ai valori catastali rivalutati dei terreni così ottenuti si dovrà applicare l’aliquota propria del bene principale (l’abitazione) e, quindi, il 2% oppure il 9% a seconda che

ricorrano o meno le condizioni per usufruire delle agevolazioni «prima casa». Anche in questo caso facciamo un esempio, ipotizzando che, oltre ai box e alle cantine, venga trasferita anche una porzione di

terreno agricolo pertinenziale all’abitazione, il cui reddito dominicale sia pari a euro 60.

Richiamiamo l’attenzione sul fatto che, secondo l’Agenzia delle Entrate (Circolare n. 38/E/2005), al fine

di poter fruire delle agevolazioni «prima casa» in quanto pertinenze, è indispensabile che i terreni siano

«graffati» catastalmente al bene principale (l’abitazione), ossia siano censiti unitamente a esso al

Catasto urbano.

In caso contrario - ossia, per i terreni «non graffati» all’immobile agevolato - in quanto iscritti autonomamente nel Catasto Terreni, l’Agenzia delle Entrate esclude la possibilità di considerarli pertinenziali

e di poter applicare loro le agevolazioni «prima casa», anche se durevolmente destinati al servizio del

bene principale.

L’affermazione sopra riportata è molto contestata dalla dottrina, tuttavia l’Agenzia delle Entrate ha sinora

mantenuto fermo il proprio orientamento, che è bene pertanto conoscere e, se possibile, rispettare per

evitare il rischio, molto probabile, di vedersi revocare le agevolazioni richieste per l’acquisto del terreno

pertinenziale.

Il valore catastale rivalutato del terreno agricolo pertinenziale, costituente il «prezzo valore» in caso di

trasferimento, risulterà il seguente:

con le agevolazioni «prima casa» euro 6.188 (60 x 1,25 x 75 x 1,1)

senza le agevolazioni «prima casa» euro 6.750 (60 x 1,25 x 75 x 1,2)

4. ULTERIORI ASPETTI DEL «PREZZO VALORE» EVIDENZIATI

DAI DOCUMENTI DI PRASSI DELL’AGENZIA DELLE ENTRATE

Nell’ambito dei documenti di prassi emanati dall’Agenzia delle Entrate circa la disciplina del «prezzo

valore» meritano di essere evidenziati, in ragione della loro particolare importanza, anche i seguenti punti.

4.1 L’opzione per il «prezzo valore» deve essere assolutamente formalizzata nell’atto di trasferimento

L’Agenzia delle Entrate (Risoluzione n. 145/E/2009 e Circolare n. 18/E/2013) ha precisato che, in ragione

della formulazione letterale della norma e della finalità da essa perseguita, che consiste, tra l’altro, nel far

emergere i reali corrispettivi delle contrattazioni immobiliari, si deve escludere che la dichiarazione di cui

all’articolo 1, comma 497, possa essere contenuta in un atto integrativo successivo al negozio traslativo.

Questa soluzione risponde anche alla necessità di garantire la certezza nei rapporti giuridici e di tutelare

il reciproco affidamento tra il contribuente e l’Amministrazione finanziaria, evitando in concreto che il

primo possa inibire alla seconda l’attività di accertamento di un maggior valore, già avviata dagli Uffici

locali, attraverso la presentazione di un atto integrativo diretto a chiedere l’applicazione del meccanismo

del «prezzo valore».

4.2 Inapplicabilità del «prezzo valore» ai trasferimenti immobiliari effettuati con scritture private non autenticate

L’Agenzia delle Entrate ha altresì sottolineato (Risoluzione n. 121/E/2007) che il requisito della richiesta

«resa al notaio», posto dalla norma, deve essere circoscritto alle ipotesi nelle quali il trasferimento

immobiliare si perfeziona con il ministero dello stesso, con la conseguenza che il sistema del «prezzovalore» non risulta applicabile ai trasferimenti che avvengono con scrittura privata non autenticata.

Per quanto riguarda le aggiudicazioni all’asta abbiamo già rilevato che, dopo la recente sentenza della

Corte Costituzionale di cui si dirà più avanti, la presenza del notaio non può più ritenersi ostativa.

Bollettino di Legislazione Tecnica 5/2014 —

463

Fisco e Previdenza

4.3 Ambito di applicazione del «prezzo valore»

Nella stessa Risoluzione n. 121/E/2007 l’Agenzia delle Entrate ha anche precisato che rientrano nell’ambito applicativo del «prezzo valore» non solo le «fattispecie traslative» in senso stretto

(compravendite, permute e così via), ma anche gli acquisti a titolo derivativo - costitutivo, gli atti traslativi della nuda proprietà, gli atti di rinuncia e ogni altro negozio assimilato al trasferimento per

il quale la base imponibile è determinata con riferimento al valore del bene oggetto dell’atto,

ai sensi dell’articolo 43 del TUR, inclusi i trasferimenti e le costituzioni di diritti reali immobiliari (usufrutto, uso, abitazione, superficie, ecc.).

4.4 Errata indicazione in atto del «prezzo valore»

Con la Risoluzione n. 176/E/2009 l’Agenzia delle Entrate ha inoltre chiarito che l’indicazione nell’atto

di un valore catastale inferiore a quello correttamente determinato non comporta, di per sé, l’inapplicabilità del sistema del «prezzo valore»: in tali casi, l’insufficiente indicazione in atto del valore catastale

non fa «riespandere» il potere accertativo dell’Ufficio sulla base del «valore venale in comune commercio», ma consente all’Ufficio di quantificare correttamente la maggiore imposta scaturente dalla base

imponibile catastale corretta.

4.5 Applicabilità del «prezzo valore» alle divisioni con conguaglio

Si ha divisione con conguaglio quando ad un condividente vengono assegnati beni per un valore complessivo superiore a quello a lui spettante sulla massa comune. In questo caso il condividente è tenuto

a versare agli altri condividenti, che hanno subìto una diminuzione rispetto alla propria quota di diritto,

un conguaglio, che è assoggettato all’imposta proporzionale prevista per i trasferimenti. L’articolo 34,

comma 1, primo periodo del TUR stabilisce, infatti, che:

La divisione, con la quale ad un condividente sono assegnati beni per un valore complessivo

eccedente quello a lui spettante sulla massa comune, è considerata vendita per la parte eccedente.

Qualora il conguaglio superi il 5% della quota di diritto spettante al condividente, è soggetto all’imposta

proporzionale dovuta per gli atti traslativi indipendentemente dal suo concreto versamento. La presunzione posta dal legislatore è, infatti, «assoluta»: la divergenza quantitativa tra quota di fatto e quota

di diritto induce a ritenere che il conguaglio deve essere tassato con l’imposta proporzionale prevista

per i trasferimenti.

Ai sensi dell’articolo 34, comma 2, del TUR i conguagli superiori al 5% del valore o della quota di diritto,

ancorché attuati mediante accollo di debiti della comunione, sono tassati con l’aliquota propria dei trasferimenti mobiliari fino a concorrenza del valore complessivo dei beni mobili e dei crediti compresi

nella quota e con l’aliquota stabilita per i trasferimenti immobiliari per l’eccedenza.

L’Agenzia delle Entrate (Risoluzione n. 136/E/2007 e Circolare n. 6/E/2007, par. 1.4) ha altresì precisato

che se, nell’atto di divisione con conguaglio, ad uno dei condividenti sono assegnati beni immobili ad uso

abitativo, per la determinazione della base imponibile si può applicare il criterio del »prezzo valore». La

peculiarità di questa fattispecie sta nella necessità di riferire il predetto criterio di determinazione della

base imponibile esclusivamente alla quota parte del complessivo valore dell’immobile la cui assegnazione

dà causa al pagamento del conguaglio. A tal fine, secondo la Risoluzione 136/E/2007, si rende necessario:

— determinare la parte del conguaglio monetario pagato in corrispettivo del valore dell’immobile

abitativo (occorre riferire il conguaglio al valore complessivo netto della massa comune, comprensivo del valore attribuito ai beni diversi da immobili abitativi);

— calcolare il rapporto tra la quota parte del conguaglio come sopra determinato e il valore complessivo dell’immobile abitativo;

— applicare il rapporto di cui al precedente punto al valore catastale dell’immobile ai fini della

determinazione del «prezzo valore».

Occorre rilevare che l’articolo 34, comma 3, del TUR sancisce che quando il valore dei beni assegnati

ad uno dei condividenti, determinato a norma dell’articolo 52 del TUR, è superiore a quello dichiarato,

la differenza si considera conguaglio.

La stessa Risoluzione n. 136/E/2007 ha evidenziato che il «prezzo valore» si può applicare al solo conguaglio divisionale, mentre si deve escludere l’applicazione del meccanismo alle divisioni senza

conguaglio.

464 —

Bollettino di Legislazione Tecnica 5/2014

Fisco e Previdenza

4.6 Applicabilità del «prezzo valore» anche alle permute

La Risoluzione n. 320/E/2007 ha riconosciuto l’applicabilità del «prezzo valore» anche ai contratti di

permuta per le considerazioni di seguito riportate.

La determinazione della base imponibile (articolo 43, lettera b, del TUR) è costituita, per le permute

(salvo il disposto del comma 2 dell’articolo 40), dal valore del bene che dà luogo all’applicazione della

maggiore imposta.

Nell’applicazione della normativa sul «prezzo valore» rientrano i negozi giuridici qualificabili come «cessioni», termine con il quale si intende il trasferimento di cose o diritti dal titolare ad un altro soggetto.

La permuta (articolo 1552 del Codice civile,) è il contratto che ha per oggetto il reciproco trasferimento

della proprietà di cose e diritti, da un contraente all’altro: si tratta, quindi, di un contratto mediante il

quale i contraenti si trasferiscono reciprocamente, ossia si scambiano, la proprietà di cose o altri diritti.

La disciplina della permuta coincide sostanzialmente con quella della vendita (articolo 1555 del Codice

civile), differenziandosi da essa perché, mentre con la vendita si scambiano cose o diritti con denaro,

nella permuta si scambiano cose e diritti con altre cose o altri diritti, ma anche nella permuta, come

nella vendita, si realizza una cessione a fronte di un corrispettivo.

Alla luce di ciò, la Risoluzione n. 320/E/2007 ha concluso che nella nozione di cessione di cui all’articolo

1, comma 497, della L. 266/2005 in materia di «prezzo valore» rientra anche il contratto di permuta,

naturalmente laddove siano rispettati tutti gli altri presupposti e condizioni posti dal predetto comma

497: rispetto a questo contratto, la stessa Risoluzione ha sottolineato che per potersi avvalere del

»prezzo valore» è necessario indicare in atto il conguaglio pattuito dalle parti nonché il valore attribuito

a ciascuno dei beni permutati.

4.7 Garage e magazzini

Secondo la dottrina notarile il «prezzo valore» non è applicabile alle donazioni e alle cessioni di garage

e di magazzini che non costituiscono pertinenza dell’abitazione.

5. LA RIFORMA DELL’IMPOSTA DI REGISTRO SUI TRASFERIMENTI IMMOBILIARI

A TITOLO ONEROSO ENTRATA IN VIGORE NEL 2014

Ricordiamo poi che il meccanismo del «prezzo valore» è rimasto in vigore anche dopo la riforma dell’Imposta di registro sui trasferimenti immobiliari a titolo oneroso (diritti reali di godimento inclusi) che

ha avuto effetti dal 01/01/2014 e che ha soppresso da tale data ogni agevolazione o esenzione in proposito preesistente, in qualunque legge fosse contenuta. (2)

Circa il dubbio che con la riforma anche il «prezzo valore» venisse meno, un rappresentante del

Governo, in risposta a un’interrogazione parlamentare, il 27/11/2013 ha risposto negativamente, confermandone la perdurante validità anche dopo il 31/12/2013.

È, tuttavia, interessante osservare che tale risposta traeva origine dalla considerazione che il meccanismo

del «prezzo valore» non configurerebbe una vera e propria agevolazione, ma una diversa modalità di

determinazione della base imponibile, e, in quanto metodo forfetizzato di determinazione della stessa,

tale criterio non può essere ricondotto tra le agevolazioni e le esenzioni cui fa riferimento il comma 4,

dell’articolo 10 del D. Leg.vo 23/2011. È esattamente l’opposto, come si vedrà, di quanto affermato dalla Corte Costituzionale nella sentenza n. 6/2014.

6. PROFILI DI ILLEGITTIMITÀ COSTITUZIONALE DELLA DISPOSIZIONE SUL «PREZZO

VALORE» RILEVATI DALLA SENTENZA N. 6/2014 DELLA CONSULTA

La sentenza della Corte Costituzionale n. 6 del 23/01/2014 ha dichiarato l’illegittimità costituzionale

dell’articolo 1, comma 497, della L. 23/12/2005, n. 266 (legge finanziaria per il 2006), nella parte in

cui non prevede la facoltà, per gli acquirenti di immobili ad uso abitativo e relative pertinenze acquisiti in sede di espropriazione forzata o a seguito di pubblico incanto, di chiedere che, in deroga

all’articolo 44, comma 1, del D.P.R. 26/04/1986, n. 131 (Testo Unico dell’Imposta di registro o «TUR»),

(2) Per gli approfondimenti facciamo rinvio, anche in questo caso, all’articolo indicato nella nota n. 1.

Bollettino di Legislazione Tecnica 5/2014 —

465

Fisco e Previdenza

la base imponibile ai fini delle imposte di registro, ipotecarie e catastali sia costituita dal valore catastale

rivalutato dell’immobile.

Questa la conclusione dell’importante sentenza depositata il 23/01/2014.

Pertanto, da tale data chi si trova in una delle condizioni sopra richiamate può pretendere di subire la

tassazione del proprio acquisto, ai fini dell’Imposta di registro, sul valore catastale rivalutato e non sul

prezzo, naturalmente se ciò risulti più conveniente o opportuno secondo le considerazioni svolte in

questo articolo.

Si consideri che la pronuncia della Consulta riveste valore pratico non solo per tutti coloro che stipulano

atti a partire dal 23/01/2014, ma anche con riferimento alle situazioni per le quali risultino pendenti eventuali contenziosi con l’Amministrazione originati dal rifiuto della stessa di applicare la

disciplina del «prezzo valore» agli atti di trasferimento di immobili rientranti in una delle categorie sopra

precisate.

6.1. Gli aspetti presi in considerazione

L’aspetto su cui si è focalizzata l’attenzione della Consulta, presso la quale il profilo di possibile illegittimità

costituzionale è stato sollevato dalla Commissione Tributaria Provinciale di Grosseto con Ordinanza del

21/06/2010, riguarda il richiamo effettuato dal comma 497 al solo articolo 43 del D.P.R. 131/1986.

L’articolo 43 determina la base imponibile, ai fini dell’Imposta di registro (e, almeno fino al 31/12/2013,

anche delle imposte ipocatastali) per svariati contratti (in primis, ma non soltanto, per i contratti a titolo

oneroso traslativi o costitutivi di diritti reali e per le permute), mentre è un diverso articolo - il 44 - a

definire l’imponibile per la vendita di immobili fatta in sede di espropriazione forzata o all’asta pubblica e per i contratti stipulati o aggiudicati in seguito a pubblico incanto.

In questi ultimi casi, la base imponibile è costituita dal prezzo di aggiudicazione diminuito, nell’ipotesi

prevista dall’articolo 587 del Codice di procedura civile, della parte già assoggettata all’imposta. (3)

Per l’espropriazione per pubblica utilità e per ogni altro atto della pubblica autorità traslativo o

costitutivo della proprietà di beni mobili o immobili o di aziende e di diritti reali sugli stessi la base imponibile è costituita dall’ammontare definitivo dell’indennizzo; in caso di trasferimento volontario

all’espropriante nell’ambito della procedura espropriativa la base imponibile è costituita dal prezzo.

Diversamente, l’articolo 43 fa riferimento, per le fattispecie in esso contemplate, al valore venale di

mercato del bene alla data dell’atto oppure, nel caso delle permute, al valore del bene che dà luogo

all’applicazione della maggiore imposta.

Dunque, il problema sollevato dalla CTP di Grosseto riguarda il fatto che il «prezzo valore» deroga al

solo articolo 43 del Testo Unico dell’Imposta di registro e non anche all’articolo 44. Da ciò la denuncia

di violazione degli articoli 3 («uguaglianza») e 53 («capacità contributiva») della Costituzione. Nel caso

specifico, il contribuente si era aggiudicato, all’esito di una procedura esecutiva immobiliare, un immobile ad uso residenziale; alla registrazione del decreto del giudice dell’esecuzione aveva chiesto

all’Agenzia delle Entrate di Grosseto di poter usufruire delle agevolazioni per la «prima casa di abitazione», nonché delle disposizioni contenute nell’articolo 1, comma 497, della L. 266/2005.

Per contro, il decreto di trasferimento del Tribunale di Grosseto era stato assoggettato ad imposizione

dall’Agenzia delle Entrate accordando le sole agevolazioni previste per la «prima casa di abitazione»,

ma senza tenere conto della dichiarazione del contribuente di volersi avvalere anche del meccanismo

del «prezzo valore», bensì applicando l’imposta sul prezzo di aggiudicazione, come previsto dall’articolo

44, comma 1, del D.P.R. 131/1986, corrispondente ad un valore superiore.

Dopo avere pagato l’imposta nella misura liquidata dall’Agenzia delle Entrate, il contribuente presentava

istanza di rimborso della maggior imposta versata, ricevendone tuttavia il diniego in quanto l’Agenzia

delle Entrate di Grosseto osservava proprio che il comma 497 della L. 266/2005 deroga all’articolo 43

del D.P.R. 131/ 1986, ma non al successivo articolo 44, specificamente relativo alla vendita di beni mobili

ed immobili fatta in sede di espropriazione forzata ovvero all’asta pubblica e per i contratti stipulati o

aggiudicati in seguito a pubblico incanto.

(3) Il richiamo all’articolo 587 del Codice di procedura civile è riferito alla disposizione secondo la quale «Se il prezzo

non è depositato nel termine stabilito, il giudice dell’esecuzione con decreto dichiara la decadenza dell’aggiudicatario, pronuncia la perdita della cauzione a titolo di multa e quindi dispone un nuovo incanto. Per il nuovo incanto

si procede a norma degli articoli 576 e seguenti. Se il prezzo che se ne ricava, unito alla cauzione confiscata, risulta

inferiore a quello dell’incanto precedente, l’aggiudicatario inadempiente è tenuto al pagamento della differenza».

466 —

Bollettino di Legislazione Tecnica 5/2014

Fisco e Previdenza

Nel prendere in esame il ricorso del contribuente - contenente anche la richiesta rivolta alla CTP di sollevare

la questione di illegittimità costituzionale - e ritenendolo evidentemente fondato, la CTP di Grosseto sollevava dunque la questione di illegittimità costituzionale dell’articolo 1, comma 497, nella parte in cui non

prevede la sua applicabilità anche in caso di trasferimento ai sensi dell’articolo 44 del D.P.R. 131/1986.

6.2 Le considerazioni sollevate dalla CTP di Grosseto

La CTP di Grosseto, nel sollevare la questione di legittimità costituzionale, ne evidenziava la rilevanza nel

giudizio pendente presso di essa in quanto l’eventuale dichiarazione di incostituzionalità parziale dell’articolo 1, comma 497, nella parte in cui non prevede l’applicabilità anche in caso di trasferimento ai sensi

dell’articolo 44 del D.P.R. 131/1986, avrebbe determinato l’esito favorevole del ricorso per il contribuente.

La CTP di Grosseto ha osservato che la disciplina sospettata di incostituzionalità discriminerebbe irragionevolmente i trasferimenti di immobili destinati ad uso abitativo avvenuti in seguito a procedure

esecutive rispetto ai trasferimenti di immobili, aventi caratteristiche analoghe, avvenuti per effetto di un

atto pubblico stipulato davanti ad un notaio. L’unico aspetto di differenziazione fra i due tipi di trasferimento consisterebbe, nel caso delle aggiudicazioni derivate da procedure esecutive, nell’assenza del notaio

al quale la norma impugnata prevede che sia rivolta l’istanza, ma a tale mancanza potrebbe facilmente

ovviarsi in quanto l’istanza potrebbe essere utilmente rivolta al Tribunale. Le restanti condizioni sono invece

rinvenibili in entrambe le fattispecie, cosicché la disposizione impugnata configura un’ingiustificata disparità di trattamento tra situazioni uguali integrando quindi la lesione dell’articolo 3 della Costituzione.

Segnaliamo che la CTP di Grosseto ha anche censurato la norma per il supposto contrasto con l’articolo

53 della Costituzione in quanto essa «violerebbe altresì il principio della capacità contributiva che

sarebbe disatteso con una applicazione formalistica della norma censurata», ma la Consulta ha giudicato inammissibile questo rilievo in quanto la CTP non ha svolto per esso «alcun percorso

argomentativo idoneo a collegare la norma impugnata al parametro costituzionale evocato».

6.3 La linea di difesa erariale

Il Presidente del Consiglio dei Ministri, rappresentato dall’Avvocatura generale dello Stato, ha chiesto

che la questione fosse dichiarata inammissibile o comunque infondata per varie ragioni, e principalmente in quanto:

— non sarebbe configurabile la violazione del principio di uguaglianza poiché il legislatore avrebbe

sottoposto a diversa disciplina situazioni non omogenee e, comunque, la diversità della disciplina

non è manifestamente irragionevole;

— le situazioni poste a confronto sarebbero diverse perché in un caso l’acquisto è effettuato

mediante un contratto di diritto privato, nell’altro caso l’acquisto si realizza mediante l’aggiudicazione ad un pubblico incanto;

— tale difformità impedirebbe di sostenere che il legislatore avrebbe dovuto stabilire un unico ed

uniforme criterio per la determinazione dell’imponibile in base al principio di uguaglianza;

— sarebbe perfettamente logica la decisione del legislatore di limitare il ricorso al «prezzo valore»

catastale alle sole compravendite effettuate per atto negoziale, che non fornisce normalmente

nessuna certezza in ordine al prezzo effettivamente corrisposto ed all’effettivo valore del bene:

ad ovviare a tale situazione di incertezza sarebbe quindi sopraggiunta la previsione del comma

497, prevedendo l’utilizzazione di un parametro obiettivo per determinare l’imponibile, ed evitando in tal modo onerose ed aleatorie controversie estimative tra contribuente e fisco. Non

ricorrerebbe invece nessuna ragione per estendere lo stesso criterio alle vendite giudiziarie, nelle

quali il prezzo di aggiudicazione è accertato da un pubblico ufficiale e costituisce di per sé un

elemento obiettivo per il calcolo dell’imposta dovuta sull’atto di trasferimento;

— inoltre, la diversità dei criteri adottati per la liquidazione dell’Imposta di registro dovuta non

potrebbe comportare alcuna disparità sostanziale nel trattamento delle parti, perché, in entrambi

i casi, il prezzo di acquisto sarebbe determinato in modo obiettivo e rappresenterebbe lo strumento

di determinazione del valore del bene, che costituisce a sua volta la base imponibile del tributo;

— nel caso di acquisto mediante procedura esecutiva o asta pubblica, l’imponibile è il dato certo

del prezzo di aggiudicazione; nel caso di acquisto effettuato mediante contratto, il ricorso ai

dati catastali tende al medesimo risultato, perché si esaurisce in uno strumento per determinare

il valore del bene in via presuntiva e con un metodo semplificato;

— non avrebbe fondamento neppure la tesi che la base imponibile del «prezzo valore», in quanto

Bollettino di Legislazione Tecnica 5/2014 —

467

Fisco e Previdenza

riferita al valore catastale, costituirebbe uno strumento di favore per determinare l’imposta

dovuta, cosicché assumerebbero carattere discriminatorio i trattamenti fondati su altri criteri,

meno favorevoli;

— al riguardo, infatti, si potrebbe fare la stessa considerazione, al contrario, sul fatto che l’aggiudicazione del bene ad un’asta giudiziaria avviene normalmente ad un prezzo inferiore all’effettivo

valore di mercato. In questi casi, quindi, la determinazione dell’imponibile in base al prezzo di

aggiudicazione comporterebbe anch’essa un vantaggio per il contribuente, alla pari di quella

effettuata in base ai dati catastali, perché rappresenterebbe comunque un criterio più favorevole

rispetto a quello ordinario, fondato sulla stima dell’effettivo valore di mercato del bene.

6.4 Le considerazioni svolte dalla Consulta

Nonostante le interessanti controdeduzioni sviluppate dall’Avvocatura dello Stato, la Corte Costituzionale ha espresso il proprio dissenso affermando che:

Secondo il Presidente del Consiglio dei Ministri, l’introduzione della norma sarebbe giustificata

dalla sola finalità di acquisire dati obiettivi ­ attraverso la veritiera indicazione del prezzo da

parte dell’acquirente effettuata in un regime di neutralità fiscale e quindi senza il timore di incor­

rere in un aggravio impositivo ­ per realizzare il progressivo aggiornamento dei dati catastali

senza con questo inficiare il collaudato strumento della tassazione sul valore catastale, necessario

per superare le incertezze insite nella determinazione dei valori delle compravendite in libero

mercato e prevenire il conseguente contenzioso.

Al riguardo, la Consulta ha sottolineato che tale assunto non può essere condiviso in quanto l’esame

obiettivo della norma impugnata consente, invece, di attribuire ad essa un’ulteriore finalità: consentire

al contribuente di scegliere la soluzione più conveniente in relazione all’andamento del mercato

immobiliare. Il sistema del «prezzo valore» consente, infatti, non solo di esercitare il diritto facoltativo

di scegliere se applicare l’aliquota dell’Imposta di registro al valore catastale, ma anche, in presenza di

fasi congiunturali avverse, quando i prezzi degli immobili in regime di libero mercato risultino - anche

a seguito dell’eventuale concomitante aggiornamento dei dati catastali - inferiori al medesimo criterio

«tabellare», di non chiedere l’applicazione di tale criterio.

Allo stato attuale della legislazione, però, detta facoltà di scelta è preclusa agli acquirenti della stessa

categoria di immobili destinati ad uso abitativo, che parimenti non agiscono nell’esercizio di attività commerciali, artistiche o professionali, ma acquisiscono la proprietà in esito a procedure esecutive o per asta

pubblica. Per essi, infatti, la normativa prevede esclusivamente il riferimento al valore della transazione.

Per quanto precede, la questione sollevata in riferimento all’articolo 3 della Costituzione è fondata a

causa della disparità di disciplina che attiene ad una categoria di immobili sostanzialmente unitaria

quanto alla natura ed alla peculiare destinazione.

L’illegittimità della norma si concretizza nella mancata previsione - a favore delle persone fisiche che

acquistano a seguito di procedura espropriativa o di pubblico incanto - del diritto, riconosciuto

all’acquirente in libero mercato, di scegliere di determinare l’imponibile dei fabbricati ad uso abitativo

in base al valore catastale.

La semplice finalità di garantire il progressivo aggiornamento dei dati catastali e di deflazionare il contenzioso rimuovendo le possibili incertezze insite nella determinazione dei valori effettivi nelle

compravendite in libero mercato, secondo la Consulta, sarebbe stata egualmente assicurata attraverso

la semplice indicazione del valore catastale, senza introdurre il meccanismo della libera scelta del contribuente, tenuto conto che è «comunque» posto alle parti l’obbligo di dichiarare nell’atto il

corrispettivo pattuito, senza più il timore di incorrere in un aggravio impositivo.

Inoltre, il meccanismo del «prezzo valore» rappresenta in termini oggettivi una vera e propria

agevolazione.

Per le suddette considerazioni, la disposizione impugnata deve essere dichiarata costituzionalmente illegittima nella parte in cui non prevede la facoltà, per gli acquirenti di immobili ad uso abitativo e relative

pertinenze acquisiti in sede di espropriazione forzata e di pubblici incanti, che non agiscono nell’esercizio di attività commerciali, artistiche o professionali, di richiedere che, in deroga all’articolo 44,

comma 1, del D.P.R. 131/1986, la base imponibile ai fini dell’Imposta di registro (e fino al 31/12/2013

delle imposte ipotecarie e catastali) sia costituita dal valore dell’immobile determinato ai sensi dell’articolo 52, commi 4 e 5, del D.P.R. 131/1986.

468 —

Bollettino di Legislazione Tecnica 5/2014