Per consulenti e investitori qualificati

Economia e Mercati

Analisi economica e di asset allocation – Primo trimestre 2017

Schroders Prospettive sui mercati globali

Introduzione

Gli asset rischiosi hanno chiuso l’ultimo trimestre del 2016 all’insegna del vigore, con un rally dei titoli azionari, specialmente

nei segmenti ciclici, a fronte delle speranze di reflazione alimentate dall’elezione di Donald Trump alla Presidenza degli Stati

Uniti. Per contro, i titoli di Stato hanno ceduto la maggior parte dei guadagni realizzati durante l’anno, mentre le materie prime

hanno evidenziato un buon andamento, poichè i mercati puntano sugli effetti reflazionistici delle politiche di Trump, sostenuti

dal consolidamento dei dati macroeconomici. Quanto ai mercati dei cambi, dopo una fase di relativa calma durante l’estate, nel

quarto trimestre il dollaro USA si è rafforzato, creando pressioni sulle valute dei Paesi emergenti.

Le nostre previsioni sulla crescita globale sono state riviste in positivo per la prima volta in quasi due anni. Ciò rispecchia la

ripresa economica superiore alle attese a livello mondiale e le prospettive di un’espansione fiscale negli Stati Uniti nel corso

dell’anno. Inoltre, assisteremo probabilmente a ulteriori rialzi dei tassi da parte della Federal Reserve (Fed), alla luce del

continuo consolidamento del mercato del lavoro e dell’aumento delle pressioni inflazionistiche. Per contro, la Banca Centrale

Europea (BCE) e la Bank of Japan (BoJ) dovrebbero mantenere la politica monetaria invariata, poiché le rispettive regioni si

trovano in una fase più arretrata del ciclo.

Venendo alle view sull’asset allocation, abbiamo innalzato a positivo il giudizio sulle azioni, data la rotazione verso un assetto

reflazionistico che dovrebbe creare un contesto più favorevole alla crescita degli utili. La nostra analisi suggerisce inoltre che il

premio per il rischio azionario è in grado di assorbire un aumento moderato dei rendimenti obbligazionari. Analogamente, siamo

diventati ottimisti sui mercati destinati a beneficiare maggiormente del tema della reflazione, come il Giappone e l’Europa

escluso Regno Unito. Abbiamo invece ridotto a neutrale il giudizio sulle azioni dei mercati emergenti per via degli ostacoli che

potrebbero derivare dall’apprezzamento del dollaro e dal repricing delle aspettative sui tassi USA.

Auguriamo ai nostri lettori tutto il meglio per il 2017.

Tina Fong, CFA

Redattore, 11 gennaio 2017

Indice

Redattori

2

Analisi di asset allocation – Panoramica globale

2

View sui mercati azionari regionali – Punti principali

5

View sul reddito fisso – Punti principali

6

Analisi economica – Aggiornamento globale

7

Keith Wade, Harvinder Gill e Tina Fong

Schroders Prospettive sui mercati globali

Analisi di asset allocation: Gruppo Multi-Asset

Panoramica globale

Analisi

economica

Dopo una serie di revisioni al ribasso, abbiamo innalzato le nostre previsioni sulla crescita

globale, portandole al 2,6% (dal precedente 2,3%) per il 2016 e al 2,8% (dal precedente 2,6%)

per il 2017. Per il 2017, la modifica rispecchia essenzialmente un giudizio più ottimista sui mercati

emergenti, sul Regno Unito e sugli Stati Uniti.

Nel 2017 l’inflazione dovrebbe accelerare dal 2% del 2016 al 2,4%, trainata principalmente dagli

effetti base del prezzo del petrolio nelle economie avanzate. Il quadro per il 2018 è più articolato,

in quanto le pressioni sui prezzi continueranno a crescere negli Stati Uniti, ma tenderanno ad

attenuarsi altrove.

Durante il trimestre abbiamo modificato i nostri scenari per tener conto dell’elezione di Trump alla

Presidenza degli Stati Uniti e del persistente rischio politico in Europa. Nel complesso, pur

avendo migliorato la nostra previsione di base sulla crescita, gli scenari sono ancora più orientati

al ribasso. Nello specifico, gli scenari “Ritorno delle guerre valutarie”, “Stagnazione di lungo

periodo” e “Aumento dei rendimenti obbligazionari” presentano una crescita e un’inflazione più

modeste a livello globale nell’orizzonte previsionale.

Politica

monetaria

Negli Stati Uniti, continuiamo a prevedere un aumento del tasso sui Fed funds all’1,25% entro la

fine del 2017. Nel 2018 ci aspettiamo che la Fed attui un ulteriore inasprimento a fronte del

sostegno alla crescita proveniente dalla politica fiscale; inoltre, con l’accelerazione dell’inflazione

i tassi ufficiali dovrebbero chiudere l’anno al 2,25%. La Bank of England (BoE) manterrà

probabilmente i tassi invariati nell’intero orizzonte previsionale. Anche la Banca Centrale Europea

dovrebbe lasciare il tasso sui depositi al livello attuale, oltre a confermare gli acquisti di titoli al

ritmo di EUR 60 miliardi al mese oltre la fine del 2017. Quanto al Giappone, probabilmente la BoJ

non interverrà sui tassi ma porterà avanti il suo programma di quantitative easing (QE), poiché

con l’aumento dei tassi statunitensi sarà necessario proseguire gli acquisti per mantenere il

rendimento dei titoli di Stato (JGB) a 10 anni a zero. Continuiamo ad attenderci che la People’s

Bank of China (PBoC) attui un’espansione monetaria durante l’anno.

Implicazioni

per i mercati

Passando alle nostre view sulle asset class, abbiamo innalzato a positivo il giudizio sulle azioni.

Crediamo che sia in atto una rotazione verso un assetto reflazionistico, considerando la ripresa

della crescita mondiale e le aspettative di un’ulteriore espansione fiscale, in particolare negli Stati

Uniti. Ciò dovrebbe creare un contesto più favorevole alla crescita degli utili, specialmente nelle

aree più cicliche del mercato. Al contempo, se confrontiamo il premio per il rischio azionario con

i dati storici, le valutazioni globali appaiono generalmente eque, ma siamo consapevoli che sono

sostenute dal contesto di tassi d’interesse contenuti. La nostra analisi suggerisce che il premio

per il rischio azionario è in grado di assorbire un moderato aumento dei rendimenti obbligazionari.

Soprattutto, il nostro giudizio favorevole sulle azioni è basato sulla crescita degli utili anziché su

un incremento dei multipli.

In ambito azionario privilegiamo i mercati che offrono accesso al tema della reflazione, come il

Giappone e l’Europa escluso Regno Unito, dove abbiamo assunto un assetto positivo nel corso

del trimestre. I dati giapponesi mostrano segnali incoraggianti e l’indebolimento dello yen

dovrebbe dare impulso ai profitti delle imprese. Cosa importante, le stime sugli utili prodotte dagli

analisti non incorporano ancora il recente deprezzamento della valuta. Quanto all’Europa ex

Regno Unito, abbiamo maturato un giudizio favorevole alla luce del consolidamento dei dati.

Soprattutto, gli investitori dovrebbero finalmente riuscire a cogliere il valore insito nei titoli

finanziari europei a fronte della maggiore pendenza della curva dei rendimenti.

Abbiamo invece ridotto a neutrale la view sui mercati emergenti per via degli ostacoli provenienti

dal rafforzamento del dollaro e dalle misure protezionistiche che potrebbero essere adottate

dall’amministrazione Trump. Ciò nonostante, le azioni emergenti continuano a offrire uno sconto

di valutazione rispetto alle omologhe dei mercati sviluppati. Abbiamo inoltre rivisto al rialzo le

previsioni sulla crescita delle economie emergenti per quest’anno.

Al contempo, confermiamo l’assetto neutrale su Stati Uniti, Regno Unito e Pacifico escluso

Giappone. Per quanto la qualità del mercato statunitense sia elevata, le valutazioni iniziano a essere

onerose. La prospettiva di sgravi fiscali per le aziende e i rimpatri di fondi detenuti all’estero

dovrebbero fornire un impulso significativo agli utili societari, che potrebbero tuttavia risentire del

maggior vigore del dollaro e dell’aumento dei tassi di interesse, unitamente all’erosione dei margini

di profitto causata dal rialzo dei salari. Nel Regno Unito, crediamo sia venuto meno il sostegno alla

crescita dei ricavi delle multinazionali proveniente dalla debolezza della sterlina. Ciò nonostante,

secondo i nostri parametri, il mercato britannico è uno dei più interessanti nell’universo delle

economie sviluppate dal punto di vista del premio per il rischio azionario.

3

Schroders Prospettive sui mercati globali

Analisi di asset allocation (segue)

Implicazioni

per i mercati

(segue)

Quanto alle view sulla duration, confermiamo il giudizio negativo sui titoli di Stato, che rimangono

vulnerabili a un mutamento delle aspettative sui tassi di interesse, in quanto le banche centrali

sono impegnate a normalizzare le proprie politiche con rialzi dei tassi o condizioni monetarie

meno accomodanti. Tra i mercati obbligazionari, abbiamo un giudizio negativo su Treasury USA,

Gilt britannici e Bund tedeschi, e neutrale sui titoli di Stato giapponesi. Manteniamo un assetto

neutrale anche sul debito sovrano emergente in USD. Preferiamo invece cogliere il carry delle

obbligazioni emergenti in valuta locale, poiché le valutazioni sono meno onerose e i fondamentali

continuano a registrare modesti miglioramenti.

Passando ai mercati del credito, restiamo neutrali sulle emissioni high yield, ma esprimiamo un

giudizio negativo sui titoli investment grade (IG). Sebbene entrambi i segmenti non presentino più

valutazioni interessanti, i titoli investment grade sono più sensibili ai cambiamenti delle aspettative

sui tassi d’interesse poiché presentano una minore componente di carry. Quanto al credito IG

statunitense, i fondamentali sono in peggioramento e gli alti costi di finanziamento legati all’USD

LIBOR riducono l’attrattiva dei rendimenti per gli investitori esteri, tenendo conto dei maggiori costi

di copertura e del carry contenuto. Passando al credito europeo, data l’elevata correlazione degli

spread con gli omologhi statunitensi, abbiamo una view negativa anche su questo segmento, sia

pur in misura minore, perché i titoli presentano valutazioni più appetibili e una minore sensibilità ai

tassi, in particolare grazie ai continui acquisti di asset da parte della BCE.

Abbiamo mantenuto il sovrappeso sulle commodity alla luce dei segnali di un significativo

adeguamento della produzione in alcuni settori. Confermiamo il giudizio positivo sull’agricoltura,

poiché l’offerta futura dei principali cereali potrebbe risentire del calo dei prezzi. Il settore dei

metalli industriali continua a evidenziare un eccesso di offerta, ma si scorge un iniziale

ribilanciamento. Inoltre, il segmento dovrebbe beneficiare delle prospettive di spesa per

infrastrutture negli Stati Uniti e degli stimoli in Cina. Pertanto, nel corso del trimestre abbiamo

portato da negativa a neutrale la view sui metalli industriali. Per contro, a fronte dell’aumento dei

tassi reali e dell’apprezzamento dell’USD, abbiamo ridotto a neutrale il giudizio sull’oro. Tuttavia,

il metallo giallo continua a offrire una copertura contro l’aumento del rischio politico durante

l’anno. Abbiamo mantenuto un’esposizione neutrale all’energia nonostante l’accordo sui tagli alla

produzione raggiunto dai membri dell’OPEC e da altri produttori. Sebbene le dinamiche di

domanda e offerta nel settore siano più equilibrate, permane un abbondante surplus di scorte e

la produzione di shale oil negli Stati Uniti è tornata ad aumentare.

Tabella 1: Asset allocation – Sintesi

Azioni

+ (0)

Regione

Obbligazioni

Investimenti

alternativi

-

Regione

Settore

+

Liquidità 0 (+)

Settore

USA

0

Treasury

USA

-

Governativi

-

Immobiliare

Regno Unito

Immobiliare

UE

+

Europa

escluso

Regno

Unito

+ (-)

Gilt britannici

-

Obbligazioni

indicizzate

all’inflazione

0

Materie

prime

+

Regno

Unito

0

Bund

Eurozona

- (0)

Obbligazioni

corporate

investment

grade

-

Oro

0 (+)

Pacifico

ex

Giappone

0

Debito

emergente

(USD)

0

High yield

0

Giappone

+ (0)

Debito

emergente

(valuta

locale)

++

Mercati

emergenti

0 (+)

Legenda: +/- attesa una sovraperformance/sottoperformance del mercato (massimo ++ minimo --) 0 indica una posizione

neutrale. L’asset allocation sopra riportata ha valore puramente illustrativo. I portafogli effettivi dei clienti varieranno in

funzione del mandato, del benchmark, del profilo di rischio e della disponibilità e rischiosità delle singole asset class nelle

diverse regioni. Per gli investimenti alternativi, data la natura illiquida dell’asset class, l’implementazione di queste view nei

portafogli dei clienti è soggetta a limitazioni. Il posizionamento del trimestre precedente è riportato fra parentesi. Fonte:

Schroders, gennaio 2017.

4

Schroders Prospettive sui mercati globali

View sui mercati azionari regionali

Punti principali

+ (0)

Azioni

0

USA

Confermiamo un giudizio neutrale sugli USA per via dell’alta qualità del mercato, nonostante

valutazioni medie più elevate rispetto al resto del mondo.

La prospettiva di sgravi fiscali alle aziende e i rimpatri di fondi detenuti all’estero dovrebbero

fornire un impulso significativo agli utili societari, che potrebbero tuttavia risentire del

rafforzamento del dollaro e dell’aumento dei tassi di interesse, unitamente all’erosione dei margini

di profitto causata dal rialzo dei salari.

0

Regno Unito Abbiamo rivisto al rialzo le previsioni sulla crescita del Regno Unito per quest’anno, anche se

continuiamo ad attenderci un rallentamento dell’economia a causa del calo degli investimenti

aziendali e dell’indebolimento della spesa per consumi dovuto all’aumento dell’inflazione,

entrambi conseguenze della Brexit. La BoE dovrebbe lasciare i tassi invariati, poiché la crescita

è diminuita meno del previsto mentre l’inflazione è destinata a registrare un’impennata.

In questo contesto, crediamo sia venuto meno il sostegno alla crescita dei ricavi delle

multinazionali proveniente dalla debolezza della sterlina. Ciò nonostante, secondo i nostri

parametri, il mercato britannico è uno dei più interessanti nell’universo delle economie sviluppate

dal punto di vista del premio per il rischio azionario.

+ (-)

Europa ex Malgrado la riduzione del QE della BCE, la politica monetaria nella regione rimane estremamente

Regno Unito accomodante e dovrebbe fornire sostegno all’economia. I dati di recente pubblicazione hanno

inoltre evidenziato un consolidamento. Soprattutto, gli investitori dovrebbero finalmente riuscire a

cogliere il valore insito nei titoli finanziari a fronte della maggiore pendenza della curva dei

rendimenti, determinata dall’aumento dei tassi sul tratto a lunga scadenza.

Intanto, i rischi politici nella regione rimarranno probabilmente una fonte di incertezza, date le

elezioni generali previste quest’anno nei Paesi Bassi, in Francia e in Germania. Tuttavia,

crediamo che tali timori siano già parzialmente scontati dal mercato.

+ (0)

Giappone

Nel corso del trimestre abbiamo innalzato il giudizio sulle azioni giapponesi, alla luce delle

valutazioni interessanti abbinate agli incoraggianti segnali di miglioramento sul fronte economico.

Ci aspettiamo inoltre che quest’anno la crescita venga sostenuta da un ulteriore stimolo fiscale,

che dovrebbe favorire l’aumento dei ricavi.

È probabile che la BoJ continui il suo programma di QE per ancorare intorno allo zero il tratto

a lunga scadenza della curva dei JGB. Oltre a una politica monetaria ancora accomodante,

l’indebolimento dello yen dovrebbe dare impulso agli utili societari. Cosa importante, le stime sugli

utili prodotte dagli analisti non incorporano ancora il recente deprezzamento della valuta.

0

Pacifico ex

Giappone

(Australia,

Nuova

Zelanda,

Hong Kong

e Singapore)

0 (+)

Mercati

emergenti

Manteniamo un assetto neutrale sulle azioni del Pacifico escluso Giappone, visto il

posizionamento neutrale su Australia e Hong Kong e il giudizio negativo su Singapore. Sulla base

della nostra analisi, il premio per il rischio atteso nei primi due mercati appare ragionevole, mentre

nel caso delle azioni di Singapore risulta contenuto rispetto ad altri mercati sviluppati. Inoltre,

l’economia singaporiana è molto sensibile alla prospettiva di un aumento dei tassi statunitensi

USA e a un rallentamento del ciclo economico globale.

Le azioni dei mercati emergenti continuano a offrire uno sconto di valutazione rispetto alle

omologhe dei Paesi sviluppati. Abbiamo inoltre rivisto al rialzo le previsioni sulla crescita delle

economie emergenti per quest’anno. Tuttavia, i nostri indicatori sulla crescita dei mercati

emergenti hanno evidenziato di recente una modesta flessione, specialmente se paragonati agli

ultimi miglioramenti dell’attività economica nel mondo sviluppato.

Inoltre, siamo consapevoli che le azioni emergenti sono vulnerabili a un rafforzamento del dollaro

e alle misure protezionistiche che potrebbero essere adottate dall’amministrazione Trump.

Pertanto, abbiamo ridotto a neutrale l’assetto sui mercati azionari emergenti.

Legenda: +/- attesa una sovraperformance/sottoperformance del mercato (massimo ++ minimo --) 0 indica una posizione neutrale.

5

Schroders Prospettive sui mercati globali

View sul reddito fisso

Punti principali

-

Obbligazioni

-

Governativi

Rispetto allo scorso trimestre, le valutazioni obbligazionarie sono migliorate, ma agli attuali livelli

presentano ancora una scarsa attrattiva. Con la ripresa dell’attività economica e il rincaro delle

commodity si è registrato inoltre un aumento delle aspettative di inflazione e di crescita globali.

Riteniamo tuttora che i titoli di Stato siano vulnerabili a un mutamento delle aspettative sui tassi

d’interesse, in quanto le banche centrali sono impegnate a normalizzare le proprie politiche con

rialzi dei tassi o condizioni monetarie meno accomodanti.

Manteniamo dunque un giudizio negativo sui Treasury USA, poiché il tratto a breve della curva

rimane esposto a ulteriori variazioni dei rendimenti, soprattutto alla luce dell’inasprimento che la

Fed opererà nel corso dell’anno. Inoltre, la prospettiva di un’espansione fiscale, che si farà

sentire alla fine di quest’anno e nel 2018, lascia presagire un aumento più aggressivo dei tassi

statunitensi.

Analogamente, abbiamo conservato una posizione di sottopeso sui Gilt britannici. La BoE

lascerà probabilmente invariati i tassi di interesse e il programma di QE, dato il miglioramento

delle prospettive economiche. Tuttavia, il deprezzamento della sterlina potrebbe comportare

un’accelerazione delle aspettative d’inflazione a lungo termine, anche se verosimilmente la

Banca Centrale sorvolerà sull’aumento dell’inflazione complessiva.

Al contempo, abbiamo ridotto a negativo il giudizio sui Bund tedeschi, poiché i rendimenti

a lungo termine sono vulnerabili a un inasprimento dei toni da parte della BCE, in particolare

a causa del livello eccessivo delle valutazioni rispetto ai titoli sovrani di altri Paesi sviluppati.

Abbiamo assunto un assetto neutrale sui JGB poiché la continua debolezza della valuta, dovuta

alle misure adottate dalla BoJ per mantenere ben ancorati i rendimenti a lunga scadenza, mette

alla prova la volontà della Banca Centrale di proseguire con gli acquisti di asset.

-

Obbligazioni

corporate

investment

grade (IG)

Confermiamo la view negativa sulle obbligazioni IG statunitensi per via della scarsissima

attrattiva delle valutazioni e del deterioramento dei fondamentali, che potrebbero risentire di una

maggiore sensibilità a un aumento delle aspettative sui tassi. Inoltre, dato il carry contenuto

offerto dal credito IG negli Stati Uniti, la maggiore onerosità delle coperture valutarie dovuta agli

alti costi di finanziamento legati all’USD LIBOR riduce l’attrattiva dei rendimenti e dovrebbe

continuare a scoraggiare la domanda estera in questo segmento.

Passando alle obbligazioni IG europee, l’elevata correlazione degli spread con gli omologhi

statunitensi ci induce a una view negativa anche su questo segmento, sia pur in misura minore,

perché i titoli presentano valutazioni più appetibili e una minore sensibilità ai tassi, in particolare

grazie ai continui acquisti di asset da parte della BCE.

0

High yield (HY)

I titoli high yield statunitensi dovrebbero continuare a beneficiare della stabilità dei prezzi del

petrolio e della ricerca di rendimento da parte degli investitori. Tuttavia, la marcata

compressione degli spread ha comportato un’ulteriore erosione delle valutazioni. Il nostro

giudizio è nel complesso neutrale, poiché il segmento HY offre una minore sensibilità ai tassi

e una maggiore componente di carry.

Manteniamo un assetto neutrale sull’high yield europeo. In Europa il ciclo del credito è meno

avanzato che negli USA e il contesto tecnico resta nel complesso positivo. Ciò nonostante, gli

spread rimangono fermamente ancorati intorno alle medie di lungo periodo e le valutazioni

appaiono eccessive ai livelli attuali.

0

Debito

emergente

in USD

++

Debito

emergente in

valuta locale

0

Obbligazioni

indicizzate

all’inflazione

Restiamo neutrali sul debito emergente denominato in USD, poiché le valutazioni continuano

a perdere attrattiva. Preferiamo invece cogliere il carry delle obbligazioni emergenti in valuta

locale, poiché le valutazioni sono meno onerose e i fondamentali continuano a registrare

modesti miglioramenti. Dato il calo delle aspettative d’inflazione in alcuni Paesi dell’universo

emergente, tra cui Brasile e Russia, c’è margine per un ulteriore allentamento monetario o per

un inasprimento meno aggressivo.

Prevediamo tuttora che le aspettative di inflazione saranno spinte al rialzo dagli effetti base

dovuti al rincaro del petrolio, unitamente all’aumento dei salari e alle prospettive di

un’accelerazione della crescita. Tuttavia, il sostegno offerto dalle valutazioni all’inflazione

breakeven è diminuito in seguito al netto miglioramento del sentiment. Al contempo,

confermiamo il giudizio negativo sulle obbligazioni nominali equivalenti.

Legenda: +/- attesa una sovraperformance/sottoperformance del mercato (massimo ++ minimo --) 0 indica una posizione neutrale.

6

Schroders Prospettive sui mercati globali

Analisi economica

Previsione

centrale

Aggiornamento delle previsioni e scenari: crescita e aumento dei rischi sotto

la guida di Trump

Dopo una serie di revisioni al ribasso, abbiamo innalzato le nostre previsioni sulla crescita

globale, portandole al 2,6% (dal precedente 2,3%) per il 2016 e al 2,8% (dal precedente 2,6%)

per il 2017. L’incremento relativo allo scorso anno rispecchia prevalentemente un andamento

sorprendentemente sostenuto della crescita globale nel terzo trimestre, proseguito poi nel quarto.

Nel complesso, tali modifiche rappresentano la prima revisione al rialzo delle stime sulla crescita

in quasi due anni.

Per quest’anno, l’upgrade rispecchia essenzialmente un giudizio più ottimista sul Regno Unito

(che sembra resistere agli effetti della Brexit meglio delle attese) e sugli Stati Uniti (dove i benefici

dell’espansione fiscale inizieranno a farsi sentire nei prossimi mesi). Estendendo le nostre

previsioni al 2018, la crescita globale dovrebbe salire ulteriormente al 3%, poiché lo stimolo

fiscale statunitense eserciterà appieno i suoi effetti, contribuendo ad alimentare l’espansione

dell’economia mondiale.

Al tempo stesso, abbiamo innalzato le previsioni sulla crescita dei mercati emergenti sulla scia

di una valutazione più favorevole dell’espansione cinese. Ci aspettiamo tutta l’azione di stimolo

(soprattutto fiscale) necessaria per mantenere la crescita in linea con il target e fornire al

Presidente Xi il capitale politico di cui ha bisogno in vista del 19° Congresso nazionale del Partito

comunista cinese. Per il resto, abbiamo ridimensionato le previsioni sulla crescita di Brasile, India

e Russia.

Nel 2017 l’inflazione dovrebbe accelerare dal 2% del 2016 al 2,4%, trainata principalmente dagli

effetti base del prezzo del petrolio nelle economie avanzate. Il quadro per il 2018 è più articolato,

in quanto le pressioni sui prezzi continueranno a crescere negli Stati Uniti, ma tenderanno ad

attenuarsi altrove. Gli Stati Uniti si trovano in una fase più avanzata del ciclo economico rispetto

all’Europa e all’Asia, pertanto dovrebbero registrare pressioni inflazionistiche maggiori. Nel

complesso, prevediamo che nel 2018 l’inflazione si stabilizzerà al 2,3%, nonostante

un’accelerazione negli Stati Uniti.

Sul fronte della politica monetaria, ci aspettiamo una continua divergenza delle azioni delle

Banche Centrali; la Fed dovrebbe alzare i tassi all’1,25% entro la fine del 2017. I tassi USA

dovrebbero quindi raggiungere il 2,25% entro fine 2018, a fronte del sostegno proveniente dalla

politica fiscale e dell’aumento dell’inflazione locale. Tuttavia, i tassi di interesse in altre regioni

resteranno probabilmente invariati, coerentemente con la fase più arretrata del ciclo in cui si

trovano Europa e Asia. La BoJ non dovrebbe intervenire sui tassi ma porterà avanti il suo

programma di QE, poiché con l’aumentare dei tassi statunitensi sarà necessario proseguire gli

acquisti per mantenere il rendimento decennale dei titoli di Stato giapponesi a zero.

Grafico 1: Crescita globale e previsioni per il 2017 e il 2018

Fonte: Thomson Datastream, Schroders Economics Group. 25 novembre 2016.

7

Schroders Prospettive sui mercati globali

Analisi economica (segue)

Rischi macroeconomici: Analisi degli scenari

I rischi per il nostro scenario di base sono sbilanciati verso una crescita più debole rispetto alla

previsione centrale.

Abbiamo rivisto e aggiornato i nostri scenari, apportando modifiche a “Recessione USA”, “Reflazione

globale” e “La Brexit scuote l’Europa”.

In primo luogo, abbiamo ripristinato lo scenario “Crisi russa”, nel quale si ipotizza che il Presidente

Putin decida di approfittare dell’atteggiamento adulatorio del suo omologo statunitense per invadere

il resto dell’Ucraina e conquistare la capitale Kiev. Le sanzioni occidentali aumentano e la Russia

interrompe le forniture di petrolio e gas all’Europa, ma senza una risposta militare. Con il blocco

dell’offerta russa i prezzi del petrolio salgono e sui mercati finanziari si registra un aumento della

volatilità a causa delle accentuate tensioni geopolitiche. L’effetto complessivo è una stagflazione.

Lo scenario “Recessione USA” diventa “Aumento dei rendimenti obbligazionari”: il rallentamento

economico negli Stati Uniti è innescato da un drastico inasprimento delle condizioni monetarie, in

quanto i rendimenti obbligazionari registrano un netto aumento a causa dei timori di un’espansione

fiscale. In questo scenario la recessione è determinata dal calo della spesa per investimenti e degli

acquisti di immobili residenziali, con effetti complessivamente deflazionistici.

Lo scenario “Reflazione globale” diventa “Reflazione fiscale USA”, poiché tale eventualità appare

più probabile data la divergenza di opinione a livello internazionale sui meriti di un’espansione fiscale.

La nostra previsione centrale contempla già uno stimolo fiscale negli Stati Uniti (pari a circa l’1,5% del

PIL), che in questo scenario viene tuttavia raddoppiato al 3% del PIL. Il risultato è una significativa

reflazione che costringe la Fed ad attuare un inasprimento più deciso per contrastare l’accelerazione

dei salari e dei prezzi causata dal surriscaldamento dell’economia.

Lo scenario “La Brexit scuote l’Europa” diventa “Le Pen spacca l’Europa”. Delle tre principali elezioni

previste nell’Eurozona nel 2017, le presidenziali francesi hanno le maggiori chance di produrre un

effetto dirompente. Le previsioni danno la leader del Front National perdente al ballottaggio, ma

considerando la scarsa attendibilità dimostrata di recente dai sondaggi non si può escludere un’altra

sorpresa. Se eletta, Marine Le Pen convocherebbe un referendum sulla permanenza della Francia

nell’UE, creando i presupposti per una “Frexit” che causerebbe la perdita di un pilastro dell’Unione e,

in definitiva, lo smantellamento dell’area euro. In questo scenario si registrano marcate pressioni al

ribasso sulla moneta unica, un’impennata dei rendimenti obbligazionari e un crollo della fiducia delle

imprese. La domanda e l’attività economica nell’Eurozona si indeboliscono notevolmente, con

ricadute deflazionistiche sul resto del mondo.

Nello scenario di “Stagnazione di lungo periodo” la debolezza della domanda grava sulla crescita

globale, poiché le famiglie e le imprese sono restie a spendere, gli “spiriti animali” sono smorzati e la

spesa per investimenti e l’innovazione rimangono depresse. Il processo di aggiustamento dell’offerta

è lento a causa della persistente capacità produttiva inutilizzata presente in ogni parte del mondo,

soprattutto in Cina, con il risultato che anche i prezzi delle commodity e l’inflazione sono depressi.

Tale quadro presenta alcuni elementi in comune con la nostra previsione centrale, ma li porta

a conseguenze più estreme, tanto che nel 2017 la crescita e l’inflazione globali risultano inferiori dello

0,5% circa rispetto al nostro scenario di base.

Lo scenario “Ritorno delle guerre valutarie”, invece, dipinge una situazione caratterizzata da

un’ulteriore tornata di svalutazioni, che provocano l’esasperazione dei mercati finanziari poiché sono

ritenute sintomatiche di una debolezza cronica dell’economia mondiale. Nel complesso si tratta di un

esito che conduce alla stagflazione, poiché la diminuzione dei tassi di cambio alimenta l’inflazione,

mentre l’attività globale risente dell’aumento di incertezza e volatilità sui mercati finanziari.

Ancora, in base allo scenario “La guerra commerciale di Trump” gli Stati Uniti adottano politiche

protezionistiche, innalzando i dazi nei confronti dei propri partner commerciali e facendo a pezzi il

North American Free Trade Agreement (NAFTA).

8

Schroders Prospettive sui mercati globali

Analisi economica (segue)

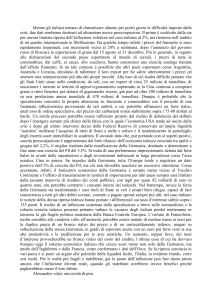

Inflazione cumulativa del 2017-2018 vs.

previsione di base

Grafico 2: Analisi degli scenari: effetti sulla crescita e sull’inflazione

a livello globale

+1,5

Stagflazione

Reflazione

+1,0

Crisi russa

+0,5

+0,0

-0,5

-1,0

La guerra

commerciale

di Trump

Reflazione

fiscale USA

Le Pen

spacca l’Europa

Previsione centrale

Ritorno delle

Aumento dei

guerre valutarie

rendimenti

Stagnazione

obbligazionari

di lungo periodo

Stimolo alla produttività

Deflazione

-1,5

-1,5

-1,0

-0,5

+0,0

+0,5

+1,0

+1,5

Crescita cumulativa del 2017-2018 vs. previsione di base

Fonte: Schroders Economics Group, 25 novembre 2016.

Il Grafico 2 sintetizza l’impatto di ciascuno scenario sulla crescita e sull’inflazione globali

rispetto alla previsione centrale. Tendono a prevalere gli esiti caratterizzati da una crescita

inferiore rispetto all’ipotesi di base, con sei scenari che rappresentano una probabilità

complessiva del 40%.

Come lo scorso trimestre, non vi sono più scenari che ricadono nella categoria “stimolo alla

produttività” (crescita più alta e inflazione più bassa rispetto alla previsione centrale). La

probabilità che si concretizzi uno scenario reflazionistico è diminuita al 9% rispetto alla

previsione centrale. Tale variazione rispecchia in parte le maggiori attese di reflazione nella

previsione centrale.

Grafico 3: Probabilità degli scenari (che si escludono a vicenda)

Previsione centrale

1%

6%

Ritorno delle guerre valutarie

6%

Reflazione fiscale USA

7%

La guerra commerciale di Trump

6%

50%

Aumento dei rendimenti obbligazionari

Stagnazione di lungo periodo

10%

Crisi russa

9%

5%

Le Pen spacca l’Europa

Altro

Fonte: Schroders Economics Group, 25 novembre 2016.

9

Schroders Prospettive sui mercati globali

Analisi economica (segue)

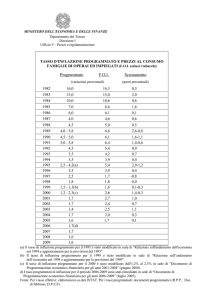

Tabella 2: Gli scenari in sintesi

Scenario

Sintesi

Impatto macroeconomico

1. Ritorno

delle guerre

valutarie

I massicci deflussi di capitali costringono la Cina

a svalutare il CNY del 10% nel primo trimestre 2017.

Il Giappone reagisce svalutando il JPY dell’8%,

probabilmente attraverso una combinazione di tagli dei

tassi e aumento del QQE. Dal canto suo, la BCE potenzia

il programma di QE, spingendo l’EUR al ribasso del 10%.

Ricominciano così le guerre valutarie. La debolezza dei

mercati finanziari si ripercuote sull’attività economica

attraverso effetti ricchezza negativi, una flessione dei

consumi e un calo degli investimenti causati da una

diminuzione delle aspettative di crescita.

Deflazione modesta: I movimenti delle valute si annullano

ampiamente a vicenda nell’orizzonte previsionale. Si registra

tuttavia una redistribuzione della crescita, con un beneficio solo

temporaneo per i Paesi che effettuano una svalutazione. Tuttavia,

ogni svalutazione si traduce in un rafforzamento del dollaro, che

esercita pressioni deflazionistiche sugli Stati Uniti. Si crea inoltre un

effetto deflazionistico generale sull’attività economica a causa

dell’accresciuta volatilità sui mercati finanziari.

2.

Reflazione

fiscale USA

Il Presidente Trump tiene fede alla parola data e ottiene

dal Congresso l’approvazione di un imponente pacchetto

di stimolo (3% del PIL a fronte dell’1,5% della previsione

centrale). Nel 2018 la crescita accelera al 3,7% a livello

mondiale e a poco più del 4% negli Stati Uniti. Il rincaro

delle commodity (petrolio prossimo ai 70 dollari al barile)

e il consolidamento del mercato del lavoro causano un

aumento dell’inflazione a quasi il 3% nel 2018. Il tasso sui

Fed funds sale al 3,25% entro la fine del 2018, superando

di 100 pb il livello ipotizzato nella previsione centrale.

Reflazione: Crescita più sostenuta e inflazione superiore alla

previsione centrale. Le autorità monetarie rispondono alle maggiori

pressioni inflazionistiche, la reazione più rapida è quella degli USA.

Oltre ad alzare i tassi al 3,25% entro fine 2018, la Fed comincia ad

abbandonare attivamente il QE riducendo il proprio bilancio.

Probabilmente la BoJ avvia una progressiva riduzione del QQE

e vara un lieve aumento dei tassi d’interesse. L’azione della Fed

e i timori per l’inflazione si traducono in una politica monetaria meno

accomodante nei mercati emergenti rispetto alla previsione

centrale. Anche la BCE inizia a ridurre il QE e ad aumentare i tassi.

3. La guerra

commerciale

di Trump

L’elezione di Donald Trump conferisce un orientamento

più protezionistico alla politica commerciale statunitense,

con un aumento pronunciato dei dazi. Il Presidente

introduce nuovi dazi su Cina e Messico e fa a pezzi il

NAFTA. Altri Paesi reagiscono e l’economia mondiale

precipita in una guerra commerciale.

Stagflazione: L’aumento dei dazi alimenta l’inflazione e riduce la

domanda, spingendo l’economia mondiale verso la stagflazione.

In questo scenario i Paesi più vulnerabili sono quelli dipendenti dagli

scambi internazionali. La scarsità a livello locale e lo squilibrio tra

domanda e offerta spingono al rialzo i prezzi delle commodity,

accentuando la stagflazione dell’economia mondiale.

4. Aumento

dei

rendimenti

obbligazionari

Le apprensioni per l’entità dello stimolo fiscale causano una

marcata correzione nei mercati obbligazionari. Il

conseguente inasprimento delle condizioni monetarie

spinge l’economia statunitense in recessione nel primo

semestre 2017. La fiducia delle imprese subisce un duro

colpo e il mercato azionario registra una flessione

generalizzata

con

il

conseguente

generale

ridimensionamento degli investimenti. L’indebolimento della

domanda statunitense grava sull’attività economica globale.

Deflazione: Crescita e inflazione globali più deboli rispetto alla

previsione centrale, poiché la contrazione della domanda negli USA

si ripercuote negativamente sull’attività economica in tutto il mondo.

Il calo dell’inflazione viene esacerbato da una diminuzione dei

prezzi delle commodity, che penalizza le imprese estrattive e quelle

del settore energetico. La Fed inizia ad allentare la politica

monetaria del secondo trimestre 2017, riducendo nuovamente

i tassi e riavviando il programma di QE. I tassi di interesse

diminuiscono in tutto il mondo con un ulteriore allentamento a opera

delle principali Banche Centrali.

5.

Stagnazione

di lungo

periodo

La debolezza della domanda grava sulla crescita globale

poiché le famiglie e le imprese sono restie a spendere.

L’ottimismo rimane modesto e le spese per investimenti

e l’innovazione sono depresse. Le famiglie preferiscono

ripianare i debiti piuttosto che contrarne di nuovi. Il processo

di aggiustamento è lento a causa della persistente capacità

produttiva inutilizzata presente in ogni parte del mondo,

soprattutto in Cina, con il risultato che anche i prezzi delle

commodity e l’inflazione sono depressi.

Deflazione: Crescita e inflazione più contenute rispetto alla

previsione centrale. L’economia mondiale subisce un progressivo

rallentamento dell’attività. Dato che una stagnazione di lungo periodo

è più simile a una condizione cronica che ad una acuta, le autorità

tardano a individuare il trend. Tuttavia, in mancanza di

un’accelerazione dell’attività economica, vengono introdotte nuove

misure di stimolo. Gli Stati Uniti fanno marcia indietro sui rialzi dei

tassi, mentre la BCE e la BoJ prolungano i rispettivi programmi di QE.

6. Crisi

russa

La Russia invade il resto dell’Ucraina. L’Occidente

reagisce inasprendo notevolmente le sanzioni e la Russia

taglia le forniture di petrolio e gas all’Europa.

Stagflazione: L’Europa viene penalizzata dall’interruzione delle

forniture energetiche, che provoca una contrazione della

produzione a fronte del ricorso a fonti alternative. L’aumento dei

prezzi del petrolio alimenta l’inflazione globale e la rottura delle

relazioni tra Russia e Occidente genera una significativa volatilità

sui mercati.

7. Le Pen

spacca

l’Europa

Il voto britannico a favore dell’uscita dall’UE galvanizza gli

euroscettici in Europa. Seguono proteste ampie e diffuse,

con un crescente successo dei partiti anti-establishment.

La Francia, uno dei pilastri dell’Unione, elegge alla

Presidenza Marie Le Pen, che convoca e vince un

referendum sulla “Frexit” nel quarto trimestre 2017.

La Francia comincia a negoziare l’uscita dall’Unione, che

tuttavia non abbandona nel 2018. Il futuro dell’euro

e dell’UE viene messo in discussione.

Crescita più debole rispetto allo scenario di base. La moneta

unica si ritrova sotto forti pressioni poiché gli investitori temono la

dissoluzione dell’UE. Gli spread obbligazionari aumentano

repentinamente e la fiducia delle imprese crolla. In Europa si

registra un ulteriore allentamento delle politiche monetarie e,

a fronte dell’indebolimento delle valute, l’inflazione risulta più

elevata rispetto alla previsione centrale. Tuttavia, si tratta in

definitiva di uno shock deflazionistico per l’economia mondiale, che

risente del calo della domanda in Europa.

Fonte: Schroders Economics Group. 25 novembre 2016.

10

S

Schroders Prospettive sui mercati globali

C H R O D E R S

E C

O

N

O

M

I

A

E

M

E

R

C

A

T

I

Informazioni importanti: Solo per consulenti e investitori qualificati. Il presente documento non è adatto all’utilizzo da parte di clienti privati.

Il presente documento è stato redatto a fini informativi e non è da considerarsi in alcun caso materiale promozionale. Le informazioni fornite non

costituiscono né un’offerta, né un invito all’acquisto o alla vendita di qualsiasi strumento descritto nel documento. L’assunzione di decisioni individuali

o strategie d’investimento non deve essere basata sulle opinioni e le informazioni contenute nel presente documento. I rendimenti passati non sono un

indicatore dei risultati futuri, i prezzi delle azioni e l’utile che ne deriva possono sia aumentare che diminuire e gli investitori potrebbero non recuperare

l’importo investito in origine. I giudizi e le opinioni espressi da Schroders in questo documento potrebbero subire variazioni. Pubblicato da Schroder

Investment Management Limited, 31 Gresham Street, London EC2V 7QA. Autorizzato e regolamentato dalla Financial Conduct Authority. Per vostra

sicurezza, le comunicazioni possono essere registrate o monitorate. Le previsioni contenute nel documento sono ricavate da modelli statistici basati su

una serie di ipotesi e sono soggette ad un alto livello di incertezza a causa dei fattori economici e finanziari che potrebbero influire sulla performance

futura. Le previsioni sono fornite a mero scopo informativo e sono valide alla data odierna. Le ipotesi formulate possono variare sostanzialmente

a seguito del mutamento degli scenari economici, di mercato o altro. Non ci assumiamo alcun impegno a comunicare eventuali aggiornamenti

0117/RC60894/IT0117

o modifiche in merito ai dati qui riportati, alla situazione congiunturale e di mercato, ai modelli o ad altri fattori.

11