I1 vigente sistema degli enti ecclesiastici cattolici è ispirato al principio del loro

riconoscimento secondo la loro struttura originaria come configurata nell’ordinamento canonico, in

modo da assicurare coerenza e trasparenza alla loro azione nell’ordinamento italiano.

Si tratta di un ente che nasce nell’ordine della Chiesa e che, con la sua ontologia, è

riconosciuto come persona giuridica civile. In un certo senso, il riconoscimento canonico costituisce

il presupposto del riconoscimento civile, come è ribadito nell’art. 1 della l. 222 del 1985, ai sensi

del quale “Gli enti costituiti o approvati dall'autorità ecclesiastica, aventi sede in Italia, i quali

abbiano fine di religione o di culto, possono essere riconosciuti come persone giuridiche agli effetti

civili”. Senza soffermarci su una diatriba che ha fatto scorrere fiumi di inchiostro, quella relativa

alla natura giuridica di questi enti, è indubbio che l’ente ecclesiastico è un ente “sui generis”,

differente sia da quelli privati di diritto comune, sia da quelli pubblici, come dimostra anche l’art. 4

della ora richiamata l. 222 per cui “Gli enti ecclesiastici che hanno la personalità giuridica

nell'ordinamento dello Stato assumono la qualifica di enti ecclesiastici civilmente riconosciuti”.

E specifica è anche la loro regolamentazione. Al pari della normativa precedente, quella

attuale è caratterizzata da una pluralità di fonti, che comunque affondano tutte ugualmente le loro

radici nella nostra Carta fondamentale.

Per quanto concerne gli enti della Chiesa cattolica, le fonti prossime di cognizione sono

infatti l’art. 20 e l’art. 7 della Costituzione. Il primo, per il suo diretto riferimento agli enti religiosi:

ai sensi di tale norma il carattere ecclesiastico o il fine di religione o di culto di una associazione o

istituzione non possono essere causa di speciali limitazioni legislative o di speciali gravami fiscali,

per quanto ne concerne la costituzione, la capacità giuridica e ogni forma di attività. L’art. 7 Cost.

qui ci interessa per la rilevanza costituzionale che fa assumere alla normativa pattizia1.

A quest’ultimo riguardo, bisogna innanzitutto ricordare l’art. 7 dell’Accordo del 18 febbraio

1984 fra Stato italiano e Santa Sede, reso esecutivo mediante l. 25 marzo 1985, n. 121; e le norme

approvate in data 8 agosto 1984 dalla Commissione paritetica istituita dall’art. 7, n. 6 dell’ora citato

Accordo2 per disciplinare la materia degli enti e dei beni ecclesiastici, per la revisione degli impegni

finanziari dello Stato italiano, e degli interventi del medesimo nella gestione patrimoniale degli enti

ecclesiastici. Tali ultime norme sono state rese esecutive in Italia mediante un singolare

procedimento, in quanto esse sono ora in vigore in base a due differenti fonti, e precisamente la l.

20 maggio 1985, n. 206, di autorizzazione alla ratifica del protocollo che le ha approvate, e la l. 20

maggio 1985, n. 222 che detta identiche norme (a essere più precisi, quest’ultima legge ha recepito

le modificazioni che le Parti contraenti avevano reputato di dover introdurre nelle disposizioni

proposte dalla Commissione paritetica, mentre tali disposizioni nel testo della l. 206 del 1985

devono essere coordinate con le note di modifica allegate al protocollo di approvazione)3.

Accanto alle fonti di derivazione bilaterale, abbiamo quelle di diritto comune (normative e

regolamentari) che, talora in modo diretto, talora in via incidentale, riguardano la normativa sugli

enti. Senza volerle qui elencare tutte, ricordiamo il d.P.R. 13 febbraio 1987, n. 33, quale modificato

dal d.P.R. 1 settembre 1999, n. 337, che detta il regolamento di attuazione della medesima l. 222 del

1985; il d.lgs. 4 dicembre 1997, n. 460 sulla disciplina tributaria delle organizzazioni non lucrative

di utilità sociale (ONLUS); la l. 11 agosto 1991, n. 266 sul volontariato; il d.P.R. 10 febbraio 2000,

n. 361 sul riconoscimento della personalità giuridica agli enti privati; il d.lgs. 24 marzo 2006, n.

155, attuativo della legge delega n. 118 del 13 giugno 2005, che ha introdotto nell’ordinamento

italiano la c.d. impresa sociale.

Vi sono poi naturalmente le norme canoniche, alcune delle quali assumono una diretta

rilevanza nell’ordine dello Stato.

Qui ricordiamo le delibere adottate dalla Conferenza Episcopale Italiana (C.E.I.) dopo

l’entrata in vigore del nuovo codice canonico (delibere n. 4, 6, 15, 20, 37, 38), il Testo Unico in

materia di sostentamento del clero (delibera n. 58), la delibera n. 57 relativa ai criteri di ripartizione,

assegnazione e gestione delle somme derivanti dal c.d. “8 per mille” dell’IRPEF, l’Istruzione in

materia amministrativa del 20054.

La garanzia apprestata dall’art. 20 Cost. impedisce che agli enti ecclesiastici, e di

conseguenza ai mezzi attraverso i quali esplicano le proprie attività, possa essere imposto un

trattamento fiscale deteriore rispetto agli enti di diritto comune. Così, e conseguentemente, l’art. 7,

comma 3 della l. 121 del 1985 dispone che agli effetti tributari gli enti ecclesiastici aventi fine di

religione o di culto, come pure le attività dirette a tali scopi, sono equiparati a quelli aventi fine di

beneficenza o di istruzione. Mentre le attività diverse da quelle religiose o cultuali sono soggette,

nel rispetto della struttura e della finalità degli enti ecclesiastici, alle leggi dello Stato che regolano

tali attività e al regime tributario previsto per le medesime.

Già l’art. 29 lett. h del Concordato del 1929 (l. n. 810), per gli enti della Chiesa cattolica, e

l’art. 12 del r.d. 28 febbraio 1930, n. 289, per le persone giuridiche delle altre confessioni, hanno

equiparato, a tutti gli effetti tributari, i fini di culto (o di religione, per la Chiesa cattolica) ai fini di

beneficenza e di istruzione5. Attualmente, per quanto riguarda l’imposta sul reddito delle società

(IRES, già IRPEG), gli enti ecclesiastici civilmente riconosciuti e, comunque, gli enti di tutte le

confessioni religiose riconosciute come persone giuridiche e a queste appartenenti, che siano

residenti nel territorio dello Stato, rientrano nelle categorie degli enti non commerciali (art. 73 1

comma lett. c del t.u. approvato con d.p.r. 22 dicembre 1986, n. 917), disciplinati dagli artt. 143 e

segg. di detto T.U.

Gli enti ecclesiastici godono in particolare della riduzione del 50% dell’imposta sul reddito

prodotto dalle persone giuridiche (l’attuale IRES) «il cui fine [come nel caso degli enti ecclesiastici:

art. 7, 3° comma l. 121 del 1985] è equiparato per legge ai fini di beneficenza o di istruzione» (art. 6

1 comma lett. c, d.p.r. 29 settembre 1973 n. 601).

Questa norma è stata tuttavia oggetto di interpretazione restrittiva da parte della P.A. Invero,

in una Risoluzione del 19 luglio 2005 dell’Agenzia delle Entrate (n. 91/E), si può leggere, con

riferimento alla norma in questione, che «il requisito soggettivo non è sufficiente. La riduzione

dell’imposta, infatti, può in concreto applicarsi solo in relazione alle attività dirette di culto e

religione nonché a quelle diverse per le quali sia riconosciuto il nesso di strumentalità immediata e

diretta». Riteniamo comunque che, distinguendo fra strumentalità immediata e mediata, si finisca in

un bizantinismo giuridico, di cui si fa eco la stessa Risoluzione. Questa afferma infatti che le attività

di assistenza agli infermi svolte dall’ente richiedente il parere, possono distinguersi in attività di

assistenza spirituale e attività di assistenza corporale; e solo le prime rientrerebbero tra quelle

certamente esenti, in quanto godono di un nesso di strumentalità diretta e immediata con il fine

religioso e cultuale dell’ente. Premesso tuttavia che un’attività di assistenza spirituale non può

produrre reddito, è logico concludere che qui il legislatore tributario intendeva riferirsi solamente

alle attività di assistenza corporale, le uniche potenzialmente o realmente produttive di un reddito.

Non accogliere questa interpretazione significa ritenere che il legislatore ha dettato una norma

perlomeno inutile perché, tautologicamente, prevederebbe un’esenzione per attività che non sono

comunque produttive di reddito.

Gli enti della Chiesa cattolica possono dunque diventare per lo Stato «enti ecclesiastici

civilmente riconosciuti» se hanno un fine «costitutivo ed essenziale» di religione o di culto. Ma

questo non importa che tali enti non possano svolgere altre attività; essi, anzi, sono liberi di

svolgere tutte quelle attività che sono lecite per l’ordinamento dello Stato (art. 15 delle norme cit.).

Così non si esclude che un ente ecclesiastico possa anche svolgere un’attività di natura

imprenditoriale, in quanto, e purché, il lucro da esso perseguito non sia soggettivo (ossia la

divisione di utili), bensì oggettivo, tendente a realizzare un incremento patrimoniale ai soli fini di

acquisire i mezzi necessari per perseguire le finalità essenziali (di religione o di culto) dell’ente

stesso6. E’ invero evidente che la distribuzione di utili agli associati sarebbe in oggettivo contrasto

con le finalità che dell’ente costituiscono la ragion d’essere, snaturando la causa del negozio

fondante l’ente medesimo, e spostandola verso quella delle società, caratterizzate dalla previsione di

una (perlomeno possibile) distribuzione di utili ai soci.

Anzi, a voler essere più precisi, e come è stato normativamente determinato anche a livello

di legislazione comunitaria7, perché di attività imprenditoriale si tratti, non è altresì necessario il

perseguimento di siffatto fine di lucro oggettivo. Si deve invero ritenere sufficiente, per l’acquisto

della qualità anzidetta, oltre alla presenza degli altri requisiti previsti dall’art. 2082 cod.civ. (e, cioè,

professionalità, organizzazione, natura economica dell’attività, consistente nella produzione di beni

o servizi ovvero nello scambio dei medesimi), l’agire da parte del soggetto interessato con metodo

economico, ossia con il tendere alla potenziale equiparazione tra costi e ricavi, senza che tale

attività comporti la ripartizione degli utili tra gli associati o il reinvestimento degli utili stessi in

attività destinate al raggiungimento dei fini istituzionali dell’ente.

Infatti l’idoneità dell’attività economica esercitata alla produzione di un profitto non è

coessenziale al concetto d’impresa, ma lo è, più limitatamente, l’idoneità perlomeno tendenziale di

essa a coprire i costi di produzione8.

Pertanto, perché un’attività gestita da un ente religioso, o comunque ideologicamente

orientato, possa essere considerata impresa, occorre che, oltre agli altri requisiti di cui all’art. 2082

c.c., agisca con metodo “economico”, perseguendo l’almeno tendenziale equivalenza tra costi e

ricavi (c.d. autosufficienza economica), non inerendo in alcun modo alla qualifica di imprenditore

l’esercizio di attività allo scopo di produrre ricavi eccedenti i costi con la relativa ripartizione di

utili. Anche una finalità ideale può, infatti, essere perseguita attraverso una struttura di impresa, in

particolare mediante lo svolgimento di un’attività economica per mezzo della quale sono procurati i

mezzi patrimoniali necessari per il perseguimento degli specifici scopi statutari, senza che ciò muti

la natura del soggetto che la pone in essere, il quale era, e rimane, organismo di tendenza

religiosamente qualificato. Come peraltro ha ribadito la giurisprudenza, è necessario che l’attività

commerciale non solo non sia prevalente rispetto a quella di religione o di culto, ma deve essere ad

essa strumentale, sì che le operazioni commerciali appaiono giustificate se direttamente rapportabili

alle attività istituzionali, e il finalismo aziendale e organizzativo non sia legato al profitto e alla sua

massimizzazione9.

Non trattandosi di ente commerciale, l’ente ecclesiastico ha l’obbligo di tenere una

contabilità separata per l’attività effettivamente commerciale svolta10, e ciò, come ha chiarito la

relazione illustrativa al decreto legislativo 460 del 1997, per agevolare la determinazione del reddito

di impresa e conferire trasparenza alla gestione11.

Caratteristiche peculiari assume la fiscalità non solo dell’attività degli enti religiosi, bensì

anche degli strumenti attraverso cui gli enti stessi esercitano la loro capacità d’agire. Mi riferisco

qui in particolare ai beni immobili adibiti al culto.

E’ principio generale del nostro ordinamento che gli edifici di culto siano sottoposti al diritto

comune proprio dei beni patrimoniali. Tuttavia, se questo è vero, è altrettanto vero che,

tradizionalmente, i luoghi destinati al culto religioso hanno anche goduto di un particolare regime

giuridico di privilegio o, a essere più precisi, regolato da norme che corrispondessero alla realtà

sostanziale. Queste disposizioni venivano infatti a essere coerenti con la funzione propria di tali

beni immobili di servire direttamente al culto divino a seguito della loro consacrazione ovvero

benedizione.

Il codice civile del 1942, formalizzando la situazione di diritto venutasi a creare già con il

Concordato, dispone (art. 831, comma 1) la sottoposizione dei beni degli enti ecclesiastici al

sistema del diritto comune, prevedendo al contempo la prevalenza di eventuali leggi speciali sugli

enti e i beni ecclesiastici stessi. Una volta individuate le norme che regolano le cose destinate

all’esercizio della libertà religiosa, il secondo comma dell’art. 831 formalizza in modo specifico il

regime di un bene giuridico, gli edifici cattolici aperti al culto pubblico, statuendone la loro

soggezione a un preciso onere di destinazione, quello, appunto, di culto.

L’Accordo di Villa Madama del 1984 riprende di poi, e sostanzialmente, la disciplina del

1929, limitando il potere della Pubblica Amministrazione in materia di atti ablativi reali. L’art. 5

prevede che gli edifici aperti al culto non possono essere requisiti per grave necessità pubblica,

occupati12, espropriati o demoliti se non per gravi ragioni, e comunque previo accordo con la

competente autorità ecclesiastica.

Volendo poi esaminare il trattamento tributario relativo agli edifici di culto, va qui ricordato

che a norma dell’art. 36, comma 1 del T.U. delle imposte sui redditi (d.P.R. 22 dicembre 1986, n.

917), il reddito prodotto dai beni immobili è costituito dal reddito medio ordinario ricavabile da

ciascuna unità immobiliare urbana, e determinato su base catastale.

Questi redditi concorrono pertanto a formare il reddito complessivo di un ente ecclesiastico

che possieda a qualsiasi titolo (proprietà, usufrutto, enfiteusi o altro diritto reale di godimento) un

immobile13.

Tuttavia, ai sensi dell’art. 36, comma 3 del T.U. delle imposte sui redditi, non si considerano

produttive di reddito, se non sono oggetto di locazione14, le unità immobiliari e le loro pertinenze15

destinate esclusivamente all’esercizio del culto (compresi i monasteri di clausura) 16 , purché

compatibile con le disposizioni degli articoli 8 e 19 della Costituzione. Gli immobili destinati al

culto delle confessioni religiose i cui statuti non contrastino con l’ordinamento dello Stato, e i cui

riti siano conformi al buon costume, sono così esentati dal pagamento dell’imposta sul reddito

prodotto 17.

Con il d.lgs. 30 dicembre 1992, n. 504, emanato dal Governo in seguito alla legge delega 23

ottobre 1992, n. 421, è stata istituita l’imposta comunale sugli immobili –ICI-, che in questo modo

ha sostituito sia l’ILOR, sia l’INVIM. Si è così transitati da una tassazione impostata sull’elemento

reddituale a una che si basa sul patrimonio e, per quanto concerne le agevolazioni fiscali previste

dal nuovo sistema, le motivazioni si sono spostate dalla rilevanza economica intrinseca dei beni alla

loro destinazione effettiva18.

L’imposta, ora sostituita dall’imposta municipale propria (IMU) 19, gravava su fabbricati e

aree fabbricabili e terreni agricoli da chiunque posseduti nel territorio dello Stato a titolo di

proprietà, uso, usufrutto, abitazione, enfiteusi, superficie 20 . Con l’introduzione dell'IMU il

legislatore non ha però riordinato in modo organico la materia, ma si è limitato a introdurre le

nuove regole tributarie rimandando alla vecchia normativa ICI per tutti gli aspetti non

espressamente modificati. In particolare non si è inizialmente mutato il regime di esenzione previsto

per talune categorie di enti, per cui la normativa di riferimento è continuata a rimanere il d. lgs. 504

del 1992 nella sua originaria formulazione (si veda in tal senso anche l’art. 9 del d. lgs. 14 marzo

2011, n. 23).

Tra gli enti esentati dal pagamento dell’imposta sugli immobili (art. 7 d.lgs. 504 del 1992) vi

sono, in generale, quelli non commerciali e, in particolare, quelli destinati a una finalità religiosa,

astrazion fatta dalla natura giuridica del proprietario. Sono infatti esentati dall’imposta i fabbricati e

le loro pertinenze destinati in modo esclusivo all’esercizio del culto, purché compatibile con gli art.

8 e 19 Cost. (e quindi di un culto non contrario al buon costume, e comunque ascrivibile a una

confessione religiosa i cui statuti non contrastino con il nostro ordinamento)21. Ma sono altresì

esentati i fabbricati classificati o classificabili nelle categorie catastali da E/1 a E/9, e quindi, in

generale, gli edifici destinati al culto pubblico di cui alla categoria E/7. Una disposizione questa

che, adoperando in modo esplicito il sintagma “fabbricato classificabile”, tenta di superare il dato

catastale formale, per poter tutelare secondo un criterio di verità sostanziale un bene immobile che

sia destinato effettivamente al culto pubblico, ancorché il fabbricato stesso non sia qualificato in

modo formale tale, cioè di culto22.

Come pure ai sensi dell’art. 7, comma 1 lett. e d.lgs 504 del 1992 sono esentati dall’imposta

(questa volta in ragione del soggetto che possiede il bene) i fabbricati di proprietà della Santa Sede

e indicati negli art. 13, 14, 15 e 16 del Trattato del Laterano dell’11 febbraio 192923.

Sempre la medesima norma (lett. i) prevedeva l’esenzione per l‘imposta degli immobili

destinati esclusivamente allo svolgimento di attività assistenziali, ricreative, didattiche, sanitarie,

nonché a quelle di religione o di culto di cui all’art. 16, lett. a l. 222 del 1985, e appartenenti a enti

pubblici e privati diversi dalle società, che avessero sede nel territorio dello Stato, e che non

avessero per oggetto esclusivo o principale l’esercizio di attività commerciali (attività commerciale,

detto per inciso, che non solo non doveva essere prevalente, ma deve altresì essere strumentale

rispetto alle finalità proprie e istituzionali dell’ente stesso, e a queste riconducibile).

La Cassazione ha precisato che, ai fini dell’esenzione cui abbiamo ora fatto riferimento, si

dovevano verificare entrambe le condizioni richieste dalla norma, “quella soggettiva

dell’appartenenza dell’immobile ad uno dei soggetti di cui all’art. 87, comma 1 lett. c del T.U.I.R.,

e quella oggettiva della destinazione esclusiva dell’immobile allo svolgimento di una delle attività

— ritenute dal legislatore meritevoli di un trattamento fiscale di favore — elencate nella lettera i

dell’articolo 7” (il riferimento all’art. 87 1° comma, lett. c T.U.I.R. deve ora intendersi all’art. 73 1°

comma, lett. c T.U.I.R.). Infatti la presenza del solo requisito soggettivo “non è sufficiente per

fondare il diritto all’esenzione”. Era indispensabile altresì il requisito oggettivo, “della destinazione

esclusiva dell’immobile ad una delle attività prese in considerazione dalla legge ai fini

dell’esenzione, in particolare nel caso di un ente ecclesiastico di quelle indicate nell’art. 16 della

legge 222 del 1985” 24.

Tale interpretazione modificava tuttavia sostanzialmente il significato della norma,

rendendola quantomeno inutile. Se invero ai fini dell’esenzione il testo legislativo statuiva la

necessità, e la sufficienza, dell’utilizzazione del bene immobile da parte di un ente non

commerciale, e la sua destinazione a perlomeno una delle attività elencate, per i giudici di

Cassazione occorreva altresì che tali attività fossero svolte in forma non commerciale. Ma, come lo

stesso giudice di legittimità ha rilevato, perché un’attività sia commerciale era sufficiente che fosse

svolta con metodo economico, che il suo esercizio tendesse cioè ad una almeno tendenziale

equiparazione fra costi e ricavi. Ed era logico che per attività didattiche, previdenziali, sanitarie,

ricreative (per attività che possono tutte rientrare nella fattispecie di cui all’art. 2082 cod. civ.)

l’unica possibilità che potessero essere svolte con modalità non commerciali era quella di esercizio

gratuito e non convenzionato. Ma, a questo punto, la menzione di queste attività nel novero di

quelle esenti diveniva inutile poiché, se svolte in forma gratuita, sarebbero state comunque esenti in

quanto incluse fra quelle assistenziali che la norma già prevedeva 25.

Ed infatti, l’art. 7 della l. 2 dicembre 2005 n. 248 aveva stabilito che «l’esenzione disposta

dall’articolo 7 1° comma lett. i del decreto legislativo 30 dicembre 1992, n. 504, si intende

applicabile alle attività indicate nella medesima lettera a prescindere dalla natura eventualmente

commerciale delle stesse».

Ma, a ulteriore peggioramento di un quadro normativo già disarticolato, il legislatore ha di

nuovo cambiato parere, emanando una norma interpretativa che di fatto (e di diritto) sostituiva una

disposizione già interpretativa. Infatti l’art. 39 del d.l. 4 luglio 2006 n. 233 (convertito, con

modificazioni, dalla legge 4 agosto 2006, n. 248) ha previsto la modifica della disciplina

dell’esenzione dall’ICI di cui all’art. 7 del d.l. 30 settembre 2005 n. 203, convertito, con

modificazioni, dalla l. 2 dicembre 2005 n. 248, stabilendo che il diritto alla medesima esenzione è

riconosciuto solo all’ulteriore condizione che le attività “non abbiano esclusivamente natura

commerciale”.

È poi intervenuta una circolare del Ministero dell’economia e delle finanze (n. 2/DF del 26

gennaio 2009) che ha sottolineato la difficoltà di interpretare una formula quale “attività che non

abbiano esclusivamente natura commerciale”, posto che un’attività o è commerciale, o non lo è, non

essendo possibile individuare un tertium genus di attività. Pertanto, precisa la circolare, se non è

possibile determinare quali attività siano qualificabili come “non esclusivamente di natura

commerciale”, si può sostenere che quest’ultimo inciso debba essere riferito solamente alle

specifiche modalità di esercizio delle suddette attività, che consentano di escludere la commercialità

allorquando siano assenti gli elementi tipici dell’economia di mercato (quali il lucro soggettivo e la

libera concorrenza), ma siano presenti le finalità di solidarietà sociale sottese alla norma di

esenzione.

Infatti, la combinazione del requisito soggettivo e di quello oggettivo comporta che le

attività svolte negli immobili ai quali deve essere riconosciuta l’esenzione non siano di fatto

disponibili sul mercato, o che siano svolte per rispondere a bisogni socialmente rilevanti che non

sempre sono soddisfatti dalle strutture pubbliche e che sono estranee alla sfera di azione degli

operatori privati commerciali.

La l. 24 marzo 2012 n. 27, di conversione in legge, con modificazioni, del d.l. n. 1 del 2012,

ha nuovamente modificato il comma 1, lettera i) dell’art. 7 del d. lgs. 30 dicembre 1992 n. 504, di

maniera che l’esenzione riguarda ora solo gli immobili o la porzione di immobili in cui le attività

siano svolte «con modalità non commerciali». Pertanto, qualora l’unità immobiliare abbia

un’utilizzazione mista, l'esenzione si applica solo alla frazione di unità nella quale si svolge l'attività

di natura non commerciale, se identificabile attraverso l'individuazione degli immobili o porzioni di

immobili adibiti esclusivamente a tale attività. Alla restante parte dell'unità immobiliare, in quanto

dotata di autonomia funzionale e reddituale permanente, si applicano le disposizioni dei commi 41,

42 e 44 dell'articolo 2 del d.l. 3 ottobre 2006 n. 262, convertito, con modificazioni, dalla l. 24

novembre 2006 n. 286. Nel caso non sia poi possibile procedere in tale maniera, l’esenzione si

applica in proporzione all’utilizzazione non commerciale dell’immobile quale deve risultare da

apposita dichiarazione come specificato nel d.m. 19 novembre 2012 n. 200.

Per godere di tali esenzioni, il decreto prevede la necessità per l’ente di modificare lo

statuto. Tale obbligo di modificare lo Statuto per poter godere dell’esenzione relativamente agli

immobili utlizzati per le attività socialmente rilevanti (attività assistenziali, previdenziali, sanitarie,

di ricerca scientifica, didattiche, ricettive, culturali, ricreative e sportive) pare riguardare anche gli

Enti ecclesiastici, ma ciò confligge indubbiamente con il diritto concordatariamente statuito.

Per superare l’incertezza il Ministero ha adottato la Ris. 1/DF/2012 precisando, in relazione

ai soli Enti ecclesiastici civilmente riconosciuti, che se da un lato non può essere richiesta

l’adozione di uno Statuto conforme all’art. 3 del D.M. n. 200/2012, dall’altro ai medesimi enti è

chiesto di “conformarsi alle disposizioni di cui all’art. 3 del Regolamento n. 200 del 2012, nelle

stesse forme previste nel citato punto 1.11 della circolare n. 168/E del 1998, vale a dire con scrittura

privata registrata”.

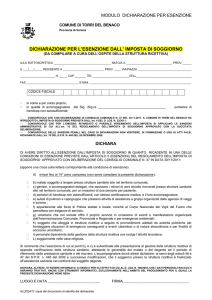

Il Ministero dell’Economia e delle Finanze ha infine adottato il decreto del 26 giugno 2014

di approvazione del Modello di Dichiarazione IMU-TASI per gli «enti non commerciali». Tale

decreto, dopo aver ricostruito il su ricordato succedersi delle modifiche apportate all’IMU (dal

2011), precisa le tre condizioni che devono simultaneamente sussistere per aver diritto all’esenzione

dall’IMU e dal TASI: 1) Il proprietario-possessore deve essere un ente non commerciale (gli enti

ecclesiastici lo sono sempre ai sensi dell’art. 149 d.p.r. n. 917 del 1986); 2) L’immobile deve essere

utilizzato per svolgere attività di religione o di culto, oppure per una o più delle altre attività

indicate alla lettera i, art. 7, d. lgs. n. 504 del 1992 (assistenziali, previdenziali, sanitarie ecc.); 3) Le

suddette attività devono essere svolte con “modalità non commerciali” (tale requisito riguarda le

attività di religione o di culto in quanto la normativa di derivazione concordataria esclude che

possano avere natura commerciale).

Sono comunque e certamente esenti dal versamento della TASI i fabbricati della Chiesa

indicati nei Patti Lateranensi (si tratta di circa 25 immobili ubicati a Roma, alcuni godenti del

carattere della extraterritorialità, altri di semplice immunità fiscale). Come ha specificato Palazzo

Chigi in una nota, siamo di fronte a una norma attuativa di una norma programmatica già presente

nella legge di ratifica dei Patti lateranensi. E’, insomma, un atto dovuto, che conferma un’esenzione

già prevista nel Trattato del 1929 che però, dopo una recente pronuncia della Corte dei conti, deve

essere esplicitamente ripetuta ogni qualvolta si introduce una nuova imposta. Invero, uno speciale

trattamento è riservato per gli immobili immuni siti in territorio italiano, ma attribuiti in piena

proprietà alla Santa Sede dagli art. 13 e 14 del Trattato del Laterano (l. n. 810 del 1929), nonché per

gli immobili di cui ai successivi art. 15 e 16, i quali sono esenti da tributi ordinari e straordinari

verso lo Stato e verso qualunque altro ente pubblico. Tale esenzione, attualmente, riguarda il

pagamento dell’imposta sul reddito delle persone giuridiche (IRPEG ora IRES) e dall’IMU

(imposta municipale propria, introdotta con d.l. 6 dicembre 2011 n. 201, poi convertito, con

modificazioni, nella l. 22 dicembre 2011 n. 214), nonché, come ora detto, dalla TASI.

Vi è poi una disposizione che riguarda numerosi beni immobili di rilevante interesse

culturale religiosamente qualificati, che la legge presume non costituiscano fonte di reddito. Infatti,

ai sensi dell’art. 5 bis d.P.R. 29 settembre 1973, n. 601 (aggiunto dall’art. 1, l. 2 agosto 1982, n.

512), non concorrono alla formazione del reddito delle persone fisiche, del reddito delle persone

giuridiche e dei redditi assoggettati alla imposta locale sui redditi (ora ICI - IMU), ai fini delle

relative imposte, i redditi catastali degli immobili totalmente adibiti a sedi, che siano aperte al

pubblico, di musei, biblioteche, archivi, cineteche, emeroteche statali, di privati, di enti pubblici, di

istituzioni e fondazioni, quando al possessore non derivi alcun reddito dalla utilizzazione

dell’immobile. Non concorrono altresì alla formazione dei redditi imponibili i redditi catastali dei

terreni, parchi e giardini che siano aperti al pubblico, o la cui conservazione sia riconosciuta di

pubblico interesse dal Ministero per i beni e le attività culturali.

Sempre con riguardo alle imposte, per quanto indirette, va ricordato che è ridotta del 50%

l’imposta di successione sugli immobili culturali caduti in successione, purché l’assolvimento degli

obblighi previsti per la loro conservazione e protezione risulti da certificazione del competente

organo dell’Amministrazione per i beni e le attività culturali26. Inoltre, l’art. 3, comma 1 d. lgs. 31

ottobre 1990, che disciplina l’imposta sulle successioni e sulle donazioni (prima soppressa dall’art.

13, comma 1 l. 18 ottobre 2001 n. 383, e ora ripristinata dall’art. 2, comma 47 d.l. 2 ottobre 2006, n.

262, convertito con modifiche dalla l. 24 novembre 2006, n. 286), esenta dal pagamento di essa i

trasferimenti effettuati, fra l’altro, a favore di fondazioni e associazioni legalmente riconosciute

“che abbiano come scopo esclusivo l’assistenza, lo studio, la ricerca scientifica, l’educazione,

l’istruzione o altre finalità di pubblica utilità”.

Dall’esame della disciplina tributaria qui esaminata si evince come il legislatore abbia voluto creare

una sorta di confine ideale tra la competenza dell’ordinamento della Chiesa e quella

dell’ordinamento statale, garantendo che, nel momento in cui gli enti religiosamente qualificati

vengono a operare in settori della vita sociale istituzionalmente diversi da quelli di religione e di

culto, e comunque non estranei alla tradizione ecclesiale, nessuna specialità della disciplina può

essere giustificata a ragione della loro appartenenza confessionale, così che essi vengono a trovarsi

nella medesima condizione giuridica delle altre soggettività sociali interessate. E al contempo è

fatto salvo il principio per cui gli enti canonici sono riconosciuti come persone giuridiche civili (ai

sensi e per gli effetti di cui all’art. 4 L. 222 del 1985), “nel rispetto delle loro caratteristiche

originarie stabilite dalle norme del diritto canonico”, e senza pertanto che ad essi siano applicabili

“le norme del codice civile in tema di costituzione, struttura, amministrazione ed estinzione delle

persone giuridiche private”27. L’inquadramento richiamato conferma così, ancora una volta, il

principio che ciascun ente religioso soggiace in via primaria al proprio ordinamento costitutivo,

oltre che ad uno o più ordinamenti funzionali specifici, così che l’assoggettamento degli enti

religiosi ad una pluralità di ordinamenti è da considerarsi una caratteristica peculiare di questo

settore.

1

Come noto, già con la sent. n. 30 del 1° marzo 1971 (in Giur. cost. 16 [1971], I, p. 150-153) la Corte costituzionale

aveva chiarito che l’art. 7 Cost. “non sancisce solo un generico principio pattizio da valere nella disciplina dei rapporti

fra lo Stato e la Chiesa cattolica, ma contiene altresì un preciso riferimento al Concordato in vigore e, in relazione al

contenuto di questo, ha prodotto diritto”. E specificamente aveva equiparato tali norme di origine concordataria a quelle

poste da leggi costituzionali, sì che se ne sarebbe potuta dichiarare l’illegittimità incostituzionale solo qualora fossero

state in contrasto sostanziale con i principi supremi del nostro ordinamento. La posizione della Corte è stata ribadita in

merito al diritto “prodotto” dall’Accordo del 18 febbraio 1984, e reso esecutivo con l. 25 marzo 1985, n. 121,

ritenendosi anche in questa ipotesi che il giudizio di legittimità costituzionale delle norme contestate debba assumere a

parametro non una norma costituzionale, bensì i principi supremi del nostro ordinamento: cfr. sent. n. 203 del 12 aprile

1989, e n. 13 del 14 gennaio 1991.

2

“All’atto della firma del presente Accordo, le Parti istituiscono una Commissione paritetica per la formulazione delle

norme da sottoporre alla loro approvazione per la disciplina di tutta la materia degli enti e beni ecclesiastici e per la

revisione degli impegni finanziari dello Stato italiano e degli interventi del medesimo nella gestione patrimoniale degli

enti ecclesiastici”.

3

Sulla vicenda tecnico-politica che ha condotto all’emanazione di una legge “clone” di un’altra, cfr. S. BERLINGÒ, Enti

e beni religiosi in Italia, Bologna 1992, p. 50-57; F. FINOCCHIARO, Diritto ecclesiastico, XII ed. a cura di G. Lo Castro

e A. Bettetini, Bologna, 2015, p. 13-14.

4

Conferenza episcopale italiana, Istruzione in materia amministrativa del 30 maggio 2005, approvata dalla 54a

Assemblea Generale della CEI, promulgata il 1° settembre 2005 dal Cardinale Presidente attraverso la pubblicazione in

Notiziario CEI 2005, p. 327-422.

5

In proposito, cfr. G. CATALANO, Sulla equiparazione agli effetti tributari del «fine di culto o di

religione» con i fini di «beneficenza e istruzione», in Dir. eccl., 1952, I, pag. 268 e segg.

6

Cfr. Cass., S.U., 11 aprile 1994, n. 3353 con nota adesiva di A. FUCCILLO, Enti ecclesiastici e impresa commerciale:

finalmente un binomio compatibile!, in Dir. Eccl. 1995, II, pag. 463 e segg.; Cass., Sez. lav., 5 gennaio 2001, n. 97, in

Informazione previdenziale 2001, pag. 1212-1214 (con, alle pag. 1215 e segg., nota di F. FRANCESCHI titolata Scuole

confessionali, esercizio di attività industriale e diritto agli sgravi contributivi: note in margine ad una recente sentenza

della Suprema Corte) ai sensi della quale un istituto scolastico gestito da una congregazione religiosa può assumere la

natura di impresa industriale, e quindi usufruire degli sgravi contributivi a favore delle imprese industriali operanti nel

Mezzogiorno, se svolge il servizio scolastico non per fini di religione e di culto ma per fini di lucro — alla cui

integrazione può essere sufficiente l’idoneità almeno tendenziale dei ricavi a perseguire il pareggio di bilancio — e con

organizzazione degli elementi personali e materiali necessari per il funzionamento del servizio stesso.

7

Si veda ad es. il Regolamento (CE) n. 178/2002, del 28 gennaio 2002 (GUCE L 31/1 del 1 febbraio 2002) ai sensi del

cui art. 3, 2 comma si intende per impresa alimentare «ogni soggetto pubblico o privato, con o senza fini di lucro, che

svolge una qualsiasi delle attività connesse ad una delle fasi di produzione, trasformazione e distribuzione degli

alimenti».

8

Come, peraltro affermato dalle Sezioni Unite nella cit. sentenza n. 3353 del 1994, nonché nella n. 97 del 2001. Si

veda altresì Cass., Sez. lav., 12 ottobre 1995, n. 10636 (in Quaderni di dir. e pol. eccl. 1996, pag. 747).

9

Cass., Sez. I civ., 20 luglio 1994, n. 6758, in Quaderni di dir. e pol. eccl. 1995, pag. 766-767. Si veda altresì, per

quanto di ragione, Trib. Milano, 17 giugno 1994, in Giur. it. 1995, I, 2, 546 e segg., che ha ritenuto illegittimo, e quindi

disapplicato a norma dell’art. 5, all. E, l. 20 marzo 1865, n. 2248, l’atto di riconoscimento di una fondazione che

esercitava, di fatto, attività di imprenditoria primaria, sì da declassare a formazione sociale di fatto l’ente che non

presentava i requisiti per la persistenza del riconoscimento.

In dottrina cfr. A. BETTETINI, L’attività commerciale di un ente ecclesiastico, in Enti ecclesiastici e controllo dello

Stato. Studi sull’Istruzione CEI in materia amministrativa, Venezia, 2007, pag. 191 e segg.; G. CASUSCELLI, Enti

ecclesiastici, cit., pag. 409 e segg.

10

D.lgs n. 460 del 1997, art. 3 1 comma, e art. 144 T.U.I.R. inserito dal d.lgs 12 dicembre 2003, n. 344.

11

Sulla (criticabile) assoggettabilità a fallimento dell’ente ecclesiastico che esercita un’attività qualificabile come

imprenditoriale, cfr. Trib. civ. Paola, 3 dicembre 2009, in Diritto e religioni 2010, pag. 544. In dottrina cfr. G. RIVETTI,

Enti ecclesiastici e ammissibilità alle procedure concorsuali: profili interordinamentali, in Stato, Chiese e pluralismo

confessionale (www.statoechiese.it) n. 32/14 (novembre 2014); A. CELLI, La prevenzione e la gestione delle criticità.

Le procedure concorsuali, in L’ente ecclesiastico a trent’anni dalla revisione del Concordato, a cura di P. CLEMENTI e

L. SIMONELLI, Milano, 2015, pag. 160 e segg.

12

La l. 25 giugno 1865, n. 2359 prevedeva due ipotesi di occupazione urgente (art. 71): l’occupazione richiesta da forza

maggiore, e strumentale all’esecuzione di un’opera di pubblica utilità (e in ciò si distingue dalla requisizione, che ha

natura finale, e non strumentale); e l’occupazione, preliminare all’espropriazione, di cui costituisce un

subprocedimento, necessaria per eseguire opere dichiarate indifferibili e urgenti. Orbene, il T.U. in materia di

espropriazione per pubblica utilità, adottato con D.P.R. 8 giugno 2001, n. 327, non contempla più quest’ultimo istituto

dell’occupazione di urgenza. Esso è stato sostituito (art. 22 T.U.) dal procedimento espropriativo abbreviato, il cui

decreto è adottato sul presupposto della sussistenza di una particolare situazione di urgenza che non rende più adottabile

il procedimento ordinario.

13

Cfr. art. 36-43, d.P.R. 22 dicembre 1986, n. 917, Approvazione del testo unico delle imposte sui redditi –T.U.I.R.-.

Cfr. altresì, in dottrina, RIVETTI, La disciplina tributaria degli enti ecclesiastici. Profili di specialità tra attività no profit

o for profit, II ed., Milano 2008, p. 119-147.

14

Ai sensi dell’art. 33 T.U. del 1986, il reddito di affitto per un terreno destinato ad uso agricolo incide sulla base

imponibile dell’affittuario, anziché del possessore, dal momento in cui ha effetto il contratto.

15

La legge sul condono tributario 30 dicembre 1991, n. 413 ha aggiunto all’art. 36 (allora 33) T.U.I.R. l’opportuna

specificazione “e le loro pertinenze”, ponendo così fine a una interpretazione giurisprudenziale che aveva portato ad

escludere dall’esenzione le case canoniche, in quanto non direttamente finalizzate all’esercizio del culto (Comm. Trib.

Centr., Sez. XXV, 18 luglio 1992, n. 4638, in Commiss. trib. centr. 1992, I, p. 616 e ss.).

16

Si veda altresì art. 6, l. 18 febbraio 1999, n. 28 (Disposizioni in materia di funzionamento dell’Amministrazione

finanziaria e di revisione generale del catasto).

17

Questi stessi immobili hanno goduto del regime di esenzione dal pagamento dell’imposta comunale sull’incremento

di valore degli immobili (INVIM c.d. decennale, derivante dal possesso ininterrotto dell’immobile in questione) ai sensi

dell’art. 25, comma 2, lett. g d.P.R. 26 ottobre 1972, n.643 (si ricordi peraltro che è stato assoggettabile a imposta sino

al 1° gennaio 2003 l’incremento di valore maturato al 31 dicembre 1992, mentre quello successivo non è stato più

tassato, in forza del d.lgs. 30 dicembre 1992, n. 504).

Erano altresì esentati dal pagamento di tale imposta, se dovuta (art. 25, comma 2, lett. c d.P.R. 26 ottobre 1972, n. 643),

gli immobili acquistati a titolo gratuito, anche per causa di morte, da enti pubblici o privati legalmente riconosciuti,

qualora la donazione, l’istituzione di erede o il legato avessero scopo specifico di assistenza, educazione, istruzione,

studio, ricerca scientifica o pubblica utilità, nonché da organizzazioni non lucrative di utilità sociale (ONLUS) e dalle

fondazioni previste dal decreto legislativo emanato in attuazione della l. 23 dicembre 1998, n. 461 (l’esenzione era

peraltro revocata qualora la realizzazione dello scopo non fosse stata dimostrata entro cinque anni dall’acquisto,

mediante l’esibizione di idonea documentazione all’ufficio del registro).

Tale disposizione riguardava indubbiamente gli enti ecclesiastici per un duplice titolo.

Come abbiamo infatti visto, un ente ecclesiastico può svolgere attività che rientrino tra quelle definite di utilità sociale,

e quindi, alle condizioni previste dalla legge, può assumere la qualifica di ONLUS, purché naturalmente tali attività

siano subordinate a quelle costitutive ed essenziali di religione o di culto (ONLUS parziali). Pertanto, l’acquisto a titolo

gratuito di un immobile destinato al segmento di attività di un ente ecclesiastico qualificato ONLUS, soggiacendo al

regime tributario speciale previsto per tali organizzazioni di solidarietà sociale, era esentato dal pagamento dell’INVIM.

Non solo, l’esenzione era in realtà generale, e riguardava ogni ente ecclesiastico, in quanto, ai sensi dell’art. 7, n. 3 della

l. 121 del 1985, i fini di religione e di culto degli enti cattolici civilmente riconosciuti sono equiparati, a tutti gli effetti

tributari, ai fini di beneficenza e assistenza.

Per i beni immobili degli enti ecclesiastici non destinati alle attività istituzionali, l’INVIM decennale, nella misura in

cui fosse eventualmente dovuta, era ridotta del 50% ai sensi dell’art. 25, comma 4 lett. a d.P.R. 643 del 1972.

18

Cfr. GUARINO, op. cit., p. 125-138; TEDESCHI, Manuale di diritto ecclesiastico cit., p. 249-252.

19

Imposta municipale propria, introdotta con d.l. 6 dicembre 2011 n. 201, poi convertito, con modificazioni, nella l. 22

dicembre 2011 n. 214.

20

Art. 1 e 3 d.lgs. 30 dicembre 1992, n. 504. Ai sensi dell’art. 3, comma 2, in caso di immobili concessi in diritto di

superficie, enfiteusi o locazione finanziaria, soggetto passiva dell’imposta è il concedente, che può comunque rivalersi

nei confronti dell’utilizzatore.

21

Per quanto concerne la finalità immediata dell’edificio all’esercizio culto, la Cassazione ha statuito, in linea con una

consolidata giurisprudenza, che l’utilizzazione di un immobile da parte di un ente ecclesiastico per ricavarne risorse

finanziarie da destinare alle attività istituzionali non integri la destinazione immediata e diretta alle finalità dell’ente a

cui si connette l’esenzione (nel caso di specie, dall’INVIM): Cass., Sez. I civ., 20 luglio 1994, n. 6758, in Quaderni di

diritto e politica ecclesiastica 1995, p. 766-767. E’ stato altresì precisato dal giudice di legittimità (Cass., Sez. trib., 5

marzo 2004, n. 4573, in Ex lege 1/2004, p. 76-82, con alle p. 71-75 nota di CLEMENTI titolata I giudici modificano i

requisiti per l’esenzione dall’ICI degli immobili: in allarme gli enti non commerciali) che ai fini dell’esenzione di cui

alla lett. i dell’art. 7 d.lgs 504 del 1992, si devono verificare entrambe le condizioni richieste dalla norma, “quella

soggettiva dell’appartenenza dell’immobile ad uno dei soggetti di cui all’art. 87, comma 1 lett. c del T.U.I.R., e quella

oggettiva della destinazione esclusiva dell’immobile allo svolgimento di una delle attività –ritenute dal legislatore

meritevoli di un trattamento fiscale di favore- elencate nella lettera i dell’articolo 7”. La presenza del solo requisito

soggettivo “non è sufficiente per fondare il diritto all’esenzione”. Infatti è indispensabile altresì il requisito oggettivo,

“della destinazione esclusiva dell’immobile ad una delle attività prese in considerazione dalla legge ai fini

dell’esenzione, in particolare nel caso di un ente ecclesiastico di quelle indicate nell’art. 16 della legge 222 del 1985”.

In dottrina, si veda RONZANI, Il regime tributario degli enti ecclesiastici, Padova 2000, p. 203-211.

22

GUARINO, Diritto ecclesiastico tributario cit., p. 131-132.

23

“Art. 13. L'Italia riconosce alla Santa Sede la piena proprietà delle Basiliche patriarcali di San Giovanni in Laterano,

di Santa Maria Maggiore e di San Paolo, cogli edifici annessi (allegato II, 1, 2 e 3).

Lo Stato trasferisce alla Santa Sede la libera gestione ed amministrazione della detta Basilica di San Paolo e

dell'annesso Monastero, versando altresì alla Santa Sede i capitali corrispondenti alle somme stanziate annualmente nel

bilancio del Ministero della pubblica istruzione per la detta Basilica.

Resta del pari inteso che la Santa Sede è libera proprietaria del dipendente edificio di San Callisto presso Santa Maria in

Trastevere (allegato 11, 9).

Art. 14. L'Italia riconosce alla Santa Sede la piena proprietà del palazzo pontificio di Castel Gandolfo con tutte le

dotazioni, attinenze e dipendenze (allegato 11, 4), quali ora si trovano già in possesso della Santa Sede medesima,

nonché si obbliga a cederLe, parimenti in piena proprietà, effettuandone la consegna entro sei mesi dall'entrata in vigore

del presente Trattato, la Villa Barberini in Castel Gandolfo con tutte le dotazioni attinenze e dipendenze (II, 5).

Per integrare la proprietà degli immobili siti nel lato nord del Colle Gianicolense appartenenti alla Sacra Congregazione

di Propaganda Fide e ad altri Istituti ecclesiastici e prospicienti verso i palazzi vaticani, lo Stato si impegna a trasferire

alla Santa Sede od agli enti che saranno da Essa indicati gli immobili di proprietà dello Stato o di terzi esistenti in detta

zona. Gli immobili appartenenti alla detta Congregazione e ad altri Istituti e quelli da trasferire sono indicati

nell'allegata pianta (allegato II, 12).

L'Italia, infine, trasferisce alla Santa Sede in piena e libera proprietà gli edifici ex-conventuali in Roma annessi alla

Basilica dei Santi XII Apostoli ed alle chiese di Sant'Andrea della Valle e di San Carlo ai Catinari, con tutti gli annessi e

dipendenze (allegato III, 3, 4 e 5), e da consegnarsi liberi da occupatori entro un anno dall'entrata in vigore del presente

Trattato.

Art. 15. Gli immobili indicati nell'art. 13 e negli alinea primo e secondo dell'art. 14, nonché i palazzi della Dataria, della

Cancelleria, di Propaganda Fide in Piazza di Spagna, il palazzo del Sant'Offizio ed adiacenze, quello dei Convertendi

(ora Congregazione per la Chiesa Orientale) in piazza Scossacavalli, il palazzo del Vicariato (allegato II, 6, 7, 8, 10 e

11), e gli altri edifici nei quali la Santa Sede in avvenire crederà di sistemare altri suoi Dicasteri, benché facenti parte

del territorio dello Stato italiano, godranno delle immunità riconosciute dal diritto internazionale alle sedi degli agenti

diplomatici di Stati esteri.

Le stesse immunità si applicano pure nei riguardi delle altre chiese, anche fuori di Roma, durante il tempo in cui

vengano nelle medesime, senza essere aperte al pubblico, celebrate funzioni coll’intervento del Sommo Pontefice.

Art. 16. Gli immobili indicati nei tre articoli precedenti, nonché quelli adibiti a sedi dei seguenti Istituti pontifici,

Università Gregoriana, Istituto Biblico, Orientale, Archeologico, Seminario Russo, Collegio Lombardo, i due palazzi di

Sant'Apollinare e la Casa degli esercizi per il Clero di San Giovanni e Paolo (allegato III, 1, 1-bis, 2, 6, 7, 8), non

saranno mai assoggettati a vincoli o ad espropriazioni per causa di pubblica utilità, se non previo accordo con la Santa

Sede, e saranno esenti da tributi sia ordinari che straordinari tanto verso lo Stato quanto verso qualsiasi altro ente.

E’ in facoltà della Santa Sede di dare a tutti i suddetti immobili, indicati nel presente articolo e nei tre articoli

precedenti, l’assetto che creda, senza bisogno di autorizzazioni o consensi da parte di autorità governative, provinciali e

comunali Italiane, le quali possono all'uopo fare sicuro assegnamento sulle nobili tradizioni artistiche che vanta la

Chiesa Cattolica”.

24

Cass., Sez. trib., 8 marzo 2004, n. 4645.

25

Cfr. BETTETINI, L’attività commerciale di un ente ecclesiastico, in Enti ecclesiastici e controllo dello Stato. Studi

sull’Istruzione CEI in materia amministrativa, Venezia 2007, p. 191-210; RIVETTI, La disciplina tributaria degli enti

ecclesiastici cit., p. 206-213.

26

Art. 18 d.P.R. 26 ottobre 1972, n. 637, integrato dall’art. 4, l. 2 agosto 1982, n. 512.

27

Così l’Intesa sottoscritta il 24 febbraio 1997 da una Commissione Paritetica Stato Italiano – Santa, con la quale sono

state indicate le linee interpretative delle norme pattizie, la cui applicazione da parte dell’autorità amministrativa, non

sempre aderente a tali criteri, aveva portato nel corso degli anni ad assimilare la figura dell’ente ecclesiastico a quella

degli enti di diritto comune.