Appendice

Metodologica

e raggruppamenti geografici

Il debito sovrano delle

nazioni:

misurare la

composizione

geografica e la struttura

per settori

METODOLOGIA DI STIMA DELLA COMPOSIZIONE DELLA BASE DI INVESTITORI PER SETTORE

Attualmente non esiste un dataset che permetta un confronto cross country della base di

investitori in debito sovrano per area di origine. Sono invece disponibili dati a livello nazionale

per settore investitore, che presentano però alcuni caveat:

• i dati forniti dagli istituti che si occupano di management del debito pubblico non riferiscono

all’intero debito sovrano, ma solo ai debiti del governo centrale;

• i dati degli istituti statistici o delle banche centrali nazionali non sono comparabili a livello

internazionale per diverse specificazioni delle variabili o degli aggregati di riferimento;

• i dati degli operatori privati (questionari o dati dei fondi di investimento) sono

qualitativamente più articolati, ma coprono una quota ridotta della base degli investitori.

DESCRIZIONE DEL DATASET UTILIZZATO – IMF, Working Paper 12/284

Il dataset del Fondo Monetario riferisce a 24 paesi, coprendo circa il 98% del debito sovrano

delle economie avanzate (con dati aggiornati all’ultimo WEO), e rispetta i seguenti requisiti:

1. definizione di debito sovrano univoca, come “debito lordo del governo generale su base

consolidata”: comprende il debito del governo centrale, degli enti locali e statali e dei fondi

di sicurezza sociale (le stime consolidate nettano le holding intercorrenti i soggetti). La

definizione include depositi e valuta, prestiti e obbligazioni diverse dalle azioni. Tutti i dati

sono espressi in valore facciale e su base lorda, una stima che per i paesi dell’Unione

Europea coincide con la definizione di debito di Maastricht. Per i paesi non appartenenti

all’Unione i dati sono ricostruiti dai flussi nazionali rispettando gli stessi criteri. L’inclusione

dei prestiti nella stima riflette la considerazione che le decisioni di investimento si basino

sulla totalità dell’esposizione sovrana, e non solo sulla parte cartolarizzata o di mercato.

2. utilizzo di una metodologia di stima comune per consentire la comparabilità cross country,

basata sull’utilizzo di fonti internazionali armonizzate: BIS, IMF e World Bank.

3. tutti i dati sono espressi in valore facciale (dove non disponibili, corretti per

aggiustamenti del valore). La maggioranza dei provider statistici internazionalii, come la BIS

e IFS, esprimono i titoli commercializzati al valore di mercato: per i paesi Ue il valore facciale

dei titoli è stato stimato mediante ratio di conversione specifici per paese (a loro volta

ottenuti come differenza tra valori di mercato, disponibili sull’ECB, e valori facciali del debito

di Maastricht pubblicati su Eurostat); per le economie non Ue è stato utilizzato il Barclays

Capital Global Treasury Index, che rende disponibili stime sia di valore facciale che di

mercato dei titoli del debito sovrano.

4. le quote di debito detenute dall’estero sono stimate in modalità separata per settore

istituzionale, bancario e non bancario, ad integrazione delle fonti nazionali, che identificano

univocamente l’estero come “resto del mondo”. Il settore bancario include gli istituti di

deposito diversi dalle banche centrali, in linea con la definizione IFS. I soggetti non bancari

includono gli investitori istituzionali diversi dalle banche (compagnie di assicurazione, fondi

pensione e fondi di investimento), così come i nuclei familiari e le società non finanziarie. Il

settore istituzionale estero ricomprende le banche centrali e altri creditori istituzionali.

Le quote detenute dagli investitori stranieri sono stimate attraverso il database IMF/World

Bank QEDS, lanciato nel 2004, che riunisce le statistiche su base trimestrale del debito

esterno dei paesi che rispettano lo standard SDDS dell’IMF. L’ammontare complessivo di

debito sovrano detenuto all’estero è stimato come somma dei titoli e dei prestiti delle

amministrazioni pubbliche all’estero.

Le quote del settore ufficiale estero includono i titoli detenuti dalle banche centrali come

riserve valutarie, i titoli del debito detenuti dalle banche centrali all’interno dell’Eurosistema

come parte del Securities Market Program (SMP) e i prestiti ufficiali dall’estero.

La quota di titoli del debito detenuti dalle banche centrali all’estero è stimata per gli Stati

Uniti attraverso il TIC (Treasury International Capital). Per gli altri paesi, tali quote sono

ottenute mediante l’utilizzo di due distinte fonti, in particolare:

• COFER: rileva la composizione delle riserve valutarie estere di 34 economie avanzate e

109 emergenti, che rappresentano in termini dimensionali circa la metà delle riserve in

valuta straniera. Il database conferisce dati trimestrali sulle riserve per le cinque principali

valute (dollaro, euro, sterlina, yen e renminbi) e un aggregato “altre valute”.

• CPIS: più di 100 economie documentano all’IMF la residenza degli emittenti di titoli del

debito detenuti come asset di riserva: attraverso questa informazione è possibile

distribuire il dato COFER per l’euro sui singoli paesi dell’unione, e per le «altre valute» sulle

rispettive economie utilizzatrici.

Gli investimenti veicolati mediante il Securities Market Program (SMP) sono particolarmente

rilevanti per i paesi della periferia dell’area euro. Se la dimensione totale del SMP è

desumibile dall’ECB, la stima della suddivisione per paese, che non è diffusa pubblicamente,

è stimata mediante un riproporzionamento dell’accesso agli aiuti sulla quota di debito

secondo i criteri di Maastricht detenuta dal singolo paese.

I prestiti ufficiali comprendono i prestiti bilaterali e multilaterali, sia da singoli paesi che

dalle istituzioni finanziarie internazionali (IFI): una definizione che include sia i programmi

sponsorizzati dall’Unione Europea e dal Fondo per Grecia, Portogallo e Irlanda dopo il

2010, sia i prestiti a Repubblica Ceca, Corea e Slovenia concessi da IFI come la European

Investment Bank e la World Bank. Queste informazioni sono desunte dal database QEDS.

L’ammontare di debito sovrano detenuto dalle istituzioni bancarie estere è stimato

attraverso la Locational Banking Statistics della BIS, che provvede informazioni dal lato

creditore sulla residenza dei prestatori esteri, consistenti con il principio di attribuzione

geografica delle statistiche sul debito esterno. Purtroppo la BIS non da informazioni sulla

spaccatura in titoli del debito da parte del settore bancario rispetto ad altri soggetti non

bancari. Per risolvere questo problema, gli autori del WP utilizzano l’informazione

disponibile nel Consolidated Banking Statistics (immediate borrower basis o «prenditore

immediato»), stimando la quota di debito nazionale detenuta dalle banche straniere nella

seguente modalità:

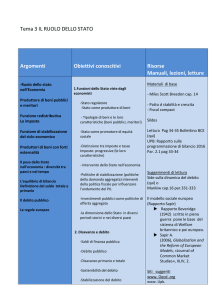

Dove alfa è uguale al rapporto tra il totale delle esposizioni bancarie verso il settore

pubblico diviso per la somma di queste e quelle detenute verso il settore non bancario.

L’ammontare detenuto dai soggetti esteri e nazionali non bancari è ricavato per differenza,

secondo lo schema esplicato nell’immagine a seguire.

Le quote di titoli del

debito detenuti dalla

banca centrale e

dagli istituti bancari

nazionali

sono

ottenuti dall’IFS, sulla

base delle esposizioni

delle

autorità

monetarie.

Da

rilevarsi come per

l’Italia, la definizione

di soggetti bancari

domestici includa a

partire dal 2006

anche

la

Cassa

Depositi e Prestiti.

METODOLOGIA DI STIMA DELLA COMPOSIZIONE DEGLI INVESTITORI PER PAESE DI ORIGINE

Seguendo i suggerimenti forniti all’interno del WP 12/284, per ottenere una stima grezza

del paese di origine dei principali detentori del debito sovrano, si sono applicate al database

di origine le informazioni del CPIS sulla composizione degli investimenti di portafoglio, in

base all’assunzione che l’origine degli investitori nel debito delle amministrazioni pubbliche

sia in linea con l’origine dei detentori della totalità del debito esterno. Maggiore è la quota

detenuta dall’estero delle azioni e titoli governativi sul totale, maggiore è la robustezza del

risultato ottenuto mediante l’utilizzo di questa metodologia.

debito sovrano detenuto all’estero | % azioni e titoli governativi

governativi sul totale

La stima dei detentori del debito per origine geografica permette di cogliere in modo

più approfondito gli effetti di esternalità o l’emergenza di link finanziari tra paesi. In

base alla metodologia utilizzata, l’individuazione della provenienza geografica sarà

maggiormente robusta per i paesi che superano una soglia almeno del 70%

dell’incidenza delle azioni e titoli governativi sul totale nella quota detenuta dall’estero,

segnalati all’interno dell’analisi dalla presenza di una coccarda.

A QUESTO INDIRIZZO E’ REPERIBILE IL PAPER DEL FMI A CUI E’ ISPIRATA LA

PRESENTE ANALISI:

http://www.imf.org/external/pubs/ft/wp/2012/wp12284.pdf

Si ringrazia sentitamente il Professor Takahiro Tsuda per la

disponibilità mostrata.

aggregazioni geografiche, aree e paesi

Le economie analizzate sono esposte nella colonna a sinistra e fanno

riferimento ai paesi per cui il database IMF presenta disponibilità di

informativa coerente. A seguire sono proposte le aggregazioni dei paesi

che certificano a CPIS la composizione del portafogli di investimento: la

prima segue un criterio maggiormente di «geografia fisica» , la seconda di

«geografia economica».

econom ie avanzate

analizzate

Australia

Austria

Belgio

Canada

Repubblica Ceca

Danimarca

Finlandia

GEOGRAFIA FISICA

Francia

Germania

AMERICA LATINA

Argentina

ASIA

Cina

EPECO

Rep. Ceca

ALTRI EUROPA

Bulgaria

EUROPA OCCIDENTALE

Austria

Jersey

Aruba

Macau

Estonia

Cipro

Belgio

Lussemburgo

Bahamas

India

Ungheria

Gibraltar

Danimarca

Malta

Barbados

Indonesia

Lettonia

Kosovo

Finlandia

Olanda

Bermuda

Giappone

Lituania

Romania

Francia

Norvegia

Bolivia

Kazakstan

Polonia

Russia

Germania

Portogallo

Brasile

Corea

Slovacchia

Turchia

Grecia

Spagna

Norvegia

Cayman Islds

Malesia

Slovenia

Ucraina

Guernsey

Svezia

Portogallo

Cile

Mongolia

Islanda

Svizzera

Slovenia

Colombia

Pakistan

Regno Unito

Spagna

Costa Rica

Svezia

Curacao

Grecia

Irlanda

Italia

Giappone

Corea del Sud

Olanda

Nuova Zelanda

MENA

Bahrain

Irlanda

Filippine

NAFTA

Canada

Singapore

Messico

Egitto

Italia

stati uniti

Israele

Netherlands Antilles Tailandia

Svizzera

Regno Unito

Panama

Stati Uniti

Uruguay

Isola di Man

Kuw ait

Libano

venezuela

OCEANIA S.AFRICA

Australia

AFRICA

Mauritius

Nuova Zelanda

Vanuatu

Sud Africa

GEOGRAFIA ECONOMICA

ALTRI EUROPA

Cipro

ALTRI AVANZATI

Canada

Rep. Ceca

Estonia

IN SVILUPPO

Malesia

EURO AREA

Austria

Malta

MENA

Bahrain

OFFSHORE

Bahamas

Giappone

Argentina

Aruba

Mauritius

Belgio

Olanda

Egitto

Cayman Islds

Corea

Barbados

Messico

Bulgaria

Norvegia

Israele

Guernsey

Gibraltar

Australia

Bermuda

Mongolia

Danimarca

Polonia

Kuw ait

Isola di Man

Ungheria

Nuova Zelanda

Bolivia

Netherlands Antilles

Finlandia

Portogallo

Libano

Jersey

Kosovo

Brasile

Pakistan

Francia

Romania

Lettonia

Cile

Panama

Germania

Slovacchia

Lituania

Macau

Filippine

Grecia

Slovenia

Russia

Colombia

Singapore

Islanda

Spagna

Turchia

Costa Rica

Sud Africa

Irlanda

Svezia

Ucraina

Curacao

Tailandia

Italia

Svizzera

India

Uruguay

LussemburgoRegno Unito

Indonesia

Vanuatu

Kazakstan

Venezuela

I raggruppamenti geografici segnalati con questo simbolo sono stati aggregati nella voce

«altri» all’interno delle rappresentazione grafiche, per la scarsa rappresentatività come singoli.