33100 Udine - Viale Ungheria, 28 - tel. 0432 507377 - fax 0432 295922

e-mail: [email protected]

web: www.confapifvg.it

Associazione

Piccole e Medie Industrie

del Friuli Venezia Giulia - Confapi FVG

FISCALITA’ DI VANTAGGIO: AUSTRIA E SLOVENIA

Le imprese del Friuli Venezia Giulia guardano con attenzione alle opportunità offerte dai paesi

oltre confine, in particolare Austria e Slovenia. L’interesse degli imprenditori a valutare questa

forte azione di marketing territoriale è dettato non solo dal tax rate gravante sulle imprese ma

anche dal sistema degli incentivi, dalla burocrazia snella, dal sistema giudiziario e dal costo delle

fonti energetiche.

Non solo, questi paesi negli ultimi anni, hanno attuato delle vere e proprie iniziative

promozionali, curate istituzionalmente e finalizzate ad attirare sui loro territori, i nostri

imprenditori.

Secondo l’ICE il numero delle aziende italiane che negli ultimi anni hanno deciso di delocalizzare o

trasferire integralmente le proprie attività in Slovenia superano quota 600 mentre quelle che

hanno scelto l’Austria superano le 900 unità.

Il dato che sorprende, e che preoccupa, è che negli ultimi tempi anche le piccole e le micro

imprese iniziano a valutare l’eventualità di trasferirsi. Si viene così a compromettere nei

presupposti ogni prospettiva di ripresa dell’economia regionale che è caratterizzata dalla

presenza di un tessuto di piccole e medie imprese che nei decenni passati ne hanno decretato le

fortune.

Al di là del livello di tassazione, in questi paesi, a differenza dell’Italia, è forte la consapevolezza

che l’impresa, nella sua più ampia accezione, rappresenta la cellula sulla quale si basa il

benessere e lo sviluppo di una nazione.

A completare il quadro degli aspetti che rendono attraenti questi paesi, ricordiamo, a solo titolo

esemplificativo, le convenzioni contro le doppie imposizioni, il veloce rimborso dell’Iva a credito,

la deducibilità quasi totale dei costi aziendali, una burocrazia ai minimi termini, normative

comunitarie recepite in modo da non far gravare sulle imprese altra burocrazia e costi aggiuntivi,

autorizzazioni amministrative quasi automatiche, contenzioso tributario limitato,

amministrazione finanziaria efficiente e a fianco delle imprese virtuose. In definitiva è il “sistema

paese” ad essere organizzato e strutturato in modo tale da favorire la nascita di nuove realtà

produttive e promuovere quelle esistenti.

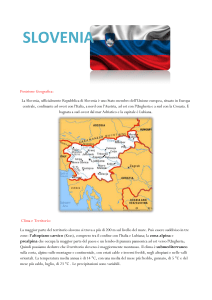

SLOVENIA

In Slovenia il livello di tassazione sul reddito riservato alle imprese che investono e offrono lavoro

sul territorio è pari al 20%. Particolari riduzioni e agevolazioni sono riconosciute alle imprese

operanti in zone economiche depresse.

Da sottolineare il fatto che nella determinazione del reddito d’impresa, i coefficienti di

ammortamento delle immobilizzazioni sono in genere più elevati fra quelli presenti nell’Unione

Europea, quindi più favorevoli per le imprese che così possono recuperare, in un lasso temporale

più breve, i costi per gli investimenti realizzati. La Slovenia offre un’ulteriore agevolazione alle

imprese che realizzano esportazioni almeno pari al 51% del fatturato. Queste consistono nella

detassazione del reddito imponibile in relazione a investimenti per nuovi impianti o ampliamenti

ovvero per incrementi occupazionali. Si tratta di una sorta di agevolazione per certi versi simile

alla vecchia legge Tremonti vigente in passato in Italia.

SA 8000:2008

Certified Social

Accountability System

ISO 9001:2008

Certified Quality System

I dividendi sono tassati al 15% sia per i soggetti residenti sia per i non residenti, fatta salva

l’applicazione delle convenzioni contro le doppie imposizioni.

Considerando che alcuni imprenditori hanno pensato di trasferire oltre alla propria attività anche

la propria residenza in Slovenia, ricordiamo quali sono le aliquote gravanti sul reddito personale.

Le tipologie di reddito attribuibili alla persona fisica sono pressoché identiche a quelle vigenti nel

nostro sistema fiscale. Il reddito può quindi derivare da redditi di fabbricati, di lavoro

dipendente, d’impresa, di pensione, professionale, di capitali ecc. Il reddito è dato dalla somma di

tutte le categorie, al netto degli oneri deducibili. La tassazione è su base progressiva e le aliquote

sono pari al 16% per redditi sotto i 7.528 euro, al 27% per redditi fino a 15.058 euro e al 41% per

scaglioni di reddito superiori.

AUSTRIA

Per quanto riguarda l’Austria, le società che hanno una propria sede legale o amministrativa sul

territorio subiscono una tassazione pari al 25% sui redditi ovunque prodotti. Le società estere

sono invece tassate soltanto sui redditi d’impresa imputabili a una stabile organizzazione situata

sul territorio.

Dal quadro sommario emerge che il livello di tassazione appare particolarmente lusinghiero se

confrontato con quello italiano dove a fronte di un tax rate teorico del 31,4% (27,5% Ires e 3,9%

Irap) si contrappone uno complessivo che, per le piccole e medie imprese, può arrivare a

superare il 68,5% (dati Banca Mondiale). Se questo dato lo confrontiamo con quello della media

europea, pari al 42%, è facile comprendere perché il nostro paese sia confinato agli ultimi posti

della classifica del “Fare business” stilata sempre dalla Banca Mondiale.

La discrasia tra tassazione teorica ed effettiva è rappresentata dall’Irap, la quale gravando sul

costo del personale, sugli oneri finanziari e sul risultato economico (anche se in perdita) penalizza

pesantemente le imprese manifatturiere di piccole e medie dimensioni.

La delocalizzazione alimentata anche dalla convenienza fiscale può essere fermata

contrapponendo un “sistema Italia” capace di rendere nuovamente attraente il nostro Paese per

nuovi insediamenti e per potenziamento di quelli già esistenti. Se non si agisce con tempestività e

coraggio, corriamo seriamente il rischio di imboccare la strada della deindustrializzazione e di

essere travolti dagli stessi paesi confinanti.

Udine, 10 giugno 2014