DISPENSE DI MACROECONOMIA

di Valeria Costantini e Pasquale Tridico

CAPITOLO 1: LA CONTABILITÀ NAZIONALE

1.1.

Il Prodotto Interno Lordo

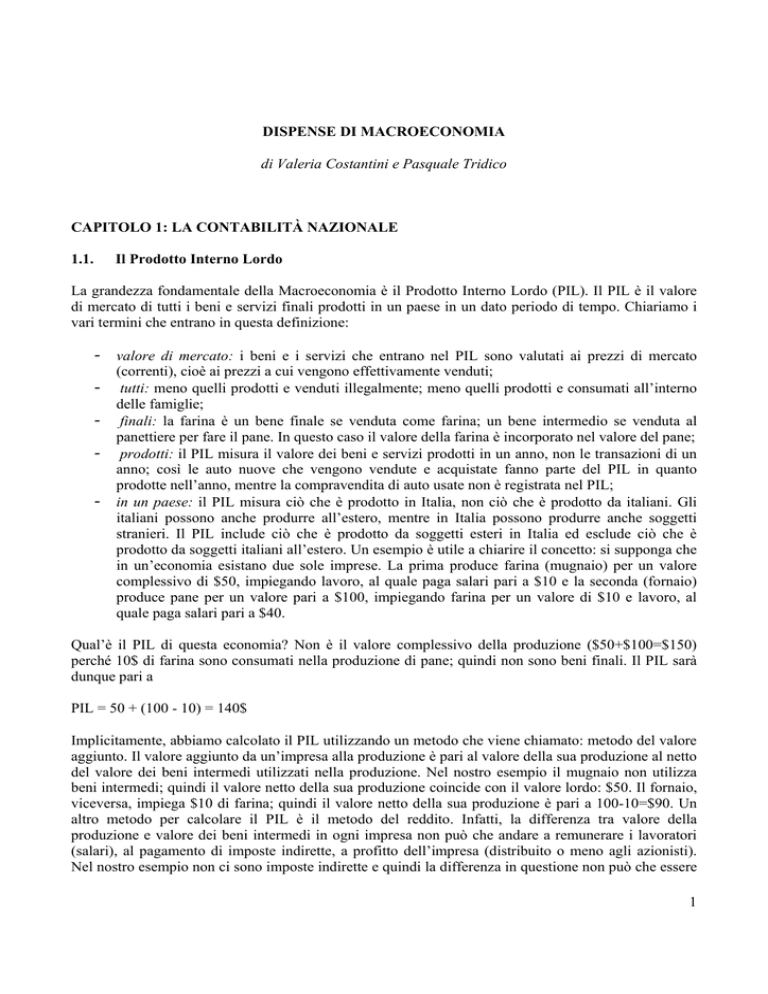

La grandezza fondamentale della Macroeconomia è il Prodotto Interno Lordo (PIL). Il PIL è il valore

di mercato di tutti i beni e servizi finali prodotti in un paese in un dato periodo di tempo. Chiariamo i

vari termini che entrano in questa definizione:

-

valore di mercato: i beni e i servizi che entrano nel PIL sono valutati ai prezzi di mercato

(correnti), cioè ai prezzi a cui vengono effettivamente venduti;

tutti: meno quelli prodotti e venduti illegalmente; meno quelli prodotti e consumati all’interno

delle famiglie;

finali: la farina è un bene finale se venduta come farina; un bene intermedio se venduta al

panettiere per fare il pane. In questo caso il valore della farina è incorporato nel valore del pane;

prodotti: il PIL misura il valore dei beni e servizi prodotti in un anno, non le transazioni di un

anno; così le auto nuove che vengono vendute e acquistate fanno parte del PIL in quanto

prodotte nell’anno, mentre la compravendita di auto usate non è registrata nel PIL;

in un paese: il PIL misura ciò che è prodotto in Italia, non ciò che è prodotto da italiani. Gli

italiani possono anche produrre all’estero, mentre in Italia possono produrre anche soggetti

stranieri. Il PIL include ciò che è prodotto da soggetti esteri in Italia ed esclude ciò che è

prodotto da soggetti italiani all’estero. Un esempio è utile a chiarire il concetto: si supponga che

in un’economia esistano due sole imprese. La prima produce farina (mugnaio) per un valore

complessivo di $50, impiegando lavoro, al quale paga salari pari a $10 e la seconda (fornaio)

produce pane per un valore pari a $100, impiegando farina per un valore di $10 e lavoro, al

quale paga salari pari a $40.

Qual’è il PIL di questa economia? Non è il valore complessivo della produzione ($50+$100=$150)

perché 10$ di farina sono consumati nella produzione di pane; quindi non sono beni finali. Il PIL sarà

dunque pari a

PIL = 50 + (100 - 10) = 140$

Implicitamente, abbiamo calcolato il PIL utilizzando un metodo che viene chiamato: metodo del valore

aggiunto. Il valore aggiunto da un’impresa alla produzione è pari al valore della sua produzione al netto

del valore dei beni intermedi utilizzati nella produzione. Nel nostro esempio il mugnaio non utilizza

beni intermedi; quindi il valore netto della sua produzione coincide con il valore lordo: $50. Il fornaio,

viceversa, impiega $10 di farina; quindi il valore netto della sua produzione è pari a 100-10=$90. Un

altro metodo per calcolare il PIL è il metodo del reddito. Infatti, la differenza tra valore della

produzione e valore dei beni intermedi in ogni impresa non può che andare a remunerare i lavoratori

(salari), al pagamento di imposte indirette, a profitto dell’impresa (distribuito o meno agli azionisti).

Nel nostro esempio non ci sono imposte indirette e quindi la differenza in questione non può che essere

1

pari ai salari più i profitti: PIL = Reddito = Salari + Profitti = (10 + 40) + (40 + 50) = 140. Nel nostro

esempio il reddito da lavoro rappresenta il 35,71% del PIL [(50/140)*100)], mentre il reddito da

capitale rappresenta il 64,29% [(90/140)*100)].

1.2.

PIL, reddito e spesa

Nel precedente paragrafo si è visto che il PIL può essere misurato con il metodo del valore aggiunto e

con il metodo del reddito. Ma il PIL può essere calcolato anche con il metodo della spesa.

Nell’economia semplificata descritta sopra (quella con famiglie e due imprese, mugnaio e fornaio)

abbiamo che la spesa per beni finali è costituita esclusivamente da spesa per consumi, pari a $40 (spesa

delle famiglie per la farina) + $100 (spesa delle famiglie per il pane). La spesa di $10 per l’acquisto di

farina da parte del mugnaio non rientra né tra le spese di consumo delle famiglie, né tra le spese di

investimento del fornaio, in quanto la farina non costituisce un bene durevole ma è interamente

utilizzata nella produzione di una anno.

Con il metodo della spesa avremo quindi: PIL = 40 + 100 = $140

Detto altrimenti: poiché il PIL registra solo il valore dei beni e servizi finali e poiché questi ultimi sono,

nel nostro esempio, solo beni di consumo, il valore della spesa non potrà che essere pari al valore dei

beni di consumo. Naturalmente, nelle economie reali la spesa non è costituita solo da quella per

consumi delle famiglie, anche se essa fa la parte del leone (in Italia supera il 60% del PIL, negli USA è

vicina al 70%). Alla spesa per consumi delle famiglie bisogna aggiungere la spesa per beni di

investimento, effettuata dalle imprese per l’acquisto di nuovi macchinari e impianti e dalle famiglie e

dalle imprese per nuovi immobili (l’acquisto di vecchi immobili non è una spesa registrata nel PIL, ma

rappresenta un impiego della ricchezza di famiglie e imprese). A questi investimenti fissi vanno

aggiunti i cosiddetti investimenti in scorte, nei quali sono compresi tutti i beni non venduti nell’anno in

corso e collocati nei magazzini delle aziende. In questo caso si parla di investimenti perché è come se

le aziende “acquistassero” oggi una produzione per venderla negli anni successivi, indipendentemente

dalla circostanza che tali “acquisti” siano o meno volontari, cioè che le scorte si accumulino

programmaticamente o perché le previsioni di vendita non si sono realizzate. Quando la produzione

corrente è inferiore alle vendite correnti, le scorte si riducono: l’investimento in scorte è negativo. Così

negli investimenti in scorte si registrano, effettivamente, le variazioni delle scorte. Altra componente

della spesa è la spesa pubblica per i beni in uso presso la Pubblica amministrazione (Stato, Regioni,

Comuni, Istituti della previdenza obbligatoria, quali Inps, Inpdap ecc.), nonché per i servizi da questa

acquistati, ivi compresi, ovviamente, quelli forniti dai dipendenti della Pubblica amministrazione stessa

(il cui valore è rappresentato dai loro stipendi). Nella spesa pubblica, in questo senso, non rientrano i

trasferimenti che a titolo diverso dallo stipendio ai pubblici dipendenti la PA concede ogni anno alle

famiglie (sussidi di disoccupazione, pensioni, ecc.), poiché tali sussidi e trasferimenti non costituiscono

immediatamente acquisto di beni e servizi. Tuttavia, essi rappresentano uscite per la PA e come tali

sono contabilizzate nel bilancio pubblico. A tali spese nazionali (cioè compiute da soggetti residenti per

l’acquisto di beni e servizi prodotti nel paese) vanno aggiunte le spese compiute da soggetti esteri per

l’acquisto di beni e servizi prodotti nel paese: le esportazioni. Vanno invece sottratte le spese dei

soggetti nazionali (famiglie, imprese e PA) per l’acquisto di prodotti esteri: le importazioni. In pratica,

dunque, la voce di spesa che conta è il saldo commerciale (differenza tra esportazioni e importazioni),

per il quale si usa spesso l’espressione esportazioni nette. Una semplicissima formula riassume tutto

ciò:

2

Y = C + I + G + SC

(1.1)

Y = PIL

C=SPESA PER CONSUMI PRIVATI

I=SPESA PER INVESTIMENTI PRIVATI IN BENI DUREVOLI +VARIAZIONI DELLE SCORTE

G=ACQUISTI PUBBLICI

SC=ESPORTAZIONI NETTE (o saldo commerciale)=X-M

X=ESPORTAZIONI

M=IMPORTAZIONI

Abbiamo visto sopra che il PIL può essere misurato con il metodo del reddito e quindi è uguale alla

somma di tutti i redditi. Possiamo avere due casi: (i) tutti i profitti sono distribuiti (via dividendi

azionari) alle famiglie; (ii) una parte dei profitti non viene distribuita, ma trattenuta dalle imprese per

finanziare direttamente gli investimenti. Nel primo caso, il reddito che è effettivamente disponibile per

gli usi decisi dalle famiglie è tutto il reddito prodotto. Nel secondo caso, vanno sottratti i profitti non

distribuiti dalle imprese, che possiamo anche considerare risparmio di impresa. In entrambi i casi vanno

aggiunti i trasferimenti alle famiglie, ma vanno immediatamente sottratte le imposte dirette e indirette,

nonché i contributi sociali obbligatori (per esempio, i contributi pensionistici) versati alla PA. Nel

primo caso la formula per il reddito disponibile sarà:

YD = Y + TR – T

(1.2)

YD= REDDITO DISPONIBILE

TR=TRASFERIMENTI

T=IMPOSTE + CONTRIBUTI SOCIALI

Nel secondo caso, invece avremo:

YD = Y - Sf + TR - T

(1.3)

dove Sf rappresenta il profitto non distribuito ovvero il risparmio di impresa. Una volta che abbiamo il

reddito disponibile delle famiglie possiamo suddividerlo nei due modi in cui le famiglie possono

impiegarlo, cioè per consumi e per risparmi. Nel caso (i) abbiamo:

Y + TR - T = C + S

(1.4)

C=CONSUMO

S=RISPARMIO

Nel caso (ii), invece, dovremo distinguere in prima battuta tra risparmio delle famiglie (che

indicheremo con Sh) e il già indicato risparmio delle imprese (Sf):

Y - Sf + TR - T = C + Sh

È però sufficiente portare Sf a destra, sommarlo a Sh e indicare la somma con S per ottenere

nuovamente la (1.4). Ora S starà a indicare il risparmio privato complessivo e non più il risparmio delle

3

famiglie. A livello aggregato perde importanza sapere quali siano i soggetti privati che contribuiscono

al risparmio. Uguagliando le espressioni (1.2) e (1.4) otteniamo:

C + S = YD = Y + TR – T

da cui:

C = YD - S = Y + TR - T – S

(1.5)

sostituendo C nella definizione del PIL (1.1) con l’espressione a destra nella (1.5), otteniamo:

Y = Y + TR - T - S + I + G + SC

quindi:

S = I + (G + TR - T) + SC

(1.6)

dove con (G + TR - T) = DB indichiamo il disavanzo del bilancio pubblico.

Da quest’ultima espressione ricaviamo un’informazione importante e cioè che il risparmio privato

finanzia tanto le spese di investimento delle imprese, quanto il disavanzo pubblico quanto le

esportazioni nette. Abbiamo già detto che SC = X - M. Riscrivendo la (1.6) con (X – M) al posto di SC

e spostando M al primo membro, otteniamo:

S + M = I + (G + TR - T) + X

A sinistra nell’identità troviamo le risorse, costituite dal risparmio nazionale più le importazioni,

mentre a destra troviamo gli impieghi, investimenti privati interni, disavanzo pubblico ed esportazioni.

Quanto detto poche righe fa dovrebbe rendere chiaro il motivo per cui chiamiamo S + M le risorse e I +

(G + TR - T) + X gli impieghi.

IL PIL E’ UNA BUONA MISURA DEL BENESSERE ECONOMICO?

Il PIL non misura la salute dei cittadini, ma paesi con un PIL elevato possono permettersi miglior

assistenza sanitaria. Il PIL non misura la qualità dell’istruzione, ma paesi con PIL più elevato hanno

generalmente istruzione di qualità più elevata. D’altra parte la crescita del PIL può comportare una

riduzione del tempo libero, della qualità dell’ambiente e non comprende le attività svolte all’interno

della famiglia. Quindi il PIL è solo una misura approssimativa del benessere di un paese, ma si tratta di

un’approssimazione accettabile e, di fatto, accettata.

1.3.

PIL reale e PIL nominale

Quando si fanno confronti tra i PIL di anni diversi, ciò che interessa è separare le variazioni dovute a

cambiamenti dei prezzi dalle variazioni dovute a cambiamenti nelle quantità prodotte. A questo fine,

quindi, non ha molto senso confrontare i PIL espressi ai valori di mercato correnti in ciascun anno. Tali

4

valori, infatti, cambiano anche perché cambiano i prezzi. Si rivela perciò necessario valutare i PIL di

anni diversi con i prezzi di un solo anno (detto anno base).

Possiamo allora definire il:

PIL NOMINALE AL TEMPO T

Pt Yt = ∑ Pti Yti

(1.7)

che misura il valore monetario corrente della produzione aggregata nell’anno t. Analogamente,

definiamo il PIL REALE AL TEMPO t:

P0Yt = ∑ P0i Yti

(1.7)

che misura la produzione aggregata dell’anno t a prezzi costanti, quelli dell’anno 0. Per studiare la

crescita economica, si guarda all’andamento nel tempo del PIL reale. Il tasso percentuale di crescita tra

l’anno (t – n) e l’anno t sarà espresso da:

(P0Yt − P0Yt −n )

P0Yt − n

*100

dove tanto il PIL dell’anno t quanto quello dell’anno (t – n) sono espressi nei prezzi dell’anno base.

Facendo il rapporto PIL nominale e PIL reale, otteniamo il DEFLATORE del PIL che misura la

variazione del prezzo della produzione aggregata tra l’anno base e l’anno t. Tutto ciò appare assai

semplice, ma in effetti non lo è, perché la composizione “fisica” del PIL cambia nel tempo: nuovi beni

e servizi entrano in produzione e altri ne escono. Molti beni, grazie al progresso tecnologico e al

cambiamento dei gusti, cambiano di “contenuto”. Le automobili di oggi hanno contenuti tecnologici

incomparabili con quelli delle automobili di 40 anni fa, e il loro prezzo di oggi dipende anche da questi

maggiori contenuti. Dire che il prezzo di un’automobile è variato in 40 anni dell’x% non è certo

preciso, poiché l’auto di oggi è quasi un altro bene rispetto all’auto di 40 anni fa. Il deflatore del PIL

non è altro che un numero indice dei prezzi. Da esso non si ricava esattamente il tasso di inflazione.

Quest’ultimo, infatti, viene in genere misurato con la variazione dell’indice dei prezzi al consumo

(IPC). La differenza tra IPC e deflatore del PIL risiede nel fatto che non tutti i beni e servizi registrati

nel PIL entrano a far parte del paniere dei consumi delle famiglie, o vi entrano in proporzioni diverse

da quelle con cui entrano nel PIL. Inoltre, i consumi contengono anche beni importati, che quindi non

sono prodotti all’interno del paese e non sono registrati nel PIL. Quando i prezzi dei beni importati

variano in modo molto differente rispetto ai prezzi interni, deflatore del PIL e IPC divergono. Al

contrario, quando tali variazioni sono uniformi, i due indici appaiono allineati.

1.4.

Altre misure del reddito macroeconomico

Il PIL non è l’unica misura del “prodotto” o del “reddito” macroeconomico. Come si è già detto, esso

include i redditi guadagnati in un certo paese (l’Italia, per esempio) dai residenti esteri ma esclude i

5

redditi dei cittadini italiani ma guadagnati all’estero. Se al PIL sommiamo i redditi netti dall’estero cioè il saldo tra redditi dei cittadini italiani all’estero e redditi esteri in Italia - otteniamo il prodotto

nazionale lordo o PNL:

PNL = PIL + redditi netti dall’estero. In paesi molto grandi, come gli USA o l’Unione Europea la

differenza tra PIL e PNL è minima (3-4%), perché i redditi dei residenti all’estero sono di dimensione

molto simile a quella dei redditi degli stranieri all’interno di tali paesi. Per paesi più piccoli i due valori

possono essere molto diversi. Si pensi al caso di paesi caratterizzati da forte emigrazione e scarsa

immigrazione, dove poche sono le imprese estere che vi stabiliscono i propri impianti. Per simili paesi

avremo un PNL significativamente più grande del PIL (ad es. Sri Lanka). Al contrario, paesi

caratterizzati da consistente immigrazione e da una forte capacità di attrarre imprese estere avranno un

PIL ben maggiore del PNL (ad es. Singapore). È adesso venuto il momento di spiegare il significato

dell’aggettivo “lordo” che compare tanto nel PIL quanto nel PNL. Esso sta a indicare che il valore della

produzione (interna o nazionale che sia) viene calcolata al lordo degli ammortamenti, cioè di quelle

spese che sono volte a reintegrare il capitale che annualmente si logora (e quindi perde valore) nei

processi produttivi. Gli ammortamenti rappresentano una stima della perdita di valore dello stock di

capitale nel corso di un anno e perciò vengono anche chiamati consumo di capitale fisso. Sottraendo al

PNL gli ammortamenti otteniamo una misura della produzione al netto di tali consumi di capitale fisso:

una misura che si chiama prodotto nazionale netto (PNN)

PNN = PNL – ammortamenti

Considerato che gli ammortamenti variano da una quota del 7% a una del 10% del PNL, il PNN

rappresenta dal 90% al 93% del PNL. Infine, bisogna tenere conto del fatto che le imposte che incassa

la Pubblica Amministrazione sono di due tipi: le imposte dirette e le imposte indirette. Le prime

colpiscono tutti i redditi, da lavoro, da impresa o finanziari, con aliquote (percentuali) variabili secondo

regole fissate nelle leggi tributarie. Le seconde, invece, si pagano quando si effettuano transazioni. Per

esempio, ogni volta che compriamo un litro di benzina paghiamo 1$, ma al gestore della pompa di

benzina rimangono circa 45 centesimi; i restanti 55 sono “accise” sui carburanti, cioè imposte indirette

che incassa lo Stato (l’IVA o imposta sul valore aggiunto è un altro esempio di imposta indiretta che

grava su tutte le transazioni). Vi è quindi una differenza consistente, almeno in questo caso, tra ciò che

il consumatore paga e ciò che l’impresa incassa. Poiché tale differenza non è percepita dall’impresa

essa non può fare parte dei redditi che l’impresa stessa distribuisce. D’altra parte, la Pubblica

amministrazione può sussidiare i prezzi di alcuni prodotti di cui vuole incoraggiare il consumo. In

questo caso il prezzo percepito dal produttore è maggiore di quello pagato dai consumatori e la

differenza tra i due (ovviamente moltiplicata per la quantità) costituisce reddito distribuibile

dall’impresa. Insomma, per avere una misura corretta del reddito nazionale o RNL, al PNL dobbiamo

sottrarre le imposte indirette e sommare i contributi alla produzione:

RNL = PNL - imposte indirette + contributi alla produzione.

Naturalmente, se al reddito nazionale lordo sottraiamo gli ammortamenti, otteniamo il reddito

nazionale netto o RNN

RNN = RNL - ammortamenti

6

CAPITOLO 2: DALLA CONTABILITÀ NAZIONALE AL MODELLO IS-LM

2.1.

Principali identità

Riprendiamo alcune delle identità di contabilità nazionale introdotte nel primo capitolo, ma con

riferimento ora a un’economia chiusa agli scambi con l’estero e trascurando i trasferimenti alle famiglie

da parte della Pubblica Amministrazione. L’identità tra reddito e spesa sarà:

Y=C+I+G

(2.1)

Il reddito può essere impiegato per consumi, risparmi (privati) e pagamenti d’imposte:

Y = C + SP + T

(2.2)

Infine, il risparmio privato è uguale alla somma di investimenti privati e disavanzo pubblico:

SP = I + (G - T )

(2.3)

Ma da (2.1) si ha I = Y –G - C. Perciò, sostituendo in (2.3) e semplificando si ottiene:

SP = Y - C - T

Infine, sostituendo quest’ultima espressione in (2.2) ricaviamo:

Y - C - T = I + (G - T )

(2.4)

o anche

(Y - C - T) + (T - G) = I

(2.5)

Tanto la (2.4) quanto la (2.5) rappresentano un conto “risorse - impieghi”. Dalla (2.5) emerge che il

risparmio privato (Y -C -T ) e risparmio pubblico (T - G) finanziano gli investimenti privati:

S=I

(2.6)

A livello contabile - lo si è già detto nel primo capitolo - l’identità si realizza grazie al modo in cui

vengono contabilizzate le scorte. Resta da chiedersi se l’uguaglianza tra risparmi e investimenti può

essere garantita come equilibrio tra scelte di risparmio e scelte di investimento. La questione è della

massima rilevanza in quanto senza l’equilibrio tra risparmi e investimenti non può realizzarsi neanche

l’equilibrio tra domanda e offerta aggregata, su cui pure abbiamo fondato l’analisi dei due capitoli

precedenti. In effetti la (2.1) può essere reinterpretata come un’equazione che rappresenta la domanda

aggregata, suddivisa nelle sue componenti:

AD = C + I + G

(2.7)

7

L’uguaglianza tra (2.7) e (2.2) esprime l’uguaglianza tra reddito e spesa. Poiché la (2.6) non è altro che

una manipolazione dell’uguaglianza tra (2.1) e (2.2) ovviamente lo è anche dell’uguaglianza AD = Y;

ma allora:

AD < Y allora I < S

AD > Y allora I > S

Poiché il valore delle scorte è semplicemente Y -AD, è evidente che contabilizzare le scorte come

investimenti, cioè come spesa, implica che l’uguaglianza è contabilmente sempre verificata. Ma le

scorte possono essere desiderate o indesiderate. La presenza di scorte non desiderate è segnale di una

situazione non di equilibrio. I soggetti economici cambieranno comportamenti. La domanda allora è: i

mercati finanziari sono in grado di coordinare risparmi e investimenti in modo che AD = Y sia un

equilibrio e non solo un’identità contabile? Con riferimento al lungo periodo, la risposta al quesito è

positiva. Il risparmio si risolve interamente in offerta di fondi mutuabili, gli investimenti si risolvono in

domanda di fondi mutuabili, e il mercato dei fondi mutuabili è perfetto. In un contesto simile il prezzo

dei fondi mutuabili - cioè il tasso di interesse reale (r = i -p) - consentirà di equilibrare risparmi e

investimenti.

Ora complichiamo un po’ le cose considerando gli effetti della politica fiscale sul livello di reddito (e

quindi sul livello della domanda aggregata). Poniamo in primo luogo la variabile consumi C non più

come esogena ma come funzione essa stessa del livello di reddito (Y) disponibile e del livello di

tassazione:

C = f (Y , T )

(2.8)

Poniamo poi due casi distinti: i) l’imposizione è in soma fissa rispetto al reddito (T dato); ii)

l’imposizione è in soma variabile e dipende dal livello del reddito, ovvero esplicitiamo l’aliquota

d’imposta t.

i) imposizione in somma fissa

Y =C + I +G

C = c(Y − T )

I=I

In questo caso i consumi sono una quota del reddito, ovvero il consumatore decide quanta parte del

reddito consumare e quanta parte risparmiare. La proporzione tra consumo e risparmio è descritta dal

coefficiente c che rappresenta la propensione al consumo. Il reddito da considerare però non è il reddito

complessivo (Y) ma il reddito disponibile (al netto dell’imposizione fiscale T).

Dal sistema di equazioni sopra descritto si ricava la formulazione del reddito come funzione dei

consumi e della imposizione fiscale:

Y=

1

( I + G − cT )

(1 − c )

(2.9)

8

Dalla 2.9 si ricavano due informazioni importanti: i) il valore del moltiplicatore del reddito (o

moltiplicatore keynesiano) pari a 1/(1-c); ii) il valore del moltiplicatore della tassazione pari a –c/(1-c).

Il moltiplicatore della tassazione nel caso di imposizione in somma fissa è minore del moltiplicatore

della spesa pubblica che è pari a 1/(1-c), ovvero

1

c

>

(1 − c ) (1 − c )

dal momento che c < 1 , ovvero la propensione al consumo è positiva ma minore di 1.

Che cosa implica tutto questo? Che se il governo decide di aumentare le tasse (T) per finanziare la

spesa pubblica (G), l’aumento di spesa pubblica produrrà un aumento di reddito maggiore rispetto alla

riduzione di reddito che deriva dalla tassazione.

ii) imposizione proporzionale

In questo caso alle tre equazioni del modello in somma fissa va aggiunta l’equazione che identifica il

livello di tassazione, ovvero

T = tY

La funzione del reddito espressa nella 2.9 diventa allora funzione anche dell’aliquota di imposta

Y=

1

( I + G)

1 − c(1 − t )

(2.10)

La presenza dell’aliquota di imposta al denominatore fa diminuire il valore del moltiplicatore in

proporzione al livello di tassazione.

In termini grafici il modello reddito-spesa con la presenza di tassazione può essere rappresentato dai

grafici 1 e 2 a seconda che si tratti di imposizione fissa o proporzionale.

Grafico 1 – Modello reddito-spesa con tassazione in somma fissa

C, I

Y di

equilibrio

-cT

(C+I+G)'

(C+I+G)

∆G

Y di equilibrio con

finanziamento della

spesa pubblica in

deficit e non tramite

tassazione

45°

YE

YE' YE''

Y

9

Grafico 2 – Modello reddito-spesa con tassazione in somma proporzionale

C, I

Y di

equilibrio

(C+I+G)'

1/(1-c(1-t))

(C+I+G)

∆G

Y di equilibrio con

finanziamento della

spesa pubblica in

deficit e non tramite

tassazione

1/(1-c)

45°

YE

2.2.

YE' YE''

Y

Il modello IS-LM

Nel modello reddito-spesa esaminato nel capitolo precedente si assumeva che gli investimenti fossero

una variabile esogena. In realtà la spesa per investimenti dipende dal tasso di interesse. È quindi

necessario introdurre la relazione tra investimenti e tasso d’interesse nel modello. Così facendo avremo

che una componente di AD, cioè della spesa aggregata, dipende dal tasso di interesse (i). Ne segue che

avremo un valore di equilibrio (sul mercato dei beni) di Y per ogni dato valore di i. Vale a dire che, per

ogni valore del tasso di interesse, possiamo individuare un valore del PIL compatibile con l’equilibrio

sul mercato dei beni o, equivalentemente, con l’uguaglianza di risparmi e investimenti. Questa

relazione di equilibrio tra Y e i è graficamente rappresentabile come una curva: la curva IS

(investimenti-risparmio). Per determinare quale, tra i tanti possibili, sia l’effettivo valore di equilibrio

di Y è necessario sapere quale sia il valore effettivo di i. Per trovare questo valore si cercherà di

individuare la relazione esistente tra tasso di interesse ed equilibrio del mercato monetario. Scopriremo

così che esiste un valore di equilibrio di Y (sul mercato monetario) per ogni dato valore di i tale per cui

la domanda di liquidità è uguale all’offerta di moneta. Questa relazione di equilibrio tra Y e i è

graficamente rappresentabile come una curva: la curva LM (liquidità-moneta). L’intersezione tra curva

IS e curva LM nello spazio (Y, i) ci fornirà i valori del tasso di interesse e del PIL compatibili con

l’equilibrio simultaneo del mercato dei beni e di quello della moneta. Analiticamente, tale risultato sarà

ottenuto risolvendo simultaneamente un sistema di due equazioni, una che rappresenta la relazione IS, e

l’altra che rappresenta la relazione LM.

2.3.

La IS e il mercato dei beni

Riprendiamo il modello reddito-spesa con la presenza del settore pubblico visto nel precedente

capitolo. Sostituiamo, però l’ipotesi di investimento esogeno I = I , con l’ipotesi che l’investimento sia

funzione del tasso di interesse. Ipotizziamo che questa funzione sia lineare:

10

I = I − qi

I rappresenta una componente “autonoma” dell’investimento, una componente non dipendente dal

tasso di interesse. Tale componente, in realtà, tende a catturare analiticamente l’idea che la spesa per

investimenti è anche influenzata dalle aspettative che le imprese hanno circa la possibilità di vendere le

merci da loro prodotte. Tanto più ottimistiche sono tali aspettative e tanto maggiore sarà I .

Graficamente la relazione è rappresentabile come una retta, la cui intercetta con l’asse delle ascisse è

costituita da I e la cui inclinazione rispetto all’asse delle ordinate è q (1/q rispetto all’asse delle

ascisse). Tanto maggiore è q, quindi, e tanto maggiore è l’influenza che il tasso di interesse esercita

sulla spesa per investimenti (grafico 3).

Grafico 3 – relazione degli investimenti

i

i0

i1

I

I0

I1

I

Vediamo adesso come si relaziona il tasso di interesse che si ricava dalla funzione degli investimenti

con il livello del reddito (per semplicità non consideriamo la spesa pubblica).

Y =C+I

I = I − qi

C = C + cY

Dal sistema a tre equazioni si può ricavare il reddito come funzione del tasso di interesse

Y=

1

( I + C − qi )

(1 − c )

(2.11)

Questa relazione decrescente tra reddito e tasso di interesse viene definita scheda IS (eq. 2.11) e ci dice

che una riduzione del tasso di interesse fa aumentare gli investimenti, che a loro volta sono una

componente positiva del reddito, quindi un aumento degli investimenti produce un aumento del reddito.

Così si può passare dal grafico 3 che identifica la relazione degli investimenti, al grafico 4 che mette in

relazione il reddito con il tasso di interesse.

11

Grafico 4– scheda IS

i

i0

i1

IS

Y0

2.4.

Y1

Y

La LM e il mercato della moneta

La ragione per cui si guarda al mercato monetario per determinare il tasso di interesse è che, nel breve

periodo almeno, il tasso di interesse sembra essere il “prezzo” che equilibria il mercato della moneta

piuttosto che il prezzo che equilibria il mercato dei fondi mutuabili.

Del resto, in questo e nel precedente capitolo si è visto che l’offerta di fondi mutuabili, cioè il

risparmio, nel breve periodo dipende principalmente dal livello del reddito e non dal tasso di interesse.

Secondo Keynes - l’economista che più di ogni altro ha contribuito allo studio del breve periodo - il

tasso di interesse è il prezzo della rinuncia alla liquidità, ovvero della rinuncia alla principale

caratteristica della moneta, che, appunto è l’attività più liquida che vi sia nell’economia ma che non

frutta interessi. Quando gli individui devono scegliere il loro portafoglio di attività, rinunciano alla

moneta nella misura in cui ricevono un interesse soddisfacente dal possesso di attività meno liquide,

come i depositi bancari remunerati o i titoli obbligazionari. È anzi ragionevole supporre che la rinuncia

alla liquidità sarà tanto maggiore quanto più elevato è il tasso di interesse. Quest’ultimo può essere

visto anche come il costo opportunità del detenere moneta: tenendo moneta gli individui rinunciano

all’interesse che fruttano attività meno liquide e più rischiose. La condizione affinché esista una certa

“preferenza per la liquidità” è che vi sia incertezza circa il livello futuro del tasso di interesse. Ciò,

infatti, introduce un elemento di rischio associato alla rinuncia alla liquidità. Inoltre, l’incertezza sul

futuro del tasso di interesse è la stessa incertezza circa l’andamento del prezzo dei titoli (che è correlato

inversamente con il tasso di interesse). Naturalmente, più alto è il tasso di interesse oggi, più basso il

prezzo dei titoli e più appetibili risulteranno essere i titoli fruttiferi e più elevato sarà quindi il costo

opportunità di detenere moneta. Ma un tasso di interesse elevato oggi può generare anche aspettative di

ribasso e quindi di prezzi dei titoli più elevati in futuro. Il che può rafforzare la spinta ad acquistare

titoli oggi per rivenderli domani, ottenendo un guadagno speculativo. Al contrario un tasso di interesse

basso oggi può spingere gli speculatori a vendere titoli in attesa che il loro prezzo si riduca in futuro. La

vendita di titoli, naturalmente, si trasforma in domanda di moneta liquida oggi. La preferenza per la

liquidità è dunque connessa strettamente a un movente tipicamente speculativo per detenere moneta.

Detto in altri termini, la domanda dell’attività più liquida, la moneta, sarà una funzione inversa del

saggio di interesse. Ma, come sappiamo, la moneta non viene tenuta dai soggetti economici soltanto per

gli usi speculativi. Essa viene tenuta anche per effettuare le transazioni, cioè gli acquisti di beni e

12

servizi, acquisti che non avvengono, ovviamente, nello stesso momento in cui si percepisce il reddito.

La domanda di moneta per motivi transattivi è strettamente collegata al livello del reddito. Essa sarà

tanto più elevata quanto più elevato è il livello del reddito.

La domanda complessiva di moneta (L) sarà, allora, la somma di due componenti: L1, la domanda per

fini transattivi, che dipende dal livello di Y e L2, la domanda per fini speculativi, che dipende dal tasso

di interesse.

+

L = L1 (Y ) + L2 (i )

Ponendo la funzione di domanda di moneta in forma lineare si avrà

L = kY + L − hi

(2.12)

Per livelli di reddito dati (ovvero tenendo costante Y) si può tracciare sul piano (L, i) la relazione tra

tasso di interesse e domanda di moneta:

Grafico 5– domanda di moneta

i

i0

i1

L

L0

L1

L

Dalla funzione di domanda di moneta si arriva poi alla definizione di equilibrio sul mercato della

moneta e alla scheda LM. Ipotizzando che la Banca Centrale possa controllare perfettamente l’offerta

di moneta (che diventa quindi variabile esogena), il mercato della moneta sarà descritto dalla funzione

di domanda di moneta (eq. 2.12) e dalla condizione di equilibrio con offerta di moneta.

L D = kY + L − hi

domanda di moneta

LS = M

offerta di moneta

La condizione di equilibrio sarà data dall’eguaglianza tra le due equazioni (offerta = domanda ovvero

LS=LD).

13

i=

(L − M )

k

Y+

h

h

equilibrio sul mercato della moneta

Grafico 6– la scheda LM

i

LM

i1

i0

Y0

Y

Y1

Cosa ci dice questa relazione: all’aumentare del reddito aumenta la domanda di moneta per transazioni

e, data l’offerta di moneta, si ha un eccesso di domanda; gli agenti desiderano tenere più moneta per

effettuare transazioni di quanta sia a disposizione e per procurarsela venderanno dei titoli provocando

un eccesso di offerta sul mercato dei titoli. L’eccesso di offerta di titoli provoca una riduzione del

prezzo dei titoli e quindi si dovrà avere un aumento del tasso di interesse. L’equilibrio si raggiunge

quando il tasso di interesse è salito al punto in cui coloro che detengono moneta a fini speculativi

sceglieranno di tenere titoli, e quindi a cedere moneta in cambio dei titoli offerti da quanti hanno

bisogno di mezzi di pagamento per le transazioni.

Grafico 7– il modello IS-LM

i

LM

i*

IS

Y*

Y

14

Considerando insieme le due schede IS e LM, è possibile formulare il cosiddetto modello IS-LM che

identifica le condizioni di equilibrio simultaneo sul mercato dei beni e su quello della moneta.

Ricordando che:

la scheda IS rappresenta l’insieme di combinazioni di valori di Y e i per cui il reddito è uguale alla

domanda aggregata (AD)

la scheda LM rappresenta la combinazione di valori di Y e i che portano all’equilibrio sul mercato

della moneta

l’interazione tra i due mercati ci darà la condizione di equilibrio macroeconomico.

CAPITOLO 3: LE FLUTTUAZIONI ECONOMICHE, LA DOMANDA E L’OFFERTA

AGGREGATE

3.1.

Crescita economica e fluttuazioni

È tradizione suddividere la Macroeconomia in due campi di studio distinti: la crescita e le fluttuazioni.

Si tratta di una tradizione conveniente, anche se la separazione netta finisce per far passare in secondo

piano la stretta interrelazione che esiste tra i due macro-fenomeni esaminati. Con lo studio della

crescita si mette a fuoco l’andamento dell’economia nel corso dei decenni, analizzando le “forze” che

stanno alla base di tale andamento. Al centro dell’attenzione sono l’accumulazione del capitale fisico

(macchinari, impianti e infrastrutture), lo sviluppo delle conoscenze tecnologiche e le relative

applicazioni, la crescita della popolazione, l’accumulazione delle capacità tecniche e scientifiche dei

lavoratori (ovvero l’accumulazione del “capitale umano”). Questi fenomeni cambiano lentamente nel

tempo o, comunque, hanno effetti sul sistema economico dilazionati nel tempo. Per questa ragione,

generalmente, lo studio della crescita viene anche definito analisi di lunghissimo periodo. Se la crescita

si concentra sulle tendenze di lunghissimo periodo, trascura invece le fluttuazioni che il PIL, il tasso di

disoccupazione e l’inflazione mostrano trimestre dopo trimestre, a seguito di piccoli e grandi shocks

che colpiscono l’economia. Per usare un’espressione tipica della statistica delle serie temporali,

possiamo dire che lo studio della crescita mette a fuoco il trend dell’economia; mentre lo studio delle

fluttuazioni mette a fuoco gli scostamenti dal trend. Le fluttuazioni possono essere regolari, oppure (e

più spesso) irregolari. Nel primo caso il PIL assumerà un andamento ciclico regolare intorno al trend;

nel secondo si avranno invece cicli irregolari. Con lo studio delle fluttuazioni (o, come spesso si dice,

del ciclo) si cerca di spiegare le cause e le conseguenze dei movimenti del PIL intorno al suo trend di

crescita e quindi l’attenzione è rivolta a periodi di tempo molto più corti di quelli esaminati nello studio

della crescita. Le fluttuazioni sono inoltre caratterizzate da movimenti congiunti del PIL e di altre

variabili, come i consumi, gli investimenti, l’inflazione, la disoccupazione, ecc. Tali movimenti

congiunti vengono detti co-movimenti. Le variabili che hanno co-movimenti che vanno nella stessa

direzione dei movimenti del PIL si dicono variabili pro-cicliche. Tra queste i consumi e gli

investimenti. Tra le variabili anti-cicliche troviamo invece il tasso di disoccupazione.

3.2.

Misurare il ciclo e il trend

Come è possibile “leggere” nei dati relativi al PIL le tendenze di lunghissimo periodo e le fluttuazioni

cicliche? Ovviamente, le osservazioni che compongono una serie temporale contengono tanto una

componente di ciclo quanto una componente di trend. Al fine di separare la componente di lunghissimo

15

periodo dalle fluttuazioni cicliche è necessario innanzitutto individuare il trend nella serie temporale

del PIL. Per fare ciò, si cerca di trovare la retta che consente meglio di interpolare osservazioni

disponibili. Poiché tali osservazioni spesso descrivono una crescita esponenziale, prima di interpolare i

dati con una retta è necessario estrarre i logaritmi dei valori osservati. La retta interpolante rappresenta

il trend, cioè l’andamento di lunghissimo periodo del fenomeno analizzato, mentre le fluttuazioni

saranno misurate dagli scostamenti dal trend, cioè dalla differenza, in ogni momento del tempo tra i

logaritmi dei valori osservati e i valori di trend corrispondenti (anch’essi in logaritmi).

Grafico 8– andamento del PIL nel lungo periodo: trend e fluttuazioni

Andamento del PIL nel lungo periodo

3000

2500

2000

TREND

1500

1000

500

fluttuazioni intorno al trend

0

1965

3.3.

1970

1975

1980

1985

1990

1995

2000

2005

2010

Domanda e offerta aggregata

Fin dall’analisi del funzionamento di un semplice mercato gli economisti sono abituati a distinguere le

“forze” che agiscono dal lato della domanda da quelle che agiscono dal lato dell’offerta. Anche in

Macroeconomia si fa qualcosa del genere distinguendo tra domanda aggregata e offerta aggregata.

Mentre l’analisi della crescita avviene esclusivamente dal lato dell’offerta, poiché si riconosce che

soltanto le forze che influenzano l’offerta aggregata hanno impatto sull’andamento dell’economia nel

lunghissimo periodo, l’analisi delle fluttuazioni non può prescindere dallo studio anche delle forze che

si trovano dietro la domanda aggregata. Infatti, il modello utilizzato per lo studio delle fluttuazioni si

chiama proprio “modello di domanda e offerta aggregata” o AD-AS (Aggregate Demand - Aggregate

Supply), in cui figurano una curva di domanda aggregata e una curva di offerta aggregata. Le due curve

esprimono diverse relazioni tra livello generale dei prezzi e livello del PIL (o tra i logaritmi di tali

variabili). Nonostante la similitudine con l’analisi microeconomica dei mercati, le curve AD e AS non

sono costruite per semplice aggregazione di curve di domanda e offerta individuali. In effetti, in

microeconomia ciò che conta sono i prezzi relativi: il P che troviamo nel classico grafico di domanda e

offerta è il prezzo di un bene relativamente a quello di un altro bene. Il P che troviamo nel grafico di

16

domanda e offerta macroeconomiche, invece, rappresenta il livello generale dei prezzi. Inoltre, in

microeconomia la curva di offerta ha senso solo in un contesto di concorrenza perfetta; in

macroeconomia la si può costruire anche in un modello di concorrenza imperfetta.

Il modello AD-AS prende le mosse dal modello IS-LM laddove però il livello dei prezzi non è più

considerato esogeno ma è determinato endogenamente. Considerando il modello IS-LM che è

rappresentato da un sistema di equazioni a due equazioni e due incognite (Y e i), aggiungendo una

incognita, data dal livello dei prezzi P, rende necessario introdurre una nuova equazione che

rappresenta il mercato del lavoro, affinché il sistema risulti determinato.

3.4.

La AD

Essa non è spiegabile come una curva di domanda individuale; non c’è sostituzione tra beni più costosi

e meno costosi, perché in macroeconomia l’unico bene che conta è il PIL, cioè un “bene composito” e,

naturalmente, un aumento del livello generale dei prezzi non spinge a sostituire la “domanda di PIL”

con la domanda di qualcosa d’altro. Per capire in cosa consista la curva di domanda aggregata conviene

ripartire dalle identità di contabilità nazionale. Sappiamo che, considerando per semplicità

un’economia chiusa, deve valere la condizione

PIL = Y = AD = C + G + I

Come facciamo a ricavare una relazione tra reddito (Y) e livello dei prezzi (P)? Possiamo ipotizzare

che G sia autonomamente decisa dal governo; ma C e I è plausibile abbiano una relazione con il livello

dei prezzi (P). Tale relazione prende fondamentalmente due canali: l’effetto ricchezza (o effetto Pigou)

e l’effetto tasso di interesse (o effetto Keynes). In primo luogo, è intuitivo che la spesa per consumi

dipenda, oltre che ovviamente dal reddito disponibile anche dalla ricchezza. Una componente della

ricchezza (finanziaria) è costituita dalla quantità di moneta disponibile. Ciò che conta per la spesa è la

quantità di moneta in termini reali, ovvero il potere d’acquisto della moneta: M/P. Se P scende, con M

costante, allora M/P sale. Quindi una diminuzione del livello generale dei prezzi fa aumentare la

ricchezza reale, quindi C sale. Ne segue che al diminuire di P la domanda aggregata aumenta perché

aumenta C e quindi un più basso P è compatibile con un più alto Y. Un ragionamento un po’ più

complesso consente di intuire anche l’effetto Keynes. Una diminuzione di P abbiamo visto che, con M

costante, allora M/P sale; ma la quantità di moneta domandata dagli individui (in termini reali) è

invariata, se Y non è cambiato. La maggior ricchezza reale verrà dirottata verso l’acquisto di titoli: B

(che costituiscono un impiego alternativo alla moneta liquida). Conseguentemente il prezzo dei titoli

salirà: PB sale. La ben nota relazione inversa tra prezzo dei titoli e tasso di interesse comporterà, allora,

una diminuzione del tasso di interesse: i. Poiché il tasso di interesse rappresenta anche il costo che gli

imprenditori devono sopportare per finanziare i propri investimenti, una diminuzione di i porterà a un

aumento degli investimenti I. Al diminuire di P la domanda aggregata aumenta dunque anche perché

aumenta I. Anche per questa via un più basso P è compatibile con un più alto Y.

Per rappresentare la curva AD dobbiamo rimuovere l’ipotesi di prezzi esogeni, e possiamo inserire il

livello dei prezzi come variabile che influenza l’offerta reale di moneta, dove M/P diventa appunto

l’offerta reale, con M dato (offerta nominale).

17

i=

k

h

{

Y+

coefficiente

L − (M / P )

h 43

142

equilibrio sul mercato della moneta con prezzi variabili

int ercetta

Grafico 9– costruzione della curva AD di domanda aggregata

LM2

i

LM1

i2

LM0

i1

i0

IS

Y2

Y1

Y0

Y

P

P2

P1

P0

AD

Y2

Y1 Y0

Y

Un aumento del livello dei prezzi fa ridurre il valore dell’offerta reale di moneta e quindi fa aumentare

l’intercetta della funzione LM sulle ordinate (la LM si sposta verso l’alto). Infatti, un aumento di P

riduce l’offerta di moneta in termini reali e determina per un dato livello di reddito (reale) una

situazione di eccesso di domanda di moneta reale che provoca un aumento del tasso di interesse di

equilibrio sul mercato della moneta (aumento della domanda di moneta per scopi transattivi).

18

3.5.

La AS

Costruzione della curva di offerta aggregata AS. Dalla teoria microeconomica sappiamo che l’impresa

massimizza il profitto producendo la quantità di output per la quale il costo marginale uguaglia il ricavo

marginale; in un mercato perfettamente concorrenziale il ricavo marginale coincide con il prezzo, che

per l’impresa è dato, cosicché la condizione di massimo profitto coincide con P=CMg. Considerando il

solo lavoro come input produttivo variabile, la condizione di equilibrio sul mercato del lavoro diventa

CMg =

dCT dCV d (WN )

dN

=

=

=W

dY

dY

dY

dY

(3.1)

Se il lavoro è il solo input produttivo variabile, allora il costo del lavoro è il solo costo variabile e

corrisponde al prodotto del salario medio (W) con il numero di lavoratori (N). Considerando che nel

breve periodo in concorrenza perfetta anche il prezzo del lavoro (ovvero il salario medio W) è dato per

l’impresa, il termine W esce dal calcolo della derivata. Considerando poi la condizione di equilibrio del

mercato, ovvero P=CMg, la (3.1) diventa

P =W

dN

dY

(3.2)

Dalla (3.2) è possibile ricavare la funzione di domanda di lavoro per l’impresa riportata nel grafico 10.

dY W

=

dN P

(3.3)

Questa funzione di domanda di lavoro costituisce la base per costruire la curva di offerta aggregata di

beni per ogni dato livello di salario monetario. Quest’ultimo viene assunto come determinato in sede di

contrattazione e dunque rigido nel breve periodo (dato che i contratti di lavoro e i rispettivi livelli

salariali sono oggetto di contratti di lunga durata). Assumendo quindi W come esogena del modello,

W , allora il salario reale W/P varierà al solo variare del livello dei prezzi, ed è quanto si può vedere nel

grafico 10.

Grafico 10– curva di domanda di lavoro

W/P

(W/P)0

(W/P)1

dY/dN

N0

N1

N

19

Dato il livello di salario monetario W , il salario reale W / P aumenterà se il livello dei prezzi

diminuisce e diminuirà se i prezzi aumentano. Come si vede dal grafico 10 un aumento dei prezzi (con

P0<P1) produce una riduzione del salario reale da (W/P)0 a (W/P)1 e di conseguenza un aumento della

domanda di lavoro (e quindi un aumento dell’occupazione data l’ipotesi di concorrenza perfetta).

Grafico 11– costruzione della curva AS di offerta aggregata

P

W/P

IV

I

AS

(W/P)0

(W/P)1

P1

P0

dY/dN

Y0

Y1

Y

Y

Y0

N0

N

N1

Y

Y=f(N)

Y0

Y1

Y1

III

Y0

Y1

Y

II

N0

N1

N

Utilizzando il grafico 10 si può costruire quindi la curva di offerta aggregata (grafico 11). Partendo dal

I quadrante, un aumento dei prezzi produce una riduzione del salario reale, quindi un aumento

dell’occupazione (N). Essendo il lavoro il solo input produttivo, l’aumento di N produce un aumento

della produzione (funzione della produzione quadrante II). Il quadrante III consente di proiettare

sull’asse delle ascisse il livello di output (Y) corrispondente a ciascun livello di occupazione, in modo

da poter costruire il quadrante IV, ovvero la curva di offerta aggregata AS, che definisce una relazione

positiva e crescente tra livello dei prezzi e livello di produzione aggregata.

20

3.6.

Il Modello AD-AS

La AS descrive quindi la relazione tra output e livello dei prezzi compatibile con la massimizzazione

del profitto da parte delle imprese. In linea astratta possiamo dire che tale relazione può essere ad

elasticità nulla, l’output non varia per niente al variare dei prezzi; ad elasticità infinita, i prezzi non

variano per niente al variare dell’output; ad elasticità finita, output e prezzi sono positivamente

correlati. È evidente che quando ci si trovi di fronte a una AS verticale (caso 1, Grafico 12), eventuali

spostamenti della AD non hanno alcun effetto su Y. Con una AS orizzontale (caso 2, Grafico 13)

spostamenti della AD non hanno alcun effetto su P, ma hanno effetto su Y. Nel caso in cui la AS sia

crescente (caso 3, Grafico 14), gli spostamenti della AD hanno effetto sia su P che su Y. E’ chiaro,

allora, che nel primo caso lo studio di cosa sta dietro alla AD è poco importante, mentre è

massimamente importante nel caso (2); nel caso (3) contano sia la AS che la AD. Il caso (1) descrive il

lungo periodo, in cui i prezzi sono perfettamente flessibili e l’economia produce esattamente il livello

di PIL “potenziale” o “naturale”, che corrisponde al livello di produzione che garantisce la piena

occupazione di tutti i fattori produttivi (quindi anche della forza lavoro). Tale livello corrisponde a

quello di trend relativamente all’anno considerato. Ovvero è il livello che - data la disponibilità di

capitale fisico e umano e data la tecnologia - l’economia “sceglierebbe” di produrre. La perfetta

flessibilità dei prezzi fa sì che, nel lungo periodo qualsiasi shock che colpisca la domanda aggregata

può essere “accomodato” da aggiustamenti dei prezzi e salari, cosicché le imprese possono produrre

esattamente livello naturale di PIL. Il caso (2) rappresenta invece il breve periodo, in cui i prezzi sono

completamente rigidi, perché le imprese e lavoratori non aggiustano prezzi e salari. Infine, il caso (3)

rappresenta il medio periodo, in cui i prezzi si aggiustano parzialmente. Il medio periodo costituisce, in

effetti il nesso tra breve e lungo periodo e quindi consente di spiegare la transizione dal breve al lungo

periodo. Prima di chiudere su questo punto, è opportuno precisare che le fluttuazioni - nella realtà - non

finiscono mai con il ritorno dell’economia al livello di output (di lungo periodo) iniziale. E ciò per due

ragioni. La prima è che, come si può vedere nel Grafico 8, la linea che descrive i valori effettivi del PIL

passa da sopra a sotto il trend e viceversa senza fermarsi su di esso. La seconda è che quando tale linea

comunque passa per il trend, il corrispondente valore del PIL è diverso da (in genere superiore a) quello

corrispondente al passaggio precedente.

Considerando il grafico 14, ovvero il livello di equilibrio con AS-AD di medio periodo è possibile

analizzare la presenza di disoccupazione involontaria sul mercato del lavoro. Per disoccupazione

involontaria si intende il numero di persone che sono in cerca di occupazione e che non trovano

impiego sul mercato del lavoro. Se il punto di incontro tra AD e AS corrisponde ad un prezzo e ad una

quantità di reddito di equilibrio inferiore al livello di reddito potenziale, allora si determinerà

disoccupazione involontaria. Il livello di reddito potenziale YP è infatti proprio quel livello di reddito

corrispondente alla piena occupazione di tutta la forza lavoro.

Grafico 12– Modello AD-AS nel lungo periodo (caso 1)

P

AS

P3

AD3

P2

P1

AD2

AD1

Y*

Y

21

Grafico 13– Modello AD-AS nel breve periodo (caso 2)

P

AS

P*

AD3

AD2

AD1

Y1

Y2

Y3

Y

Grafico 14– Modello AD-AS nel medio periodo (caso 3)

P

AS

P3

P2

P1

AD3

AD2

AD1

Y1 Y2 Y3 Y

Guardando il grafico 15 si parte dal I quadrante dove è disegnato l’equilibrio sul mercato dei beni. Il

punto di equilibrio definisce livello dei prezzi P* e output di equilibrio Y*. Proiettando sul quadrante II

il livello di output possiamo poi trovare sulla funzione di produzione dell’impresa (quadrante III) il

livello di occupazione corrispondente a Y*, rappresentato da N*. Proiettando ora il livello di

occupazione effettivo N* sul quadrante IV (che rappresenta il mercato del lavoro) si può vedere come il

livello di occupazione effettivo N* sia minore del livello di piena occupazione NP. Ripercorrendo i

quadranti in senso inverso è possibile identificare sulla curva di offerta aggregata AS quale sia il livello

dei prezzi compatibile con la piena occupazione. Se la domanda aggregata è inferiore al livello di pieno

impiego (come è nel grafico) allora ci sarà spazio per manovre di politica economica che possano

stimolare la domanda aggregata fino a spingerla in ADP ovvero in corrispondenza della piena

occupazione.

22

Grafico 15– Modello AD-AS e disoccupazione involontaria

P

W/P

I

IV

NS

W/P*

AS

W/PP

PP

ADP

P*

dY/dN

AD

Y*

YP

Y

Y

YP

N*

N

NP

Y

YP

Y=f(N)

Y*

Y*

II

III

Y*

YP

Y

N*

NP

N

23