PROGETTO

MARKETING COLLETTIVO DEI

PRODOTTI AGROALIMENTARI

RELAZIONE FINALE

a cura di

Dicembre 2008

1

Indice

INTRODUZIONE ........................................................................................................ 5

1. IL SISTEMA AGROALIMENTARE ............................................................... 7

1.1. I Settori dell’Agroalimentare .................................................................... 7

1.2 Caratteristiche strutturali dei prodotti agricoli ed

implicazioni strategiche ......................................................................................... 11

1.3. Tipologie di mercato......................................................................................... 16

1.4 Strumenti di gestione specifici dei mercati agroalimentari..... 21

2. EVOLUZIONE DEL CONCETTO DI MARKETING PER I

PRODOTTI AGROALIMENTARI...................................................................... 24

2.1 Il mercato dei prodotti agricoli tipici e locali................................. 27

2.1.1 Il posizionamento di mercato di DOP e IGP. Un’indagine presso la

Grande Distribuzione ..........................................................................................................33

2.2 Il marketing dei prodotti agricoli tipici e locali. Il “marketing

delle esperienze”......................................................................................................... 38

2.3 Il marketing collettivo................................................................................... 40

2.4 Il progetto COFAMI, Collective Farmers Marketing

Initiatives ......................................................................................................................... 41

2.4.1 Caratteristiche delle COFAMI in Europa..................................................42

2.4.2 Fattori favorevoli e limitanti per le COFAMI ........................................44

2.4.3 Iniziative COFAMI in Italia....................................................................................47

2.4.4 Fattori limitanti e favorevoli allo sviluppo di COFAMI in Italia48

3 PUBBLICITÀ E PRODOTTI AGROALIMENTARI ................................. 54

3.1. La pubblicità per i prodotti agroalimentari .................................... 54

3.2 La disciplina della pubblicità..................................................................... 56

4. TUTELA DEL CONSUMATORE ................................................................. 59

4.1 Programma d'azione (2007-2013) ........................................................... 59

4.2 Strategia per la politica dei consumatori (2007-2013) .......... 61

4.3 Libro verde sulla revisione dell'acquis comunitario in

materia di tutela dei consumatori [Gazzetta ufficiale C 61 del

15.03.06]. .......................................................................................................................... 64

5. IL COMMERCIO ELETTRONICO ................................................................ 65

5.1 Alcune esemplificazioni guida di e-commerce nel comparto

agroalimentare ........................................................................................................... 66

6 RUOLO ED EVOLUZIONE DEL CONCETTO DI QUALITÀ

NELL’AGROALIMENTARE ............................................................................... 70

6.1 I controlli di qualità nell’agroalimentare...................................... 73

6.2. L’ambito cogente ................................................................................................ 74

6.2.1. L’Haccp ...........................................................................................................................76

UNIPROM - Marketing collettivo dei prodotti agroalimentari

6.2.2. Applicazione del sistema HACCP ad un caso aziendale ..................78

6.3. L’ambito regolamentato................................................................................ 80

6.3.1. Denominazione d’Origine Protetta e Indicazione Geografica

Protetta.....................................................................................................................................81

6.3.2. Attestazione di specificità.................................................................................82

6.3.3. L’Agricoltura Biologica......................................................................................84

6.3.4 Il mercato dei prodotti biologici......................................................................86

6.4. L’ambito volontario ......................................................................................... 88

6.4.1. Certificazione del Sistema Qualità ..............................................................89

6.4.2. Certificazione di prodotto .................................................................................90

7 IL MARKETING SUI PRODOTTI AGROALIMENTARI

REALIZZATO DALLO STATO ITALIANO .................................................. 92

7.1 Il Piano di comunicazione istituzionale 2008 .................................... 93

7.1.1 Finalità del Piano .....................................................................................................94

7.1.2 Le linee di azione e gli strumenti di comunicazione...............................96

7.2 Internazionalizzazione dei prodotti italiani ..................................... 97

7.3 Il Piano per promuovere il made in Italy negli Stati Uniti ......... 98

7.5 Le Camere di Commercio ................................................................................ 102

7.6 La promozione degli operatori privati del Regno Unito .......... 102

8 IL RUOLO DELLE REGIONI NEL MARKETING DEI PRODOTTI

AGROALIMENTARI ............................................................................................ 105

8.1 Il marchio QM, qualità garantita dalle Marche.......................... 105

8.2 Il marchio Agriqualità della regione Toscana............................. 106

8.3 Il marchio QC, qualità controllata dalla regione Emilia

Romagna ......................................................................................................................... 107

8.4 Il marchio Qualità Certificata della Regione Veneto ............. 108

8.5 Altre attività regionali............................................................................... 112

8.5.1 Arsial Lazio................................................................................................................112

8.5.2 Regione Liguria - PromSTAP- Progetto europeo per la filiera

alimentare...............................................................................................................................115

8. 5.3 L’IMA Piemonte..........................................................................................................117

9 IL MARKETING DEI PRODOTTI ITTICI................................................... 118

9.1 “Linee guida idonee all’allestimento di una strategia di

marketing comune per l’Alto Adriatico” ................................................... 119

10. SUGGERIMENTI DALLE ESPERIENZE DI MARKETING

COLLETTIVO ......................................................................................................... 122

CONCLUSIONI ....................................................................................................... 127

BIBLIOGRAFIA...................................................................................................... 130

SITI INTERNET CONSULTATI ....................................................................... 132

ALLEGATI ............................................................................................................... 133

Codice di Autodisciplina Pubblicitaria .............................................................133

3

UNIPROM - Marketing collettivo dei prodotti agroalimentari

D.P.R. 10 novembre 1997, n. 513 Regolamento recante criteri e

modalità per la formazione, l'archiviazione e la trasmissione di

documenti con strumenti informatici e telematici, a norma

dell'articolo 15, comma 2, della legge 15 marzo 1997, n.59............133

LIBRO BIANCO SULLA SICUREZZA ALIMENTARE ........................................133

Regolamento (CE) n. 852/2004 sull’igiene dei prodotti alimentari

...................................................................................................................................................133

Regolamento (CE) n. 853/2004 che stabilisce norme specifiche in

materia d’igiene per gli alimenti di origine animale ...................................133

Regolamento (CE) n. 854/2004 che stabilisce norme specifiche per

l’organizzazione di controlli ufficiali sui prodotti di origine

animale destinati al consumo umano .................................................................133

Regolamento (CE) n. 882/2004 relativo ai controlli ufficiali intesi

a verificare la conformità alla normativa in materia di mangimi e di

alimenti e alle norme sulla salute e sul benessere degli animali ..133

Regolamento (CE) n. 509/2006 relativo alle specialità

tradizionali garantite dei prodotti agricoli e alimentari ...................133

Regolamento (CE) n. 510/2006 relativo alla protezione delle

indicazioni geografiche e delle denominazioni d’origine dei prodotti

agricoli e alimentari ....................................................................................................133

Regolamento (CE) n. 834/2007 relativo alla produzione biologica

e all’etichettatura dei prodotti biologici e che abroga il

regolamento (CEE) n. 2092/91 .............................................................................133

Azioni promozionali degli operatori italiani nel Regno Unito sui

prodotti agroalimentari tipici. canali e fonti di

approvvigionamento. sistema di rilevazione e conoscenza sui canali

distributivi e le azioni di tutela e promozione dei prodotti

agroalimentari tipici italiani sui mercati esteri .........................................133

Comunicazione della Commissione al Consiglio e al Parlamento

Europeo del 10 giugno 2004 "Piano d’azione europeo per

l’agricoltura biologica e gli alimenti biologici" [COM(2004) 415

[Non pubblicato in Gazzetta Ufficiale] ............................................................133

Decisione 1926/2006/CE del Parlamento europeo e del Consiglio,

del 18 dicembre 2006, che stabilisce un programma d'azione

comunitaria nel settore della politica dei consumatori (20072013) ......................................................................................................................................133

Comunicazione della Commissione al Consiglio, al Parlamento

europeo e al Comitato economico e sociale europeo - del 13 marzo

2007 « Strategia per la politica dei consumatori dell'UE 20072013 »[COM(2007) 99 def. - Non pubblicata nella Gazzetta

ufficiale] ..............................................................................................................................133

4

UNIPROM - Marketing collettivo dei prodotti agroalimentari

INTRODUZIONE

Negli ultimi anni tutto il sistema di relazioni tra produttori e consumatori si è

trasformato, definendo un nuovo assetto che individua una domanda di beni alimentari

sempre più condizionata da considerazioni connesse con la salubrità e la naturalità degli

alimenti. L’alimentazione esige quindi livelli crescenti di garanzia e certificazione, ma

anche una ricerca di valori simbolici e culturali, perdendo così, almeno in parte, la

semplice funzione nutritiva per arricchirsi di nuove valenze.

E’ sorta, dunque, una nuova fase dei processi produttivi di base, quella che oggi

rappresenta un elemento di indiscutibile importanza nel corso dell’intero processo di

trasferimento del bene agroalimentare dal produttore al consumatore, che va sotto il

nome di promozione. Nel corso degli anni, la promozione stessa, si è andata

trasformando a seguito dell’importanza che ha acquisito, in particolare recentemente, in

conseguenza delle trasformazioni che ha subito l’intero settore.

Questo progetto si propone di esaminare l’evoluzione del marketing collettivo dei

prodotti agroalimentari italiani e le strategie di riorganizzazione e promozione dei

prodotti e delle filiere di produzione.

Il progetto prevede un’indagine sul marketing dei prodotti agroalimentari, in particolare

sui diversi sistemi di marketing collettivo. Le iniziative collettive sono infatti oggetto di

sempre maggiore attenzione in quanto ritenute le più idonee a garantire un buon

funzionamento del mercato dei prodotti agroalimentari.

Tra le principali iniziative a livello europeo di marketing collettivo, assume un ruolo

particolarmente importante il progetto comunitario, Collective Farmers Marketing

Initiatives (COFAMI), realizzato nell’ambito del Sesto Programma Quadro per la

Ricerca. Lo studio fornisce indicazioni preziose per le strategie di marketing collettivo a

livello nazionale.

Tali informazioni, completate con le esperienze di marketing collettivo dei prodotti

agroalimentari sperimentate nelle diverse Regioni italiane costituiscono il nucleo del

presente lavoro.

Il progetto si articola in quattro sezioni.

Dapprima viene presentato il settore agroalimentare evidenziandone le caratteristiche

distintive che ne condizionano il funzionamento dal punto di vista del marketing.

5

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Viene poi descritta l’evoluzione del marketing per i prodotti agroalimentari e le diverse

forme che oggi assume, focalizzando l’attenzione sulle iniziative di marketing collettivo

degli agricoltori.

Sono poi riportate le principali azioni di marketing a livello nazionale, per le quali il

Ministero delle Politiche Agricole, Alimentari e Forestali (MIPAAF) ha deciso di

puntare su settori di nicchia, valorizzando il prodotto italiano attraverso una politica

agraria “di qualità” che valorizzi i prodotti tradizionali.

Non mancano anche importanti a livello regionale, dove sono state avviate interessanti

iniziative di marketing.

Una sezione specifica è stata, infine, dedicata al marketing dei prodotti ittici. Opportune

strategie di marketing in questo settore possono infatti rappresentare un utile strumento

di sostegno all’intera filiera della pesca.

Dall’analisi delle esperienze a livello nazionale e internazionale, è possibile trarre delle

indicazioni, riportate nelle conclusioni, utili alla definizione di strategie di marketing

collettivo dei prodotti agroalimentari.

6

UNIPROM - Marketing collettivo dei prodotti agroalimentari

1. IL SISTEMA AGROALIMENTARE

Il comparto agroalimentare comprende l’insieme delle imprese che producono,

trasformano e commercializzano prodotti per l’alimentazione derivanti da materie prime

agricole. Le caratteristiche specifiche dei prodotti agricoli si riflettono in una particolare

struttura dei relativi mercati agroalimentari.

Il modo migliore per analizzare il comparto ambientale è l’approccio sistemico,

individuando le diverse peculiarità dei vari prodotti, i singoli operatori e le relazioni tra

essi.

Per sistema si intende quell’insieme di rapporti di interdipendenza che si instaurano tra

diversi operatori e che condizionano le modificazioni dei comportamenti di consumo di

ognuno di essi relativamente a quelli di tutti gli altri1. In quest’ottica le attività di

produzione, trasformazione, commercializzazione, distribuzione e consumo rientrano

nel concetto sopra esposto di sistema, soprattutto tenendo conto dell’accezione

strettamente economica.

Non altrettanto semplice appare la definizione di agroalimentare, specie se la finalità è

quella di ricomprendere tutte le fasi che intercorrono tra la produzione agricola e il

consumo

alimentare.

Tuttavia,

secondo

un’interpretazione

già

consolidata,

l’agroalimentare può essere definito come l’insieme di rapporti allargati tra agricoltura e

industria dove il fulcro dinamico di indirizzo è costituito dai modelli di consumo

alimentare.

1.1. I Settori dell’Agroalimentare

La visione sistemica consente di rappresentare l’agroalimentare costituito dai seguenti

settori:

agricoltura,

industria di trasformazione,

trade.

1

Messori F. Economia del Mercato dei Prodotti Agroalimentari , Ed agricole, 1992.

7

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Questi elementi non si comportano in modo indipendente ma, al contrario, sono

fortemente interrelati e in costante interazione strategica.

I rapporti di forza che intercorrono tra questi diversi stadi non sono in equilibrio, in

quanto sono caratterizzati da soggetti con dimensione economica profondamente

diversa.

Come verrà analizzato anche successivamente, l’agricoltura sconta la propria debolezza

in conseguenza delle proprie caratteristiche strutturali legate alla natura dei prodotti,

all’incontrollabilità e alla frammentarietà della produzione.

Se poi a queste lacune strutturali aggiungiamo la progressiva tensione competitiva sui

mercati mondiali dovuta alla globalizzazione e il costante calo di quota di mercato delle

superfici distributive di vicinato specializzate sugli agroalimentari, appaiono evidenti i

pericoli imminenti che minacciano l’agricoltura.

Di qui emerge la necessità per l’agricoltura di mettere in atto con decisione strategie

associazionistiche così da collegare insieme più forze e recuperare nelle alleanze quella

tanto necessaria competitività per supportare efficacemente la trasformazione, la

commercializzazione e il marketing. Non solo, è indispensabile assicurare una

progressiva concentrazione dell’offerta, ancora troppo polverizzata, quindi migliorare la

qualità dei prodotti da trasformare.

Il sistema agroalimentare

Agricoltura

Agricoltura

Industria

IndustriaAgroalimentare

Agroalimentare

Ingrosso

Ingrosso

Grande

GrandeDistribuzione

Distribuzione

Dettaglio

Dettaglio Tradizionale

Tradizionale

Consumo

Consumo

Elaborazione

Fonte su

Il Marketing

Nostra

Elaborazione

Fonte

su Il Marketing Agroalimentare – A. Foglio – Franco Angeli

8

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Nel corso del tempo le componenti che determinano l’assetto produttivo dell’industria

alimentare possono essere ricondotte a tre fattori principali:

l’evoluzione tecnologica;

l’internazionalizzazione degli approvvigionamenti;

l’internazionalizzazione dei consumi.

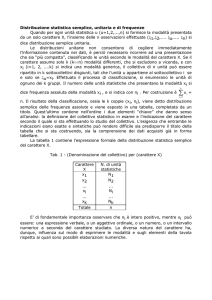

La matrice di Bombal-Chalmin

Livello III

Alimentazione

bestiame

Prodotti da

Forno

Cioccolata

Carni

Zucchero

Birra

Conserve

Acque

Minerali

Pesca

Panetteria e

Pasticceria

Stadio IV

Baby Food

Industria

Molitoria

St

adi

o

IV

St

adi

oI

St

adi

o

II

St

adi

o

III

Stadio III

Liquori

Stadio II

Livello II

Livello I

Stadio I

Grado di internazionalizzazione dell’approvvigionamento

e dell’automazione dei processi

Gr

ad

o

di

int

er

na

zio

nal

izz

azie

on del

e l’a

delut

l’a o

pp m

ro azi

vvion

gioe

na dei

m pr

en oc

to es

Vino

Grado di internazionalizzazione del consumo alimentare

Per questi motivi un modo per sintetizzare la situazione dell’industria alimentare è

quello di ordinare i settori produttivi in base all’internazionalizzazione degli

approvvigionamenti

e

dell’automazione

dei

processi

rispetto

al

grado

di

internazionalizzazione del comportamento alimentari dei consumatori così come

proposto dalla matrice di Bombal-Chalmin2.

Dopo agricoltura e industria alimentare, il settore successivo della filiera agroalimentare

è costituito dalla distribuzione, intesa come l’insieme degli operatori, delle imprese, dei

2

Bombal J., Chalmin P., L’Agro-Alimentaire, 1980.

9

UNIPROM - Marketing collettivo dei prodotti agroalimentari

commercianti ecc. necessari a favorire il trasferimento dei prodotti alimentari verso gli

utilizzatori intermedi e i consumatori finali.

Dal punto di vista della tipologia di utente, la distribuzione può essere suddivisa in:

1. Vendita all’ingrosso.

E’ rivolta all’operatore intermedio e comprende:

I mercati all’ingrosso, le cui funzioni sono la concentrazione del prodotto,

l’eventuale conservazione, la redistribuzione al dettaglio, l’acquisto e la vendita

delle produzioni. I mercati all’ingrosso vengono distinti in annonari, dove lo

scambio è tra grossisti e dettaglianti, e alla produzione nei quali i soggetti

interessati sono i produttori, singoli e associati, ei grossisti. Sono generalmente

gestiti da enti pubblici all’interno dei quali si contrattano i prodotti deperibili in

base alla specifica domanda del mercato;

I Cash & Carry sono depositi a libero servizio integrale o parziale destinati ai

commercianti sorti con la finalità di delegare completamente i tempi, le modalità

di trasporto e le quantità di riassortimento ai dettaglianti;

I Gros Market si differenziano dalla tipologia precedente per l’utilizzo esclusivo

del libero servizio. Sono definibili a tutti gli effetti come i supermercati per i

dettaglianti.

2. Commercio al dettaglio. E’ rivolto al consumatore finale ed è suddivisibile in:

Dettaglio tradizionale. Costituisce tradizionalmente la formula distributiva del

commercio al dettaglio. Insiste su superfici limitate ed è basato sulla cosi detta

vendita assistita e su una forte specializzazione merceologica. L’esperienza e le

competenze degli operatori nel gestire i prodotti sul punto vendita sono

indispensabili specialmente se i prodotti trattati hanno un’alta deperibilità,

un’elevata percentuale di scarto e un breve shelf-life. Per questo il dettaglio

tradizionale è la formula distributiva tecnicamente ottimale stante le

caratteristiche intrinseche dei prodotti deperibili. La logiche di preferenza del

consumatore verso questa tipologie sono indotte dalla vicinanza e dal rapporto

interpersonale. La maggiore incidenza di manodopera, la vicinanza al

consumatore e la più alta dose di servizio implicano prezzi che tendono ad

essere superiori alla media;

10

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Grande Distribuzione Organizzata. Sta acquisendo negli anni un ruolo sempre

maggiore, utilizza il libero servizio, ha un’ampia gamma ed un ampio

assortimento relativamente a numerose merceologie e dispone di ampie

superfici, le più ampie localizzate fuori dai grandi centri abitati. Tali

caratteristiche sono finalizzate ad andare incontro alle mutate abitudini di

acquisto, sempre più limitate e concentrate in termini di tempo. I valori

competitivi sono costituiti dalla possibilità di trovare in un unico punto vendita

tutti i beni richiesti a prezzi più bassi.

1.2 Caratteristiche strutturali dei prodotti agricoli ed

implicazioni strategiche

Concentrando l’attenzione sui prodotti agroalimentari, queste presentano un gran

numero di caratteristiche strutturali tipiche che hanno ripercussioni dirette sulle strategie

di vendita al consumo e sulle scelte strategiche dei distributori, oggi sempre più

importanti data la progressiva massificazione degli acquisti soprattutto per i beni

agroalimentari e di largo consumo.

Riguardo ai prodotti agroalimentari freschi e freschissimi, la prima grande differenza

con i prodotti dry, quindi secchi, risiede nella deperibilità, cioè il breve tempo nel corso

del quale il prodotto deve essere consumato prima che si deteriori, si alteri

irrimediabilmente.

Per un’azienda produttrice di prodotti deperibili la definizione dei mercati potenziali

risulta essere condizionata dai limiti di trasporto, e nello specifico dai tempi di trasporto,

transit time, impiegati per raggiungere mercati lontani. Infatti, così come durante la fase

di produzione, stoccaggio e commercializzazione, i prodotti deperibili necessitano del

mantenimento della catena del freddo anche durante la fase di trasporto.

Storicamente l’assenza di una tecnologia di trasporto refrigerata ha fatto si che ci fosse

uno stretto rapporto tra zona di produzione e di consumo, limitando di fatto sia il

numero di alimenti sia i concorrenti a quelli presenti nei territori limitrofi alle aree di

consumo.

Nel tempo la disponibilità di una sempre più evoluta tecnologia di trasporto refrigerato

ha consentito di accorciare i tempi di percorrenza del trasporto e allungare il periodo di

11

UNIPROM - Marketing collettivo dei prodotti agroalimentari

conservazione dei prodotti, abbreviando di fatto le distanze e avvicinando le zone di

produzione a tutte le zone di consumo mondiali e viceversa.

La componente trasporto, intese come frequenza, qualità e puntualità di trasporto, è

tanto più importante nella commercializzazione dei prodotti agroalimentari quanto più

sono brevi i periodi di scadenza.

La crescente richiesta di vettori marittimi e/o di contenitori refrigerati per raggiungere

con il prodotto fresco anche i mercati più lontani ha stimolato l’evoluzione della

tecnologia applicata, l’interesse delle compagnie di trasporto e più in generale di tutti gli

operatori specializzati nel trasporto di prodotti freschi e freschissimi. In particolare, data

la deperibilità dei prodotti, si è evidenziata la necessità di studiare e definire,

specialmente sulle lunghe percorrenze, contratti assicurativi specifici atti a tutelare la

buona qualità del prodotto a destinazione contro qualsiasi possibile rischio.

Caratteristiche dei Prodotti Agricoli

Riduzione dei

Rapidità, Puntualità e

Vincoli

Qualità del trasporto Assicurativi Transit Time sui

mercati lontani

Canale corto:

Standardizzazione

Implicazio

Specifich

Deperibilità

Stagionalità

Necessità

Mercato

Variabilità

Disomogeneità

Temperature

Incertezza

Ciclicità

Clima

FrammentazioneConseguen

Umidità/Piovosità

Logistiche

Latitudine

Altitudine s.l.m.

Territorio

Canale lungo :

Capillarità

Rotture

di carico

Terreno

Discontinuità

del servizio

Difficoltà ad

aggregare

masse critiche

In secondo luogo i prodotti agroalimentari, ed agricoli in particolare, si differenziano

per la spiccata stagionalità del loro periodo di produzione. Esemplificando, le

produzioni frutticole si dividono, in base al periodo di raccolta, in frutta estiva ed in

frutta invernale; in particolare nel nostro emisfero vengono catalogate come frutta estive

le albicocche, le susine, le pesche e le pere, mentre invernali sono le mele e i kiwi.

12

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Nel tempo fattori come la vocazionalità dei territori, metodologie tradizionali produttive

e abitudini di consumo distribuivano nel corso dell’anno l’offerta dei prodotti

agroalimentari, evidenziando tra emisferi, paesi, regioni ma anche tra province

limitrofe, differenze relative ai periodi di produzione.

Ritornando all’esempio degli ortofrutticoli riportato in precedenza, la globalizzazione

del mercato, in termini produttivi e di consumo, ha ampliato il numero sia dei

competitor sia dei mercati. Dal punto di vista produttivo ciò ha comportato l’aumento

della tensione competitiva in quanto sui mercati di riferimento si scontreranno sempre

un numero maggiore di competitori che per periodo, tipo e varietà offriranno lo stesso

prodotto. Data questa ineludibile tendenza, il forte legame tra produzione

agroalimentare, agricola in particolare ed ortofrutticola nello specifico, e stagionalità

della produzione può rappresentare una minaccia ma anche una formidabile opportunità.

Il sistema logistico riesce a funzionare e a minimizzare i costi se, e solo se, trasporta

masse critiche minime in relazione alle unità di carico utilizzate, che viaggiano su

percorsi e verso mete definite raggiunte con elevate frequenze. Da questo punto di vista

la concentrazione del periodo produttivo in un lasso di tempo ristretto non consente di

spalmare, posto il raggiungimento delle masse critiche, il trasporto verso i mercati di

consumo lungo tutto l’anno.

Il terzo aspetto che caratterizza le produzioni agricole è la loro variabilità sia in termini

quantitativi che qualitativi. Il susseguirsi delle stagioni, l’andamento meteorologico, il

grado delle temperature medie nei singoli periodi dell’anno, la latitudine, sommate alle

caratteristiche morfologiche e pedoclimatiche del territorio, sono tutti fattori che

condizionano in termini temporali, quantitativi e qualitativi le produzioni agricole.

In particolare, l’andamento meteorologico, specie se caratterizzato da eventi di

straordinaria portata, ha una fortissima ricaduta sulla produzione agroalimentare, ed in

particolare sui prodotti commercializzati tal quali. Il particolare verificarsi di successivi

andamenti di alta e bassa pressione atmosferica ed il concentramento di ampie masse di

aria umida sulla zona settentrionale dell’America Latina, conosciuto al grande pubblico

come “El Niño”, ha provocato, nella metà degli anni ’90, una fortissima riduzione della

produzione ittica3 in Perù e Cile. Nei primi anni ’90 i due paesi, nella classifica dei

principali produttori ittici mondiali, occupavano rispettivamente il secondo ed il terzo

3

Le condizioni meteorologiche hanno condizionato da un lato l’andamento delle maree oceaniche e

quindi la presenza dei pesci e dall’altro la possibilità dei pescatori di pescare nei periodi più favorevoli.

13

UNIPROM - Marketing collettivo dei prodotti agroalimentari

posto, mentre nel 1998 sono scivolati alla settima e all’ottava posizione: la produzione

del Perù è calata del 45,6% passando dai circa 8 milioni di tonnellate a poco più di 4; il

Cile ha subito una perdita in termini percentuali pari al 40% passando da più di 6

milioni di tonnellate prodotte a meno di 4.

La progressiva concentrazione degli intermediari distributivi, l’ampliamento dei loro

orizzonti di interesse fino ad ambiti nazionali e sovranazionali e l’aumento costante

della loro quota di mercato sui prodotti agroalimentari ha generato e genera a tutt’oggi

la necessità tenere sempre in maggiore considerazione le esigenze di questi nuovi

operatori e fra queste una in particolare: la standardizzazione del prodotto/servizio. Tale

bisogno dei distributori si scontra con la disomogeneità delle produzioni agricole.

Specie per i prodotti non trasformati dove cioè non intervengono processi

industrializzati ogni anno difficilmente si riesce a garantire un’omogeneità in termini

produttivi rispetto all’anno precedente:

i frutti non hanno lo stesso calibro, peso, dimensioni, caratteristiche

organolettiche ed estetiche;

gli ortaggi non hanno la stessa consistenza, colore e concentrazione salina;

i capi bovini non hanno la stessa percentuale in grassi, ecc. .

Tale peculiarità dei prodotti agricoli ha notevoli ripercussioni sia nei rapporti con la

Grande Distribuzione Organizzata4 sia nell’utilizzo di nuove metodologie di trasporto.

Prodotto/servizio di qualità per la GDO non significa necessariamente eccellenza ma

mantenimento di uno standard predefinito. Nella scala di priorità è più importante

mantenere un standard medio di qualità piuttosto che toccare picchi qualitativi senza

garantirli nel tempo.

La disomogeneità produttiva dei prodotti agricoli è tale non in senso assoluto ma

relativo in quanto nel tempo è stata evidenziata dalla progressiva importanza in termini

di quota di mercato della GDO. Quando l’esclusivo canale distributivo era quello lungo,

costituito da piccoli produttori, grossisti alla produzione e al consumo e piccoli negozi

specializzati al dettaglio, la disomogeneità produttiva non era un grosso limite in quanto

la dimensione economica di produttori e dettaglianti era più simile, il consumatore era

legato al rapporto personale col negoziante e non alla marca, la disomogeneità era una

valore perché interpretata come segmentazione. Oggi le grandi superfici distributive

4

GDO nel prosieguo della trattazione.

14

UNIPROM - Marketing collettivo dei prodotti agroalimentari

esigono quantità che superano le potenzialità produttive della quasi totalità di produttori,

anche se associati, e pertanto la GDO incontra grosse difficoltà a proporre prodotto

standard a se stesso.

Tale problema risiede anche nella frammentazione della produzione che si traduce in

una difficoltà di intefacciarsi con i grandi distributori; esemplificando in Italia:

piccole sono in media le aziende agricole italiane, piccolissime, circa 5 ha, se le

si raffronta alla media europea, circa 16 ha;

la produzione di olio poggia su una struttura produttiva formata da oltre 7.000

frantoi che lavorano all’anno poco più di 400 ton di olive ciascuno;

la produzione di carne bovina è realizzata in oltre 2.700 impianti di

macellazione.

In un mercato che si segmenta sempre di più, una delle caratteristiche che assume

maggiore importanza per l’azienda in termini competitivi è la flessibilità e la capacità di

adattarsi in modo repentino ai cambiamenti del mercato. In quest’ottica, nel corso del

tempo uno degli obiettivi principali delle aziende è stato ridurre il periodo tra la

progettazione e l’offerta sul mercato di un prodotto: se pensiamo alle autovetture, il

periodo di gestazione relativo si è fortemente ridotto passando dai 7 anni a circa 3-4

anni.

La possibilità di ridurre i periodi di produzione non è data per i prodotti agricoli. Non

solo il concetto di flessibilità è nel caso specifico difficilmente riscontrabile.

Per i prodotti agricoli risulta più opportuno introdurre il concetto di ciclicità del mercato

in quanto i periodi produttivi sono estremamente rigidi e non flessibili. Ciclici sono

anche le produzioni infatti, a differenza degli impianti industriali che una volta andati a

regime mantengono i ritmi produttivi, i frutteti, le vacche da latte e i vigneti sono

caratterizzati da un andamento produttivo graficamente similare alla campana di Gauss

relativa alla distribuzione delle frequenze. La fase iniziale è caratterizzata da limitati

livelli produttivi ai quali seguono incrementi per poi flettere nel corso del tempo.

Specie per colture poliennali di fatto si rende impossibile rendere flessibile nel breve

periodo la produzione agricola. Si pensi al pesco per il quale è necessario prevedere una

fase di impianto della durata triennale nella quale non si produce, alla quale segue una

fase produttiva, che per esigenze strettamente economiche, non può essere inferiore ai

dieci anni, per poi concludersi negli ultimi due anni nei quali dapprima si registra il calo

15

UNIPROM - Marketing collettivo dei prodotti agroalimentari

della produzione poi si procede all’abbattimento dell’impianto. Un impianto di peschi

trova la sua logica economica in un periodo non inferiore ai 15 anni. Pertanto in termini

di pianificazione degli investimenti è fondamentale analizzare, progettare ed ipotizzare

quali saranno nel breve periodo le evoluzioni che caratterizzeranno il mercato.

Gli aspetti analizzati in precedenza portano a concludere che la produzione agricola è

caratterizzata da una forte incertezza dovuta sia dalle caratteristiche strutturali della

produzione stessa che dal comportamento di consumo relativo.

Il comportamento di acquisto del consumatore relativamente alla stragrande

maggioranza di prodotti agricoli può essere definito sostanzialmente abituale,

caratterizzato cioè da un basso coinvolgimento e da una sostanziale indifferenza tra le

marche. L’induzione all’acquisto è prodotta dall’effettiva necessità e dato il basso

livello di prezzo è secondario il luogo di acquisto così come la necessità di informarsi

autonomamente riguardo alle caratteristiche intrinseche del prodotto. Il consumo

alimentare non è figlio di una cultura ma molto spesso di una superficiale abitudine.

In un settore come l’agroalimentare, caratterizzato da un approccio al consumo ancora

così differenziato per area, per nulla complesso e facilmente condizionabile, ha una

forte ripercussione qualsiasi avvenimento scandalistico. Tali avvenimenti, suffragati o

meno da dati certi, generano spostamento nei consumi.

Tutte queste caratteristiche hanno ripercussioni specifiche sui mercati. Deperibilità e

stagionalità inducono un’ampia fluttuazione dei prezzi in quanto non si ha la possibilità

di modulare la quantità di offerta sul mercato in funzione del prezzo. Ciclicità,

variabilità ed incertezza impediscono la programmazione produttiva di breve periodo

implicando forti fluttuazioni di offerta caratterizzati da surplus produttivo e quindi da

cadute micidiali di prezzo.

1.3. Tipologie di mercato

Il mercato può essere definito come il luogo economico (non necessariamente quello

fisico) dove si svolge l’attività di scambio dei beni e dei servizi nonché dei fattori

produttivi e delle risorse naturali oggetto di consumo da parte dei soggetti economici. E’

nel mercato che si verifica il contatto tra offerta e domanda; tali due componenti poi,

sulla base delle caratteristiche di comportamento specifico di ognuna di esse,

16

UNIPROM - Marketing collettivo dei prodotti agroalimentari

contribuiscono attraverso il sistema dei prezzi a determinare la distribuzione del reddito

tra i vari soggetti economici e sociali.

Nell’analisi del mercato è necessario prendere in considerazione le varie tipologie

esistenti, intese come “l’insieme delle strutture di un mercato e delle modalità con le

quali le imprese vi operano”, ossia il numero degli operatori o delle imprese presenti, il

tipo di prodotto, le condizioni di entrata e di uscita nel mercato ed in generale ogni altra

condizione che influenza il comportamento di mercato delle singole imprese.

Per buona parte dei prodotti agricoli originari, cioè non trasformati, vi sono molte buone

ragioni per supporre che i prezzi si formino in condizioni di mercato assimilabili alla

concorrenza perfetta, in quanto la presenza di prezzi amministrati e di interventi

limitativi alla quantità da produrre si rileva solo in un esiguo numero di casi. A tal

riferimento risulta esemplificativo il caso relativo alla regolamentazione di pane e sale

per il quale è prevista una normativa di fissazione di prezzo data la primarietà dei beni

in questione. In quest’ottica vengono le possibili azioni commerciali atte a differenziare

il prodotto e a promuoverne il consumo.

Il singolo agricoltore, in conseguenza di quanto evidenziato, operando in tale mercato è

relegato al ruolo di price-taker, cioè non in grado di influire sul prezzo di vendita né

modificando il livello globale della produzione (in quanto ciascuna azienda produce

solo una piccola parte del prodotto totale) né attraverso la pubblicità (in quanto

l’uniformità del prodotto non consente di promuovere le differenze qualitativa).

In tale tipologia di mercato la formazione del prezzo deriva dall’incontro tra domanda e

offerta; è altresì necessario distinguere il funzionamento di tale meccanismo nel breve

periodo da quello nel lungo, poiché la curva di domanda e di offerta tendono a

modificare il loro livello man mano che passa il tempo.

Nel breve periodo l’offerta è perfettamente rigida perché tutti i fattori della produzione

sono fissi, ed il prezzo viene quindi stabilito in base alla posizione della curva di

domanda; in tal modo una qualsiasi traslazione della curva di domanda modifica il

livello del prezzo lasciando inalterata la quantità.

Nel lungo periodo, potendo variare l’impiego di fattori produttivi, la curva di offerta

può essere modificata e di conseguenza il prezzo di equilibrio si forma ad un livello

stabilito dall’incontro delle curve di domanda e di offerta.

17

UNIPROM - Marketing collettivo dei prodotti agroalimentari

A tale proposito in agricoltura sono possibili ampie fluttuazioni di prezzo poiché sia la

domanda che l’offerta sono generalmente rigide ed in particolare quest’ultima è

soggetta a rapidi cambiamenti dovuti a fattori stagionali o comunque non controllabili

dall’uomo (si ricordi l’influenza sulle produzioni dell’America Latina de El Niño o

ancora l’effetto della grandine sulle produzioni ortofrutticole).

Tale modello teorico può essere oggetto di alcune considerazioni:

in questa forma di mercato si può raggiungere una situazione di equilibrio anche

se permangono grandi disuguaglianze nella distribuzione dei redditi, per cui

l’efficienza può andare a scapito dell’equità;

l’equilibrio concorrenziale può dimostrarsi inefficiente in sistemi nei quali

prevalgono le economie di scala, beni pubblici (forniti nella stessa quantità a

tutti i consumatori, come la difesa nazionale), esternalità di consumo (vantaggi e

svantaggi ottenuti da un consumatore per l’attività di un altro) e di produzione

(quando le possibilità di produzione di un soggetto sono influenzate

gratuitamente da quelle di un altro);

nella concorrenza pura i beni prodotti siano omogenei non consente ai

consumatori una larga scelta di prodotti;

la concorrenza può essere un ostacolo all’innovazione perché in tal modo i

possibili guadagni derivanti da un nuovo ritrovato tecnico sono solo transitori e

finiscono con avvantaggiare solo l’acquirente del prodotto.

Il monopolio, definito come forma di mercato nella quale opera uno e un solo

produttore, nel quale non esistono succedanei al prodotto venduto dalla singola impresa,

e si rileva la presenza di barriere all’entrata, è l’esatto contrario della concorrenza

perfetta.

La determinazione della posizione di equilibrio in monopolio avviene sulla base

dell’assunzione che il monopolista massimizzi il profitto, la curva di domanda aggregata

sia inclinata negativamente e quella dei costi possa assumere qualsiasi forma. Inoltre,

poiché sul mercato esiste una sola impresa, è improbabile che accetti il prezzo di

mercato come dato, ma cercherà di determinare autonomamente il livello di prezzo e la

quantità di prodotto che gli consentirà di raggiungere il proprio obiettivo. Il monopolista

però non può scegliere la quantità indipendentemente dal prezzo e il prezzo

indipendentemente dalla quantità, perché in ogni caso deve conto della domanda di

18

UNIPROM - Marketing collettivo dei prodotti agroalimentari

mercato, per cui o sceglie il prezzo e in base a questo determina la quantità che i

consumatori sono disposti ad accettare, oppure determina la quantità, lasciando ai

consumatori la facoltà di decidere il prezzo a cui la possono acquistare.

In concreto il monopolista determina l’equilibrio di breve periodo massimizzando il suo

profitto, ossia individuando il punto in cui le funzioni di costo e ricavo marginale sono

uguali.

I modelli di concorrenza perfetta e di monopolio sono da considerare degli estremi tra i

quali si collocano le situazioni reali, poiché nei diversi settori produttivi spesso vi è un

numero elevato di imprese, ma non così numeroso da poter affermare che ciascuna di

esse controlli una quota infinitesima della domanda globale di mercato come previsto

dalla concorrenza perfetta. D’altra parte, pur essendo molto numerose le imprese

assumono nel mercato una posizione che, pur essendo trascurabile in termini di quota di

mercato, permette di acquisire il potere di predeterminare prezzi e quantità prodotte in

maniera autonoma secondo il meccanismo di formazione dei prezzi tipico del

monopolio.

Tra le forme di mercato cosiddette “imperfette”, in quanto si collocano tra libera

concorrenza e monopolio, va considerato l’oligopolio come struttura nella quale

operano più imprese ognuna delle quali è in grado di esercitare la sua influenza sulle

variabili rilevanti (prezzo e/o quantità) ed è consapevole che anche le altre imprese

operanti nel settore possono, attraverso le loro decisioni, esercitare la loro influenza. Il

carattere distintivo delle strutture oligopolistiche risiede nella presenza di interazione

strategica tra le imprese, condizione assente in monopolio e in concorrenza perfetta,

dove gli operatori prendono tutti i prezzi come dati.

In tale tipologia di mercato, dato che le scelte di comportamento di un’impresa sono

condizionate da quelle delle altre imprese, non è possibile costruire la propria curva di

ricavo senza conoscere quella delle altre imprese, e il criterio del confronto tra ricavo

marginale e costo marginale non può più essere adottato per fissare il prezzo di

equilibrio. Occorre rifarsi ad altri criteri di fissazione dei prezzi, tra l’altro difficilmente

determinabili, a causa di due forze contrastanti che tendono ad influenzarli: la prima

forza fa sì che le imprese, pur con l’obiettivo comune di massimizzare i profitti, possano

operare congiuntamente nella realizzazione del profitto massimo possibile ad un settore

(e che si esplica nel fenomeno della collusione o della determinazione di accordi,

19

UNIPROM - Marketing collettivo dei prodotti agroalimentari

espliciti o impliciti, tra le imprese di un settore per non farsi concorrenza). La seconda

induce gli operatori a rompere gli accordi, nella speranza che questo possa consentire

alla loro impresa profitti più elevati che nel caso della collusione.

Nei settori delle materie prime e della produzione agricola, di norma prevalgono

condizioni relativamente vicine alla concorrenza perfetta: non ci sono infatti ostacoli di

rilievo all’entrata di nuove imprese, i prodotti sono sostanzialmente omogenei, e le

dimensioni economiche degli operatori sono spesso minuscole.

La situazione è notevolmente diversa nel settore della distribuzione commerciale dei

prodotti agricoli, sia al dettaglio sia all’ingrosso, poiché qui la forma di mercato

dominante è la concorrenza monopolistica; nel primo caso fattori quali le preferenze

degli acquirenti per una data ubicazione del punto di vendita, la scarsa conoscenza delle

opportunità d’acquisto da parte dei consumatori e la differenziazione specifica del

prodotto fungono da elementi particolari di differenziazione generica del prodotto. Per il

commercio all’ingrosso in primo luogo va segnalato come nel settore agricolo l’accesso

ai mercati non sia aperto a tutti ma occorrano licenze apposite, nel tempo sempre più

blande; secondariamente l’organizzazione dei mercati all’ingrosso esige attrezzature e

impianti particolari (ad esempio, magazzini di deposito, celle frigorifere) ed infine esiste

un’ampia rete di rapporti con i centri di produzione. Tali fattori, che concorrono a

rendere difficile l’ingresso sul mercato, sono in grado di spiegare le forti differenze

rilevate tra prezzi al consumatore (prezzi al minuto) e prezzi al produttore (prezzi

all’ingrosso), differenze che solo in parte possono essere spiegate con le spese di

distribuzione commerciale, ma che riflettono veri e propri guadagni di tipo

monopolistico. In conseguenza dell’introduzione della Legge Bersani che ha ridotto a

due, alimentare e non alimentare, le licenze di autorizzazione al commercio, tale

situazione è stata rivista e nel corso del tempo è orientata verso una progressiva

liberalizzazione.

Se si considera poi la categoria dei generi alimentari contraddistinti da un marchio, la

maggior parte di essi sono di fatto venduti in condizioni di concorrenza oligo o

monopolistica tra le imprese di trasformazione e di distribuzione. Mentre infatti un

prodotto come il latte che, venduto all’ingrosso dall’allevatore non viene sostenuto dalla

pubblicità poiché non risulta conveniente (potrebbe essere diverso il caso di vendita

diretta al consumatore), un prodotto trasformato, ad esempio il latte nel brick, viene

20

UNIPROM - Marketing collettivo dei prodotti agroalimentari

quasi sempre qualificato con un marchio e pubblicizzato perché ciò consente

all’industria di trasformazione di imporre prezzi superiori a quelli della concorrenza,

data la condizione di mercato imperfetto in cui essa opera.

Dal confronto tra monopolio e libera concorrenza emerge che i prezzi che si formano in

quest’ultima tipologia di mercato o in quelle ad essa vicine sono generalmente più bassi

nel lungo periodo, e si configura quindi una situazione di maggiore convenienza per il

consumatore. Tale considerazione non è tuttavia valida in assoluto poiché i ristretti

margini di profitto che la concorrenza perfetta comporta per le imprese impedisce loro

di effettuare quegli investimenti in ricerca e sviluppo necessari per realizzare maggiore

valore aggiunto per il consumatore stesso. Questo vale in modo particolare per i prodotti

alimentari i quali (a seguito dei nuovi approcci comportamentali riscontrati

recentemente nei consumatori) vengono apprezzati soprattutto per i beni e servizi

incorporati (ad esempio le ultime innovazioni di processo e di prodotto) e non solo per

la tradizionale componente nutrizionale.

Dal punto di vista dell’agricoltore se c’è scarsa integrazione tra settori produttivi è

preferibile operare in condizioni di concorrenza della domanda poiché diversamente, se

essa è organizzata da pochi compratori (monopolisti o oligopolisti), risultano più facili

le opportunità di sfruttamento di un’offerta normalmente polverizzata. D’altra parte il

prezzo al consumo che si forma in condizioni di concorrenza da parte sia della domanda

che dell’offerta è di norma inferiore a quello che prevale nelle condizioni di mercato

monopolistico e/o oligopolistico. Anche forme di collaborazione tra segmenti produttivi

in grado di contenere al massimo i costi di produzione totali (attraverso per esempio una

migliore qualità e continuità dell’offerta da parte dell’agricoltura ed una garanzia di

prezzo da parte dell’industria) possono consentire maggiori profitti a tutti gli operatori

della filiera agroalimentare.

1.4 Strumenti di gestione specifici dei mercati agroalimentari

All’interno delle tipologie di mercato analizzate in precedenza occorre evidenziare

alcuni strumenti di gestione specifici per quel che riguarda i prodotti agroalimentari ed

agricoli in particolare.

21

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Se i paesi sviluppati vedono ridursi sempre più il peso percentuale in termini di valore

aggiunto creato, produzione lorda vendibile e addetti dell’agricoltura sul PIL nazionale,

i paesi in via di sviluppo traggono la maggior parte delle proprie risorse proprio dal

settore primario.

Il perseguimento degli obiettivi quali l’autosufficienza alimentare e il ruolo

multifunzionale dell’agricoltura si è tradotto in termini di politica economica in

strumenti e misure che di fatto hanno condizionato il mercato dei prodotti agricoli.

Per garantire margini agricoli efficienti, in linea e omogenei con gli altri redditi, la UE

ha introdotto leve macroeconomiche di sostentamento sovvenzionando di fatto

l’agricoltura comunitaria.

Strumenti quali prezzi di intervento, prezzi soglia, prezzi minimi garantiti, restituzioni

all’export applicati ai prodotti europei, e prelievi all’import, dazi e tariffe doganali

relativi alle produzioni extraeuropee messi in campo dall’UE hanno avuto la finalità di

alterare la competizione in termini strettamente di prezzo creando per le commodity di

fatto un doppio mercato: un prezzo di mercato mondiale inferiore a quello della

Comunità.

La necessità di comprendere anche il settore agricolo all’interno della liberalizzazione

progressiva degli scambi oltre alla sopraggiunta insostenibilità economica di tale

politica ha portato alla progressiva eliminazione di tali barriere.

Non potendo combattere sui costi di produzione, dato l’evidente differenziale in termini

di costo di manodopera, l’UE ha poi introdotto misure di incentivazione mirate alla

valorizzazione della tipicità e della qualità dei prodotti stessi, spostando i fattori

competitivi dal prezzo alla qualità.

Al fine di perseguire obiettivi simili di salvaguardia dell’agricoltura, in altri casi le

scelte di politica economico-commerciale hanno utilizzato altri strumenti di intervento

sugli scambi dei prodotti agroalimentari.

A tal proposito la più stringente regolamentazione fitosanitaria statunitense rispetto a

quella europea ha di fatto costituito un ostacolo invalicabile per l’export verso gli USA

di alcuni prodotti tradizionali europei. L’import di formaggi e di insaccati in genere

provenienti dall’Europa è regolamentato per legge e non è frutto delle richieste di

consumo del mercato americano.

22

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Le ragioni di tale restrizione non sono limitate esclusivamente alle effettive

caratteristiche dei prodotti. Noi europei siamo i primi testimoni della bontà, della

salubrità e dell’innoquità dei nostri prodotti.

Le diverse normative all’interno di ogni mercato interno costituiscono di fatto delle

turbative che fanno svincolare tali mercati al di fuori dei modelli teorici presentati in

precedenza.

Alterano

la

competizione,

limitandola

geograficamente

e

merceologicamente ai propri ambiti di vantaggio, e spostando, come nei due casi

riportati in precedenza, la concorrenza da logiche economiche ad altre di politica

economica. I mercati tutelano i propri prodotti e li utilizzano come strumento attacco o

difesa commerciale nei confronti degli altri competitori.

Sia la Politica Agricola Comunitaria sia le barriere fitosanitarie statunitensi

rappresentano degli strumenti a tutela dell’agricoltura: se la UE applica dazi doganali ai

cereali statunitensi o impedisce l’import degli OGM gli Stati Uniti inaspriranno le

norme in import dei prodotti tipici europei, in una continua schermaglia per trovare

l’equilibrio commerciale tra i vari mercati/paesi.

23

UNIPROM - Marketing collettivo dei prodotti agroalimentari

2. EVOLUZIONE DEL CONCETTO DI MARKETING PER I

PRODOTTI AGROALIMENTARI

Il marketing è strettamente legato al sistema e alla congiuntura economica nel quale

l'impresa opera. Poiché i sistemi economici a tutte le latitudini hanno subito profonde

evoluzioni, anche il marketing, inteso come insieme dei concetti sopra esposti, ha

seguito nel tempo la stessa evoluzione: le motivazioni e le priorità della domanda, le

caratteristiche dei prodotti, gli stimoli di consumo, le dinamiche legate alla traduzione in

termini monetari delle transazioni e la tensione competitiva dei mercati sono

profondamente mutati.

Possiamo distinguere quattro stadi di evoluzione del concetto di marketing.

Nel primo stadio l'obiettivo principale del marketing era la realizzazione di un prodotto

giusto e a basso costo (product oriented). Gli eroi del giorno erano coloro che avevano

la padronanza dei misteri del marketing di massa, dei mass media e di prodotti

apprezzati da un mercato omogeneo. All'interno di questo primo stadio dell'evoluzione

del marketing è possibile, poi, individuare due fasi. La prima, era caratterizzata da

mercati aventi un raggio di azione limitato, concorrenza modesta, punti di vendita

generalmente piccoli e con necessità di approfondimenti sulle esigenze del mercato

limitate, poiché questi erano ancora lontani dalla saturazione. Ciò che contava in questa

fase era produrre la maggior quantità possibile di beni e servizi (orientamento al

prodotto). Tipico esempio di questo orientamento è costituito dai mercati agroalimentari

locali nei quali c’è forte legame tra produzione e consumo e la maggior parte della

produzione è destinata al consumo locale. Questi sono mercati nei quali le

contrattazioni, le valutazioni sui prodotti e gli scambi avvengono esclusivamente in

luoghi fisici nei quali si visiona direttamente la merce, sia l’offerta che la domanda sono

molto polverizzate, i prodotti non sono standardizzati e la variabilità del prezzo è alta in

virtù del variazione continua di domanda e offerta. I fori boari, luoghi fisici locali nei

quali avveniva la compravendita del bestiame, costituiscono un’esemplificazione in

merito.

24

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Evoluzione del Concetto di Marketing

Product Oriented

Market Oriented

Consumer Oriented

Customer Oriented

La seconda fase, viceversa, è caratterizzata dall'aumento della concorrenza in

conseguenza del raggiungimento di una capacità produttiva delle imprese in eccesso

rispetto alle possibilità del mercato. In questa seconda fase, la necessità per le imprese

era quella di vendere il prodotto sottraendo quote di mercato ai concorrenti. Le imprese

commerciali traevano vantaggio da questa situazione ampliando le proprie dimensioni e

sviluppando nuove tecniche in grado di condurre alla distribuzione di massa

(orientamento alla vendita).

Il secondo stadio è stato caratterizzato dall'attenzione posta dalle aziende ai bisogni e ai

desideri di un mercato non più omogeneo ma segmentato. Infatti, anche la distribuzione

di massa e le vendite aggressive caratteristiche della seconda fase del primo stadio

dell'evoluzione del concetto di marketing, non si dimostrarono sufficienti a sostenere il

lancio di un prodotto sbagliato o a convincere qualcuno a comprare un prodotto di cui

non aveva effettiva esigenza. L'attenzione si sposta di conseguenza sul consumatore. Si

comincia così a parlare sempre più insistentemente di imprese orientate al mercato

(market oriented). Si afferma, in questo stadio, il principio che qualsiasi programma di

marketing debba partire dall'esame delle esigenze del mercato e dei modi per

soddisfarle. Contemporaneamente si afferma la regola secondo cui le varie funzioni

componenti il marketing devono essere tra loro strettamente integrate: previsione,

sviluppo dei prodotti, prezzi, distribuzione, promozione. Per quel che riguarda i prodotti

25

UNIPROM - Marketing collettivo dei prodotti agroalimentari

agroalimentari tale approccio si traduce nel tempo nel tentativo di indirizzare la

produzione verso le richieste del mercato: riconversione varietale e metodologie di

raccolta mirate per i prodotti ortofrutticoli in funzione delle opportunità delle stagioni

commerciali, mercati potenziali di sbocco e standardizzazione per gli animali da carne

solo per fare qualche esempio.

Il mercato diventa il punto fondamentale. L'obiettivo è soddisfare o stimolare le

esigenze del consumatore per raggiungere attraverso il marketing gli obiettivi

dell'impresa. E' necessario dunque partire dalla domanda potenziale del consumatore

(quando si tratta di beni di consumo) o di una organizzazione (quando si tratta di beni

strumentali) per risalire a cosa produrre e cosa vendere.

In altre parole non essendo certi di poter imporre quanto si produce, occorre innanzitutto

capire cosa il mercato vuole, occorre studiare i prodotti, svilupparli con qualità fattibile

e a costi competitivi, comunicarne l'esistenza ai potenziali compratori, promuovere

l'acquisto e distribuirli.

A partire dagli anni '80 il marketing entra in un nuovo stadio. Basso sviluppo e calo

della domanda sono in questi anni una costante diffusa in molti settori. Poiché la

capacità produttiva esistente era stata accumulata in periodi con domanda più alta, le

imprese in genere operano in presenza di un eccesso di offerta. Non basta dunque tener

conto delle esigenze dei diversi segmenti di mercato, individuati nella fase precedente,

ma occorre, da un lato, rivolgersi a segmenti sempre più specifici di mercato e,

dall'altro, seguire quanto fa la concorrenza.

Contemporaneamente l'intervento dello Stato, i movimenti a difesa del consumatore e

l'iniziativa di alcune imprese affermano il principio che non basta produrre per vendere,

ma occorre tener conto delle effettive esigenze della società. I prodotti debbono essere

più sicuri e devono avere un’effettiva utilità per i consumatori.

Il compito del marketing si allarga ulteriormente poiché da un lato deve raggiungere

obiettivi di profitto, dall'altro soddisfare l'esigenza del singolo consumatore (consumer

oriented) e dall'altro ancora rispettare le esigenze della società.

Se fino agli anni '80 i progressi nella comprensione del mercato, determinati

dall'evoluzione del concetto di marketing, erano propri solamente di alcune aziende,

negli anni '90 sono divenute parte integrante del modo di pensare di ogni azienda.

26

UNIPROM - Marketing collettivo dei prodotti agroalimentari

A questo punto per stabilire un vantaggio nei confronti della concorrenza è necessario

entrare in un nuovo stadio dell'evoluzione del concetto di marketing: il marketing

individualizzato (customer oriented). Con questa locuzione non si intende letteralmente

un'azienda che indirizza un messaggio speciale ad un singolo individuo, si tratta

piuttosto di una forma molto personale di marketing che riconosce, prende atto, capisce

e serve gli interessi e i bisogni di gruppi selezionati di clienti le cui identità individuali e

i profili di marketing sono noti all'azienda.

Il marketing individualizzato utilizza le nuove opportunità che la tecnologia rende

accessibili per identificare, contattare, convincere, vendere e costruire un rapporto

redditizio sia con il potenziale cliente che con il cliente conosciuto da chi vende per

nome, cognome, indirizzo e altre caratteristiche memorizzate in un apposito database.

Inoltre, ridefinisce in continuazione il mercato in termini di comportamenti reali del

consumatore scegliendo solo gli individui più adatti a ricevere il messaggio relativo al

prodotto o servizio. Iniziative quali le collection, i concorsi a premi che oggi la maggior

parte delle aziende di largo consumo utilizzano, l’invio di newsletters, depliant

informativi sul prodotto e sulle sue modalità di utilizzo, o la predisposizione degli house

organ, riviste che descrivono esclusivamente i prodotti e la vita dell’azienda, sono

strumenti finalizzati a raccogliere informazioni per personalizzare ulteriormente il

prodotto/sevizio al proprio cliente.

2.1 Il mercato dei prodotti agricoli tipici e locali

Con riferimento al settore agroalimentare è possibile individuare tre tipi di offerta5:

–

Prodotti indifferenziati di largo consumo. Si tratta di prodotti agricoli originari,

trasformati su base industriale, con alto livello di standardizzazione, in cui le

innovazioni di processo e di prodotto hanno base tecnologica e di scarso richiamo

alle tradizioni produttive, Si tratta di produzioni che hanno un mercato finale o

intermedio al di fuori dei confini territoriali di produzione, e che può articolarsi su

base internazionale, nazionale o multiregionale. Sono prodotti che normalmente

5

Pencarelli, T., Forlani, F. (2006), Congresso internazionale “Le tendenze del marketing”, Università Ca’

Foscari Venezia, 20-21 gennaio 2006.

27

UNIPROM - Marketing collettivo dei prodotti agroalimentari

attraversano una lunga filiera di produzione –distribuzione-consumo ed a cui i

consumatori attribuiscono scarso rilievo dal lato delle origini e delle tecniche

produttive.

–

Prodotti tipici non certificati quali i prodotti tradizionali. Sono quei prodotti

caratterizzati da metodiche di lavorazione, trasformazione e stagionatura

consolidati nel tempo, ed in particolare per un periodo di almeno 25 anni, così

come stabilito dal D lgs.173/98.

–

Prodotti tipici certificati (DOP, IGP, DCC, DOCG, ecc....) sulla base di normative

comunitarie. La maggior parte dei prodotti certificati ha aree di produzione e di

mercato ristretti e originano da imprese di piccole e medie dimensioni. Fra questi

prodotti è possibile, però rintracciare produzioni che hanno caratteristiche e

dimensioni di mercato simili a quelli indifferenziati (Ismea, 1999), come ad

esempio il Parmigiano Reggiano DOP esportato in tutto il mondo.

Un prodotto tipico è un prodotto che possiede caratteristiche anche distintive di una

categoria determinata. Un prodotto tradizionale è un prodotto frutto di consuetudine

tramandata fino a costituirsi come regola abituale, mentre un prodotto locale è un

prodotto proprio e particolare di una zona o luogo.

Possono quindi, rientrare tra i prodotti tipici anche prodotti che non sono nè locali nè

tradizionali, come sembra succedere in alcune IGP, DOC e DOP italiane in cui al posto

del luogo d’origine o delle tecniche di produzione, vi è conformità ad un disciplinare

scritto da/per l’industria agroalimentare che per logici motivi economici allenta i vincoli

delle delimitazioni territoriali e dei sistemi di produzione.

In termini di marketing si può osservare che:

il concetto di prodotto tipico evolve, per cui dalla centralità del “che cosa” connesso

con i beni materiali, si passa al “che cosa e come” dei servizi, al “cosa, dove, come,

quando e chi” delle esperienze.

le politiche di prezzo tendono a tenere conto progressivamente più che del profilo

dei costi e della concorrenza, di quanto i clienti sono disposti a pagare per vivere

esperienze uniche nel contesto delle tipicità locali e per trasformare il tradizionale

modo di essere;

le politiche di comunicazione spostano l’accento dall’esigenza di costruire o

valorizzare l’identità di marca dei singoli produttori o di gruppi di produttori

28

UNIPROM - Marketing collettivo dei prodotti agroalimentari

(marchio collettivo), all’opportunità di costruire o valorizzare la marca dei territori

ove vengono prodotte e offerte le tipicità locali nel contesto dell’offerta di prodottiesperienze (es. l’esperienza turistica) o di prodotti-trasformazioni (i clienti

apprendono e diventano esperti di produzioni tipiche locali);

le politiche di commercializzazione evolvono da approcci che puntano a trasferire

materie prime e beni artigianali ed industriali nei luoghi di residenza dei

consumatori nei e nelle quantità da essi desiderati, avvalendosi dei tradizionali

circuiti distributivi fisici, ovvero dei nuovi circuiti di commercio elettronico, ad

approcci che puntano a richiamare clienti nei luoghi dove l’offerta di esperienze e di

trasformazioni si innesta con l’atmosfera, la cultura, la storia, le condizioni

climatiche dei territori ove le produzioni agroalimentari hanno origine.

Il mercato dei prodotti Dop e Igp, pur contrassegnato da luci ed ombre, è in continua

crescita negli ultimi anni sia come numero di denominazioni e di prodotti in attesa di

riconoscimento, sia dal punto di vista della produzione e del giro d’affari. A trainare il

settore è soprattutto la domanda estera, mentre quella interna negli ultimi anni non è

rimasta estranea alle difficoltà del mercato nazionale al consumo. Tuttavia, anche per i

prodotti a marchio di origine, così come avviene per l’agroalimentare italiano in

generale, si evidenzia il maggiore orientamento delle produzioni verso il mercato

interno piuttosto che verso l’esportazione, sebbene la propensione all’export sia per

alcuni prodotti superiore a quella media del settore agroalimentare e a quella del

comparto di riferimento. Nell’ambito del mercato interno, poi, dalle stime risulta che la

produzione di Dop e Igp è destinata in maniera preponderante al mercato domestico.

L’esame del mercato delle produzioni a denominazione di origine dal lato della

domanda interna, prevede l’analisi dei consumi domestici di prodotti Dop e Igp. Su

questo aspetto, i dati più recenti dell’Ismea relativi all’evoluzione degli acquisti delle

famiglie di un paniere di prodotti a denominazione di origine, rappresentativo dei

comparti più importanti, mostrano che anche questi prodotti riescono a contenere con

difficoltà le conseguenze delle problematiche generali dei consumi agroalimentari e dei

propri comparti di appartenenza. Partendo ancora dalla constatazione che una

percentuale consistente degli acquisti delle famiglie di questi prodotti avviene presso il

canale della Grande Distribuzione, il quadro sul settore si completa con una analisi del

posizionamento nella Grande Distribuzione di alcuni prodotti a denominazione

29

UNIPROM - Marketing collettivo dei prodotti agroalimentari

d’origine, a confronto con i prodotti diretti competitori per caratteristiche

merceologiche, ma privi del marchio di tutela. E’ certamente questo infatti un luogo

fondamentale per cogliere come avviene l’incontro tra le esigenze dei consumatori e i

desiderata dei buyer della Grande Distribuzione Organizzata (Gdo), da un lato, e ciò che

viene offerto dai prodotti a denominazione di origine, dall’altro lato.

L’indagine condotta da Ismea, si inquadra in un progetto pluriennale che prevede di

indagare ogni anno due comparti Dop e Igp, e specificamente tre prodotti fra i più

importanti in ciascuno dei due comparti, analizzati in confronto a tutti i loro competitor.

In particolare, l’indagine del 2008 ha riguardato i comparti dei formaggi e degli oli

extravergini.

Attraverso un’indagine realizzata presso i punti vendita della Grande Distribuzione e

alcune interviste somministrate a figure chiave della Gdo, si mettono in luce le

principali problematiche relative al posizionamento di marketing dei prodotti a marchio

di origine, consentendo di individuare i punti di forza e di debolezza percepiti

nell’ambito della grande distribuzione e di indagare sugli elementi (formati, packaging,

uso dei marchi, comunicazione, promozione) su cui basare eventuali azioni di

valorizzazione per i prodotti a denominazione.

In Italia, lo sviluppo del settore delle produzioni a marchio di origine com’è noto è stato

finora sostenuto, per quanto riguarda il numero di certificazioni e il numero di operatori

coinvolti. In termini di numero di prodotti registrati, la crescita è stata più forte rispetto

agli altri paesi dell’Ue, compresa la Francia, che rappresenta il maggiore concorrente

europeo dell’Italia nell’agroalimentare e in particolare per quanto riguarda le produzioni

a denominazione. A luglio 2008, le denominazioni italiane infatti sono 171 (159 quelle

francesi). Nel 1996 l’Italia aveva 66 registrazioni, più che raddoppiate nel 2003; altri 37

riconoscimenti sono arrivati dal 2004 al 2008.

In alcuni comparti, la presenza nel settore delle Dop è consolidata, risalendo la maggior

parte dei riconoscimenti a più di dieci anni fa.

La crescita delle certificazioni e la numerosità dei prodotti in attesa di riconoscimento

(circa 300 tra istruttoria comunitaria e nazionale) certamente mettono in evidenza un

interesse che resta notevole da parte dei produttori italiani per la denominazione di

origine; tuttavia, la correlazione tra la dimensione del settore in termini di numero di

prodotti e di operatori coinvolti e la dimensione economica è tutt’altro che scontata.

30

UNIPROM - Marketing collettivo dei prodotti agroalimentari

Difficile è anche generalizzare una valutazione circa un legame positivo tra l’età della

denominazione e i risultati economici.

Il peso economico dei vari prodotti e del settore delle Dop e Igp nel complesso può

essere valutato analizzando la crescita delle quantità certificate e l’andamento del valore

della produzione, che può essere stimato all’origine, o applicando un prezzo al consumo

per giungere a una stima più vicina al valore sul mercato finale.

Nel 2007 i risultati economici sono stati generalmente migliori sui mercati esteri

rispetto al mercato nazionale. Anche il settore delle Dop e Igp, tuttavia, risente dei limiti

caratteristici del settore agroalimentare italiano e ciò denota una scarsa capacità di

sfruttare appieno le potenzialità sui mercati esteri, mentre mantiene uno stretto legame

con il mercato interno, che, in molti casi, ha un orizzonte commerciale locale.

Il ruolo dei prodotti Dop e Igp sui consumi agroalimentari domestici nel 2007,

prendendo in considerazione gli aggregati monitorati dall’Ismea, è valutabile in una

quota pari a circa il 18% della spesa totale, che sale al 24% circa per i formaggi, al 12%

per i prodotti a base di carne e si limita al 2,5% per gli oli. Naturalmente, ancora una

volta questo peso fa riferimento a un numero estremamente limitato di prodotti a

denominazione di origine che da soli rappresentano quasi la totalità del mercato al

consumo.

L’analisi delle tendenze dei consumi domestici per il settore delle Dop e Igp non può

non concentrarsi sugli impatti della particolare congiuntura in atto, caratterizzata da

tensioni sui prezzi e difficoltà dal lato del reddito disponibile delle famiglie. Sul fronte

dei consumi agroalimentari il 2007 è stato caratterizzato da flessioni generalizzate della

domanda a seguito della congiuntura economica particolarmente sfavorevole e

dell’inasprirsi della tendenza inflattiva. Tali difficoltà non hanno risparmiato il settore

dei prodotti a denominazione protetta.

La ragione probabilmente è da ricercarsi soprattutto nel fatto che questi prodotti sono

caratterizzati, generalmente, da un prezzo più elevato rispetto a prodotti simili ma senza

denominazione. Di conseguenza, in periodi in cui l’inflazione si fa più incisiva, il

consumatore è naturalmente portato verso una maggiore attenzione alla spesa e ancor di

più questi prodotti tendono a restare relegati a mercati e consumatori di nicchia o

geograficamente circoscritti. In presenza poi degli inconsueti aumenti dei prezzi al

consumo di alcuni prodotti “di base”, come il latte, il pane e la pasta registrati nella

31

UNIPROM - Marketing collettivo dei prodotti agroalimentari

seconda metà del 2007, i consumatori alle prese con mille difficoltà per far quadrare i

conti, hanno manifestato una particolare attenzione a bilanciare la spesa senza

sacrificare questi prodotti essenziali nella dieta mediterranea, compensando la maggiore

spesa con tagli agli acquisti dei prodotti più costosi (carni, vini) e selezionando

attentamente i prodotti in grado di fornire un adeguato mix di vantaggi in termini di

prezzo, qualità e contenuto di servizio (Ismea, La competitività dell’agroalimentare

italiano, Check-Up 2008, giugno 2008).

Secondo i dati del monitoraggio Ismea condotto tramite la società AcNielsen sugli

acquisti domestici delle principali Dop e Igp, nel 2007 si è registrata una stabilità della

spesa complessiva in valore per i prodotti a denominazione (+0,5%), che rappresenta

tuttavia un risultato peggiore rispetto a quello dell’agroalimentare considerato nel

complesso (+2,6% in valore).

Sul fronte dei prezzi, in molti casi la crescita dei listini per questi prodotti si è

mantenuta al di sotto del livello generale. E’ questo il caso ad esempio del Parmigiano

Reggiano e del Gorgonzola, del Pecorino Sardo, della Fontina, del Montasio e della

Mozzarella di bufala. Una contrazione dei prezzi medi è stata rilevata per il Prosciutto

Crudo di San Daniele, per lo Speck dell’Alto Adige e per la Bresaola della Valtellina.