NORMATIVA

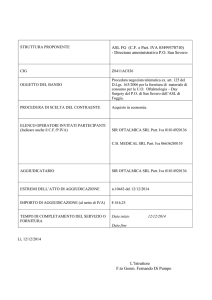

APPROFONDIMENTI

&

APPROFONDIMENTI

CONTABILIZZAZIONE DELLE SPESE DI VITTO E

ALLOGGIO

Marzo 2009

- SPESE DI RAPPRESENTANZA PREMESSA

Come già annunciato nello scorso mese di novembre, si è concluso l’iter legislativo delle spese di

rappresentanza, che è destinato a sostituire il regime fino ad ora in vigore, che nel tempo ha

rappresentato un elemento di incertezza per la mancanza di definizioni precise, con numerosi problemi

per i contribuenti.

Con il D.M. 11 novembre 2008, peraltro diffuso solo a gennaio 2009, sono state finalmente disegnate

le regole per stabilire quando una spesa è da classificare come di rappresentanza o no, in funzione della

natura e della destinazione della stessa e del volume dei ricavi dell’attività caratteristica.

L’entrata in vigore è prevista per le spese sostenute a decorrere dal periodo di imposta successivo a

quello in corso al 31/12/2007, e pertanto saranno applicabili già dal 2008.

NOVITA’

Scompare la deducibilità in 5 quote annuali, viene introdotta la deducibilità integrale, con limiti

prefissati, fondati sul concetto di gratuità, inerenza e funzionalità.

Sono sempre deducibili le spese relative a beni distribuiti gratuitamente di valore unitario non

superiore a euro 50,00 il cui importo non dovrà essere considerato nei limiti di seguito indicati.

La nuova deducibilità delle spese di rappresentanza farà riferimento a criteri di inerenza e congruità,

previsti dal nuovo art. 108, co. 2 del Tuir e sarà commisurata ai ricavi e proventi della gestione

caratteristica dell’impresa, con una struttura a scaglioni; il tetto di deducibilità sarà pari a :

- 1,3% dei ricavi e altri proventi fino a 10 milioni;

- 0,5% per la parte eccedente i 10 milioni e fino a 50 milioni;

- 0,1% dei ricavi o altri proventi per la parte eccedente i 50 milioni.

Nessuna novità invece per l’Iva, che rimarrà indetraibile sulle spese di rappresentanza.

NUOVA CLASSIFICAZIONE: SPESE PER OSPITALITA’

Uno degli elementi di novità riguarda le spese di ospitalità: una tipologia di spese di viaggio, vitto e

alloggio che NON sono considerate spese di rappresentanza e quindi non sono soggette alle specifiche

regole viste prima. E’ il caso delle spese per clienti, anche potenziali, ospitati in occasione di fiere,

esposizioni ed eventi simili o in occasione di visite a stabilimenti o unità produttive dell’impresa.

Il decreto prevede che non costituiscono spese di rappresentanza, e pertanto non soggiacciono ai limiti

di congruità:

• spese per vitto e alloggio sostenute per ospitare clienti, anche potenziali in occasione di mostre,

fiere, esposizioni ed eventi simili in cui sono esposti i beni e i servizi prodotti dall’impresa o in

occasione di visite a sedi, stabilimenti o unità produttive dell’impresa.

• spese di viaggio, vitto e alloggio sostenute direttamente dall’imprenditore individuale in

occasione di trasferte effettuate per la partecipazione a mostre, fiere ed eventi simili in cui sono

esposti i beni e i servizi prodotti dall’impresa o attinenti all’attività caratteristica della stessa.

• Per le imprese la cui attività caratteristica è quella dell’organizzazione di fiere e simili non

costituiscono spese di rappresentanza le spese di viaggio, vitto e alloggio sostenute per ospitare

clienti, anche potenziali, nell’ambito di iniziative finalizzate alla promozione di specifiche

manifestazioni espositive.

Restano escluse da tale previsione le spese di vitto e alloggio sostenute per ospitare fornitori o soggetti

terzi.

SPESE RAPPRESENTANZA

Studio Ansaldi s.r.l.

Marzo 2009

-1-

autore: Ansaldi Giovanni

A fronte della deducibilità totale di queste spese, il D.M. prevede un certo rigore negli obblighi

documentali. Si richiede, infatti, un’apposita documentazione, dalla quale risultino:

le generalità dei soggetti ospitati;

la durata e il luogo di svolgimento della manifestazione, obbligo che si correla sembra al solo

caso delle mostre, fiere etc;

la natura dei costi sostenuti.

Una prima esclusione dalle spese di ospitalità è data dal requisito “soggettivo”, ogni qualvolta le spese

riguardino soggetti diversi dai clienti e quindi ad esempio i fornitori, le autorità …

Un’altra esclusione “soggettiva” riguarda i viaggi di tipo turistico oppure le ricorrenze aziendali

(ventennale dell’azienda), che si andranno a sommare alle spese di rappresentanza e che dovranno

superare il test di congruità dei ricavi.

ESEMPIO

La società Alfa, in occasione del lancio di un nuovo prodotto, invita presso la sede aziendale i

clienti che, in quanto suoi distributori, con ogni probabilità lo acquisteranno per collocarlo sui

mercati di appartenenza. Se Alfa paga ai clienti il viaggio, i pernottamenti e i pasti, queste sono

spese integralmente deducibili.

Va ricordato che dal 2009 le spese relative a prestazioni alberghiere e a somministrazione di alimenti e

bevande, sono deducibili nel limite del 75% del costo sostenuto, ferma restando l’integrale detraibilità

dell’Iva, quest’ultima a partire dal 1° settembre 2008.

Tipologia

Spese

vitto

e

alloggio

sostenute per clienti che

rientrano nella classificazione

delle spese per ospitalità

IVA acquisto

Detraibile

dal 01/09/08

Imposte dirette

note

Spese di ospitalità (deducibili al 75%

(deducibile 100%)

dal 2009)

BENI DISTRIBUITI GRATUITAMENTE DI IMPORTO NON SUPERIORE A EURO 50,00

Per quanto riguarda il conteggio del limite della deducibilità delle spese di rappresentanza, NON si

devono considerare le spese relative a beni distribuiti gratuitamente di valore unitario non superiore a

50 euro, che risultano deducibili per l’intero importo, come previsto dal terzo periodo del co. 2 dell’art.

108 del Tuir.

Tale importo deve assumersi al lordo dell’Iva eventualmente indetraibile.

Tipologia

Bene unitario fino a € 25,82

(imponibile, Iva esclusa)

IVA acquisto

detraibile

Bene unitario superiore a €

25,82 (Iva inclusa), ma fino a

€ 50,00 (Iva inclusa)

Indetraibile

Imposte dirette

Spese per omaggi

interamente

deducibile

Spese per omaggi

interamente

deducibile

note

Cessione fuori

campo Iva art. 2

co. 2 n.4)

Cessione fuori

campo Iva art. 2

co. 2 n.4)

CLASSIFICAZIONE SPESE DI RAPPRESENTANZA

Definizione: Una spesa è di rappresentanza quando il suo beneficiario è un soggetto dal quale non ci

si attende una specifica controprestazione, ma solo una reazione potenziale ed eventuale.

Dal 2008 le spese di rappresentanza non sono più deducibili al 33% in 5 anni (al 6,60%), ma riducono

il reddito complessivo, se rispettano specifici requisiti di “inerenza” e “congruità”.

Per quanto riguarda l’inerenza:

si tratta di cinque categorie di spese:

1) spese per viaggi turistici finalizzati al concreto svolgimento di significative attività

promozionali dei beni o servizi dell’impresa;

SPESE RAPPRESENTANZA

Studio Ansaldi s.r.l.

Marzo 2009

-2-

autore: Ansaldi Giovanni

2) spese per feste ed eventi in occasione di ricorrenze aziendali o di festività nazionali o religiose;

3) spese per feste, ricevimenti ed eventi in occasione dell’inaugurazione di nuove sedi, uffici o

stabilimenti dell’impresa;

4) spese per feste ed eventi in occasione di mostre, fiere ed altri eventi simili in cui sono esposti i

beni o i servizi prodotti dall’impresa;

5) ogni altra spese per beni e servizi distribuiti o erogati gratuitamente, compresi i contributi per

convegni, sempre che venga rispettato il requisito dell’inerenza (esempio i fornitori).

In relazione a queste ipotesi, non sono specificati i destinatari delle spese

Le spese che rientrano in questa classificazione sono deducibili secondo il requisito della congruità:

si applica un tetto massimo, con le seguenti regole:

- 1,3% per ricavi fino a 10 milioni di euro;

- 0,5% per ricavi che eccedono i 10 milioni di euro e fino a 50 milioni;

- 0,1% dei ricavi per la parte che eccede i 50 milioni di euro.

Nulla potrà essere recuperato fiscalmente per l’eventuale eccedenza.

Queste spese, qualificate di rappresentanza, soffrono peraltro dell’indetraibilità dell’Iva addebitata in

fattura, poiché questa è la regola che si rinviene nel D.P.R. n. 633/72.

Nel limite della congruità sono esclusi i beni distribuiti gratuitamente e le spese di valore unitario non

superiore a 50,00 euro, per i quali vale la piena deducibilità.

ESEMPIO

La società Alfa riceve un proprio fornitore che, per evidenti motivi di pubbliche relazioni, è ospitato

quanto a alloggio e vitto nel periodo in cui visita l’azienda. Questo tipo di spesa non è tra quelle

integralmente deducibili viste al paragrafo precedente e si ritiene vada inquadrata nella 5)

categoria di spese (categoria residuale). Si cumulerà, quindi, alle altre spese della medesima

natura, soffrendo di un eventuale limite alla deducibilità, dato dal plafond calcolato sui ricavi.

Tipologia

Spese vitto e alloggio che

rientra nella nuova nozione

delle spese di rappresentanza

Bene unitario superiore a €

50,00 (Iva inclusa)

IVA acquisto

Indetraibile

Imposte dirette

Spese di

rappresentanza

note

(deducibili al 75%

dal 2009)

Indetraibile

Spese di

rappresentanza

(deducibili al 75%

dal 2009)

SPESE DI TRASFERTA

Caso di diversa classificazione sono le spese di viaggio, vitto e alloggio sostenute dagli amministratori,

per recarsi a fare visita ad un proprio cliente.

In questo caso siamo al di fuori delle ipotesi disciplinate dal D.M., e i costi dovranno essere ricondotti

alla casistica delle spese di trasferta.

CASI PARTICOLARI

Le imprese di nuova costituzione possono riportare in avanti le eccedenze indeducibili relative agli

anni precedenti a quello di conseguimento dei ricavi e dedurli in quest’ultimo esercizio e nel

successivo se ci sono eccedenze di segno inverso.

Con particolare riferimento ai contribuenti minimi, per i quali è prevista una modalità semplificata di

determinazione del reddito, non trovano applicazione le norme del Tuir che limitano la deducibilità di

taluni costi. Conseguentemente per omaggi, vitto e alloggio potranno essere portate in deduzione per

l’intero importo pagato, semprechè vi siano criteri oggettivi di inerenza.

LAVORO AUTONOMO

L’art. 54, co. 5 del Tuir prevede che le spese relative a somministrazioni alberghiere e di alimenti e

bevande siano deducibili al 75% e in ogni caso per un importo non superiore al 2% dell’ammontare dei

compensi percepiti nell’esercizio.

SPESE RAPPRESENTANZA

Studio Ansaldi s.r.l.

Marzo 2009

-3-

autore: Ansaldi Giovanni

Secondo la circolare n. 53/2008, il 2% rappresenta il limite massimo entro cui ragguagliare la

deduzione, che compete solo relativamente al 75% dei costi sostenuti nell’esercizio.

Anche le spese di rappresentanza sono oggetto della disciplina specifica contenuta nel co. 5 dell’art. 54

del Tuir, che ne dispone la deducibilità nei limiti del 1% dei compensi percepiti, con la nuova

limitazione della deduzione al 75%, analogamente alla nuova limitazione della deduzione.

Le spese alberghiere e di ristorazione effettuate in occasione di convegni dovranno assumersi nel limite

del 50% del 75% del costo sostenuto, mentre quelle sostenute dal committente per conto del

professionista e da questi addebitate, rimangono interamente deducibili.

Tipologia

Spese alberghiere

IVA acquisto

detraibile

Bene unitario fino a € 25,82

(imponibile, Iva esclusa)

detraibile

Bene unitario superiore a €

25,82 (Iva inclusa)

Indetraibile

Spese alberghiere in occasione

di convegni o corsi

detraibile

Imposte dirette

Spese alberghiere

deducibili nel limite

dell’2% dei

compensi percepiti *

Spese di

rappresentanza

deducibili nel limite

dell’1% dei

compensi percepiti *

Spese di

rappresentanza

deducibili nel limite

dell’1% dei

compensi percepiti *

Spese per convegni

e corsi deducibili

nel limite del 50%

della spese *

note

Cessione fuori

campo Iva art. 2

co. 2 n.4)

Cessione fuori

campo Iva art. 2

co. 2 n.4)

(*) Nel limite del 75% dei costi sostenuti, nel tetto massimo della % stabilita.

DEFINIZIONE DI ALTRE SPESE

pubblicità: l’imprenditore si rivolge a un soggetto che, professionalmente, esercita l’attività di

pubblicitario, perché diffonda il nome dell’azienda, il suo marchio o un prodotto e così via,

evidentemente dietro corrispettivo; l’azione pubblicitaria è visibile in modo diffuso, cioè, e ad

esempio, mediante passaggi in televisione, sui giornali, cartellonistica eccetera;

sponsorizzazione: il destinatario della spesa, che non è un professionista della pubblicità, si

impegna a diffondere i segni distintivi dell’azienda in un contesto ben determinato; si pensi alla

sponsorizzazione della squadra di calcio: la visibilità dello sponsor tendenzialmente si limita al

momento della celebrazione dell’evento sportivo.

Sia pubblicità che sponsorizzazione sono, quindi, contratti caratterizzati da un sinallagma, cioè una

prestazione e una controprestazione, dal che, rispettati i generali requisiti di inerenza, la deduzione del

costo da parte di chi lo sostiene non va posta in discussione, così come è detraibile l’Iva addebitata in

fattura.

ESEMPIO

La società Alfa produce programmi per la tenuta della contabilità, ed eroga un contributo di € 5.000

per un convegno organizzato dal locale Ordine dei dottori commercialisti ed esperti contabili. La

società chiede e ottiene di esporre uno striscione al banco dei relatori e di presenziare all’evento

con suoi addetti che pubblicizzano i programmi, con dimostrazioni e distribuzione di brochure. La

spesa, di sponsorizzazione, è integralmente deducibile.

www.studioansaldi.it

SPESE RAPPRESENTANZA

Studio Ansaldi s.r.l.

Marzo 2009

-4-

autore: Ansaldi Giovanni

Studio Ansaldi srl – corso piave 4, Alba (CN)

La riproduzione con qualsiasi mezzo è vietata. Tutti i diritti sono riservati.

SPESE RAPPRESENTANZA

Studio Ansaldi s.r.l.

Marzo 2009

-5-

autore: Ansaldi Giovanni