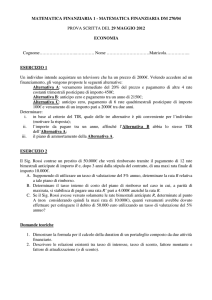

Esercizi di Matematica Finanziaria

su foglio elettronico Excel™

Antonella Basso

Pierangelo Ciurlia

<[email protected]>

<[email protected]>

Riccardo Gusso

<[email protected]>

Dipartimento di Matematica Applicata e SSAV

Università Ca’ Foscari di Venezia

(Maggio 2006)

I Quaderni di Didattica sono pubblicati a cura del Dipartimento di Matematica Applicata dell’Università di Venezia. I lavori riflettono esclusivamente le opinioni degli autori e non impegnano la

responsabilità del Dipartimento. I Quaderni di Didattica vogliono promuovere la circolazione di appunti e note a scopo didattico. Si richiede di tener conto della loro natura provvisoria per eventuali

citazioni o ogni altro uso.

Introduzione

Questa dispensa si propone di presentare e commentare lo svolgimento di alcuni esercizi

di matematica finanziaria con l’ausilio di un foglio di calcolo elettronico. Data la grande

diffusione del software per ufficio Microsoft Office™ si è scelto nell’esposizione di utilizzare

il foglio elettronico Excel™. Tuttavia, quasi tutte le procedure risolutive utilizzate possono

essere implementate allo stesso modo anche su altri fogli di calcolo, ad esempio sul foglio

elettronico Calc del software gratuito per ufficio Openoffice™.

La maggior parte degli esercizi sono tratti dai compiti d’esame dei corsi di Matematica

Finanziaria I e Metodi Matematici dell’Economia e delle Scienze Attuariali e Finanziarie

I dell’Università Ca’ Foscari di Venezia, e presuppongono la conoscenza degli argomenti

trattati nel libro di testo “Basso A., P. Pianca (2004), Appunti di Matematica Finanziaria,

CEDAM, Padova”.

Questa dispensa è rivolta principalmente agli studenti del corso di Matematica Finanziaria I. Tuttavia riteniamo che, per gli argomenti trattati negli esercizi e per l’utilizzo di

strumenti software di uso ricorrente nella pratica finanziaria, essa possa essere utile anche a chi, nella propria attività lavorativa, è chiamato a risolvere problemi di matematica

finanziaria.

1

Esercizio sui regimi finanziari

Tra le diverse forme di investimento proposte ai risparmiatori dalle Poste Italiane, figurano

i Buoni Fruttiferi Postali Ordinari. Questa tipologia di investimento ha una durata massima di venti anni nei quali frutta interessi in regime di interesse composto in base ad un

tasso annuo crescente nel tempo. I Buoni Postali Ordinari diventano infruttiferi dal giorno

successivo alla scadenza di 20 anni e trascorsi ulteriori 10 da tale scadenza si prescrivono.

Nella tabella che segue sono riportati i tassi nominali annui (lordi) di interesse dei Buoni

Fruttiferi Postali Ordinari serie B17:

Tasso annui lordi

Periodo di possesso

1.70%

1.80%

1.90%

2.15%

2.55%

2.85%

3.05%

3.70%

alla fine del 1° anno

nel 2° anno

nel 3° anno

nel 4° e 5° anno

nel 6° e 7° anno

nel 8° e 9° anno

negli anni dal 10° al 14°

negli anni dal 15° al 20°

Si determinino il montante e il tasso di rendimento medio annuo (al lordo e al netto

della ritenuta fiscale del 12.5% sugli interessi maturati), supponendo che un risparmiatore

intenda detenere i Buoni Postali Ordinari per un durata di T anni, con T = 1, . . . , 20.

1

Si calcoli inoltre dopo quanto tempo il montante fornito dai Buoni Fruttiferi Postali

Ordinari supera del 50% il capitale iniziale.

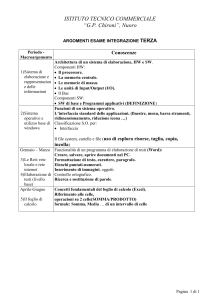

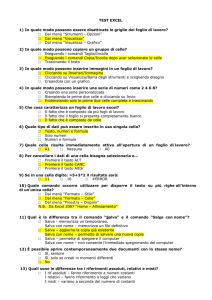

Soluzione. Nella figura 1 sono mostrati i montanti finali MTl e MTn e i tassi effettivi di

rendimento ilef f e inef f , rispettivamente al lordo e al netto della ritenuta fiscale, effettuata

applicando l’aliquota γ = 12.5%, ottenuti impostando i calcoli su un foglio elettronico a

partire dalla tabella dei tassi annui lordi, riportata per ogni durata T nella colonna B, e

supponendo che il risparmiatore abbia investito un capitale iniziale C0 = 1000 euro.

Figura 1: Montanti finali e tassi effettivi di rendimento (lordi e netti) dell’investimento in

Buoni Postali Fruttiferi Ordinari (Esercizio 1).

Indicati con ik , con k = 1, . . . , T , i tassi annui (lordi) di interesse, in regime di interesse

composto il montante finale lordo al tempo T , con T = 1, . . . , 20, è definito dalla seguente

relazione

T

Y

l

(1 + ik ),

(1)

MT = M0

k=1

dove M0 = C0 è il capitale iniziale depositato all’epoca 0. Sfruttando la proprietà di

scindibilità, è possibile riscrivere la precedente equazione nella forma

2

MTl

= M0

TY

−1

(1 + ik )(1 + iT )

k=1

= MTl −1 (1 + iT ).

(2)

Pertanto, fissato il valore del capitale iniziale C0 (cella B2) e calcolato il montante finale

alla epoca T = 1 con la formula

C10 = C9*(1+B10),

si può ricavare facilmente la colonna dei montanti finali lordi copiando la formula della cella

C10 nelle celle da C11 a C29.

Per la determinazione del montante finale netto all’epoca T , MTn , si può utilizzare la

seguente relazione

(3)

MTn = C0 + (1 − γ) MTl − C0 ,

da cui si ricava che la formula per il calcolo di M1n è

D10 = $D$9 + (1−$B$3)*(C10−$D$9).

Analogamente, copiando nelle celle da D11 a D29 la formula della cella D10, si ottengono i

montanti finali netti.

Noti i montanti finali lordo e netto si possono determinare i corrispondenti tassi effettivi

di rendimento in regime di interesse composto in base alle seguenti relazioni

ilef f

inef f

=

MTl

C

T1

− 1,

(4)

=

MTn

C

1

− 1.

(5)

T

Con riferimento all’epoca T = 1, i tassi effettivi di rendimento lordo e netto sono calcolati

rispettivamente con le formule

E10 = (C10/$C$9)ˆ(1/A10) − 1,

F10 = (D10/$D$9)ˆ(1/A10) − 1.

Le celle da E11 a E29 e da F11 a F29 si ricavano copiando le formule delle celle E10 e F10,

rispettivamente.

Per determinare la durata in corrispondenza alla quale il montante netto dei Buoni

Postali supera del 50% il capitale iniziale, supponiamo di utilizzare il regime dell’interesse

composto per il calcolo degli interessi anche nel caso in cui il montante venga prelevato in

corso d’anno. Come si osserva nella figura 1, tale durata T ∗ è compresa tra 16 e 17 anni.

Possiamo perciò scrivere T ∗ = 16 + τ , dove 0 < τ < 1 rappresenta la frazione di anno oltre

3

il 16° e si può determinare utilizzando l’equazione (3) con MTn∗ =

di τ si può ricavare risolvendo l’equazione

C0

= MTl ∗ − C0 (1 − γ),

2

dove

3

2

C0 . Pertanto, il valore

(6)

l

· 1.037 τ = 1 530.37 · 1.037 τ .

MTl ∗ = M16

Sostituendo tale espressione nell’equazione (6) si ottiene

500 = (1 530.37 · 1.037 τ − 1000) 0.875,

e con alcuni passaggi algebrici si ricava

1.037 τ =

1

2·0.875

+1

= 1.026829179

1.53037

e quindi risulta

τ =

log 1.026829179

= 0.728714.

log 1.53037

Pertanto, il montante netto dei Buoni Postali Fruttiferi Ordinari supera del 50% il capitale

iniziale per durate superori a T ∗ = 16 anni + 263 giorni.

2

2

Esercizio sui regimi finanziari

In previsione di intraprendere un nuovo progetto di investimento, un imprenditore programma di costituire un capitale di 200 000 euro tra 5 anni e mezzo mediante cinque versamenti

di ammontare decrescente in progressione aritmetica di ragione pari a 1500 euro. Si trovi

l’ammontare dei singoli versamenti sapendo che il primo viene versato subito, il secondo fra

un anno e mezzo, il terzo fra 3 anni, il quarto fra 4 anni e mezzo e il quinto alla scadenza

e che la società finanziaria italiana presso cui i versamenti vengono depositati remunera i

fondi in base alla legge di capitalizzazione continua ad un tasso anno istantaneo δ = 0.065.

Si consideri inoltre l’alternativa che prevede di effettuare, alle stesse epoche e in modo

che risultino ancora decrescenti in progressione aritmetica di ragione pari a 1500 euro, dei

versamenti presso una società finanziaria statunitense che remunera i depositi in dollari

in base alla legge di capitalizzazione composta ad un tasso annuo del 5.5%. Si calcoli

l’ammontare in euro delle rate da versare con questa alternativa e il loro controvalore in

dollari, sapendo che il tasso di cambio euro/dollaro all’epoca del primo versamento è 1

euro = 1.197 dollari e che nei prossimi anni ci si attende una rivalutazione del dollaro nei

confronti dell’euro in base ad un tasso medio annuo del 2%.

Si stabilisca infine quale delle due alternative è più vantaggiosa.

Soluzione.

Indicato con R1 l’importo del primo versamento e con z = 1500 euro la

ragione della progressione aritmetica, i versamenti da effettuare presso la società finanziaria

4

italiana possono essere scritti in funzione di R1 e z come segue

Rk = R1 − (k − 1)z,

k = 1, 2, 3, 4, 5.

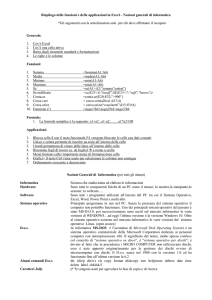

Figura 2: Importo dei versamenti Rk da effettuare presso la società finanziaria italiana

(Esercizio 2).

L’equivalenza finanziaria richiede che all’epoca finale T = 5.5 e in regime di interesse

composto al tasso istantaneo di interesse δ = 0.065, il montante M = 200 000 euro eguagli

la somma dei montanti dei versamenti effettuati {(Rk , tk ), k = 1, . . . , 5}, ossia

M

= R1 eδ(T −t1 ) + R2 eδ(T −t2 ) + R3 eδ(T −t3 ) + R4 eδ(T −t4 ) + R5 eδ(T −t5 )

= R1 eδ·5.5 + (R1 − z)eδ·4 + (R1 − 2z)eδ·2.5 + (R1 − 3z)eδ + (R1 − 4z)

= R1 eδ·5.5 + eδ·4 + eδ·2.5 + eδ + 1 − z eδ·4 + 2eδ·2.5 + 3eδ + 4 .

(7)

Nella figura 2 sono riportati i risultati ottenuti impostando i calcoli con un foglio elettronico. Le celle da C2 a C7 sono relative ai dati del problema mentre nelle celle da C20 a

C24 sono mostrati gli importi dei versamenti Rk . Al fine di determinare il valore del primo

versamento R1 , occorre procedere al calcolo delle due sommatorie raccolte all’interno delle

parentesi quadre dell’equazione (7). Per far questo è sufficiente calcolare il primo termine

della 1a e della 2a sommatoria come segue

C10 = EXP($C$4*($B$14−B10)),

D10 = (A10−1)*EXP($C$4*($B$14−B10)),

5

e ricavare tutti gli altri termini copiando nelle celle da C11 a C14 e da D11 a D14 le formule

delle celle C10 e D10, rispettivamente. E’ ora possibile determinare il valore di R1 nel

seguente modo

C20 = (C2 + C3*SOMMA(D10:D14))/SOMMA(C10:C14).

Noto il valore di R1 = 36225.55 e calcolato l’importo di R2 con la formula

C21 = $C$20−(A21−1)*$C$3,

si ricavano agevolmente gli importi degli altri versamenti Rk copiando nelle celle da C22 a

C24 la formula della cella C21.

Scriviamo ora l’equivalenza finanziaria nell’ipotesi che i versamenti, indicati con Rk′ e

ancora decrescenti in progressione aritmetica di ragione z, siano effettuati alle stesse epoche

1

il tasso di cambio

tk presso la società finanziaria statunitense. Indicato con St1 = 1.197

vigente all’epoca t1 = 0, espresso in termini di unità di moneta nazionale (euro) necessarie

per acquistare un’unità di valuta estera (dollari), l’andamento nel tempo del tasso di cambio

Stk è del tipo

Stk = St1 (1 + ex)tk −t1 , k = 1, . . . , 5

dove ex = 0.02 è il tasso medio annuo previsto per la rivalutazione del dollaro. Ne segue che

1/Stk è il tasso di cambio all’epoca tk espresso in termini di unità di valuta estera ottenibile

cedendo un’unità di moneta nazionale. Tenendo conto delle variazioni nel tempo del tasso

di cambio, il controvalore in dollari del montante M deve eguagliare la somma dei montanti

dei controvalori in dollari dei versamenti {(Rk′ , tk ), k = 1, . . . , 5}, dove la capitalizzazione

è effettuata in regime di interesse composto al tasso annuo di interesse per i depositi in

dollari iF = 5.5%. Deve perciò valere l’equazione

1

1

1

(1 + iF )(T −t1 ) + R2′

(1 + iF )(T −t2 ) + R3′

(1 + iF )(T −t3 ) +

St1

St2

St3

1

1

1

.

(1 + iF )(T −t4 ) + R5′

(1 + iF )(T −t5 ) = M

+ R4′

St4

St5

ST

R1′

(8)

Pertanto, l’importo in euro del primo versamento R1′ , nell’ipotesi che i versamenti vengano

effettuati presso la società finanziaria statunitense, si trova risolvendo la seguente equazione:

1

1

1

1

1

5.5

4

2.5

′

(1 + iF ) +

(1 + iF ) +

(1 + iF ) +

(1 + iF ) +

R1

St1

St2

St3

St4

St5

1

1

2

3

4

+z

=M

(1 + iF )4 +

(1 + iF )2.5 +

(1 + iF ) +

.

(9)

ST

St2

St3

St4

St5

Nella figura 3 sono mostrati i tassi di cambio, Stk e 1/Stk , e gli importi Rk′e = Rk′ e Rk′$ ,

rispettivamente in euro e in dollari, dei versamenti da effettuare alle epoche tk presso la

società finanziaria statunitense. All’epoca iniziale t1 = 0, i tassi di cambio St1 e 1/St1 sono

rispettivamente ottenuti come segue

6

C28 = $C$6*(1+$C$7)ˆ(B28),

D28 = 1/C28.

Copiando nelle celle da C29 a C32 e da D29 a D32 rispettivamente le formule delle celle

C28 e D28, si ricavano i valori delle due formulazioni dei tassi di cambio in corrispondenza

delle diverse epoche di pagamento tk .

Al fine di determinare agevolmente l’importo in euro del primo versamento R1′ , sono

stati calcolati e mostrati sul foglio elettronico i valori dei termini all’interno delle parentesi

quadre presenti in entrambi i membri dell’ultima equazione. Per calcolare il primo termine

del membro di sinistra e del membro di destra si utilizzano rispettivamente le seguenti

formule

C36 = D28*(1+$C$5)ˆ($B$40−B36),

D36 = (A28−1)*D28*(1+$C$5)ˆ($B$32−B28).

Figura 3: Importo dei versamenti Rk′ da effettuare presso la società finanziaria statunitense

(Esercizio 2).

Gli altri termini si ottengono copiando nelle celle da C37 a C40 e da D37 a D40 le formule

delle celle C36 e D36, rispettivamente. Ne segue che, ottenuto R1′ = 35396.78 con la formula

C47 = (C2*D32 + C3*SOMMA(D36:D40))/SOMMA(C36:C40),

7

gli importi in euro degli altri versamenti si ricavano in modo analogo a quanto visto in

precedenza per i versamenti Rk . Il controvalore in dollari dei versamenti in euro è

Rk′$ = Rk′e

1

,

Stk

k = 1, . . . , 5.

Pertanto, è sufficiente calcolare il primo importo R1′$ mediante la formula

D47 = C47*D28;

copiando nelle celle da D48 a D51 la formula della cella D47 si ottengono gli importi in

dollari degli altri versamenti. Dal confronto dell’ammontare dei versamenti in euro dovuti

alle diverse epoche di pagamento (ossia, confrontando le celle da C20 a C24 per l’alternativa

I con le corrispondenti celle da C47 a C51 per l’alternativa II), si evince che l’alternativa

I richiede versamenti tutti di importo superiore rispetto a quelli della seconda; è perciò

quest’ultima l’alternativa da preferire.

2

3

Esercizio sulle rendite

Un risparmiatore versa in banca alla fine di ogni mese e per tre anni delle somme in progressione aritmetica di ragione 100 e primo versamento pari a 500 euro. Nei successivi due

anni versa alla fine di ogni trimestre delle somme in progressione geometrica di ragione 1.2

con primo versamento pari a 700 euro. Sapendo che la banca remunera il denaro con un

tasso annuo di interesse del 3% nel primo triennio e del 4% nel biennio successivo, si calcoli

il montante alla fine del quinquennio.

Si calcoli inoltre quante rate mensili posticipate di 1 000 euro ciascuna il risparmiatore potrà

prelevare a partire dalla fine del quinquennio prima di esaurire la somma accumulata se il

tasso d’interesse dopo il quinquennio continua ad essere del 4%.

Soluzione.

Il montante della rendita con rate variabili in progressione aritmetica di

ragione z = 100 e primo versamento R1 = 500 alla fine del quinquennio è

3

2

M5a = V0a 1 + i

1 + ĩ ,

(10)

dove i = 0.03, ĩ = 0.04 e V0a si può calcolare con la formula sintetica

V0a = R1 an|i12 + z

an|i12 − nv n

,

i12

(11)

con n = 36, i12 = (1 + i)1/12 − 1 ≃ 0.0024662698 e v = (1 + i12 )−1 . Notiamo che il valore

attuale della rendita con rate variabili in progressione aritmetica V0a si può calcolare in

modo equivalente con la formula estesa

V0a =

36

X

−k

.

R1 + (k − 1)z 1 + i12

k=1

8

(12)

Figura 4: Calcolo del valore attuale e del montante della rendita con rate variabili in

progressione aritmetica (Esercizio 3).

Nella figura 4 sono riportati i risultati ottenuti impostando i calcoli con un foglio elettronico. Nelle celle da C3 a C7 sono mostrati i dati relativi alla rendita in progressione

aritmetica mentre nella cella C9 è calcolato il tasso mensile.

Al fine di determinare il valore attuale della rendita V0a in base all’equazione (12),

occorre procedere al calcolo dell’importo e del valore attuale delle singole rate Rk , con

k = 1, . . . , 36. Noto il valore della prima rata R1 , copiato nella cella C13, e calcolato

l’importo della seconda rata R2 con la formula

C14 = C13+$C$4,

si ricavano agevolmente gli importi degli altri versamenti Rk copiando nelle celle da C15

a C48 la formula della cella C14. Per determinare il valore attuale delle singole rate è

sufficiente calcolare il valore attuale della prima rata mediante la formula

D13 = C13*(1 + $C$9)ˆ(− B13),

e ricavare tutti gli altri termini copiando nelle celle da D14 a D48 la formula della cella

D13. Sommando i valori delle celle da D13 a D48 si trova V0a = 76 502.21 e applicando

l’equazione (10) otteniamo M5a = 90 417.82.

9

Per il calcolo del valore attuale all’inizio del quarto anno della rendita con rate variabili

in progressione geometrica di ragione q = 1.2 e primo versamento R̃1 = 700, si utilizza la

seguente formula

n

R̃1 v 1 − (qv) ,

se qv 6= 1

b

1 − qv

(13)

V3 =

nR̃1 v,

se qv = 1.

dove n = 8, v = (1 + ĩ4 )−1 e ĩ4 = (1 + ĩ)1/4 − 1 ≃ 0.009853407. Equivalentemente, è possibile

ricavare il valore V4b utilizzando la seguente espressione

V4b

=

8

X

j=1

−j

.

R̃1 · q j−1 1 + ĩ4

(14)

La figura 5 mostra i calcoli relativi alla determinazione del valore attuale e del montante

della rendita in progressione geometrica. Nelle celle da C56 a C59 sono riportati i dati della

rendita e nella cella C61 è determinato il tasso trimestrale.

Noto il valore della prima rata R̃1 , si procede al calcolo dell’importo della seconda rata

R̃2 con la formula ricorsiva

C66 = C65*$C$57,

e successivamente si ricavano gli importi delle altre rate R̃j copiando nelle celle da C67 a

C72 la formula della cella C66. In modo analogo a quanto fatto in precedenza, si calcola

il valore attuale delle singole rate nelle celle da D65 a D72 e sommando gli importi cosı̀

ottenuti si ricava V4b = 10 953.63. Il montante alla fine del quinquennio della rendita con

rate variabili in progressione geometrica è dato da

2

M5b = V4b 1 + ĩ = 11 847.45.

Per il calcolo del montante complessivo alla fine del quinquennio è sufficiente sommare

i montanti alla fine del 5° anno della prima rendita e della seconda rendita, ossia

M5 = M5a + M5b = 102 265.27.

10

Figura 5: Calcolo del valore attuale e del montante della rendita con rate variabili in

progressione geometrica (Esercizio 3).

Cerchiamo ora di determinare il numero massimo di rate di uguale importo P = 1 000

euro che si possono prelevare alla fine di ogni mese prima di esaurire la somma S = M5

accumulata alla fine del quinquennio. Indicato con n∗ tale numero, deve essere rispettata

la limitazione

S ≥ P an∗ | ĩ12 ,

dove ĩ12 = (1 + ĩ)1/12 − 1 ≃ 0.00327374. Con alcuni passaggi si ricava la seguente formula

$

%

log

1

−

S

ĩ

/P

12

n∗ = −

,

(15)

log 1 + ĩ12

dove ⌊x⌋ indica la parte intera del numero reale x. Notiamo che l’interesse maturato sul

deposito iniziale, S ĩ12 ≃ 334.79, risulta minore dell’importo P , per cui non è possibile

effettuare un numero illimitato di prelievi periodici.

11

Figura 6: Ricerca del numero di rate della rendita mensile posticipata a rata costante

(Esercizio 3).

I calcoli relativi alla determinazione del numero massimo di rate n∗ sono mostrati nella

figura 6. Le celle da C84 a C87 riportano i dati del problema e nelle celle C90 e C91 sono

calcolati rispettivamente il tasso mensile i12 e l’interesse mensile maturato sulla somma S.

Per la determinazione del numero di rate n∗ si può utilizzare la seguente funzione finanziaria

di Excel

NUM.RATE(Tasso interesse; Pagamento; Valore attuale; [Valore futuro]; [Tipo]),

la quale restituisce il numero di periodi relativi a un investimento che prevede pagamenti

periodici di importo costante e un tasso di interesse costante. L’ultimo argomento della

funzione NUM.RATE indica la scadenza dei pagamenti ed assume il valore logico 1 o 0 a

seconda che i pagamenti vengano effettuati rispettivamente all’inizio o alla fine del periodo di

tempo considerato. Notiamo inoltre che gli argomenti indicati tra parentesi quadre possono

essere omessi e che gli argomenti che rappresentano esborsi in contanti, quali ad esempio

i pagamenti, devono essere rappresentati da numeri negativi. Sostituendo agli argomenti

specificati nell’apposita finestra della funzione NUM.RATE i valori relativi al problema

otteniamo il seguente risultato

C94 = NUM.RATE(C90;-C84;C85;;0) = 124.7256...

Pertanto, possono essere effettuati 124 prelievi mensili.

12

2

4

Esercizio sulle rendite

All’età di 45 anni un lavoratore stipula con una società finanziaria un contratto che lo

impegna ad effettuare per 20 anni dei versamenti all’inizio di ogni semestre di importo pari

a 1000 euro in un Fondo remunerato al tasso del 4% annuo.

In cambio, a carico della società finanziaria e a favore del lavoratore sono previste le seguenti

prestazioni: il pagamento all’epoca del pensionamento del lavoratore (alla fine del 65° anno

di età) del 50% dell’ammontare raggiunto dal Fondo e la corresponsione nei successivi 20

anni di una rendita mensile a rata costante posticipata. Si calcoli il valore di tale rata.

Si determini inoltre quale dovrebbe essere l’epoca di pensionamento affinché l’importo della

rata mensile fosse di 250 euro, supponendo che il pensionamento possa avvenire solo in

corrispondenza del 30 giugno e del 31 dicembre di ciascun anno.

Soluzione. L’ammontare raggiunto dal Fondo all’epoca del pensionamento del lavoratore

(alla fine del 65° anno di età) rappresenta il montante di una rendita semestrale anticipata

a rata costante R = 1 000, ossia:

M = R · s̈n|i2 ,

(16)

dove n = 40 e i2 = (1 + i)1/2 − 1 ≃ 0.019803903, con i = 0.04.

Figura 7: Calcolo del montante della rendita semestrale anticipata (Esercizio 4).

Nella figura 7 sono mostrati i calcoli ottenuti con il foglio elettronico. I dati del problema

13

sono indicati nelle celle da C3 a C5 mentre nella cella C7 è calcolato il tasso semestrale equivalente al tasso i. Per la determinazione del montante della rendita semestrale anticipata

si può applicare la funzione finanziaria di Excel

VAL.FUT(Tasso interesse; Periodi; Pagamento; [Valore attuale]; [Tipo]),

che restituisce il valore futuro di un investimento sulla base di pagamenti periodici di importo

costante e di un tasso di interesse costante. Sostituendo agli argomenti della funzione i dati

relativi al problema si ottiene

C9 = VAL.FUT(C7;C5;-C3;;1) = 61 337.

Figura 8: Calcolo della rata costante della rendita mensile posticipata (Esercizio 4).

Si noti che all’argomento “Tipo” è stato attribuito il valore logico 1, essendo i pagamenti

effettuati all’inizio di ogni semestre. Per calcolare invece il valore attuale di un investimento

sulla base di pagamenti periodici di importo costante e di un tasso di interesse costante si

può ricorrere alla seguente funzione finanziaria di Excel

VA(Tasso interesse; Periodi; Pagamento; [Valore futuro]; [Tipo]).

La rata costante R′ della rendita mensile posticipata, corrisposta al termine della vita

lavorativa per una durata di 20 anni, è data da

R′ =

S

an′ |i12

14

,

(17)

dove S = (1 − 0.5)M , n′ = 240 e i12 = (1 + i)1/12 − 1 ≃ 0.00327374.

La figura 8 riporta i calcoli effettuati sul foglio elettronico. In Excel, per la determinazione della rata costante R′ si può utilizzare la seguente funzione finanziaria

RATA(Tasso interesse; Periodi; Valore attuale; [Valore futuro]; [Tipo]),

che calcola la rata di pagamento di un prestito sulla base di pagamenti di importo costante

e di un tasso di interesse costante. Assegnati i valori del problema agli argomenti specificati

nella finestra della funzione RATA si ottiene il risultato

C19 = RATA(C17;C15;-C14;;0) = 184.69.

Per poter invece percepire una rendita mensile posticipata a rata costante R′ = 250, il

lavoratore dovrebbe corrispondere durante l’età lavorativa un numero n∗ di rate semestrali

anticipate di importo costante R = 1000 euro tale che

1

R · s̈n∗ |i2 ≥ 250 · an′ |i12 ,

2

cioè

(18)

i

·

250

·

a

′ |i

2

n

12

log

+1

(1 + i2 )R/2

n∗ =

= 48.96579622 = 49.

log(1 + i2 )

Pertanto, il lavoratore dovrebbe andare in pensione all’età di 45+24.5=69.5 anni, ossia il

30 giugno del suo 70° anno di vita.

2

5

Esercizio sulle rendite

Al fine di promuovere e sostenere lo sviluppo delle piccole e medie imprese del settore

terziario una banca persegue un programma di finanziamenti agevolati. Nel caso specifico

di un’impresa di commercio, che aveva la necessità di rifornire il proprio magazzino di

nuove scorte, è stato concesso un finanziamento di 12 500 euro con l’impegno di restituirlo

mediante 14 versamenti mensili posticipati di 1000 euro ciascuno. Si vuole determinare il

tasso di costo del finanziamento.

Soluzione.

Il fattore an|i12 può essere espresso come funzione del tasso di costo del

finanziamento su base mensile i12 , ossia

an|i12 = f (i12 ) =

1 − (1 + i12 )−n

.

i12

(19)

Ne segue che, per determinare il tasso incognito i12 , occorre risolvere l’equazione

an|i12 =

15

V0

,

R

(20)

dove n = 14, V0 = 12 500 e R = 1 000, rispetto al tasso di interesse mensile i12 .

Figura 9: Ricerca del tasso di costo del finanziamento mediante il comando “Ricerca

obiettivo” (Esercizio 5).

Nella figura 9 sono riportati i calcoli effettuati sul foglio elettronico. Le celle da C3 a C5

contengono i dati relativi al problema e nella cella C8 è calcolato il valore V0 /R. Utilizzando

l’espressione (19) e un valore iniziale del tasso mensile i12 , ad esempio 0.01 come riportato

nella cella C13, si può calcolare il valore del fattore an|i12 mediante la formula

C10 = (1 − (1 + C13)ˆ(−C5))/C13.

Si noti che nella cella C14 è stato calcolato il tasso di costo del finanziamento su base annua

sfruttando la relazione tra tassi equivalenti e il valore iniziale di i12 .

Al fine di determinare il valore di i12 tale per cui an|i12 = 12.5 si può ricorrere al comando

“Ricerca obiettivo” del menù Strumenti di Excel, che permette di ricavare il valore di una

variabile che risolve un’equazione assegnata, ossia il valore di x tale per cui f (x) = b. Nella

finestra di dialogo “Ricerca obiettivo” la voce “Imposta la cella” rappresenta il riferimento

alla forma della funzione, la cella “Al valore” rappresenta il valore che vogliamo assuma

la funzione data e infine la cella “Cambiando la cella” rappresenta il riferimento al valore

iniziale della variabile. Si noti che la prima voce deve contenere una formula mentre le

restanti due voci richiedono dei valori.

16

Figura 10: Ricerca del tasso di costo del finanziamento mediante la funzione finanziaria

TASSO (Esercizio 5).

Dopo aver inserito nelle voci della finestra di dialogo gli opportuni riferimenti di cella,

come mostrato in figura 9, si ottiene che il tasso cercato è i∗12 = 0.01548..., che corrisponde ad

un tasso del 20.25% su base annua. Come si osserva nella figura 10, il valore di i∗12 trovato

mediante l’utilizzo del comando “Ricerca obiettivo” viene sostituito automaticamente al

valore iniziale i12 = 0.01 (cella C13).

Un modo equivalente per trovare il tasso di costo del finanziamento i12 si basa sull’utilizzo della seguente funzione finanziaria di Excel

TASSO(Periodi; Pagamento; Valore attuale, [Valore futuro]; [Tipo]; [Ipotesi]),

che restituisce il tasso di interesse periodico di un investimento con pagamenti di importo

costante in ciascun periodo. Inserendo nella finestra di dialogo, come mostrato in figura 10,

gli opportuni valori degli argomenti richiesti dalla funzione si ottiene il valore di i∗12

C19 = TASSO(C5;-C4;C3;;0) = 0.01548...

2

17

6

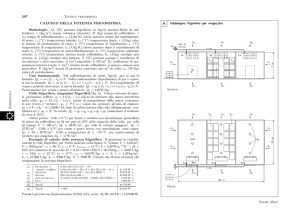

Esercizio sugli ammortamenti

Un imprenditore ottiene da un istituto di credito un prestito di 130 000 euro, che rimborserà

in 4 rate semestrali anticipate di importo costante in base al tasso di interesse annuo dell’ 8%.

Si rediga il piano di ammortamento del prestito, indicando per esteso come sono stati

effettuati i calcoli di almeno due righe del piano stesso.

Si valuti inoltre il valore residuo del prestito dopo undici mesi al tasso di valutazione

del 7% annuo.

Si calcoli infine l’importo che l’imprenditore avrebbe dovuto richiedere a prestito per

ricevere all’epoca iniziale un importo effettivo di 130000 euro (al netto della rata iniziale).

Soluzione.

Innanzitutto, data la periodicità delle rate è necessario calcolare il tasso

1

equivalente su base semestrale i2 = (1 + i) 2 − 1 ≃ 0.03923. Per determinare poi l’importo

della rata costante possiamo sfruttare l’equivalenza finanziaria fra la somma mutuata e il

valore attuale delle rate

3

X

R̈k (1 + i2 )−k = R̈ ä4|i2

S=

(21)

k=0

da cui si ricava immediatamente l’importo

R̈ =

S

ä4|i2

=

13000

≃ 34399.28

3.7791

(22)

Per completare il piano di ammortamento, dato che siamo nel caso di rate anticipate,

è opportuno cominciare dalla fine. Dovendo essere D3 = 0, dalla relazione generale I¨k =

Dk i2

, si ha immediatamente I¨3 = 0, e quindi C̈3 = R̈ − I¨3 = R̈; ed inoltre si ha subito

1 + i2

D2 = D3− = D3 + C̈3 = C̈3 = R̈. Possiamo a questo punto ricavare I¨2 da D2 e ripetere il

ragionamento appena visto, fino a completare tutto il piano.

Vediamo come è possibile completare il piano attraverso l’utilizzo di Excel. Innanzitutto

scriviamo la colonna relativa agli importi delle rate, costanti per ogni epoca, che abbiamo

sopra calcolato.

18

Figura 11: Inserimento della rata costante (Esercizio 6).

Dopodiché cominciamo a riempire dal basso la tabella inserendo in ogni cella la formula

che permette di calcolare l’importo della grandezza corrispondente: nella cella K5 inseriremo

il valore corretto per D3 , cioè 0; nella cella I5 la formula per l’interesse, cioè = K5 ∗ $B$3;

nella cella H5 la formula per la quota capitale, cioè = G5 − I5, ed infine nella cella J5 la

formula per il debito residuo immediatamente prima del pagamento della terza rata, cioè

= K5 + H5.

Figura 12: Completamento dell’ultima riga del piano di ammortamento (Esercizio 6).

A questo punto per completare in modo semi-automatico il piano, basta spostarsi nella

cella K4 ed inserire la formula che esprime il fatto che il debito residuo subito dopo il

pagamento della seconda rata è uguale a quello immediatamente prima del pagamento della

terza rata, cioè = J5, e successivamente fare copia e incolla nelle celle della penultima riga

usando quelle dell’ultima riga, mantenendo l’ordine visto sopra: cioè prima copiamo I5 in

I4, poi H5 in H4, e cosı̀ via fino alla prima riga. Se non abbiamo commesso errori, l’ultima

cella che andremo a riempire, cioè J2, dovrà restituire il valore della somma mutuata.

19

Figura 13: Completamento del piano di ammortamento (Esercizio 6).

Questo metodo però può andar bene quando il numero di epoche non è elevato, altrimenti

è preferibile avere a disposizione un modo completamente automatico per redigere il piano

di ammortamento. A tale scopo ricordiamo che per i piani a rate anticipate vale la relazione

−

Dk+1

= (Dk− − R̈k )(1 + i2 ), da cui è possibile ricavare i debiti residui alle varie epoche note

le rate. Possiamo dunque procedere in questo modo: una volta inseriti i valori nella colonna

delle rate, immettiamo il valore noto 130000 di D0− nella cella J2, dopodiché inseriamo

nella cella J3 la formula precedente, cioè = (J2 − G2) ∗ (1 + $B$2), e con un copia e incolla

nelle celle sottostanti ricaviamo immediatamente i valori di Dk− alle varie epoche (si veda

la Figura 14).

Figura 14: Calcolo dei debiti residui (Esercizio 6).

A questo punto possiamo ricavare le quote capitale come differenza tra debiti residui ad

epoche successive; immettendo la formula J2−J3 nella cella H2 e copiandola ed incollandola

nelle celle sottostanti ricaviamo quindi tutte le quote capitale. In modo analogo si ottengono

le quote interesse e i debiti residui immediatamente dopo il pagamento delle rate.

20

Figura 15: Completamento automatico del piano di ammortamento (Esercizio 6).

Per calcolare il valore residuo del prestito osserviamo che dopo 11 mesi resteranno da

pagare solo due rate, e quindi il valore residuo sarà

1

7

V = R̈((1 + r)− 12 + (1 + r)− 12 ) ≃ 67273.94,

(23)

dove r è il tasso di valutazione annuo.

Infine, per rispondere all’ultima domanda osserviamo che per ricevere 130000 euro al

netto della prima rata si sarebbe dovuto richiedere una cifra S ′ tale che S ′ = 130000 + R̈′ ,

dove R̈′ è la nuova rata costante del piano di ammortamento, che quindi deve soddisfare

all’equivalenza finanziaria S ′ = R̈′ ä4|i2 . Queste due relazioni insieme formano un sistema

lineare di due equazioni in due incognite facile da risolvere, che fornisce come soluzione

S ′ = 176776.91.

2

7

Esercizio sui prestiti obbligazionari

Il giorno 19/12/2005 un B.T.P. di valore nominale 100 che paga cedole semestrali in data

01/01 e 01/07 in base al tasso nominale annuo convertibile semestralmente dell’8.75% e

verrà rimborsato alla pari il 01/07/2006 è quotato 103.24 euro (corso secco); l’aliquota di

tassazione è pari al 12.5%.

Si calcolino il tasso di rendimento alla scadenza su base annua e la durata media finanziaria dell’obbligazione in tale data (nell’ipotesi che questa sia la data di regolazione degli

scambi). Si dia inoltre una stima della variazione che il prezzo del titolo subisce in seguito

ad un aumento del tasso di interesse di mercato di 0.0025 su base annua.

Soluzione. L’ammontare netto delle cedole è dato da

r

Ced = F · · 0.0875 ≃ 3.8281.

2

21

Per calcolare i dietimi di interesse osserviamo che dallo stacco dell’ultima cedola sono

trascorsi 150 + 18 = 168 giorni (usando la regola 30/360) per cui essi sono dati da

168

≃ 3.5729.

180

Die = Ced ·

Possiamo a questo punto ricavarci il prezzo tel quel:

Ptq = Ps + Die = 106.8129.

Dato che il B.T.P. viene rimborsato alla pari si ha che il prezzo di rimborso netto è dato da

CN = 100 − max{0, 100 − 103.24} · 0.125 = 100.

Per trovare il tasso semestrale di rendimento alla scadenza, dato che mancano solo

due cedole alla scadenza del B.T.P., dobbiamo quindi trovare il valore di i2 che verifica

l’equivalenza finanziaria

106.8129 = 3.8281 · a2|i2 (1 +

168

i2 ) 180

”

“

168

− 2− 180

+ 100(1 + i2 )

“

”

168

− 2− 180

168

Definiamo f (i2 ) := 3.8281 · a2|i2 (1 + i2 ) 180 + 100(1 + i2 )

che

.

(24)

− 106.8129. Osserviamo

d

d

a (1 + i)t = [(1 + i)t−1 + · · · + (1 + i)t−n ] = −(1 − t)(1 + i)t−2 − · · · − (n − t)(1 + i)t−n−1

di n|i

di

d

an|i (1 + i)t < 0, da cui ovviamente deduciamo subito anche

e quindi se 0 < t < 1 si ha di

df

di2 < 0. A questo punto, sfruttando la decrescenza di f rispetto ad i2 possiamo calcolare il

tasso di rendimento alla scadenza tramite una procedura iterativa: utilizziamo come stima

iniziale

Ced + (CN − Ps )/2

(0)

≃ 0.021614379

i2 =

(CN + Ps )/3

(0)

(0)

e cerchiamo uno zero di f (i2 ); si ha f (i2 ) ≃ −1.503603572; dato che f (i2 ) < 0 per

(1)

avvicinarci allo zero della funzione dovremo prendere un valore i2 un po’ più piccolo di

(0)

(1)

(1)

i2 ; provando con i2 = 0.001 si ottiene f (i2 ) ≃ −0.255376873. Diminuendo ancora

(2)

(2)

un po’ scegliamo i2 = 0.008, e otteniamo f (i2 ) ≃ −0.037434816 che può già, ai nostri

fini, essere considerata una buona approssimazione dello zero della funzione. Tuttavia,

allo scopo di ottenere una migliore precisione, effettuiamo un’altra iterazione prendendo

(3)

(3)

i2 = 0.007, ottenendo f (i2 ) ≃ 0, 071871312, da cui deduciamo che lo zero della funzione

verrà realizzato da un valore compreso fra 0.008 e 0.007, e dunque una stima migliore si

avrà prendendo la media di questi due valori, cioè i2 = 0.0075, cui corrisponde su il tasso

su base annua i = 0.0150625.

Il procedimento sopra descritto si può facilmente implementare in Excel, inserendo in

una colonna la formula della funzione, e nell’altra il valore iniziale del tasso, dopodiché

22

basterà inserire i successivi valori del tasso sotto quello iniziale e nell’altra colonna con un

semplice copia e incolla otterremo il valore corrispondente della nostra funzione.

Figura 16: Metodo iterativo (Esercizio 7).

Possiamo tuttavia ottenere una migliore stima di i2 utilizzando il risolutore1 di Excel:

a tale scopo copiamo il valore di partenza per il tasso di interesse nel metodo iterativo

e l’espressione della funzione f (i2 ) nelle celle F 8 e H8 rispettivamente, e applichiamo a

quest’ultima il risolutore imponendo che la cella obiettivo assuma il valore 0 cambiando

la cella F 8 corrispondente al tasso di interesse (si veda la figura Figura 17). Si ottiene in

questo modo un valore di i2 ≃ 0.007657293, per il quale la nostra funzione assume il valore

−3, 80392 × 10−8 , e dunque ci siamo avvicinati molto di più allo zero. Su base annua questo

corrisponde a un tasso di rendimento alla scadenza i = 0.01537322.

Un metodo alternativo è quello di utilizzare la funzione REND che fa parte delle funzioni

finanziarie di Excel: per utilizzarla clicchiamo sul pulsante con il simbolo di funzione nella

barra della formula, e nella maschera di scelta che compare a video selezioniamo la categoria

“funzioni finanziarie”, e poi la funzione REND. A questo punto dobbiamo inserire i valori

necessari per il calcolo dello ytm; si noti che come tasso di interesse va inserito il tasso

cedolare netto, il numero di rate deve essere posto uguale a 2, dato che stiamo considerando

cedole semestrali, e la base va posta uguale a 0, dato che stiamo utilizzando la convenzione

dell’anno commerciale; per maggiori dettagli si consulti la guida di Excel relativa a questa

funzione. Si noti bene che il risultato fornito dalla funzione REND segue la convenzione

statunitense, e quindi si tratta di un tasso nominale annuo convertibile semestralmente,

per cui per ottenere lo ytm su base semestrale da noi cercato dovremo dividere il risultato

ottenuto per 2, e lo ytm su base annua può poi essere ottenuto attraverso la formula i =

1

In realtà è sufficiente utilizzare lo strumento ’Ricerca obiettivo’ visto nell’Esercizio 5; qui si è utilizzato

il risolutore per offrire una maggiore panoramica delle possibilità risolutive. Si noti che in Openoffice Calc

il risolutore non è ancora stato compiutamente implementato, per cui in tal caso è opportuno utilizzare la

ricerca obiettivo.

23

(1 + i2 )2 − 1. Osserviamo nella figura Figura 18 come i risultati ottenuti sono pressoché

identici a quelli ottenuti attraverso l’uso del risolutore.

Figura 17: Utilizzo del risolutore (Esercizio 7).

Figura 18: Utilizzo della funzione REND (Esercizio 7).

Un’ulteriore possibilità è costituita dall’utilizzo della funzione TIR.X di Excel, che calcola il tasso di rendimento interno di un impiego di flussi di cassa. Tuttavia questa funzione

non utilizza la base 30/360 bensı̀ la convenzione dell’anno civile; dunque dovremo tenerne

conto nel calcolo dei dietimi di interesse e del prezzo tel quel che risultano essere rispettiva171

mente Ced ·

≃ 3.5577 e 103.24 + 3.5577 = 106.7977, e otterremo comunque dei risultati

184

leggermente diversi da quelli sin qui ricavati. Considerando dunque il B.T.P. come un pro24

getto finanziario, i suoi flussi di cassa consistono con il pagamento iniziale del prezzo tel quel

a fronte della corresponsione delle cedole e del rimborso finale. Inseriamo questi valori in

una colonna di Excel, con a fianco le date corrispondenti a ciascun flusso, e successivamente

applichiamo la funzione TIR.X.

Figura 19: Utilizzo della funzione TIR.X (Esercizio 7).

Come possiamo osservare nella Figura 19, il valore ottenuto per lo ytm su base annua, 0.015706238, è leggermente diverso da quello ottenuto in precedenza, per via della

diversa convenzione nel computo dei giorni. Si può facilmente verificare che lo stesso risultato si otterrebbe utilizzando il risolutore come descritto in precedenza, questa volta però

13

194

applicandolo alla funzione g(i) := 3.8281(1 + i)− 365 + (100 + 3.8281)(1 + i)− 365 − 106.7977.

Per quanto riguarda la durata media finanziaria del titolo espressa su base semestrale,

ricordiamo che essa è data dalla formula:

Pn

(tk − t)Ced(1 + i2 )−(tk −t) + (tn − t)CN (1 + i2 )−(tn −t)

(25)

M D2 = k=1

Ptq

dove n è il numero di semestri che mancano alla scadenza del titolo, tk sono le epoche di

godimento delle cedole espresse in base semestrale, e t è la data in cui si fa la valutazione.

Nel nostro caso dunque la formula diventa:

M D2 =

(1 −

168

180 )3.8281(1

+ i2

”

“

168

− 1− 180

)

+ (2 −

106.8129

168

180 )103.8281(1

+ i2

”

“

168

− 2− 180

)

≃ 1.0308

(26)

Per calcolare la durata media finanziaria con Excel la cosa migliore da fare è riportare in una

colonna le epoche tk di godimento delle cedole e del rimborso finale, a fianco le differenze

tk −t, e ancora a fianco i termini della sommatoria corrispondenti ad ogni epoca. Dopodiché

25

basterà fare la somma dei valori di questa colonna e dividere per Ptq ; si veda a tale proposito

la figura Figura 20, dove come stima dello ytm su base semestrale abbiamo utilizzato quella

calcolata con il risolutore.

Figura 20: Calcolo della durata media finanziaria (Esercizio 7).

Un’alternativa è costituita dall’usare la funzione DURATA di Excel, che calcola la durata media finanziaria di un’obbligazione noti la data di liquidazione, la data di scadenza, il

tasso cedolare netto, il tasso di rendimento alla scadenza su base annua, il numero di rate e

la base utilizzata per il calcolo. Anche qui, dato che l’implementazione di questa funzione è

stata fatta secondo la pratica statunitense, come stima del tasso di rendimento alla scadenza

su base annua andrà utilizzato quello nominale annuo convertibile semestralmente calcolato

attraverso la funzione REND visto in precedenza. Il valore ottenuto sarà espresso su base

annua, e si ottiene M D1 ≃ 0.5154. Dovremo ricordarci di moltiplicarlo per due per confrontarlo con il valore ottenuto in precedenza, secondo la nota relazione M Dm = m · M D1

(si veda la figura Figura 21).

Per calcolare la stima della variazione che il prezzo del B.T.P. ha in seguito ad un

aumento del tasso di interesse di mercato dello 0.0025 su base annua a questo punto è

D1

sufficiente utilizzare la stima ∆Ptq ≃ M1+i

∆iPtq , e con i dati a nostra disposizione si ottiene

∆Ptq ≃ −0.1356.

2

26

Figura 21: Uso della funzione DURATA (Esercizio 7).

8

Esercizio sui problemi di scelta fra progetti finanziari certi

Si analizzi la convenienza dei progetti di investimento alternativi A, B e C che presentano

i seguenti flussi di cassa (in euro) in corrispondenza delle epoche t = 0, 1, 2, 3, 4:

Epoca

Progetto A

Progetto B

Progetto C

0

-30000

-30000

-30000

1

14400

12000

12000

2

9900

12000

0

3

4

9900

12000

12000

0

0

13500

Soluzione. Le espressioni analitiche dei REA dei tre progetti sono date da:

REAA = − 30000 + 14400(1 + i)−1 + 9900(1 + i)−2 + 9900(1 + i)−3

REAB = − 30000 + 12000(1 + i)−1 + 12000(1 + i)−2 + 12000(1 + i)−3

−1

REAC = − 30000 + 12000(1 + i)

−3

+ 12000(1 + i)

27

−4

+ 13500(1 + i)

(27)

.

Cominciamo con il confrontare i primi due progetti; la differenza fra i due REA è:

REAA − REAB = 2400(1 + i)−1 − 2100(1 + i)−2 + −2100(1 + i)−3 .

(28)

Per studiarne il segno effettuiamo la sostituzione (1 + i)−1 = v e cerchiamo gli zeri del

polinomio v(2400 − 2100v − 2100v 2 ); con facili calcoli si trova che le radici sono v1 = 0, v2 =

0.6802, v3 = −1.6802, da cui si deduce che la differenza è positiva per v < −1.6802 e

0 < v < 0.6802, negativa per −1.6802 < v < 0 e v > 0.6802. Siccome siamo interessati solo

a valori di i positivi, ci restringiamo a considerare per v i valori dell’intervallo ]0, 1], per cui

alla fine si ricava che A è preferibile a B per 0 < v < 0.6802, che corrisponde a i > 47.02%,

ed è dominato da B per 0.6802 < v ≤ 1, che corrisponde a 0 ≤ i < 47.02%, mentre si ha

indifferenza fra i due progetti nel caso i = 47.02%. In modo analogo si può procedere per

gli altri due casi.

Per vedere come effettuare il confronto fra i progetti finanziari usando Excel, iniziamo

con il riportare i dati del problema, cioè i flussi di cassa relativi ai REA dei tre progetti e

alle differenze tra essi:

Figura 22: REA dei progetti A, B e C e differenze fra essi (Esercizio 8).

Dopodiché costruiamo delle tabelle del variare dei REA al variare del tasso di interesse i:

in una colonna inseriamo il valore 0 di partenza e lo incrementiamo nella casella sottostante

di 0.005; in questo modo trascinando con il mouse la casella selezionata lungo la colonna

otterremo tutti i valori di i da 0 al valore finale desiderato (0.5 nel nostro caso). Nelle

tre colonne adiacenti, dopo aver inserito nella prima riga l’espressione del REA dei tre

progetti, con un semplice procedimento di copia e incolla otterremo i valori dei tre REA

corrispondenti al variare del tasso di interesse.

28

Figura 23: Tabella dei REA al variare di i (Esercizio 8).

Per cominciare il confronto da un punto di vista qualitativo, è utile disegnare un grafico

in cui sia rappresentato simultaneamente l’andamento dei tre REA; a tale scopo utilizziamo

il menù Inserisci → Grafico di Excel, scegliamo il tipo ‘Dispers. (XY)’ e fra le scelte

possibili utilizziamo ‘Dispersione con coordinate unite da linee, senza indicatori di dati’.

Dopo aver cliccato su avanti, nella finestra successiva clicchiamo nella casella ‘Intervallo

dati’ e successivamente selezioniamo nel foglio di calcolo le celle da B14 A E115 contenenti

i nostri dati, ed Excel automaticamente creerà un grafico in cui in ascissa verrà inserita la

prima colonna, e per i valori delle ordinate verranno presi quelli delle altre tre colonne.

Figura 24: Inserimento del grafico (Esercizio 8).

29

2

Proseguendo nella creazione del grafico, aggiungiamo un titolo e lo inseriamo in un nuovo

foglio di calcolo:

Figura 25: Grafico per il confronto dei REA dei progetti A, B e C (Esercizio 8).

Si osserva cosı̀ che il progetto C è preferibile agli altri due per tassi di interesse esterni fino

all’incirca al 6%, mentre per tassi maggiori e fino all’incirca al 50% il progetto preferibile è

B, e per valori ancora più grandi il progetto migliore diventa A. Per verificare con precisione

quali sono i valori di discrimine possiamo utilizzare la funzione TIR.COST di Excel, che

calcola il tasso interno di rendimento relativo ad una serie di flussi di cassa che occorrono

a intervalli regolari di tempo, applicandola alle differenze dei REA. Come si può osservare

nella Figura 26, il tasso che rende indifferenti i progetti A e B è il 47.02%, quello per i

progetti A e C è il 12.21%, ed infine quello per i progetti B e C è il 6.07%.

30

Figura 26: Calcolo dei tassi di indifferenza fra i progetti A, B e C (Esercizio 8).

Per terminare il confronto, possiamo, sempre con l’utilizzo della funzione TIR.COST,

calcolare i tassi interni di rendimento dei tre progetti di investimento per confrontare la loro

redditività con le opportunità di investimento al tasso esterno (si veda la Figura 27).

Figura 27: Calcolo dei TIR per i progetti A, B e C (Esercizio 8).

Riassumendo si ha dunque che:

• Il progetto C è preferibile per tassi esterni i0 compresi fra 0 e 6.07%; per quest’ultimo

valore si ha indifferenza fra i progetti C e B;

31

• per tassi esterni 6.07% < i0 < 9.70% = T IRB il progetto preferibile è B; per i0 =

T IRB si ha indifferenza fra esso e l’investimento al tasso esterno;

• per tassi esterni i0 > 9.70% nessuno dei tre progetti è preferibile rispetto all’investimento al tasso esterno.

32