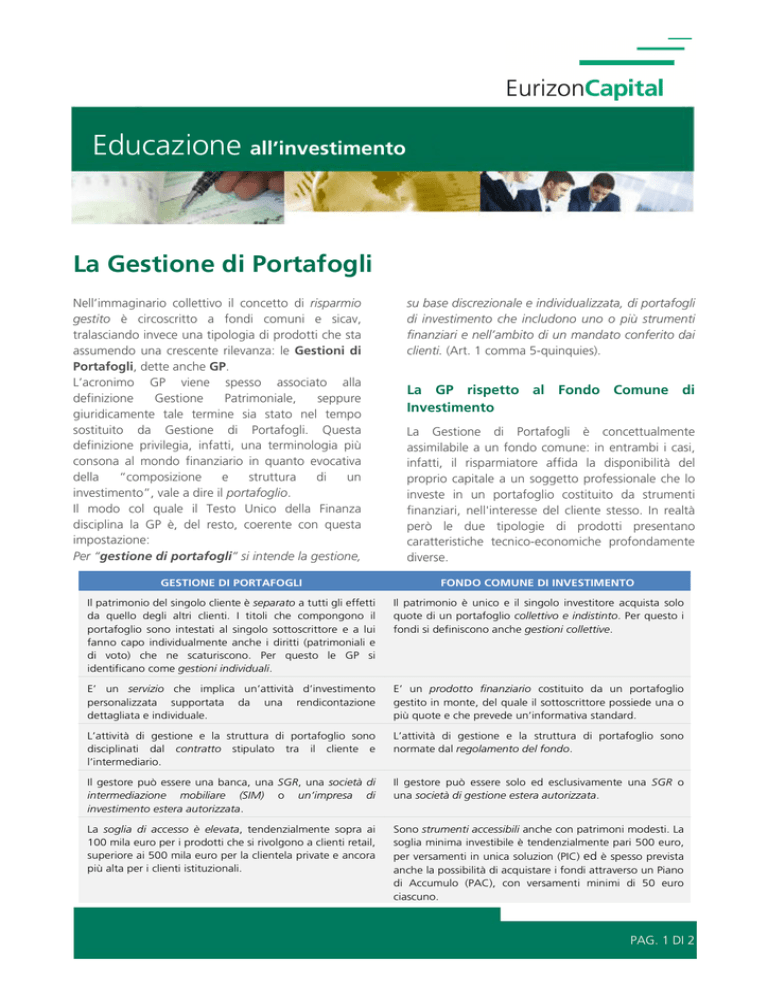

Educazione all’investimento

La Gestione di Portafogli

Nell’immaginario collettivo il concetto di risparmio

gestito è circoscritto a fondi comuni e sicav,

tralasciando invece una tipologia di prodotti che sta

assumendo una crescente rilevanza: le Gestioni di

Portafogli, dette anche GP.

L’acronimo GP viene spesso associato alla

definizione

Gestione

Patrimoniale,

seppure

giuridicamente tale termine sia stato nel tempo

sostituito da Gestione di Portafogli. Questa

definizione privilegia, infatti, una terminologia più

consona al mondo finanziario in quanto evocativa

della

“composizione

e

struttura

di

un

investimento”, vale a dire il portafoglio.

Il modo col quale il Testo Unico della Finanza

disciplina la GP è, del resto, coerente con questa

impostazione:

Per “gestione di portafogli” si intende la gestione,

su base discrezionale e individualizzata, di portafogli

di investimento che includono uno o più strumenti

finanziari e nell’ambito di un mandato conferito dai

clienti. (Art. 1 comma 5-quinquies).

La GP rispetto al Fondo Comune di

Investimento

La Gestione di Portafogli è concettualmente

assimilabile a un fondo comune: in entrambi i casi,

infatti, il risparmiatore affida la disponibilità del

proprio capitale a un soggetto professionale che lo

investe in un portafoglio costituito da strumenti

finanziari, nell'interesse del cliente stesso. In realtà

però le due tipologie di prodotti presentano

caratteristiche tecnico-economiche profondamente

diverse.

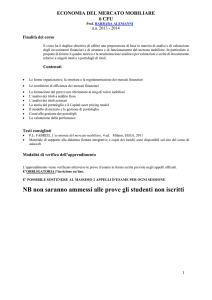

GESTIONE DI PORTAFOGLI

FONDO COMUNE DI INVESTIMENTO

Il patrimonio del singolo cliente è separato a tutti gli effetti

da quello degli altri clienti. I titoli che compongono il

portafoglio sono intestati al singolo sottoscrittore e a lui

fanno capo individualmente anche i diritti (patrimoniali e

di voto) che ne scaturiscono. Per questo le GP si

identificano come gestioni individuali.

Il patrimonio è unico e il singolo investitore acquista solo

quote di un portafoglio collettivo e indistinto. Per questo i

fondi si definiscono anche gestioni collettive.

E’ un servizio che implica un’attività d’investimento

personalizzata supportata da una rendicontazione

dettagliata e individuale.

E’ un prodotto finanziario costituito da un portafoglio

gestito in monte, del quale il sottoscrittore possiede una o

più quote e che prevede un’informativa standard.

L’attività di gestione e la struttura di portafoglio sono

disciplinati dal contratto stipulato tra il cliente e

l’intermediario.

L’attività di gestione e la struttura di portafoglio sono

normate dal regolamento del fondo.

Il gestore può essere una banca, una SGR, una società di

intermediazione mobiliare (SIM) o un’impresa di

investimento estera autorizzata.

Il gestore può essere solo ed esclusivamente una SGR o

una società di gestione estera autorizzata.

La soglia di accesso è elevata, tendenzialmente sopra ai

100 mila euro per i prodotti che si rivolgono a clienti retail,

superiore ai 500 mila euro per la clientela private e ancora

più alta per i clienti istituzionali.

Sono strumenti accessibili anche con patrimoni modesti. La

soglia minima investibile è tendenzialmente pari 500 euro,

per versamenti in unica soluzion (PIC) ed è spesso prevista

anche la possibilità di acquistare i fondi attraverso un Piano

di Accumulo (PAC), con versamenti minimi di 50 euro

ciascuno.

PAG. 1 DI 2

Educazione all’investimento

Trattandosi

di

un

servizio

d’investimento

personalizzato, e non dell'acquisto di un prodotto

standard gestito in monte, il portafoglio di ciascun

cliente è potenzialmente diverso da quello di tutti gli

altri, sebbene si riferiscano alla stessa Linea di

Gestione. Quindi la composizione e di conseguenza i

risultati di ogni servizio di Gestione di Portafogli sono

determinati, oltre che dal portafoglio teorico della

Linea, anche dai movimenti di liquidità effettuati dal

cliente e da sue eventuali istruzioni particolari.

A chi si rivolge la GP

La separazione tra i patrimoni dei singoli clienti

implica necessariamente soglie di ingresso elevate,

che consentano quindi al gestore un frazionamento

dell’investimento tra varie categorie di attività

finanziarie e un’opportuna diversificazione. La

Gestione di Portafogli si propone pertanto come

una soluzione d’investimento per una clientela

con una consistente disponibilità di capitale e

tendenzialmente esigente. Si tratta sia di

risparmiatori, in quanto persone fisiche, sia di clientela

istituzionale, vale a dire investitori professionali che si

caratterizzano

per

un’elevata

complessità

delle esigenze

e

richiedono

una

maggiore

personalizzazione del servizio di gestione che viene

svolto attraverso il mandato istituzionale. Questo tipo

di mandato è costruito in base all’analisi delle

necessità finanziarie e dei vincoli di gestione

dell’investitore professionale e si caratterizza come

una GP dedicata in grado di soddisfare le esigenze

specifiche (giuridiche, tecniche, contabili, ecc.),

nonché gli obiettivi di performance individuati dal

cliente. Il mandato istituzionale è quindi una

sofisticata soluzione d’investimento che arriva a

definire anche gli aspetti informativi, che possono

andare da un’accurata rendicontazione, fino a

periodici incontri con il gestore per analizzare e

monitorare l’evoluzione dell’investimento e le

strategie utilizzate.

Le tipologie di Linee di Gestione

L’approccio dei risparmiatori all’investimento può

essere di tipo partecipativo, ossia caratteristico di

soggetti che preferiscono entrare nel merito delle

scelte e dell’allocazione del loro portafoglio, o di tipo

delegante, cioè riferito a soggetti che preferiscono

demandare le scelte e le decisioni al gestore al quale

affidano il proprio patrimonio, vincolandolo entro

precisi parametri di rischio-rendimento. In risposta a

queste differenti tipologie di clientela, il mercato offre

Linee di Gestione dedicate: da portafogli

specializzati su singole asset class, a prodotti che

combinano, in proporzioni diverse, gli strumenti

finanziari secondo una logica di asset allocation,

fino ad arrivare a prodotti a strategia o flessibili.

Le GP, infine, possono essere caratterizzate da un

investimento prevalentemente o esclusivamente in

OICR, le cosiddette GPF (Gestioni di Portafogli in

Fondi), oppure in titoli, le cosiddette GPM (Gestioni di

Portafogli in valori Mobiliari). Spesso la GP prevede

l’investimento in entrambe le tipologie di strumenti,

privilegiando titoli o OICR in funzione dell’asset class

alla quale si fa riferimento.

PAG 2 DI 2