IMPRESE & CREDITO

Capitalismo familiare

e fondazioni bancarie

di Guido Rossi

he le imprese italiane in generale siano dotate

di patrimoni inferiori rispetto a quelle degli altri Paesi avanzati; che abbiano fonte di finanziamento esterna in grande misura di origine bancaria; che, infine, l'assetto familiare della compagine imprenditoriale sia la causa della loro arretratezza, che

mette in discussione la nostra ripresa, è una chiara

denuncia contenuta nelle recenti Considerazioni finali, le ultime da Governatore, dì Mario Draghi.

Vero è che il sistema bancocentrico non hamai facilitato la nascita di un alternativo mercato finanziario e che ilmotivo dell'indifferenza delle imprese verso il mercato non può essere ricondotta solo al carico

fiscale sui profitti destinati a remunerare il capitale.

Leradicisono, infatti, più profonde e debbono essere

ricercate nella cultura, nella tradizione e nella prassi

giurìdica delle imprese, insomma in quella che igiuristi anglosassoni chiamano "path dependance".

Nel capitalismo familiare italiano i proprietari sono, nella gran parte, anche i manager delle imprese,

sicché quando nellariformadel diritto societario s'è

voluto introdurre storpiandolo il sistema dualistico,

con il consiglio di sorveglianza e quello digestione, si

è invocata la necessità di mantenere alla guida

dell'impresa le vecchie generazioni dei padri, fondatrici dell'impresa, insieme con le nuove deifigli,evitando contaminazioni di manager dall'esterno. La

commistione proprietari-manager fu, assai autorevolmente, esaltata e già qualificata come esempio

vincente di "capitalismo virile", con buona pace della quota rosa.

Eppure, soprattutto le piccole e medie imprese,

che costituiscono l'ossatura della nostra economia,

dovrebbero essere aiutate nell'innovazione e nel ricorso al capitale di rischio, facilitando l'intervento

degli investitori, istituzionali e no, anche al fuori del

sistema bancario.

Magari come avviene in altri

Paesi, con la creazione di circuiti

finanziari differenziati e regole

diverse (ad esempio nel "Novo

Mercado" brasiliano). Ciò faciliterebbe sia l'entrata delle giovani generazioni nel mercato del lavoro, sviluppando altresì le loro

vocazioni imprenditoriali, sia

una più accorta e produttiva destinazione del risparmio privato.

Purtroppo la nostra cultura è

basata ancor oggi più nel coltivare un sistema chiuso invece che

aperto, che privilegia la stabilità

del controllo societario, piuttosto che la contendibìlità delle imprese. Dì conseguenza si legalizzano e proteggono tutti gli istituti che servono a garantire un controllo asfittico, dai sindacati azio-

C

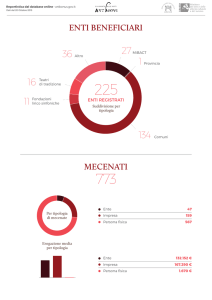

ACRI - SISTEMA FONDAZIONI

nari alle piramidi societarie, al

"tunneling" attraverso il quale i

beneficidelcontrollosìdirigono

solo a danno della società che lo

subisce. Gli investitori istituzionali sono pertanto scoraggiati a

intervenire e impegnarsi attivamente in un sistema zepp o di norme contraddittorie o desuete

che rendono l'interpretazione e

l'applicazione del diritto estremamente arbitraria.

È d'altra parte evidente che

chi gode del controllo cerca di

impedire oritardareuna qualsiasi verariformache lo metta in discussione. Riforma che attraverso un più trasparente esercizio

del potere e una maggiore tutela

e partecipazione delle minoranze metterebbe in discussione le

strutture societarie gerarchiche

e opache, sovente eccessivamente burocratiche proprio a causa

di frastagliate regole che finiscono per tutelare solo coloro che

detengono potere e controllo e

che da almeno trent'anni sono

qualificati come "tecnostruttura", secondouna felice espressione dì T.K. Galbraìth.

La contendibìlità delle società

e la regolamentazione delle offerte pubbliche d'acquisto (Opa)

poteva sembrare una garanzia,

siapercacciaregli amministratori inetti o avidi, sia per dare alla

società maggiore spìnta innovativa. E in questo senso è certamente orientata la recente disciplina

delle Opa emanata dalla Consob

a tutela degli azionisti di minoranza, nonché le nuove disposizioni sul la partecip az ione dei soci alle assemblee. Ma il resto rimane immutato.

L'eguale trattamento degli

azionisti pareva peraltro caposaldo fondamentale della seconda

direttiva comunitaria, anche se

la sentenza " Audiolux" della C orte d i giustìz ia europ ea d el 15 ott obre 2009 ha poi negato che esìsta

al riguardo un principio generale di diritto, pur basato sul concetto di "one share, one vote".

In verità, anche in altri Stati

membri dell'Unione, come la

Erancia, la situazione è identica.

Una legge che data dal 1933, ancora in vigore e con ampia applicazione fra 1 e qu otate, d à la p ossìb ilità alle società di adottare una

norma statutaria che conceda un

"doppio voto" per ogni azione ai

soci che abbiano conservate le

azioni in loro nome per almeno

due anni. 11 doppio voto è legato

all'azionista e non all'azione, sicché non può essere trasferito

con la stessa. La giustificazione

spesso avanzata è che lo scopo

della norma sia quello di garantire la stabilitàe di proteggere la società dagli investitori che abbiano interessi finanziari a breve termine. In realtà la norma è di venuta uno strumentodirafforzamento delle strutture di controllo, ai

danni del mercato.

Uno strumento di stabilità rispettoso del mercato esiste invece nel nostro ordinamento, sia

pure in misura limitata, ma esemplare. Si tratta delle fondazioni

bancarie, sapientemente descritte in un recente volume di Eabio

Corsico e Paolo Messa, Da

Frankenstein a principe azzurro

(Marsilio 20u) con presentazioni dì Cari o Az eglìo Cìamp i e Giuseppe Guzzetti. In un momento

di crisi economica quale quello

che stiamo attraversando, l'istituto delle fondazioni bancarie

costituisce una novità culturale

di st raordìnaria e fficacìa e e ert amente ha salvaguardato il sistema bancario dalle derive finanziarie dalle quali è partitala crisi.

Esse garantiscono, infatti, la stabilità delle banche, la loro indipendenza, l'impossibilità del

tunneling anche in caso di controllo, e soprattutto sono, a parer mìo, quali soggetti non profìt, destinate a sfatare, e questa

voltanelbene,il mito de i due settori separati: il privato e il pubblico, la cui commist ione è altre volte nel male fonte di illeciti e di

corruzione. Un riferimento va

fatto alla legislazione dei Paesi

scandinavi, dove le fondazioni

non profìt sono favorite e giocano un ruolo significativo come

azionisti di controllo, al fine di

aiutare la crescita delle imprese.

Da questi spunti è forse possibile tentare una seriariformadel

ACRI - SISTEMA FONDAZIONI

diritto societario dell'impresa e

dei mercatifinanziari,alla quale

s t a n no lavorando anche varie or"

• ••

. . .

ganizzaziom internazionali, ma

che risulta più che mai urgente

Per la n o s t r a n P r e s a Guido Rossi