1) Mercato valutario e il cambio.

MASTER IN COOPERAZIONE ALLO SVILUPPO NELLE AREE RURALI

APPUNTI DELLE LEZIONI DI ECONOMIA INTERNAZIONALE

SECONDA PARTE

DOTT.SSA ELENA PISANI

1

Cos'è il tasso di cambio?

Oggigiorno il commercio internazionale non avviene sotto forma di baratto (merce

contro merce), ma come scambio di merce contro valuta.

Oltre al commercio internazionale vi sono operazioni di carattere puramente

finanziario che coinvolgono valute diverse.

Il tasso di cambio è il prezzo di un valuta nei termini di un'altra.

Vi sono due sistemi per quotare una valuta nei termini di un'altra:

-

incerto per certo (Price Quotation System): numero di unità di valuta nazionale

per una unità di valuta estera considerata.

Per cui il tasso di cambio sarà il prezzo della valuta estera in termini di valuta

nazionale.

Esempio: 2000 lire per 1 US$

0.8 euro per 1 US$

-

certo per incerto (Volume Quotation System): numero delle unità di valuta

estera considerata per una unità di valuta nazionale

per cui il tasso di cambio sarà il prezzo della valuta nazionale in termini di

valuta estera.

Esempio: 0.0005 dollari per 1 lira

1.25 dollari per 1 euro

Logicamente i due sistemi sono in rapporto di reciprocità.

Il Price Quotation System è adottato dall'Italia e dalla maggior parte dei Paesi

Il Volume Quotation System è adottato dall'Inghilterra e da alcuni paesi che furono

colonie britanniche od un tempo legate all'area della sterlina.

Cos'è il mercato valutario?

L'insieme delle operazioni di compravendita delle valute straniere prende il nome

di mercato valutario (detto anche mercato valutario, dei cambi, delle divise).

2

Valute: sono le banconote

Divise: sono i titoli di credito (es. assegni e cambiali)

Cosa determina il tasso di cambio?

Per ogni valuta vi è una domanda ed una offerta che determinano (se il mercato è

perfettamente libero, vale a dire senza il controllo della autorità monetaria) il

tasso di cambio.

La domanda e l'offerta di valuta estera sono in funzione del tasso di cambio.

¤

La domanda è in funzione inversa del cambio: la quantità domandata

¤

diminuisce all'aumentare del cambio

L'offerta è in funzione diretta del cambio: la quantità offerta aumenta

all'aumentare del cambio.

Ø Se la quantità domandata di una valuta straniera è superiore alla quantità

offerta, allora il cambio tende a salire.

Ø Se la quantità offerta di valuta straniera è superiore alla quantità domandata

allora il cambio tende a scendere

Prezzo della

valuta

Offerta di valuta

competizione tra chi offre

pe

competizione tra chi acquista

Domanda di valuta

Quantità di valuta

3

Chi offre o domanda valute o divise?

Gli operatori sui mercati dei cambi, che sono:

NON SPECULATORI od operatori con l'estero.

es. importatori ed esportatori di merci e servizi, imprese che effettuano

investimenti all'estero, risparmiatori che intendono acquistare o vendere titoli

esteri

SPECULATORI:

In generale la speculazione può essere definita come l'acquisto (vendita) di

un'attività (reale o finanziaria) con l'intenzione di procedere ad una successiva

vendita (acquisto) ove il motivo principale di tale azione è l'aspettativa di un

guadagno derivante da una variazione del prezzo e non il guadagno derivante

dall'uso o trasformazione o spostamento tra mercati diversi di tale attività.

Gli speculatori sui cambi, traggono guadagno dalle oscillazioni dei tassi di

cambio.

AUTORITÀ MONETARIE:

si definiscono autorità monetarie questi enti a cui è demandata la gestione delle

riserve internazionali del paese in esame. Le autorità monetarie possono

intervenire sia acquistando o vendendo valuta estera, sia con disposizioni

amministrative varie. Le regole e le modalità di intervento sono diverse a seconda

del regime di cambi adottato.

La speculazione riveste un importanza considerevole nel mercato valutario

mondiale.

Si è conteggiato

che

a

fine

anni

'90,

della

cifra

che

veniva

trattata

quotidianamente nel mercato mondiale dei cambi (circa mille miliardi di US$)

-

il 5 % riguarda il commercio con l'e stero

il 15% gli investimenti

-

l'80% i movimenti speculativi.

(Fonte: Poma 2000)

… speculazione stabilizzatrice o elemento di rischio?

Nota: L'Ufficio Italiano Cambi che fino al 1990 esercitava un controllo vincolistico sul mercato

valutario italiano, svolge ora funzioni di:

-

rilevazione statistica, attraverso il sistema bancario, di tutti i movimenti valutari;

-

e fornisce informazioni alla Banca d'Italia in modo da limitare la speculazione sul mercato.

4

INTERVENTO DELLE AUTORITA' MONETARIE SUL MERCATO DEI CAMBI

Al fine di arginare la speculazione sulle valute, le autorità monetarie di un paese

intervengono sul mercato valutario in modo che il tasso di cambio della propria

valuta sia quanto più possibile vicino al tasso di equilibrio (tra domanda e offerta

di valuta estera).

Se il tasso di cambio aumenta allora le autorità monetarie vendono valuta

straniera attingendo dalle riserve .

è effetto il tasso di cambio diminuisce.

Cambio euro contro dollaro

Es. da 1 euro a 1,3 per 1 US$, euro perde di valore,

Per fare riacquistare il valore rispetto al dollaro, si mette a disposizione del

mercato una maggiore quantità di dollari (contemporaneamente si raccolgono

euro dal mercato), per cui l'euro aumenta il proprio valore rispetto al dollaro. Le

autorità hanno difeso il cambio.

Se il tasso di cambio diminuisce allora le autorità monetarie acquistano valuta

straniera (e questo aumenta le riserve valutarie del paese).

è effetto il tasso di cambio aumenta.

-0Se nonostante l'intervento delle autorità monetarie il tasso di cambio tende a

muoversi ripetutamente verso la stessa direzione, ciò significa che lo squilibrio

non è più temporaneo ma stabile, pertanto si richiede una revisione del tasso di

cambio.

Se il nuovo livello del tasso di cambio è superiore a quello precedente (si chiede

più moneta nazionale in cambio della stessa quantità di moneta estera) allora si

ha un deprezzamento della moneta nazionale rispetto a quella estera.

Se il nuovo livello è inferiore a quello precedente (si chiede meno moneta

nazionale in cambio della stessa quantità di moneta estera) allora si ha un

apprezzamento del tasso di cambio.

5

Attenzione alla terminologia!!!!

¤

In regime di cambi fissi

Svalutazione : intervento dell'autorità monetaria che modifica il tasso di cambio nel

senso che è necessaria una maggiore quantità di valuta nazionale per avere una

stessa quantità di valuta estera:

Es. t0 cambio 1 euro per 1 $ t1 il cambio è 1.2 euro per 1 $

Rivalutazione:

L'opposto

Es. t0 cambio 1 euro per 1$ e t1 il cambio è 0.8 euro per 1 $

¤

In regime di cambi flessibili o fluttuanti

Deprezzamento: il tasso di cambio aumenta (più valuta nazionale per una stessa

unità di valuta estera)

Apprezzamento: il tasso di cambio diminuisce (meno valuta nazionale per una

stessa unità di valuta estera)

Sono variazione spontanee del tasso di cambio per effetto della domanda e

dell'offerta di valuta estera.

La rappresentazione può essere la seguente:

Tassi di cambi fissi

Tasso di cambio

svalutazione

t1

t2

6

tempo

Tasso di cambio

rivalutazione

t1

t2

tempo

Tassi di cambio flessibili

Tassi di cambio

Deprezz.

Apprezz.

tempo

INFLAZIONE E SVALUTAZIONE IN REGIME DI CAMBI FISSI:

Se aumentano i prezzi in modo consistente e continuativo all'interno di un paese

(spinta inflazionistica) si produrranno i seguenti effetti:

è I residenti trovano più conveniente acquistare i beni all'estero.

è Aumentano le importazioni (aumenta la domanda di valuta estera).

è Essendo le merci più care all'interno, diminuiscono le esportazioni.

è Il tasso di cambio tenderebbe a salire (è necessaria una maggiore quantità di

valuta nazionale per avere una stessa quantità di valuta estera).

è Le autorità monetarie per difendere la parità venderanno le proprie riserve

valutarie, fino a non intaccarle pesantemente.

è Se la pressione alla svalutazione continua, allora è più conveniente svalutare il

tasso di cambio, riconoscendo il minor valore della propria moneta rispetto alle

valute straniere.

7

IL SISTEMA MONETARIO INTERNAZIONALE

Il sistema monetario internazionale è costituito dall'insieme degli accordi, degli

strumenti e delle istituzioni che regolano il mercato dei cambi allo scopo di

assicurarne la stabilità.

VARI REGIMI DI CAMBI:

-

CAMBI RIGIDI O FISSI

-

CAMBI FLESSIBILI O FLUTTUANTI

REGIMI INTERMEDI (CAMBI A FLESSIBILITA' LIMITATA)

CAMBI FISSI

Vi sono per tale sistemi diverse ipotesi operative:

¤

gold standard puro o tallone aureo (sistema monetario internazionale sino al

1914);

¤

gold exchange standard (sistema monetario internazionale tra le due guerre

mondiali);

¤

gold exchange standard zoppo (sistema monetario internazionale da Bretton

¤

Woods sino al 1971);

pure exchange standard.

Gold standard puro o tallone aureo

Ogni moneta nazionale ha un contenuto aureo: in tal senso è irrilevante che l'oro

circoli materialmente sotto forma di monete auree oppure che circolino biglietti

convertibili in oro.

Il tasso di cambio tra le due valute è automaticamente fissato dal rapporto fra il

contenuto aureo delle valute stesse.

8

Oro

Sterlina

Marco

Dollaro

Franco

Caratteristiche positive del gold standard:

-

Stabilità dei cambi che possono oscillare solo entro limiti molto ristretti detti

punti dell'oro (che dipendono dalle spese di trasporto e di assicurazione

-

dell'oro).

Esistenza di correttivi automatici che in caso di oscillazione dei cambi

riportano il cambio a livello di equilibrio, vale a dire alla parità.

Esempio:

Marco tedesco con 0.030 grammi di oro

Franco francese con 0,010 grammi di oro.

Il cambio sarà 0.030/0.010 = 3 franchi contro 1 marco

Se il sistema stabilisce che il cambio è di 3.30 franchi contro 1 marco allora tutti

avrebbero convenienza a:

Ø convertire i marchi in franchi;

Ø farsi dare oro dalla banca centrale francese;

Ø riportare l'oro in Germania e convertirlo in marchi, ottenendo il 10% in più dei

marchi originariamente detenuti.

Questo non potrebbe essere ammesso dalle autorità monetarie francesi che

sarebbero costrette a fissare il tasso di cambio nuovamente a 3 franchi contro 1

marco.

Caratteristica negativa: estrema rigidità del sistema che è per propria natura

strettamente collegato all'oro e quindi alla disponibilità delle autorità monetarie di

questo metallo prezioso: una valuta è tanto più forte quanto maggiori sono le

riserve auree del paese.

9

Nel periodo fra le due guerre si diffonde il Gold Exchange Standard.

Caratteristiche:

1) Il diritto di coniazione e di fusione dell'oro spetta esclusivamente alla banca

centrale (e non ai privati). Il Diritto di coniazione e fusione si intende la

possibilità dei soggetti di portare alla Zecca l'oro-merce e di chiederne la sua

coniazione in moneta; come la possibilità di fondere le monete e trasformarle

in oro-merce.

2) Molte monete non solo più convertibili in oro, ma possono essere convertite

solo in divise estere di Paesi la cui moneta è convertibile in oro.

Storicamente nel secolo scorso, durante gli anni '20, la sterlina ed il dollaro erano

convertibili in oro (avendo fissato una parità con l'oro). In tal modo, dette valute

erano diventati le principali valute di riserva delle banche centrali di tutti i paesi.

Oro

Sterlina

Dollaro

Marco

Franco

Per cui paesi come Germania o Francia era indifferente avere tra le proprie riserve

in oro od valute di riserva, visto che queste ultime potevano agilmente essere

trasformate in oro. Questo quindi permetteva di economizzare l'oro.

Perché ci sia un vero gold exchange standard, la conversione deve essere libera e

deve riguardare chiunque ne faccia richiesta. In questo caso si ha equivalenza con

il gold standard in merito ai meccanismi automatici di autoregolazione del

cambio.

10

Nel caso in cui questa libertà di conversione sia limitata alle sole banche centrali

allora avremo il Gold Exchange Standard Zoppo in cui i meccanismi automatici di

che governano il gold standard non funzionano più.

In questo senso quando il cambio si discosta dalla parità con l'oro, la banca

centrale deve intervenire nel mercato per difendere il cambio ufficiale della

propria moneta, facendo ricorso alle proprie riserve valutarie. Se lo squilibrio

permane allora è necessario svalutare la propria moneta.

Quando questa libertà di conversione è negata anche alle banche centrali e queste

hanno solo la libertà di scambiarsi le valute allora si arriva al Pure Exchange

Standard.

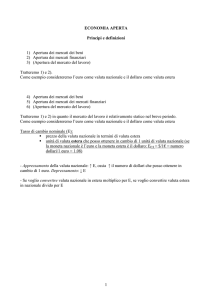

Tabella riassuntiva dei sistemi monetari a tassi fissi:

1) SISTEMI MONETARI

A TASSI FISSI

¤

Gold Standard Puro

Sistema monetario Sistema monetario

metallico

(oro)

a cambio aureo

(cartamoneta

convertibile in

Sistema a carta

moneta

inconvertibile

oro)

X

(diritto di

coniazione e fusione

per tutti)

¤

Gold Exchange Standard

X

¤

Gold Exchange Standard

Zoppo

X

(convertibilità in oro

delle valute di

riserva solo per le

banche centrali)

¤

Pure Exchange Standard

X

Nella tabella come si può osservare vi è un progressivo distacco della moneta

dall'oro, questo perché:

1) lo sviluppo delle transazioni economiche e tale che lo stock esistente di oro è

insufficiente a servire da base monetaria.

2) Inoltre trarrebbero vantaggio dall'ancoraggio

all'oro

solo

i

paesi

che

possiedono miniere del metallo prezioso a scapito di quelli che non ne hanno.

Per cui è impossibile al momento attuale ritornare ad un sistema ancorato all'oro.

11

Nel sistema a carta moneta inconvertibile sono le autorità monetarie a stabilire la

quantità di moneta in circolazione, sulla base delle esigenze dell'economia.

I biglietti hanno quindi un corso legale e forzoso (la loro accettazione come

mezzo di pagamento è obbligatoria all'interno dello Stato).

2) SISTEMI MONETARI

A TASSI FISSI

¤

¤

¤

Gold Standard Puro

Gold Exchange Standard

Gold Exchange Standard

Meccanismi automatici

di regolazione

dei cambi*

X

propria valuta

X

(se c'è piena libertà di

conversione in oro delle

valute di riserva da parte

di chiunque)

Zoppo

¤

Intervento della banca

centrale per la difesa della

X

(la libertà di conversione in

oro delle valute di riserva è

limitata alle banche centrali)

Pure Exchange Standard

X

(la libertà di conversione in

oro delle valute di riserva è

stata eliminata

* quando i cambi oscillano e si discostano dalla parità.

12

CAMBI FLESSIBILI:

¤

Le autorità monetarie del paese non intervengono nella maniera più assoluta

sul mercato dei cambi.

¤

Il tasso di cambio può fluttuare liberamente in funzione della domanda e

dell'offerta di valuta estera, provenienti da tutti gli operatori del mercato

valutario (speculatori, non speculatori, autorità monetarie)

Tale sistema monetario può essere così rappresentato

Domanda

di valuta

estera

Mercato

dei cambi

Importatori

Offerta di

valuta

estera

Esportatori

E' da sottolineare comunque che nessun Stato accetta la libera fluttuazione dei

cambi, per evitare che il mercato interno sia eccessivamente influenzato dal

sistema finanziario internazionale.

Le autorità monetarie quindi intervengono sul mercato dei cambi allo scopo di

evitare gli effetti negativi della speculazione sul mercato interno. Si parla allora di

fluttuazione manovrata o amministrata.

Domanda

di valuta

estera

Importatori

Mercato

dei cambi

Banca Centrale

(controllo)

13

Offerta di

valuta

estera

Esportatori

Quali sono le grandezze che determinano il tasso di cambio flessibile (i

fondamentali)?

1) Situazione della bilancia dei pagamenti.

Deficit persistente della BOP determina un esborso di valuta, che indebolisce la

moneta nazionale.

2) Il tasso d'inflazione.

Se l'inflazione è alta nel paese rispetto agli altri, la sua moneta si indebolisce e

quindi rischia il deprezzamento.

3) Il differenziale nei tassi di interesse.

Gli investimenti sono attirati nei paesi che a parità di rischio, sono remunerati da

un maggior tasso d'interesse.

4) L'aumento della produttività.

Produttività crescente significa riduzione dei costi di produzione e quindi

possibilità di produrre di più e quindi di esportare di più.

5) La sicurezza degli investimenti.

Gli investimenti sono attirati nei paesi che hanno condizioni macroeconomiche

sicure.

6) L'aspettativa di alti profitti.

I capitali sono attirati da paesi in crescita. Questo si esplicita in aumento del

reddito e dell'occupazione ed inflazione sotto controllo.

7) L'andamento ciclico dell'economia.

Prodotto nazionale (PIL)

Crisi

Espansione

Depressione

Semionda

Trend

Ripresa

Semionda

Ciclo economico

Tempo

Altro aspetto importante nella determinazione del tasso di cambio sono le

aspettative.

14

IL REGIME DI BRETTON WOODS - IL FONDO MOTERARIO INTERNAZIONALE

Analisi economica storica:

L Anni '20: politiche di carattere protezionistico da parte di molti paesi.

L Crisi del '29: sottopone a dura prova il sistema economico e finanziario

mondiale.

L Seconda guerra mondiale.

L'idea che sta alla base degli accordi di Bretton Woods del 1944 (nome della

località americana ove sono stati siglati) si può sostanziare nei seguenti punti:

J La pace tra le nazione oltre a fondarsi su categorie di carattere politico, si basa

sulla cooperazione economica e finanziaria degli Stati;

J Nessun paese può realizzare autonomamente una stabilità monetaria durevole.

E' necessaria la cooperazione tra gli Stati.

J Ogni paese in quanto membro della comunità internazionale deve accettare la

limitazione della propria sovranità in materia di politica monetaria, aderendo

ad accordi internazionali che tutelino la stabilità del sistema economico e

finanziario internazionale.

Cosa prevede a tale riguardo il sistema di Bretton Woods?

Ogni paese che aderisce all'accordo deve:

1) Dichiarare una parità della propria valuta con l'oro. Il dollaro era all'epoca

l'unica moneta convertibile in oro (al prezzo di 35 dollari per oncia di oro fino),

pertanto dichiarando la parità con l'oro, ogni paese fissava un tasso di cambio

fisso con il dollaro. Per cui per le banche centrali (uniche abilitate a chiedere la

convertibilità in oro dei loro dollari) detenevano quali riserve valutarie: oro e

dollari (che potevano essere convertiti in oro). Il dollaro diventa pertanto la

base di riferimento per tutte le transazioni a livello internazionale.

2) I paesi aderenti si impegnavano a mantenere fissa la parità con oscillazioni

massime del tasso di cambio del ±1% rispetto alla parità (moneta nazionale

contro oro e quindi contro dollari).

3) Nel caso di squilibri fondamentali del tasso di cambio si poteva procedere

come segue:

a) se la variazione del tasso di cambio era inferiore al 10% allora il paese

poteva modificare la parità a propria discrezionalità;

15

b) se la variazione del tasso di cambio era superiore al 10% allora il paese

doveva chiedere l'autorizzazione preventiva del Fondo Monetario

Internazionale.

4) I Paesi fecero scarso uso della possibilità di convertire i dollari delle loro

riserve valutarie in oro, per cui il sistema divenne di fatto un Dollar Standard

più che un gold exchange standard zoppo.

Qual è l'aspetto positivo di questo meccanismo?

Lo squilibrio delle bilance dei pagamenti si poteva correggere con un meccanismo

di pagamenti multilaterale e non tramite l'uso di politiche restrittive.

A questo fine si crearono due organismi:

z Fondo Monetario Internazionale (entrato in funzione o Washington nel 1946)

z Banca Internazionale per la ricostruzione e lo sviluppo (Banca Mondiale)

Per difendere il tasso di cambio rispetto al dollaro, ogni Paese doveva intervenire

sul mercato con l'acquisto o la vendita di valuta estera per impedire che il cambio

varcasse i limiti prefissati.

a Vende dollari (attingendo alle proprie riserve valutare) se il tasso di cambio del

dollaro rispetto alla valuta nazionale è aumentato;

a Acquista dollari se il tasso di cambio del dollaro rispetto alla valuta nazionale è

diminuito.

Ma se il paese esauriva le proprie riserve valutarie, come si doveva comportare?

Il Fondo Monetario Internazionale metteva a disposizione del Paese che si trovava

in momentanea difficoltà le proprie riserve. Come?

Ogni paese si impegnava a versare al Fondo Monetario Internazionale dei

contributi proporzionali alla sua quota di commercio estero rispetto al commercio

mondiale. Queste quote dovevano essere versate in parte in oro in parte in

moneta nazionale.

In questo modo si costituiva un fondo, al quale i paesi aderenti potevano attingere

in prestito per far fronte a squilibri temporanei della propria bilancia dei

pagamenti.

16

Il prestito allo Stato doveva avvenire rispettando determinate condizioni. Il paese

inoltre si impegnava a sottoscrivere una lettera d'intenti con cui si impegnava nei

confronti del Fondo Monetario a riequilibrare i propri conti con l'estero, indicando

le principali misure di politica economica da adottare per risolvere i propri

problemi economici sia interni che internazionali.

A questa lettera d'intenti facevano poi seguito le visite degli esperti del Fondo che

davano consigli su come migliorare i rapporti valutari con l'estero.

-OIn quel mome nto storico (anni '50) gli Stati Uniti erano la maggiore economia a

livello mondiale e detenevano la maggior parte delle riserve auree (circa il 70%) a

livello mondiale (a Fort Knox).

Se si fosse sempre garantita la convertibilità del dollaro in oro, gli USA non

avrebbero tratto un vantaggio da questo sistema (il dollaro diventava un semplice

strumento, ma il riferimento principale era sempre l'oro).

Se invece la Banca Centrale statunitense (la Federal Reserve) avesse stampato

dollari senza un corrisponde te aumento delle riserve valutarie, allora il sistema

sarebbe entrato in crisi.

-0-

Le facilitazioni di credito previste dal FMI erano i diritti di prelievo. A tal riguardo

si distinguevano:

-

Diritti normali di prelievo (DRAWING RIGHTS). Sono accordi bilaterali tra FMI e

banca centrale del paese di riferimento con cui la Banca centrale ottiene dollari

cedendo moneta nazionale, e impegnandosi a riacquistarla entro un certo

termine ad un tasso di cambio ed ad un interesse stabiliti.

-

Diritti speciali di prelievo (SPECIAL DRAWING RIGHTS). Tali diritti sono stati

istituiti dopo la Conferenza di Rio de Janeiro del FMI del 1968, per far fronte a

problemi di liquidità internazionale. Per liquidità internazionale si intende il

complesso dei mezzi messi a disposizione dalle autorità monetarie per far

fronte a deficit della BOP e per intervenire sul mercato dei cambi. I paesi che

hanno avanzi della BOP versano al FMI una parte delle loro riserve valutarie,

che possono essere date in prestito ai paesi che sono in momentanea

difficoltà.

17

IL GRUPPO BANCA MONDIALE

Gli accordi di Bretton Woods prevedevano oltre alla costituzione del Fondo

Monetario Internazionale anche l'istituzione di un istituto di credito che si

affiancasse all'attività del FMI.

Lo scopo di questo istituto di credito era quello di concedere prestiti a lungo

termine alle economie sottosviluppate.

La Banca Mondiale, tali istituzione, è attualmente costituita da:

-

Banca Internazionale per la Ricostruzione e lo Sviluppo (IBRD) che dà prestiti a

Paesi (Governi) a medio reddito e a paesi poveri, ma solvibili.

-

Associazione Internazionale dello Sviluppo (IDA) che da prestito ai paesi più

poveri, senza gravarli degli interessi. I capitali sono raccolti in un fondo

all'uopo costituito dai paesi ricchi.

-

International Finance Corporation (IFC) sostiene la crescita dei PVS con

finanziamenti a favore delle imprese private situate nelle aree meno sviluppate

dei paesi membri e nei settori maggiormente a rischio.

-

-

Agenzia Multilaterale di Garanzia (MIGA) garantisce i rischi non commerciali

degli investitori nei PVS e svolge attività di consulenza a favore dei governi per

attirare gli investimenti.

Centro internazionale per la soluzione delle controversie sugli investimenti

(ICSID). Il compito di questa agenzia è quello di risolvere le dispute che

possono insorgere tra investitori stranieri e nazioni che ospitano gli

investimenti.

WORLD BANK GROUP

1) Banca Internazionale per la Ricostruzione e lo Sviluppo (IBRD)

2) Associazione Internazionale dello Sviluppo (IDA)

3) International Finance Corporation (IFC)

4) Agenzia Multilaterale di Garanzia (MIGA)

5) Centro internazionale per la soluzione delle

controversie sugli investimenti (ICSID).

18

Banca Mondiale:

www.worldbank.org

Costituita nel 1944

Paesi membri: 184

Cumulative Lending: 383 miliardi di US$

Fiscal 2003 Lending: 11.2 miliardi di US$

Obiettivo: ridurre la povertà nel paesi Middle Income e nei paesi poveri che siano

considerati solvibili. La Banca mondiale non mira a massimizzare il profitto, ma ha

sempre avuto un utile di esercizio sin dal 1948. I suoi profitti vengono destinati

per finanziare numerose iniziative di sviluppo. Il potere di voto degli aderenti a

Banca Mondiale dipende dalle quote sottoscritte, e quindi dipende dalla forza

economica della nazione.

International Development Association

www.worldbank.org/ida

Costituita nel 1960

Membri: 164

Cumulative Lending: US$ 142 milirdi

Fiscal 2003 lending: US$ 7.3 miliardi per 141 nuove operazione in 55 nazioni.

Ogni anno vengono dati 7 miliardi di US$ a tasso zero alle 81 nazioni più povere

del mondo (dove vivono 2.5 miliardi di persone). In queste nazioni il reddito procapite annuo è di 500 dollari, e molte persone sopravvivono con molto meno. IDA

aiuta a dare accesso a migliori servizi di base (come istruzione, salute, accesso

all'acqua potabile ed ai servizi sanitari di base) e sostiene le riforme e gli

investimenti che mirano ad incrementare la produttività e a creare nuovi posti di

lavoro.

International Finance Corporation

www.ifc.org

Costituita nel 1956

Stati membri: 175

Sviluppo economico attraverso il settore privato. Dà investimenti in quei paesi ed

in quei settori non serviti dal settore privato in quanto considerato troppo

rischioso.

The Multilateral Investment Guarantee Agency

www.mena.org

Cositutia nel 1988

19

Membri: 163

Garantisce gli investitori stranieri per i rischi di tipo non commerciali:

esproprio

inconvertibilità della valuta locale

difficoltà legati a guerre

ICSID The International Centre for Settlement of Investment Disputes

www.worldbank.org/icsid

Costituita nel 1966

Membri: 139

Arbitrati internazionali su contriversie relative ad investimenti all'estero.

IL PROBLEMA DEGLI EURODOLLARI E DEI PETRODOLLARI:

FINE DEL SISTEMA DI BRETTON WOODS

z Fine della seconda guerra mondiale:

i. USA con la maggior parte delle riserve auree mondiali.

ii. Deficit della BOP dei paesi europei (importazioni molto superiori alle

esportazioni è la capacità produttiva dell'Europa era stata notevolmente

ridimensionata dalla guerra).

iii. Il piano Marshall consente di riequilibrare la BOP dei Paesi europei.

z Anni '60: Riprendono le esportazioni europee e giapponesi, nel contempo si

riducono le esportazioni statunitensi.

z Esodo dei dollari dagli USA per:

1) Il costo della guerra in Vietnam.

2) Il mantenimento delle forze armate USA nei paesi europei (funzionale alla

guerra fredda).

3) Le imprese multinazionali che investono ingenti quantità di dollari in diversi

paesi contribuiscono ad aumentare la quantità di dollari che circolano fuori dal

mercato statunitense.

z Tutto questo comporta un deficit della BOP degli USA. Gli USA sono in debito

con il resto del mondo. Tale deficit della BOP fu finanziato:

i. Inviando oro ai paesi creditori, tanto che le riserve auree degli USA

scesero da 25 miliardi di dollari nel 1949 a 15 miliardi nel 1964.

20

ii. Emettendo divise americane a breve scadenza. Questo secondo aspetto è

stato critico in quanto si pregiudicava a monte la capacità degli USA di

convertire in oro i dollari detenuti dalle banche centrali degli altri paesi.

z Si sviluppa pertanto il mercato dell'eurodollaro costituito dai dollari posseduti

dai privati e dalle banche (escluse le banche centrali) residenti al di fuori degli

Stati Uniti e specialmente in Europa.

z A questi si aggiungono i petrodollari, vale a dire i dollari depositati presso le

banche dei paesi produttori di petrolio (OPEC).

z Sia gli eurodollari che i petrodollari contribuiscono a destabilizzare il cambio,

in quanto sono sottratti al controllo della banca centrale americana.

z Tutto questo comporta la crisi del sistema di Bretton Woods, per l'impossibilità

degli USA di soddisfare le potenziali richieste di conversione dei dollari in oro.

z Nel 1971 circolavano all'estero 53,3 miliardi di dollari, mentre le riserve auree

degli USA ammontavano a meno di 10 miliardi è CRISI DI FIDUCIA

Il 15 agosto 1971 il presidente Nixon è costretto a dichiarare l'inconvertibilità

del dollaro in oro e il sistema monetario mondiale si trasforma in un sistema a

cambi fluttuanti.

21

ALTRE INFORMAZIONI

INTERNAZIONALE:

SU

BANCA

MONDIALE

E

FONDO

MONETARIO

Tali istituzioni appartengono al sistema delle Nazioni Unite, ma hanno una totale

indipendenza rispetto all'Assemblea Generale.

Banca Mondiale:

E' costituita da cinque istituzioni strettamente collegate l'una all'altra di proprietà

degli Stati membri. Il World Bank Group è l'insie me delle cinque istituzioni, mentre

il termine World Bank è comunemente utilizzato per riferirsi a due delle cinque:

IBRD e IDA.

La Banca Mondiale non è una banca come comunemente si intende. E' una delle

agenzie specializzate delle Nazioni Unite e rappre senta 184 Stati aderenti al

sistema delle Nazioni Unite. Queste nazioni sono congiuntamente responsabili per

il finanziamento dell'istituzione e per l'utilizzazione dei finanziamenti.

La Banca Mondiale (IBRD e IDA) danno:

Ï prestiti a basso tasso di interesse;

Ï crediti ad interesse zero;

Ï agevolazioni e sovvenzioni alle nazioni in via di sviluppo, in particolare

difficoltà.

In questa istituzione lavorano 10.000 professionisti dello sviluppo di tutto il

mondo o nel quartiere centrale di Washington o nelle 109 sedi nel mondo

(country office).

Le Nazioni definite Low Income Countries generalmente non possono prendere a

prestito i capitali nel mercato monetario internazionale, se non a elevati tassi

d'interesse.

I capitali presi a prestito da World Bank invece hanno tassi d'interesse inferiori a

quelli di mercato e possono essere restituiti in 35-40 anni, con un periodo di

grazia di 10 anni.

I crediti a interesse zero e le sovvenzioni (grants) vengono elargite dall'IDA. A tale

riguardo le 40 nazioni tra le più ricche del mondo hanno costituito un fondo che

viene reintegrato ogni quattro anni. Il fondo è stato recentemente ricostituito nel

2002, con 9 Miliardi di US$ derivanti dai contributi delle nazioni, ed altri 6,6

miliardi di US$ da fonti interne della Banca.

22

Tabella:

INTERNATIONAL BANK FOR RECONSTRUCTION AND DEVELOPMENT; SUBSCRIPTIONS AND VOTING POWER OF

MEMBER COUNTRIES

INTERNATIONAL BANK FOR RECONSTRUCTION AND DEVELOPMENT

SUBSCRIPTIONS AND VOTING POWER OF MEMBER COUNTRIES

TOTAL SUBSCRIPTIONS _

AMOUNT

(*)

PERCENT

OF TOTAL

AFGHANISTAN

30.0

ALBANIA

83.0

ALGERIA

ANGOLA

VOTING POWER

NO. OF

VOTES

PERCENT

OF TOTAL

.02

550

.03

.05

1,080

.07

925.2

.59

9,502

.59

267.6

.17

2,926

.18

52.0

.03

770

.05

1,791.1

1.14

18,161

1.12

113.9

.07

1,389

.09

AUSTRALIA

2,446.4

1.56

24,714

1.53

AUSTRIA

MEMBER

ANTIGUA AND BARBUDA

ARGENTINA

ARMENIA

1,106.3

.70

11,313

.70

AZERBAIJAN

164.6

.10

1,896

.12

BAHAMAS, THE

107.1

.07

1,321

.08

BAHRAIN

110.3

.07

1,353

.08

BANGLADESH

485.4

.31

5,104

.32

BARBADOS

94.8

.06

1,198

.07

BELARUS

332.3

.21

3,573

.22

BELGIUM

2,898.3

1.84

29,233

1.81

BELIZE

58.6

.04

836

.05

BENIN

86.8

.06

1,118

.07

BHUTAN

47.9

.03

729

.05

BOLIVIA

178.5

.11

2,035

.13

BOSNIA AND HERZEGOVINA

54.9

.03

799

.05

BOTSWANA

61.5

.04

865

.05

BRAZIL

3,328.7

2.12

33,537

2.07

BRUNEI DARUSSALAM

237.3

.15

2,623

.16

BULGARIA

521.5

.33

5,465

.34

BURKINA FASO

86.8

.06

1,118

.07

BURUNDI

71.6

.05

966

.06

CAMBODIA

21.4

.01

464

.03

152.7

.10

1,777

.11

4,479.5

2.85

45,045

2.78

CAPE VERDE

50.8

.03

758

.05

CENTRAL AFRICAN REPUBLIC

86.2

.05

1,112

.07

CHAD

86.2

.05

1,112

.07

CHILE

693.1

.44

7,181

.44

CHINA

4,479.9

2.85

45,049

2.78

635.2

.40

6,602

.41

CAMEROON

CANADA

COLOMBIA

COMOROS

28.2

.02

532

.03

CONGO, DEM. REP. OF

264.3

.17

2,893

.18

CONGO, REPUBLIC OF

92.7

.06

1,177

.07

COSTA RICA

23.3

.01

483

.03

COTE D'IVOIRE

251.6

.16

2,766

.17

CROATIA

229.3

.15

2,543

.16

CYPRUS

146.1

.09

1,711

.11

23

CZECH REPUBLIC

DENMARK

DJIBOUTI

DOMINICA

630.8

.40

6,558

.41

1,345.1

.86

13,701

.85

55.9

.04

809

.05

50.4

.03

754

.05

DOMINICAN REPUBLIC

209.2

.13

2,342

.14

ECUADOR

277.1

.18

3,021

.19

EGYPT, ARAB REPUBLIC OF

710.8

.45

7,358

.45

EL SALVADOR

14.1

.01

391

.02

EQUATORIAL GUINEA

71.5

.05

965

.06

ERITREA

59.3

.04

843

.05

ESTONIA

92.3

.06

1,173

.07

ETHIOPIA

97.8

.06

1,228

.08

FIJI

98.7

.06

1,237

.08

856.0

.54

8,810

.54

FINLAND

FRANCE

6,939.7

4.41

69,647

4.30

GABON

98.7

.06

1,237

.08

GAMBIA, THE

54.3

.03

793

.05

GEORGIA

158.4

.10

1,834

.11

7,239.9

4.60

72,649

4.49

GHANA

152.5

.10

1,775

.11

GREECE

168.4

.11

1,934

.12

53.1

.03

781

.05

GUATEMALA

200.1

.13

2,251

.14

GUINEA

129.2

.08

1,542

.10

54.0

.03

790

.05

GUYANA

105.8

.07

1,308

.08

HAITI

106.7

.07

1,317

.08

64.1

.04

891

.06

HUNGARY

805.0

.51

8,300

.51

ICELAND

125.8

.08

1,508

.09

INDIA

4,479.5

2.85

45,045

2.78

INDONESIA

1,498.1

.95

15,231

.94

IRAN, ISLAMIC REPUBLIC OF

2,368.6

1.51

23,936

1.48

IRAQ

280.8

.18

3,058

.19

IRELAND

527.1

.34

5,521

.34

ISRAEL

475.0

.30

5,000

.31

4,479.5

2.85

45,045

2.78

257.8

.16

2,828

.17

12,700.0

8.08

127,250

7.86

JORDAN

138.8

.09

1,638

.10

KAZAKHSTAN

298.5

.19

3,235

.20

KENYA

246.1

.16

2,711

.17

GERMANY

GRENADA

GUINEA-BISSAU

HONDURAS

ITALY

JAMAICA

JAPAN

KIRIBATI

46.5

.03

715

.04

KOREA, REPUBLIC OF

1,581.7

1.01

16,067

.99

KUWAIT

1,328.0

.84

13,530

.84

110.7

.07

1,357

.08

17.8

.01

428

.03

138.4

.09

1,634

.10

34.0

.02

590

.04

KYRGYZ REPUBLIC

LAO PEOPLE'S DEM. REP.

LATVIA

LEBANON

24

LESOTHO

66.3

.04

913

.06

LIBERIA

46.3

.03

713

.04

LIBYA

784.0

.50

8,090

.50

LITHUANIA

150.7

.10

1,757

.11

LUXEMBOURG

165.2

.11

1,902

.12

42.7

.03

677

.04

MADAGASCAR

142.2

.09

1,672

.10

MALAWI

109.4

.07

1,344

.08

MALAYSIA

824.4

.52

8,494

.52

MACEDONIA, FYR OF

MALDIVES

46.9

.03

719

.04

MALI

116.2

.07

1,412

.09

MALTA

107.4

.07

1,324

.08

MARSHALL ISLANDS

46.9

.03

719

.04

MAURITANIA

90.0

.06

1,150

.07

MAURITIUS

124.2

.08

1,492

.09

1,880.4

1.20

19,054

1.18

47.9

.03

729

.05

MOLDOVA

136.8

.09

1,618

.10

MONGOLIA

46.6

.03

716

.04

MOROCCO

497.3

.32

5,223

.32

93.0

.06

1,180

.07

MYANMAR

248.4

.16

2,734

.17

NAMIBIA

152.3

.10

1,773

.11

MEXICO

MICRONESIA, FED. STATES OF

MOZAMBIQUE

NEPAL

96.8

.06

1,218

.08

NETHERLANDS

3,550.3

2.26

35,753

2.21

NEW ZEALAND

723.6

.46

7,486

.46

NICARAGUA

60.8

.04

858

.05

NIGER

85.2

.05

1,102

.07

NIGERIA

1,265.5

.80

12,905

.80

NORWAY

998.2

.63

10,232

.63

OMAN

156.1

.10

1,811

.11

PAKISTAN

933.9

.59

9,589

.59

1.6

.00

266

.02

PALAU

PANAMA

38.5

.02

635

.04

PAPUA NEW GUINEA

129.4

.08

1,544

.10

PARAGUAY

122.9

.08

1,479

.09

PERU

533.1

.34

5,581

.34

PHILIPPINES

684.4

.44

7,094

.44

1,090.8

.69

11,158

.69

PORTUGAL

546.0

.35

5,710

.35

QATAR

109.6

.07

1,346

.08

ROMANIA

401.1

.26

4,261

.26

4,479.5

2.85

45,045

2.78

104.6

.07

1,296

.08

ST. KITTS AND NEVIS

27.5

.02

525

.03

ST. LUCIA

55.2

.04

802

.05

ST. VINCENT & THE GRENADINES

27.8

.02

528

.03

SAMOA

53.1

.03

781

.05

SAN MARINO

59.5

.04

845

.05

POLAND

RUSSIAN FEDERATION

RWANDA

25

SAO TOME AND PRINCIPE

49.5

.03

745

.05

4,479.5

2.85

45,045

2.78

SENEGAL

207.2

.13

2,322

.14

SERBIA AND MONTENEGRO

SAUDI ARABIA

284.6

.18

3,096

.19

SEYCHELLES

26.3

.02

513

.03

SIERRA LEONE

71.8

.05

968

.06

SINGAPORE

32.0

.02

570

.04

SLOVAK REPUBLIC

321.6

.20

3,466

.21

SLOVENIA

126.1

.08

1,511

.09

SOLOMON ISLANDS

51.3

.03

763

.05

SOMALIA

55.2

.04

802

.05

SOUTH AFRICA

1,346.2

.86

13,712

.85

SPAIN

2,799.7

1.78

28,247

1.75

381.7

.24

4,067

.25

SUDAN

85.0

.05

1,100

.07

SURINAME

41.2

.03

662

.04

SWAZILAND

44.0

.03

690

.04

SRI LANKA

SWEDEN

1,497.4

.95

15,224

.94

SWITZERLAND

2,660.6

1.69

26,856

1.66

SYRIAN ARAB REPUBLIC

220.2

.14

2,452

.15

TAJIKISTAN

106.0

.07

1,310

.08

TANZANIA

129.5

.08

1,545

.10

THAILAND

634.9

.40

6,599

.41

TIMOR-LESTE

TOGO

TONGA

51.7

.03

767

.05

110.5

.07

1,355

.08

49.4

.03

744

.05

266.4

.17

2,914

.18

TUNISIA

71.9

.05

969

.06

TURKEY

TRINIDAD AND TOBAGO

832.8

.53

8,578

.53

TURKMENISTAN

52.6

.03

776

.05

UGANDA

61.7

.04

867

.05

UKRAINE

1,090.8

.69

11,158

.69

238.5

.15

2,635

.16

UNITED ARAB EMIRATES

UNITED KINGDOM

6,939.7

4.41

69,647

4.30

26,496.9

16.85

265,219

16.39

URUGUAY

281.2

.18

3,062

.19

UZBEKISTAN

249.3

.16

2,743

.17

58.6

.04

836

.05

2,036.1

1.29

20,611

1.27

UNITED STATES

VANUATU

VENEZUELA, REP. BOLIVARIANA DE

VIETNAM

96.8

.06

1,218

.08

YEMEN, REPUBLIC OF

221.2

.14

2,462

.15

ZAMBIA

281.0

.18

3,060

.19

.21

3,575

.22

100.00 1,618,661

100.00

ZIMBABWE

332.5

TOTAL

157,266.1

* Millions of 1944 U.S. Dollars.

** May differ from the sum of individual percentages shown because of rounding.

.00 Less than .005 percent.

________184 _____________________________________________________________________________ CORPORATE SECRETARIAT

184 countries JANUARY 14, 2004

26

FONDO MONETARIO INTERNAZIONALE

700 19th St. NW, Washington, DC 20431

http://www.imf.org

Membri: 184 Stati (come Banca Mondiale)

Staff: 2680 persone provenienti da 141 stati

Totale quote: 299 miliardi di US$ (al 30/06/2003)

Responsabilità principali del IMF:

- promuovere la cooperazione monetaria internazionale;

-

facilitare l'espansione di una crescita bilanciata del commercio;

promuovere la stabilità dei cambi

-

assistere nella costituzione di un sistema multilaterale dei pagamenti

-

rendere le proprie riserve disponibili (con un adeguata garanzia) ai paesi

membri che hanno difficoltà nella bilancia dei pagamenti.

In generale il Fondo è responsabile per assicurare la stabilità del sistema

monetario e finanziario internazionale.

Il Fondo inoltre promuove la stabilità economica e cerca di prevenire le crisi

economiche internazionali; la sua mission è di promuove la crescita ed alleviare

la povertà a livello internazionale.

Gli strumenti che sono utilizzati a questo scopo sono;

-

sorveglianza:

assistenza tecnica;

-

prestiti

IMF activities

Surveillance is the regular dialogue and policy advice that the IMF offers to each of its

members. Generally once a year, the Fund conducts in-depth appraisals of each member

country's economic situation. It discusses with the country's authorities the policies that

are most conducive to stable exchange rates and a growing and prosperous economy. The

IMF also combines information from individual consultations to form assessments of global

and regional developments and prospects. Its views are published twice each year in the

World Economic Outlook and the Global Financial Stability Report.

Technical assistance and training are offered—mostly free of charge—to help member

countries strengthen their capacity to design and implement effective policies. Technical

assistance is offered in several areas, including fiscal policy, monetary and exchange rate

policies, banking and financial system supervision and regulation, and statistics.

•

In the event that member countries do experience difficulties financing their balance of

payments, the IMF is also a fund that can be tapped to help in recovery .

Financial assistance is available to give member countries the breathing room they need to

correct balance of payments problems. A policy program supported by IMF financing is

designed by the national authorities in close cooperation with the IMF, and continued

financial support is conditional on effective implementation of this program.

27

•

The IMF is also actively working to reduce poverty in countries around the globe,

independently and in collaboration with the World Bank and other organizations.

The IMF provides financial support through its concessional lending facility—the Poverty

Reduction and Growth Facility (PRGF)—and through debt relief under the Heavily Indebted

Poor Countries (HIPC) Initiative.

In most low-income countries, this support is underpinned by Poverty Reduction Strategy

Papers (PRSP). These papers are prepared by country authorities—in consultation with civil

society and external development partners—to describe a comprehensive economic,

structural and social policy framework that is being implemented to promote growth and

reduce poverty in the country.

IMF governance and organization

The IMF is accountable to the governments of its member countries. At the apex of its

organizational structure is its Board of Governors, which consists of one Governor from each of

the IMF's 184 member countries. All Governors meet once each year at the IMF-World Bank Annual

Meetings; 24 of the Governors sit on the International Monetary and Finance Committee (IMFC) and

meet twice each year. The day-to-day work of the IMF is conducted at its Washington DC

headquarters by its 24-member Executive Board; this work is guided by the IMFC and supported

by the IMF's professional staff. The Managing Director is Head of IMF staff and Chairman of the

Executive Board, and is assisted by three Deputy Managing Directors.

The IMF's resources are provided by its member countries, primarily through payment of quotas,

which broadly reflect each country's economic size. The total amount of quotas is the most

important factor determining the IMF's lending capacity. The annual expenses of running the Fund

are met mainly by the difference between interest receipts (on outstanding loans) and interest

BIBLIOGRAFIA

Il presente materiale didattico raccoglie, in parte, i riassunti ragionati di alcune letture

tratte dalle seguenti fonti bibliografiche:

G. Gandolfo (1997) Corso di Economia internazionale monetaria Utet Torino.

Maurizio Mistri (1992) Complementi di Economia Internazionale Edizioni Libreria Cortina

Padova

M. Mistri (1995) Economia internazionale - Elementi integrativi - Dispensa - Padova

F. Poma (1998) Economia politica Casa Editrice Principato Milano

Siti internet:

www.worldbank.org

www.worldbank.org/ida

www.ifc.org

www.mena.org

www.worldbank.org/icsid

www.imf.org

28

29