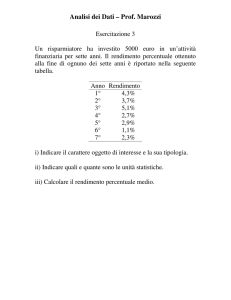

caricato da

common.user8908

Materiale didattico - Indici di bilancio

La rappresentazione in bilancio dell’attività bancaria 10.5.1 327 La redditività della complessiva gestione L’esame della redditività della complessiva gestione pone in via preliminare la scelta della configurazione di reddito a cui fare riferimento. Di norma si utilizza il reddito netto, in analogia a quanto avviene per le imprese non finanziarie. Anche se tale scelta appare discutibile, soprattutto in sede di confronti interaziendali, perché il reddito netto risente delle politiche di bilancio adottate dalle singole banche, essa risulta comunque utile per avviare il percorso di analisi. Innanzitutto, il reddito netto (RN) deve essere confrontato con il patrimonio netto (PN), al fine di valutare la capacità di rimunerazione del patrimonio medesimo, ossia del capitale di pertinenza degli azionisti. Il relativo indicatore (RN/PN) è correntemente denominato ROE (Return on Equity) e rappresenta il risultato di estrema sintesi della complessiva gestione: ROE= Il Return on Equity RN PN L’indicatore in esame assume valori positivi o negativi secondo che il conto economico chiuda in utile o in perdita. Il livello e la variazione del ROE riflettono, come si è detto, il contributo fornito dalla gestione ordinaria, dalla struttura finanziaria, dalla componente straordinaria e da quella fiscale, secondo la relazione formale qui riportata: La formazione del ROE RN RG TA RPI RN = × × × PN TA PN RG RPI L’indicatore (RG/TA) segnala il rendimento della gestione ordinaria o ROA (Return on Assets), misurato dal rapporto tra il risultato di gestione (RG) e il totale attivo (TA); l’indicatore (TA/PN) esprime la struttura finanziaria o leva finanziaria, ponendo in evidenza l’ammontare di attivo (TA) finanziato da una unità di patrimonio netto (PN) e, di riflesso, la dimensione relativa del passivo; l’indicatore (RPI/RG) si riferisce alla componente straordinaria, la cui incidenza è calcolata rapportando il reddito prima delle imposte (RPI) al risultato di gestione (RG); l’indicatore (RN/RPI) confronta il reddito netto (RN) con il reddito prima delle imposte (RPI) ed evidenzia, per complemento all’unità, il peso del carico fiscale. Si osservi che il medesimo valore del ROE può derivare da diverse combinazioni dei valori assunti dagli indicatori in esame, come pure può variare secondo gli andamenti degli indicatori medesimi. Solo per fare un esempio, non è indifferente, ai fini della valutazione degli equi- Capitolo 10 309-358.indd 327 06/03/13 10.24 328 Il rendimento della gestione ordinaria e la leva finanziaria La banca libri reddituali e patrimoniali, sapere che il ROE è generato in larga parte dal rendimento della gestione ordinaria o dalla componente straordinaria. Si considerino innanzitutto gli effetti prodotti dal rendimento della gestione ordinaria e dalla leva finanziaria. Questi effetti possono essere evidenziati osservando il risultato parziale derivante dalla combinazione dei corrispondenti indicatori, risultato che rappresenta il rendimento lordo del patrimonio netto (RG/PN), ossia il rendimento del patrimonio netto prima della componente straordinaria e delle imposte: RG RG TA = × PN TA PN Gli effetti della leva finanziaria Capitolo 10 309-358.indd 328 Si nota agevolmente che, per dato valore del rendimento della gestione ordinaria (RG/TA), il rendimento lordo del patrimonio netto (RG/PN) è multiplo della leva finanziaria (TA/PN). Se il rendimento della gestione ordinaria è positivo, il rendimento lordo del patrimonio netto aumenta con l’aumentare della leva finanziaria, mentre diminuisce con il diminuire della leva stessa. Viceversa, se il rendimento della gestione ordinaria è negativo, il rendimento lordo del patrimonio netto diminuisce con l’aumentare della leva finanziaria, mentre aumenta con il diminuire della leva stessa. Poiché il rendimento della gestione ordinaria dipende anche dai rischi assunti e non vi è alcuna certezza che detto rendimento debba essere costantemente positivo, elevati valori della leva finanziaria indeboliscono la capacità del patrimonio netto di assorbire detti rischi, mentre bassi valori accrescono tale capacità. Esemplificando, se la leva finanziaria è elevata, ma nel contempo aumentano i rischi, il rendimento lordo del patrimonio netto può collocarsi su livelli molto alti, ma in presenza di forte instabilità degli equilibri reddituali e patrimoniali. La repentina manifestazione di eventi avversi può infatti comportare, anche in tempi brevi, perdite di ampiezza tale da assorbire in ampia misura il patrimonio netto, oppure da superare la limitata consistenza del patrimonio stesso. In queste circostanze appare evidente il deterioramento reddituale e patrimoniale che può condurre, nei casi estremi, all’insolvenza, quando non esistano le possibilità di ricostituzione del patrimonio netto attraverso nuovi conferimenti di capitale da parte degli azionisti o, in alternativa, non intervengano operazioni di aggregazione con altre banche disposte ad accollarsi le perdite in vista del risanamento. Per contro, se la leva finanziaria è contenuta e ben correlata rispetto ai rischi assunti, il rendimento lordo del patrimonio netto non raggiungerà livelli molto alti, ma la consistenza del patrimonio netto sarà in 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria grado di assorbire le perdite derivanti da eventi avversi, assicurando così il mantenimento delle condizioni di solvibilità. In definitiva, le scelte in merito alla leva finanziaria assumono particolare rilievo poiché coinvolgono, da un lato, i rapporti con i mercati che alimentano la raccolta, dall’altro le possibilità di crescita e la solvibilità. Occorre, quindi, che il giudizio sul valore assunto dalla leva finanziaria tenga conto sia della positiva influenza che la leva medesima svolge sul ROE, sia della necessità di un’adeguata copertura dei rischi assunti. Al riguardo, è bene ricordare che le scelte in esame sono vincolate dalle regole di vigilanza in materia di requisiti patrimoniali a fronte dei rischi dell’attività bancaria, le quali hanno appunto lo scopo di controllare l’impiego della leva finanziaria per evitare che questa raggiunga soglie ritenute non compatibili con l’esigenza di salvaguardare la solvibilità. Per altro verso, si nota altrettanto agevolmente che, a parità di leva finanziaria, il rendimento lordo del patrimonio netto aumenta con l’aumentare del rendimento della gestione ordinaria, mentre diminuisce con il diminuire del rendimento stesso. Per conseguenza, dopo che la leva ha raggiunto il valore massimo sostenibile in relazione alla prudente gestione e al rispetto delle regole di vigilanza, il miglioramento della performance si fonda esclusivamente sulla crescita del rendimento della gestione ordinaria. Oltre che dal rendimento della gestione ordinaria e dalla leva finanziaria, il ROE è determinato da altri due fattori, ossia l’incidenza della componente straordinaria e quella delle imposte. La componente straordinaria accoglie il saldo tra i proventi e gli oneri che non ricorrono con sistematicità e, per tale motivo, possono comportare, negli esercizi in cui si manifestano, variazioni anche di rilievo nel rendimento del patrimonio netto. L’incidenza della componente in esame (RPI/RG) è misurata dal rapporto tra il reddito prima delle imposte (RPI) e il risultato di gestione (RG) ed esprime il contributo fornito alla formazione del ROE. Assumendo che il risultato di gestione sia positivo, valori dell’indicatore (RPI/RG) superiori all’unità segnalano che tale contributo deriva dai proventi netti, mentre valori inferiori all’unità segnalano che il medesimo proviene dagli oneri netti. Nel caso in cui il risultato di gestione fosse negativo ma assorbito completamente dai proventi netti, in modo da generare un valore positivo del reddito prima delle imposte, i valori dell’indicatore (RPI/RG) sarebbero negativi, come pure nel caso in cui il risultato di gestione fosse positivo ma assorbito completamente dagli oneri netti, in modo da generare un valore negativo del reddito prima delle imposte. Le imposte si configurano come fattore esogeno di assorbimento del reddito, su cui il management ha nulle possibilità di intervento, se Capitolo 10 309-358.indd 329 329 La componente straordinaria Le imposte 06/03/13 10.24 330 La Banca Omega Tab. 10.7 Analisi della redditività della complessiva gestione La banca non nell’ambito dei possibili arbitraggi fiscali consentiti dalla normativa. La loro incidenza (RN/RPI) è misurata dall’indicatore che pone a confronto il reddito netto (RN) con il reddito prima delle imposte (RPI). Assumendo che quest’ultimo sia positivo, l’indicatore (RN/RPI) è sempre inferiore all’unità e aumenta quando il carico fiscale diminuisce, mentre diminuisce quando il carico fiscale aumenta. Le osservazioni sopra effettuate mostrano l’utilità di scindere il contributo che le ultime due componenti apportano alla formazione del ROE e, soprattutto, di isolare quello derivante dalle imposte, ove si intendano effettuare confronti con banche estere sottoposte a differenti regimi fiscali. Si riporta ora lo schema riepilogativo degli indicatori dianzi illustrati, con i valori assunti nella Banca Omega (Tabella 10.7). Al riguardo, si può agevolmente notare che il miglioramento del ROE riflette, da un lato, il netto peggioramento del rendimento della gestione ordinaria, che si colloca su livelli leggermente negativi e viene amplificato, sempre in termini negativi, dall’aumento della leva finanziaria e, dall’altro lato, l’ampio contributo positivo del saldo oneri e proventi straordinari (il valore negativo dell’indicatore riflette il valore positivo del saldo oneri e proventi straordinari a fronte di quello negati- Indicatori ROE Modalità di determinazione Reddito netto/ Patrimonio netto (%) Acronimi Banca Omega 200A 200B ∆ RN/PN 2,77 3,37 +0,60 RG/TA 0,42 -0,01 –0,43 TA/PN 10,04 11,46 +1,42 Rendimento della gestione ordinaria Risultato di gestione/ Leva finanziaria Totale attivo/ Rendimento lordo del patrimonio Risultato di gestione/ Patrimonio netto (%) RG/PN 4,21 –0,16 –4,37 Incidenza della componente straordinaria Reddito prima delle imposte/ RPI/RG 1,11 –32,12 –33,23 Incidenza delle imposte Reddito netto/ RN/RPI 0,60 0,64 + 0.04 Totale attivo (%) Patrimonio netto Risultato di gestione Reddito prima delle imposte Nota: il valore del ROE che si ottiene dalla relazione (RN/PN) = (RG/TA) × (TA/PN) × (RPI/RG) × (RN/ RPI) presuppone che i valori degli indicatori siano presi con tutti i decimali, mentre sono qui arrotondati, per semplicità espositiva, al secondo decimale. Capitolo 10 309-358.indd 330 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria 331 vo del risultato di gestione). In particolare, il netto peggioramento del rendimento della gestione ordinaria, coniugato con l’aumento della leva finanziaria, conduce a valori negativi del rendimento lordo del patrimonio, corretti, come si è detto, dall’ampio contributo positivo del saldo oneri e proventi straordinari che, restando sostanzialmente invariata l’incidenza delle imposte, porta il ROE su livelli positivi. Non può tuttavia sfuggire che tali livelli denotano, comunque, un profondo deterioramento degli equilibri reddituali derivanti dalla caduta del rendimento della gestione ordinaria che, per contro, dovrebbe essere la fonte primaria della formazione della redditività della complessiva gestione. 10.5.2 Il rendimento della gestione ordinaria Esaminati gli indicatori che spiegano la formazione del ROE, si deve ora riprendere il rendimento della gestione ordinaria (RG/TA), per evidenziare i fattori che, in via diretta, ne determinano il valore assoluto e le variazioni. Questi fattori sono il rendimento della gestione operativa, misurato dal rapporto tra il risultato lordo di gestione e il totale attivo (RLG/TA), e l’incidenza delle rettifiche di valore sulle attività finanziarie esposte al rischio di perdita, incidenza che viene espressa dal rapporto tra il risultato di gestione e il risultato lordo di gestione (RG/ RLG). Per le modalità di calcolo, quest’ultimo indicatore assume valori molto bassi quando le rettifiche di valore assorbono in larga misura il risultato lordo di gestione, segnalando che il loro peso è elevato; per contro, ad alti valori corrisponde un limitato assorbimento del risultato medesimo e ciò significa che il peso è contenuto. La relazione formale che collega il rendimento della gestione ordinaria con il rendimento della gestione operativa e con l’incidenza delle rettifiche di valore è la seguente: RG RLG RG = × TA TA RLG Il rendimento della gestione operativa e l’incidenza delle rettifihe di valore Tale relazione mostra separatamente il contributo fornito dal rendimento della gestione operativa e quello derivante dall’incidenza delle rettifiche di valore. Si può agevolmente rilevare che, a parità di rendimento della gestione operativa, il rendimento della gestione ordinaria varia in funzione dell’incidenza delle rettifiche di valore, aumentando o diminuendo con l’aumento o con la diminuzione dell’indicatore di incidenza delle rettifiche medesime, circostanza che, per quanto detto, segnala, rispettivamente, la diminuzione o l’aumento del loro peso sul risultato lordo di gestione. Per altro verso, l’effetto positivo della crescita del rendimento della gestione operativa può essere vanificato dalla di- Capitolo 10 309-358.indd 331 06/03/13 10.24 332 Tab. 10.8 Analisi del rendimento della gestione ordinaria La banca Indicatori Modalità di determinazione Acronimi Banca Omega 200A 200B ∆ Rendimento della gestione ordinaria Risultato di gestione/ Totale attivo (%) RG/TA 0,42 -0,01 –0,43 Rendimento della gestione operativa Risultato lordo di gestione/ RLG/TA 1,25 0,51 –0,74 Incidenza delle rettifiche di valore Risultato di gestione/ RG/RLG 0,33 –0,03 –0,36 Totale attivo (%) Risultato lordo di gestione (%) Nota: il valore del rendimento della gestione ordinaria che si ottiene dalla relazione (RG/TA) = (RLG/ TA) × (RG/RLG) presuppone che i valori degli indicatori siano presi con tutti i decimali, mentre sono qui arrotondati, per semplicità espositiva, al secondo decimale. La Banca Omega minuzione di tale indicatore, come pure l’effetto negativo di una diminuzione del rendimento dell’attività operativa può essere compensato da un aumento dell’indicatore medesimo. In definitiva, il rendimento della gestione ordinaria riflette diverse combinazioni tra il rendimento della gestione operativa e l’incidenza delle rettifiche di valore. Ne consegue che le migliori performance presuppongono la crescita del rendimento della gestione operativa coniugata con l’aumento dell’indicatore di incidenza delle rettifiche di valore, ossia con la diminuzione del loro peso, in modo da incrementare il rendimento della gestione ordinaria con gli effetti positivi sul ROE che sono stati evidenziati in precedenza. Si riporta ora lo schema riepilogativo degli indicatori dianzi illustrati, con i valori assunti nella Banca Omega (Tabella 10.8). Si osserva il netto peggioramento delle performance che deriva, da un lato, dall’ampia contrazione del rendimento della gestione operativa e, dall’altro, dall’elevato aumento delle rettifiche di valore che, in valore assoluto, superano il risultato lordo di gestione, con la conseguenza che il rendimento della gestione ordinaria subisce, come si è visto, una forte diminuzione che lo porta su livelli negativi. 10.5.3 Il rendimento della gestione operativa Lo sviluppo del rendimento della gestione operativa apre la strada verso due filoni di approfondimento particolarmente rilevanti. Si tratta del rendimento dell’attività bancaria, misurato dal rapporto tra il margine di intermediazione e il totale attivo (MINTM/TA), e dell’incidenza dei costi di gestione, come risulta dal rapporto tra il risultato lordo di gestione e il margine di intermediazione (RLG/MINTM). Si avverte che, Capitolo 10 309-358.indd 332 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria 333 date le modalità di determinazione, quest’ultimo indicatore assume valori molto bassi quando i costi di gestione assorbono in larga misura il margine di intermediazione, segnalando indirettamente che il loro peso è elevato; per contro, ad alti valori corrisponde un limitato assorbimento del margine medesimo e ciò significa che il loro peso è contenuto. La seguente relazione formale collega il rendimento della gestione operativa con il rendimento dell’attività bancaria e con l’incidenza dei costi di gestione: RLG MINTM RLG = × TA TA MINTM Per dato rendimento dell’attività bancaria, il rendimento della gestione operativa varia in funzione dell’incidenza dei costi di gestione, aumentando o diminuendo con l’aumento o la diminuzione del valore dell’indicatore di incidenza dei costi stessi, circostanza che, per quanto detto, segnala, rispettivamente, la diminuzione o l’aumento del loro peso sul margine di intermediazione. Per altro verso, l’effetto positivo della crescita del rendimento dell’attività bancaria può essere vanificato dalla diminuzione di tale indicatore, come pure l’effetto negativo di una diminuzione del rendimento dell’attività bancaria può essere compensato da un aumento dell’indicatore medesimo. In definitiva, il rendimento della gestione operativa riflette diverse combinazioni tra il rendimento dell’attività bancaria e l’incidenza dei costi di gestione. Ne consegue che le migliori performance presuppongono la crescita del rendimento dell’attività bancaria coniugata con l’aumento dell’indicatore di incidenza dei costi di gestione, ossia con la diminuzione del loro peso, in modo da incrementare il rendimento della gestione operativa e, per tale via, quello della gestione ordinaria. Si riporta ora lo schema riepilogativo degli indicatori dianzi illustrati, con i valori assunti nella Banca Omega (Tabella 10.9). L’ampia contrazione del rendimento della gestione operativa trova spiegazione sia nella flessione del rendimento dell’attività bancaria, sia nella diminuzione dell’incidenza dei costi di gestione. 10.5.4 Il rendimento dell’attività bancaria e l’incidenza dei costi di getione Il rendimento dell’attività bancaria Il rendimento dell’attività bancaria può essere a sua volta suddiviso nelle componenti fondamentali che lo determinano, in modo da evidenziare il contributo di ogni componente. La prima componente è il rendimento dell’intermediazione finanziaria, definito dall’indicatore che pone a confronto il margine d’inte- Capitolo 10 309-358.indd 333 06/03/13 10.24 334 Tab. 10.9 Analisi del rendimento della gestione operativa La banca Indicatori Modalità di determinazione Rendimento della gestione operativa Risultato lordo di gestione/ Rendimento dell’attività bancaria Margine di intermediazione/ Incidenza dei costi di gestione Acronimi Banca Omega 200A 200B ∆ RLG/TA 1,25 0,51 –0,74 MINTM/TA 3,70 2,71 –0,99 RLG/ MINTM 0,34 0,19 –0,15 Totale attivo (%) Totale attivo (%) Risultato lordo di gestione/ Margine di intermediazione (%) Nota: il valore del rendimento della gestione operativa che si ottiene dalla relazione (RLG/TA) = (MINTM/TA) × (RLG/MINTM) presuppone che i valori degli indicatori siano presi con tutti i decimali, mentre sono qui arrotondati, per semplicità espositiva, al secondo decimale. Il rendimento dell’intermediazione finanziaria resse (MINT) con le attività fruttifere (AF), ponderato per il peso delle attività stesse sul totale attivo (AF/TA): MINT AF × AF TA L’indicatore MINT/AF misura il margine relativo d’interesse, mentre l’indicatore AF/TA esprime l’effetto dei volumi dell’intermediazione finanziaria. Infatti, si deve tenere conto non solo del margine d’interesse generato dalle attività fruttifere, ma anche del peso che dette attività ricoprono sul totale attivo. Ad esempio, se il margine relativo d’interesse aumenta ma, nel contempo, diminuisce più che proporzionalmente il peso delle attività fruttifere, si registra una flessione del risultato dell’intermediazione finanziaria. Per contro, se diminuisce il margine relativo d’interesse ma, nello stesso tempo, si accresce più che proporzionalmente il peso delle attività creditizie fruttifere, si ottiene un miglioramento del risultato dell’intermediazione creditizia. La relazione poco sopra riportata consente di esaminare la formazione del margine relativo d’interesse. Quest’ultimo è determinato dal differenziale o spread tra il rendimento delle attività fruttifere [(IA+D)/AF] e il costo delle passività onerose (IP/PO) corretto per il peso che tali passività ricoprono sul totale delle attività fruttifere (PO/AF): Capitolo 10 309-358.indd 334 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria 335 MINT (IA+D) IP PO = × AF AF PO AF dove (IA) sono gli interessi attivi e proventi assimilati, (D) i dividendi, (IP) gli interessi passivi e oneri assimilati, (PO) le passività onerose. Il rendimento delle attività fruttifere è la media ponderata dei rendimenti delle singole componenti le attività stesse, dove i pesi sono rappresentati dal rapporto tra l’ammontare delle singole componenti e il totale delle attività fruttifere. Similmente, il costo delle passività onerose è la media ponderata dei costi delle singole componenti le passività stesse, dove i pesi sono rappresentati dal rapporto tra l’ammontare delle singole componenti e il totale delle passività onerose. Il peso delle passività onerose sulle attività fruttifere misura la quota di dette passività impiegata nelle attività fruttifere, oppure, indirettamente, il concorso delle passività non onerose nel finanziamento delle attività stesse. Ne consegue che, dato il peso delle passività onerose sulle attività creditizie fruttifere, il margine relativo d’interesse varia in funzione del differenziale tra il rendimento delle attività fruttifere e il costo delle passività onerose, aumentando o diminuendo con l’aumento o con la diminuzione di detto differenziale. Per contro, dato il differenziale tra il rendimento delle attività fruttifere e il costo delle passività onerose, il margine relativo d’interesse varia in funzione del peso delle passività onerose sulle attività fruttifere, aumentando o diminuendo con la diminuzione o con l’aumento di detto peso. In definitiva, negli aspetti qui considerati, il rendimento dell’intermediazione finanziaria esprime i risultati di sintesi delle decisioni aziendali concernenti le relazioni tra l’ampiezza dello spread e le politiche di impiego e di raccolta, nei loro profili quantitativi, ad esempio gli obiettivi di crescita, e qualitativi, come la differenziazione e la diversificazione degli strumenti finanziari e dei mercati. La seconda componente del rendimento dell’attività bancaria è l’incidenza dei proventi da servizi, espressa dalle commissioni nette e misurata dall’indicatore che pone a confronto il margine gestione denaro e servizi (MINTS) con il margine di interesse (MINT): Il rendimento delle attività fruttifere Il costo delle passività onerose L’incidenza dei proventi da servizi MINTS MINT Valori superiori all’unità segnalano che l’offerta di servizi contribuisce positivamente alla formazione del rendimento dell’intermediazione. Per dato margine relativo d’interesse, maggiori sono i valori, più elevato è il rendimento dell’intermediazione. D’altro lato, prescindendo per il momento dal risultato netto delle operazioni finanziarie di cui Capitolo 10 309-358.indd 335 06/03/13 10.24 336 Il risultato netto delle operazioni finanziarie La banca si dirà tra poco, per conseguire il medesimo rendimento dell’attività bancaria, la diminuzione del margine relativo d’interesse deve essere compensata dall’aumento dell’incidenza dei proventi da servizi, come pure la flessione di detta incidenza deve essere pareggiata con un più consistente margine relativo di interesse. La nota integrativa (Parte C, Sezione 2 Le commissioni, Voci 40 e 50, Tav. 2.1 Commissioni attive: composizione, Tav. 2.3 Commissioni passive: composizione) offre specifici dettagli sulla composizione delle commissioni attive, sui canali di distribuzione dei prodotti e servizi e sulla composizione delle commissioni passive. Ciò consente di identificare il contributo netto che le diverse tipologie di servizi apportano al margine d’interesse e servizi. Si tratta, nella declinazione fornita dalla nota integrativa, delle seguenti tipologie: garanzie; derivati su crediti; servizi di gestione, intermediazione, consulenza; servizi di incasso e pagamento; servizi di servicing per operazioni di cartolarizzazione; servizi per operazioni di factoring, esercizio di esattorie e ricevitorie, altri servizi. La terza componente del rendimento dell’attività bancaria è costituita dal risultato netto delle operazioni finanziarie e viene sintetizzata dall’indicatore che pone a confronto il margine di intermediazione (MINTM) con il margine gestione denaro e servizi: MINTM MINTS Valori superiori all’unità di questo indicatore significano che il risultato netto delle operazioni finanziarie è positivo e, quindi, accresce il contributo dell’intermediazione finanziaria e dei servizi alla formazione del rendimento dell’attività bancaria. Per contro, valori inferiori all’unità segnalano che il risultato netto delle operazioni finanziarie è negativo e, quindi, assorbe il contributo dell’intermediazione finanziaria e dei servizi alla formazione del rendimento dell’attività bancaria. La relazione che lega il rendimento dell’attività bancaria con le tre componenti dianzi illustrate è la seguente: MINTM MINT AF MINTS MINTM = × × × TA TA MINT MINTS AF La Banca Omega Capitolo 10 309-358.indd 336 Si nota agevolmente che il rendimento in esame riflette le combinazioni che si instaurano tra il margine relativo di interesse ponderato per il peso delle attività fruttifere sul totale attivo, l’incidenza dei proventi da servizi, l’incidenza del risultato netto delle operazioni finanziarie. Si riporta ora lo schema riepilogativo degli indicatori dianzi illustrati, con i valori assunti nella Banca Omega (Tabelle 10.10 e 10.11). 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria Indicatori Rendimento dell’attività bancaria Modalità di determinazione Margine di intermediazione/ Banca Omega 200A 200B ∆ MINTM/TA 3,70 2,71 - 0,99 MINT/AF 2,19 1,60 - 0,59 AF/TA 0,95 0,96 + 0,01 (IA+D)/AF 3,69 2,65 - 1,04 IP/PO 1,64 1,15 - 0,49 PO/AF 0,91 0,92 + 0,01 MINTS/MINT 1,55 1,75 + 0,20 MINTN/MINTS 1,14 1,01 - 0,13 Tab. 10.10 Analisi del rendimento dell’attività bancaria Totale attivo (%) Rendimento dell’intermediazione finanziaria Margine di interesse/ Peso delle attività fruttifere Attività fruttifere/ Rendimento delle attività fruttifere Acronimi 337 Attività fruttifere (%) Totale attivo (Interessi attivi e proventi assimilati e dividendi) Attività fruttifere (%) Costo delle passività onerose Peso delle passività onerose Interessi passivi e oneri assimilati/ Passività onerose (%) Passività onerose Attività fruttifere Margine gestione Incidenza dei proventi denaro e servizi/ da servizi Margine d’interesse Incidenza del risultato netto delle operazioni finanziarie Margine di intermediazione/ Margine gestione denaro e servizi Nota: il valore del rendimento dell’attività bancaria che si ottiene dalla relazione (MINTM/TA) = [(MINT/AF) × (AF/TA)] × (MINTS/INT) × (MINTM/MINTS) presuppone che i valori degli indicatori siano presi con tutti i decimali, mentre sono qui arrotondati, per semplicità espositiva, al secondo decimale. Le medesime considerazioni valgono per lo sviluppo del rendimento dell’intermediazione finanziaria (MINT/AF) = [(IA + D)/AF] – [(IP/PO) × (PO/AF)]. Si osserva che l’ampia flessione del rendimento dell’attività bancaria deriva sia dalla diminuzione del rendimento dell’intermediazione finanziaria, compensata solo in parte dalla maggiore incidenza dei proventi da servizi, sia dalla riduzione dell’incidenza del risultato netto delle operazioni finanziarie. A sua volta, la diminuzione del rendimento dell’intermediazione finanziaria trova spiegazione, a parità di peso delle attività fruttifere e delle passività onerose, nella contrazione dello spread dovuta alla diminuzione del rendimento delle attività fruttifere più accentuata di quella del costo delle passività onerose. Riguardo ai proventi da servizi, non si notano modificazioni di ri- Capitolo 10 309-358.indd 337 06/03/13 10.24 338 Tab. 10.11 Composizione e incidenza dei proventi da servizi La banca Composizione delle commissioni nette (%) Garanzie rilasciate 5,10 5,57 + 0,47 Servizi di gestione, intermediazione e consulenza 37,73 40,09 + 2,36 Servizi di incasso e pagamento 20,43 18,59 – 1,84 0,43 0,27 – 0,16 Servizi per operazioni di factoring 21,59 18,92 – 2,67 Altri servizi 14,72 16,56 + 1,84 100,00 100,00 0,00 2,10 2,64 + 0,54 12,28 15,60 + 3,32 Servizi di incasso e pagamento 6,79 8,31 + 1,52 Servizi di servicing per operazioni di cartolarizzazione 0,21 0,22 0,01 Servizi per operazioni di factoring 8,52 8,88 + 0,36 Altri servizi 5,64 7,11 + 1,47 35,54 42,76 + 7,22 Servizi di servicing per operazioni di cartolarizzazione Totale Incidenza delle commissioni nette sul margine gestione denaro e servizi (%) Garanzie rilasciate Servizi di gestione, intermediazione e consulenza Totale lievo nella composizione delle commissioni nette, se non per l’accresciuta importanza assunta dalle commissioni per i servizi di gestione, intermediazione e consulenza. Tali commissioni hanno pertanto incrementato il proprio contributo alla formazione del margine gestione denaro e servizi. 10.5.5 L’incidenza dei costi di gestione Dopo aver visto lo sviluppo del rendimento dell’attività bancaria, si passa ora all’esame del secondo fattore che spiega il rendimento della gestione operativa, ossia l’incidenza dei costi di gestione, come misurata dall’indicatore che pone a confronto il risultato lordo di gestione (RLG) con il margine di intermediazione (MINTM): RLG MINTM Il cost-income ratio Capitolo 10 309-358.indd 338 All’interno dei costi di gestione assumono importanza i costi operativi (CO), che possono essere confrontati direttamente con il margine di intermediazione, ottenendo così l’indicatore correntemente denominato cost-income ratio: 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria 339 CO MINTM È opportuno determinare anche il rapporto tra i costi operativi e il prodotto bancario lordo (PBL), in modo da avere un’indicazione complementare dell’incidenza di detti costi: CO PBL Gli ultimi due indicatori e, in particolare, il secondo offrono una misura del grado di efficienza operativa riferito direttamente alle aree di attività che normalmente assorbono una quota rilevante di risorse e le migliori performance si conseguono riducendo al minimo il loro valore, per date caratteristiche quantitative e qualitative dell’attività svolta. Essi non sono tuttavia alternativi, ma vanno considerati congiuntamente. Ad esempio, può accadere che, a parità di attività svolta e di costi operativi, la diminuzione o l’aumento del margine di intermediazione per effetto della variazione dei prezzi comportino l’aumento o la diminuzione del cost – income ratio, portando a valutazioni non corrette sul grado di efficienza operativa. In queste circostanze, rimane infatti stabile l’incidenza dei costi operativi sul prodotto bancario lordo e, pertanto, l’osservazione del relativo indicatore (CO/PBL) consente di misurare in modo più attendibile detto grado di efficienza che, nel caso in esame, non subisce modificazioni. Gran parte dei costi operativi discende dal costo del personale (SP) e, quindi, è utile fare riferimento anche al rapporto tra il costo del personale e il prodotto bancario lordo: L’efficienza operativa Il costo del personale SP PBL A sua volta, questo indicatore può essere sviluppato nel seguente modo: SP SP PBL = / PBL DIP DIP che consente di valutare gli effetti che il costo medio del personale (SP/ DIP) e la produttività, espressa in termini monetari e misurata sinteticamente dal rapporto tra il prodotto bancario lordo e il numero dei dipendenti (PBL/DIP), esercitano sull’incidenza del costo del personale sul prodotto bancario lordo. Ad esempio, se aumenta il costo medio del personale ma, nel contempo, aumenta nella medesima proporzione la produttività, rimane invariata l’incidenza del costo del personale; per contro, tale incidenza si accresce se resta costante o diminuisce la pro- Capitolo 10 309-358.indd 339 06/03/13 10.24 340 La Banca Omega Tab. 10.12 Incidenza dei costi di gestione La banca duttività. Di nuovo, a parità di costo medio del personale, l’incidenza del costo del personale varia in funzione della produttività, aumentando o diminuendo con la diminuzione o con l’aumento della produttività stessa. Le migliori performance si ottengono quando l’aumento del costo medio del personale si coniuga con l’incremento più che proporzionale della produttività. Si riporta ora lo schema riepilogativo degli indicatori dianzi illustrati, con i valori assunti nella Banca Omega (Tabella 10.12). L’aumento del cost – income ratio riflette l’incremento dei costi operativi a fronte della diminuzione del margine di intermediazione, mentre si assiste, per altro verso, alla leggera flessione dei costi operativi stessi in rapporto al prodotto bancario lordo, con il conseguente miglioramento dell’incidenza dei costi stessi e, quindi, del grado di efficienza operativa. Indicatori Incidenza dei costi di gestione Modalità di determinazione Risultato lordo di gestione/ Margine di intermediazione (%) Acronimi Banca Omega 200A 200B 0,34 0,19 –0,15 65,21 80,64 + 15,43 1,068 1,067 –0,001 SP/PBL 0,754 0,616 –0,138 DIP 2.597 2.551 –46 SP/DIP 96.627 82.518 –14.109 PBL/DIP 145,89 152,64 + 6,75 RLG/MINTM ∆ Costi operativi/ Cost – income Efficienza operativa Margine di intermediazione (%) Costi operativi/ Prodotto bancario lordo CO/PBL (%) (1) Incidenza del costo del personale Costo del personale/ Numero dei dipendenti Numero dei dipendenti Costo medio del personale Produttività CO/MINTM Prodotto bancario lordo (%) (1) Costo del personale/ Numero dei dipendenti (€) Prodotto bancario lordo/ Numero dei dipendenti (ml di €) (1) Dato che, in relazione alle sue componenti, il prodotto bancario lordo è multiplo del totale attivo è opportuno considerare il valore dell’indicatore con tre decimali. Nota: il valore dell’incidenza del costo del personale che si ottiene dalla relazione (SP/PBL) = (MINT/ AF) / (PBL/DIP)] presuppone che i valori degli indicatori siano presi con tutti i decimali, mentre sono qui arrotondati, per semplicità espositiva, al secondo decimale. Capitolo 10 309-358.indd 340 06/03/13 10.24 La rappresentazione in bilancio dell’attività bancaria 341 Parallelamente migliora pure l’incidenza del costo del personale che, in presenza di un marginale ridimensionamento dell’organico, riflette la contrazione del costo del personale congiunta con l’aumento della produttività. Sotto questo profilo, si assiste al miglioramento delle performance di efficienza operativa e di produttività, che tuttavia viene vanificato, negli effetti sul rendimento della gestione operativa, dall’aumento dell’incidenza dei costi di gestione determinato, come si è detto, dalla diminuzione del margine di intermediazione. 10.5.6 L’incidenza delle rettifiche di valore Le rettifiche di valore, più precisamente le rettifiche/riprese di valore nette, riguardano le attività finanziarie esposte al rischio di perdita di valore e, quindi, si riferiscono al deterioramento dei crediti, delle attività disponibili per la vendita, delle attività finanziarie detenute sino alla scadenza e delle altre operazioni finanziarie. Esse rappresentano il saldo tra le rettifiche e le riprese di valore e, come si è visto in precedenza, la loro incidenza complessiva è misurata dal rapporto tra il risultato di gestione (RG) e il risultato lordo di gestione (RLG): RG RLG che concorre, congiuntamente con il rendimento della gestione operativa, alla formazione del rendimento della gestione ordinaria, secondo la relazione: RG RLG RG = × TA TA RLG Fra le indicate attività esposte al rischio di perdita di valore assumono particolare rilievo i crediti verso clientela (CC). Si può quindi costruire l’indicatore, sovente denominato costo del credito, che pone a confronto le rettifiche/riprese di valore nette su crediti verso clientela (RNC) con il valore di bilancio dei crediti stessi: Il costo del credito RNCC CC Nel conto economico sono riportate le complessive rettifiche/riprese di valore nette su crediti, sia verso banche sia verso clientela, mentre quelle relative ai soli crediti verso clientela sono indicate nella nota integrativa (Parte C, Informazioni sul conto economico, Sezione 8, Le rettifiche/riprese di valore nette per deterioramento, Voce 130, Tav. Capitolo 10 309-358.indd 341 06/03/13 10.24