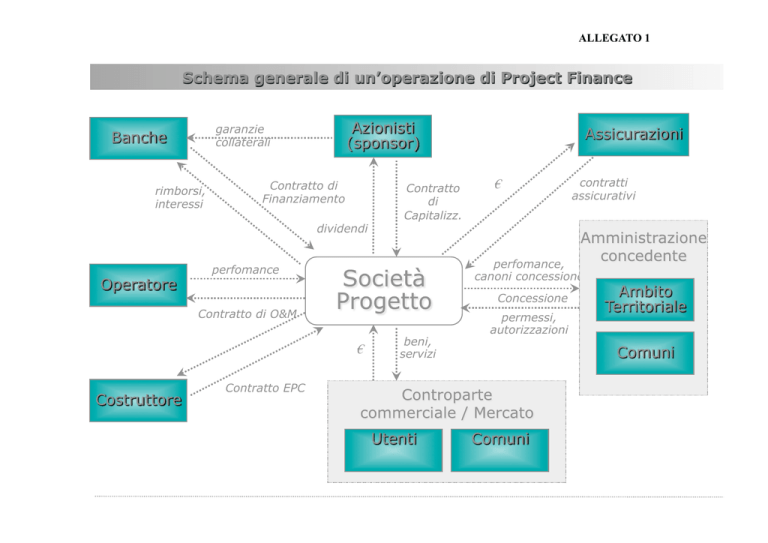

ALLEGATO 1

garanzie

collaterali

rimborsi,

interessi

Contratto di

Finanziamento

dividendi

Contratto

di

Capitalizz.

!

contratti

assicurativi

perfomance,

canoni concessione

perfomance

Concessione

Contratto di O&M

!

beni,

servizi

Contratto EPC

appalto di

servizio

o convenzione

permessi,

autorizzazioni

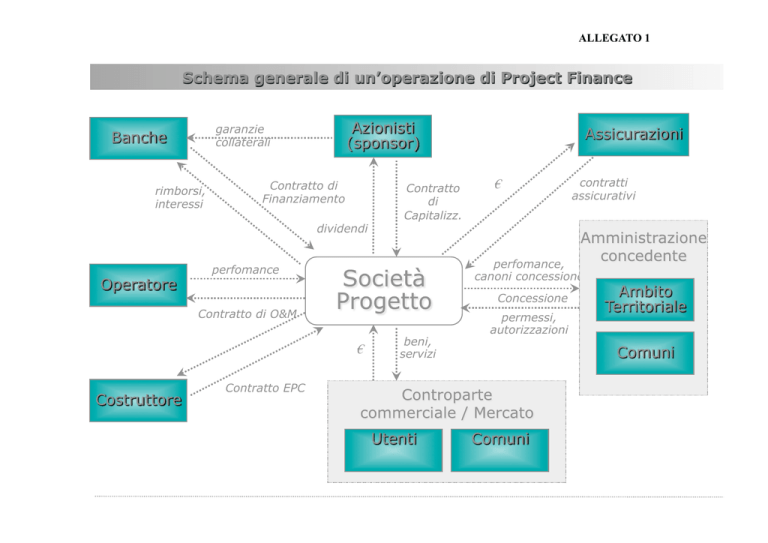

Un’operazione in Project Finance si incentra su una apposita società c.d.

società di progetto o special purpose vehicle (“SPV”).

Questa è tipicamente caratterizzata da:

un regime giuridico di responsabilità limitata dei soci (isolamento

giuridico);

un oggetto sociale centrato sulla realizzazione e gestione del progetto,

limitando (o vietando) il ricorso ad operazioni straordinarie (isolamento

economico).

Attraverso tale strumento si riesce, con particolare incisività, a:

isolare economicamente e giuridicamente il progetto dai suoi sponsor (e

viceversa);

favorire e semplificare l’imposizione di efficaci vincoli di destinazione ed

intangibilità a favore dei finanziatori sui beni e diritti della società veicolo

e, in specie, sul flusso di cassa generato dal progetto;

limitare le interferenze con le altre attività economiche e finanziarie

riferibili agli sponsor medesimi.

Tale separazione giuridica ed economica del progetto costituisce, con

espressione coniata nella letteratura anglosassone, il principio del c.d.

“ring fence”.

Selezione dei consulenti

Legale, Tecnico

e Assicurativo

Matrice dei rischi

…

…

…

…

•! Rapporto Debt

to Equity

•! Indici di copertura

Legale

•! Conti di riserva

Tecnico

Assicurativo

•! Durata del debito

Per analizzare gli aspetti finanziari viene redatto un modello economico

– finanziario, normalmente in ambiente excel, volto ad analizzare:

Fabbisogno finanziario

determinazione dei costi da sostenere nella fase di costruzione,

comprensivi di oneri finanziari, consulenze e cost overrun;

dimensionamento del mix di fonti di finanziamento (mezzi propri,

mezzanine, debito).

Durata del finanziamento da definire in base:

alla durata della concessione o dell’impianto dello sfruttamento di altri

diritti di esclusiva

alla capacità dell’operazione di sostenere il servizio del debito rispettando

determinati indicatori economico/finanziari (DSCR, LLCR, PLCR).

Conti di riserva: vengono dimensionati eventuali conti di riserva, Conto

di riserva del servizio del debito (DSRA), Conto di riserva per la

manutenzione (O&MRA), ecc.

Si riportano di seguito diverse tipologie di rischio che possono

caratterizzare le operazioni di project financing:

Rischi tecnici dovuti alla progettazione e alle soluzioni tecniche

ed ingegneristiche adottate.

Rischi costruzione dovuti a maggiori costi, all’allungamento dei

tempi del cantiere e alla non rispondenza delle opere con le

specifiche concordate.

Rischi operativi dovuti a maggiori costi di gestione ed in

particolare a quelli di manutenzione ordinaria e straordinaria.

Rischi mercato dovuti alla riduzione della domanda e alla

volatilità dei prezzi.

Rischi finanziari dovuti alla variazione dei tassi di interesse e

all’aumento del costo del finanziamento.

Rischi ambientali, di forza maggiore, politici - istituzionali.

Assicurazioni &

garanzie

di performance

Ctr a lungo termine/

take or pay

Contractor

Rischi

di mercato/

shortfall

Rischi

giuridici

Rischi

di perfomance

Rischi residuali in

capo alla società di

progetto

Rischi

finanziari

Ritardi/ rischi

di costruzione

Rischi

politici

Due diligence

Clausole

di riequilibrio

Strumenti

derivati

Assicurazioni, ECAs,

grandfahtering

Nella fase di strutturazione si cerca di allocare i rischi al di fuori della

Società di Progetto realizzando attorno ad essa un ring fence, si riportano

alcuni esempi di mitigazione del rischio:

Contratto EPC a prezzo fisso e chiavi in mano.

Rischio costruzione

Penali in caso di ritardi e/o performance inferiori a quanto garantito

contrattualmente.

Penali garantite dall’emissione di adeguati performance bond.

Tempistica di pagamento coerente con l’avanzamento fisico.

dell’opera e previsione anche di una trattenuta a garanzia.

Fondo di garanzia a supporto di eventuali fabbisogni imprevisti.

Rischio gestione

Contratto O&M a prezzo fisso e di durata pari al finanziamento.

Meccanismo di penali in caso di performance inferiore al garantito.

Perfomance Bond a garanzia del corretto adempimento contrattuale.

Rischio tasso

Rischio sponsor

Adeguata struttura di hedging.

Immissione up-front di mezzi propri o in alternativa immissione

pro-rata con fideiussione bancaria a garanzia.

Limiti alla cessione delle quote, limiti alla distribuzione dei dividendi.

Il quadro cauzionale viene definito in base alle risultanze delle due

diligence sul progetto e alle normative applicabili. Si riportano di seguito

garazie usualmente applicate nelle operazioni:

Privilegio sugli impianti, i beni mobili ed i beni strumentali

destinati all’esercizio dell’impresa;

Ipoteca sui terreni su cui vengono costruiti gli impianti e/o sui

diritti vantati dalla Società sugli stessi;

Pegno sul 100% del capitale della Newco;

Pegno su tutti i conti del progetto e canalizzazione di tutti i

proventi;

Cessione dei crediti derivanti

realizzazione del progetto;

dalle

attività

connesse

alla

Pegno o cessione in garanzia dei crediti derivanti dai contratti di

hedging;

……...

Con l’approvazione del DM 02/2007, il Governo Italiano ha introdotto nel nostro

ordinamento un meccanismo di incentivazione della produzione di energia elettrica da

impianti fotovoltaici (cd. Nuovo Conto Energia).

Tale meccanismo si basa su una tariffa incentivante di durata ventennale a partire

dall’entrata in esercizio dell’impianto. Il sistema incentivante sarà rivisto nel 2011, gli

impianti entrati in esercizio entro il 2010 usufruiranno di tariffe incentivanti

particolarmente vantaggiose.

Il sistema bancario sta finanziando gli impianti di dimensione maggiore (> 5 MW) su base

project finance secondo i seguenti criteri:

•! Struttura finanziaria:

Durata

Debt/Equity

DSCR

18 anni

80/20

1,25

•! Quadro Cauzionale:

Ipoteca di 1° grado sulle aree;

Pegno sulle quote della Richiedente;

Pegno conti correnti;

Pegno/cessione in garanzia di tutti i crediti derivanti dai

contratti di progetto;

Appendice di vincolo sulle Assicurazioni del Progetto;

Privilegio speciale sugli impianti.

Un parco fotovoltaico con tecnologia tradizionale (silicio monocristallino) da 10 MW

potrebbe quindi presentare il seguente piano finanziario:

Impieghi

!/mil

Fonti

!/mil

•!

•!

•!

•!

•!

•!

•!

•!

Pannelli

Opere civili e interconnessione

Autorizzazioni

Terreni

oneri finanziari

DSRA

Altri costi (consulenze, ecc.)

Totale

26

13

2

1

1,5

1,5

1

46

•!

•!

Capitale sociale

Prestito subordinato

4,5

4,7

•!

Finanziamento banche

•!

Totale

46

•!

IVA

4,2

•!

Finanziamento IVA

4,2

36,8